世界経済インデックスファンドとは、国内・海外(先進国・新興国)の株式・債券に低コスト分散投資ができるバランスファンドシリーズです。

国内や先進国、新興国の配分を各地域のGDP比で配分する点や、標準型の他に、株式シフト型や債券シフト型のファンドがある点が特徴です。

- 投資地域をGDPの比率で配分

- 標準型、株式・債券シフト型の3種類

本記事では、世界経済インデックスファンドシリーズの特徴や各ファンドの解説、また株式・標準・債券シフト型のうち、どのファンドがオススメか?等を直近の利回りや資産配分、手数料を比較しながら解説していきます。

世界経済インデックスファンドの評価・おすすめは?

世界経済インデックスファンドシリーズは、三井住友トラスト・アセットマネジメントが運用するバランス型のインデックスファンドシリーズです。

日本・海外(先進国・新興国)の株式や債券、計6資産に、購入手数料無料(ノーロード)で分散投資が行えます。

各資産クラスは、下表にまとめたような、指数(インデックス)に連動しています。

| 資産クラス | ベンチマーク |

|---|---|

| 国内株式 | TOPIX(東証株価指数) |

| 国内債券 | NOMURA-BPI指数 |

| 先進国株式 | MSCIコクサイ |

| 先進国債券 | シティ世界国債インデックス |

| 新興国株式 | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | JPモルガンGBI-EMグローバル・ディバーシファイド |

本シリーズの最大の特徴は、日本、先進国、新興国の比率をGDP(国内総生産)ベースで決定している点です。

セゾン・バンガード・グローバルバランスファンドなど、一般的なファンドは、市場の時価総額で構成比を決定しています。

一般的に、GDPは株式市場時価総額の成長を先取りしたものとなると言われており、時価総額ウェイトで構成されているファンドよりも、成長の先取りが期待できます。

実際、本ファンドは、一般的なバランスファンドと比べて、新興国市場の割合が高めになっています。

- GDPの比率で日本・先進国・新興国の配分を決定

- 時価総額型と比較して、成長先取り期待

- 新興国市場の割合が高め

世界経済インデックスファンドは「つみたてNISA」でも運用可能

世界経済インデックスファンドは、小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、積立投資を長期で行なう方は、利用したい制度です。

世界経済インデックスファンドの投資信託一覧・比較

世界経済インデックスファンドシリーズでは、投資方針に応じて、標準型・株式シフト型・債券シフト型の3種類のファンドから選べる点も特徴の一つです。

下表は、その3種類のファンドの信託報酬(ファンド保有時にかかる手数料)と資産配分(ポートフォリオ)をまとめたものです。

| ファンド名 | 信託報酬 (税抜) | 資産配分 |

|---|---|---|

| 世界経済インデックスファンド(債券シフト型) | 0.45% | 株式25%:債券75% |

| 世界経済インデックスファンド | 0.50% | 株式50%:債券50% |

| 世界経済インデックスファンド(株式シフト型) | 0.55% | 株式75%:債券25% |

投資コスト「信託報酬」は、債券比率が高いファンドが若干安くなっています。

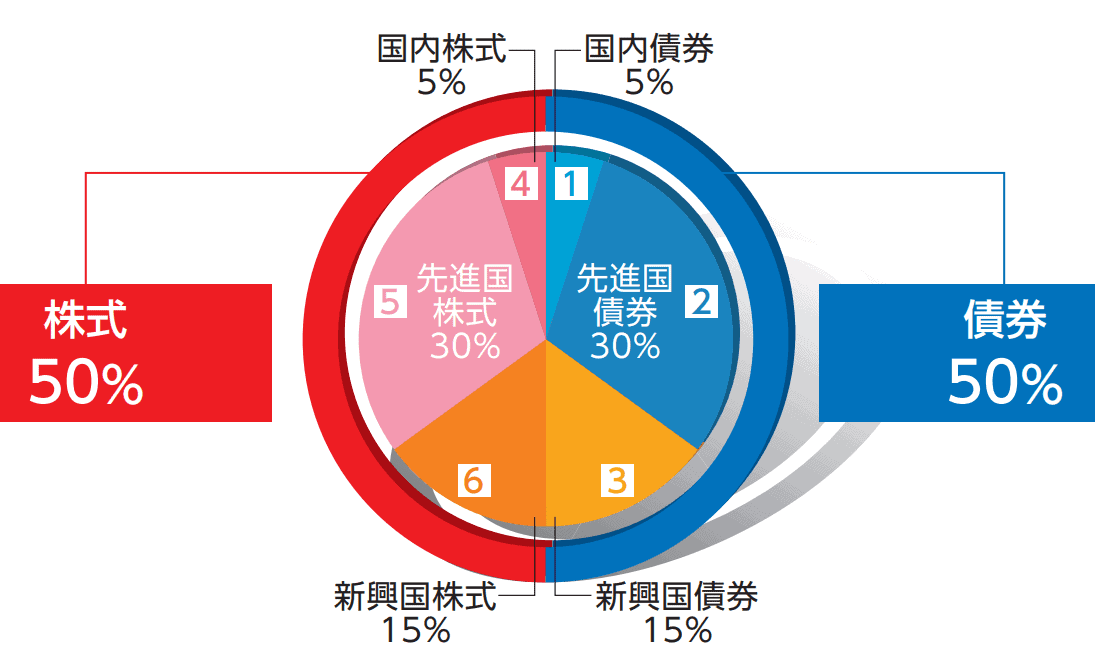

投資地域の組み入れ比率は、全てのファンドで、株式と債券合わせて、日本:10%、先進国:55%、新興国:35%となっています。

サイト管理人

サイト管理人以下、各ファンドの特徴を詳しく解説していきます!

世界経済インデックスファンドのおすすめをブログで評価!

世界経済インデックスファンドシリーズで最もメジャーなファンドが標準型(株式50%、債券50%)の「世界経済インデックスファンド」です。

本ファンドを利用する事で、日本を含む全世界(先進国および新興国)の株式市場、また債券市場にバランス良く分散投資が行えます。

世界経済インデックスファンドのおすすめ・評価1:ファンドの構成比・ベンチマーク

サイト管理人

サイト管理人早速、本ファンドの基本構成を見ていきます。

下表は、本ファンドの各資産の割合です。株式・債券の割合は50%ずつとなっています。

各資産クラスは、株価指数などのインデックスと同等の投資パフォーマンスを上げるように設計されています。つまり、本ファンドはバランス型のインデックスファンドとなっています。

世界経済インデックスファンドの評価・評判2:手数料(信託報酬、購入手数料など)

本ファンドの魅力の1つに、投資コストが安い点があります。

ファンドの購入手数料は、基準価額の3.0%(税抜)です。しかし、SBI証券などネット証券では無料(ノーロード)になります。

また、保有期間中にかかるコスト(信託報酬)は年率0.50%(税抜)です。

(その他諸経費などを含めた実質コストは年率0.65%)です。

高コストになりやすい新興国の株式や債券を含んでいながら、低コストを維持しています。

世界経済インデックスファンドの評価・評判3:国別構成比

次に、本ファンドの国別構成比をチェックしてみます。

直近の運用会社のデータによれば、以下のような構成比となっています。

| 国名 | 構成比 |

|---|---|

| アメリカ | 29.35% |

| 日本 | 11.28% |

| イギリス | 3.83% |

| フランス | 3.74% |

| ブラジル | 3.33% |

| 南アフリカ | 3.00% |

| ドイツ | 3.00% |

| イタリア | 2.75% |

| メキシコ | 2.73% |

| 韓国 | 2.59% |

世界経済インデックスファンドの評価・評判4:国別構成比通貨別構成比

本ファンドは、海外・外国の資産が入っています、そのため、為替リスクをとるため通貨比も把握しておきましょう。

通貨別の構成比は以下のようになっています。比較的信用力の高い米ドル・ユーロなどの構成比が高くなっています。

| 国名 | 構成比 |

|---|---|

| 米ドル | 31.35% |

| ユーロ | 14.08% |

| 日本円 | 11.86% |

| 香港ドル | 4.06% |

| 英国ポンド | 3.80% |

| ブラジル・レアル | 3.26% |

| 南アフリカ・ランド | 3.03% |

| メキシコ・ペソ | 2.69% |

| 韓国・ウォン | 2.54% |

| インドネシア・ルピア | 2.19% |

世界経済インデックスファンドの評価・評判5:分配金・利回り

本ファンドの決算は年1回(1月)行われます。各決算期の1万口あたりの分配金は、以下のように推移しています。

2016年は0円です。分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、今後もファンド内へ再投資してほしいですね。

| 決算時期 | 分配金 |

|---|---|

| 2016年1月 | 0円 |

| 2015年1月 | 20円 |

| 2014年1月 | 20円 |

| 2013年1月 | 20円 |

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

ここ1年は円高や世界経済の減速などによりパフォーマンスを悪くなっていますが、中長期(設定以来)では+80%以上のパフォーマンスとなっています。

| 期間(直近) | ファンド |

|---|---|

| 1ヶ月 | 1.75% |

| 3ヶ月 | 0.26% |

| 6ヶ月 | -2.25% |

| 1年 | -8.90% |

| 3年 | 6.02% |

| 設定来 | 85.7% |

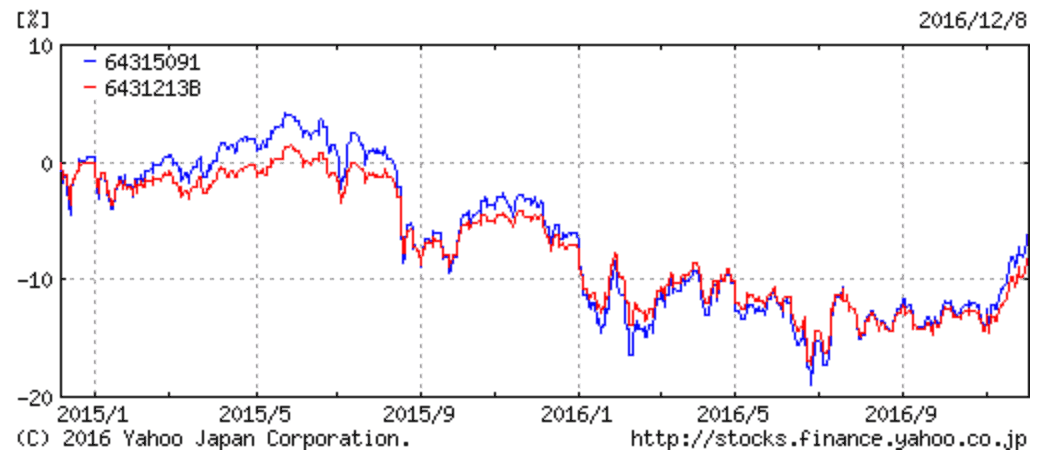

また、下図は本ファンド(青)とTOPIX(緑)、またセゾン・バンガード・グローバルバランスファンド(赤)の過去10年のパフォーマンスを比較した図です。

参照:yahoo finance

世界経済インデックスファンドは、設定来10年経っていないので途中からですが、日本株式市場単体(TOPIX)、また時価総額型ファンド「セゾン・バンガード・グローバルバランス」と比べて、高いパフォーマンスとなっています。

将来も同様の結果になる保証はありません。

アメリカや日本の比率が高いものの、南アフリカやブラジルなどの新興国も組み入れ上位となっています。

世界経済インデックスファンドのまとめ・評価

本ファンドの手数料や資産配分などをまとめると以下のようになります。

全世界の株式・債券にバランスよく分散投資ができますし、手数料も安いので低コスト分散投資ために良い内容です。

GDPベースで構成比が決定されている点もユニークです。

- 組入資産:国内株式・債券(10%)、先進国株式・債券(55%)、新興国株式・債券(35%)

- 購入手数料:ネット証券で無料(ノーロード)

- 信託報酬(税抜):年率0.50%(その他諸経費を含む実質コスト:0.65%)

- 売買単位:100円から1円単位

- 決算:年1回(1月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2009年1月16日)

- 信託財産留保額:0.1%

世界経済インデックスファンド(債券シフト型)はおすすめ?評価・評判は?

世界経済インデックスファンドシリーズの中で最も価格変動リスクを抑えるために設計されたファンドが債券シフト型(株式25%、債券75%)です。

本ファンドを利用する事で、日本を含む全世界(先進国および新興国)の株式市場、また債券市場にバランス良く分散投資が行えます。

世界経済インデックスファンド(債券シフト型)の評価・評判1:構成比・ベンチマークなど

早速、本ファンドの基本構成を見ていきます。

下表は、本ファンドの各資産の割合です。

債券の配分比が75%、株式が25%と株式を多めに組み入れた配分となっています。

| 資産クラス | 構成比 | ベンチマーク |

|---|---|---|

| 国内株式 | 2.5% | TOPIX(東証株価指数) |

| 国内債券 | 7.5% | NOMURA-BPI指数 |

| 先進国株式 | 13.75% | MSCIコクサイ |

| 先進国債券 | 41.25% | シティ世界国債インデックス |

| 新興国株式 | 8.75% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 26.25% | JPモルガンGBI-EMグローバル・ディバーシファイド |

各資産クラスは、株価指数などのインデックスと同等の投資パフォーマンスを上げるように設計されています。

世界経済インデックスファンド(債券シフト型)の評価・評判2:信託報酬・購入手数料

本ファンドの魅力の1つに、投資コストが安い点があります。

ファンドの購入手数料は、基準価額の3.0%(税抜)ですが、ネット証券では無料(ノーロード)になります。

保有期間中にかかるコスト(信託報酬)は年率0.45%(税抜)です。

その他諸経費などを含めた実質コストは年率0.53%です。

3種類ある世界経済インデックスファンドシリーズの中で最も安い信託報酬となっています。

世界経済インデックスファンド(債券シフト型)の評価・評判3:国別構成比率

次に、本ファンドの国別構成比をチェックしてみます。

| 国名 | 構成比 |

|---|---|

| アメリカ | 26.25% |

| 日本 | 12.09% |

| フランス | 4.55% |

| イタリア | 3.91% |

| イギリス | 3.76% |

| ブラジル | 3.53% |

| ドイツ | 3.48% |

| メキシコ | 3.46% |

| 南アフリカ | 3.36% |

| ポーランド | 2.96% |

アメリカや日本の比率が高いものの、ブラジルや南アフリカ(新興国債券内での構成比が高い)など新興国も組み入れ上位となっています。

世界経済インデックスファンド(債券シフト型)の評価・評判4:通貨別構成比

本ファンドは、海外・外国の資産が入っています、そのため、為替リスクをとるため通貨比も把握しておきましょう。

通貨別の構成比は以下のようになっています。

| 国名 | 構成比 |

|---|---|

| 米ドル | 27.15% |

| ユーロ | 17.73% |

| 日本円 | 12.80% |

| 英国ポンド | 3.73% |

| ブラジル・レアル | 3.46% |

| メキシコ・ペソ | 3.40% |

| 南アフリカ・ランド | 3.34% |

| ポーランド・ズロチ | 2.95% |

| インドネシア・ルピア | 2.86% |

| マレ-シア・リンギット | 2.75% |

日本円の他、比較的信用力の高い米ドルやユーロなどの構成比が高くなっています。

世界経済インデックスファンド(債券シフト型)の評価・評判6:分配金・利回り

本ファンドの決算は年1回(1月)行われます。各決算期の1万口あたりの分配金は、以下のように推移しています。

これまで一度も分配金を出していないため、効率的な運用を行っていると言えます。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、今後も株式や債券の配当や利子は、分配金を出さず、ファンド内へ再投資してほしいですね。

| 決算時期 | 分配金 |

|---|---|

| 2016年1月 | 0円 |

| 2015年1月 | 0円 |

| 2014年1月 | 0円 |

| 設定来 | 0円 |

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

ここ1年は円高や世界経済の減速などによりパフォーマンスを悪くなっていますが、中長期(設定以来)では+5%程度のパフォーマンスとなっています。

| 期間(直近) | 暴落率 |

|---|---|

| 1ヶ月 | 1.32% |

| 3ヶ月 | 0.38% |

| 6ヶ月 | -3.15% |

| 1年 | -8.28% |

| 3年 | – |

| 設定来 | 4.82% |

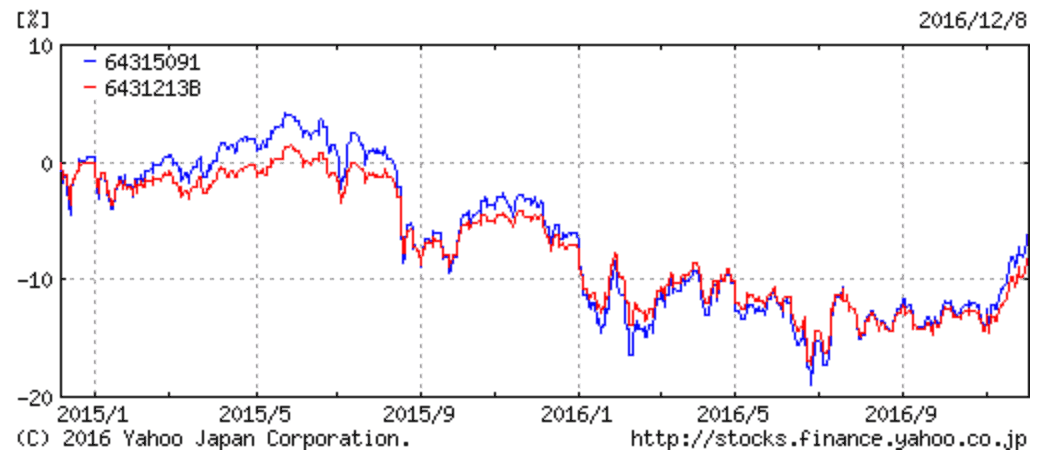

また、下図は本ファンド(赤)と世界経済インデックスファンド(青)の過去のパフォーマンスを比較した図です。本ファンドの方が、債券の比重高めということで、値動きは安定気味ですが、パフォーマンスは若干悪めです。

世界経済インデックスファンド(債券シフト型)の評価【まとめ】

本ファンドの手数料や資産配分などをまとめると以下のようになります。

全世界の株式・債券市場に分散投資ができ、なおかつ手数料も低コストです。

通常の世界経済インデックスファンドよりも債券を多めに持ちたい方には、良いかもしれません。

- 組入資産:国内株式・債券、先進国株式・債券、新興国株式・債券

- 購入手数料:ネット証券で無料(ノーロード)

- 信託報酬(税抜):年率0.45%(その他諸経費を含む実質コスト:0.53%)

- 売買単位:1万円から1円単位

- 決算:年1回(1月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2013年11月8日)

- 信託財産留保額:0.1%

世界経済インデックスファンド(株式シフト型)はおすすめ?評価・評判は?

世界経済インデックスファンドシリーズの中で最もハイリスク・ハイリターンに設計されたファンドが株式シフト型(株式75%、債券25%)です。

本ファンドを利用する事で、日本を含む全世界(先進国および新興国)の株式市場、また債券市場にバランス良く分散投資が行えます。

世界経済インデックスファンド(株式シフト型)の評判・評価1:構成比率・ベンチマーク

早速、本ファンドの基本構成を見ていきます。

下表は、本ファンドの各資産の割合です。

株式の配分比が75%、債券が25%と株式を多めに組み入れた配分となっています。

| 資産クラス | 構成比 | ベンチマーク |

|---|---|---|

| 国内株式 | 2.5% | TOPIX(東証株価指数) |

| 国内債券 | 7.5% | NOMURA-BPI指数 |

| 先進国株式 | 13.75% | MSCIコクサイ |

| 先進国債券 | 41.25% | シティ世界国債インデックス |

| 新興国株式 | 8.75% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 26.25% | JPモルガンGBI-EMグローバル・ディバーシファイド |

各資産クラスは、株価指数などのインデックスと同等の投資パフォーマンスを上げるように設計されています。

世界経済インデックスファンド(株式シフト型)の評判・評価2:信託報酬、購入手数料

本ファンドの魅力の1つに、投資コストが安い点があります。ファンドの購入手数料は、基準価額の3.0%(税抜)です。

しかし、ネット証券では無料(ノーロード)になります。

保有期間中にかかるコスト(信託報酬)は年率0.55%(税抜)です。

高コストになりやすい新興国の株式や債券を含んでいながら、低コストを維持しています。

世界経済インデックスファンド(株式シフト型)の評判・評価3:国別構成比率

次に、本ファンドの国別構成比をチェックしてみます。

| 国名 | 構成比 |

|---|---|

| アメリカ | 26.25% |

| 日本 | 12.09% |

| フランス | 4.55% |

| イタリア | 3.91% |

| イギリス | 3.76% |

| ブラジル | 3.53% |

| ドイツ | 3.48% |

| メキシコ | 3.46% |

| 南アフリカ | 3.36% |

| ポーランド | 2.96% |

アメリカや日本の比率が高いものの、韓国や台湾、中国などの新興国も組み入れ上位となっています。

世界経済インデックスファンド(株式シフト型)の評判・評価4:通貨別構成比

本ファンドは、海外・外国の資産が入っており、為替リスクをとるため通貨比率も把握しておきましょう。

通貨別の構成比は以下のようになっています。

| 国名 | 構成比 |

|---|---|

| 米ドル | 27.15% |

| ユーロ | 17.73% |

| 日本円 | 12.80% |

| 英国ポンド | 3.73% |

| ブラジル・レアル | 3.46% |

| メキシコ・ペソ | 3.40% |

| 南アフリカ・ランド | 3.34% |

| ポーランド・ズロチ | 2.95% |

| インドネシア・ルピア | 2.86% |

| マレ-シア・リンギット | 2.75% |

日本円の他、比較的信用力の高い米ドルやユーロなどの構成比が高くなっています。

世界経済インデックスファンド(株式シフト型)の評判・評価5:分配金・利回り

本ファンドの決算は年1回(1月)行われます。各決算期の1万口あたりの分配金は、以下のように推移しています。

これまで一度も分配金を出していないため、効率的な運用を行っていると言えます。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、今後も株式や債券の配当や利子は、分配金を出さず、ファンド内へ再投資してほしいですね。

| 決算時期 | 分配金 |

|---|---|

| 2016年1月 | 0円 |

| 2015年1月 | 0円 |

| 2014年1月 | 0円 |

| 設定来 | 0円 |

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

ここ1年は円高や世界経済の減速などによりパフォーマンスを悪くなっていますが、中長期(設定以来)では+10%程度のパフォーマンスとなっています。

| 期間(直近) | 暴落率 |

|---|---|

| 1ヶ月 | 1.32% |

| 3ヶ月 | 0.38% |

| 6ヶ月 | -3.15% |

| 1年 | -8.28% |

| 3年 | – |

| 設定来 | 4.82% |

また、下図は本ファンド(赤)と世界経済インデックスファンド(青)の過去のパフォーマンスを比較した図です。

本ファンドの方が、過去2年では若干パフォーマンスが良くなっていますが、株式の比率が高いため、値動きが少し荒くなっています。

引用元:yahoo finance

世界経済インデックスファンド(株式シフト型)の評判・評価【まとめ】

本ファンドの手数料や資産配分などをまとめると以下のようになります。

全世界の株式・債券市場に分散投資ができ、なおかつ手数料も低コストです。

通常の世界経済インデックスファンドよりも株式を多めに持ちたい方には、良いかもしれません。