オールカントリーは、すでに米国株を6割程含むため、eMAXIS Slim全世界株式(オールカントリー)を購入するだけで、日本やアメリカを含む全世界の株式市場に分散投資が行えます。

ただし、「米国株の比率を高めたい!」という方は、S&P500とオールカントリーを半々などの割合で、両方買うのもありでしょう。

- オールカントリーの半分以上は米国株で構成されている。

- 全世界への分散投資はオールカントリーだけで十分!

- 米国株の比率を高めたい人は、S&P500と両方買うのもあり!

サイト管理人

サイト管理人私の場合、新NISA(つみたて投資枠)では、S&P500は組みれず、オールカントリー1本にしています!

【投資信託をお得に購入・保有する方法】

オールカントリーやS&P500に連動するインデックスファンドの購入・積立は、SBI証券がお得で便利できます!

- クレジットカード積立で最大5%還元!

- 投信マイレージで毎月ポイント付与!

- どちらも業界最高水準のポイント付与率!

手数料は確実なマイナスリターンとなり、投資家のパフォーマンスを悪化させるので、SBI証券のポイント付与で、少しでも影響を抑えましょう!

今なら、口座開設キャンペーンで、最大135万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設を行い、お得に投資信託の運用を行いましょう!

\ キャンペーン参加はコチラ /

*カンタン5分(最短)で口座開設

SBI証券の口座開設で最大135万円!

今なら、SBI証券の投資デビューキャンペーンで、最大1,350,400円がもらえます!

口座開設後の株式・FXなどの取引で、最大135万円がもらえるので、かなりお得です。

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

オールカントリーとS&P500両方買うのはあり?注意点は?

投資を行う際、多くの投資家が分散投資の重要性を理解しています。

その一環として、オールカントリー指数(世界中の株式市場をカバーする指数)とS&P500指数(アメリカの大企業500社の株式で構成される指数)の両方に投資をする戦略がありますが、ここには重要な注意点が伴います。

一見すると、広範な地域に投資しているように感じられますが、その真実は少し異なるものです。

この選択が有効なのは、特定の状況下においてのみであり、その前にはいくつかの落とし穴に留意する必要があります。

- 両方のファンドを購入・積立しても分散性が高まらない!

→むしろ米国株の比率が高まり分散性が悪くなる! - 同じような値動きをするので暴落時のリスクヘッジにならない!

サイト管理人

サイト管理人以下、それぞれの注意点について詳しく解説していきます。

オールカントリーとS&P500両方買う場合の注意点①:オールカントリーとS&P500両方買っても分散性が高まるわけではない!

オールカントリーとS&P500に連動する2本のインデックスファンドを購入・積立しても、分散効果は上がりません!

むしろ、米国株への投資比率が上昇し、分散性が悪化します。

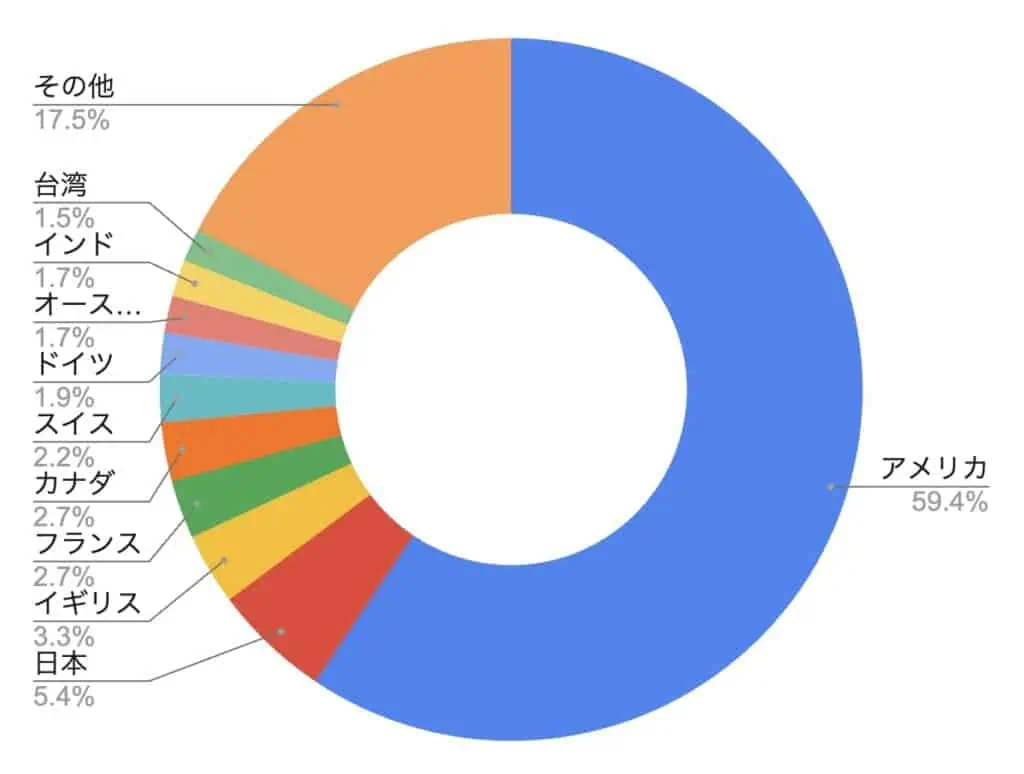

なぜ、分散効果が悪化するのかと言うと、オールカントリーに連動する投資信託に、すでに6割程度、米国株式が含まれるためです。

以下のグラフは、eMAXIS Slim全世界株式(オールカントリー)の構成国比率を表したものです。

サイト管理人

サイト管理人グラフから分かるように、ファンド内の株式の59.4%がアメリカ株となっています!

一方で、S&P500は明確に米国企業のみを対象としており、その結果、両方に投資したとしても、実質的には米国株への投資比率が大幅に増えるだけで、真の意味での地域分散にはなりえません。

米国以外の国々や地域の株式市場もオールカントリー指数には含まれていますが、その重みは比較的小さいため、オールカントリー指数とS&P500に両方投資することで得られる分散の効果は限られたものとなっています。

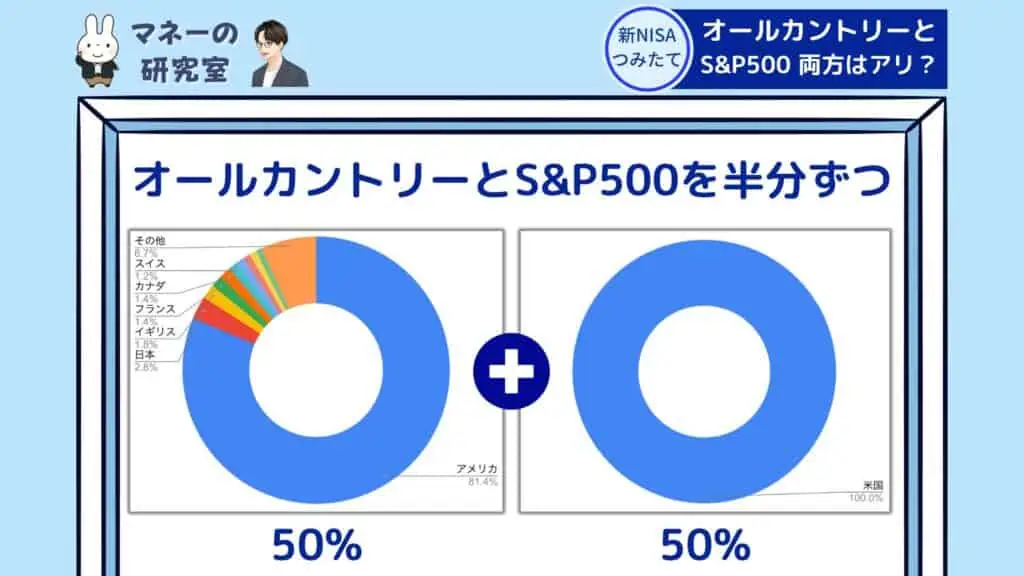

例えば、オールカントリーとS&P500に連動するインデックスファンドを半分ずつ(50%ずつ)購入する場合、私達のポートフォリオの構成国比率は、以下のグラフのようになります。

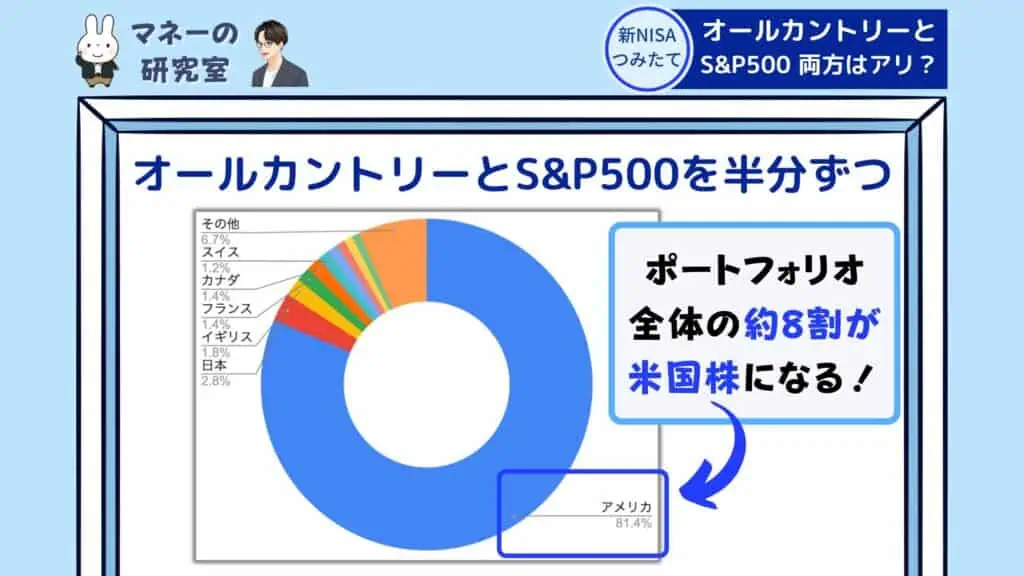

オールカントリーとS&P500の両方を半分の割合で積立・購入する場合、下図のように、資産配分(ポートフォリオ)全体の米国株の割合は、約80%となってしまいます。

サイト管理人

サイト管理人両方のファンドを購入する場合、むしろ分散性が薄れ、米国株への集中投資の傾向が高まってしまいます。

投資家が地域分散を真に追求するなら、米国の株式に特化した指数ではなく、他地域の株式市場に焦点を当てた指数への投資も検討するべきでしょう。

オールカントリーとS&P500両方買う場合の注意点②:オールカントリーとS&P500は両方とも同じような値動き/相関係数が高いので下落のヘッジにならない

オールカントリー指数とS&P500指数はともに株式指数であり、市場の動きに敏感なため、世界経済や米国経済に大きな変動が生じた時には同様の値動きを示す傾向があります。

特に経済危機や市場の大幅な下落期には、この相関性がより明確になる傾向があります。

以下のグラフは、オールカントリーとS&P500の値動きを比較したものです。

ここ数年は、マグニフィセント7とも呼ばれる、米国のビックテック企業が相場の牽引役となっているため、S&P500が優勢ですが、

大局的な動き(上昇・下落のトレンド)を見てみると、ほぼ同じような値動きをしています。

サイト管理人

サイト管理人つまり、片方がもう片方の下落を補う、という期待はほとんど成り立たないことになります。

オールカントリーとS&P500の組み合わせは、トータルのリターンを高める可能性はあっても、市場の急落からポートフォリオを守るという点では限定的な効果しか期待できません。

投資先の選定においては株式のみならず、債券、不動産、コモディティなど他の資産クラスへの分散も同時に考慮することが重要となります。

これにより、株式市場の不均一な動きからポートフォリオを保護し、リスクを最小限に抑えることができます。

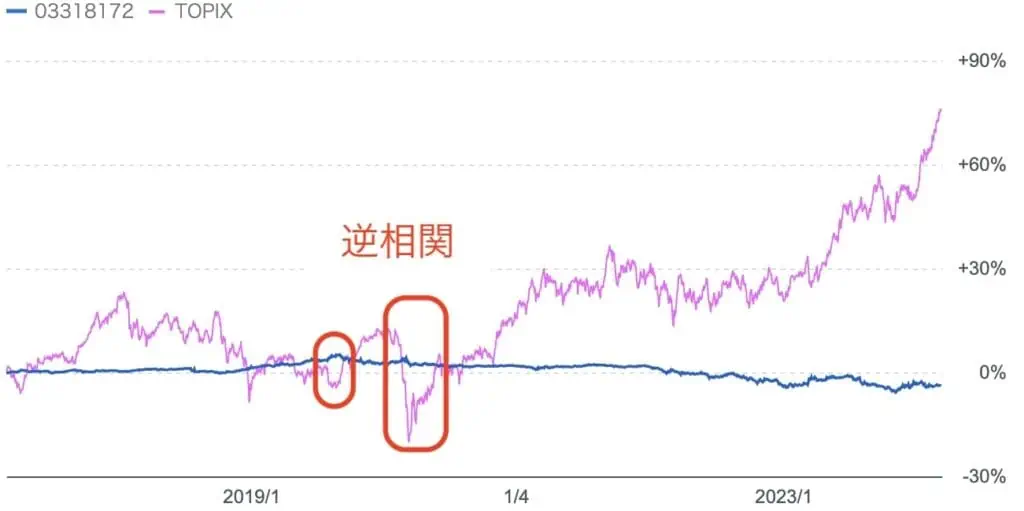

例えば、以下の表は、日本の代表的な株価指数「TOPIX」と国内債券インデックスの値動きを表したものです。

サイト管理人

サイト管理人株式と債券は全く異なる動きをしています。

2020年中旬〜2024年初旬のトレンドでは、債券価格が緩やかに下落する中、日本株は上昇しています。

一方、突発的な株式市場の下落局面では、債券価格が上昇していることも見て取れます。

オールカントリーとS&P500両方買うのがありな場合:ポートフォリオ中の米国株の比率を上げたい!

投資家が自分のポートフォリオにおける米国株式の占める割合を意図的に増やしたいケースでは、オールカントリー指数とS&P500指数に両方投資する戦略が有効です。

米国経済は世界経済全体の中でも非常に大きなシェアを持っており、多くのグローバル企業が米国市場に上場しています。

したがって、米国の株式市場は長期的に見ても成長の潜在力を秘めており、投資家にとって魅力的な選択肢であると言えます。

オールカントリーとS&P500両方買う場合の組み合わせは?半々の割合?

投資で多様性を求める際、オールカントリーとS&P500の両方への投資が検討されることがあります。

ただし、その割合については考慮が必要です。

両指数を半々で購入すると、結果的に特定の市場、特に米国市場への露出が非常に高くなる可能性があります。

この点を把握した上で、バランスよく分散投資を行うための適切な割合を考える必要があります。

オールカントリーの中に約60%の割合でS&P500が入っている

オールカントリーの指数は、世界中の株式市場を対象としており、その中でもS&P500が大きな割合を占めています。

S&P500は米国の代表的な500社の株価を基にした指数ですから、オールカントリーの中で約60%を占めているということは、オールカントリーを通しても大きく米国株に依存していることになります。

投資家が自身のポートフォリオ内でオールカントリーの比率をどれだけ持つべきかは、投資目標やリスク許容度によって左右されますが、オールカントリーの中の米国株比率が高いことを理解しておくことは重要です。

オールカントリーとS&P500を半々の割合で買うと米国株式の割合が高まる

オールカントリーとS&P500を同じ割合で保有すると、ポートフォリオの中で米国株式の割合がさらに増加します。

これは、オールカントリーにはすでに60%近くの米国株式が含まれているため、米国株式への露出を意図的に増やす結果となります。

その結果、地域や国に偏るリスクが高まるため、真にグローバルな分散投資を目指す際には、他の地域の株式や資産クラスへの投資比率を適切に調整する必要があります。

【結論】オールカントリーとS&P500を両方買うと米国株式の割合が高まり分散性が下がる

結論として、オールカントリー指数とS&P500を保有する際には、さればさ米国株式への依存度が上がり、分散投資の利点が弱まってしまうことが懸念されます。

特にS&P500への投資比率を高めることにより、既に米国株式に大きく依存しているオールカントリーの性質が強調され、全体のリスクは米国の市場動向に大きく影響されることになります。

これは、市場の急激な変動や地政学的リスクなどからポートフォリオを守る上で逆効果とも言えるでしょう。

したがって、国際的な分散投資の観点から、オールカントリーとS&P500を組み合わせる場合には、その比率設定に注意を払い、目的に合ったバランスを考慮することが不可欠です。

新NISAの積立でオールカントリーとS&P500両方買うのは?

新たなNISA制度のもと、積立投資を計画中の投資家にとって、オールカントリーインデックスファンドとS&P500インデックスファンドの選択は重要な判断点となります。

資産拡大を目指す投資方針において、どのようなインデックスファンドを選ぶかは、それぞれの投資目標やリスク許容度によって異なります。

新NISA/つみたてNISAの特徴

新NISAは、2024年から始まる新しい少額投資非課税制度で、現行のつみたてNISAとはいくつかの点で異なります。

例えば、年間の非課税投資枠は120万円と現行のつみたてNISAよりも拡大し、投資期間は最長で20年間となります。

また、新NISAは選択できる金融商品の範囲が広がり、個別株や海外ETFなどが含まれるようになりました。

一方、つみたてNISAは毎月コツコツと長期間にわたって投資を行う積立形式の非課税制度です。

年間の投資上限額は40万円と新NISAに比べて少額ですが、投資対象は広範囲にわたる設計となっており、投資家のリスク分散に貢献しています。

積立投資に適したインデックスファンドも、つみたてNISAの制度下で数多く提供されています。

新NISAの積立に最適なインデックスファンドを選ぶ方法

新NISAの積立に最適なインデックスファンドを選ぶ際には、いくつかのポイントを考慮する必要があります。

投資対象となる市場の範囲や、ファンドの運用実績、信託報酬などのコスト、分配金再投資の有無やファンドの流動性など、慎重に吟味することが大切です。

自身の投資スタンスに合った資産配分を構築するためにも、これらの要素を総合的に比較することが推奨されます。

加えて、市場との相関関係や、期待されるリターンに見合ったリスクを取れるかどうかも検討材料となります。

長期投資の視点で見れば、為替リスクを含む海外市場への投資も選択肢に入ります。

しかし、資産クラスや市場の多様性を考慮したうえで、有効な組み合わせで投資を行うことが、バランスの取れたポートフォリオを構築するカギとなります。

新NISAの積立はオールカントリーで一本で良い!S&P500と両方買う必要はない!

多くの専門家は、新NISAの積立ではオールカントリーインデックスファンドを選択することを推奨しています。

その理由はオールカントリーインデックスが、世界中のあらゆる市場に投資を行うことで、極めて広範なダイバーシフィケーションが可能となるからです。

S&P500インデックスファンドも米国の大手企業への投資として魅力はありますが、オールカントリーインデックスにはすでに米国市場が大きなウェイトを占めています。

結果として、オールカントリーインデックスに投資することで、自動的にS&P500の企業にも間接的に投資していることになり、さらに他の国々や地域にもバランスよく投資が拡散されます。

したがって、オールカントリーでの一本勝負は、両方を買うよりもシンプルで効率的な戦略と言えるでしょう。

また、投資管理を簡素化することで、余計な手間やコストを省くことができ、長期的に見ても投資家にとって有利な選択となります。

オールカントリーとS&P500両方買う/両インデックスの特徴・違い

オールカントリーとS&P500は、投資の世界ではポピュラーなインデックスファンドです。

しかし両者は対象とする市場や含む企業が大きく異なります。

これらの違いを理解することで、自身の投資戦略にどう適合するかを見極める上で重要となります。

オールカントリーとは?ベンチマークの特徴とメリットは?

オールカントリーとは、全世界の先進国および新興国市場への投資を目的としたインデックスファンドのことを指します。

以下の表は、全世界株式ファンドのベンチマークと保有中にかかる手数料「信託報酬(年率・税込)」をまとめたものです。

| ファンド名 | ベンチマーク | 信託報酬 *年率・税込 |

|---|---|---|

| 楽天・オールカントリー株式 インデックス・ファンド | MSCIオールカントリー・ ワールド・インデックス | 0.05610% |

| eMAXIS Slim全世界株式 (オール・カントリー) | 0.05775% | |

| たわらノーロード全世界株式 | 0.1133% | |

| SBI・全世界株式インデックス・ファンド | FTSE グローバル・ オールキャップ・インデックス | 0.1102% |

| SBI・V・全世界株式インデックス・ファンド | 0.1338% |

このインデックスファンドの中でも、特に、ベンチマークが「MSCIオールカントリー・ワールド・インデックス」になっているものが「オールカントリー」と呼ばれています。

オールカントリーの構成国

サイト管理人

サイト管理人次に、eMAXIS Slim全世界株式(オールカントリー)を例に、具体的な構成国や銘柄を見ていきます。

MSCIオールカントリー・ワールド・インデックス(ACWI)をベンチマークとする代表的なインデックスファンド「eMAXIS Slim全世界株式」の投資対象国は、下表のようになっています。

| 国名 | 構成比率 |

|---|---|

| アメリカ | 62.7% |

| 日本 | 5.6% |

| イギリス | 3.5% |

| フランス | 2.8% |

| カナダ | 2.8% |

| スイス | 2.3% |

| ドイツ | 2.0% |

| オーストラリア | 1.7% |

| インド | 1.7% |

| 台湾 | 1.5% |

| その他 | 13.4% |

オールカントリーと言っても、時価総額が大きいメガテック企業を多く抱える「米国(アメリカ)」の比率が6割を超えています。

それ次いで、日本やヨーロッパ諸国、そしてインドやTSMCを擁する台湾などが続く形となっています。

オールカントリーの投資地域・先進国株式と新興国株式の比率

先進国と新興国の区分けで言うと、日本を含む先進国の割合が約9割で、残りの1割がインドや台湾などを含む新興国となっています。

| 投資地域 | 構成比率 |

|---|---|

| 先進国 *日本を含む | 90.0% |

| 新興国 | 10.0% |

オールカントリーの構成銘柄

また、組入銘柄数は「2,837」となっており、組入比率が高い10銘柄は、以下の表のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| アップル | 4.2% | 情報技術 |

| マイクロソフト | 4.2% | 情報技術 |

| エヌビディア | 2.2% | 情報技術 |

| アマゾン | 2.1% | 一般消費者サービス |

| アルファベットA | 1.6% | コミュニケーション・サービス |

| メタ | 1.3% | コミュニケーション・サービス |

| アルファベットA | 0.8% | コミュニケーション・サービス |

| テスラ | 0.8% | 一般消費者サービス |

| ブロードコム | 0.8% | 情報技術 |

| JPモルガン・チェース | 0.7% | 金融 |

サイト管理人

サイト管理人構成国の比率からも分かるように、米国のメガテック企業が上位を独占しています。

オールカントリーの特徴【まとめ】

ここまで解説してきたように、オールカントリーは、グローバルな分散投資が可能です。

投資家はひとつのファンドを通じて、多国籍にわたる株式市場に投資できるため、特定の国や地域に依存したリスクを抑えることができます。

メリットとしては、世界経済の成長に広範に連動する利益を得られることや、各国の経済状況や通貨の影響を受けにくいバランスの良さがあります。

さらに、新興国含む多様な経済への曝露(エクスポージャー)が魅力の一つです。

- 代表的な投資信託:eMAXIS Slim全世界株式(オールカントリー)

- 投資対象:全世界の株式

- 構成銘柄数:2,837

S&P500の特徴やメリットは?

サイト管理人

サイト管理人次に、S&P500について解説していきます。

S&P500は、米国の格付け会社「スタンダード&プアーズ」が算出・公表しているアメリカの代表的な株価指数です。

米国の大型株、約500銘柄から構成された時価総額加重平均型の指数(インデックス)で、米国株式の約80%をカバーしています。

| 項目 | 内容 |

|---|---|

| 投資対象国 | 米国(アメリカ) |

| 構成銘柄数 | 503銘柄 |

NISA(つみたて投資枠)で購入可能なS&P500をベンチマークとするインデックスファンド

新NISAの「つみたて投資枠」で購入できるS&P500をベンチマークとするインデックスファンドには、以下のようなものがあります。

| ファンド名 | 信託報酬 *年率・税込 |

|---|---|

| 楽天・S&P500インデックス・ファンド | 0.0770% |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% |

| たわらノーロードS&P500 | 0.09372% |

| SBI・V・S&P500インデックス | 0.0938% |

サイト管理人

サイト管理人特に、eMAXIS Slim米国株式(S&P500)は人気があり、私の友人も積立しているようです。

S&P500の組入上位10銘柄と業種・セクター別の構成比率

S&P500の代表的なファンド「eMAXIS Slim米国株式(S&P500)」を例に、組入上位銘柄や業種(セクター)についてみていきます。

まず、eMAXIS Slim米国株式(S&P500)の組入上位10銘柄は、下表のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| マイクロソフト | 7.1% | 情報技術 |

| アップル | 6.5% | 情報技術 |

| エヌビディア | 3.6% | 情報技術 |

| アマゾン | 3.4% | 一般消費者サービス |

| アルファベットA | 2.4% | コミュニケーション・サービス |

| メタ | 2.1% | コミュニケーション・サービス |

| バークシャー・ハサウェイ | 1.7% | 金融 |

| アルファベットA | 1.5% | コミュニケーション・サービス |

| ブロードコム | 1.2% | 情報技術 |

| テスラ | 1.2% | 一般消費者サービス |

オールカントリーの構成銘柄と同じように、米国のテクノロジー企業が組み入れ上位となっています。

また、以下の表は、S&P500の業種・セクター別の比率をまとめたものです。

| 業種・セクター名 | 構成比 |

|---|---|

| ソフトウェア・サービス | 11.8% |

| 半導体・半導体製造装置 | 9.4% |

| メディア・娯楽 | 7.8% |

| テクノロジ・ハードウェア・機器 | 7.7% |

| 金融サービス | 7.5% |

| 医薬品・バイオテクノ・ライフ | 7.2% |

| 一般消費財・サービス流通・小売り | 5.9% |

| 資本材 | 5.5% |

| ヘルスケア機器・サービス | 5.1% |

| エネルギー | 3.6% |

サイト管理人

サイト管理人ソフトウェアなどのテクノロジーだけでなく、ヘルスケアや金融など、アメリカの多様な産業を網羅していることが分かります。

S&P500のパフォーマンス

また、以下のグラフは、S&P500の過去20年間のパフォーマンスの推移です。

ここには20年分しか表示していませんが、過去の長期チャートを見ても、超長期で堅調な成長・推移が見て取れます。

過去のデータを見ると、アメリカの株式市場は世界の中でも特に成長が著しいため、S&P500に連動する投資は安定したリターンが期待できるとされています。

そのメリットは、アメリカ経済と企業の成長に直接的に関与できる点と、テクノロジーなどのグローバルに競争力のある産業に投資が集中することによる高い収益性です。

また、世界中の投資家にとって認知度が高く、流動性が大変高いことも利点です。

オールカントリーとS&P500の違いを比較

サイト管理人

サイト管理人次に、ここまで解説してきた「オールカントリー」と「S&P500」の違いを解説していきます。

オールカントリーとS&P500の特徴をまとめると、以下の表のようになります。

| 比較・項目 | オールカントリー | S&P500 |

|---|---|---|

| 投資対象国 | 40カ国以上 | 米国(アメリカ)のみ |

| 構成銘柄数 | 約2,900銘柄 | 約500銘柄 |

| 代表的な ファンド | eMAXIS Slim全世界株式 (オールカントリー) | eMAXIS Slim米国株式 (S&P500) |

オールカントリーとS&P500は、そのカバー範囲に大きな違いがあります。

オールカントリーは全世界の株式市場に投資することができる一方、S&P500はアメリカの株式市場に限定されます。

このため、オールカントリーによる投資は地理的なリスク分散が可能である反面、S&P500はアメリカ市場の成長に大きく依存することになります。

また、銘柄の種類においても異なります。

オールカントリーは新興国市場を含む幅広い企業群を含むのに対して、S&P500はアメリカの優良大型株が中心です。

これは投資のリスク許容度や目指すリターンによって重要な選択肢となります。

オールカントリーが提供する多様な国と業界へのエクスポージャーは、経済の循環や地政学的な変動による影響を受けにくくする効果がありますが、S&P500はアメリカ経済の動向が直接影響するため、アメリカの経済状況を良く把握する必要があります。

結局のところ、オールカントリーとS&P500は、インデックスファンド投資を考える上で異なる特性とメリットを持っており、投資家のポートフォリオに応じた利用が推奨されます。

オールカントリーとSP500を両方買う【まとめ】新NISAの積立はオルカン?

\Youtubeのまとめ動画を見る/

オールカントリーとS&P500を両方買うことについて、注意点や割合について考えてみましょう。

まず、オールカントリーとS&P500はどちらも優れた投資信託ですが、投資先や特徴に違いがあります。

オールカントリーは全世界の株式市場をカバーしており、国内外の企業に幅広く投資しています。

一方、S&P500はアメリカの主要な500銘柄に投資する指数です。

そのため、オールカントリーはより分散化された投資先であり、グローバルな経済の成長に連動する可能性があります。

一方、S&P500はアメリカ経済の重要な指標であり、アメリカ市場の動向に敏感に反応する特徴があります。

両方を購入する場合、割合については個人の投資法やリスク許容度によって異なります。

一般的には、オールカントリーとS&P500を半々の割合で購入することが考えられます。

これによって、グローバルな株式市場全体とアメリカ市場の両方にバランスよく投資することができます。

ただし、自分の投資目標やリスク許容度に合わせて、割合を調整することも重要です。

また、新NISAを利用してオールカントリーとS&P500を両方購入することも可能です。

新NISAは2024年1月から始まる制度であり、最大で5年間の非課税期間があります。

この制度を活用することで、長期的な資産形成が期待できます。

投資先をオールカントリーとS&P500の両方に分散させることで、リスク分散や成長性の向上を図ることができます。

ただし、両方を購入する場合には、投資先や割合の選択に慎重さが必要です。

自分の投資目標やリスク許容度、市場の動向などを考慮して、バランスの取れたポートフォリオを構築することが重要です。

また、投資にはリスクが伴うことを忘れず、投資判断は自己責任で行う必要があります。