[jin-yohaku20]

[chat face="t_ryoma1985.jpg" name="サイト管理人" align=“left" border="blue" bg="blue" style="maru"]

この記事では、ソーシャルレンディングを始めようと考えている初心者の方向けに、おすすめ会社をランキング形式で解説していきます。

ソーシャルレンディングの基本から選び方、口コミ・評判なども踏まえて、分かりやすく解説していきます!

[/chat]

[jin-yohaku20]

ソーシャルレンディングは、魅力的な利回りと安定的なパフォーマンス、また少額投資・出資が可能なため、注目・人気を集めています。

しかし、運用事業者が多く存在し、どの事業者を選べば良いか迷ってしまいます。また、問題のある会社・事業社を選んでしまうと、リスクが高くなる場合もあります。

[jin-yohaku10]

[chat face="thinking-woman.jpg" name="" align="right" border="blue" bg="blue" style="maru"]

ソーシャルレンディングの事業者が多すぎて、どの会社を選ベば良いか?全く分からないわ。。

[/chat]

[jin-yohaku10]

[chat face="t_ryoma1985.jpg" name="サイト管理人" align="left" border="yellow" bg="yellow" style="maru"]

事業者の選び方から最新のおすすめ事業者まで、きっちり解説して行きますね!

[/chat]

[jin-yohaku20]

本記事では、ソーシャルレンディングの会社を選ぶ上でのポイントを解説した上で、初心者の方向けのおすすめ事業者をランキング形式で解説して行きます。

[jin-yohaku30]

[jin-fusen3 text="読み飛ばしガイド"]

- 選び時のポイント5つを確認

- ズバリ!オススメ事業者は?

- 人気!イチオシのFunds(ファンズ)

- おすすめしない危険な会社は?

- ソーシャルレンディング投資の基礎から理解

[jin-yohaku30]

最新版!ソーシャルレンディングを徹底比較【2020年:管理人監修】

早速、おすすめのソーシャルレンディング事業者をランキング形式で比較・解説していきます。

[jin-yohaku30]

おすすめランキング【厳選3選】

次に、おすすめのソーシャルレンディング事業者をランキング形式で、特徴やメリット、選出の理由などを解説していきます。 [1]ランキング1位:Funds(ファンズ)

2019年に登場し、人気・注目を集めているのが「Funds(ファンズ)」です。

貸付ファンドの仕組み(スキーム)や上場企業の案件、利回りの高さ等から人気の企業となっています。また、優待付き案件も人気の要因の一つとなっています。 [jin_icon_arrowdouble] Funds【公式ページ】

| 総合評価 | [star5.0] |

|---|---|

| 運用利回り | 1.5〜6.0%(参考値) |

| 口座開設・管理費 運用・購入手数料 | 無料 |

| 最低投資金額 | 1円から |

Funds(ファンズ)の特徴や主要なメリットは、以下に記載したものがあります。安定した高い利回りを確保できるだけでなく、1円から少額・出資が行えます。また、口座開設費・維持費、取引・購入手数料などは全て無料になります。

[box05 title="Funds(ファンズ)の魅力・メリット"]

- 予定利回り:1.5%〜6.0%

- 1円単位で少額投資が可能で手数料は無料

- 貸付先(事業・企業)のリスクを投資家が負わない

- 融資先が上場企業に準ずる大手企業のみの案件を提供

⇒具体例:アイフル・デュアルタップなど大手上場企業(株式会社)

参考:Funds(ファンズ)の評判は?メリット・デメリットを評価・解説

[/box05]

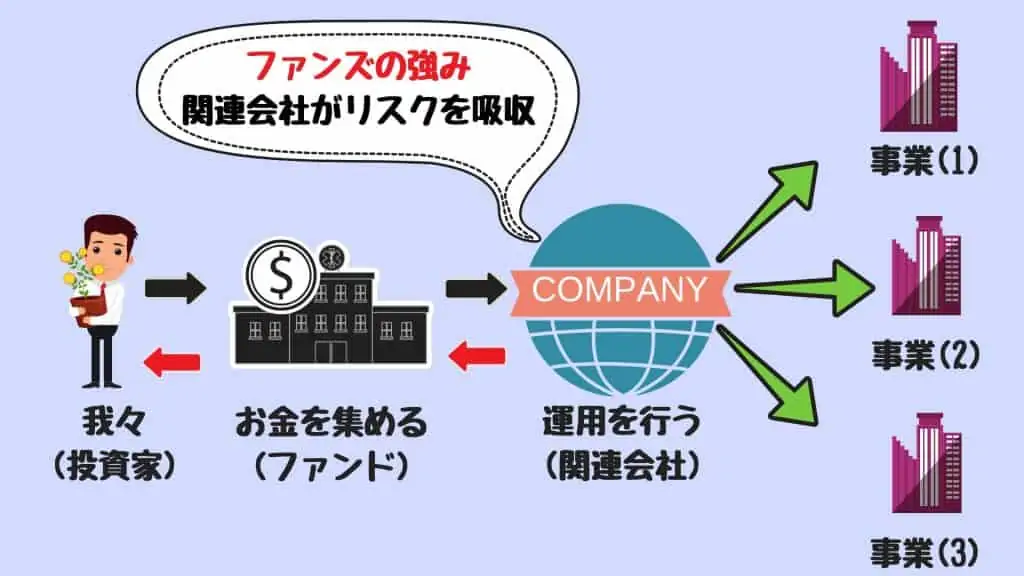

上記の特等の中でも、Funds(ファンズ)の最大の特徴は、貸付先のリスクを投資家が負わなくて良いスキームを採用している点です。運用会社と貸付先の間に「関係会社」が入ることで、貸付先のリスクを関係会社が受け止めてくれます。

maneo(マネオ)など他のソーシャルレンディングの場合は、関係会社が入らず、投資家も貸付先のリスクを負わなければいけないため、Fundsの仕組み(スキーム)は画期的なメリットと言えます。

また、貸付先の事業が上場企業に準ずる大手企業のみの提供であるため、そもそも貸付先事業のリスクも他のソーシャルレンディングと比べて、かなり低めとなっています。

[box04 title="ここまでのポイント"]

- ファンズでは貸付先のリスクを投資家が負わなくて良い

- ファンズでの融資先は上場企業やそれに準ずる大企業のみ

⇒ 事業社リスクが低い

[/box04]

このように、2019年1月から運用が開始されたFUNDS(ファンズ)は、安定した高利回りが得られる上、会社として信頼性や貸付ファンドの特徴から来る安全性から、現在最もホットなソーシャルレンディング言えます。

そのため、投資初心者の方やこれからソーシャルレンディングで出資される方にオススメの事業者と言えます。

[jin-yohaku30]

また、NewsPicksでFundsのサービスが掲載され、ホリエモンが「良さげ」と発言したことからも注目が集まっています。ホリエモンの他にも、経営者の方から良い発言・コメントが多く、透明性などから今後さらなる注目が集まりそうです。

ホリエモンの発言は、下記のようなものでした(発言はNewsPickから引用)。

発言の引用元:スマホで貸付ファンドに投資できるマーケットプレイス「Funds」をクラウドポートが公開|NewsPicks

[jin-yohaku30]

Funds(ファンズ)の詳細や評価・解説、Fundsでの運用の始め方・口座開設の方法などは、以下の記事をご参考ください。

[jin_icon_arrowdouble] Funds(ファンズ)の評判は?メリット・デメリット、始め方を徹底解説

[jin-yohaku30] [2]ランキング2位:クラウドバンク

証券会社が行うソーシャルレンディング業界初の会社。

豊富な種類のファンドが特徴で、ドル建ての海外投資も可能。太陽光インフラ投資など短期・高利回りのファンド、中小企業・新興国応援ファンドなど多数。

運用して4年ほど経つが実績平均利回りが6.79%と高い。運用期間4ヶ月程度の短期ファンドもあり、短期資金も効率的に運用できる。

貸付額50億突破の度に登場する高金利の特別ファンドも注目 >> クラウドバンク 公式ページ <<

| 総合評価 | [star4.5] |

|---|---|

| 実績平均利回り | 6.79%(2018年3月末まで3年間の運用実績) |

| 口座開設・管理費 購入・運用手数料 | 無料 |

| 最低投資金額 | 1万円から投資可能 |

詳細ページ公式ページ [3]ランキング3位:LENDEX(レンデックス)

2017年にスタートした不動産特化型のソーシャルレンディング。10%を超えるファンドも多く、募集がかかると強烈な争奪戦になることが多い。

東急リバブルによって査定された不動産の担保に貸付を行っているため、万が一ファンドがうまく行かなくても元本の大幅な損失は無い。

同じ案件で、ハイリスク高利回り型・ローリスク低利回り型の2種類があり、様々な選択が可能。 >> LENDEX 公式ページ <<

| 総合評価 | [star4.0] |

|---|---|

| 利回り | 8%前後が多いが、10%以上の案件もある |

| 口座開設・管理費 購入・運用手数料 | 無料 |

| 最低投資金額 | 数万円から(2万円〜の案件が多め) |

[jin-yohaku30]

キャンペーンを有効活用しよう

ソーシャルレンディングの事業者では、定期的にお得なキャンペーンを実施しています。投資額に応じて高額の現金やAmazonギフト券がプレゼントされるキャンペーンもあります。

以下の表は、2020年現在キャンペーンを行っている事業者(会社名)とキャンペーン内容をまとめた表です。

| 事業者 | 内容 | 期限 |

|---|---|---|

| クラウドバンク | 50万円以上の投資で最大11万円のAmazonギフト券 還元率0.1%(最大) | 3/27(水)まで 詳細 |

| レンデックス | 50万円以上の投資で最大20万円のAmazonギフト券 還元率0.2%(最大) | 3/29(金)まで 詳細 |

LENDEX(レンデックス)とクラウドバンクの2社が、投資額に応じてAmazonギフト券をプレゼントするキャンペーンを行っています。

投資金額辺りのアマゾンギフト券の還元率(キャッシュバック率)は、LENDEXの方が2倍程度、高い内容となっているので、どちらか一方で迷った場合、LENDEXから投資を行うのがオススメです。

ただし、LENDEXの投資案件は不動産中心となっているので、資金に余裕がある方は、クラウドバンクで再生可能エネルギーや中小企業支援ファンドに投資を行いつつ、分散投資の一環として、LENDEXで不動産案件に投資してみると良いでしょう。

二つの事業者を利用することで、投資案件やテーマだけでなく、事業者の分散も行うことができます。また、Amazonギフト券も両取りすることができます。

最新のキャンペーン情報は、以下の記事をご参考ください。

[jin-yohaku30]

利回りが高い事業者は?【サイト管理人監修】

[jin-yohaku20]

ここまで、各社の信用リスクや利便性、利回りなどを総合的に見たランキングについて解説して行きましたが、次は、利回りに特化した運営会社・事業者を見て行きます。高い利回りを求めたい方は、是非ご参考ください。

第1位:クラウドクレジット

高利回りの案件で投資できるNo.1事業者は「クラウドクレジット」です。大手商社の伊藤忠が株主(資本業務提携中)の企業で資本規模も大きく、安心感があるSL事業者です。

2018年5月に貸付額が100億円を突破し、ユーザー数は3万人を突破しています。

以下は公式ページに掲載・明記されている案件リストですが、世界中に投資できる点が特徴で、「新興国など海外関連の案件」や「日本国内の成長ステージにある中小企業関連の案件」を中心に、最高利回り13.0%(実績)を誇ります。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

また、ユーロや米ドルなど現地通貨建てのファンドもあり、為替レートが円安方向に進めば為替差益による利益も期待できます。逆に、円高に触れる場合もあるため、為替変動リスクは頭に入れておきましょう。為替変動リスクを取りたく無い人は、円建て商品を利用するのも良いでしょう。

ただし、ユーロや米ドルなど信用の高い通貨でも10%を超える案件が多くなっており、平均実績利回りも約8.3%(2018年9月時点)と、他のソシャレン事業者の利回りと比べても高く、魅力的なソーシャルレンディング事業者と言えます。

[jin-yohaku30]

また、本サイトでのクラウドクレジットの評価・解説は、以下をご参考ください。

[jin-yohaku30]

第2位:LENDEX(レンデックス)

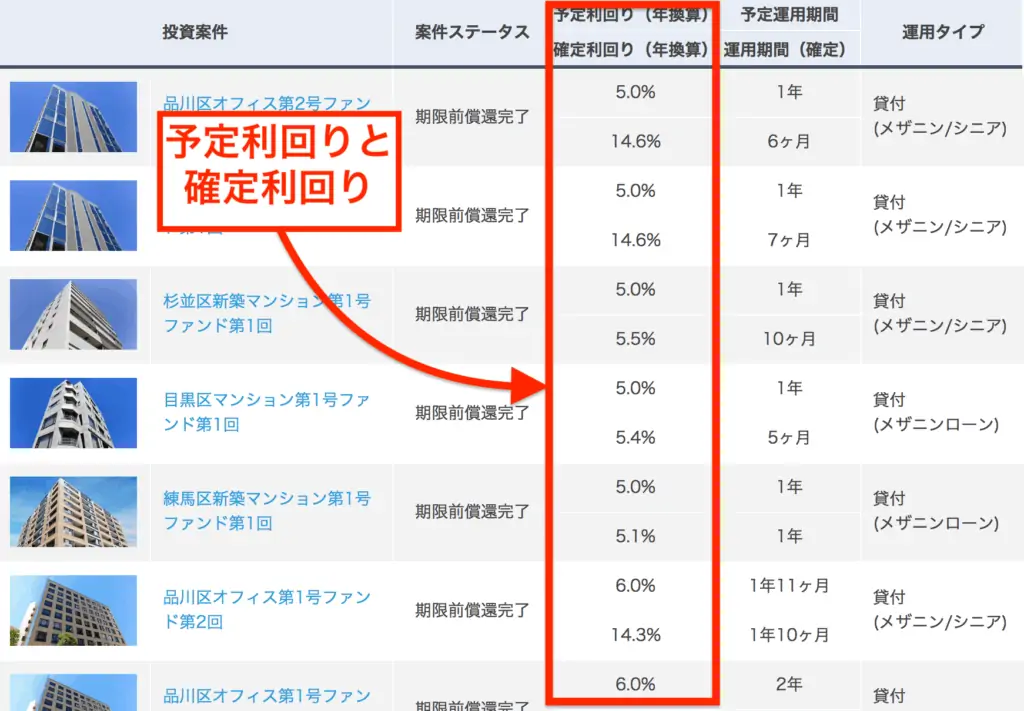

高利回りランキング第2位は、総合ランキングでも3位に入った「LENDEX」です。下記は、LENDEXに掲載・明記されている案件リストになりますが、10%を超えるファンドも多く、募集がかかると強烈な争奪戦になるなど、人気を博しています。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

高利回りの評判は確かですが、投資期間が短期間の案件が多い点が、個人的には嬉しいです。中長期の資金だけでなく、短期的な資金・現金の流れが把握しやすい点もメリットと言えます。

また、定期的にAmazonギフト券がプレゼントされるキャンペーンも行なっているので、ファンドの運用の他にもお得なメリットがあります。

[jin-yohaku30]LENDEX 公式ページ

[jin-yohaku30]

本サイトでのLENDEX(レンデックス)の評価・評判などは、以下をご参考ください。

[jin-yohaku30]

第3位:SBIソーシャルレンディング

利回りランキング第3位が、ネット証券シェアNo.1のSBI証券などでお馴染みの金融大手「SBIホールディングス」が運営する「SBIソーシャルレンディング」です。

不動産や太陽光発電、IoTなどの次世代技術、海外(新興国)向けなど様々なテーマの投資案件を取扱っていますが、太陽光発電や新興国向けファンドが高利回りとなっています。また、継続的に募集のある常設ファンドもあるため、投資金の公立的な再投資が容易に行える点もメリットの一つです。

(常設ファンドとしては、クラウドバンクの太陽光発電ファンドも人気です。)

金融業界トップクラスの事業者として評判が良く、ユーザー数は26,000人を突破(累計・累積融資実績も業界NO.1)しています。また預託金制度を採用していない点もメリットと言えます。

預託金とは、ソーシャルレンディングの運営会社が指定する銀行口座への振込・入金額のことです。預託金口座・デポジット口座などと呼ばれる、指定した口座への入金額が、その事業者で投資可能な資金となります。

[jin-yohaku30]

ここまで利回りが高い事業者について説明してきましたが、利回りが高い場合、原則的にリスクも高いため、安定的な運用を行いたい方は、多少利回りが低くても安定した運用を行える「Funds」や「オーナーズブック」の利用を考えて見ると良いでしょう。

本サイトでのSBIソーシャルレンディングの評価・評判などは、以下をご参考ください。

[jin-yohaku30]

注目:OwnersBook(オーナーズブック)

利回りランキングには該当しなかったものの、総合ランキングNo.1の「OwnersBook」も、高利回りが狙える案件があります。

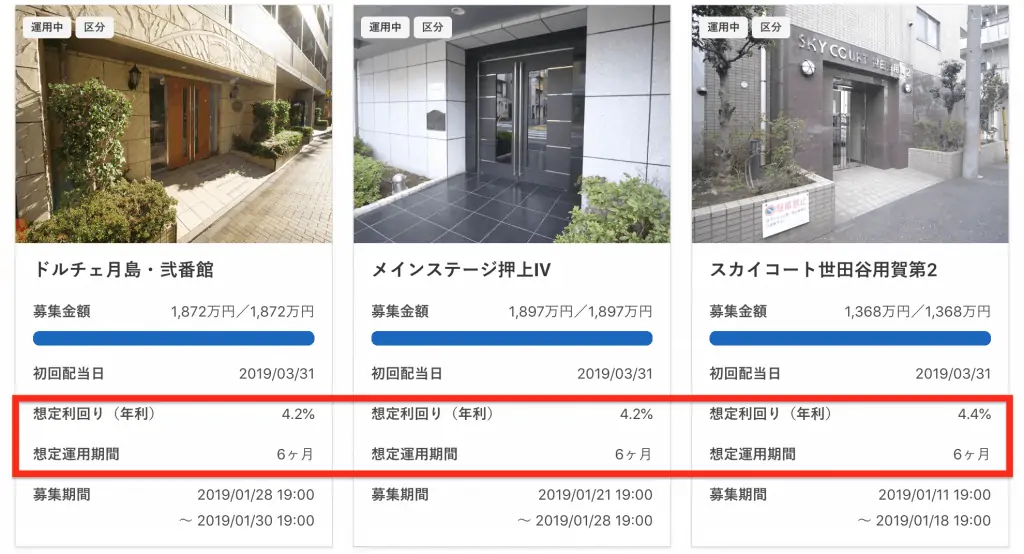

下図は、OwnersBookの公式ページに掲載されている案件リストです。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

利回りは少々低く感じますが、運営企業が東証マザーズに上場していること等から評判・口コミが良く、ユーザー数も14,000人を突破しています(2018年)。不動産物件の売却が成立した場合、利回りは大きく上ブレし、14%台とトップクラスの利回り水準となることがあります。

OwnersBookのファンドもLENDEX(レンデックス)同様に人気があり、ファンド募集から数分〜5分程度で募集が終了することも多々あり、自分自身もOwnersBookを利用して投資を行なっています。最初に登録しおきたいSL事業者とも言えるでしょう。

[jin-yohaku30]

本サイトでのOwnersBookの評価・解説は、以下の記事をご参考ください。

[jin-yohaku30]

まだまだある!ソーシャルレンディング比較・一覧

ランキング圏外ではありますが、国内には多くのソーシャルレンディング事業者が存在します。

そこで、以下、ランキング圏外の国内事業者の特徴などを分析し、まとめて行きます。ランキング上位の事業者と比べると魅力は落ちますが、他の事業者も確認したい方は、是非ご参考ください。

SBIソーシャルレンディング

ネット証券No.1のシェアを誇るSBI証券などを運営する「SBIグループ」のソーシャルレンディング事業部門が「SBIソーシャルレンディング」です。

特に特化したジャンルはありませんが、様々なテーマの投資案件を提供しており、金融大手の事業者として信頼感もあります。また、預託金制度を採用していない点もメリットと言えます。

さらに、上場企業として開示されている「損益計算書」や「貸借対照表」が閲覧できるだけでなく、ファンドの報告書も発行しており、情報開示も充実しており一定の信頼があります(情報開示の姿勢は企業の態度としても重要)。金融業界トップクラスのグループ企業として信頼感もあります。

ただし、ソーシャルレンディングとしては利回りがそこまで高く無いため、自分自信は利用していません。以下の図は、公式ページに掲載・明記されている案件リスト(引用元:SBIホールディングス)です。新興国向けの案件は、それなりに高い利回りであるものの、不動産関連の利回りは、業界の平均かそれよりも低い利回り程度となっています。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

また、同社で運用されている代表的な常設シリーズは、以下に記載する3つがあります。下記のシリーズは継続的に募集しているため、再投資がしやすく効率的な運用が行えます。

[box05 title="SBI SLの主なファンドシリーズ一覧"]

- SBISL不動産担保ローン事業者ファンドPlus

- SBISL不動産ディベロッパーズローンファンド

- SBISL不動産バイヤーズローンファンド

[/box05]

不動産担保ローン事業者ファンドは、同社で長く運用されている代表的なシリーズです。また、不動産バイヤーズローンファンドは基本的に、転売用の資金となっており、不動産市況による変動を受けますので、LTVなどを確認し、リスク管理を徹底して投資を行うことが重要です。

本サイトでのSBIソーシャルレンディングの評価・解説は、以下をご参考ください。

[jin-yohaku30]

maneo(マネオ)

maneoは、比較的早期からソーシャルレンディング事業を始めた最大手の事業者です。豊富な案件を提供しており、GMOクリックHDやSMBCベンチャーキャピタルなど金融大手から出資を受けている安心感から人気のソシャレン事業者で、2018年には成約ローン額が1,000億円を突破し、No.1となっています。

ソーシャルレンディングを探す場合、最初に目にする事業者かもしれません。

以下の図は、同社の公式ページに掲載・明記されている案件リストですが、7%程度の比較的高い利回りが中心で、4ヶ月など短期のファンドが豊富にあります。また、スタートが早かったため、国内市場におけるシェアも高くなっています。

[jin-img shadow="on" radius="off" border="on"]

[jin-img shadow="on" radius="off" border="on"]

ただし、過去に遅延・延滞:2014年(平成26年)に17件、2017年(平成29年)に3件や貸し倒れ、行政処分(2018年7月に関東財務局から)を受けており、評判や口コミが良くないことから、個人的には利用していないソシャレン事業者です。資金使用を把握していない等の事例も起きています。

また、ファミリー会社に「キャッシュフローファイナンス」があります。キャッシュフローファイナンスは、応募案件がそこまで多く無いものの、コインランドリーやエンターテイメント施設など、ユニークな案件が多く存在する点が特徴です。

[jin-yohaku30]

クラウドクレジット

海外関連に特化した投資案件を提供するソーシャルレンディング事業者の一つが「クラウドクレジット」です。新興国など海外向けの高利回り案件を中心に、外貨建てが多い点が特徴です。円建て商品も取り扱っています。

以下の図は、同社の公式ページに掲載・明記されている投資案件リスト(引用元:クラウドクレジット)ですが、実際、新興国など海外向けの投資案件が多くなっており、外貨建ての案件も多くなっています。

[jin-img shadow="on" radius="off" border="on"]

引用元:ファンド一覧|クラウドクレジット

[/jin-img]

為替ヘッジシリーズもありますが、返済遅延や利回りの低下、また外貨・通貨の変動リスクなどから個人的にはあまりオススメできない事業者の一つです。

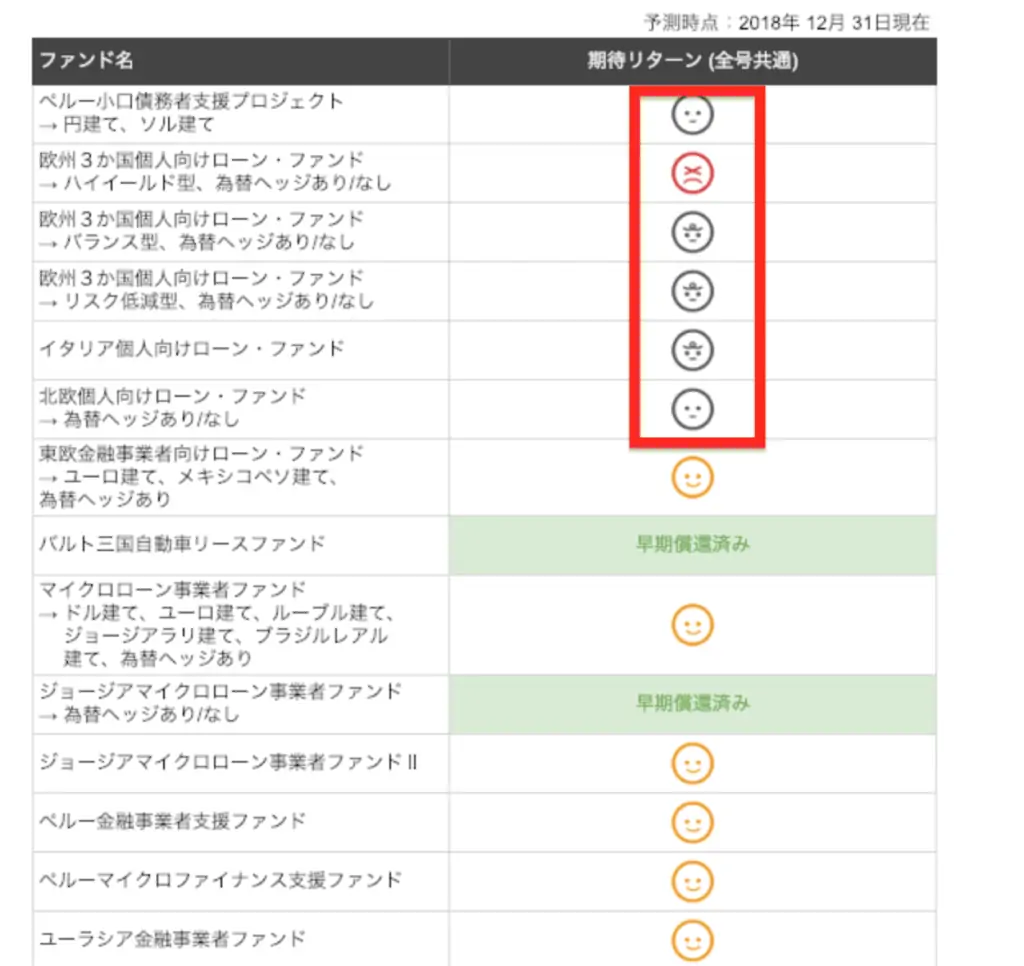

以下の図は、クラウドクレジットが毎月公表している各シリーズの期待リターンマップです。この図中の「欧州3カ国個人向けローンファンド」シリーズ等に明記されている赤の顔文字は、最終損益がマイナスになってしまう可能性があるものです。他にも、最終損益が思い通りに上がらないものがそれなりにあります。

[jin-img shadow="on" radius="off" border="on"]

引用元:期待リターンマップ|クラウドクレジット

[/jin-img]

ちなみに、各ファンドの運行状況は、運行状況・運用実績から評価・確認できますが、「欧州3カ国個人向けローンファンド」シリーズの場合、将来の見通しをみると以下の引用文の通りになっています。

【今後の見通し】

本ファンドにおいては、延滞債権の増加により当初予定していた利息収入を満額獲得することが困難

になったため、運用利回りが当初の期待利回りに対して低下することは避けられない状況にあります。

今後、延滞債権発生の推移と Bondora AS による回収事業の進み具合によって実現利回りは非常に大き

く上下することが予測され、場合によっては返済総額が当初出資金を下回る可能性も生じます。

上記のように、クラウドクレジットは、海外の小口債権など高利回り案件に投資できる事業者としては面白い存在ですが、遅延や元本損失の可能性がある程度考えられるため、これまで遅延や元本損失の無いランキング上位の事業者(Funds、OwnersBook、クラウドバンク、LENDEX)などを利用するのが無難です。そのため、初心者の方には、あまりオススメできません。

ただし、ソーシャルレンディング業界で、円建て、米ドル建て、ユーロ建て、ルーブル建て等の多様な通貨建てで投資可能なのは、クラウドクレジットだけになるので、外貨建ての出資を行いたい方は、クラウドクレジットを利用するのも良い選択肢になります。

また、投資管理部・投資管理委員会の設置を行い、内部監視機能あります。監視体制が機能しているのか?確認する必要がありますが、良い機能であることには変わりません。

クラウドクレジット株式会社【本社:東京都中央区、代表取締役社長:杉山 智行、以下「当

社」】は 2018 年 7 月 6 日付にて投資管理部および投資管理委員会を新設したことをお知ら

せいたします。

[jin-yohaku30]

本サイトでのクラウドクレジットの評価・解説は、以下をご参考ください。

[jin-yohaku30]

LCレンディング

LCレンディングは、JASDAQ(ジャスダック)上場企業のロジコムグループの子会社が運営するソーシャルレンディング事業者です。

特徴は、LCレンディングの貸付先が債務不履行を起こした場合でも、親会社のロジコムグループが元本と利息を保証するロジコム補償付きファンドがある点です。東証一部ではないJASDAQとは、上場企業が補償してくれる点は安心感があります。

また、以下の図は、同社の公式ページに掲載されている案件リストですが、運用期間が短く、利回りが比較的高めなファンドが多い点がメリットと言えそうです。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

[jin-yohaku30]

CREAL(クリアル)

CREAL(クリアル)は、不動産関連に特化したタイプのクラウドファンディングです。2018年12月にサービスがスタートしたばかりの事業ですが、受託資産額が300億を突破しています。

特徴は、不動産投資を行う企業に投資する貸付型ではなく、実際の小口から不動産投資が行えるクラウドファンディングである点です。

以下の図は、同社「CREAL」の公式ページに掲載されている案件リストですが、利回りはそれほど高くないものの、透明性のある案件で投資家に不動産がわかりやすく説明されている点などが共感できるPOINTと言えます。

引用元:ファンド一覧|株式会社ブリッジ・シー・キャピタル

また、投資家に優しい優先劣後のスキームも注目される理由の一つです。クリアルがファンドの劣後出資者となり、損失が出た場合、クリアルが優先的に損失を負担します。

クリアルが劣後出資者となることで、我々投資家と同じファンドを買うことで、リスクを共有するだけでなく、劣後出資者のスキームにより、損失がある場合の保護的な役割も果たすことになっています。

劣後出資者なので、ファンドでリターンが高い場合は取り分が大きくなりますが、優先出資者としてリスクが比較的低くなる点は、我々投資家にとって良いですね。

[jin-yohaku30]

CREALの特徴やメリット・デメリット等の比較・解説は、以下の記事をご参考ください。

[jin-yohaku30]

SAMURAI(旧スマートエクイティ)

SAMURAI(旧スマートエクイティ)は、SAMURAI証券株式会社が運営するソーシャルレンディングです。クラウドバンクのように、証券会社が運営するため、第1種金融商品取引業者の安心感もあります。

他の業者が既に貸し付けしている債権を買い取りファンド化する点が特徴です。

全身のスマートエクイティは2015年より事業を行っており、2017年11月に東証ジャスダックに上場する「SAMURAI&J PARTNERS(証券コード:4764)が、スマートエクイティを運営するAIP証券を100%子会社し、SAMURAI証券と改名しました。

[jin-yohaku30]

ラッキーバンク

ラッキーバンクは、不動産関連に特化したソーシャルレンディングです。比較的利回りが高い案件が多く、全ての案件に担保が設定されている点が特徴です。他の事業者同様、数万円からの少額投資も可能です。

ただし、直近2018年に行政処分(業務改善命令)が出されています。

また、ラッキーバンクだけでは不動産関連の案件にしか投資できず一つの業界に集中して投資することになってしまうので、Fundsやクラウドバンク、クラウドクレジットなど、他のテーマに投資できる事業者や手法と組み合わせて分散投資することが重要になります。

[jin-yohaku30]

PocketFunding(ポケットファンディング)

PocketFunding(ポケットファンディング)は、沖縄発のソーシャルレンディング事業者として、2017年(平成29年)の運営スタート時に話題となった不動産型のソーシャルレンディングです。

昨今の訪日外国人・インバウンド需要などにより、目覚ましい発展を遂げている沖縄県の不動産を中心にしています。原則、担保が付いているため、万が一に貸し倒れが起きても、我々に不利益を被らないような工夫がされています。

[jin-yohaku30]

トラストレンディング

トラストレンディングは、エーアイトラスト株式会社が運営するSLサービスです。14%台の高利回り案件などで話題を集めましたが、2018年12月に関東財務局から行政処分を受けており、行政処分から日が浅いため現時点での使用は、あまり推奨できません。

ただし、不定期で開催されるセミナーやキャンペーンは反響が大きく、またデポジット口座を設定していないため、投資案件が確定後、投資資金の入金のみ行えば良い点など、メリットもあります。

[jin-yohaku30]

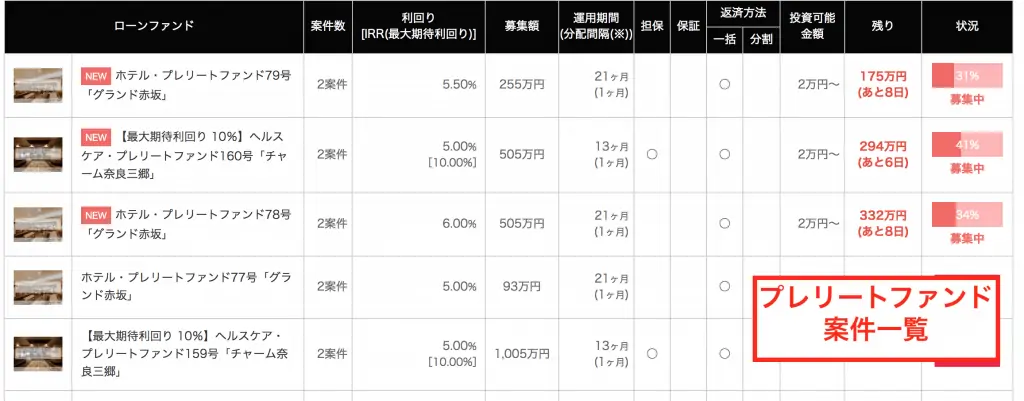

プレリートファンド

プレリートファンドは、不動産に特化した事業者です。他のSL事業者との違いは、名前に「プレ・リート」とつくように、不動産投資信託(REIT:リート)に上場する前の不動産を扱う点です。

プレリートファンドでは、「ヘルスケア」「レジデンス」「ホテル」などのREITのセクターとして人気・注目のある分野・テーマを取り扱っています。

下図は、プレリートファンドの実際の取り扱い案件の一覧です。ホテルやヘルスケア分野の5%を超える投資案件などが並んでいます。

[jin-img shadow="on" radius="off" border="on"]

引用元:プレリートファンド株式会社

[/jin-img]

[jin-yohaku30]

グリーンインフラレンディング

グリーンインフラレンディングは、グリーンインフラレンディングからの連想「グリーンインフラ⇒再生可能エネルギーのインフラ」通り、太陽光発電などの再生可能エネルギーに特化したソシャレン事業者です。

ただし、現在、グリーンインフラレンディングの募集は一時的に停止されています。

平素より「グリーンインフラレンディング」をご利用頂きまして誠に有り難うございます。

下記の通りお知らせ致します。

記

1)対象ファンド名

① 【第15弾】バイオマス発電ローンファンド

第1次募集~第28次募集(募集総額 5億円)の内、第26次募集~第28次募

集分を停止しております。② 【第21弾】メガソーラーローンファンド

第1次募集~第25次募集(募集総額 5億円)の内、第18次募集~第25次募

集分を停止しております。2)募集停止の理由

対象ファンドに関し、現在、資金の使用の一部について確認を実施しております。

3)今後のファンド募集予定

対象ファンドに関しては引き続き募集を停止と致しております。また新規募集ファンド

につきましては、募集を保留と致します。

上記2)の確認完了後、募集再開の可否について判断する予定です

ガイアファンディング

ガイアファンディングは、国内としては海外向け、特にアメリカの投資案件に特化したソシャレン事業者です。アメリカでも不動産に特化しており、国内の不動産市場と比較すると、利回りが高い点が魅力の一つです。全ての不動産に担保が付いている点も評価できます。

ただし、米国の投資案件であるため、為替リスク(ドル円の変動リスク)に投資収益が左右される他、返済の遅延を行すことが時々レベルであるので、ご注意ください。

下記は、ガイアファンディングの遅延に関する開示情報です。

いつもmaneoをご利用いただきまして誠にありがとうございます。

この度、下記融資案件につきまして、2018年11月28日の元利金の未回収が発生いたしました。

また、事業者AU社(以下「ガイアファンディング社」という)向けの全ファンドに於いて

利息の支払いが無く期限の利益を喪失いたしました。

対象ファンドの詳細と今後の債務者からの回収、投資家の皆様への分配について、以下のとおりご報告させていただきます。1.最終期日を迎え、元利金の支払いが無く期限の利益を喪失した融資案件の概要

11月28日を最終返済日とする以下のローンIDの元金及び利息の支払いがございませんでした。

従いまして、12月7日の分配日に投資家の皆様への分配は行われません。引用元:【延滞発生に関するご報告】事業者AU社向け 2018年11月28日の元利金の未回収および全ファンドの利息に関するお知らせ

[jin-yohaku30]

キャッシュフローファイナンス

キャッシュフローファイナンスは、不動産関連に特化したSL事業者です。不動産関連と言っても、体験型のエンターテイメント施設やコインランドリーなどユニークな切り口の案件が多い点が特徴で、企業の資金繰りのサポートを得意としています。

また、キャッシュフローファイナンスの案件は担保付きが複数あり、10%以上の利回り案件も中には存在します。

[box02 title="キャッシュフローファイナンス(データ)"]

- 2016年10月会社設立

- 2017年2月サービス開始

- 2018年3月応募額20億円突破

[/box02]

[jin-yohaku30]

さくらソーシャルレンディング

さくらソーシャルレンディングは、「さくら」という名前から想像できるように、地方に特化したソシャレン事業社です。SL業界では事業に特化したファンドが多い中、さくらソーシャルレンディングを利用することで、地方創生関連のファンドに出資・投資が行えます。

さくらSL自体が福岡県にあり、地方の不動産関連事業を中心に融資を行なっています。少額投資が可能で社会貢献性など評判が良いですが、実績がまだ短いため、今後の進展が気になる企業の一つです。

[jin-yohaku30]

クラウドリース

クラウドリースは、飲食店やエンターテイメント系の施設などに事業融資を行う事業者で、キャッシュフローファイナンスのように、企業の資金繰りのサポートなどを行なっています。

サービス開始から2年程度と実績は浅いですが、貸し倒れは発生していません。

ただし、融資先に多様性がなく、クラウドリースだけを使用して分散投資することは難しいので、クラウドリースを活用される場合、OwnersBookなど不動産系の融資案件を扱う事業者やクラウドバンクなど再生可能エネルギーなどを扱う事業者と組み合わせて利用すると分散効果が高まります。

[jin-yohaku30]

FANTASfunding(ファンタスファンディング)

FANTASfunding(ファンタスファンディング)は、不動産投資型のソシャレン事業者です。空き家再生案件や中古不動産流通など、王道の不動産投資型ソシャレン事業とは違った毛色の案件が多い点が特徴です。

FANTASfunding(ファンタスファンディング)の運営は、FANTAS technology株式会社が行なっています。FANTAS technologyは、中古ワンルームマンションなどの事業も行なっているため、FANTASfundingも関連事業として目利きが実現できるのかもしれません。

[jin-yohaku30]

APPLE BANK(アップルバンク)

アップルバンクは、日本国内の不動産だけでなく、事業関連の案件を投資対象とする事業者です。

下図は、アップルバンクの案件一覧・リストです。高利回りの不動産関連の案件が掲載されており、最大期待利回り14%のファンドもあります。また、給与前払いシステム事業とアップルバンク特有の呼ばれるユニークな案件もあります。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

[jin-yohaku30]

まとめ|特徴・一覧

ここまで解説してきたソーシャルレンディング事業者の一覧表になります。ランキング上位の事業と比べると、遅延リスクや事業者リスクが高くなる印象がありますが、投資テーマがユニークな事業者、高利回り案件が得意な事業などありますので、ご自身のリスクに合わせて、是非ご参考ください。

ソーシャルレンディングの選び方

次に、ソーシャルレンディング会社の選び方や比較・判断する基準、何を重視して事業者を選べば良いか?を解説して行きますので、是非ご参考ください。

2019年現在、ソーシャルレンディングの事業者は20社以上存在していまるため、多くの事業者の中から、自分のスタイルに合ったものを選ぶのは難しく、また問題のある会社・事業者を選んでしまうと、その時点で事業者自体の経営リスクに晒されてしまいます。

[jin-yohaku30]

[box04 title="運用会社選びがなぜ重要か?"]

- 運用会社が多すぎる!2019年時点:20社以上

- 問題のある会社を選んでしまうと高リスクに。

[/box04]

[jin-yohaku30]

そこで、リスクを最小限に抑え、自分のスタイルにあったソーシャルレンディングの事業者を選ぶコツ・選び方を解説して行きます(ランキング上位企業を選んだ条件・理由にもなっています)。

[jin-yohaku30]

選び方・比較ポイント【重要5点】

ソーシャルレンディングの事業者を選ぶ上で、重要となるポイント・基準には、以下の5点があります。

[box05 title="選ぶ際の判断のPOINT"]

- 元本割れや分配金の遅延は無いか?

- 貸付の仕組み(スキーム)

- 貸付先の安全性・担保性

- 低コストで利便性が高い?手数料・最低投資・出資額は?

- 高い利回り

[/box05]

選定基準の概要が分かった所で、以下、各基準・判断ポイントについて詳しく説明して行きます。

[jin-yohaku30]

貸倒れや遅延のリスク

融資先の貸倒れによる元本損失や分配金支払いの遅延は、その後の資産管理に影響してしまうので、貸倒れ・遅延が無い事業者を選ぶことが重要なります。

本サイトのランキング上位である、Funds・OwnersBook・クラウドバンク・LENDEXは、過去に貸倒れ・遅延を起こしていないため、非常に評価できるソーシャルレンディング事業者と言えます。

[box05 title="貸倒れ・遅延が無い事業者"]

[/box05]

また、お目当の事業者で遅延や貸し倒れが発生している場合、どのような対応を講じたか?今後の対応策が練られているか?等も選定基準として重要となります。

「まだまだある!ソーシャルレンディング比較・一覧」でも説明したように、一部事業者で遅延・貸し倒れが発生しており、利回りを狙う時代から事業者の安定を重視する時代となっています。

[jin-yohaku30]

貸付の仕組み・スキーム

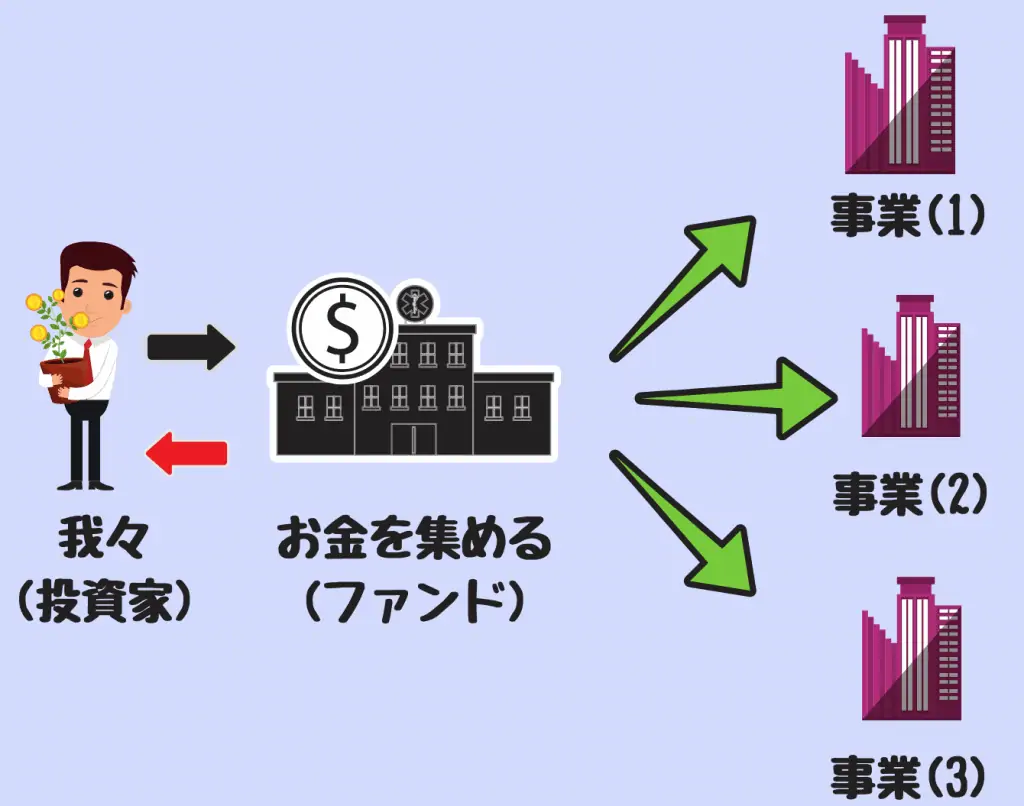

ソーシャルレンディングにおける事業毎の貸付の仕組みも重要なポイントです。

以下の図は、一般的なソーシャルレンディング事業者の貸付の仕組み(スキーム)です。図のように、ファンドが直接事業に貸付を行っているため、事業がうまくいかないリスクは、投資家が直接追うことになります。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

[jin-yohaku30]

一方、Funds(ファンズ)の場合、投資家からお金を集める「ファンド」と「事業」の間に「関係会社」が入る仕組み(関連会社貸付)を採用しています。

先に解説した一般的なソーシャルレンディングの場合、投資家からお金を集めるファンドは、事業会社に直接、資金の貸付を行なっていました。

しかし、Fundsの場合、以下の図のように、お金を集めるファンドと事業の間に関係会社が入ることで事業のリスクを関係会社で吸収することが可能になります。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

上の図の例の場合、事業(1)~(3)のいずれかがうまくいかなくても、関係会社は、ファンドに対して返済を行うため、投資家は事業リスクを直接受けることがなくなります。

これが、他のソーシャルレンディングとは違う、Funds(ファンズ)のメリットになります。

[jin-yohaku30]

また、本サイトでのFundsの貸付の仕組みの詳細や評価・解説は、以下をご参考ください。

[jin-yohaku30]

貸付先の安全性・担保性

貸倒れや遅延が無いことはもちろん重要ですが、ソーシャルレンディング事業者である以上、貸倒れ・遅延のリスクは存在し「未来永劫、必ず貸倒れ・遅延が起きない。」とは、基本的に言いきれません。

そこで、重要になるのが「貸付先の事業の安定性や担保性」です。

例えば、不動産特化型のソーシャルレンディング事業者であるOwnersBookでは、全ての案件で不動産担保を設定しており、万が一、貸付先の企業で貸し倒れが起きたとしても資金回収できる可能性を高める施策が行われています。

また、担保有となっている事業者でも変則的な担保設定になっていることがあるため注意が必要です。そのため、OwnersBookの「全案件国内不動産担保設定」は強力なメリットになります。

また、Fundsでは、そもそもの事業を上場企業またはそれに準ずる大企業のみとしているため、他のソーシャルレンデイングと比べて、貸付先の社会的信頼性が高い点が特徴です。

上記のように、融資先の担保性や事業の信頼性も、ソーシャルレンデイング事業者を選ぶ上で重要となります。

[box05 title="融資先の担保性・事業の信頼性がある事業者"]

- Funds:上場企業またはそれに準ずる大企業の案件のみを扱う

- OwnersBook:全ての案件が担保付き

- LENDEX:全ての案件が担保付き

[/box05]

[jin-yohaku30]

手数料や最低投資・出資金額は?

手数料・コストは投資家への負担(確実なマイナスリターン)となり、投資パフォーマンスを悪化させるため、事業者を選ぶ上で重要です。

本記事でランキング上位に登場するするFunds・OwnersBook・クラウドバンク・LENDEXは、全て口座開設や管理費用、購入・取引にかかる手数料が無料となっています。

また、ファンドへの投資がいくらから可能か?も投資初心者の方などには重要な判断ポイントになります。Funds・OwnersBook・クラウドバンクの3社は1万円から、LENDEXも2万円からと、少額投資が行えます。

[box05 title="手数料と最低投資金額"]

- Funds:口座開設・管理・取引手数料は無料。1万円から投資可能。

- OwnersBook:口座開設・管理・取引手数料は無料。1万円から投資可能。

- クラウドバンク:口座開設・管理・取引手数料は無料。1万円から投資可能。

- LENDEX:口座開設・管理・取引手数料は無料。2万円から投資可能。

[/box05]

一般的に、ソーシャルレンディング投資で投資家が負担する(直接支払う)投資コスト・手数料は、投資家の銀行口座からSLのデポジット口座へ送金・振込する際の手数料「入金手数料」と、デポジット口座から投資家の銀行口座へ出金する際の「出金手数料」です。

デポジット口座への送金・振込は、楽天銀行や住信SBIネット銀行などのネット(オンライン)バンクを使用すれば、手数料無料で送金可能です。また、出金手数料は原則的に有料ですが、以下の5社は手数料無料で送金・出金可能です。

[box05 title="出金手数料無料のSL事業者"]

- クラウドバンク

- LENDEX(レンデックス)

- クラウドクレジット(月1回)

- SBIソーシャルレンディング

- ラッキーバンク

[/box05]

上記のリスト以外の事業者では基本的に手数料は投資家の負担となりますが、三井住友銀行やみずほ銀行、三菱UFJ銀行などメガバンクでは、出金手数料が若干割安になる事業者もあるので、これらの銀行口座を用意しておけば、多少手数料が割安になります。

しかし、有料(手数料は投資家負担)には変わりないので、負担を少なくするため、出金手数料無料の事業者を選ぶに越したことはありません。

本サイトでのソシャレン投資にかかる手数料の解説や比較・ランキングは、以下をご参考ください。

[jin-yohaku30]

特に重視するPOINTは?

ここまで解説してきた判断基準やポイントは、基本的に全て重要ですが、敢えて、最も重視すべき点を選定するとすれば「事業者の信用リスク」です。

「まだまだある!ソーシャルレンディング比較・一覧」でも説明したように、一部事業者が行政処分が受けています。ひと昔前は、事業を利回りで選ぶ時代がありましたが、現在は、事業者の安定性を重視する時代となっています。

上記で説明してき通りに事業者を選ぶことで、様々なリスクを軽減することができます。しかし、いくらリスクをチェックしても、投資である以上、想定外の自体が発生する可能性があります。

そのため、次に解説するように、SL事業者一社に集中的に投資するのでは無く、信頼できる複数(3〜5社)の事業者に分けて、組み合わせて分散して利用することが重要になってきます。

[jin-yohaku30]

複数の事業者・ファンドへの分散投資も重要

ソーシャルレンディングを使用した投資・資産運用においては、複数の事業者や投資先・融資先の分散投資、リスクを抑える上で、重要な要素になります。

複数の事業者を組み合わせて資金を分散する理由は、事業者自体の経営リスクを回避するためです。上場企業や大手金融機関から出資を受けている事業者が多く、少なくとも本サイトのランキング上位企業は信頼できますが、分散をしておくに越したことはありません。

また、複数の融資テーマに分散する為にも、提供するファンド分野・投資テーマが異なるSL事業者を利用することも重要です。

例えば、本サイトで解説したランキング上位の事業者は、それぞれファンド組成の得意分野があります。Fundsであれば大企業などの安定した投資ファンドの組成、OwnersBookであれば不動産に特化したファンドの組成、クラウドバンクは再生可能エネルギーや中小企業などの投資ファンド組成が、得意分野となっています。

そのため、この3つの事業者を通して、違った分野の組成ファンド・投資案件を組み合わせて利用し、分散投資することが重要になります。

投資案件の分散を怠たり、一つの市場だけに集中して投資を行うと、思わぬリスクに晒されてしまいます。例えば、不動産事業に集中して投資を行っていると、不動産市場が大きく下落した時に、それなりの影響を受けてしまいます。

そのため、私自身も、基本的には、投資資金をFunds・OwnersBook・クラウドバンク・LENDEXの4社に振り分けて、投資テーマや投資期間を分散して運用しています。

[box05 title="投資テーマの分散性から事業者を使い分ける具体例"]

- Funds:大企業の事業案件

- OwnersBook:不動産特化の案件

- クラウドバンク:再生可能エネルギー、中小企業

- LENDEX:運用期間が短い不動産案件

[/box05]

[jin-yohaku30]

不動産に投資可能なソーシャルレンディング事業者

[jin-yohaku20]

不動産案件に投資できるソーシャルレンディングは、人気の投資案件・テーマです。利回りが高く、投資期間も1年未満のファンドもあるため、比較的短期間で高利回りが確保できる点が人気の理由です。

しかし、運営者によって、利回りや投資期間、また担保などに違いがあり、どの事業者を選択すれば良いか?迷ってしまいます。

そこで、不動産投資が可能なソーシャルレンディング事業者を比較し、利回りや投資期間、担保・信頼性の観点からオススメできる事業者をランキング形式で解説していきます。

以下では、不動産案件を取り扱っている事業者の中から人気・注目を浴びている事業者などを解説していきます。

[jin-yohaku30]

おすすめ事業者【厳選3選】

不動産案件の取扱いがある事業者の中で、オススメできる事業者をランキング形式で、特徴やメリット、選出の理由などを解説していきます。 [1]ランキング1位:OwnersBook(オーナーズブック)

東証マザーズ上場企業「ロードスターキャピタル」が運営する不動産特化型のソーシャルレンディング。

年間利回りは4〜7%程度で、5%程度の案件が多い。

取引手数料や維持費が無料で、1万円から投資・出資が可能。

投資する不動産が担保となるため比較的低リスク。

人気があり、ファンド募集から数分〜5分程度で募集が終了することも! >> OwnersBook 公式ページ <<

| 総合評価 | [star4.5] |

|---|---|

| 運用利回り | 4.0〜7.0%(参考値) 5%程度の案件が多い |

| 口座開設・管理費 運用手数料 | 無料 |

| 最低投資金額 | 1万円から |

証券会社が行うソーシャルレンディング業界初の会社。

豊富な種類のファンドが特徴で、ドル建ての海外投資も可能。太陽光インフラ投資など短期・高利回りのファンド、中小企業・新興国応援ファンドなど多数。

運用して4年ほど経つが実績平均利回りが6.79%と高い。運用期間4ヶ月程度の短期ファンドもあり、短期資金も効率的に運用できる。 >> クラウドバンク 公式ページ <<

| 総合評価 | [star4.5] |

|---|---|

| 実績平均利回り | 6.79%(2018年3月末まで3年間の運用実績) |

| 口座開設・管理費 運用手数料 | 無料 |

| 最低投資金額 | 1万円から投資可能 |

詳細ページ公式ページ [3]ランキング3位:LENDEX(レンデックス)

2017年にスタートした不動産特化型のソーシャルレンディング。10%を超えるファンドも多く、募集がかかると強烈な争奪戦になることが多い。

東急リバブルによって査定された不動産の担保に貸付を行っているため、万が一ファンドがうまく行かなくても元本の大幅な損失は無い。

同じ案件で、ハイリスク高利回り型・ローリスク低利回り型の2種類があり、様々な選択が可能。 >> LENDEX 公式ページ <<

| 総合評価 | [star4.0] |

|---|---|

| 利回り | 8%前後が多いが、10%以上の案件もある |

| 口座開設・管理費 運用手数料 | 無料 |

| 最低投資金額 | 数万円から(2万円〜の案件が多め) |

上記のように、不動産特化型の事業者としては「OwnersBook」や「LENDEX」がランキング上位に食い込んでいます。

私(サイト管理人)は、OwnersBook、クラウドバンク、LENDEXの全ての事業者を利用していますが、LENDEXは短期案件に優位性があるため、中期不動産案件を「OwnersBook」、短期不動産案件を「LENDEX」と使い分けています。

ちなみに、クラウドバンクは不動産案件も取り扱っていますが、太陽光発電など再生可能エネルギー事業への融資案件として利用しています。

各事業者の詳細な解説・評価は、以下の記事をご参考ください。

- OwnersBookの評判|メリット・デメリット、口コミやリスクなど解説

- クラウドバンクの評判|手数料や利回りのメリット、口コミやリスク等を比較・解説

- レンデックスの評価は?手数料や利回りのメリット、口コミやリスク等を比較・解説

[jin-yohaku30]

不動産投資が可能な事業者一覧【全16社】

上記で解説した事業者以外にも、様々な事業者が不動産案件を取り扱っています。そこで、不動産に特化した事業者、また不動産以外の案件も取り扱っている事業者を分類していきます。

[box05 title="不動産案件に特化したSL事業者"]

- OwnersBook(オーナーズブック)

- LENDEX(レンデックス)

- LCレンディング

- ラッキーバンク

- ガイアファンディング

- CREAL

- TATERU FUNDING(タテルファンディング)

- アメリカンファンディング

- クラウドリアルティ

[/box05]

不動産案件に特化した事業者では、上記で既に説明しているOwnersBookやLENDEXの他、LCレンディングなどがあります。

LCレンディングは、JASDAQに上場するロジコムグループの子会社が運営するソーシャルレンディング事業者です。特徴は、LCレンディングの貸付先が債務不履行を起こした場合でも、親会社のロジコムグループが元本と利息を保証するロジコム補償付きファンドがある点です。東証一部ではないJASDAQとは、上場企業が補償してくれる点は安心感があります。

他には、2018年に世間を騒がせたTATERU FUNDINGやラッキーバンクがあります。ラッキーバンクは直近(2018年12月)で返済遅延を起こしているため、要注意です。

[box05 title="不動産案件の取扱いがある事業者"]

- SBIソーシャルレンディング

- クラウドバンク

- LCレンディング

- トラストレンディング

- maneo(マネオ)

- キャッシュフローファイナンス

- アップルバンク(APPLE BANK)

- Pocket Funding(ポケットファンディング)

[/box05]

大手金融グループSBI HDの「SBIソーシャルレンディング」でも不動産を取り扱っています。その他、太陽光や風力発電など様々な案件を扱うクラウドバンクでも不動産案件を取り扱っています。

トラストレンディングやmaneo(マネオ)などもありますが、いずれも業務改善命令などの行政処分を受けており、注意が必要です。

やはり、ランキング上位の事業者を利用するのが無難な選択と言えそうです。

[jin-yohaku30]

まとめ

ここまで解説してきたように、上記のようなソーシャルレンディングは運営会社や事業者を選ぶことで、安定した利回りを得ることができます。

初心者ならFundsの利用が無難

初心者の方が、ソーシャルレンディングを始める場合の最初の一歩として選ぶのは「Funds(ファンズ)」が無難です。

ソーシャルレンディング事業者としては、若干利回りが低めなものの、貸付ファンドの仕組みや上場企業・大企業のみの事業を取り扱っている点から、リスクが比較的低めと言えます。

[jin-yohaku30]

本サイトでのFundsの評価・詳細解説は、以下をご参考ください。

[jin-yohaku30]

おすすめランキングと管理人の利用方法

最後に、ソーシャルレンディング事業者のオススメを振り返りつつ、実際の自分自身(サイト管理人)の具体的な利用方法を解説して行きます。

私自身、本記事のランキング上位となっている、下記の5つの事業者を、主に利用しています。投資テーマや案件、事業者を複数利用することで、分散効果によるリスクの軽減が行えます。

[box05 title="投資テーマの分散性から事業者を使い分ける具体例"]

- Funds:大企業の事業案件

- OwnersBook:不動産特化の案件

- クラウドバンク:再生可能エネルギー、中小企業

- LENDEX:運用期間が短い不動産案件

- クラウドクレジット:高利回りの海外案件

[/box05]

ただし、いきなり複数の事業者をするのは大変なので、初心者の方は、小資金で一つの事業者から初めて見るのが良いでしょう。

[jin-yohaku30]

そもそもソーシャルレンディングとは?

[jin-yohaku20]

ソーシャルレンディング(略称:ソシャレン)は、高い運用利回りと1万円から少額投資ができる手軽さから、人気・注目を集めている投資サービスです。

[jin-yohaku20]

仕組み・特徴

ソーシャルレンディングとは、クラウドファンドの一種で、お金を借りたい企業(借り手)とお金を運用したい個人(投資家)をマッチングする仲介サービスです。

我々、投資家は、ソーシャルレンディング事業を行なっている企業(具体例:Funds・オーナーズブック・クラウドバンク・LENDEXなど)を通して、企業や事業に投資・融資を行うことができます。企業や事業に投資・融資を行うことができ、その融資のお礼的な感覚で定期的に分配金がもらえます。

企業投資したお礼として贈呈される「株主優待」や寄付のお礼として贈呈される「ふるさと納税」など、近年は「お礼」ブーム的な流れとなっており、このお礼ブームや銀行預金(定期預金)などと比べものにならない金利水準から、ソーシャルレンディング事業者や利用者が、世界中で急速に増え、高利回りの金融商品として、金融市場での存在感を高めています。

また、銀行の定期預金のように投資期間が決まっているため、資金計画を把握しやすく、人生設計を立て易い点も初心者の方には良いでしょう。ただし、高金利の商品は、その分リスクも高いと仮定し投資することが重要です。

[jin-yohaku30]

ソシャレンのメリット・特徴

ソーシャルレンディングの魅力・メリットには、主に以下の5点があります。

[jin-yohaku20]

[box06 title="ソーシャルレンディングの魅力・メリット"]

- 利回りが高い

- 少額から投資可能

- 価格変動がない

- 短期投資が可能

- 投資・資産運用の予備知識が不要

[/box06]

[jin-yohaku20]

銀行預金や国債などとは比べものにならない金利・利回り(年率10%以上のもの多数)が得られる上、必要な知識も比較的少なく、1万円など少額から投資できるため、初心者にオススメの投資サービスと言えます。

[jin-yohaku20]

[chat face="t_ryoma1985.jpg" name="サイト管理人" align=“left" border="none" bg="blue" style="maru"]

以下、各メリット・項目について詳しく解説して行きます。

[/chat]

[jin-yohaku30]

高い利回り!毎月分配金が貰える

ソーシャルレンディングの一番の魅力は「高い運用利回り」です。

ZUU fundingが公開している、ソーシャルレンディング業界全体の平均利回りは8.12%(2018年12月現在)となっており、銀行預金や個人向け国債と比べて100倍以上高い金利となっています。

実際、年率8%で資産運用すると複利効果により、10年後には元本が2倍以上になる計算になります。例えば、投資資金(元本)が100万円の場合、年率8%で運用すると、10年後には約216万円と2倍以上の金額になります。

[box04 title="100万円を年率8%で運用した場合の計算例"]

- 1年後:108.0万円

- 2年後:116.6万円

- 3年後:125.9万円

- 4年後:136.0万円

- 5年後:146.9万円

- 6年後:158.7万円

- 7年後:171.4万円

- 8年後:185.1万円

- 9年後:199.9万円

- 10年後:215.9万円

[/box04]

[jin-yohaku30]

株式や投資信託、不動産投資信託(REIT)、外貨預金など、他の高リスク資産と比較しても、高い利回りとなっています。例えば、高配当の株式や投資信託でも、高くて5%程度の利回りなので、ソーシャルレンディングの利回りが相対的に高いことがわかります。

また、大抵の投資案件・ファンドで毎月分配金が支払われるので、定期的な利息収入がある点もメリットの一つになります。

[jin-yohaku30]

価格変動が無い

株式やFX、投資信託などの金融商品と違い、価格変動が無い点もソーシャルレンディングの特徴の一つです。

株式やFXなどの金融商品は、日々値動きをチェックして、取引判断をしなくてはいけないため手間がかかりますが、ソーシャルレンディングは、日々の価格変動が無いため、初心者の方でも管理しやすい特徴があります。

また、日々の値動きから解放されるため、精神衛生状良い点も見逃せません。株式やFXで短期トレード等を行うとわかりますが、結構な精神的負担になり、初心者にはあまりオススメできません。。

短期投資も可能|数ヶ月〜数年の投資期間

通常、高利回りの金融商品は、長期での運用が必要となります。例えば、銀行の定期預金や国債・債券などでも、運用期間が長い程、金利が高くなります。

しかし、ソーシャルレンディングの場合、3ヶ月など短期で運用利回りが高いものがあります。そのため、長期運用の資産だけでなく、短期資金の運用も可能となります。

1万円から少額投資が可能

最低1万円など少額(小口)から投資が開始できる点もソーシャルレンディングのメリットの一つです。

事業者にもよりますが、FundsやOwnersBook、クラウドバンクでは、1万円から投資が行えます。Lendexなど他の事業者でも、基本的には数万円〜など少額から投資が行えます。

[box05 title="1万円から投資可能な事業者一覧"]

- Funds:上場企業の事業などが投資対象

- OwnersBook:不動産関連の案件が投資対象

- クラウドバンク:太陽光発電など再生可能エネルギー、中小企業などが投資対象

[/box05]

[jin-yohaku30]

投資・資産運用の予備知識が不要!?

株式投資やFX取引と比較すると、予備知識が比較的少なくて済む点もメリットの一つです。

株式やFXの場合、企業収益や国際情勢など様々な情報や投資の基礎知識が必要となりますが、ソシャレンの場合、投資案件の情報収集くらいで予備知識がそこまで必要なく、投資初心者の方にも、とっつきやすいサービスと言えます。

このように、ソーシャルレンディングを利用した投資には多くのメリットがあり、株式投資やFXよりもハードルが低く、高い利回りが期待できるため、投資初心者向けの投資サービスと言えます。

[box04 title="ソシャレンのメリット"]

- 利回りが高い

- 少額から投資可能

- 価格変動がない

- 短期投資が可能

- 投資・資産運用の予備知識が不要

[/box04]

ただし、ソーシャルレンディング事業を行なっている企業によっては、リスクの高い運営を行なっている所もありますので、「ソーシャルレンディングのオススメは?【2019年版】選び方やランキングも解説」などを読んで、事業会社を選ぶことが重要となります。

[jin-yohaku30]

注意点・デメリットは?

ここまで、ソシャレンのメリットを強調して解説してきましたが、投資を行う上での注意点や理解しておくべきデメリットは無いのでしょうか?

結論から言えば、ソーシャルレンディングで投資を行う場合、以下のような注意点・デメリットがあります。

[box05 title="ソーシャルレンディングのデメリット"]

- 元本保証が無い

- 遅延発生のリスク

- 中途解約できない

- 事業者の倒産リスク

[/box05]

以下、各リスク・デメリットについて詳しく解説して行きます。

元本保証では無い

株式やFX、投資信託、外貨預金など他のリスク資産と同じですが、ソーシャルレンディングも元本保証型の投資商品ではありません。

ソーシャルレンディング投資対象事業者を経由して、投資・出資した事業がうまく行かなければ、貸倒れなど元本の欠損になることもあります。

ただし、貸倒れの確率は、ソーシャルレンディング事業者全体で「1%程度」と低確率です。

また、万が一、事業がうまくいかなくても、借り手から担保を取っている案件もあるので、担保付きの案件の取扱いが多い事業者から、投資・出資を行うのが良いでしょう。

例えば、上場企業が運営する「OwnersBook」は、貸倒れの実績が無く、全ての案件が「担保有」となっているため、企業の信頼性と実績、担保性の全ての面で、オススメの事業者と言えます。

[jin-yohaku30]

遅延発生リスク

ソーシャルレンディングでは、期日中に元本や分配金が貰えない「返済遅延(延滞とも呼ぶ)」が発生するリスクもあります。そのため、短期的に使う可能性がある資金は、他の金融商品と同様に、投資に回さないのが賢明です。

中途解約できない

個人向け国債や定期預金などは、ある一定期間続けていれば中途解約できる場合もあります。しかし、ソーシャルレンディングは中途解約が、原則的にできない点を覚えておきましょう。

そのため、他の投資・金融商品と同様に、生活資金ではなく、余剰資金で投資を行うのが賢い選択です。

事業者の倒産リスク

事業者の倒産リスクは、ソーシャルレンディング特有のリスクと言えます。

株式や投資信託の場合、我々投資家が証券会社に預けている資産は、投資家保護のため「分別管理・信託保全」が徹底されており、証券会社が倒産した場合でも、投資家に資金は返金されます。

しかし、ソーシャルレンディングでは、分別管理・信託保全を徹底していない事業者もあり、万が一事業者が破綻した場合、資金が戻ってこない可能性もあります。

例えば、ネット証券シェアNo.1のSBI証券を運営するSBIグループが運営する事業者「SBIソーシャルレンディング」でも公式サイトには、下記(引用文)のように掲載されています。

Q. SBIソーシャルレンディング社が倒産という自体になった場合、投資家の資産は投資家に戻ってくる保障はありますか?

A. SBIソーシャルレンディングへの投資は元本の保証はありません。借手の返済が遅延したり、借手が破産等した場合には、お客様が出資された元本額が欠損する損失が発生する場合があることはもとより、弊社・SBIソーシャルレンディング社の信用状況が悪化した場合にも、お客様が出資された元本額が欠損する損失が発生する場合があります。引用元:https://www.sbi-sociallending.jp/faq/entry/item/8#Q01

投資家保護の観点から、今後、分別管理の徹底と透明性を良くしてほしい所ですが、現状透明性はそこまで良くありません。

そのため、ソーシャルレンディング企業の倒産リスクがある点は頭に入れておきましょう。事業者によっては、資金力に乏しい会社もあります。提携企業が大手か?なども調べておくと、事業者の倒産リスクを下げることができます。

例えば、人気の高いソーシャルレンディング企業「OwnersBook(オーナーズブック)」は東証マザーズ上場企業の親会社「ロードスターキャピタル株式会社」が運営しており安心感があります。

[jin-yohaku30]

税金・確定申告は?

最後に、注意点として「税金・確定申告」について解説して行きます。

ソーシャルレンディング投資では、分配金に対しての課税があります。ソーシャルレンディングの分配金の所得は「雑所得」に分類され、給与所得などと合計して所得税が計算されます(総合課税)。

分配金に関しては、20.42%の源泉徴収がされますが、各個人の給与所得などによって正確な税金は異なるため、差異を確定申告により調整が可能です。

なお、確定申告は、原則、分配金を含めた雑所得が20万円以下の会社員(年収2,000万円以下)は不要にできます。

ソーシャルレンディングの税金や確定申告に関する詳細は、以下をご参考ください。

[jin-yohaku30]

まとめ|どんな方にオススメ?

ここまで解説してきたように、ソーシャルレンディングには注意点やデメリットはあるものの事業者を選別することで、リスクを最小限に抑えることができます。

[box05 title="こんな人にオススメ!"]

- 投資に手間や時間をかけたくない

- 「ほったらかし」で高利回りを確保したい

- 少額から投資がしたい

- 日々の価格変動に一喜一憂したくない

[/box05]

また、高利回りで手間がかからず、小資金で投資が始められる等、メリットが多く、初心者の方にもオススメできる投資サービスの一つと言えます。

[jin-yohaku30]

始め方|手順・流れ

ソーシャルレンディングの始め方(会員登録・申込)や投資の仕方、各種手続きの方法や流れ、事前に用意すべき書類などを解説して行きますので、ソーシャルレンディングの運用をスタートしようと考えている方は、ご参考ください。

ソーシャルレンディングは、口座開設の申込や入金、投資まで全てインターネット上(オンライン)で完結して行えます。基本的に、ソーシャルレンディングで投資を行うには、下記のような手続き・手順となります。

[box05 title="投資まで手順"]

- 事業者の口座開設(会員登録など)

- 事業指定の銀行口座(預託口座)へ入金

- 投資案件を選ぶ

[/box05]

最初に口座開設の手続きが必要ですが、対面せずに全てインターネット上(オンライン)で完結し、10分程度で会員登録・口座開設の申込や本人確認書類・マイナンバー画像のアップロードなどが行えます。

[box05 title="口座開設の手続き・流れ・申込方法"]

- 会員登録・口座開設の申込

- 本人確認書類(免許証など)画像のアップロード・送付

- 個人番号(マイナンバーカードや通知カード等)画像のアップロード

- 審査完了後、住所確認のための簡易書留を受け取る

⇒ 口座開設完了!

[/box05]

ちなみに、申し込みの際に用意すべきものとしては、免許証などの本人確認書類、マイナンバーカードなどの個人番号確認書類が必要となるので、事前に用意しておきましょう。

審査完了後は、住所の最終確認として、本人限定受取郵便や簡易書留が、登録住所に送付されます。審査基準としては、年収や金融資産を審査項目として事業者が多いように感じます。

最後に、審査を通過し、口座開設が完了したら、事業者が指定した銀行口座(デポジット口座)へ入金することで、投資が行えるようになります。事業者の指定口座への入金額が、そのまま投資資金となります。

[jin-yohaku30]

よくある質問

ソーシャルレンディングに関して、よくある質問(Q&A)をピックアップして行きますので、投資を始める前の基礎知識として、ご参考ください。

ソーシャルレンディングの魅力・メリットは何ですか?

ソーシャルレンディングには、以下のような魅力・メリットがあります。

銀行預金や国債など他の金融商品とは比べものにならない金利・利回り(年率10%以上のもの多数)が得られる上、必要な基礎知識も比較的少なく、1万円など少額から投資できるため、初心者にオススメの投資サービスと言えます。

銀行預金の場合、普通預金だけでなく定期預金にしても金利は0.1%台の水準ですが、ソーシャルレンディングであれば、50倍以上、あわよくば定期預金の100倍程度の年率10%の利回りを獲得することもできます。

また、株式投資やFX取引と比べると、基礎知識が比較的少量で良く、リバランスなど資産管理の手間がなく基本的には「ほったらかしでOK」な点、さらに投資期間・利回り設計が予め決定しているため、人生設計しやすい点もメリットと言えます。

[box05 title="ソーシャルレンディングの魅力・メリット"]

- 利回りが高い

- 少額から投資可能

- 価格変動がない

- 短期投資が可能

- 投資・資産運用の予備知識が不要

- 保全性が高い

[/box05]

保全性が高い点もメリットの一つです。貸し倒れ率は1%台と一定の確率で起こりえますが、担保を取っている案件も多いため、比較的保全性が高い金融・投資商品と言えそうです。また、事業者によっては、担保を確保しているケースもあるので、事業者選びでさらに保全性を高めることも可能です。

インフレによる貨幣価値の減少のリスクを考えた場合、ソーシャルレンディングなどのリスク資産の運用を考慮してみるのも良いでしょう。

このようなメリットをしっかり把握しておきましょう。

ソーシャルレンディングの仕組みや特徴、メリットに関して、概要だけでなく詳細を知りたい方は、以下の記事を是非ご参考ください。

[jin-yohaku30]

クラウドファンディングとの違いは?

ソーシャルレンディングとは、クラウドファンドの一種です。

クラウドファンドには下記の5つの種類がありますが、融資型のクラウドファンディングを「ソーシャルレンディング」と呼びます。

[box05 title="クラウドファンディングの種類"]

- 株式投資型

- 融資型(ソーシャルレンディング)

- 購入型

- 寄付型

[/box05]

上記のクラウドファンディングの中で、融資型(ソシャレン)は、ミドルリスク・ミドルリターンの部類になります。最もハイリスク・ハイリターンなものが、FUNDINNOに代表されるような「株式投資型クラウドファンディング」になります。

株式投資型を利用すると、従来の証券取引所で取引可能な上場株ではなく、未上場の企業に証券投資ができます。

ちなみに、購入型として「保険」を取り扱うクラウドファンディングもあります。

ソーシャルレンディングに保険はありますか?

上述のように、購入型クラウドファンディングとして「保険」がありますが、現状ソーシャルレンディングでは保険はありません。

ちなみに、購入型の「保険」としては、株式会社CAMPFIREと東京海上日動火災株式会社が連携して「クラウドファンディング保険」を行なっています。

投資信託やETFとの違いは?

中長期の投資・資産運用としては、投資信託やETFの積立などが日本では古くから活用されており、インターネットで取引が完結可能な点や中長期でほったらかしでOKな部分がある資産運用ツールとして、ソーシャルレンディングと似ていますが、金融商品としていくつか違いがあります。

例えば、金融商品として流動性です。投資信託は毎日売買・取引が可能(ETF:上場投資信託であれば、立会時間中いつでも取引可能)ですが、ソーシャルレンディングは投資期間が設定されており、基本的に売買はできません。

一方、ソーシャルレンディングは利回り設計が事前に設定さており、貸し倒れや返済遅延などが無い限り、購入した時点である程度の利益は決定しますが、投資信託やETFは株式型であれば債券型であれ価格変動により投資収益は事前に把握できません。

また、手数料体型にも違いがあります。信託報酬と呼ばれる保有期間中に支払い続けるコストが発生します。さらに、投信によっては購入・販売手数料が発生するファンドもあります(ETFの場合、購入・売却時に国内株式同様の手数料が発生)。

さらに、最近流行りのインデックスファンド(パッシブファンド)と比較すると、世界の経済成長や米国など各国の経済成長を信じるのであれば良いですが、日本経済のように右肩上がりではない経済成長国・もあるため、盲目的な積立はリスクになる可能性があります。

リバランスについても、株式投資や投資信託の場合、バランスファンドなどを利用しない限りリバランスが必要になります。リバランスとは、資産配分の調整のことです。半年や1年に一回リバランスを行うことで、過度なリスクを軽減し、リスク・リターンのバランスを調整することができます。

ただし、投資信託の販売は、証券会社や銀行の対面販売も行なっているので、インターネットでの取引に慣れていない方は、店頭販売で投信を利用するのも一つの選択肢と言えます。

REITとの違いは?

不動産案件に投資できる金融商品には、REITもあり、REITとソーシャルレンディングに関しての質問も頻繁にあります。ただし、REITとソーシャルレンディングは全く別の金融商品です。

ソーシャルレンディングは、投資期間と利回りの数値が決定している融資ですが、REITは投資商品です。REITは、分配金など利子収入もありますが、東証に上場する株券であり価格変動があります。

平均利回り数値の用途は?

ソシャレン事業者によっては、ファンドの個々の金利・利回り設計だけでなく、平均利回りを提示している事業者もあります。利回りは効率的な資産運用が可能かどうか?の指標として使用されますが、平均利回りを知ることで、基礎知識として業界・投資テーマの平均的な利回りの数値を知ることが可能になります。

そのため、平均利回りを覚えておくこと、ファンドを選ぶ際の基準・指標にすることができます。

銀行預金のリスクは?貨幣の変動は?

貨幣価値は常に変動します。世界的(グローバル)にみると為替変動もありますが、インフレなどによる貨幣価値の減少もその一例です。

日本は長らくデフレが続き貨幣価値は上昇傾向にあったため現預金で保有していた人が得な時代でしたが、今後はインフレによる貨幣価値の減少も考慮した投資・資産運用が重要になるかもしれません。

ちなみに、若干金利が高い設計となっている定期預金は、数ヶ月や数年など期間が定められているため、資金を動かせないリスクがあります。

ソーシャルレンディングの注意点やリスクは?

ソーシャルレンディングは、利回りの数値や保全性が比較的高く設計されている金融商品として人気・注目がありますが、投資を行う場合は、下記のような注意点・デメリットがありますので、理解した上で投資を行うよう心掛けましょう。

[box05 title="ソーシャルレンディングの注意点・リスク"]

- 元本保証が無い

- 遅延・延滞発生のリスク

- 中途解約できない

- 事業者の倒産リスク

[/box05]

保全性が高いため勘違する方も多数いるかもしれませんが、ソーシャルレンディングは元本保証の金融商品ではありません。投資した案件内の事業がうまく行かなければ貸倒れになることもあります。

ただし、ソーシャルレンディング全体で、貸し倒れは1%程度と低確率です。また、借り手から担保をとっている案件もあるので、そういった案件の取り扱いが多い事業者を選ぶと良いでしょう。

[box05 title="貸倒れ・遅延が無い事業者"]

[/box05]

また、万が一、遅延や延滞が発生したとしても、その後の対応が優れているか?次回向けてどのような対応策を講じてくるか?などもSL事業者を選定する上で重要です。

前述のようにメリット・デメリットいずれもあるので、特性を把握し、自分自身のスタイルにあった投資を行いましょう。

ソシャレンの企業・経営者側から見たメリットは?

企業が資金調達を行う場合、銀行からの融資や株式の発行(第三者割当増資など)がありますが、株式の発行は、株式の希薄化や経営権の問題や時間・手間のかかるプロセスなど、様々なハードルがあります。

そこで、クラウドファンディングやソーシャルレンディングを使用することで、短期間で資金調達ができるので、資金繰りのサポート役として注目されています。

新興企業は新株発行(エクイティ)など資金調達が難しい

また、ベンチャーなど新興企業は、新株発行をしても引き受けてくれるベンチャーキャピタル(VC)が存在するかも不明瞭です。VCはIPOなどで資金回収を目指しますが、新規上場できる会社は少ないため、新株発行による資金調達はハードルが高く。

ソーシャルレンディングを始めとするクラウドファンディングなどが、現代の資金調達法として重宝されます。

なぜ高い金利を設定できる?

ソーシャルレンディングが、社債など他の金融商品と比べて高い金利を設定できる理由は、リスクが比較的高い点もありますが、銀行などが融資できない、創業したばかりの若い企業や短い借入期間への融資が可能なためです。

また、新興国や米国不動産など世界中の案件を抱えることで、国内よりも高い利回りの数値を実現する事業者もあります。ただし、世界への投資は為替リスクもある点に、ご注意ください。

どんな借り手・テーマがありますか?

銀行では対応しきれないニーズをソーシャルレンディングで対応しており、借り手には、不動産・再生可能エネルギー・事業支援・海外などのテーマが多くなっています。

借り手側からすれば、資金の柔軟性や調達までの手間など、ソーシャルレンディングにメリットが多いと思われます。

ソーシャルレンディングの税金・確定申告は?

ソーシャルレンディングの分配金の所得は「雑所得」になります。

雑所得は、給与所得などと合計して所得税が計算可能ですが、口座で分配金を受け取る時点で約20%分が源泉徴収されます。

そのため、実際の計算した課税額よりも源泉徴収の額が低い方は確定申告することで、還付金を受け取ることができます。

また、源泉徴収の額が計算した課税額が少ない方は、確定申告することで足りない分を納税することになります。ただし、分配金を含めた雑所得が20万円以下の会社員(年収2,000万円以下)の方は、原則的に確定申告が不要になるので、源泉徴収のみで課税が完結する方もいます。

[box05 title="税金・確定申告【まとめ】"]

- ソーシャルレンディングの分配金の所得は「雑所得」

- 雑所得は給与所得などと合計して所得税が計算可能

- 分配金に対して源泉徴収される(約20%)

- 分配金を含めた雑所得が20万円以下の会社員(年収2,000万円以下)は、原則的に確定申告不要

- 源泉徴収で多く課税されている場合、確定申告すれば還付金がもらえる。

[/box05]

源泉徴収は、約20%程度と仮定すると計算が容易になります。例えば、分配金1万円と仮定し、源泉徴収が20%と仮定すると、受取り金が8,000円、源泉徴収が2,000円程度とイメージできます。

また、他の収入・所得との損益通算に関しては、ソシャレン投資で赤字が出た場合、給与所得とは損益通算できないものの、副業などで給与所得以外に仮想通貨やブログなどの収入がある方は、損益通算可能です。

概要だけでなく、本サイトでのソーシャルレンディングの分配金にかかる税金や確定申告の詳細解説は、以下の記事を是非ご参考ください。

[jin-yohaku30]

貸し倒れとは何ですか?またどんな理由で起きますか?

貸し倒れとは、融資先企業の倒産などが理由で、投資案件・ファンドで、投資家から集めたお金が返済・償還できな状態を言います。

投資家にとって、融資先ファンドの貸倒れは、元本損失につながるため、貸倒れの実績などが無い事業者を選ぶことが重要になります。

ソーシャルレンディング投資にかかる手数料は?

ソーシャルレンディング投資では、口座の開設費や管理費、また取引・購入費用などは全て無料になりますが、ソーシャルレンディング口座への入金には、銀行毎の振込手数料がかかります。

ただし、楽天銀行などネット銀行の場合、毎月数回は振込手数料無料枠(ATMも無料)があるので、ネット銀行を利用することで入金時にかかる振込手数料を無料にできます。

実際、サイト管理人も、メインバンクとして使用している楽天銀行からクラウドバンクやFunds、OwnersBookの預託口座(事業者が指定する入金・振込用の銀行口座)へ手数料無料で入金・振込しています。

ネット銀行は、店舗やATMまで行かずに、オンライン上で主要な取引ができるため、サイト管理人自身も重宝しています。非対面式の取引となりますが、対面式に慣れている方でも、インターネット上で簡単に取引や手続きが行えます。

ちなみに、各事業者の振込先は、以下のような銀行口座になっています。

[box05 title="振込先・銀行口座"]

- Funds(ファンズ):みずほ銀行

- クラウドバンク:みずほ銀行

- OwnersBook:三菱UFJ銀行

- LENDEX:みずほ銀行

[/box05]

事業者の株主構成は重要ですか?

事業者を選ぶ場合、外部企業の出資者(株主構成)も一つの判断要素となります。例えば、他の外部企業が出資していれば、自社だけでなく外部のチェック機能も働くため、株主構成や出資者は重要となります。

代表例としては、クラウドクレジットの株主「伊藤忠商事」などがあります。厳しいプロセスを経て、東証1部に上場している企業が株主に入っていると安心感があります。出資している外部機関・会社が大きければ大きいほど、安心感が増します。

実績などブログで公開・執筆活動していますか?

様々な方がブログでソーシャルレンディングの運行実績を公開・執筆活動をしています。本サイトでもサイト管理人の運用方法や実績・成果・分析などをブログで執筆していますので、ご興味のある方は「ソーシャルレンディング ブログ」カテゴリーからご参考ください。

また、ソーシャルレンディング(SL)事業者の代表や会社が執筆活動・運営しているブログもあります。企業の分析や世界経済の動向・分析など、社長の名前の声も掲載されているため、事業者や投資案件の分析・選別などに役立ちます。

[jin-yohaku30]

[box05 title="SL事業者または経営者が運営するブログ"]

- オーナーズブックのブログ

- クラウドバンクのブログ

- maneo代表取締役のブログ

- クラウドクレジット

- スマートレンドのブログ

- ガイアファンディングのブログ

- LCレンディングのブログ|livedoorブログ

- PocketFundingのブログ

[/box05]

[jin-yohaku30]

個人的には、オーナーズブックやクラウドバンクのブログを見る機会が多くなっています。また、クラウドクレジットは代表の杉山智行氏がブログを執筆しているため興味深く見ています。

杉山智行氏のブログでは、経済や途上国の見方や分析が掲載されています。また、PocketFundingのブログでは、沖縄に特化した経済情報も掲載されており勉強になります。

企業の情報開示姿勢も重要ですが、前述のように、経営者の情報発信の姿勢や態度、内容なども事業者選定の一つとして重要な要素となっています。

[jin-yohaku30]

担保に設定された不動産は確認できますか?

「ソーシャルレンディングの選び方・比較ポイント」のところでも説明した通り、不動産担保性は非常に重要なPOINTになります。

OwnersBookの場合、担保に設定した不動産など投資案件を公式ページでチェックできるので、担保の場所や状況を確認したい方は見てみると良いでしょう。

物件概要

1. 建物状況

2019年2月末頃に竣工予定の7階建のマンション1棟となります。新築であり、維持・管理の状態は良好です。2. 交通・接近条件

東京都中野区大和町に位置しており、JR中央本線へのアクセスが便利な立地です。3. 賃貸借の状況

本建物は、1階及び2階が事務所、3階から7階までが住居となります。事務所部分は約20㎡の3区画及び30㎡台の1区画の計4区画、住居部分は約20㎡の1K(1戸)及び30㎡台の1LDK(5戸)の計6戸から構成されています。なお、総合不動産会社AQによると、事務所部分4区画のうち3区画については住居として賃貸する可能性があるものの、当該用途変更については、対象部分の面積が100㎡未満であるため、建築基準法に基づく用途変更の確認申請は不要である、とのことです。外部専門家により査定された新規月額賃料(共益費込)の坪単価は、事務所部分については18,000円程度、住居部分については14,000円程度となっております。4. 物件評価額

OwnersBook評価額は、外部専門家による査定額を参考に31,300万円(3億1,300万円)と査定しております。今回の物件①に対する募集金額25,000万円(2億5,000万円)は、そのうちの約79.9%となります。引用元:https://www.ownersbook.jp/project-detail/index/1138/

物件の場所も以下の図の通りに公式ページに掲載・説明されています。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

[jin-yohaku30]

国内案件と海外案件はどちらが良いですか?

海外案件と比べた場合、国内案件の方が低リスクです。その理由の一つ目は為替リスクです。例えば、ドル建ての海外案件の組成ファンドに出資した場合、案件自体のリスクに加えて、日本円対ドルの為替レートの変動リスクにも晒されることになります。

新興国など現地の通貨で貨幣価値が低いものは、暴落を招く危険性があるので注意が必要です。

他にも、新興国・発展途上国向けの組成ファンドの場合、国自体のカントリーリスクも追うことになります。また、国内案件と比べると、運用期間が長い傾向にあり、時間的なリスクもあります。

ただ、これらのデメリットを追っても高利回りを狙う投資活動を行いたい方、また円建て資産オンリーになるリスクを取りたく無い投資家の方は、海外向けの案件も選択肢の一つとなります。

また、高い利回りの案件はそれほど出現率が高くないと仮定して案件を選ぶと良いでしょう。

募集中のファンドを知る方法は?

募集中の案件・ファンドは、事業者の公式ページで確認することができます。また、口座開設時に会員登録するメールアドレスにファンドの募集案件が通知されますので、気になる事業者は口座開設しておくことが重要です。

特に、人気ファンドは募集から数分で締切になることも多いので、メールで情報を早く受け取ることも重要です。

Fundsやクラウドバンクなど、おすすめ事業者での具体的な投資の方法や始め方、口座開設の手順・流れ、用意すべきものは、以下の記事をご参考ください。

- 【図解】LENDEXの始め方|口座開設、登録方法の流れ・手順、投資の仕方

- クラウドバンクの始め方【図解付き】口座開設、登録方法の流れ・手順、投資の仕方

- OwnersBook(オーナーズブック)の始め方【図解付き】投資の仕方や口座開設、登録方法の流れ・手順

- クラウドクレジットの始め方【図解付き】口座開設、登録方法の流れ・手順、投資の仕方

[jin-yohaku30]

早期償還とは?

ファンドの期日通りに資金が返済されることを「満期償還」と呼びますが、期日前に償還されることを「早期償還」と言います。

一般的に、融資を受けた事業や会社は、融資期間が長ければ長いほど、金利により返済額が多くなります。そのため、企業は早く借金・借入額を返済しようと努力する理由から、早期償還・繰上げ返済が発生することがあります。

投資ファンドで早期償還が起こると、満期償還よりも金利収益が少ないデメリットがありますが、個人的には貸倒れや遅延よりも良く、活動できる資金が増える等、他の投資・融資に対応できる等、むしろメリットと感じることもあります。

遅延・延滞・期間延長などの違いは?

運営会社によって延滞や時間延長など様々な呼び方がありますが、返済の「遅延」や「延滞」「期間延長」などは全て同じ意味です。SBIソーシャルレンディングなどは「延滞中」などのステータスを使用しています。

貸倒れの対策は?

貸倒れ対策には、まず貸倒れ実績のない事業者を選び、かつ投資案件や事業者を組み合わせて利用(分散)することが重要です。

さらいに、融資先が貸倒れを起こした際に「資金を回収できる?」という視点で案件を精査することも重要となります。例えば、担保になっている不動産の価格(評価額)がファンドの総額を充足していれば、資金を回収できますが、不足している場合は、資金を全額回収できない可能性も出てきます。

資金回収の迅速さも重要な事業者判断要素となります。貸倒れの実績がない優良事業者は、回収の迅速さを確認することができませんが、過去に貸し倒れが発生した事業者は確認することが可能です。/p>

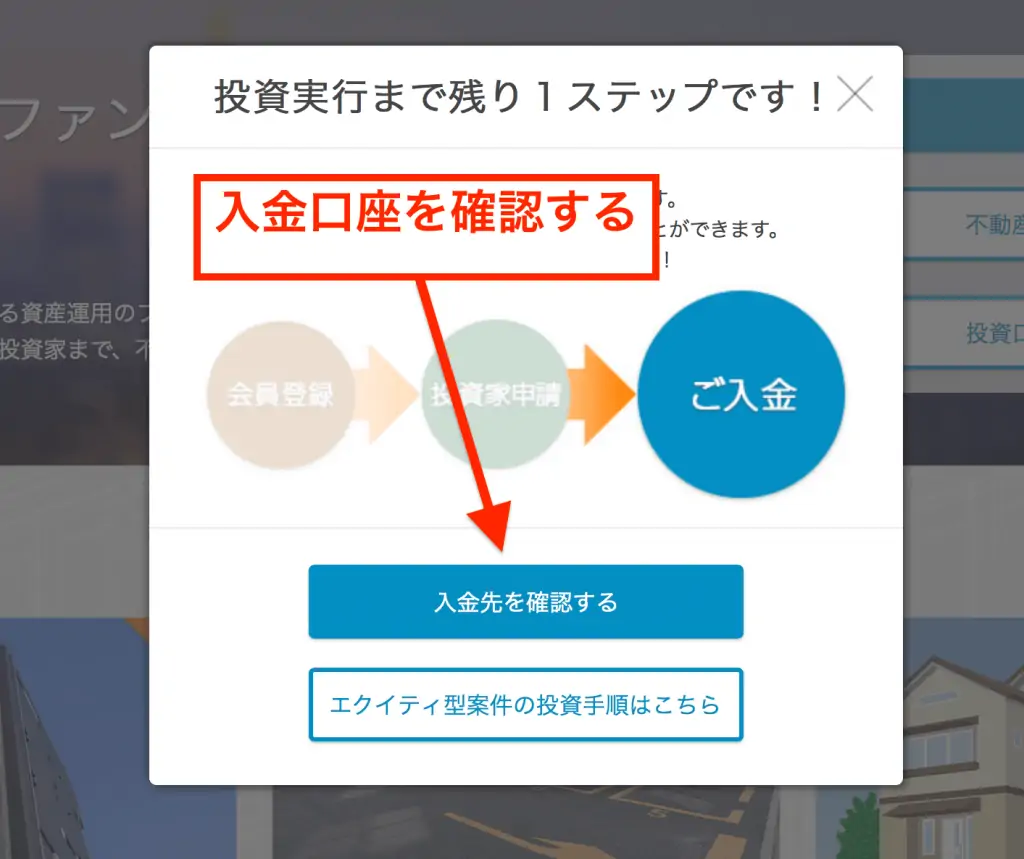

預託金、預託口座とは?

ソーシャルレンディングの投資では、我々個人投資が、SL事業者が指定する銀行口座「預託口座(デポジット口座とも呼ぶ)に振り込み、その指定口座に振り込まれた資金が、ファンドへ投資できる投資資金・預託金とる制度(預託金制度・デポジット制度)を採用しています。

つまり、各ソーシャルレンディング事業者の口座開設後、次にやるべき手順は、預託口座への入金なります。

大抵の場合、以下の画像のように、口座開設後の最初にログインする際に、入金口座の確認を促されます。Fundsやクラウドバンクなどがみずほ銀行の口座、OwnersBookが三菱UFJ銀行の口座など、事業者によって様々な銀行口座が用意されています。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

しかし、以下に記載した3つの事業者では、預託(デポジット)口座を採用しておらず、投資枠確保後に入金する流れとなります。SBIソーシャルレンディングは、この制度導入後、投資案件の募集開始から何億もの資金が短期間で集まることもあるようです。

[box05 title="預託金制度を採用していない事業者"]

- SBIソーシャルレンディング

- トラストレンディング

- クラウドリース

[/box05]

預託金制度を採用していない事業者の場合、案件を申し込んだ後は、期限までに投資資金を指定口座に振り込めばOKです。また、分配金も銀行口座に振り込んでくれて、手数料もSBI SLが負担してくれます。

ちなみに、トラストレンディングは金融債権などを担保としてファンドを中心に取り扱っていますが、直近(2018年12月)に業務停止命令(行政処分)を受けています。行政処分は、以下に記載した内容になっています。

○ ファンドの取得勧誘に関し、虚偽の表示をする行為

(1)債権担保付ローンファンドについて

当社は、平成30年5月から6月にかけて、「債権担保付ローンファンド(139号~146号、155号~158号)」(以下「本債権ファンド」という。)の募集を行い、投資家から総額約6億円の出資を受けている。

当社は、本債権ファンドの取得勧誘に際し、当社ウェブサイト上の本債権ファンドに係る募集ページにおいて、当該出資金の貸付先(以下「本債権ファンド借入人」という。)が関与するプロジェクト(以下「本プロジェクト」という。)や資金使途等に関し、

・ 本プロジェクトは、原発事故被災地の水資源の安全向上を目的として実施される除染事業であり、非常に公益性の高い内容である

・ 本プロジェクトは、原発事故被災地域に堆積した放射性物質を封じ込め、居住区域等への飛散、流入を防止する対策を実施するものである

・ 本プロジェクトにおける放射性物質を取除く方法は、政府の基本方針に沿った内容である

・ 本債権ファンド借入人は、本プロジェクトを請け負う事業統括会社との間に業務請負契約を締結し、プロジェクト準備資金の調達・施工の計画立案等の支援業務を行う

・ 本債権ファンド借入人における資金使途は、上記支援業務に係る労務費・外注費等や、各協力会社へ支払う外注費・資材調達費等(プロジェクト準備資金)等である

旨等を記載するとともに、スキーム図において、復興庁や環境省等の名称を用いて、あたかも官公庁等が関与して行う除染事業の支援業務を行う目的で、本債権ファンドで集められた資金が貸付けられるかのような表示をしている。

しかしながら、該当する官公庁等が関与して行う除染事業は存在せず、このため、本債権ファンド借入人に対しては、上記の取得勧誘時の表示のような、官公庁等が関与して行う除染事業の存在及び実行を前提とした資金使途のための貸付けは当初から行われていない。

このように、当社は、本債権ファンドの取得勧誘に関して、虚偽の表示を行っていたものと認められる。(2)動産担保付ローンファンドについて

当社は、平成30年7月から8月にかけて、「動産担保付ローンファンド(163号、165号~168号、170号~174号)」(以下「本動産ファンド」という。)の募集を行い、投資家から総額約3億円の出資を受けている。

当社は、本動産ファンドの取得勧誘に際し、当社ウェブサイト上の本動産ファンドに係る募集ページにおいて、当該出資金の貸付先(以下「本動産ファンド借入人」という。)が関与する事業や返済原資等に関し、

・ 本動産ファンド借入人は、長距離無線通信に係る商用サービス開始に先立つ実証実験の準備を進めている

・ 本動産ファンド借入人は、当該実証実験の終了後に、全国に多数の拠点を持つ大手企業との業務・資本提携を予定しており、それにより安定的な収益源を確保する計画である

・ 提携先の相手方企業は、2020年東京オリンピックのJOCゴールドパートナーとなっている大手企業である

旨等を記載するとともに、スキーム図において、当該大手企業との業務提携等が予定されている旨を記載するなど、あたかも本動産ファンド借入人において、実証実験終了後に、当該大手企業との業務提携等が予定され、これにより得られた収益を原資として返済が行われるかのような表示をしている。

しかしながら、実際には当該大手企業との業務提携等の予定は存在せず、このため、本動産ファンド借入人に対しては、当初から、上記の取得勧誘時の表示のような、当該大手企業との業務提携や、当該業務提携に係る事業による収益が返済原資となることなどを前提とした貸付けは行われていない。

このように、当社は、本動産ファンドの取得勧誘に関して、虚偽の表示を行っていたものと認められる。

指定銀行口座の振込はネット銀行でもOK?

各事業者が指定する銀行口座へは、我々が普段利用する銀行口座から振込・送金を行えばOKです。もちろん、ネット銀行でもOKで、サイト管理人自身は、毎月最大7回まで振込手数料やATM手数料が無料になる楽天銀行を利用しています。

投資案件・ファンド選定で重視すべき点は?

投資案件やファンドを選ぶ上で重視すべきポイントは、主に以下に記載した5点があります。投資ファンドの利回り等の数値も重要ですが、資金の拘束される投資期間やそもそもファンドの担保性やどのような保証がついているか?なども重要なPOINTとなります。

[box05 title="投資案件・ファンド選定で重視すべき点"]

- 投資期間

- 担保・保証

- 利回りの数値

- 投資テーマ

- ビジネスモデル

[/box05]

また、個人的には、ファンド内で融資している事業の内容もチェックしており、投資テーマに関しても分散性の観点から重視したい内容です。募集内容は、事業者のページで説明があります。

口座開設にマイナンバーは必要ですか?

マイナンバー制度の開始に伴い、口座開設時に、マイナンバーの入力と証明画像の添付・アップロードが必要となります。

第二種金融商品取引とは?

第二種金融商品取引とは、集団投資を対象として免許制度で、ソーシャルレンディング事業を行うために取得・登録が必要な制度となっています。

ちなみに、証券会社は、さらにハードルが高い制度である「第一種金融商品取引」の登録が必要になっています。クラウドバンクの運営会社は証券会社「日本クラウド証券」であるため「第一種金融商品取引」の登録がされています。

ソーシャルレンディングはNISA(少額投資非課税制度)の対象?

2019年現在、ソーシャルレンディングは、NISA(少額投資非課税制度)の対象となっていません。今後、ソーシャルレンディングも制度の対象となることがあれば、本サイトで更新いたします。

金融商品取引法における特定投資家制度とは?

金融商品取引法における特定投資家制度については、OwnersBookの公式ページで下記のように明記されてます。

特定投資家制度について

金融商品取引法(以下「法」といいます。)では、投資家を特定投資家と一般投資家と区分しています。

特定投資家はいわゆるプロの投資家として、金融商品に対する十分な専門知識、経験、リスク管理能力等を有していると考えられることから、金融商品取引業者は特定投資家に金商品の販売・勧誘等を行う際には、金融商品取引法に基づく規制のうち、以下のものについては適用されません。

- 広告等の規制(法第37条)

- 取引態様の明示義務(法37条の2)

- 契約締結前の書面交付(法第37条の3)

- 契約締結時の書面交付(法第37条の4)

- 適合性の原則(法第40条の1)

- 最良執行方針等記載書面の事前交付(法第40条の2第4項)

- 顧客の有価証券を担保に供する行為等の制限(法第43条の4)

- 保証金の受領に係る書面の交付(法第37条の5)

- 不招請勧誘の禁止(法第38条第3号)

- 勧誘受諾意思の確認(法第38条第4号)

- 再勧誘の禁止(法第38条第5号)

引用元:https://www.ownersbook.jp/company/specified-investor-system/

海外・国外のソーシャルレンディングでのリスク・注意点は?

国内では無く海外全般の案件に投資する場合には、為替リスクやカントリーリスクなどを加味する必要があります。

例えば、米ドル建ての金融商品の場合、日本円に換算する際にドル円の為替レートが変動することで、日本円に直した場合の資産価値が変動します。

為替レートが大きく変動するような局面では、日本円に換算した投資商品の価値も大きく変動するため、海外ファンドに投資する場合には、ドル円など比較的変動リスクが小さいものを選ぶ等、為替リスクを頭に入れておきましょう。

LTV(loan to valu)とは?

LTVと聞くとLife Time Valueを思い起こす方もいると思いますが、ソーシャルレンディング、特に不動産事業においてLTVとは「loan to valu(総資産有利子負債比率)」を意味し、下記のような数式で計算できます。

LTV(Loan To Valu) = 負債額 ÷ 物件価格

*物件価格に対する負債の割合を表す指標

⇒割合が小さい方が良い

[jin-yohaku30]

不動産の価格・価値(物件価格)というのは、有価証券などと同様に日々変化します。そのため、値下がりが発生しても担保機能を果たすために、担保は借入金(負債額)より高く設定されており、LTVが低いほど安全性が増しますので、LTV設計を重視して商品を選定するのも良いでしょう。

満期一括返済とは?

満期一括返済とは、毎月分配金が出る方式とは違い、満期召喚時に元本及び投資リターン(分配金)が一括返済される方式です。

毎月分配金を獲得するような投資活動を好む方にはデメリットかもしれませんが、融資を受ける側(事業者)や投資家にとっては、投資効率が良い返済方法となります。

SL事業に出資しているグループ企業や金融機関はありますか?

ソーシャルレンディングと言われて「怪しい」と考えている方も多いかもしれませんが、東証マザーズや東証JASDAQに上場している企業が運営しているケースもあります。

また、調査して見ると、上場企業グループの運営会社や優良企業(伊藤忠商事・GMOグループ)などから出資されている事業者をたくさん見ることができます。

新興市場や東証一部への上場は、厳格な審査・プロセスを要するため、上場企業の運営や業務提携などは、各社の信頼度を図る上で、一つの指針となります。

入金・送金手数料を無料にする方法はありますか?

SLのデポジット口座への送金・振込は、各金融機関の振込手数料がかかります。

しかし、インターネット銀行の毎月の振込手数料無料枠を利用することで、手数料無料でデポジット口座へ送金・振込が行えます。サイト管理人は、最大7回手数料無料で振込が行える楽天銀行で送金・振込を行っています。

出金手数料を無料にする方法はありますか?

事業者の預託口座(デポジット口座)からの出金手数料は原則、有料ですが、下記の5社は手数料無料で送金・出金が実現可能です。

[box05 title="出金手数料無料のSL事業者"]

- クラウドバンク

- LENDEX(レンデックス)

- クラウドクレジット(月1回)

- SBIソーシャルレンディング

- ラッキーバンク

[/box05]

maneoやさくらソーシャルレンディングなど他の事業者では、出金手数料が掛かります。ただし、三井住友銀行やみずほ銀行、三菱UFJ銀行などのメガバンクの口座を保有している場合、若干手数料が安くなります。

具体例としては、LCレンディングの場合、通常540円(税込)かかる手数料が、三井住友銀行深川支店宛であれば108円(税込)、三井住友銀行の他支店であれば216円(税込)と割安になります。また、アップルバンクも通常540円の手数料が、三井住友銀行新橋支店宛であれば108円、三井住友銀行他支店宛であれば216円になります。

また、三菱UFJ銀行の具体的として、maneoであれば通常324円(税込)かかる手数料が、三菱UFJ銀行銀座支店宛で54円(税込)、三菱UFJ銀行他支店宛で108円(税込)となります。そのため、maneoでソシャレン投資する場合は、三菱UFJ銀行の口座開設を行うのが賢明です。

ただし、手数料・コストが発生するので、やはり、出金手数料無料の事業者を選ぶことが重要です。

SL投資はどんなタイプ・投資方針の投資家向きですか?

ソーシャルレンディングを活用した投資は、コツコツ利益を積み上げていくタイプの投資家や方針に適した投資手法です。

本業が忙しいながらも資産運用を利回り重視で行いたいタイプ・方針の方や集中投資ではなく分散投資により一定のリスクを抑えることが好きなタイプ・方針の方に適合した投資手法と言えます。

分散投資は、日本株や米国株、投資信託などの他の手法・リスク資産と組み合わせて使用するのも選択肢の一つとなります。

また、基本インターネット(オンライン)での取引になる為、対面や窓口にこだわらないスタイル・方針の方や効率的にオンライン上で取引したいスタイルの方、ネット環境(オンライン環境)に慣れているタイプの投資家に向いていると言えます。

株式投資の場合、開示されている決算資料を読んだり、現地(企業や企業が運営する店舗)で調査するなどのプロセスが必要となります。また、不動産投資であっても現地で物件を見学する等の調査が可能ですが、ソシャレンの場合、現地よりも非対面でインターネットで完結することが多いため、ネット・オンライン環境に慣れている方が適合すると言えます。

FX投資との違いは?

FX取引とソシャレン投資の違いは、下記に列挙した点があります。

[box05 title="FXとソシャレンの違い"]

- 売買の頻度・期間

- 取引に必要なスキル

- レバレッジの有無

- 税制

[/box05]

特に、一番の相違点は、売買手法・技術やそれに伴う必要スキルの違いです。FXは、基本的に、チャートを見ながら短期で売買する手法が中心となり、取引に必要なスキル・技術がソーシャルレンディングと違います。

FXはレバレッジを掛けられる点も相違点の一つです。また、税制も所得税と分離課税である点が相違点となります。

前述のように、FXは金利(スワップ)収入がある側面がソーシャルレンディングとの類似点になりますが、基本的な取引感覚や手法、ルールなど全く違う金融商品となります。また、予備知識や技術もある程度必要になります。

個人的には、短期取引は成功すれば超効率的な運用が行えますが精神的負担などが重く、必要な技術も多いため、中長期で着実な資産形成を目指すスタイルの方は、FXよりもソーシャルレンディングが向いていると感じます。

仮想通貨との違いは?

ソーシャルレンディングの前に一時期ブームが到来した「仮想通貨」ですが、ブロックチェーンの技術は素晴らしいものの、仮想通貨は投資商品ではなく「通貨」であり、短期的な売買・投機に利用することはあっても、中長期の投資・資産運用としては推奨できません。

ただし、仮想通貨で起きた事件以降の仮想通貨市場の衰退をみると、ソーシャルレンディングも運営・管理状態が悪い事業者の失態などにより、仮想通貨市場のような衰退を招く恐れがあることは頭に入れておいた方が良いかもしれません。

SLのデポジット口座は無料家計簿「マネーフォワード」と自動連携・一元管理できますか?

上記で説明してきたSL各社の運行状況は、家計管理アプリ「マネーフォワード」との連携で一元管理が可能です。

マネーフォワードは、銀行・証券会社などの金融機関、またクレジットカードや各種POINTも連携できるため、連携した口座を、自動で一括・一元管理・把握することが可能で、家計や資産の管理に大変便利なツールです。

以下の図は、連携後のマネーフォワード上のクラウドバンクの口座内容を表す画像です。デポジット口座(預託口座)内の資産推移や運用中のファンド等、細かい内容まで確認できます。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

SL口座としては、クラウドバンクの他にも、下記の事業者が連携&一元管理が可能です。

[box05 title="家計管理アプリ「マネーフォワード」に連携・一元管理可能は事業者"]

- OwnersBook

- クラウドバンク

- クラウドクレジット

- SBIソーシャルレンディング

- maneo

- クラウドリース

- グリーンインフラレンディング

- さくらソーシャルレンディング

- スマートレンド

- トラストレンディング

- アメリカンファンディング

- LCレンディング

- ガイアファンディング

- キャッシュフローファイナンス

- ラッキーバンク

[/box05]

マネーフォワードの具体的な連携や一元管理の方法は、以下の記事をご参考ください。図解付きでクラウドバンクとマネーフォワードの連携方法を解説して言います。基本的には、どの事業者でも連携方法は同じになりますので、是非ご参照ください。

ソーシャルレンディングも一括で状況を把握できますが、クレジットカードや銀行口座も同時に一元的に把握できるため大変便利です。

ただし、無料版だと連携口座数が限られる等、機能面に制限がある点にご注意ください。機能が充実したプレミアム版は月500円で利用可能です。家計の銀行口座とクレジットカードなど家計簿程度に利用するのであれば無料で十分ですが、家計簿と合わせて資産管理も行うのであれば、プレミアム版を利用するのが良いでしょう。

[jin_icon_arrowdouble] クラウドバンクの始め方【図解】

[jin-yohaku30]

ロボアドバイザーとの違いは?

ロボアドバイザーとは、自動で投資・資産運用を行ってくれる金融サービスです。最初に、何問かの質問に答えることで、ロボットがその人に適合した資産配分(ポートフォリオ)で、自動で取引や積立を行ってくれます。

ソーシャルレンディングは、自動で積立や売買は行ってくれ無いので、この点に違いがあります。また、ソーシャルレンディングは、分配金などインカムゲインを狙った投資ですが、ロボアドバイザーは中長期の資産運用による値上がり益(キャピタルゲイン)を狙った投資です。

自動で中長期で資産運用を行いたい方は「ロボアドバイザー」の利用を考えて見ても良いでしょう。

通貨・為替リスクとは?

為替リスクとは、外国為替市場の現地通貨のレート変動によって、金融商品の価値が変動するリスクのことです。

例えば、米ドル建ての投資案件・ファンドに投資した場合、ファンドが予定通りに運行されても、米ドルに対して日本円が円高に進めば、ファンドの価値は下がることになります。逆に、円安になればファンドの価値は上がります。

前述のように、現地通貨のレートの変動で金融商品の価値も変動してしまうリスクを為替リスクと呼びます。ソーシャルレンディングに限らず、海外市場への投資を目的とした投資信託や他の金融商品全般に付随するです。

東証マザーズ市場とは?

OwnersBookの運営企業「ロードスターキャピタル」は、東証マザーズに上場しています。東証マザーズとは、東京証券取引所の中でも、時価総額が低く、若い成長・ベンチャー企業が中心に上場する市場となっており、下記のように明記された条件で上場することが可能です。

(1)株主数

(上場時見込み)200人以上

(上場時までに500単位以上の公募を行うこと)800人以上(2)流通株式

(上場時見込み)

流通株式数2,000単位以上

流通株式時価総額5億円以上

流通株式数(比率)上場株券等の25%以上(企業内容、リスク情報等の開示の適切性)

企業内容、リスク情報等の開示を適切に行うことができる状況にあること(企業経営の健全性)

事業を公正かつ忠実に遂行していること(企業のコーポレート・ガバナンス及び内部管理体制の有効性)

コーポレート・ガバナンス及び内部管理体制が、企業の規模や成熟度等に応じて整備され、適切に機能していること(事業計画の合理性)

相応に合理的な事業計画を策定しており、当該事業計画を遂行するために必要な事業基盤を整備していること又は整備する合理的な見込みのあること

その他公益又は投資者保護の観点から東証が必要と認める事項引用元:https://www.jpx.co.jp/equities/listing/criteria/listing/01.html

前述のように、上場には、各種厳格な条件やプロセスが必要となり、ハードルが上がるため、上場企業の運営は、SL各社の信頼度を判断する上で、一つの指標となります。

抵当権とは?

抵当権とは、住宅ローンや融資などお金を借りる際、万が一債務者(借り手)が借りたお金を返済できない場合に不動産を担保にできる権利のことです。

住宅ローンを例にすると分かりやすいですが、債務者から債権者(貸し手)に担保の所有を移さなくても良い点が最大の特徴です。

ソーシャルレンディング、特に不動産型では、担保が付いていることの保全性も重要ですが、さらに踏み込んで抵当権の優先順位が重要になってきますので、不動産の案件に投資する際は、第一順位であるかどうか?などチェックすると良いでしょう。

抵当権は、一つの不動産に対して行くつも設定できますが、第一順位の抵当権が最も優先順位が高いものになっています。第二順位の抵当権の場合、第一順位の抵当権の弁済が終了した後に、弁済がされるため、万が一の場合、弁済されないケースも出てくる可能性があります。

上場企業が運営するSL事業者は?

様々な企業がSL事業を行なっていますが、一定の信頼がおける上場企業または上場企業グループの子会社が運営する事業者には、下記のようなものがあります。

- ジェイ・レンディング:JALCOホールディングスのグループ企業「株式会社ジャルコ」(東証JADAQ上場)

- LCレンディング:ロジコムグループの子会社

- OwnersBook:ロードスターキャピタル株式会社(東証マザーズ上場)

上場企業は、東証の厳しい条件・プロセスをクリアし、情報開示も徹底されているため、一定の信頼感があります(情報開示の姿勢は企業の態度としても重要)。

行政処分を受けた事業者は?

SL各社では、過去に行政処分を受けた事業者があります。2018年に関東財務局から行政処分を受けたエーアイトラスト株式会社の「トラストレンディング」は、記憶に新しい事例です。

- みんなのクレジット:2015年(平成27年)に関東財務局から行政処分(業務停止命令)

- クラウドバンク:2017年(平成29年)に行政処分(業務改善命令)

- ラッキーバンク:2018年(平成30年)に行政処分(業務改善命令)

- maneo(マネオ):2018年(平成30年)に関東財務局から行政処分(業務改善命令)

- トラストレンディング:2018年(平成30年)に関東財務局から行政処分(業務改善命令)

- TATERU:2018年(平成30年)に融資データ改善

一概に行政処分を受けたからと言って、その事業者が全般的にリスクが高いとは言えません(例:三菱UFJ銀行も2012年に、みずほ銀行も2013年に行政処分を受けています)が、前述のみんなのクレジットのように悪質なものもあります。みんなのクレジットの場合は、業務改善命令ではなく、業務停止命令と厳しい処分内容となっています。

行政処分発表後の情報開示の姿勢や態度、またその後の改善策も会社の姿勢としてチェックしておくと良いでしょう。

新興国への投資・支援が可能なファンドは?

新興国への投資・支援の代表的なものとして、クラウドバンクの「新興国支援型ローンファンド」シリーズなどの案件があります。

クラウドバンクは、中小企業の支援ファンド「中小企業支援型ファンド」シリーズにも投資が行えるので、口座開設をしておくと、中小企業や新興国の支援の他、再生可能エネルギー案件などにも投資が行えます。

[jin-yohaku30]

為替ヘッジとは?

為替ヘッジとは、外貨建て投資商品の為替レートによる価格変動リスクを防ぐための仕組みです。ソーシャルレンディングだけでなく、投資商品全般で利用されるスキームです。

例えば、アメリカの不動産市場へ投資するソーシャルレンディング案件の場合、不動産の価格変動の他に、日本円と米ドルの為替レートの変動リスクもあります。

為替ヘッジを行うことで、この為替変動リスクを軽減することができます。

為替ヘッジは必要ですか?

為替ヘッジには、ヘッジコスト(為替の両替予約をする際の手数料)がかかります。

そのため、新興国全般の不安定(為替変動リスクが高い)通貨の場合は、円建てにすることで、手数料に見合う安定性を確保できる可能性がありますが、米ドル・ユーロなどの比較的信頼のある通貨は、ヘッジコストに見合わない場合もあります。

ただ、米ドルなども市況の悪化などで急変動する可能性もあるので、最終的には、ヘッジコストと天秤にかけて判断すると良いでしょう。

海外に円建て投資ができる事業者はありますか?

クラウドクレジットの場合、アメリカやヨーロッパなど先進国だけでなく、新興国への投資も円建てで行うことが実現できます。クラウドクレジットは、ソーシャルレンディング業界としては珍しい「円建て・ドル建て・ユーロ建て・ルーブル建て」の4種類の通貨が扱える唯一の事業者なので、私自身も重宝しています。

アメリカ・米国不動産市場に特化した事業者は?

アメリカの不動産に特化した事業者として、ガイアファンディングがあります。国内の不動産市場と比べると、利回りの数値は高いですが、返済遅延・延滞が多い点、また海外投資全般にある為替リスク(日本円米ドルの為替レートのボラティリティ)がある点を考慮し、最終的な投資判断を選択すると良いでしょう。

ちなみに、FANTASfundingの場合、国内ではありますが、中古や空き家物件などに投資が行えます。

ソシャレン各社の資本金は見るべきですか?

会社の資本規模・資本金は、ソーシャルレンディングの事業者選定だけでなく、会社の安定性を見る上で重要な指標となります。資本金が一定水準を満たせば、その分、企業体力があると言えるためです。

また、事業者自体がそこまで資本金が多くなくても、一般的に資本規模の大きい(または一定水準以上の)企業が大株主(資本業務提携)の企業も同様に、安心感があります。

例えば、資本規模が大きく東証一部に上場する伊藤忠商事は「クラウドクレジット」と資本業務提携を行なっており、他にも資本規模が大きい大企業がSL投資対象事業者に出資を行うケースは増えています。

事業者の成立ローン総額は重視すべき?

事業者の実績として成立ローンの総額をチェックすることは重要ですが、成立総額がNo.1のmaneoでも問題は起きているので、成立総額が多いからと行って安心してはいけません。

ただし、成立総額が少ない場合、なぜ少ないかチェックすべきです。ソーシャルレンディング各社の運行期間が短いだけであれば、成立総額の推移をチェックして、順調に増えていれば問題ないでしょう。

ソーシャルレンディングを理解するおすすめ書籍は?

フィンテック協会が発行している無料の電子書籍「15分で理解 ソーシャルレンディング入門」が、初心者の方向けに理解を助けるオススメの書籍です。Amazonなどでも販売されています。

また、「1万円からはじめる投資 ソーシャルレンディング入門」などもAmazonで人気のようです。こちらも初心者向けの内容で理解の手助けとなります。

さらに、進んで経済や不動産市況などの現状を把握したい方は、日本経済新聞などを定期購読すると良いでしょう。

東欧金融事業者支援ファンドとは?

クラウドクレジットの投資案件で注目を集めているファンドが「東欧金融事業者支援ファンド」です。東欧金融事業者支援ファンドを利用することで、ポーランド、チェコ、デンマーク、ラトビア、ジョージアなどの東欧諸国の個人向けローンを行う企業グループへ融資が行えます。

この東欧の企業グループは、東欧の個人向けローン事業で業績を伸ばしています。インフレ率の観点からも東欧は注目すべき地域です。

新聞の定期購読など時事ニュースを追い、勉強する必要はありますか?

株式やFXなどは、政治・経済など時事ニュースによって相場変動を行う可能性があるため、日本経済新聞(日経新聞)などを定期購読し、相場観などの意味を理解したり、わからない点を勉強しておくことは重要です。

ただし、ソーシャルレンディングの場合は、それらの金融商品と比べると、時事ニュースの影響はそこまで多くなく、勉強も必要最小限で十分であるため、日本経済新聞やビジネス雑誌などを定期購読する意味は多くはありません。

しかし、不動産業界や太陽光の市況・時事ニュースは、気に留めておき、気になった点は勉強し理解しておくと良いかもしれません。また、各社の行政処分などの時事ニュースを知っておくことで、事業者の選別にも役立ちます。

さらに、経済ニュースなどで時代・業界の流れを追うことで、最終的には株式投資など投資・資産運用のステップアップも実現可能なので、私自身は「日本経済新聞」を定期購読し、わからない点はノートなどにまとめて勉強しています。

セミナーやサポートが充実している事業者は?

セミナーやサポートが充実しているのは「OwnersBook」や「クラウドクレジット」です。サイト管理人自身が口座開設している事業者の中では、盛んにセミナーを行なっており、サイト内のサポートツールも充実している印象です。

再投資はできる?常設・継続ファンドの利用方法【サイト管理人監修】

ソーシャルレンディングの場合、継続的に募集の出る常設ファンドを使用することで、効率的な再投資が実現できます。

クラウドバンクの太陽光発電関連のファンドや、SBIの不動産関連のファンドなど、常設しシリーズ化しているファンドが多数あるため、これらの常設・継続ファンドを使用することで、回収した資金を即座に再投資することが可能となり、効率的な資産運用が継続的に行えます。

法人口座の開設可能な事業者は?

ソーシャルレンディングは、法人であっても口座開設が実現可能です。法人口座が開設可能な運営会社は、下記の事業者になります。

[box05 title="法人口座開設可能な事業者"]

- クラウドクレジット

- OwnersBook(オーナーズブック)

- クラウドバンク

- SBIソーシャルレンディング

- SAMURAI(旧スマートエクイティ)

- maneo

[/box05]

本記事でランキング上位となっている、OwnersBookやクラウドバンク、クラウドクレジット等の事業者も法人口座が開設できます。ただし、法人口座の場合、個人口座と違い、インターネット上で手続きが完結しなかったり、個別に電話や郵便物の送付が必要なケースもあります。

[jin-yohaku30]

外部機関(第3者)の抽出データでの順位づけはありますか?

クラウドポートでは、毎年、抽出データからファンドアワードの発表を行っています。近年のファンドアワードで選出されたファンド、および事業者は、下記掲載のようになっています。

[box05 title="2017年4−6月"]

- クラウドクレジット:2年の運用実績ペルー小口債務者支援プロジェクト37号【小口分散】

- TATERU FUNDING:【第4号 さいたま市 TATERU AP ファンド

- クラウドリアリティ:京町家再生プロジェクト(愛称)

*抽出対象ファンド:121ファンド

[/box05]

[box05 title="2017年"]

- OwnersBook:京都市下京区京町家再生第1号ファンド第1回

- キャッシュフローファイナンス:【利回り8〜12%】《最新技術導入支援》ECOファンド(8号)

- 以下、同票で3位多数

*クラウドポートが抽出した28ファンドが投票対象

[/box05]

[box05 title="2018年"]

- OwnersBook:新宿区レジデンス用地第1号ファンド第1回

- LCレンディング:LCGF374号 9か月運用型

- トラストレンディング:Trust Lendingセレクトファンド129号

*クラウドポートが抽出した40ファンドが投票対象

[/box05]

劣後出資の意味とは?

劣後出資とは、優先出資者よりも劣後して償還を受けることを言います

。償還の際の優先度が低く、運用の損失を受ける可能性がある等、リスクが高いように見えますが、その分、ファンドなどの収益が一定額を超えた場合、取り分が大きくなるなど、リスクが高い分、リターンも優先出資者より多い仕組みになっています。

シニアローンファンドとメザニンローンファンドの意味の違いは?

OwnersBookでは、シニアローン案件とメザニンローン案件の2種類のファンドが組成されています。

シニアローン案件は、OwnersBookの貸付が、担保の不動産において、第一順位抵当貸付となっている場合です。一方、メザニンローン案件は、貸付が第二順位の劣後案件となります。

OwnersBookで、投資案件が「シニアローン案件」か「メザニンローン案件」を判断するには、各ファンド・案件の財務構造の箇所をチェックすると確認できます。

[jin-img shadow="on" radius="off" border="on"]

[/jin-img]

OwnersBookでの投資の詳しいやり方は、以下の記事をご参考ください。

[jin-yohaku30]

累計・累積融資実績は事業者の選定基準になりますか?

各社が公開している累積・累計融資実績も、事業者選定の一つのPOINTになります。昨今の、公開されている累積・累計融資実績を抽出してみると、SBIソーシャルレンディング(累積・累計融資実績:810億円以上)が最も多く、次いでクラウドクレジット(累積・累計融資額:150億円以上)、OwnersBook(累積・累計融資額:70億円以上)などがあります。

SBIグループは、金融業界でもトップクラスの規模や信頼感で、累積実績もトップクラスとなっています。

Amazonギフト券などが貰えるキャンペーンは?

ソーシャルレンディングでは、お得なキャンペーンを行なっています。投資額に応じてAmazonギフト券などプレゼントされる内容です。

クラウドバンクでは、年に数回、投資額に応じてAmazonギフト券が貰えるキャンペーンを行なっているので、キャンペーンを待って投資を行うのも一つの手段です。

例えば、過去の例だと、投資額が50万円で500円分のAmazonギフト券がプレゼントされているので、0.1%程度の還元率があります。最大で10万円相当のギフト券がプレゼントされます。

ソーシャルレンディングの利益・収入は「ふるさと納税」に影響しますか?

ソーシャルレンディングの利益・収入が増えると雑所得が増えますので、その分、ふるさと納税の上限額はアップします。

給与水準によりますが、年収700万円程度の方であれば、ソーシャルレンディングの分配金が年間20万円あった場合、ふるさと納税の上限額は5,000円程度アップします。

分配金や給与がこれ以上多いと、ふるさと納税への影響は大きくなり、逆に少ないとふるさと納税の上限額への影響は軽微なものになります。

ソーシャルレンディングの始め方|手続き・申込方法、会員登録・投資の仕方、用意すべき物

最後に、ソーシャルレンディングの始め方(会員登録・申込)や投資の仕方、各種手続きの方法や流れ、事前に用意すべき書類などを解説して行きますので、ソーシャルレンディングの運用をスタートしようと考えている方は、ご参考ください。

ソーシャルレンディングは、口座開設の申込や入金、投資まで全てインターネット上(オンライン)で完結して行えます。基本的に、ソーシャルレンディングで投資を行うには、下記のような手続き・手順となります。

[box05 title="投資まで手順"]

- 事業者の口座開設(会員登録など)

- 事業指定の銀行口座(預託口座)へ入金

- 投資案件を選ぶ

[/box05]

最初に口座開設の手続きが必要ですが、対面せずに全てインターネット上(オンライン)で完結し、10分程度で会員登録・口座開設の申込や本人確認書類・マイナンバー画像のアップロードなどが行えます。

[box05 title="口座開設の手続き・流れ・申込方法"]

- 会員登録・口座開設の申込

- 本人確認書類(免許証など)画像のアップロード・送付

- 個人番号(マイナンバーカードや通知カード等)画像のアップロード

- 審査完了後、住所確認のための簡易書留を受け取る

⇒ 口座開設完了!

[/box05]

ちなみに、申し込みの際に用意すべきものとしては、免許証などの本人確認書類、マイナンバーカードなどの個人番号確認書類が必要となるので、事前に用意しておきましょう。

審査完了後は、住所の最終確認として、本人限定受取郵便や簡易書留が、登録住所に送付されます。審査基準としては、年収や金融資産を審査項目として事業者が多いように感じます。

最後に、審査を通過し、口座開設が完了したら、事業者が指定した銀行口座(デポジット口座)へ入金することで、投資が行えるようになります。事業者の指定口座への入金額が、そのまま投資資金となります。

そもそもクラウドファンディングとは?

[jin-yohaku20]

クラウドファンディングとは、不特定多数の群衆(英語で「crowd:クラウド」)から資金を調達する(英語でfunding:ファンディング)仕組みのことです。

元来の資金調達方法としては、銀行融資や自治体の補助金、株式市場(証券取引所など)からの調達などがありましたが、インターネットなどを経由した、会社(法人企業)や個人の、比較的ライトな資金調達方法の一つとして、近年急速に普及しています。

利用者は、プロジェクトを立ち上げ、募集をかけ、募集期間中にPRを行い目標資金額を集めます。募集期間が終了したら(または目標金額に達したら)資金を使用してプロジェクト・事業を開始します。

一方、支援者は、募集期間にオンライン上で支援を行い、募集期間終了後は、プロジェクト・事業の状況をチェックする流れになります。

クラウドファンディングのメリット

クラウドファンディングの最大のメリットは、これまで資金調達が難しかったプロジェクトでも、インターネットで不特定多数の方から資金を集められる点です。

銀行などではハードルが高く、融資や出資を受けられなかったプロジェクトも、クラウドファンディングの登場により、実現の可能性が高くなりました。

また、出資のお礼(投資利益)として、金銭だけでなく、サービスの利用など様々な形が選択できる点もメリットの一つと言えます。

[jin-yohaku10]

[box03 title="クラファンのメリット【まとめ】"]

- 資金調達のハードルが下がる

⇒ これまで実現できなかったプロジェクトも実現可能に - 様々な形のお礼(投資利益)が選べる

[/box03]

[jin-yohaku20]

注意点・デメリットは?

上述のようにメリットのあるクラウドファンディングですが、悪意を持った事業者もいるため注意が必要になります。

また、悪意がなく、一生懸命事業を行なっても、必ず出資事業が成功するわけではない点は、頭に入れておきましょう。

[jin-yohaku30]