サイト管理人

サイト管理人本記事では、ウェルスナビのおまかせNISAについて、新NISAおすすめか?特徴やメリット、手数料をついて解説していきます。

そもそも新NISAとは?

ウェルスナビのおまかせNISAについて解説する前に、少額非課税制度「NISA」の復習と2024年からスタートする新NISAについて解説していきます。

投資利益には約20%の税金がかかる!

ウェルスナビに限らず、株式や投資信託などの売却で得られた利益や配当金・分配金などの投資利益には、20.315%の税金がかかります。

| 項目 | 税率 |

|---|---|

| 所得税及び復興特別所得税 | 15.315% |

| 住民税 | 5% |

約20%の課税って結構大きい。。。

NISA口座なら売却益は非課税!

ただし、幸いにも、日本では少額投資非課税制度「NISA」が存在しており、この制度を活用することで投資利益にかかる税金を回避することができます。

NISA口座では、特定の金額までの売却益は非課税となります。

2024年から始める新しいNISAでは非課税メリットが大幅アップ!

これまでのNISA口座の特典は素晴らしいものでしたが、2024年からは新NISAがスタートし、更なる非課税メリットが提供されることになります。

新しいNISAの生涯投資枠は1,800万円と拡大され、現行NISAを使って投資を行うことで、新しいNISAの別枠として非課税メリットが受けられるようになります。

| 項目 | 年間非課税枠 |

|---|---|

| つみたて投資枠 | 120万円 |

| 成長投資枠 | 240万円 |

ウェルスナビのおまかせNISAは、新NISAにおいても引き続き提供されることが決定しています。

新しいNISAでは、非課税メリットがより大幅にアップするため、投資家にとって魅力的な制度といえるでしょう。

ウェルスナビおまかせNISAのメリット①:新NISAで最適な資産運用ができる!

ここまで解説してきたNISAの特徴を踏まえて、ウェルスナビのおまかせNISAのメリットの一つ目「新しいNISAで最適な資産運用ができる!」点について解説していきます。

新NISAではつみたて投資枠と成長投資枠の使いわけ・組み合わせが重要!

ここまで解説してきたように、新NISAには、「つみたて投資枠」と「成長投資枠」のそれぞれ特性の違う非課税枠が用意されています。

二つの投資枠の非課税枠は、下表のようになっており、つみたて投資枠で生涯1,800万円、成長投資枠で生涯1,200万円分の非課税枠が用意されています。

| 投資枠 | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間非課税枠 | 120万円 | 240万円 |

| 生涯非課税枠 | 1,800万円 | 1,200万円 |

つみたて投資枠と成長投資枠を合わせた生涯非課税枠は1,800万円になることに注意が必要。

*二つの生涯非課税枠の合計3,000万円(つみたて投資枠:1,800万円+成長投資枠:1,200万円)にはならない。

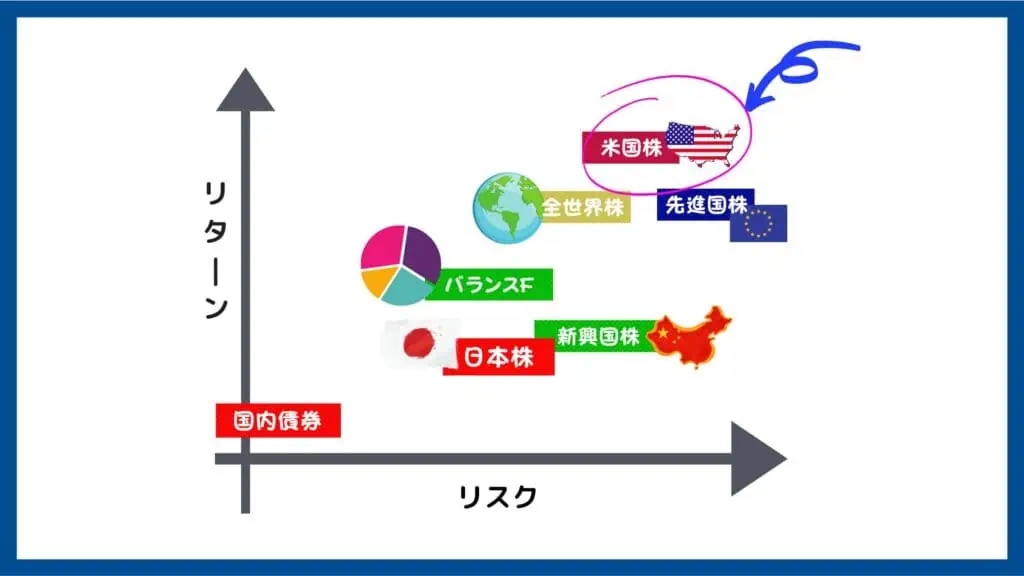

ここで重要なのが、つみたて投資枠の対象商品が、株式や株式型の投資信託に限定される点です。

例えば、2024年からNISAの「つみたて投資枠」のみで、生涯非課税枠の1,800万円を埋めてしまう場合、ポートフォリオが株式のみとなり、価格変動リスクが大きくなってしまいます。

そのため、新NISAでは、リスク許容度を調整するために、つみたて投資枠の株式クラスだけでなく、成長投資枠で債券クラスなど、ポートフォリオの安定性を増す資産を購入することが重要です。

つみたて投資枠と成長投資枠を一つのポートフォリオとして運用できる!

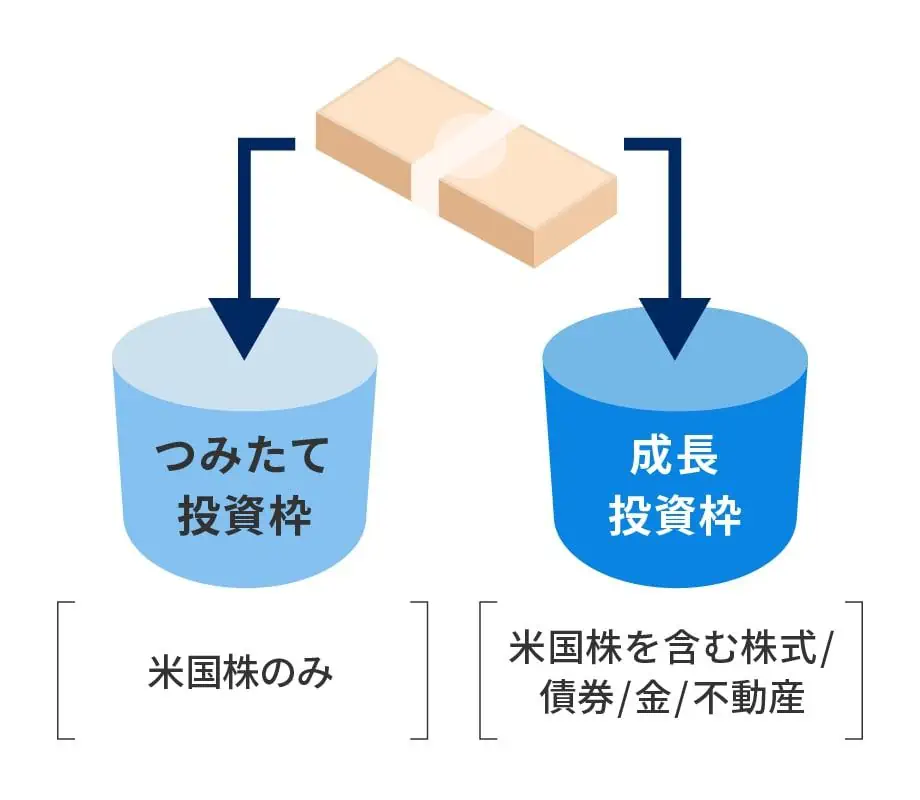

そして、なんとウェルスナビのおまかせNISAの場合、自動積立を行うだけで、その人のリスク許容度に合うように、つみたて投資枠と成長投資枠で適切な資産の購入を行ってくれます。

具体的には、上の図のように、つみたて投資枠で米国株を積立しつつ、成長投資枠で株式の他に、債券・金・不動産クラスの資産を積立してくれます。

サイト管理人

サイト管理人リスク許容度に合わせて、複雑な新NISAの二つの非課税枠を埋めてくれるのは便利ですね!

自動積立と一括入金の両方に対応!

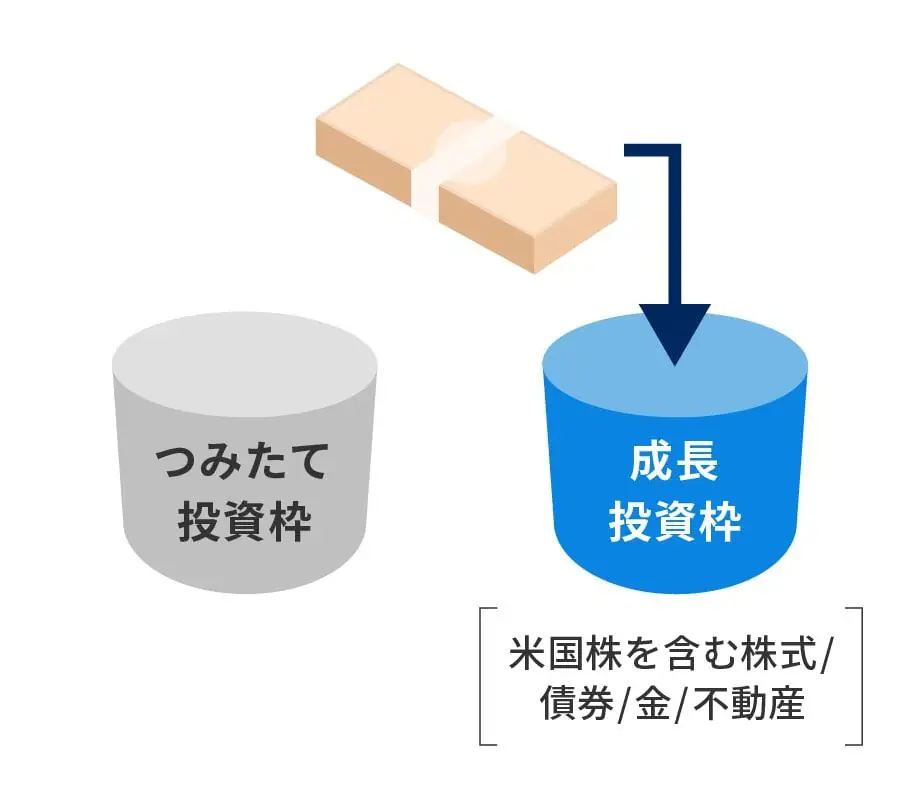

また、ウェルスナビのおまかせNISAでは、自動積立と一括入金の両方に対応しています。

自動積立の場合、つみたて投資枠と成長投資枠にそれぞれ投資資金が振り分けられますが、一括入金の場合、以下の図のように、成長投資枠側に資金が振り分けられます。

成長投資枠内でも、米国株などのリスク資産は購入できるので、金や債券、不動産などと合わせて、最適なポートフォリオを再現することになります。

サイト管理人

サイト管理人自動積立・一括入金どちらもにも対応しているので、各投資家にあった柔軟な投資スタイルを実現できますね!

このように、ウェルスナビのおまかせNISAは、新NISAの枠組みを活用した効率的な資産運用が可能です。

つみたて投資枠と成長投資枠の組み合わせや、自動積立と一括入金の両方に対応することで、個々の投資家のニーズに合わせた最適なプランが提供されます。

将来の資産形成を考える方々にとって、ウェルスナビのおまかせNISAは魅力的な選択肢となるでしょう。

ぜひ一度、詳細を確認してみてください。

\ウェルスナビの詳細【公式サイト】はコチラ/

ウェルスナビおまかせNISAのメリット②:必要に応じて資産配分が変えられる!

次に、ウェルスナビおまかせNISAの二つ目のメリット「必要に応じて資産配分が変えられる!」点について解説していきます。

ウェルスナビのおまかせNISAでは、投資家のニーズや市場の変動に応じて、資産の配分を自由に変えることができます。

これにより、リスク管理やポートフォリオの最適化が可能となります。

長期投資ではライフステージによって資産配分が変わるの一般的!

投資には、長期的な視点で資産を運用することが重要です。

しかし、一人ひとりのライフステージや目標に応じて、資金の配分は変化していきます。

例えば、若い時期はリスクを取りながら成長を追求する配分が適しているかもしれませんが、家族を持つなど生活環境が変わると、安定的な収益を求めるための配分に変更する必要が出てくるでしょう。

ウェルスナビなら個人のリスク許容度によって資産配分を機敏に変更できる!

ウェルスナビのおまかせNISAを利用することで、個人のリスク許容度に応じて資産配分を機敏に変更することができます。

ウェルスナビでは、投資家のリスク許容度に応じて、ポートフォリオの提案を行ってくれます。

例えば、投資家が積極的なリスクを取ることが許容できる場合、ウェルスナビはリスク重視のポートフォリオを提案してくれます。

逆に、リスクを抑えたい場合には、安定的な収益を追求するポートフォリオを提案してくれます。

これにより、投資家は自分自身のリスク許容度に合わせた適切な資産配分を手軽に実現することができます。

複雑な新NISA口座での資産配分の変更がウェルスナビなら手軽にできる!

ここまで解説してきたているように、新しいNISAでは、つみたて投資枠と成長投資枠という2つの口座種別があり、それぞれ異なる特徴や制約があり、投資家にとって理解や運用が難しい場面もあります。

しかし、ウェルスナビのおまかせNISAでは、これら複雑な制約を気にせずに資産配分の変更が手軽に行えます。

資金の流動性が高く、柔軟な運用が可能なおまかせNISAは、投資家にとって大変便利な選択肢となるでしょう。

このように、ウェルスナビのおまかせNISAを利用することで、資産配分の柔軟性を享受することができます。

市場の変動や投資家自身のニーズに応じて、自由に資産の配分を変えることができるため、リスク管理やポートフォリオの最適化が可能となります。

さらに、柔軟な運用が可能なおまかせNISAは、投資家にとって手軽で便利な選択肢となります。

サイト管理人

サイト管理人ウェルスナビおまかせNISAのメリットを最大限に活用して、資産運用を効果的に行いましょう。

ウェルスナビおまかせNISAの手数料は?

ここまで、ウェルスナビおまかせNISAのメリットを解説してきましたが、「おまかせNISA」の手数料について知りたい方も多いのではないでしょうか。

そこで、このパートでは、ウェルスナビおまかせNISAの手数料について詳しく解説します。

サイト管理人

サイト管理人従来のウェルスナビの手数料よりも安くなる場合もあるので、チェックしておきましょう。

従来のウェルスナビの手数料体系

ウェルスナビでは、保有中のETFの経費率の他に、預かり資産に対する手数料が発生します。

- ETF自身の経費率

- 預かり資産の年率1%(現金部分を除く、税込1.1%)

*3000万円を超える部分は年率0.55%(現金部分を除く、税込)

ちなみに、その他の手数料(入出金など)は無料です。

| 項目 | 手数料(税抜) |

|---|---|

| 入出金手数料 | 無料 |

| 売買委託手数料 | 無料 |

| 為替手数料 | 無料 |

| リバランス | 無料 |

新NISA口座でのウェルスナビの手数料

ここまで解説してきたように、ウェルスナビでは、預かり資産に対して、最大年率1.0%(税込1.1%、現金部分を除く)の手数料が発生します。

ただし、ウェルスナビおまかせNISAに関しては、下表のように、つみたて投資枠の手数料がなくなるため、全体での手数料が減ることになります。

| 項目 | 手数料 |

|---|---|

| つみたて投資枠 | 0% |

| 成長投資枠 | 年率最⼤1.0% (税込1.1%) |

サイト管理人

サイト管理人つみたて投資枠と成長投資枠の比率によって、全体の手数料が変化します。

リスク許容度に応じて手数料が変化する

ここまで解説してきたように、ウェルスナビおまかせNISAの手数料は、つみたて投資枠と成長投資枠の比率によって変わることになります。

ここで、各投資枠の積立資産について復習しておくと、つみたて投資枠は米国株・ETF、成長投資枠では、米国株や債券、金、不動産が購入・積立されます。

| 投資枠 | 資産 | 手数料 |

|---|---|---|

| つみたて投資枠 | 米国株 | 0% |

| 成長投資枠 | 株式・債券・ 金・不動産 | 年率最⼤1.0% (税込1.1%) |

そのため、一般的に、相対的にリスクが高い「米国株・ETF」の比率が高くなれば(リスク許容度が高くなれば)、つみたて投資枠の利用割合が増え、手数料が安くなることになります。

「WealthNavi-新しい「おまかせNISA」はどのように売買する?」によれば、各リスク許容度ごとの投資枠の比率は、以下の図のように、なるようです。

【まとめ】ウェルスナビのおまかせNISAが新NISAにおすすめ!

以上の内容から、ウェルスナビの「おまかせNISA」は新NISAにおすすめの選択肢と言えます。

- 新NISAでも最適な資産運⽤が実現できる!

- 必要に応じて資産運⽤を変えられる!

まず、ウェルスナビおまかせNISAのメリットとして、新NISAを活用することで最適な資産運用が可能となります。

ウェルスナビは、個々の投資家のリスク許容度や目標リターンに合わせた資産配分を行います。

これにより、新NISAの特典である非課税枠を最大限に活用しながら、効果的な資産運用ができるでしょう。

また、ウェルスナビおまかせNISAのもう一つのメリットは、必要に応じて資産配分を変更できることです。

ウェルスナビは市場環境や投資家の状況に応じて、自動で資産のリバランス(バランス調整)を行います。

これにより、投資ポートフォリオを最適な状態に保ちながら、リスクをコントロールできるでしょう。

ウェルスナビおまかせNISAの手数料についてもご説明しました。

新NISAをご利用いただくと、ご利用状況に応じて手数料が下がる場合があります。

以上のようなメリットと手数料体系から、ウェルスナビの「おまかせNISA」は新NISAにおすすめの選択肢となります。

自動で最適な資産運用やリバランスを行うことで、非課税枠を最大限に活用しながら、個々の投資家の目標に合った資産形成を実現できるでしょう。

是非、ウェルスナビの「おまかせNISA」をご検討ください。