SBI証券は、保有中の米国株を貸し出すことで金利が得られる米国貸株サービス(カストック)があります。

中長期で保有目的の米国株がある場合、値上がり益や配当金以外に金利収入が得られるため、大変注目されているサービスです。

そこで、本記事では、SBI証券の米国貸株サービス(カストック)の特徴を解説していきます。また、SBI証券で米国株を取引するメリットを他社と比較・解説していきます。

カストックのデメリット/そもそもSBI証券の貸株サービスとは?

サイト管理人

サイト管理人それでは、SBI証券の米国貸株サービス(カストック)について解説していきます。

貸株サービスとは、銀行の利息のように、我々が保有している株式を証券会社に貸すことで、貸し出した株式に応じて貸株金利を得ることができるサービスです。

近年、貸株サービスは普及しており、国内株式に関しては、SBI証券を含む主要ネット証券で国内株式の貸株サービスは普及していますが、今回、SBI証券で初めて、米国株の貸株サービスが開始されました。

カストックのデメリットより上?SBI証券の貸株メリット・

この、SBI証券の米国貸株サービス(カストック)は、以下4つの特徴があります。

- いつでも売却可能

- 貸株中も配当がもらえる

- 自動で貸し出しも可能

- 米国株で貸株ができるのはSBI証券だけ

貸株期間でも配当金相当がもらえたり、自由に売却できます。また、申し込みを行えば、自動で貸し出しもできるので便利です。

サイト管理人

サイト管理人以下、それぞれの特徴について詳しく解説していきます。

SBI証券の貸株のメリット①:貸株中は金利と配当がもらえる

米国貸株サービス(カストック)では、貸し出し期間中、金利だけでなく配当金も受け取ることができます。具体的には、配当金支払日の数営業日後をめどに受け取ることができるようです。

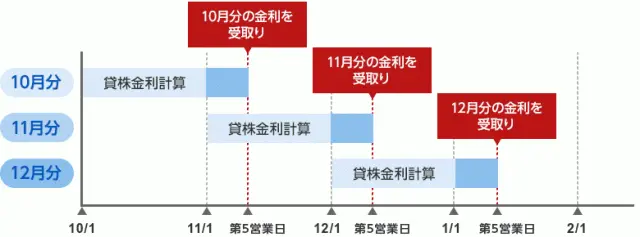

貸株期間中にもらえる金利は、銘柄や日によって変わります。日々の金利が計算され、1ヶ月に1回、毎月第5営業日の金利の支払いが行われます。

SBI証券の貸株のメリット②:いつでも売却可能

本サービスは貸株期間中でも、我々のタイミングで好きな時に売却できます。特別な手続きは必要ないので、売却時期を逃さずに、通常通りの売買が可能です。

SBI証券の貸株のメリット③:自動で貸し出しができる

貸株サービスの申し込み後は、自動で対象銘柄の貸し出しができます。保有中の銘柄、また申し込み完了後に新たに購入した銘柄、いずれも自動で貸し出せます。

もちろん、貸し出したくない銘柄は、貸株非対象とすることができます。

SBI証券の貸株のメリット④:米国貸株サービスは国内でSBI証券だけ

このお得な米国貸株サービスですが、国内で対応しているのは「SBI証券だけ」になります。SBI証券で取引が可能な1,000銘柄以上の米国株・米国ETFで、本サービスが受けられます。

ちなみに、需要の高い銘柄については、通常よりも高い金利(プレミアム金利)が設定されることもあるようです。

カストックのデメリットは?

ここまで解説してきたように、メリットの大きい貸株サービスですが、利用するにあたって、2点ほど頭に入れておきたい注意事項があります。

- 雑所得が加わる

- 証券会社が破綻して株式資産を失うリスク

カストックのデメリット①:雑所得が加わる

一つ目は、税金に関する事項です。SBI証券の公式ページでも言及されていますが、貸株による金利収入は雑所得になるので、人によっては特定口座を選んでいても確定申告が必要な場合があります。

また、貸出期間中の配当金も正確には「配当金相当額」になることがあるので、この場合も配当所得でなく、雑所得になる場合があります。

カストックのデメリット②:証券会社が破綻して株式資産を失うリスク

2つ目の注意点は、SBI証券が破綻した場合、貸し出している株資産を失うリスクがある点です。もちろん、SBI証券のような大手証券会社が、いきなり破綻する可能性は少ないと思われますが、頭に入れておきたい注意点です。

このように、米国貸株サービス(カストック)には注意点があるものの、金利収入という大きなメリットがあります。

バイ&ホールドの中長期前提で購入した米国株や米国ETFなどがあれば、値上がり益・配当金に加えて、金利収入も加わるので、保有銘柄がある方は、利用を考えても良いかもしれません。

米国株以外のSBI証券のメリット

SBI証券は、米国株取引以外にも多くのメリットがあり、ネット証券でシェアNo.1となっています。

- 株式売買手数料が最安で0円(無料)

- SBBO-Xで手数料完全無料!

- 投資信託の保有や各種取引でTポイントが貯まる!

- Tポイントで投資信託が100円から買える!

- IPOに強い!取扱数・主幹事実績が豊富

本記事で解説した米国株の他にも、日本株や投資信託が低コストで取引できるなど多くのメリットがあります。

また、IPOに強く、株主優待の検索ツールも充実、さらにTポイントで投資信託が購入できること等から「メイン口座」として、SBI証券を利用している方も多くなっています。

SBI証券の特徴やメリット・デメリット、口コミ・評判などの詳細は、以下の記事をご参考ください。

カストック・SBI証券の貸株「よくある質問」

最後に、貸株サービスやSBI証券、また米国株投資について「よくある質問」をピックアップし、回答などを解説して行きます。

SBI証券で1株未満の米国株取引はできますか?

残念ながらSBI証券では、1株未満(ミニ株)で取引することはできません。

ただし、PayPay証券では、1株未満で売買できるので少額投資にご活用ください。

米国株を1株未満(ミニ株)で取引・少額投資する方法は、以下をご参考ください。

楽天証券やマネックス証券で米国株の貸株は可能?

2020年現在、楽天証券やマネックス証券、DMM株などSBI証券以外の米国株取引が行える証券会社では、米国株・米国ETFの貸株サービスは行っていません!

そのため、米国株で貸株を行う場合は「SBI証券一択」になります。

米国株投資向きの証券会社は?

ここまで解説してきたように、手数料や利便性・独自のサービスなどを総合的に見た場合、SBI証券が米国株・米国ETF向けの証券会社となります。

しかし、手数料だけに特化した場合、または米国株中級者以上の方で、米国株の中小型株(個別銘柄)に投資したいという方は、DMM株やマネックス証券もメリットの大きい証券会社と言えます。

- SBI証券:リーズナブな手数料で万人向け。貸株・積立なども可能

- DMM株:売買手数料が完全無料(0円)

- マネックス証券:中級者以上向け。利便性が高く投資情報が多い

私自身は、小型株などを取引する機会がなく、主に米国ETF・米国株(大中型株)を取引・積立しているため、SBI証券を長く愛用しています。

ただ、DMM株が売買手数料を完全無料にしたため、今後はDMM株の利用を検討しています。また、米国株の投資情報収集などのために、マネックス証券も口座開設しています。