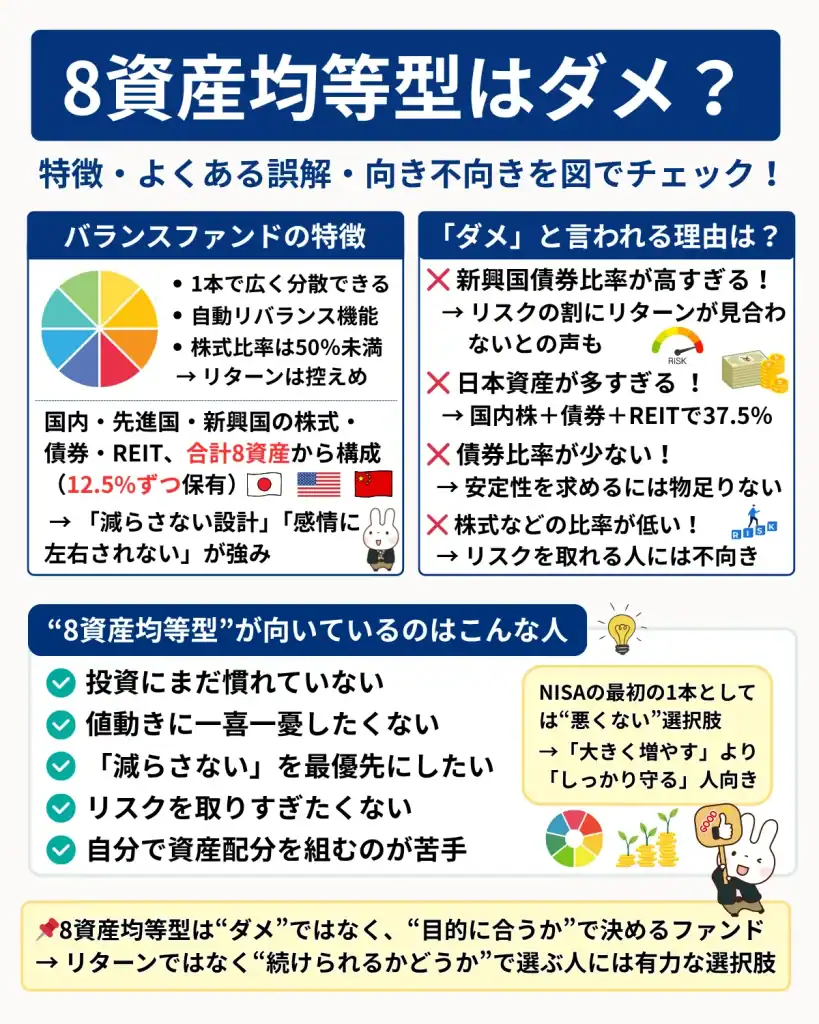

8資産均等型や4資産均等型のバランスファンドは、

- 国内債券など安定した資産クラスが少ない!

- 新興国債券など規模が小さい市場への投資割合が大きくなる!

- 国内のリート・債券の割合が高くなる!

などの理由から「ダメ!おすすめしない!」という意見もあります。

しかし、eMAXIS Slimバランス(8資産均等型)などを利用すれば、投信1本を持つだけで、超低コストで全世界の様々な資産クラスに分散投資が行えます!

- 他のファンドと比較して、信託報酬が安い!

- ファンド1本を保有するだけで全世界の様々な資産に分散投資ができる!

- 株式だけでなく債券やリートにも分散投資できる!

サイト管理人

サイト管理人資産配分の好みに合わせて、8資産か4資産均等型を選んだり、オールカントリーと組み合わせると良いでしょう。

8資産や4資産均等型のバランスファンドなど、eMAXIS Slim等のインデックスファンドの積立・購入は、SBI証券が「お得で便利」です。

- 三井住友カード決済の積立で最大5%付与!

- 投信マイレージで毎月ポイント付与!

- 業界最高水準のポイント付与率!

投資コストは、投資家への確実なマイナスリターンとなりパフォーマンスを悪化させます。

そのため、SBI証券のポイント還元を活用して、コストの影響を軽減しましょう!

今なら、口座開設キャンペーンで、最大115万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設を行うと、お得です!

\ キャンペーン参加はコチラ /

*カンタン5分(最短)で口座開設

SBI証券の口座開設で最大135万円!

今なら、SBI証券の投資デビューキャンペーンで、最大1,350,400円がもらえます!

口座開設後の株式・FXなどの取引で、最大135万円がもらえるので、かなりお得です。

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

8資産均等がダメな理由は?向く人・合わない人【早見表】

8資産均等型のバランスファンドは、「とにかく分散投資したい」「リスクを抑えたい」と考える人には非常に魅力的な選択肢です。

ですが一方で、「高いリターンを狙いたい」「特定の資産を重視したい」といった投資スタンスには必ずしも合わないケースもあります。

| 向く人 | 向かない人 |

|---|---|

| ✅ リスク許容度が低く、株40 %以下でも可 ✅ リバランスをすべてファンドに任せたい | ❌ リターンを最大化したい(オルカンやS&P500派)❌ 国内債券を守りのコアに据えたい(12.5 %しか入らない) ❌ REITや新興国の高ボラを避けたい |

以下に、どんなタイプの投資家に向いていて、逆にどんな人には不向きかをまとめました。

8資産均等型バランスファンドが向いている人

8資産均等型のバランスファンドが向いているのは、リスク許容度があまり高くなく、株式の比率が40%以下でも納得できる人です。

自分で資産配分を調整したり、定期的にリバランスをすることに手間を感じる人にとって、すべてをファンドに任せられる設計は大きな魅力になります。

また、特定の資産に偏らず、幅広い資産を均等に持っていること自体に安心感を覚えるタイプの人にも相性が良いでしょう。

- リスク許容度が低めで、株式比率が40%以下でも納得できる

- 自分でリバランスや配分調整をしたくない(全部おまかせしたい)

- 「幅広く持っていること」自体に安心感がある

8資産均等型バランスファンドが向かない人

一方で、8資産均等が合わないのは、長期的にリターンを最大化したいと考えている人です。

オルカンやS&P500のような成長性重視のインデックスに集中投資したい人にとっては、分散しすぎて物足りなさを感じるかもしれません。

また、国内債券をポートフォリオの中心に据えたいと考える人にとっては、8資産均等に占める割合が12.5%と少なく、やや不満が残る構成です。

さらに、REITや新興国株のように値動きの大きな資産が含まれている点に不安を感じやすい人にも、向いているとは言い難い選択肢です。

- 長期でリターンを最大化したい(オルカンやS&P500に集中したい)

- 日本国債など国内債券をもっと厚く持ちたい(8資産均等では12.5%しか含まれない)

- REITや新興国株の値動きが大きくて不安(ボラティリティが高く気になってしまう)

8資産均等型は「万人に最適」というよりも、「守り重視」「おまかせ志向」の投資スタイルに向いた商品です。

自分の価値観や投資目的に照らし合わせて、選ぶべきかどうかを見極めていきましょう😊

8資産均等型のバランスファンドの特徴を整理

8資産均等型のバランスファンドは、その名の通り、国内と海外の株式・債券・REITという4つの資産カテゴリを、それぞれ国内と海外で分けた合計8つの資産クラスに分散投資する仕組みです。

具体的には、国内株式、先進国株式、新興国株式、国内債券、先進国債券、新興国債券、国内REIT、海外REITという8資産に対して、それぞれ均等に12.5%ずつ資金を配分する形で構成されています。

代表的な例としては、「eMAXIS Slim バランス(8資産均等型)」があり、その運用方針は2025年1月24日付の交付目論見書にも明記されています1。

シンプルな設計ながら、世界中の主要な資産にまんべんなく分散できる点が、このファンドの大きな特徴です。

8資産均等がダメな理由は?デメリットはある?

投資という言葉を聞けば誰もが一度は思うことでしょう。

「一体何に投資すれば良いのか」。一般的には複数のアセットクラスに分散投資する戦略が有効とされています。

言い換えれば、自分の資産を色々な投資先に分けて投資することで、リスクを分散させ、投資の安定性を求めるという戦略です。

しかし、それらのアセットクラスに均等に投資をすること、すなわち「8資産均等」という方法が必ずしも効果的であるとは限りません。

では、具体的に「8資産均等」がダメな理由とは何なのでしょう。

その核心に迫っていきましょう。

8資産均等がダメな理由①:国内債券が12.5 %しかない!安定した資産クラスが少ない!

まず、8資産均等の戦略において問題点とされる第一点は、国内債券など安定した資産クラスの選択肢が少ないという点です。

8資産均等型では 国内債券のウエイトがわずか12.5% にとどまります。

ところが、State Street Global Advisors がまとめた最新レポート『Global Market Portfolio 2024』によると、世界の投資可能資産に占める「コア債券」(先進国国債+IG社債)は 合計30.2%2。

つまり世界平均のおよそ3分の1しか債券を持たない構成です。

株式急落時に価格変動を緩衝する“クッション”が相対的に薄く、下落耐性が弱い点が「ダメ」と指摘される主因の一つです。

国内債券というのは安定性が高く、リスクの低い投資対象とされています。

しかし、このような安定した資産クラスを選ぶ余地が無いため、結果的にリスクを避けることが難しくなるという問題が生じます。

では、具体的に何が問題なのでしょうか。

例えば、ある100万円の資産を8つに均等に分けるとしましょう。

この場合、1つの資産クラスにつき12.5万円が割り当てられます。国内債券のような安定したクラスに投資したい場合、12.5万円の全額を投入できます。

しかし、投資先が限られているため、一つの資産クラスにどれだけの金額を投じることが出来るのかは限定的となります。

また、8つ全ての分類に投資を行うためには、一部のリスクの大きな資産も選択せざるを得ません。

その結果、全体の投資リスクは高まることとなり、複数の異なるアセットクラスに投資を行うという、分散投資の本来の目的が損なわれてしまいます。

8資産均等がダメな理由②:新興国債券やREITで25%!市場規模が小さい市場への投資割合が大きくなってしまう

次に注目すべきは、REITや新興国債券といった規模が比較的小さい市場への投資割合が大きくなってしまうという問題です。

REITや新興国債券といったアセットクラスは市場規模が小さいため、投資金額が増えれば増えるほど、価格の動きに大きく影響を与える可能性があります。

8資産均等がダメな理由①の時に紹介した『Global Market Portfolio 2024』2を見ると、新興国債券は世界の債券市場全体のわずか 約6 %、上場不動産(REIT)は投資可能資産全体の約 2 %しか占めていません。

ところが8資産均等型では両者にそれぞれ 12.5 % ずつ割り当てているため、市場規模比で2〜6倍も“盛り過ぎ”の状態になります。

この過大比重がポートフォリオのボラティリティを押し上げ、リスクに見合うリターンを得にくくしている点がデメリットとして挙げられます。

8資産均等の戦略では、各アセットクラスへの投資金額が均等になるため、規模の小さな市場でも同じ金額を投資します。

その結果、投資の影響を受けやすい市場においては、価格の変動が大きくなる可能性があります。

要するに、市場規模の小さなアセットクラスに大きな金額を投入することで、投資リスクが増加してしまうのです。

そこで問題になるのが、市場の流動性です。

流動性の低い市場に投資するとき、その市場が大きな変動を経験した時には、売却に時間がかかることや価格が大きく下落するリスクがあります。

8資産均等戦略を採用することは、これら流動性リスクを拡大させる可能性があるというわけです。

8資産均等がダメな理由③:日本国内の株式や債券・リートとの比率が高くなってしまう

8資産均等による投資戦略の問題点の一つとして、日本国内の株式や債券・リートといった国内資産への投資比率が高まってしまうことが挙げられます。

これがなぜ問題かと言えば、投資先が日本国内に偏ってしまうことで、地政学的なリスクや経済状況の変動リスクを十分にカバーできなくなるからです。

8資産均等という投資戦略では、それぞれの資産クラスに一定の比率で投資を行いますが、ある地域・国に注力した投資を行うと、その地域・国の経済状況の影響を直接的に受けやすくなります。

たとえば、日本の経済状況が不安定になった場合、日本国内の資産に投資を行っているとその影響を大きく受けてしまうのです。

このことは、分散投資の理念とは逆行します。本来であれば、投資リスクを減らすため、色々な国や地域、業界に投資を分散させるべきです。

しかし、8資産均等戦略ではこれが難しくなります。その結果、投資リスクが高まる可能性があると考えられます。

8資産均等がダメな理由④:期待リターンが中途半端!株式などの比率が低く、リスクを取れる若い世代の資産運用には不向き

さらに、「8資産均等」戦略が効果的でない理由の一つとして、株式などの比率が低くなってしまうということが挙げられます。

株式には価格変動のリスクがありますが、それは同時に高いリターンを期待できる可能性も示しています。

例えば、10年年率を見てみると、

- 8資産均等型⇒約5.4 %

- 全世界株式(MSCI ACWI)⇒8.3%3

- 株式:債券=6:4⇒6.2%

となっており、下落耐性の高い「株式:債券=6:4」よりもリターンが低くなっています。

さらに、8資産均等戦略では株式投資の比率が高くなることはありません。

これは、特に若い世代の投資家にとって大きな問題をはらんでいます。

若い世代は、リスクをとる余裕があるとされています。

その理由は、投資期間が長いため、短期間の価格変動による損失を長期的に見て回復することができるからです。

しかし、8資産均等戦略では、株式投資の比率が低くなるため、その可能性が制限されてしまいます。

投資の目的は、お金を増やすことです。

そして、そのためにはある程度のリスクを取ることが求められます。

特に若い世代にとっては、リスクを取ってでも大きなリターンを狙うことが可能なはずです。

しかし、8資産均等戦略によりそのチャンスを逃しがちになってしまう、その制約が問題なのです。

8資産均等 vs 他ポートフォリオ|10年リスク・リターン比較

| ポートフォリオ | 年率リターン* | 年率リスク | シャープレシオ | 最大ドローダウン |

|---|---|---|---|---|

| 8資産均等 | 5.4 % | 12.0 % | 0.45 | ▲21 % |

| オルカン(ACWI) | 8.3 % | 14.6 % | 0.57 | ▲24 % |

| 株60:債40 | 6.2 % | 9.7 % | 0.51 | ▲17 % |

8資産均等型バランスファンドは「幅広い分散」が特徴ですが、リターンやリスクの面でどのようなパフォーマンスになるのか、他の代表的なポートフォリオと比較することで、その強みと弱点がより明確になります。

直近10年(例:2014〜2023年頃)のデータをもとにすると、8資産均等型は年率5.4%のリターン、リスク(年率ボラティリティ)12.0%という結果でした。

シャープレシオは0.45で、最大ドローダウンは▲21%と、比較的穏やかでバランスの取れた動き方が見て取れます。

一方で、オルカン(全世界株式・ACWI)はリターンが8.3%と高く、リスクも14.6%とやや高め。

シャープレシオは0.57と効率的なリターンを示しつつ、最大ドローダウンは▲24%と大きく落ち込む場面もありました。

株60:債40のシンプルな伝統的バランス型ポートフォリオでは、リターンは6.2%、リスクは9.7%に収まり、シャープレシオも0.51と安定感があります。

最大ドローダウンも▲17%で、全体的に守りと攻めのバランスが取れていると言えます。

こうした比較から見えてくるのは、8資産均等型は「値動きを分散する安心設計」であり、オルカンや株60:債40と比べると、リターンは控えめでも、値動きの滑らかさが際立つ点です。

代替候補3選(モデル配分)

| 目的 | ファンド例 | 比率 | 特徴 |

|---|---|---|---|

| リスク抑制&簡単 | オルカン+国内債券インデックス | 株70:債30 | 内外REIT・新興国債をカット |

| 王道バランス | S&P500+国内外債券 | 株60:債40 | コスト低 & ドローダウン小さめ |

| “REIT少なめ”8資産改 | 先進国株40/先進国債40/国内株10/G-REIT10 | — | ボラを抑えつつ実物資産を一部残す |

もし「もう少しリターンを高めたい」「REITや新興国株のボラティリティが気になる」といった理由で8資産均等型がしっくりこない場合、以下のような代替案もあります。

たとえば、リスクを抑えながらも手軽に運用したい人には、オルカンに国内債券インデックスを加えた株70:債30の構成がシンプルでおすすめです。

この組み合わせでは、8資産均等で含まれているREITや新興国株を省くことでボラティリティを抑えつつ、世界株の成長力を生かせます。

王道のバランス重視派には、S&P500と国内外の債券を組み合わせた株60:債40の配分が向いています。

コストが低く、ドローダウンも比較的小さく収まるため、長期で安定した運用を目指す人には非常に実用的な構成です。

また、REITの比率を少し抑えたいけれど、実物資産への投資を完全に外したくないという場合には、先進国株40%・先進国債40%・国内株10%・先進国REIT10%といった改良型ポートフォリオも選択肢になります。

これは8資産均等に近い分散性を保ちつつ、ボラティリティを下げるために構成比を微調整したタイプです。

8資産均等がダメな理由⑤:為替リスク=株式並みに高い

8資産均等型のうち 62.5%が外貨建て資産(先進国株・債券+新興国株・債券+海外REIT)。

これは株式60%+債券40%ポートフォリオ(外貨建て比率≒60%)よりも外貨比重が大きく、円高局面では株価下落と同時に為替差損も被りやすいという弱点を抱えます。

結果、為替の変動が株式と“ほぼ同じ方向”に働き、分散効果が思ったほど得られません。

8資産均等がダメな理由⑥:隠れコストが REIT 売買に内包

目論見書に記載される信託報酬は 年0.093% と超低コストに見えますが、実際にはファンド内部で行われる REIT の売買コスト(売買手数料・スプレッド) が別途かかります。

最新の運用報告書5では、これら“隠れコスト”が 年0.02〜0.03% 上乗せされており、実質コストは 0.11〜0.12% 程度まで増加。

eMAXIS Slim 全世界株(0.0578%)など、コスト競争が激しい株式インデックスと比べると倍近い負担になる点は見落とせません。

8資産均等がダメな理由⑦:全てのアセットクラスの割合が均等かつ固定される

最後に、「8資産均等」が効果的でない理由として、全てのアセットクラスに対する投資比率が均等になるという点を挙げます。

この投資戦略は、その名の通り各アセットクラスに等しく投資を行います。

そのため、好景気期でも不景気期でもその比率は一定となります。

しかし、投資とは常に変動する市場環境に対応するものであり、その為には柔軟な投資戦略が求められます。

例えば、経済が好調な時は株式などのリターンが見込める資産クラスに投資を集中させ、逆に経済が悪化している時は安定性の高い国債などにシフトするなど、状況に応じて投資の比率を変えるという戦略が一般的です。

しかし、8資産均等戦略ではそれが許されません。

この戦略を採用すると、株式や債券など各アセットクラスへの投資比率が固定されてしまい、その結果、市場環境の変動に対応することが難しくなります。

以上の理由より、必ずしも8資産均等戦略が良いとは限らないと言えます。

金額を等しく分ける手法は分かりやすく、手軽ですが、それが最善の手法であるとは限らないのです。

投資は一概にリスクを避けるべき、とは言い切れません。

自身の年齢やライフスタイル、リスク許容度によって最適な投資戦略は異なるはずです。

割り勘投資をするのであれば、そのリスクを理解し、賢い投資選択をすることが大切と言えるでしょう。

8資産均等はダメ?最強な理由や銘柄は?

投資信託の中でも特にバランスの良さが評価されている8資産均等型の魅力について考えてみましょう。

しかしながら、8資産均等型は必ずしも全ての投資家に適しているわけではありません。

このパートでは、8資産均等型がダメな理由について詳しく解説します。

また、4資産均等型や全世界株式(オールカントリー)などの他の投資信託との比較によって、リスクとリターンをどのように見極めるべきかも考察していきます。

さらに、8資産均等型投資信託の中で最強とされる銘柄についても紹介します。

投資における選択肢を幅広く知り、賢い投資の選択をするための参考にしていただければ幸いです。

8資産均等は最強とも言われる理由①:低コストで国内外の資産に分散投資できる!

8資産均等型投資信託は、そのバランスの良さが評価され、多くの投資家に支持されています。

その魅力の一つとして、低コストで国内外の資産に分散投資ができるという点が挙げられます。

多くの投資家が資産を分散させることの重要性を認識していますが、自分で複数の銘柄を選び購入するのは手間や費用がかかるため、敬遠されがちです。

しかし、8資産均等型投資信託ならば、一つのファンドにまとめて投資するだけで、低コストで国内外の複数の資産に分散投資を行うことができます。

これは、投資家が手間や費用をかけずに、リスクを分散させることができるという利点があります。

また、国内外の資産に分散投資することによって、地域や産業のリスクを分散させることができるため、より安定したリターンを期待することができます。

例えば、8資産均等型投資信託では、国内外の株式、債券、REIT(不動産投資信託)など、さまざまな資産クラスに投資をすることができます。

これによって、国内景気や外国為替リスク、不動産市況などのリスクを少なくすることができます。

低コストで国内外の資産に分散投資ができる8資産均等型投資信託は、投資家にとって魅力的な選択肢です。

8資産均等は最強とも言われる理由②:リスクを軽減しつつリターンもしっかり!

8資産均等型投資信託が最強とも言われる理由の一つは、リスクを軽減しつつリターンもしっかりと得られることです。

8資産均等型投資信託では、複数の資産クラスに分散投資することによって、リスクを分散させることができます。

具体的には、株式市場のリスクを債券市場の安定性によって軽減したり、不動産投資信託によってリスクを分散させたりすることができます。

また、資産クラスのバランスを調整することによって、リターンもしっかりと得ることができます。

例えば、株式市場が好調な時には株式への投資を増やし、債券市場が安定している時には債券への投資を増やすことによって、リターンを最大化することができます。

さらに、8資産均等型投資信託は、投資家が自己判断や市場の状況を考えずに、自動的にリバランス(資産のバランスを調整)してくれる仕組みが備わっています。

これによって、市場の変動によって資産のバランスが崩れることを防ぎ、リスクをコントロールすることができます。

8資産均等型投資信託は、リスクを軽減しつつリターンを得ることができるため、投資家にとって魅力的な選択肢となっています。

8資産均等の最強ファンドは?8資産均等型のバランスファンド一覧

8資産均等型投資信託の中でも特に優れた銘柄について紹介します。

これらのバランスファンドは、投資家にとって最強とされています。

| ファンド名 | 信託報酬 年率・税込 | 実質コスト |

|---|---|---|

| eMAXIS Slimバランス(8資産均等型) | 0.1430% | 0.195% |

| たわらノーロード バランス(8資産均等型) | 0.1430% | 0.273% |

| <購入・換金手数料なし>ニッセイ・ インデックスバランスファンド(8資産均等型) | 0.1749% | 0.248% |

| iFree 8資産バランス | 0.2420% | 0.314% |

| つみたて8資産均等バランス | 0.2420% | 0.297% |

| eMAXIS バランス(8資産均等型) | 0.5500% | 0.601% |

| SMT 8資産インデックスバランス・オープン | 0.5500% | 0.618% |

8資産均等の最強は「emaxis slim バランス(8資産均等型)」

まず、代表的なバランスファンドとして「emaxis slim バランス(8資産均等型)」が挙げられます。

このファンドは、低コストで国内外の複数の資産に分散投資することができます。

また、リバランス機能も備えており、投資家の手間を省いてくれます。

8資産均等型のバランスファンド一覧を参考に、自分に合った最強の銘柄を選ぶことが大切です。

投資におけるリスクとリターンをしっかり考慮し、賢い投資の選択をすることが重要です。

8資産均等型投資信託は、低コストで国内外の資産に分散投資することができるため、多くの投資家にとって魅力的な選択肢となっています。

さらに、8資産均等型のバランスファンドは、リスクを軽減しつつリターンを得ることができる最強の投資手段として注目されています。

投資家は、8資産均等型投資信託の中で最強とされる銘柄を選ぶことで、賢い投資の選択をすることができます。

低コストでの分散投資やリスクの軽減によって、安定したリターンを期待することができます。

投資における選択肢を幅広く知り、賢い投資の選択をするために、8資産均等型投資信託を積極的に検討してみてはいかがでしょうか。

eMAXIS Slimバランス(8資産均等型)の評価・評判は、以下の関連ページをご参考ください。

8資産均等型がダメな理由?注意点・よくある誤解

8資産均等型は「とりあえず安心そうだから」という理由で選ばれることも多いファンドですが、実際には“誤解されやすいポイント”がいくつかあります。

サイト管理人

サイト管理人ここでは、その代表的な3つの誤解について整理し、選ぶ前に知っておきたい実情をわかりやすく解説します。

8資産均等=守り重視だから安心?新興国&REIT25%でボラは「株60:債40」より高い。守り特化ではありません。

一見すると、国内外の株・債券・REITに分散されている8資産均等型は、リスクを抑えた“守りのファンド”に見えます。

ですが、実際に中身を見てみると、新興国株式やREIT(不動産投資信託)が全体の25%を占めており、これらの資産は値動きが大きくボラティリティが高めです。

そのため、実際のリスク水準は、株式60%・債券40%の伝統的バランス型よりも高くなることがあります。

「守り重視=8資産均等」というイメージは少し早合点で、実際にはミドルリスクのやや攻め型に近いバランスとも言える構成です。

信託報酬が安いからコスト面で有利?売買や先物の隠れコストを加味すると、実質年0.11〜0.12%。株式インデックスとの差は縮小。

8資産均等型の魅力のひとつに「信託報酬の低さ」があります。

たとえばeMAXIS Slim バランス(8資産均等型)の信託報酬は年0.14%台と確かに安価です。

しかし、実際の運用では、リバランスのための売買や先物取引、為替コストなど“隠れた運用コスト”も含まれます。

こうしたトータルの実質コストで見ると、年0.11〜0.12%程度に落ち着くケースが多く、低コストで人気の株式インデックスファンド(オルカンやS&P500)との差は想像より小さいことが分かります。

「コスト面で圧倒的に有利」というイメージには、少し冷静な目を持っておきたいところです。

リバランスを自分でやりたくないなら8資産一択?NISA非課税枠以外では課税リバランスが発生。株+債券の2本運用でも自動積立×年1調整なら手間は大差ありません。

「リバランスが面倒だから、8資産均等にお任せで」と考える人も多いですが、それが常にベストとは限りません。

というのも、特定口座で8資産均等型を運用していると、ファンド内部のリバランスによる“自動売却”が課税対象になり、実質的に毎年0.2〜0.4%の“税コスト”が発生する可能性があるためです。

一方で、自分で株式インデックスと債券インデックスを2本組み合わせ、月々の自動積立+年1回の調整をするスタイルなら、リバランスの手間はさほど多くなく、かつ売却タイミングも自分でコントロールできます。

NISAの非課税口座を使う場合は課税の心配はありませんが、特定口座で運用するなら「完全自動=最適」とは言い切れない側面もあります。

8資産均等がダメな理由?全世界株式(オールカントリー)と比較・組み合わせ

資産運用において、アセットアロケーションが重要になる。

その方法の1つとして8資産均等の考え方がありますが、全世界株式(オールカントリー)と比べた場合、どのような違いや利点、欠点があるのでしょうか。

それにより8資産均等がダメとされる理由に迫ります。

さらに、2つの投資方法を組み合わせた場合、どのような投資成果が期待できるのでしょうか。

8 資産均等型と全世界株式ファンドの比較①:資産配分の違い

8資産均等型では、投資先を約束手形、国内株式、外国株式、REIT、海外REIT、金、新興国株式、新興国債券に均等に分け、一定のバランスをキープして運用する方法が主流となっています。

世界経済の動きに左右されず安定した投資成果を期待できる一方で、いずれかの資産が大きく伸びるチャンスを逃す危険性も秘めています。

一方、全世界株式ファンドは、全世界の企業の株式に投資するという方法です。

その投資先は数千にも上るため、資産の分散が可能であり、世界中の成長を取り入れた運用が可能です。

ただし、すべての投資先が株式となるため、株式市場の動きに強く影響を受けるというリスクがあります。

このように、8資産均等型と全世界株式ファンドは、投資対象やその意味するリスク、リターンが全く異なります。

投資の目的やリスク許容度によって選ぶべき投資方法が変わるでしょう。

8 資産均等型と全世界株式ファンドの比較②:リスクとリターンは?

8資産均等型の投資法は、様々な資産に均等に分散投資することでリスクを最小化する狙いがあります。

しかし、全資産が同じ割合でバランスを保つため、一部の資産が急伸する際にはその恩恵を十分に享受できないという欠点もあります。

このため、高いリターンを求める投資家には不向きと言えます。

一方の全世界株式ファンドでは、株式市場全体の動きと連動するため、株価の上昇トレンドに乗ることで高いリターンを狙うことが可能です。

すなわち、経済の好調な時期には大きな利益を得られる可能性がある一方で、市場が下落した場合、その影響をダイレクトに受けるため、リスクも高まります。

これらから見て、リスクとリターンの関係性を理解し、自身の投資目的やリスク許容度に合わせた投資法を選ぶことが重要と言えます。

8資産均等型のバランスファンドと全世界株式(オールカントリー)との組み合わせ

8資産均等型と全世界株式を組み合わせることで、リスク分散とリターンの最大化の両方を狙うことが可能になります。

8資産均等型の安定性と全世界株式の大きな成長力をバランス良く活かすことで、厳しい市場環境下でも一定のパフォーマンスを発揮することが期待できます。

しかし、この組み合わせは、資産情報の収集・分析やタイミングの見極めなど高度な知識と経験が求められるため、初心者投資家には難易度が高いと言えます。

また、両方法ともに長期投資が原則であるため、短期的なリターンを求めるのであれば、適した投資方法ではないでしょう。

このように、8資産均等型と全世界株式、そしてそれらの組み合わせには、それぞれの投資法の特性とリスクがあります。

投資家はそれぞれの特性とリスクを理解し、自身の投資目的やリスク許容度に合った投資法を選択することが求められます。

8資産均等がダメな理由は?4資産均等型と比較

8資産均等型と4資産均等型は、投資信託市場において人気のあるバランスファンドです。

これらのファンドは、投資家が簡単に多様な資産クラスに分散投資することができるため、ポートフォリオのバランスをとる上で有益です。

しかし、どちらのファンドを選ぶべきか迷う方も多いことでしょう。

このパートでは、8資産均等型と4資産均等型の主な特徴や違いについて詳しく解説します。

さらに、過去のパフォーマンスや信託報酬にも着目し、投資家の皆さんにとって有益な情報を提供します。

自身の投資スタイルやリスク許容度に合わせた最適なファンドの選択に役立ててください。

8 資産均等型と4資産均等型ファンドの比較①:資産配分やベンチマークの違いは?

8資産均等型ファンドは、8つの異なる資産クラスに分散投資するためのファンドです。

これに対して、4資産均等型ファンドは、4つの主要な資産クラスに分散投資するためのファンドです。

資産配分の違いにより、ファンドのリスクとリターンにも違いが生じます。

8資産均等型ファンドは、株式、債券、不動産投資信託(REIT)、商品(コモディティ)、外国債券、国内債券、国内貸付、外国貸付の8つの資産クラスに投資します。

これに対して、4資産均等型ファンドは、株式、債券、REIT、商品の4つの資産クラスに分散投資します。

また、8資産均等型ファンドは、MSCI ACWI(世界株式)、Citi WGBI(世界債券)、JREIT、ウェイトド・オヴァンズ(商品指数)など、幅広いベンチマークを使用しています。

一方、4資産均等型ファンドは、JPX日経レバレッジ指数(株式)、短期国際債券、S&P/TSXグローバルゴールドインデックスなど、より具体的なベンチマークを使用しています。

8 資産均等型と4資産均等型ファンドの比較②:リスクとリターンは?

8資産均等型ファンドと4資産均等型ファンドのリスクとリターンには、資産配分の違いによる影響があります。

8資産均等型ファンドは、8つの異なる資産クラスに分散投資するため、ポートフォリオのリスクは比較的低い傾向があります。しかし、優れたパフォーマンスを示すこともあります。

一方、4資産均等型ファンドは、4つの主要な資産クラスに分散投資するため、リスクとリターンのバランスが取れています。

過去3年間のデータによると、8資産均等型ファンドは、年平均リターンが約7.5%でした。

一方、4資産均等型ファンドは、年平均リターンが約4%でした。

また、8資産均等型ファンドのリスク(標準偏差)は約7.5%であり、4資産均等型ファンドのリスクは約5%でした。

4資産均等型の特徴と代表的なバランスファンド

4資産均等型ファンドは、比較的シンプルでありながら十分な分散効果を持つため、初心者の投資家にも人気があります。

代表的な4資産均等型ファンドとしては、「三菱UFJキャピタル投信-eMAXIS Slim バランス(4資産均等型)」などがあります。

このファンドは、低コストで運用されており、一定の安定性と利益を追求しています。

また、4資産均等型ファンドは、過去のパフォーマンスにおいても優れた成績を残しています。

しかし、過去のパフォーマンスは将来の成績を保証するものではありませんので、投資判断を行う際には注意が必要です。

8資産均等型と4資産均等型ファンドの比較【まとめ】

8資産均等型ファンドと4資産均等型ファンドは、それぞれ異なる特徴やリスク、リターンを持っています。

8資産均等型ファンドは、より広範な資産クラスに分散投資するため、リスクを抑えながらも高いリターンを追求できる可能性があります。

一方、4資産均等型ファンドは、シンプルな構成でありながら効果的な分散効果を持っており、初心者の投資家にもおすすめです。

投資家は、自身の投資スタイルやリスク許容度に応じて最適なファンドを選択する必要があります。

過去のパフォーマンスや信託報酬などの情報を参考にしながら、慎重な判断を行いましょう。

8資産均等がダメな理由は?リバランス問題と課税コスト

バランスファンドのメリットは「資産配分を自動で整えてくれる」ことですが、8資産均等型の場合、そこに意外なコストが潜んでいることはあまり知られていません。

とくに特定口座で保有している人にとっては、リバランス時に発生する「課税売却」によって、毎年じわじわとリターンが削られる可能性があります。

8資産均等は分配金ゼロ型 → 組入比率がズレると「課税売却」で調整

eMAXIS Slim バランス(8資産均等型)をはじめとする多くのバランスファンドは、「分配金ゼロ」を前提に設計されています。これは再投資効率の面では優秀ですが、その分、ファンド内部で資産の配分がズレたときには自動で売却して比率を調整する必要が出てきます。

この「リバランスのための売却」は、実質的に“利益確定”と見なされ、課税対象になります。たとえファンドを売却していなくても、内部的に課税コストが発生しているわけです。

特定口座の場合、毎年0.2〜0.4%がリバランス税コストになり得る

このリバランスに伴う「隠れ課税」は、年によって差はあるものの、年間で0.2〜0.4%程度のコストに相当するケースもあります。

長期保有を前提にすると、10年で2〜4%以上のリターン差になってしまう可能性もあるため、資産効率を重視する投資家にとっては無視できないポイントです。

対策:①新NISA成長投資枠で保有し“非課税売却”

もっともシンプルな対策は、新NISAの成長投資枠で非課税運用することです。

NISA口座であれば、ファンド内の売却益に対して課税されないため、リバランスによる売却コストも“税金ゼロ”になります。

つみたて投資枠ではなく、成長投資枠を使うことで、8資産均等のようなバランスファンドも対象になります。

対策:②分配金型×手動リバランス or 株債2本で自前リバランス

もうひとつの方法は、「自分でリバランスする」前提の運用スタイルに切り替えることです。

たとえば、分配金を受け取れる投資信託(ETFなど)を組み合わせて、自動で売却が発生しない設計にする方法。

または、株式インデックスと債券インデックスの2本を組み合わせ、年1回などの頻度で自分で割合を調整する「自前リバランス」も有効です。

これにより、不要なタイミングでの売却や課税を回避しやすくなります。

8資産均等がダメな理由【まとめ】最強は?4資産均等や全世界株式と比較

本記事では、8資産均等のダメな理由について考察しました。

まず、8資産均等がダメな理由の1つは、規模の小さい資産の投資割合が大きいことです。

新興国債券やリートなど、株式や債券に比べて取り扱い規模が極めて小さい資産でも、8資産均等では割合が12.5%と同じになってしまいます。

これにより、投資全体のパフォーマンスが低下する可能性があります。

また、8資産均等は他のバランス型投資信託と比較しても成績が劣っていることが指摘されています。

例えば、4資産均等型や全世界株式(オールカントリー)に比べて、運用成績が低い傾向があるとされています。

これは、資産の組み合わせや分散度の違いによるものと考えられます。

一方で、8資産均等の最強な理由や銘柄についても検討しました。8資産均等は、バランスの取れた投資信託としての利点があります。

異なる資産クラスへの投資を均等に分散することで、リスクを分散し、安定した運用を目指すことができます。

また、適切な銘柄の選択や組み合わせにより、8資産均等のパフォーマンスを向上させることも可能です。

最後に、8資産均等の利用方法についても触れました。

8資産均等型投資信託を上手に活用するためには、自身の投資目標やリスク許容度を考慮し、適切な資産配分やリバランスのタイミングを見極めることが重要です。

また、定期的なファンドの見直しや市場動向の把握も欠かせません。

以上、8資産均等のダメな理由や最強な理由、銘柄の選定、利用方法について考察しました。

投資においては、自身の投資目標やリスク許容度に基づき、慎重かつ適切な選択をしましょう。