つみたて8資産均等バランスは、日本を含む全世界の株式・債券・不動産市場への投資を目的としたバランス型インデックスファンドです。

信託報酬0.22%(税抜)と超低コストで、全世界の様々な資産に分散投資が行える点が特徴です。

本ページでは、つみたて8資産均等バランスの特徴や資産配分、構成銘柄、手数料などの解説、また他のバランスファンドとの比較などを行います。

投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

つみたて8資産均等バランスなどのバランスファンドは、他のネット証券よりも「SBI証券」の方が、お得に購入・保有できます!

今なら、口座開設キャンペーンで最大135万円がもらえるので、まだSBI証券の口座を持っていない方は、この機会に口座開設を行いましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

つみたて8資産均等バランスの評判・利回りは?

つみたて8資産均等バランスとは、日本を含む世界中の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

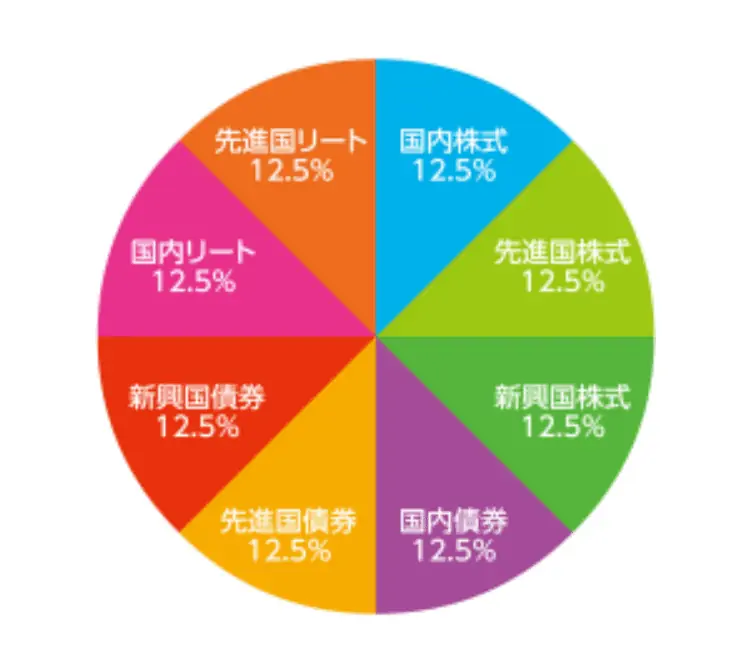

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 12.5% | TOPIX(配当込み) |

| 国内債券 | 12.5% | NOMURA-BPI指数 |

| 先進国株式 | 12.5% | MSCIコクサイ(配当込み) |

| 外国債券 | 12.5% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 12.5% | FTSE RAFIエマージングインデックス(配当込み) |

| 新興国債券 | 12.5% | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス |

| 国内REIT | 12.5% | 東証REIT指数(配当込み) |

| 外国REIT | 12.5% | S&P先進国REIT指数(除く日本) |

三菱UFJアセットマネジメント(旧三菱UFJ国際投信)のつみたてんとうシリーズのファンドの1つで、低コストで、たくさんの資産へ分散投資できる点が特徴です。

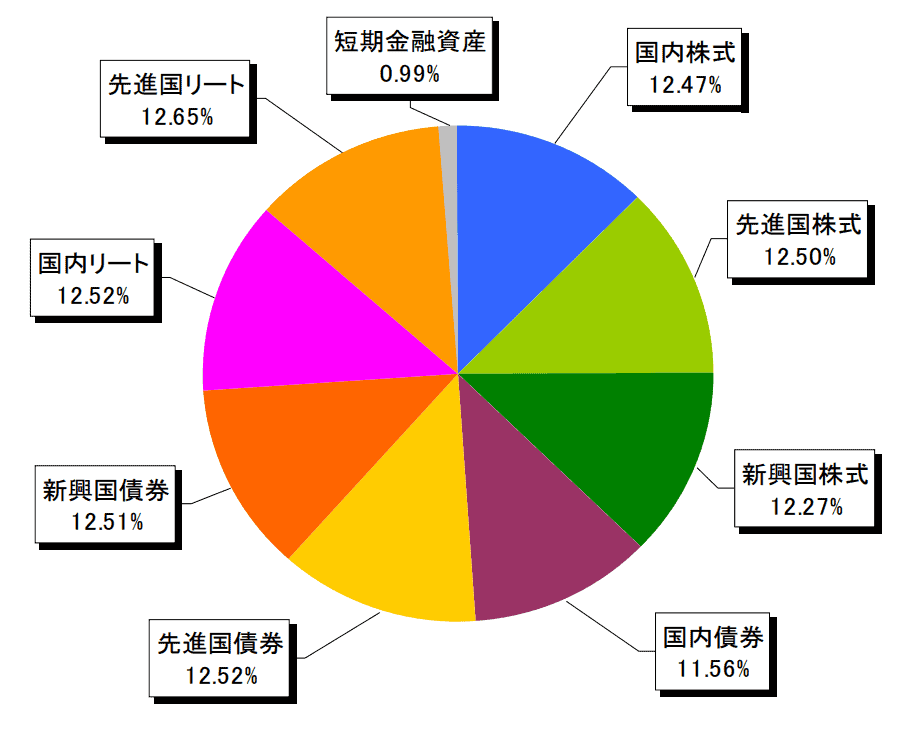

つみたて8資産均等バランスの評判①:組み入れ資産の構成比率

最新の月次レポートによると、本ファンドの現在の資産配分は、以下のようになっています。基本は、各8資産の均等配分(12.5%ずつ)ですが、その月の資産や通貨の値上がりや・値下がりによって、資産配分が若干変わります。

引用:三菱UFJアセットマネジメント(旧三菱UFJ国際投信)

| 資産 | 配分比 | 種類 |

|---|---|---|

| 国内株式 | 12.39% | 株式 |

| 先進国株式 | 12.49% | |

| 新興国株式 | 12.64% | |

| 国内債券 | 11.48% | 債券 |

| 先進国債券 | 12.48% | |

| 新興国債券 | 12.50% | |

| 国内リート | 12.41% | REIT |

| 先進国リート | 12.56% | |

| 短期金融資産 | 1.05% | 現金等 |

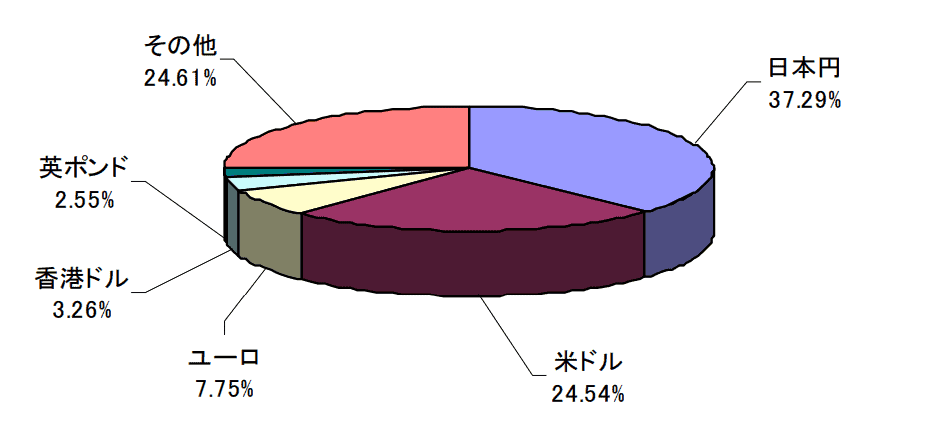

つみたて8資産均等バランスの評判②:構成国(通貨)の比率は?

本ファンドの通貨別比率は、下表のようになっています。

比較的信用力の高い日本円やアメリカ・ドル、ユーロなどメジャーな通貨の比率が高くなっていますす。

| 通貨 | 構成比率 |

|---|---|

| 日本円 | 37.22% |

| 米ドル | 24.01% |

| ユーロ | 7.94% |

| 香港 | 3.22% |

| 英ポンド | 2.53% |

| その他 | 25.09% |

つみたて8資産均等バランスの評判③:分配金・利回り

本ファンドの決算は年1回(6月)行われます。現在のところ、分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、分配金として出さずに、ファンド内へ再投資してほしいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.98% | -1.07% |

| 3ヶ月 | -0.18% | -0.46% |

| 6ヶ月 | -1.54% | -1.86% |

| 設定来 | 3.20% | 2.76% |

つみたて8資産均等バランスの評判・手数料の評価は?

次に、つみたて8資産均等バランスの手数料(購入手数料や信託報酬、実質コストなど)ついて評価・解説していきます。

つみたて8資産均等バランスの評判・手数料①:購入手数料/売却手数料

サイト管理人

サイト管理人はじめに、つみたて8資産均等バランスの取引にかかる手数料を見ていきます。

つみたて8資産均等バランスの購入手数料は「無料(ノーロード)」です。

また、ファンドの解約・売却時にかかる手数料「信託財産留保額」も無料となっているため、この投信の取引・売買でコストは発生しません。

| 項目 | 手数料が発生する タイミング | 手数料 (税込) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

つみたて8資産均等バランスの手数料・評判②:信託報酬

サイト管理人

サイト管理人次に、ファンドの保有中にかかるコスト「信託報酬」を見ていきます。

つみたて8資産均等バランスの「信託報酬」は、年率0.242%(税込)となっています。

十分、低コストですが、後述するように、eMAXIS Slimバランス(8資産均等型)と比較すると、やや割高な信託報酬となっています。

| ファンド名 | 信託報酬 年率・税込 |

|---|---|

| eMAXIS Slimバランス(8資産均等型) | 0.1430% |

| たわらノーロード バランス(8資産均等型) | 0.1430% |

| <購入・換金手数料なし>ニッセイ・ インデックスバランスファンド | 0.1749% |

| つみたて8資産均等バランス | 0.2420% |

| iFree 8資産バランス | 0.2420% |

| eMAXIS バランス(8資産均等型) | 0.55% |

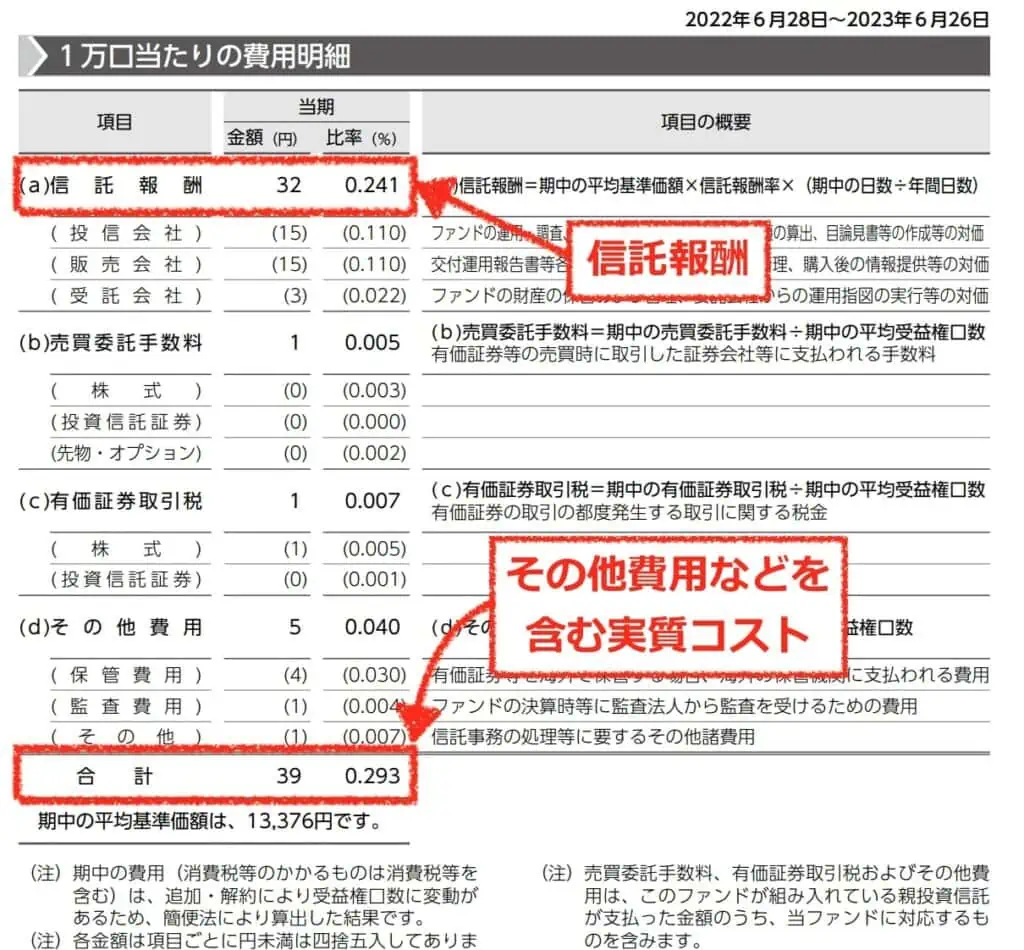

つみたて8資産均等バランスの手数料の評価③:実質コスト

サイト管理人

サイト管理人最後に、実質コストを計算していきます。

つみたて8資産均等バランスの売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.297%」となっています。

信託報酬以外の売買委託手数料・有価証券取引税などの余分なコストが低く、外国資産への投資で高くなりがちな「その他費用」も、それなりの水準に抑えられています。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が、32円(比率:0.241%)。

信託報酬とその他の費用を含む手数料の合計が「39円(比率:0.293%)」なので、実質コストを「信託報酬÷32×39」として計算すると、実質コストは0.295%(四捨五入)となります。

つみたて8資産均等バランスとeMAXIS Slimの違いを比較・評価

サイト管理人

サイト管理人次に、つみたて8資産均等バランスとeMAXIS Slimバランス(8資産均等型)の違いをみていきます。

eMAXIS Slimバランス(8資産均等型)との違いは、基本的に以下の2点になります。

ベンチマークが配当込みとなっている本ファンドの方が、パフォーマンスの確認がしやすい利点があります。

- 新興国債券のベンチマークが違う

- ベンチマークの配当の扱いが違う

| 項目 | つみたて8資産均等型 | eMAXIS Slimバランス |

|---|---|---|

| 新興国債券 | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス | JPモルガンGBI-EMグローバル・ディバーシファイド |

| ベンチマーク | 配当込み | 配当含まない |

つみたて8資産均等バランスとeMAXIS Slimバランスの違い①:新興国債券のベンチマークが違う

つみたて8資産均等バランスとeMAXIS Slimバランスは、どちらも複数の資産クラスに投資するバランス型の投資信託ですが、そのベンチマークには違いがあります。

つみたて8資産均等バランスは、MSCI ACWI オールカントリー ワールドインデックスとJPモーガン・ニュー・エモージング・マーケッツボンドインデックスという2つの指数を採用しています。

一方、eMAXIS Slimバランスは、MSCI ACWI オールカントリー ワールドインデックスとFTSEジャパン・グローバル・インベストメント・グレード・コーポレートボンドA-BBB という指数を利用しています。

新興国債券のベンチマークが異なるため、買い付け資金や利回りの変動が異なる可能性があります。

また、新興国債券に対するリスクやリターンも異なる場合がありますので、投資家は自身のリスク許容度に応じて選択する必要があります。

つみたて8資産均等バランスとeMAXIS Slimバランスの違い②:ベンチマークに配当金を含むか含まないかの違い

もう一つの違いは、ベンチマークに配当金を含むか含まないかという点です。

つみたて8資産均等バランスは、ベンチマークに配当金を含めた総収益型指数を採用しています。

一方、eMAXIS Slimバランスは、ベンチマークに配当金を含まない価格指数を利用しています。

この違いにより、配当金の運用方法や再投資に関するポリシーが異なるため、長期的な運用戦略やリターンの見通しに影響を与える可能性があります。

投資家は、自身の目的やニーズに合った配当金の取り扱い方を考慮し、選択することが重要です。

つみたて8資産均等バランスとeMAXIS Slimバランスは、どちらもリスクを抑えつつ分散投資を実現できる魅力的な商品です。

ただし、違いがあり、それぞれにメリットやデメリットが存在します。投資を始める前に、自身の投資目標やリスク許容度に合った商品を選ぶために、しっかりと比較検討することをおすすめします。

将来のリターンやリスクに関しては、予測が難しいため、適切な情報収集やアドバイスを行いながら、投資判断をすることが重要です。

その他のバランスファンドとの比較

次に、バランスファンドの資産配分や手数料を比較していきます。

下表をみるとわかるように、本ファンドは、8資産均等型としては、eMAXIS Slimバランス(8資産均等型)やニッセイ・インデックスバランスファンド(8資産均等型)に次ぐ、手数料の安さとなっています。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| eMAXIS Slim全世界株式(3地域均等型) | 0.142% | 日本株・先進国株・新興国株の計3資産を均等配分(各33.3%) |

| eMAXIS Slimバランス(8資産均等型) | 0.16% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたてバランスファンド | 0.195% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産(均等配分では無い) |

| ニッセイ・インデックスバランスファンド(8資産均等型) | 0.209% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DCつみたてNISA・世界分散ファンド | 0.21% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国株式の計7資産 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| ニッセイ・インデックスバランスファンド(6資産均等型) | 0.219% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| つみたて8資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたて4資産均等バランス | 0.22% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| たわらノーロードバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は50%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

| eMAXISバランス(8資産均等型) | 0.50% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

つみたて8資産均等バランスとeMAXIS Slimバランスは、どちらもバランス型の投資信託ですが、他のバランスファンドとの比較も重要です。

他のファンドと比較することで、より自身の投資目標やリスク許容度に合った商品を選ぶことが可能です。

選ぶ際には、運用実績やパフォーマンスの安定性、手数料なども含めて総合的に評価することが望ましいです。

また、将来のリターンやリスクに関する予測は難しいため、過去の実績だけでなく、投資信託のポリシーや販売会社の情報などを総合的に考慮することが大切です。

つみたて8資産均等バランスの評判・口コミは?

「つみたて8資産均等バランス」という投資商品の評判・口コミは非常に注目されています。

この商品は、三菱UFJ国際投信が運用するインデックスファンドであり、つみたてNISAの人気商品の一つです。

多くの投資家が月々の資金をこの商品に積み立てており、その評判の良さが伺えます。

このパートでは、つみたて8資産均等バランスの魅力や運用方法について詳しく解説しながら、投資家の実際の口コミもご紹介します。

投資に興味のある方やつみたて8資産均等バランスについて知りたい方にとって、貴重な情報源となることでしょう。

つみたて8資産均等バランスの良い評判・口コミ①:ネット証券以外でも始められるのが便利と感じえる方も!

つみたて8資産均等バランスは、ネット証券以外でも始めることができる点が、多くの投資家にとって便利な要素とされています。

通常、eMAXIS Slimシリーズはネット証券・銀行専用商品とされていますが、つみたて8資産均等バランスはネット証券以外でも購入可能です。

これにより、ネット証券に口座を持っていない投資家でも手軽に始めることができるため、評判が良いのです。

つみたて8資産均等バランスの良い評判・口コミ②:NISAなどでコツコツ積立中!

つみたて8資産均等バランスは、つみたてNISAにおいても広く利用されています。

投資家の方々は、月々の積立をコツコツと行うことで、将来の資産形成を目指しています。

また、8つの資産に分散投資することでリスクを分散し、安定的な運用を図ることができます。

そのため、投資家たちからは安心感が得られており、評判が良いです。

つみたて8資産均等バランスの中立な評判・口コミ:バランスファンドなので株式ファンドと比較してローリスク・ローリターン

つみたて8資産均等バランスは、バランスファンドとして知られており、株式ファンドと比較してリスクが低く、リターンも穏やかとされています。

8つの資産に分散投資することで、一部の資産だけに偏ったリスクを避けることができるため、多くの投資家にとっては安定感があり、評判が良いです。

つみたて8資産均等バランスのイマイチな評判・口コミ①:ゆうちょ銀行で始めたがどうするか検討中!

つみたて8資産均等バランスをゆうちょ銀行を通じて始めた投資家もいるようですが、その後の運用方法に悩んでいるという声もあります。

ゆうちょ銀行の取り扱い商品や手数料などの特徴によって、個々の投資家の選択肢に違いが出るため、具体的な運用方法やメリット・デメリットをしっかりと検討する必要があります。

つみたて8資産均等バランスのイマイチな評判・口コミ②:eMAXIS Slimバランス(8資産均等型)と比較して信託報酬が高い

つみたて8資産均等バランスに対してイマイチと感じる点として、eMAXIS Slimバランス(8資産均等型)と比較して信託報酬が高いという声もあります。

eMAXIS Slimシリーズは、ネット証券・銀行専用商品として展開されており、その信託報酬は一般的に低い傾向にあります。

一方で、つみたて8資産均等バランスはネット証券以外でも始めることができ、そのために信託報酬が高めになっているといえます。

つみたて8資産均等バランスの評判・口コミ【まとめ】

つみたて8資産均等バランスの評判・口コミをまとめると、ネット証券以外でも始められる便利さやつみたてNISAにおけるコツコツ積立など、良い評判が多い一方で、ゆうちょ銀行での運用に悩んでいる投資家や信託報酬が高いと感じている投資家もいることがわかりました。

| 項目 | 内容 |

|---|---|

| 良い評判 ・口コミ | ネット証券以外でも始められるのが便利と感じえる方も! NISAなどでコツコツ積立中! |

| 中立な評判 ・口コミ | バランスファンドなので株式ファンドと比較して ローリスク・ローリターン |

| イマイチな評判 ・口コミ | ゆうちょ銀行で始めたがどうするか検討中! eMAXIS Slimバランス(8資産均等型)と比較して信託報酬が高い! |

個々の投資家のニーズや状況に合わせて適切な選択が求められる商品であるといえます。投資に興味のある方やつみたて8資産均等バランスについて知りたい方は、本記事を参考にしてください。

つみたて8資産均等バランスの評判【まとめ】評価は?

本ファンドのデータをまとめると、以下のようになっています。

なんといっても、最大の特徴は手数料の安さです。年率0.22%と超低コストで世界の様々な資産に分散投資を行うことができます。

- 資産配分:国内と先進国の株式・債券・REIT、および新興国の株式・債券(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.22%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低100円から)

- 決算:年1回(6月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8月16日)

- 信託財産留保額:無し

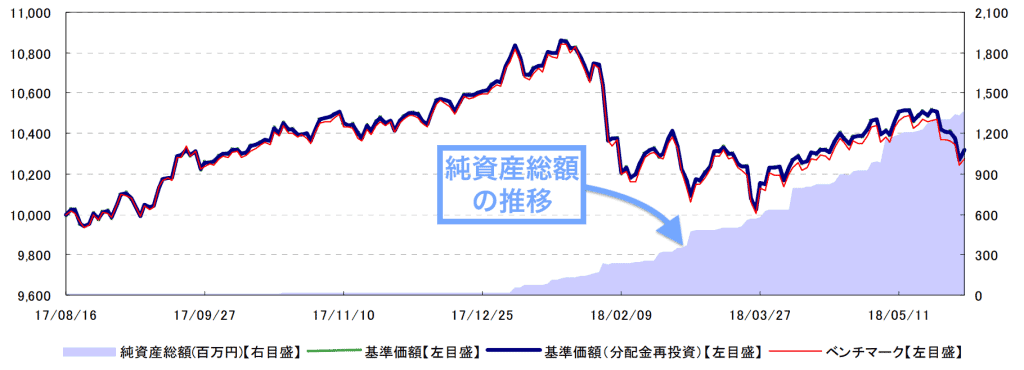

また、三菱UFJアセットマネジメント(旧三菱UFJ国際投信)から出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

引用:三菱UFJアセットマネジメント(旧三菱UFJ国際投信)

ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!