オルカンは、中長期で安定的な利回りを実現できる投資対象です。

短期的には株式相場の急変動も起こり得ますが、20年や30年の長期期間で見た場合、平均4〜5%の利回りがあります。

また、eMAXIS Slim全世界株式(オールカントリー)を利用することで、超低コストで積立投資できる点もメリットの一つです。

- 全世界株式は中長期的に安定的に成長する市場。

- 短期的には、株式市場の急変動も!

- eMAXIS Slim全世界株式で低コスト分散投資が可能!

【投資信託をお得に購入・保有する方法】

eMAXIS Slim全世界株式(オールカントリー)などの全世界株式型のインデックスファンドの購入・積立は、SBI証券がお得で便利です!

- クレジットカード積立で最大5%還元!

- 投信マイレージで毎月ポイント付与!

- どちらも業界最高水準のポイント付与率!

手数料は確実なマイナスリターンとなり、投資家のパフォーマンスを悪化させるので、SBI証券のポイント付与で、少しでも影響を抑えましょう!

今なら、口座開設キャンペーンで、最大115万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設を行い、お得に投資信託の運用を行いましょう!

\ キャンペーン参加はコチラ /

*カンタン5分(最短)で口座開設

SBI証券の口座開設で最大135万円!

今なら、SBI証券の投資デビューキャンペーンで、最大1,350,400円がもらえます!

口座開設後の株式・FXなどの取引で、最大135万円がもらえるので、かなりお得です。

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

オルカン・全世界株式の利回り30年平均について

全世界株式市場には幾つもの波がありましたが、長期投資が効果を発揮するケースも少なくありません。

ここでは過去30年間にわたる株式投資の平均利回りについて、その推移と意義を詳しく探っていきます。

期間を通じて経済や市場の変動がどのような影響を与えたのか、そして、投資家がどの程度のリターンを期待できるのかを把握することは、ポートフォリオ戦略を練る上で非常に重要です。

- 過去30年の30年平均利回り【結果】

- もし30年前に100万円を投資した場合の資産推移は?

- 他の投資資金は?過去の30年の投資金額別の期待リターン

サイト管理人

サイト管理人ここから、各ポイントについて深掘していきます!

過去30年の30年平均利回り【結果】

過去30年を遡ると、世界経済は多くの重要な出来事に直面してきました。

バブルの崩壊、金融危機、新興市場の出現など、さまざまな要因が株価に影響を及ぼしています。

それらの事件を通じて、全世界の株式市場は一定の成長を遂げ、投資家たちは利益を享受することができました。

例えば、重要な経済指標のひとつであるMSCIワールドインデックスを基準にした場合、この30年間での平均年間利回りは約7~9%程度であるとされています。

これは配当再投資を含めた数値であり、市場全体の動向を示しています。

ただし、期間によってはバブルや市場の崩壊により、利回りが大きく揺らいだ年もありました。

過去30年間の世界の株価の推移は、グローバル化の進展、テクノロジーの急速な発展、政治的リスクの変動など、幅広い因子の影響を受けながらも全体としては上昇傾向にあります。

中期的な市場の暴落や急激な上昇が見られたものの、長期投資を続けることで、その波を乗り越えて利益を得ることができた投資家も大勢います。

さらに、インフレや税金の影響、通貨の変動などもリターンに影響を及ぼすことを考慮する必要があるでしょう。

総じて、過去30年間のデータは長期的な視点で株式市場に投資する価値があることを示唆しています。

もし30年前に100万円を投資した場合の資産推移は?

30年前に100万円を全世界株式市場のインデックスに投資した場合、その資産はどのように増えていったのでしょうか。

先述の平均年間利回りを基にしたシミュレーションでは、長期的に見て同額は数倍にも成長する可能性があります。

投資には市場の波があり、経済状況によっては資産価値が減少する時期もありますが、時間を味方につけて耐え忍ぶことが重要です。

例えば、年間7%の平均利回りであった場合、100万円は30年後に約761万円に増える計算になります。

これには複利効果が大きく寄与しており、30年という長期間が持つ力を示しています。

さらに、インデックスへの投資は分散投資の効果もあり、個別株への投資よりもリスクを抑えることができる利点を持ちます。

このように、過去30年のデータをもとに計算を行うことで、株式投資による資産形成の潜在力を確認することが可能です。

ただし、実際には投資のタイミング、金融市場の変動、手数料や税金などのコストも考慮しなければなりません。

他の投資資金は?過去の30年の投資金額別の期待リターン

30年という長期間においては、投資する金額によっても期待できるリターンは異なってきます。

100万円の投資だけでなく、さらに高額な資金を投じた場合はどうでしょうか。

例えば、500万円や1000万円を投資したシナリオでは、未来の資産額はさらに増加します。

投資額が多ければ多いほど、利回りが同じであれば将来における絶対額の増加量は大きくなるのです。

もちろん、大きな投資額を扱う場合は、その分リスクも増加し、市場の変動による資産価値の減少が大きな影響を与えることがあります。

したがって、投資額が大きい場合でも、分散投資やリスク管理がさらに重要になります。

過去の30年間のデータに基づいて見ると、たとえば500万円を投資して年間7%の平均利回りが得られた場合、その資産は30年後に約3805万円に増えると推計されます。

同じ計算により、1000万円投資した場合は約7610万円になるでしょう。これはあくまでシミュレーションであり、具体的な数値は投資の時期や選ばれた株式、市場の状況によって変わる可能性が大いにあります。

長期間の投資を続けることで、時間がもたらす複利の力を最大限に活用し、資産を増やすことができる可能性があるのです。

それには堅実な投資戦略と経済動向に対する正しい理解が不可欠となります。

しかし、過去の成績が将来の結果を保証するものではなく、常にリスクと向き合いながら賢明な選択を行うことが求められます。

オルカン・全世界株式の利回り30年平均を調べる方法

投資戦略を練る上で、全世界の株式市場のパフォーマンスを把握することは重要です。

特に、長期的な視点から投資を考える場合、30年というスパンでの平均利回りを知ることは将来の資産形成に役立ちます。

ここでは、全世界株式の30年平均利回りを調べる具体的な方法について見ていきます。

- 過去のデータを使う

- 具体的な調べ方

- 全世界株式だけでなく過去10年・20年の様々な資産クラスの平均利回りが調べられる

サイト管理人

サイト管理人以下、それぞれの方法について説明していきます!

全世界株式の平均利回りを調べる方法①:過去のデータを使う

全世界の株式市場の過去30年間の平均利回りを調べる最初のステップは、歴史的なデータに基づく情報を集めることです。

多くの金融データベースや資料は、世界中の株式市場の年間リターンを集計し、投資家がアクセス可能な形で提供しています。

株式市場のデータを集める際には、特に、価格指数と配当含みの総合指数(トータルリターン指数)を参照することが重要です。

前者は株価の変動のみを、後者は配当再投資を含んだ実質的なリターンを反映しています。

世界各国の株式市場に関するデータを収集するためには、MSCIワールドインデックスやFTSEグローバルオールキャップインデックスのようなグローバルインデックスを利用するとよいでしょう。

これらは多数の国を代表する株式を含んでおり、世界株式市場全体の動向を捕捉するために広く使われています。

過去30年間のデータにアクセスするため、国際的な証券会社やデータプロバイダーのリソースを積極的に活用しましょう。

インターネット上に公開されている統計情報も役立つ情報源です。

年間リターンデータを集計し、30年間での平均値を計算することで、全世界株式の平均利回りを推定することができます。

インフレ率や通貨の変動も投資の実質リターンに影響を及ぼすため、これらの要素を考慮に入れた実質リターンのデータを可能な限り探すことが重要です。

米ドルやユーロなどの基軸通貨で換算されたデータも参考になります。

全世界株式の平均利回りを調べる方法②:具体的な調べ方

全世界株式の30年平均利回りを調べるための手順を具体的に見ていきましょう。

まず、グローバル株式市場をカバーするインデックスを選びます。

MSCIワールドやFTSE All-Worldなど市場に広く認知され、多くの国とセクターを反映しているものが適しています。

次に、選んだインデックスに対応するデータを提供している信頼できる情報源を見つけます。

金融市場のデータを収集・発表している機関や金融データサービス会社が、適切な情報を提供している場合が多いです。

適切なデータを見つけたら、年ごとのストックリターンやトータルリターンを計算します。

年間のリターンを元に、幾何平均や算術平均を使って30年の平均利回りを算出することができます。

幾何平均は年々のリターンの複合効果を考慮し、実際の投資成績を反映するため、一般的にはこれが適用されます。

全世界株式だけでなく過去10年・20年の様々な資産クラスの平均利回りが調べられる

全世界株式市場以外にも、異なる期間、異なる資産クラスの平均利回りのデータも非常に価値があります。

これにより、資産クラスの特性や相関関係を理解し、ポートフォリオの分散を最適化することができます。

国債、コモディティ、不動産投資信託(REITs)など、他の投資対象の歴史的なパフォーマンスを調べることにより、投資判断の精度を高めることができるでしょう。

この調査では、単に過去のデータを見るだけでなく、経済全体の動向、通貨政策、政治的な変動などの外部要因を合わせて考慮する必要があります。

例えば、世界的な金融危機やパンデミックなどは、全ての資産クラスに及ぼす影響が顕著であり、そうしたイベントをデータ分析に取り入れることが重要です。

最終的に、長期間にわたる異なる資産クラスのリターンを分析することは、リスクを評価し、将来に向けての戦略を立てる際に役立つ知見を提供します。

さらに、ポートフォリオのリバランスのタイミングや資産配分の決定にも有用な情報となります。

それぞれの投資家のリスク許容度や投資目標に合わせたポートフォリオを構築するためには、全世界の株式だけでなく、他の資産クラスの歴史的な利回りを調べることが重要です。

オルカン・全世界株式の過去10年・20年・100年の平均利回り・チャートは?

投資市場を理解する上で、歴史的データの分析が不可欠です。

特に全世界株式市場の長期的な利回りとその変動を追跡することは、投資家にとって重要な情報源となります。

本稿では全世界株式の平均利回りについて、過去10年、20年、100年の時間軸で見ていきます。

対象とする全世界株式は広範な市場指数を用いることで、個別の国や地域に偏らないグローバルな視点での分析を目指します。

チャートを交えて具体的なリターンの推移を検証し、市場がどのように成長してきたのかを視覚的に捉える試みを行います。

- 過去10年の結果

- 過去20年の結果

- 全世界株式の過去10年の年次リターン

サイト管理人

サイト管理人以下、それぞれの平均的な利回りについて解説していきます!

全世界株式平均利回り①:過去10年の結果

過去10年の全世界株式の平均利回りを分析するにあたり、多くはMSCIワールドインデックスやFTSEグローバルオールキャップインデックスといった、世界規模での各国株式を包括した指数が使われます。

過去10年間の世界経済は、金融危機からの回復、低利の環境、技術進歩による市場変動など、様々な要因によって影響を受けました。

こういった背景のもと、全世界株式市場の平均利回りは、積極的な金融政策と企業の利益増加が相まって、おおむね安定した上昇を見せています。

実際に過去10年のリターンを見ると、全体としては正のリターンが多く、一部の年にマイナスの成績を残したケースも存在するものの、長期的には投資資本の増加を見込むことができる運用成果が得られることが示されています。

また、新興国市場の成長や国際的な貿易の拡大などが、全世界株式のリターンにも寄与していることが伺えます。

全世界株式平均利回り②:過去20年の結果

さらに過去を振り返り、20年間の全世界株式の平均利回りを考察すると、さらに面白い現象が見えてきます。

全世界株式市場は2000年代初頭のITバブルの崩壊、その後の経済の回復、2007年から2008年にかけての世界的な金融危機とそれに続く様々な経済政策など、複数のサイクルを経験してきました。

このような変動により、時には大きなマイナスリターンを経験することもあれば、相場の回復と共に強力なプラスリターンを享受する年もありました。

これを20年という長い目で見た場合、全世界株式はポジティブな平均利回りを提供していることが分かります。

複数の市場サイクルや経済的な変動を経ても、株式市場は長期的に見るとその成長傾向を保持しているといえるでしょう。

全世界株式の過去10年の年次リターン

具体的な数値を見ていくと、全世界株式の過去10年における年次リターンは、年によってその差が大きいという特徴があります。

初めに述べたように、この期間は経済政策の変更、国際的な緊張関係、そして最近ではパンデミックによる影響など、多くの外部要因によって株式市場が動かされていきました。

オルカン・全世界株式の利回り今後のシミュレーションは?10年・30年積立したら?

積立投資における株式の長期保有がもたらすメリットは多くの投資家に注目されている。

特に全世界株式を対象とした投資は、特定国の経済動向に依存せず分散投資の利点を享受できる。

しかし、実際に10年または30年といった長期間積立投資を行った場合の利回りはどのような結果となるのだろうか。

本稿では、全世界株式の今後に向けた利回りシミュレーション結果について解説する。

- 10年積立した場合

- 30年積立した場合

- eMAXIS Slim全世界株式(オールカントリー)の運用元「三菱UFJアセットマネジメント」でシミュレーションできる!

サイト管理人

サイト管理人以下、各シミュレーション結果について解説していきます!

全世界株式のシミュレーション結果①:10年積立した場合

10年という期間を設定し、全世界株式に毎月一定額を積立投資した場合の利回りを検証するシミュレーションを行った。

歴史的な市場データに基づき、積立額、想定される平均利回り、相場の変動を織り交ぜながら実行する。

過去の全世界株式市場の平均利回りが約6%〜8%であるとのデータを前提に、月額1万円を積み立てたケースを想定する。

このとき、投資資金の合計は120万円となるが、複利の効果を含めた総利回りは10年でどの程度になるかが興味の対象だ。

市場は常に変動を続けるため、シミュレーションには確実な予測は不可能である。

しかしながら、複数のシナリオを設定し、最も悲観的なケース、中間的なケース、最も楽観的なケースを考えることで、実際の利回りに近い推計が表出されるだろう。

具体的な数字を出すと、最も悲観的なシナリオでは投資資金比約1.5倍の額、最も楽観的なシナリオでは投資資金比約2倍以上の額に至る可能性が示されている。

全世界株式のシミュレーション結果②:30年積立した場合

次に、30年の長期間に渡る積立投資を考えた場合のシミュレーションである。

より長い期間投資を持続することで、複利の力がより強く働き、利回りは大幅に伸びることが期待できる。

同様の月額1万円を積立の前提で考察すると、30年間での総投資額は360万円となるが、利回りの結果はさらに興味深い。

複数のリターンシナリオを通じて計算された結果、最も悲観的なケースでも投資額の数倍に及ぶ成果を得ることが示唆される。

中間的なシナリオを採用した場合、体系的な長期の複利効果により、投資資金の5倍〜6倍に達する可能性が十分にありえる。

さらに、最も楽観的なシナリオでは、投資資金の10倍以上にまで成長することも考えられる。

結局、30年という長期間での積立投資は、市場の変動に対するリスクを平滑化し、堅実な資産形成をめざす投資家にとって非常に有効な手段となる。

ただし、予想されるインフレ率や投資対象の選定、分散投資の戦略などもシミュレーション結果に大きく影響するため注意が必要である。

eMAXIS Slim全世界株式(オールカントリー)の運用元「三菱UFJアセットマネジメント」でシミュレーションできる!

全世界株式を組入れた投資信託の一つがeMAXIS Slim全世界株式(オールカントリー)であり、その運用会社である三菱UFJアセットマネジメントでは、自社のウェブサイトを通じて利回りシミュレーションが可能だ。

利用者は、自分が計画している積立額や期間を入力することで、今後の投資成果を予測することができる。

三菱UFJアセットマネジメントでは、顧客のニーズに合わせた様々なシミュレーションモデルを提供し、具体的な投資計画の策定をサポートしている。

シミュレーションには、歴史的リターン率をもとにした統計的手法が用いられ、ユーザーは考えうるリスクシナリオを視覚的に捉えることができる。

投資初心者から経験豊富な投資家まで、幅広い層に役立つこのシミュレーションツールを利用し、個々の投資目標やリスク許容度、市場動向に応じた適切な投資計画を立てることが重要だ。

もちろん、シミュレーション結果はあくまで一つの参考であり、将来の市場動向や為替変動など、不確実な要素を完全に反映するものではないことを理解し、冷静な投資判断を行う必要がある。

オルカン・全世界株式の平均利回り/過去30年について

投資において30年という期間は、経済の潮流や各国の金融政策による変動を十分に経験するには長い期間です。

全世界株式の平均利回りは多くの要素に依存して変化し、それに対する理解を深めることは投資戦略を構築する上で重要です。

本部分では、全世界株式市場の特性と、30年という尺度での平均利回りの動向について論じます。

- 全世界株式相場の基本認識

- 30年という投資期間の特徴

- 過去30年の経済変遷

サイト管理人

サイト管理人以下、各ポイントについて深掘していきます!

全世界株式相場の基本認識

全世界株式市場は、アメリカ、ヨーロッパ、アジアなど地域を問わず多様な企業の株式が集まる巨大な投資の場です。

これらの市場には、テクノロジー企業や製造業、サービス業など各種産業が含まれており、世界経済の活況や停滞を反映します。

投資家は、地政学的リスク、為替変動、経済成長率など様々な要因を考慮しながら投資判断を行う必要があります。

30年という長期にわたる平均利回りは、これらの変動要因を総合して分析することによって初めて理解することができます。

30年という投資期間の特徴

長期投資としての30年は、個別の市場変動を超えた大局的な視点での分析が可能になる期間です。

インフレーションや経済成長の長期トレンドを見ることができ、一時的な市場の暴落や上昇を平準化した利回りが得られます。

また、多くの企業が起こすイノベーションや変化により、新たな市場が形成されることもあります。

含み益や配当を再投資する複利の効果が大きく作用するため、長期的な視野に立つことが成功のカギとなるでしょう。

過去30年の経済変遷

過去30年を振り返ると、多くの経済的変化が見受けられます。

1990年代初頭にはITバブルが起こり、その後のバブル崩壊は多くの投資家に影響しました。

また、2008年の金融危機は世界中の株式市場に大きな打撃を与え、さらに近年では新型コロナウイルスの影響による経済の動揺が起こっています。

これらの出来事は株価に直接的な影響を与えるだけでなく、国の金融政策や企業の業績にも間接的に影響を及ぼしています。

こうした経済変遷を総合的に考察することで、30年という期間での平均利回りを推し量ることが可能になります。

経済の変化を読み解くことは、株式市場への投資において重要なスキルです。

健全な経済システムは一貫した成長を遂げ、投資家に安定した収益をもたらしますが、経済危機や大規模な政治変動は大きなリスクを提起します。

過去30年は多くの教訓を投資家に提供しており、その動向は長期投資の戦略を練るうえでの貴重な指標となります。

それでは、全世界株式の平均利回りについて、さらに詳しく見ていきましょう。

【利回りで判断】オルカン・全世界株式ETF(VT)は今が買い時?NISA成長投資枠の購入タイミングを解説

先週から米国市場・日本市場ともに大幅下落が続いています。

こんなとき、NISAの「成長投資枠」を使ってスポット購入を検討している方も多いのではないでしょうか?

本記事では、利回り(配当利回り)という視点を使って、

- VTやオルカン(eMAXIS Slim全世界株式)の購入判断

- 成長投資枠の使い方・注意点

- 積立との使い分けの考え方

について、データとともに整理していきます。

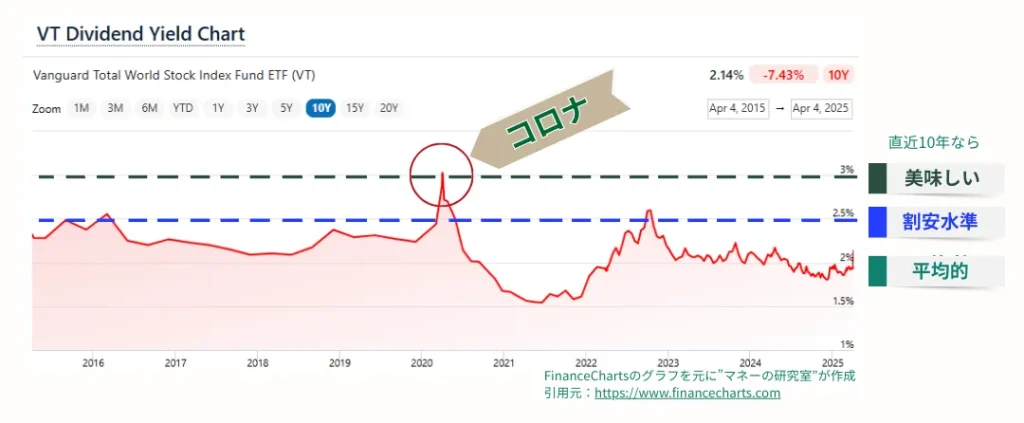

オルカン・VTの配当利回り(過去推移)

| 年度 | 配当利回り(実績) |

|---|---|

| 2019 | 2.33% |

| 2020 | 2.61% |

| 2021 | 1.98% |

| 2022 | 2.40% |

| 2023 | 2.58% |

| 2024(3月時点) | 約2.7〜2.9%(※変動) |

→ VTの過去10年平均はおよそ2.0〜2.5%前後

これを基準に“買ってもいい水準”を考えると…

オルカンは利回り非公開。でも実は参考にできる?

オルカン(eMAXIS Slim全世界株式)は再投資型のため、配当利回りは公式に出ていません。

しかし、構成銘柄や地域比率がVTと非常に近いため、

「VTの利回りを目安にする」のは実用的なアプローチです。

【利回りから見る】買ってもいい水準の目安

| 利回り水準 | 判断の目安 |

|---|---|

| 〜2.0% | 平常時/積立で淡々と買う水準 |

| 2.5%前後 | 成長投資枠を“埋めておきたい”水準 |

| 3.0%超 | “ありがたく拾いたい”割安水準 |

→ 実際、3.0%を超える場面は年に数回あるかないか。

現在のVTは利回り2.0%程度なので、もう少し上昇すれば買いを検討してもよいタイミングといえるでしょう。

NISA成長投資枠とは?スポット購入との相性が◎

NISAの成長投資枠は、2024年から新たにスタートした制度のひとつで、年間240万円までの投資に対して、売却益や配当金が非課税になるという大きなメリットがあります。

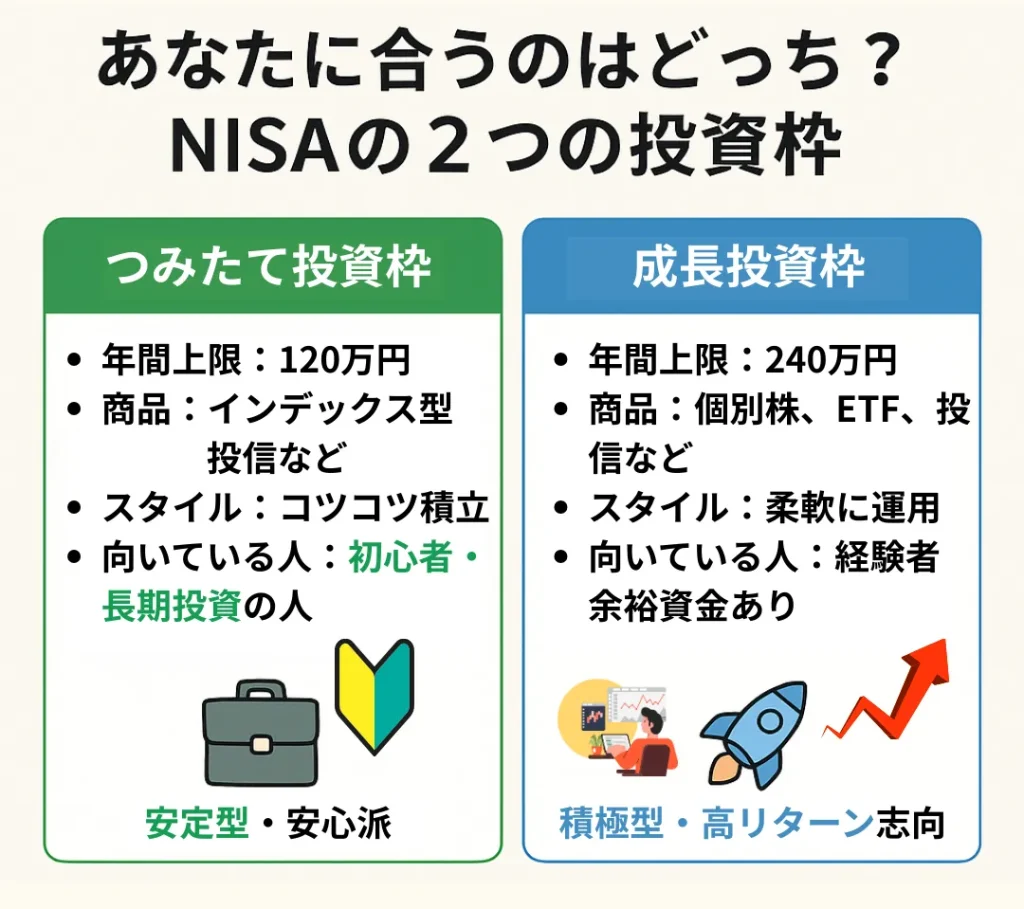

つみたて投資枠が「コツコツ積み立てるスタイル」に向いているのに対し、成長投資枠はスポット購入、つまりまとまった金額での一括購入やタイミングを見て買うスタイルととても相性がいいです。

理由は、成長投資枠では株式やETF、投資信託など多様な商品が対象になっており、価格が下がったときに一気に買い増すこともできるからです。

もちろんタイミングを見極める力や勇気も必要ですが、長期で保有して成長を待つという考え方であれば、多少の値動きに一喜一憂せずに済むのもポイントです。

特にボーナス時期や余裕資金があるときに使うことで、非課税枠を効率的に活用することができます。

つみたてと併用しながら、自分のペースで資産形成できるのが成長投資枠の魅力ですね。

成長投資枠の基本情報(2024年〜)

2024年から新しくなったNISA制度では、「成長投資枠」という新しい枠組みが導入されました。

この枠では、年間240万円までの投資に対して、得られた利益や配当金が非課税になる仕組みです。

非課税期間は無期限で、投資できる期間や売却のタイミングに縛られることがなく、非常に使いやすい制度になっています。

対象商品は、株式、ETF、REIT、一部の投資信託などで、つみたて投資枠に比べて選択肢が広く、自分の投資スタイルに合わせて柔軟に運用できるのが大きな特徴です。

また、非課税で投資できる生涯投資上限額(生涯枠)は1800万円までであり、そのうち成長投資枠には最大で1200万円まで充てることができます。

つみたて投資枠と併用することで、より効果的に資産形成が可能になるのも魅力のひとつです。

これから本格的に投資を始めたいという方や、すでにある程度経験がある方にもぴったりの制度といえます。

- 年間投資上限:240万円

- 非課税期間:20年間

- 投資対象:ETF/投信/個別株

- 積立型もOKだが、“スポット購入”にも対応

→ だからこそ「いつ・何を・どう買うか」の判断が問われる枠

成長投資枠 × スポット購入のメリット

成長投資枠とスポット購入を組み合わせることで、資産形成において非常に効率の良い投資が可能になります。

スポット購入とは、タイミングを見て一度にまとまった金額を投資する方法で、株価が下がったときや相場が落ち着いているときに活用しやすいのが特徴です。

NISAの成長投資枠では、ETFや個別株も対象となっているため、価格変動のチャンスを狙って一括投資するスタイルと非常に相性が良いといえます。

また、得られた売却益や分配金が非課税になるため、短期〜中期でリターンを得たい方にとっても魅力的です。

さらに、ボーナスや臨時収入などまとまったお金が入ったタイミングで成長投資枠を使うことで、非課税の恩恵をしっかり受けることができ、資金効率も高まります。

つみたてとは違って定期的な積立設定がいらない分、自由度が高く、自分のライフスタイルに合わせた投資がしやすい点も安心ですね。

- 相場が下がったタイミングに「狙って」投資できる

- 購入判断を“利回り”などの指標に落とし込めば、感情に左右されにくい

- 長期の積立と“仕組み的に使い分け”できる

NISAつみたて投資枠との違い・使い分けの考え方

新NISAには「つみたて投資枠」と「成長投資枠」の2つの投資枠がありますが、それぞれの特徴をしっかり理解して上手に使い分けることが、資産形成の大きなポイントになります。

つみたて投資枠は、長期・積立・分散を基本とした投資信託だけが対象になっており、毎月少額ずつコツコツ積み立てるスタイルが前提です。

年間120万円まで非課税で投資でき、運用に慣れていない初心者にも向いています。

一方、成長投資枠は、株やETFなどの幅広い商品に対応しており、スポット購入や自分で銘柄を選びたい方におすすめです。

年間の非課税枠も240万円と大きく、より積極的な運用が可能です。

この2つは併用ができるため、安定性を重視したい部分にはつみたて枠を、タイミングを見て運用したい資金には成長投資枠を使うといった形で、自分のリスク許容度やライフスタイルに応じた使い分けが大切になってきます。

| 比較項目 | 積立投資枠 | 成長投資枠 |

|---|---|---|

| 投資スタイル | 自動つみたて | スポット/判断ベース |

| 投資対象 | インデックス投信メイン | ETF/個別株もOK |

| 安心感 | 精神的に継続しやすい | 判断ミスのリスクはあるが自由度高い |

| おすすめの使い方 | コア資産・自動化重視 | 調整・攻め・分散要素として使う |

→ どちらが優れているかではなく、「どう組み合わせて活かすか」がカギ。

判断が難しい時は、ルールを決めておこう

投資では「今が買い時なのかどうか」に迷ってしまう瞬間がよくあります。

特にNISAの成長投資枠のように、スポット購入で大きな非課税メリットが得られる制度では、タイミングの判断が難しくなりがちです。

そんなときは、あらかじめ自分なりのルールを決めておくことがとても大切です。たとえば、利回りが3.0%を超えたときに購入を検討すると決めておけば、相場の動きに振り回されずに済みます。

さらに、月に1回VTなどの利回りをチェックする習慣を作ることで、感情に左右されない投資判断がしやすくなります。

こうしたシンプルなルールをあらかじめ決めておくだけでも、「買う・買わない」の迷いが減り、投資の継続がぐっとラクになります。

成長投資枠は自由度が高い分、自分の判断力が試される場面も多くなりますが、ルールがあることでその判断を支えてくれる味方になります。

焦らず、自分のペースで仕組み化していくことが成功の鍵になりますよ。

- ✅ 利回りが3.0%を超えたら検討

- ✅ 月1回、VTの利回りをチェック

- ✅ 成長投資枠は「判断を支えるルール設計」で活きる

今のように相場が荒れているとき、

「買ってもいいのか?」と迷うことも多いと思います。

そんな時こそ、価格だけでなく“利回り”のような視点で判断し、

NISA成長投資枠という制度をうまく活かすことで、

感情に流されず、計画的な投資ができるようになります。

オルカン・全世界株式の利回り30年平均【まとめ】過去10年や今後は?

この調査では、全世界株式の利回りについて、過去のデータから30年平均を調査しました。

その結果、全世界株式の利回りの長期平均は約7.3%であることがわかりました。

また、過去のチャートを見ると、直近10年や20年でも一定のパフォーマンスを示しており、確かな投資先であることが示唆されます。

しかしながら、過去のデータは将来の結果を保証するものではありません。

したがって、全世界株式の利回りの将来的なシミュレーションは予測の範囲内で行われるべきです。

ただし、過去のデータや市場トレンドを考慮することで、将来のリターンを評価する手助けとなるでしょう。

もしも、10年や30年といった長期間にわたって全世界株式に積立投資を行った場合、将来のリターンはより高くなる可能性があります。

過去のデータから推測されるように、一定の成果を上げることが期待されます。

全世界株式は、長期的な視点で見ると優れた投資先であることが示されました。

しかし、投資にはリスクも伴いますので、個々の投資家は自身のリスク許容度や目標に基づいて判断する必要があります。

最後に、全世界株式の利回りについては、過去のデータや将来の予測を参考にすることが重要ですが、投資の判断は個々の投資家が行うべきものです。

慎重な分析とリスク管理を行いながら、長期的な資産形成を目指してください。