今なら、キャンペーンで最大31,600円分のVポイントがもらえるので(10月31日まで)、この機会にOliveアカウントの申込みを行うと、お得です!

\ キャンペーン参加はコチラ /

*Oliveアカウントの申込・維持費は全て無料!

- 特典付与には条件があり、口座開設とクレジットカード・デビットカードの取引、また証券の取引も含む。

- 最大31,600円相当は、クレジットカードでの取引が対象。

Oliveフレキシブルペイゴールドと三井住友カード(NL)の違いは?

Oliveフレキシブルペイと三井住友カード(NL)のゴールドカードを比較する前に、Oliveと三井住友カード(NL)の基本的な違いを比較していきます。

Oliveと三井住友カードの違いを見る前に、Oliveフレキシブルペイの基本的な特徴を知っておきたい方は、こちらをご覧ください。

Oliveと三井住友カード(NL)の違い①:ポイント還元率・優待

はじめに、Oliveのクレジットカード(Oliveフレキシブルペイ)と三井住友カード(NL)のポイント還元率の違いをみていきます。

基本還元率はOliveフレキシブルペイも三井住友カード(NL)も変わらない!

まず、お買い物の基本的な還元率は、以下の表ののように、Oliveフレキシブルペイも三井住友カード(NL)も変わりません。

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | 0.5% | 0.5% | 1.0% |

| 三井住友カード (NL) | 0.5% | 0.5% | 1.0% |

一般、ゴールド、プラチナプリファード、どのカードステイタス・ランクでも同じ還元率になります。

対象のコンビニやファミレスでの還元率は「Oliveフレキシブルペイ」が高い!

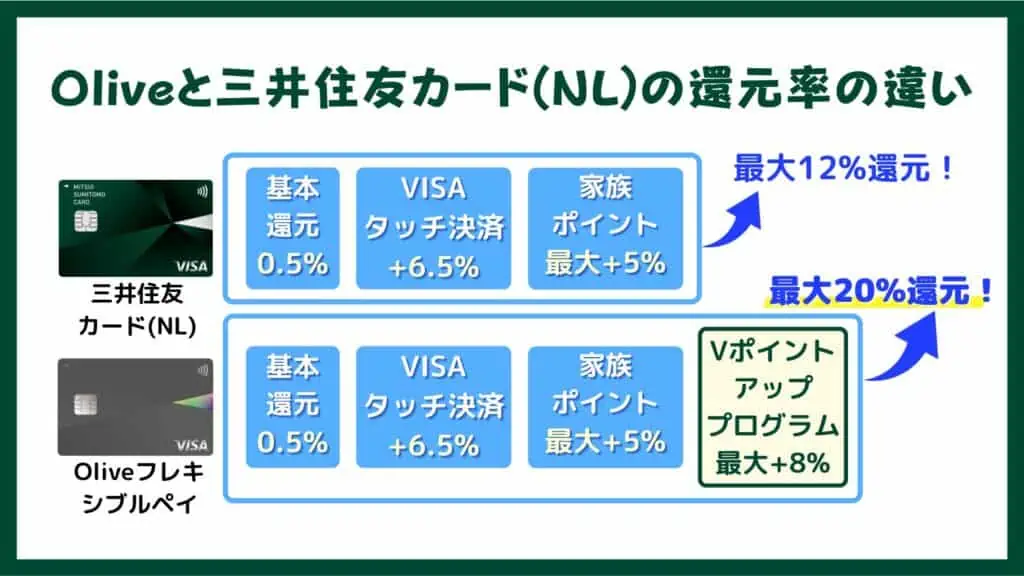

下の図は、Oliveフレキシブルペイと三井住友カード(NL)の最大還元率を比較したものです。

三井住友カード(NL)の場合、コンビニやファミレスなどの対象店舗でのポイントアップで、最大12%還元ですが、Oliveフレキシブルペイの場合、最大還元率は20%(*)までアップします!

- 対象のサービスの利用状況によって、対象の飲食店やコンビニでの利用時に、通常のポイント分を含んだ最大20%ポイントが還元される。

- 商業施設内の店舗など、一部ポイント加算の対象とならない店舗がある。

- ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事があるが、景品表示法の定めに基づく、実際のポイントアップされる還元率の上限は20%。

こちらの表は、各カードの最大還元率の内訳を表したものですが、Vポイントアッププログラムが適用される分、三井住友カード(NL)よりも、Oliveの還元率が高くなります。

| 支払方法 モード | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| 通常還元 | 0.5% *プラチナプリファードは1% | 0.5% *プラチナプリファードは1% |

| VISAタッチ決済 | +6.5% | +6.5% |

| 家族ポイント | +5.0% | +5.0% |

| Vポイントアップ プログラム | 最大+8.0% | 適用外 |

| 合計 | 最大20% | 最大12% |

Vポイントアッププログラムとは?

Vポイントアッププログラムとは、Oliveアカウントの開設やログイン、利用状況などによって、対象のコンビニやファミレスの還元率が、最大で+6%になる優待サービスです。

ポイントアップの項目や対象サービス、ポイント還元のアップ率は、下の表のようになっています。

| 対象サービス | 還元率 | 条件 |

|---|---|---|

| Oliveアカウントの 選べる特典 | +1.0% | Oliveアカウントの選べる特典で、 Vポイントアッププログラム+1%を選択 |

| Oliveアカウントの 契約&アプリログイン | +1.0% | Oliveアカウントを開設の上、三井住友銀行アプリ もしくはVpassアプリへ月1回以上ログイン |

| SBI証券 | 最大 +2.0% | ・投資信託の買付(月1回以上):+0.5% ・日本・米国株の買付(月1回以上):+0.5% ・月末のNISA・つみたてNISA口座の保有資産評価額が30万円以上:+1.0% |

| SMBCモビットの利用 | +1.0% | SMBCモビットの契約および、 Oliveアカウントの契約口座を支払い方法に登録 |

| Oliveアカウントの契約 &住宅ローンのご契約 | +1.0% | Oliveアカウントに契約の上、 住宅ローンのご契約があること |

SMBCモビットや住宅ローン等はハードルがやや高いですが、アプリへのログインやOliveアカウントの選べる特典などで、誰でもカンタンに+2%の還元率アップを受けられます。

そのため、お得度を重視される方は、三井住友カード(NL)よりも、Oliveがオススメです!

###Olive

Oliveフレキシブルペイ限定【2つの追加特典】選べる特典・三井住友銀行の各種手数料が無料

Oliveアカウントの開設(Oliveフレキシブルペイの発行)を行うと、三井住友銀行で、3つの手数料無料の特典を受けることができます(下表参照)。

| 項目 | 無料特典の内容 |

|---|---|

| 定額自動送金 「きちんと振込」 | 手数料無料で使える! *今後、無制限に何回でも無料の予定 |

| 他行宛ての 振込手数料 | 月に3回まで無料 *現在、リリース記念特典で、月「何回でも」無料 |

| 三井住友銀行本支店ATM | 24時間無料で使える! |

Oliveの手数料無料特典の詳しい解説は、以下の記事をご参考ください。

また、Oliveの選べる特典で、Vポイントアッププログラムのポイント還元率アップや毎月200ポイントの付与などが受けられます!

| サービス | 優待・特典の内容 |

|---|---|

| 給与・年金受け取り | Vポイント200P |

| ご利用特典 | Vポイント100P |

| コンビニ・ATM手数料 | 1回無料 |

| Vポイントアップ プログラム | 還元率+1% |

選べる特典の特徴や設定方法などの詳しい解説は、以下の記事をご参考ください。

このように、ポイント還元率やその他の特典に関しては、三井住友カード(NL)よりも、Oliveフレキシブルペイの方が、お得です。

そのため、お得度を重視する方は、Oliveアカウント開設(Oliveフレキシブルペイの発行)がオススメです!

###

Oliveと三井住友カード(NL)の違い②:支払い方法・モード

サイト管理人

サイト管理人次に、Oliveと三井住友カード(NL)の支払い方法の違いについて解説していきます。

以下の表は、Oliveフレキシブルペイと三井住友カード (NL)で選べる支払い方法(支払いモード)についてまとめたものです。

| 支払方法 モード | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| クレジット | ○ | ○ |

| デビット | ○ | × |

| ポイント払い | ○ | × |

三井住友カード(NL)は、クレジットカードとしてしか利用できないのに対し、Oliveフレキシブルペイは、クレジットモードの他に、デビット/ポイント払いモードの支払いでも利用できます。

そのため、貯めたVポイントでお買い物の支払いを行いたい方は、三井住友カード(NL)よりも、Oliveフレキシブルペイがオススメになります。

###

Oliveと三井住友カード(NL)の違い③:年会費

サイト管理人

サイト管理人次に、Oliveと三井住友カード(NL)で、年会費に違いがあるか?みていきます。

結論から言うと、Oliveフレキシブルペイと三井住友カード(NL)の年会費に違いはありません。

どちらのカードを選んでも、一般ランクなら無料、ゴールドなら税込5,500円、プラチナプリファードなら税込33,000円の年会費が発生します。

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | 無料 | 税込5,500円 *年間利用額100万円以上で、翌年以降永年無料 | 税込33,000円 |

| 三井住友カード (NL) | 無料 | 税込5,500円 *年間利用額100万円以上で、翌年以降永年無料 | 税込33,000円 |

ただし、ゴールドやプラチナプリファードを発行する場合、Oliveでは、初年度の年会費が無料になるのに対し、三井住友カード(NL)は、初年度の年会費は無料になりません。

100万円利用の条件を満たしても、三井住友カード ゴールド(NL)の初年度の年会費は無料になりません。

そのため、初年度の年会費を無料にしたい方は、三井住友カード(NL)よりも、Oliveフレキシブルペイの発行がオススメです!

###

Oliveと三井住友カード(NL)の違い④:SBI証券三井住友カード投信積立(クレジット決済)の還元率

サイト管理人

サイト管理人次は、SBI証券のクレカ積立「三井住友カードつみたて投資」の還元率に違いがあるか?についてみていきます。

SBI証券クレカ積立(三井住友カード投信積立)が何か?知りたい方、復習しておきたい方は、以下のページをご参考ください。

結論から言うと、SBI証券の投資信託の積立決済に、Oliveフレキシブルペイを利用しても、三井住友カード(NL)を利用しても、ポイント還元率は変わりません!

全てのランク・カードステイタスで、Vポイントの還元率は同じです!

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | 0.5% 還元 | 1.0% 還元 | 5.0% 還元 |

| 三井住友カード (NL) | 0.5% 還元 | 1.0% 還元 | 5.0% 還元 |

ただし、SBI証券のNISA口座などで、投資信託の積立を行う場合、「Vポイントアッププログラム」の所で解説したように、Oliveは追加のポイント還元が受けられます。

そのため、SBI証券で投資信託の積立を行う方は、三井住友カード(NL)よりも、Oliveフレキシブルペイの方がオススメです。

###

Oliveと三井住友カード(NL)の違い⑤:クレジットカードの引き落とし口座

サイト管理人

サイト管理人次に、少々細かいですが、クレジットカードの引き落とし口座の違いを解説していきます。

クレジットカードの引き落とし口座に関しては、三井住友カード(NL)の方が、選択肢が多くなっています。

Oliveフレキシブルペイの場合、引き落とし口座には、三井住友銀行しか指定できませんが、三井住友カード(NL)は、ネット銀行や地銀など、三井住友銀行以外の銀行口座を指定できます。

| 引き落とし 銀行口座 | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| 三井住友銀行 | ○ | ○ |

| 三井住友銀行 以外の口座 | × | ○ |

ちなみに、私の場合、メインバンクを楽天銀行にしていますが、毎月、Oliveで必要な引き落とし金額を、楽天銀行から三井住友銀行に振込・送金しています。

Oliveと三井住友カード(NL)の違い⑥:国際ブランド

Oliveフレキシブルペイでは、国際ブランドをVISAしか選べませんが、三井住友カード(NL)では、VISAだけでなく、Mastercardを選ぶこともできます。

ただし、プラチナプリファードは、どちらも「VISA」のみ。

| 国際 ブランド | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| VISA | ○ | ○ |

| Mastercard | × | ○ *プラチナプリファードは、VISAのみ |

Mastercardブランドのクレカを持ちたい方は、Oliveではなく、三井住友カード(NL)を利用しましょう。

実際、私も、楽天キャッシュをお得にゲットするために、Mastercardブランドの三井住友カード ゴールド(NL)を利用しています。

Mastercardブランドの三井住友カード ゴールド(NL)を使って、楽天キャッシュをお得に調達・100万円修行する裏ワザの詳しい解説は、以下の記事をご参考ください。

Oliveと三井住友カード(NL)の違い⑦:お買い物保険

サイト管理人

サイト管理人次に、各カードのお買い物保険の違いをみていきます。

お買い物保険は、カード会員がカードを使用して商品を購入した際に、商品の盗難や事故による損傷などに対して補償する保険サービスです。

例えば、購入した商品が一定期間内に盗難や事故に遭った場合、購入価格の一部または全額を補償してくれる場合があります。

このお買い物保険の適用範囲や補償額は、カードステイタスによって変わりますが、Oliveと三井住友カード(NL)で微妙に違います。

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | なし | 最大300万円 | 最大500万円 |

| 三井住友カード (NL) | なし | 最大300万円 | 最大350万円 |

Oliveフレキシブルペイのプラチナプリファードでは、補償金額が最大500万円となっています。

そのため、クレジットカード選びで、お買い物保険を重要視される方は、Oliveフレキシブルペイの方が良いでしょう。

###

Oliveと三井住友カード(NL)の違い⑧:国内旅行傷害保険

サイト管理人

サイト管理人次に、国内旅行の傷害保険についてみていきます。

結論から言うと、国内旅行障害保険に関しては、Oliveと三井住友カード(NL)に違いはありません。

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | なし | 最大2,000万円 | 最大5,000万円 |

| 三井住友カード (NL) | なし | 最大2,000万円 | 最大5,000万円 |

Oliveと三井住友カード(NL)の違い⑨:海外旅行傷害保険

また、海外旅行傷害保険に関しても、Oliveフレキシブルペイと三井住友カード(NL)に違いはありません。

| 項目 | 一般 | ゴールド | プラチナ プリファード |

|---|---|---|---|

| Olive フレキシブルペイ | 最大2,000万円 | 最大2,000万円 | 最大5,000万円 |

| 三井住友カード (NL) | 最大2,000万円 | 最大2,000万円 | 最大5,000万円 |

他に、ラウンジ利用などにも大きな違いはないため、旅行・レジャー関連のサービスに関しては、Olive/ 三井住友カード (NL)、どちらを利用しても良いでしょう。

Oliveと三井住友カード(NL)の違い【まとめ】

最後に、ここまで比較してきた項目をまとめていきます。

| 比較項目 ポイント | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| 最大還元率 | 20% | 12% |

| 三井住友銀行 手数料無料特典 | ○ | × |

| 選べる特典 | ○ | × |

| 支払いモード | クレジット /デビット /ポイント払いに対応 | クレジットのみ |

| 年会費 | 一般:無料 ゴールド:税込5,500円 プラチナプリファード :税込33,000円 *初年度無料 | 一般:無料 ゴールド:税込5,500円 プラチナプリファード:税込33,000円 *初年度の無料特典なし |

| SBI証券 クレカ積立 | 還元率:0.5%〜5% | 還元率:0.5%〜5% |

| 引落し口座 | 三井住友銀行のみ | 三井住友銀行以外も可能 |

| 国際ブランド | VISAのみ | VISA、Mastercard *プラチナプリファードは、VISAのみ |

| お買い物保険 | 最大500万円 | 最大300万円 |

| 国内旅行傷害保険 | 最大5,000万円 | 最大5,000万円 |

| 海外旅行傷害保険 | 最大5,000万円 | 最大5,000万円 |

Oliveフレキシブルペイを利用する場合、引き落とし口座や国際ブランドなどに注意点がありますが、お得度では三井住友カード(NL)を大きく上回っています。

そのため、お得度を重視する方は、三井住友カード(NL)ではなく、Oliveフレキシブルペイを選ぶと良いでしょう。

##

Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)との違いは?

次に、Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)の違いについて解説していきます。

違い①:Oliveフレキシブルペイゴールドは初年度の年会費無料!

「Oliveと三井住友カード(NL)の違い③:年会費」で解説したように、ゴールドステータスのカードには、年会費5,500円(税込)がかかります。

ただし、Oliveフレキシブルペイゴールドの場合、初年度の年会費は無料になります。

| 項目 | 初年度 | 2年目以降 |

|---|---|---|

| Oliveフレキシブルペイ ゴールド | 無料 | 税込5,500円 *年間利用額100万円以上で、翌年以降永年無料 |

| 三井住友カード ゴールド(NL) | 税込5,500円 | 税込5,500円 *年間利用額100万円以上で、翌年以降永年無料 |

2年目以降は、Oliveフレキシブルペイゴールドも三井住友カード ゴールド(NL)も、カード利用額が年間100万円以上になれば、永年無料で利用できます。

Oliveフレキシブルペイゴールドや三井住友カード ゴールド(NL)で、年間100万円を利用するメリットや方法・裏ワザ「100万円修行」の詳しい解説は、以下をご参考ください。

違い②:1万ポイントの継続特典は「Oliveフレキシブルペイゴールド」と「三井住友カード ゴールド(NL)」で変わらない!

Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)では、年間100万円利用した年ごとに、Vポイント10,000ポイントが贈呈されます。

この1万ポイントの継続ボーナスに関しては、特典内容も条件も、Oliveフレキシブルペイと三井住友カード ゴールド(NL)で変わりません。

| 項目 | Oliveフレキシブル ペイゴールド | 三井住友カード ゴールド(NL) |

|---|---|---|

| 特典 | 10,000ポイント | 10,000ポイント |

| 条件 | 年間のカード利用 金額が100万円以上 | 年間のカード利用 金額が100万円以上 |

Oliveフレキシブルペイゴールドや三井住友カード ゴールド(NL)で、年間100万円を利用するメリットや方法・裏ワザは、以下をご参考ください。

違い③:Oliveフレキシブルペイゴールドの方が還元率が高い!

「Oliveと三井住友カード(NL)の違い①:ポイント還元率・優待」で解説したように、対象のコンビニやファミレスなどの支払いに関しては、Oliveフレキシブルペイゴールドの方が、ポイント還元率が高くなります。

| 支払方法 モード | Oliveフレキシブルペイ ゴールド | 三井住友カード ゴールド(NL) |

|---|---|---|

| 通常還元 | 0.5% *プラチナプリファードは1% | 0.5% *プラチナプリファードは1% |

| VISAタッチ決済 | +6.5% | +6.5% |

| 家族ポイント | +5.0% | +5.0% |

| Vポイントアップ プログラム | 最大+8.0% | 適用外 |

| 合計 | 最大20% | 最大12% |

そのため、コンビニやマック、カフェなど対象店舗での支払いが多い方は、還元率が大幅にアップするOliveフレキシブルペイゴールドがオススメです。

違い④:Oliveフレキシブルペイゴールドは引落口座は三井住友銀行のみ!国際ブランドはVISAのみ!

ここまで解説してきたように、お得度でメリットの多いOliveフレキシブルペイゴールドですが、以下の表にまとめたように、国際ブランドや引き落とし口座が限定的な点に注意しましょう。

| 項目 | Oliveフレキシブルペイ ゴールド | 三井住友カード ゴールド(NL) |

|---|---|---|

| 国際ブランド | VISAのみ | VISA/Mastercard |

| 引落し口座 | 三井住友銀行のみ | 三井住友銀行以外 の金融機関も対応 |

「Oliveと三井住友カード(NL)の違い⑤:クレジットカードの引き落とし口座」で解説したように、Oliveでは、国際ブランドがVISAのみ、引き落とし口座が三井住友銀行のみとなっています。

Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)との違い【まとめ】

最後に、Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)の比較ポイント・項目をまとめていきます。

| 比較項目 ポイント | Olive フレキシブルペイ | 三井住友カード (NL) |

|---|---|---|

| 最大還元率 | 20% | 12% |

| 三井住友銀行 手数料無料特典 | ○ | × |

| 選べる特典 | ○ | × |

| 支払いモード | クレジット /デビット /ポイント払いに対応 | クレジット |

| 年会費 | ゴールド:税込5,500円 *初年度無料 | ゴールド:税込5,500円 |

| SBI証券 クレカ積立 | 還元率:1.0% | 還元率:1.0% |

| 引落し口座 | 三井住友銀行のみ | 三井住友銀行以外 の金融機関も可能 |

| 国際ブランド | VISAのみ | VISA、Mastercard *プラチナプリファードは、VISAのみ |

| お買い物保険 | 最大300万円 | 最大300万円 |

| 国内旅行傷害保険 | 最大2,000万円 | 最大2,000万円 |

| 海外旅行傷害保険 | 最大2,000万円 | 最大2,000万円 |

- 引き落とし口座が三井住友銀行のみ

- 国際ブランドがVISAのみ

基本的に、上記の2つの注意事項が気にならない方は、お得度でメリットの大きい「Oliveフレキシブルペイゴールド」がオススメです。

###

OliveフレキシブルペイゴールドとNLの違い:クレジットモードとは?

OliveやOliveの決済カード「Oliveフレキシブルペイ」の特徴やメリットを復習していきます。

Oliveフレキシブルペイとは?

Oliveフレキシブルペイは、Oliveアカウントの開設時に発行されるナンバーレスカードです。

三井住友カード(NL)は、クレジットカードとしてしか利用できませんが、Oliveフレキシブルペイは、以下の3つの機能が利用できます。

- 銀行口座から即時引落しが可能なデビットカード。

- クレジットカード。

- 貯まったVポイントでの支払いが可能なポイント払いモード。

Oliveフレキシブルペイの特徴・メリット①:一つのカードにまとめられる!

Oliveフレキシブルペイの1番目の特徴は、再三説明しているように、3つの機能が三位一体になっているです。

| 支払いモード | 内容 |

|---|---|

| デビットモード | 三井住友銀行の口座から即時引落しが可能。 *三井住友銀行のキャッシュカード機能も |

| クレジットモード | クレジットカードとして使える |

| ポイント払いモード | Oliveや三井住友カード等で貯まった Vポイントでの支払いも可能。 |

クレジットカードとしての機能だけでなく、三井住友銀行のデビットカードとして、また貯めたVポイントを利用した支払いなど、様々な支払い方法が、1枚のカードで実現できます。

Oliveフレキシブルペイの特徴・メリット②:三井住友カード(NL)にはない特典がある!

また、「Oliveと三井住友カード(NL)の違い①:ポイント還元率・優待」で解説したように、三井住友カード(NL)にはない、ポイント進呈や優待サービスが受けられる点も、Oliveフレキシブルペイのメリットです。

- 対象店舗で最大20%還元

- 選べる特典でポイント進呈や還元率アップ!

- 三井住友銀行で各種手数料が無料に!

Oliveフレキシブルペイゴールドと三井住友カード(NL)どっちがオススメ?

最後に、ここまで解説してきたOliveフレキシブルペイと一般カードの違いをもとに、どんな方に、どっちのカードが向いているか?解説していきます。

Oliveフレキシブルペイが良い場合①ポイントアップの対象店舗をよく利用する!

「Oliveと三井住友カード(NL)の違い①:ポイント還元率・優待」で解説したように、Oliveフレキシブルペイは対象店舗での決済で、還元率が最大20%になります。

この最大還元率は、三井住友カード(NL)の最大12%よりも相当高いので、以下の表にあるようなお店でのお買い物や飲食が多い方は、Oliveフレキシブルペイがオススメです。

| ジャンル | 店舗名 |

|---|---|

| コンビニ | ・セブン‐イレブン ・セイコーマート *タイエー、ハマナスクラブ、ハセガワストアも対象 ・ポプラ(生活彩家も対象) ・ローソン *ナチュラルローソン、ローソンストア100、ローソンスリーエフ含む |

| レストラン | ・サイゼリヤ ・ガスト ・バーミヤン ・しゃぶ葉 ・ジョナサン ・夢庵 ・ココス、すき家 ・その他すかいらーくグループ飲食店 *ステーキガスト、から好し、むさしの森珈琲、藍屋、グラッチェガーデンズ、 魚屋路、chawan、La Ohana、とんから亭、ゆめあん食堂、三〇三も対象 |

| ファスト・フード | マクドナルド |

| その他・飲食店 | はま寿司、かっぱ寿司 |

| カフェ・コーヒー | ドトールコーヒーショップ、エクセルシオールカフェ |

Oliveフレキシブルペイが良い場合②デメリットが気にならない方

「##国際ブランド・支払い」で解説したように、Oliveフレキシブルペイの場合、「国際ブランドがVISAのみ」「引き落とし口座は三井住友銀行のみ」などの注意点があります。

- 国際ブランドは、VISAのみ。

*三井住友カード(NL)は、Mastercardも選択可。 - 引き落とし口座は、三井住友銀行のみ。

*三井住友カード(NL)は、他の金融機関も登録可能。

これらの点は、三井住友カード(NL)と比較した時のデメリットになります。

ただし、これら点が気にならない方は、Oliveのお得度・メリットの方が大きいので、Oliveフレキシブルペイを利用しても良いでしょう。

Oliveフレキシブルペイが良い場合③カードを一つに集約したい方

「Oliveフレキシブルペイ」の所で解説したように、Oliveフレキシブルペイは、クレジット・デビット・ポイント払いの機能が、三位一体になったカードです。

そのため、一つのカードで、いろいろな支払い方法を行いたい方は、Oliveフレキシブルペイがオススメです。

三井住友カード(NL)の方が良い場合

逆に、以下のようなケースの場合、Oliveフレキシブルペイよりも、三井住友カード(NL)がオススメになります。

- Mastercardブランドのクレジットカードを作りたい!

- 三井住友銀行を利用しない!

- ポイントアップ対象の店舗を利用しない

- 家族カードを発行したい!

サイト管理人

サイト管理人皆様の生活スタイルに合わせて、Oliveと三井住友カード(NL)を選びましょう!

Oliveフレキシブルペイゴールド【まとめ】三井住友カード ゴールド(NL)との違いは?

\Youtube動画での解説をみる/

本記事では、Oliveフレキシブルペイゴールドと三井住友カード ゴールド(NL)の違いについてご説明しました。

結論として、これらのカードにはそれぞれ特徴があります。

まず、Oliveフレキシブルペイゴールドは、三井住友カード ゴールド(NL)と比べて、より多くの金融サービスを1つのアプリでまとめて管理・利用できる点が特徴です。

銀行口座との連携が必要であり、口座番号やカード番号を持たないマルチナンバーレスカードを使用します。

また、支払い方法をクレジット・デビット・ポイント払いの切替が可能であり、便利な使い方ができます。

さらに、アプリ内で口座残高や入出金明細、クレジット利用明細、デビット利用明細、ポイント残高の確認や各種手続きが完結できる利点もあります。

一方、三井住友カード ゴールド(NL)は、従来のクレジットカードとしての基本的な機能が備わっています。

カード番号や有効期限が記載されたカードを使用し、クレジットカードとしての決済やポイントの利用が可能です。

また、三井住友カードの特典やサービスも利用できます。

どちらのカードがおすすめかは、個人のニーズや利用目的により異なります。

もし、銀行口座との連携や多様な金融サービスを1つのアプリで管理したい場合は、Oliveフレキシブルペイゴールドが便利かもしれません。

一方、従来のクレジットカードの使い方に慣れており、特に金融サービスのまとめ管理が必要でない場合は、三井住友カード ゴールド(NL)が適しているかもしれません。

最終的には、自身の利用スタイルやニーズに合わせてカードを選ぶことが重要です。

それぞれの特徴やメリットを比較しながら、最適なカードを選んでください。

Oliveフレキシブルペイゴールドと三井住友カードの違い「よくある質問」