みずほ銀行「SMART FOLIO(スマートフォリオ)」は、年代や性別、投資経験などの質問に答えるだけで、その人にあった資産配分や投資信託を提示してくれるロボアドバイザーです。

スマートフォリオを利用すれば、投資を始める上で高いハードルとなる「資産配分の決定」や「投信の選別」をロボットが行ってくれ、初心者の方でも簡単に投資を始めることができます。

そこで、本記事では、スマートフォリオの特徴や使い方などを解説します。また、他のロボアドバイザーと比較し、スマートフォリオのメリット・デメリットを解説して行きます。

- 結論:全自動投資ならスマートフォリオは不向き

⇒「ウェルスナビ」がオススメ - スマートフォリオの特徴・メリット

- 注意点・デメリット

- 利用方法

みずほ銀行「SMART FOLIO(スマートフォリオ)」

はじめに「スマートフォリオ」の特徴や魅力、サービスの利用方法などを解説していきます。

スマートフォリオ(みずほ銀行)とは?

みずほ銀行の「スマートフォリオ」は、一人一人に適した資産設計(ポートフォリオ)やオススメの投資商品(投資信託)を提供してくれる、無料の投資サービスです。

年代や性別、投資経験などの簡単な質問に答えるだけで、資産配分やおすすめの投資信託を提示してくれます。

投資信託を利用して資産運用を始める場合、リスク許容度に応じて資産配分を決めたり、その配分に合わせてファンドを選んだりしなくてはならず、投資初心者にとっては投資を始めるハードルになってします。

しかし、スマートフォリオを利用すれば、自分にあった資産配分や金融商品を、瞬時に、しかも無料で把握することができます。

スマートフォリオ(みずほ銀行)の使い方・操作手順【画像付き】

次に、スマートフォリオの利用方法を、実際の画像付きで解説していきます。

はじめに、スマートフォリオ|みずほ銀行に移動します。そうすると、下図のような画面に移動するので「体験版」をクリックすると、金融商品買い付けの手前まで体験することができます。

「体験版」をクリックすると、以下のような画面へ移動します。この画面では、投資方法を「積立投資」「一括投資」から選びます。今回の例では、積立投資を選びました。

一般的には、退職金などの運用期間が長くなく高額資金の運用を一括投資に、毎月の給料の一部を投資する場合「積立投資」を選びます。

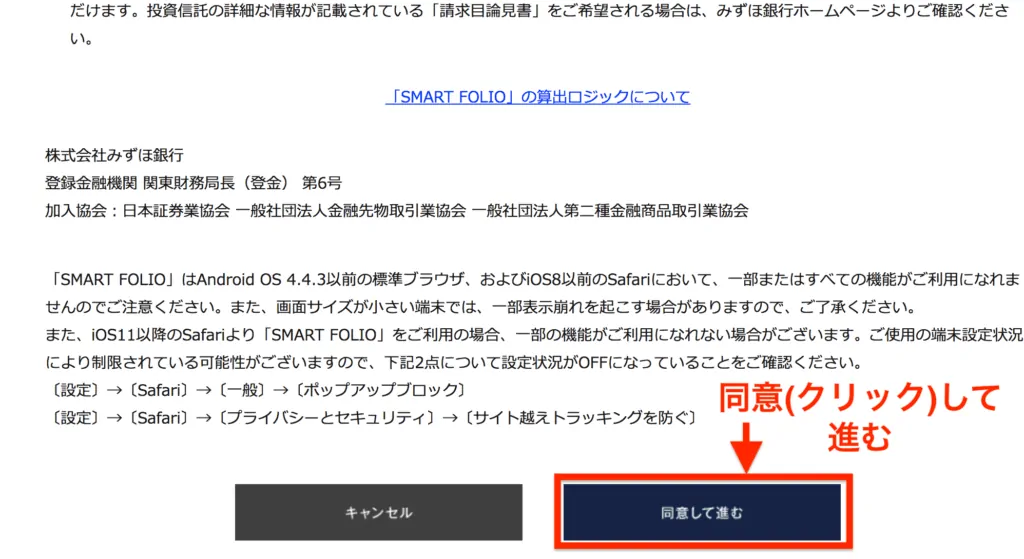

投資方法を選ぶ(クリック)すると、下図のような同意事項の確認画面が出てくるでの、同意して先に進みます。

同意すると、スマートフォリオのトップ画面へ移動しますので、画面下部に移動(スクロール)してください。

画面下方に進んでいくと「スタート」ボタンが出てきますので、ここをクリックして、スマートフォリオの無料診断を開始します。

スタートボタンをクリックすると、以下のような診断画面へ移動します。スマートフォリオの診断の流れとしては、下図のように「リスク許容度診断」→「資産配分モデル」→「投資プラン決定」→「具体的な投資信託」の順になっています。

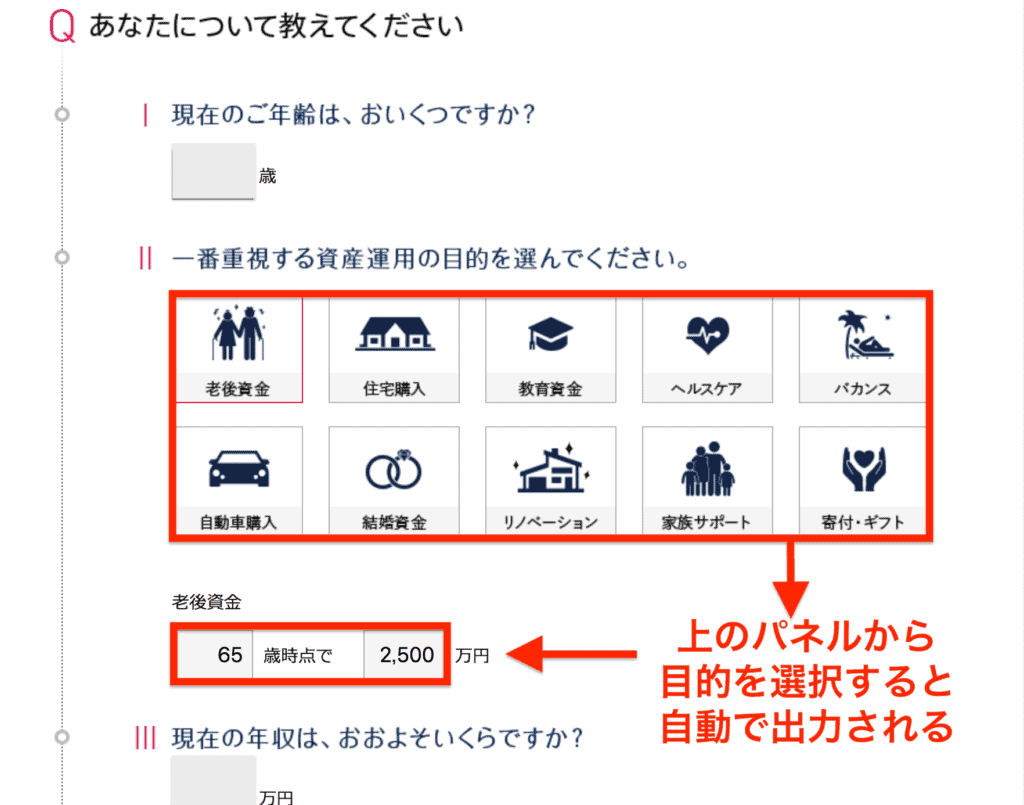

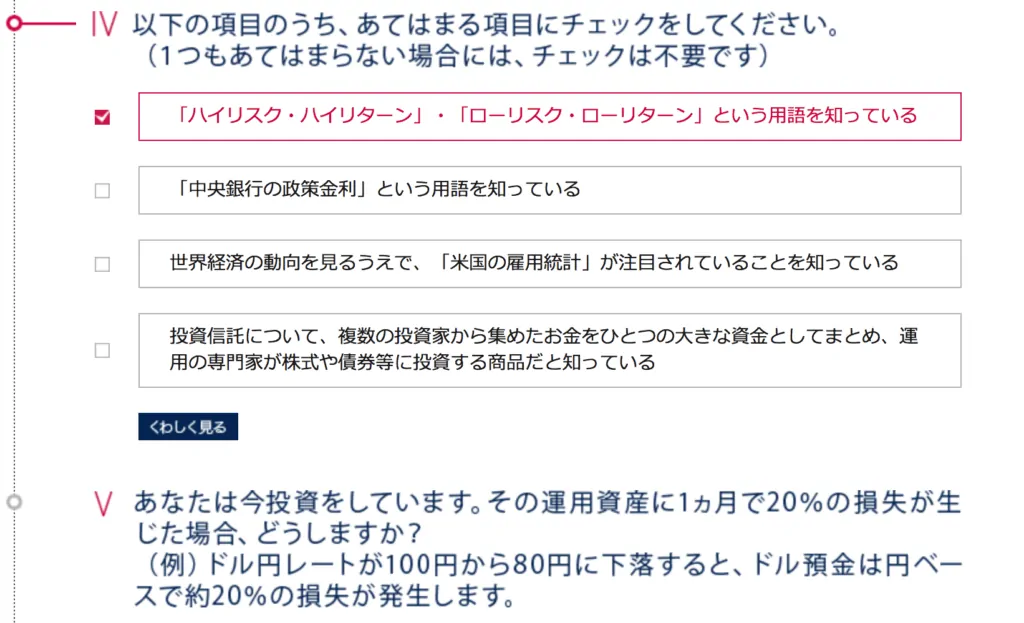

リスク許容度診断では、以下のように、5つの質問に答えることで、各個人に合ったリスク許容度を測定してくれます。現在の年齢や年収、資産運用の目的などを、まず答えます。

資産運用の目的の部分では、「老後資産」などパネルを選択することで、自動で下にある〇〇歳時点で〇〇万円の項目が記入されます。

これらの項目の記入が終わると、今度は、投資におけるリスク・リターンの個人的なイメージや、市況の悪化・急変動が起きた際に、資産をどうしたいか?など対処法を聞かれます。

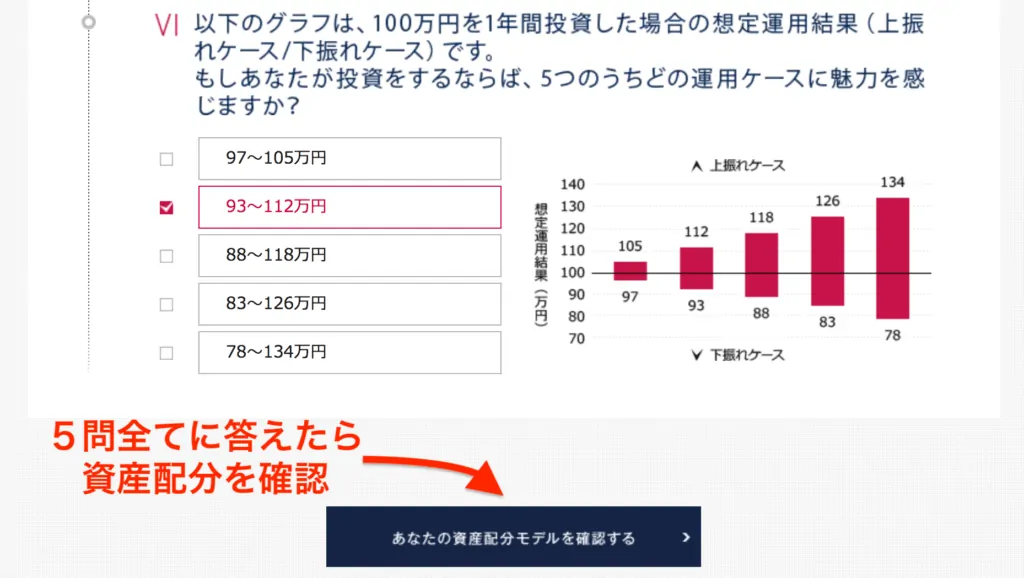

最後に、100万円を1年間運用した場合の、資産の増減イメージに答えて質問は終わりです。

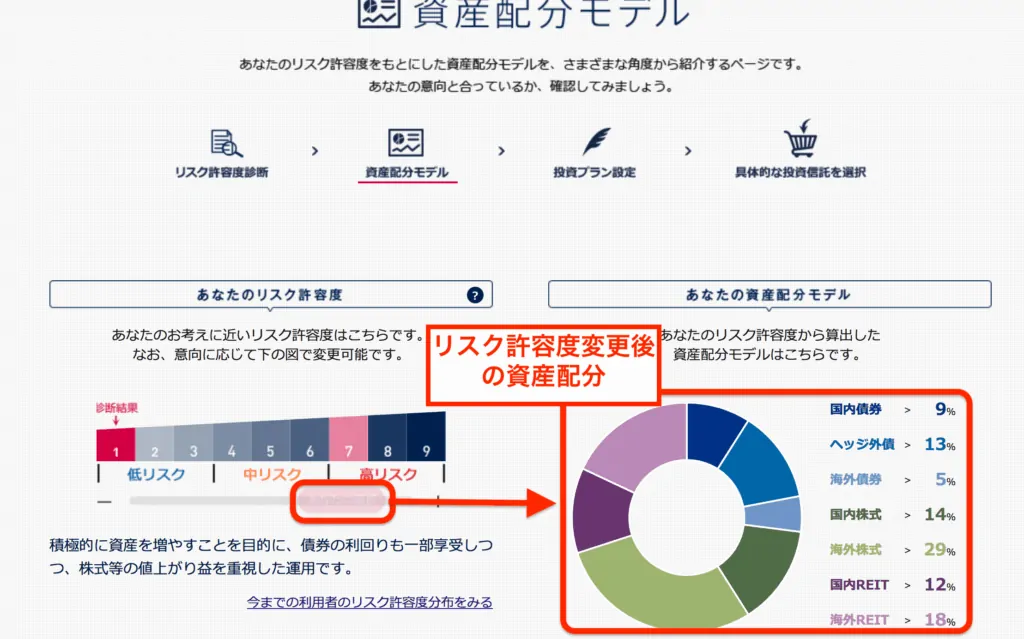

5つの質問に答えたら「あなたの資産配分モデルを確認する」ボタンをクリックすることで、質問から導き出されたリスク許容度に合った資産配分を確認できます(下図参照)。

ちなみに、提示された資産配分は、画面左の「あなたの選択」という部分を調整することで、低リスク・高リスクを調整できます。

例えば、「あなたの選択」を高リスクに移動すると、下図のように資産配分モデルが変わります。より高リスク側に動かしたため、債券の比率が下がり、株式などのリスク資産の割合が増えました。

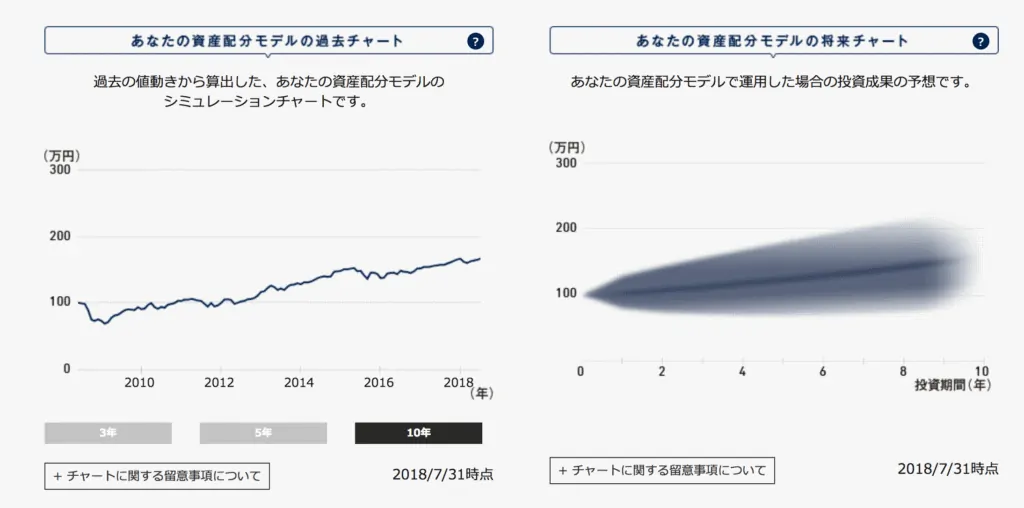

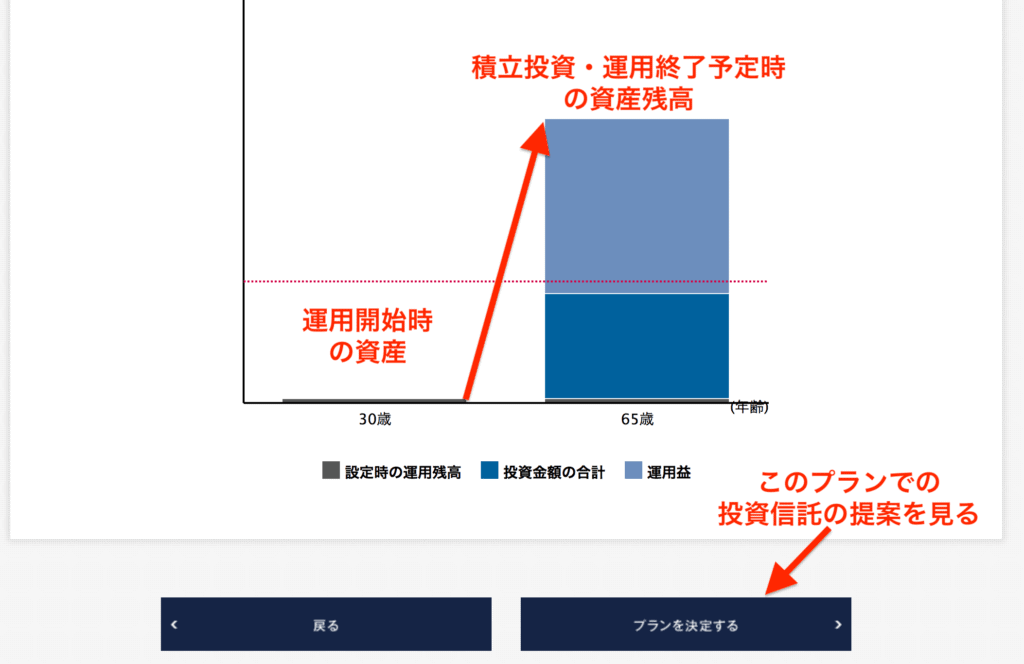

また、画面下部へ移動すると、SMART FOLIOが提示した資産配分モデルで、運用した際の過去10年、未来10年の資産シミュレーションが見れます。

過去10年では、2008年前後のリーマンショックが入っているため、一時的に資産が目減りしましたが、その後の着実な積立投資により、大きく資産を増やしていることがわかります。

シミュレーション結果が見終わったら、次にどのような投資信託を利用して、資産配分通りの運用を行っていくかを確認していきます。

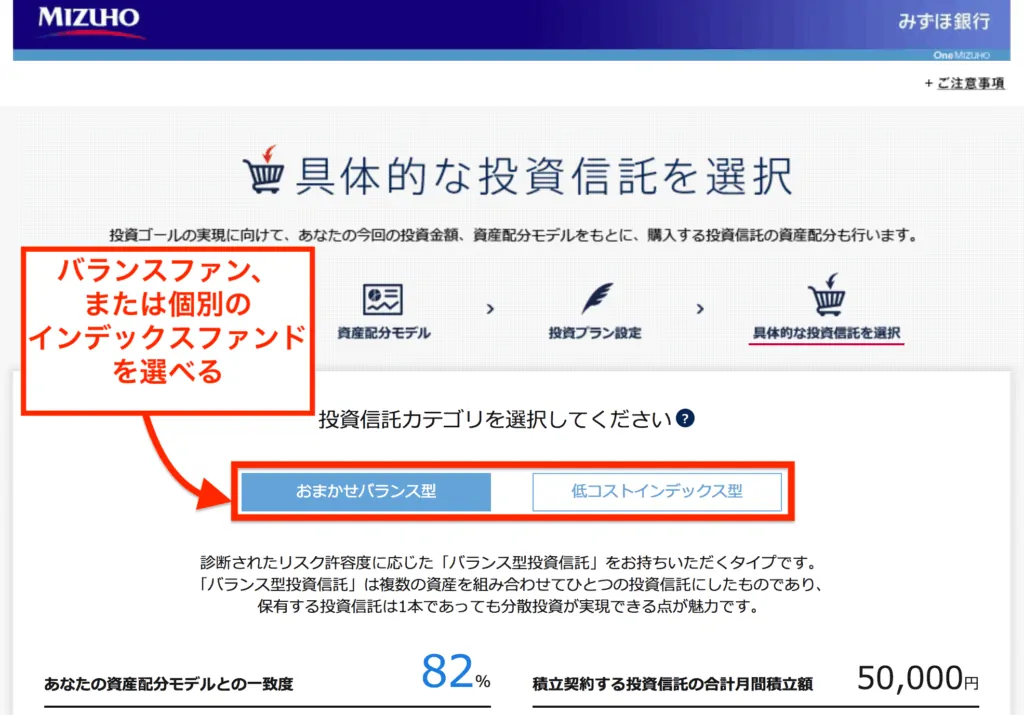

上の画面で「投資信託を決定する」ボタンをクリックすると、資産配分にあった投資信託をバランスファンド、または個別のインデックスファンドから選択できる画面へ移動します。

投資信託を1本だけで運用したい方はバランスファンド、保有ファンドが多くなっても手数料を少し安くしたい方は「インデックスファンド」を選ぶと良いでしょう。初期設定(デフォルト)では、バランスファンドになっています。

以下はバランスファンドを選んだ場合の候補になります。「たわらノーロードスマートグローバルバランス(成長)」が選ばれています。画面上部の「あなたの資産モデルとの一致度」をみると8割型一致していることがわかります。

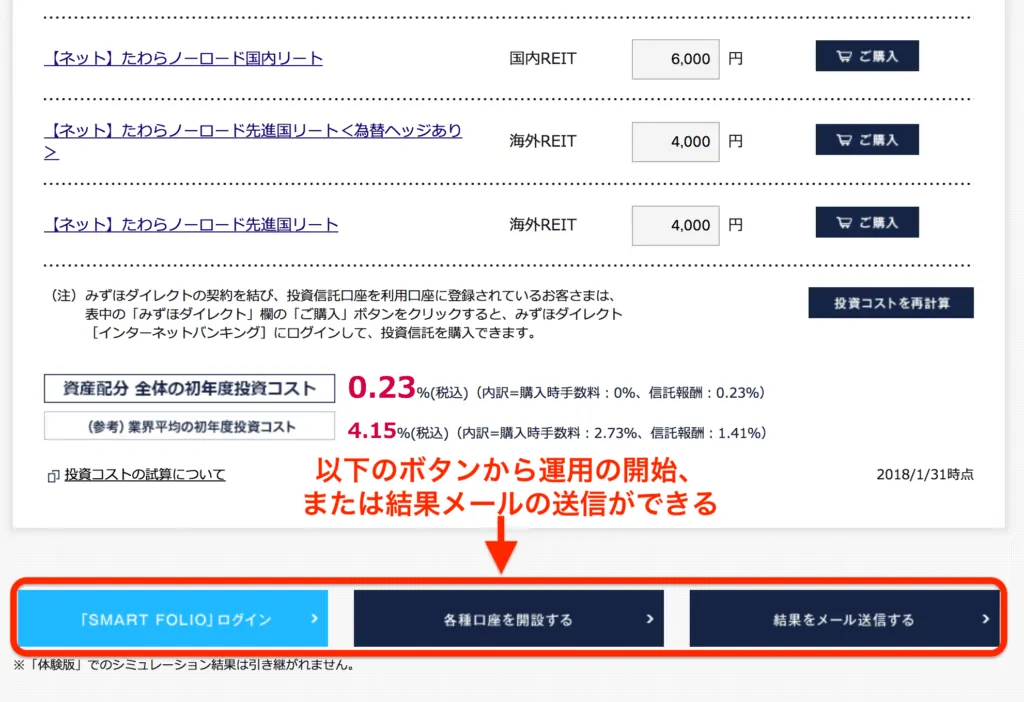

次に、個別のインデックスファンドを選んだ場合の候補を見て見ます。こちらも、たわらノーロードシリーズの各投資先(資産クラス)のインデックスファンドが選ばれています。

多くのファンドを保有しなくては行けなくなりますが、資産モデルとの一致度や全体的な手数料の安さが、個別インデックスファンドを選んだ場合の強み・メリットになります。

最後に、この投資信託で実際の購入を行いたい方は「口座開設」、結果だけを参考にして、ほかの証券口座で投資信託を購入・積立する方は、「結果をメールで送る」を選ぶことができます。

このような手順・流れで、SMART FOLIOを利用することができます。大体の使い方やサービスの特徴がわかったところで、みずほ銀行ユーザーの特典や他のロボアドバイザーとの比較などを行って行きます。

スマートフォリオは「みずほダイレクト」の利用者なら投資信託の一括購入も可能

みずほ銀行のネットサービス「みずほダイレクト」の利用者であれば、資産配分に合わせた金融商品(投資信託)の一括購入ができます。

資産配分に合わせて投資信託を購入・積立することは、手間がかかるので、みずほダイレクトを利用している方には、嬉しいサービスといえます。

スマートフォリオ(みずほ銀行)と他ロボアドバイザーの比較

スマートフォリオの特徴がわかった所で、SMART FOLIOのメリット・デメリットを、他のロボアドバイザーと比較しながら解説して行きます。

スマートフォリオ(みずほ銀行)を含むロボアドバイザーの比較・一覧

ロボアドバイザーには大きく分けて、資産配分と投資商品の提示・アドバイスだけを行ってくれる「アドバイス型」と購入や自動積立、リバランスなど投資の全てを行ってくれる「投資一任型」の2種類があります。

- 投資一任型:一般的なロボアドバイザー。資産設計から金融商品積立・管理全てが全自動

- アドバイス型:資産設計のみ行う

SMART FOLIOは「アドバイス型」に分類され、投資商品の購入・積立は口座にログインし、自分で行わなくてはいけないものの、投資一任型のような余分な手数料はかかりません。

投資一任型・アドバイス型のロボアドバイザーには、主に下表にまとめたようなものがあります。

| 名称 | 種類 | 手数料 | 自動 積立 | 自動税金 最適化 |

|---|---|---|---|---|

| ウェルスナビ | 投資一任型 | 手数料は預かり資産の1% (現金部分を除く、年率・税込1.1%) 3000万円を超える部分は0.5% (現金部分を除く、年率・税込0.55%) | ○ | ○ |

| 楽ラップ | 投資一任型 | 0.99% | ○ | × |

| テオ | 投資一任型 | 1.08% | ○ | × |

| ダイワ ファンドラップ | 投資一任型 | 1.42% | ○ | × |

| マネラップ | 投資一任型 | 0.99% | × | × |

| 投信工房 | アドバイス型 | 0.38% | × | × |

| 投信ロボ | アドバイス型 | – | × | × |

| スマートフォリオ | アドバイス型 | – | × | × |

スマートフォリオは、アドバイス型としては優秀なサービスとなっていますが、口座への入金や購入・積立などを全自動で行い投資に割く時間を短くしたい方は、投資一任型のロボアドバイザーが良いでしょう。

ロボアドバイザーの詳しい比較や選び方、最新のランキング等は、以下の記事をご参考ください。

スマートフォリオ(みずほ銀行)の良い評判・メリットは?

他のロボアドバイザーと比べた場合、SMART FOLIOには以下のようなメリットがあります。投資一任型のような余計な手数料が掛からない他、資産配分に合った複数の投資商品の中から自分の好みに合った投資信託が選べます。

- 余計な手数料が掛からない

- NISA口座で運用できる

- 「みずほダイレクト」なら一括購入できる

また、みずほ銀行ユーザーの方は、インターネットの「みずほダイレクト」に契約していれば、SMART FOLIOが提案した資産配分通りの投資信託(インデックスファンド)を一括で購入することができます。

ただし、運用中の資産管理やリバランスを考えると、アドバイス型としては、松井証券の「投信工房」やSMBC日興証券の「fund eye」の方が優秀です。

どちらもリバランスを提案してくれるため、資産配分を崩すことなく、中長期で投資が行えます。

スマートフォリオ(みずほ銀行)の悪い評判・デメリットは?

スマートフォリオのデメリット・注意点は、みずほダイレクト契約者以外は、提案されたポートフォリオ通りに投資商品の購入や積立を自分で行わなくてはいけない点です。

ウェルスナビや楽ラップなどの投資一任型であれば、金融商品の積立・購入だけでなく、リバランスなどの資産管理もロボットが全自動で行ってくれます。

そのため、手間や時間を省きたい人は、投資一任型のロボアドバイザーを選ぶと良いでしょう。ウェルスナビであれば、DeTAXシステムにより、実質コストを年率0.4%〜程度にすることが可能です。

「WealthNavi for SBI証券」の運用手数料は1%ですが、多くの場合、「DeTAX」(デタックス)の機能により年間0.4~0.6%程度の負担減となるため、事実上のコストはそれよりも少ないものになるでしょう。

引用:「WealthNavi for SBI証券」のウェルスナビ株式会社 柴山CEOへインタビュー

現在は、SBI証券との提携は解消されている。

みずほ銀行「SMART FOLIO(スマートフォリオ)」【まとめ】

SMART FOLIO(スマートフォリオ)は、資産配分の決定やオススメの投資商品の提案など投資初心者の方には、かなりハードルが高い部分をロボットが行ってくれる大変便利なサービスです。

また、投資一任型のロボアドバイザーとは違い、投資商品の購入や積立は自分で行わなくてはいけませんが、その分、手数料が安くなったり、NISAと一緒に利用できる点が大きなメリットです。

そのため、多少の手間よりも手数料の安さを求める方やNISAと一緒にロボアドバイザーを利用したい方に、オススメの投資サービスになります。

ただし、みずほ銀行のインターネット「みずほダイレクト」の契約者以外は、自分で投資信託の購入・積立を行わなくてはいけない点に注意が必要です。

また、運用中の資産管理やリバランスを考えると、松井証券の「投信工房」の方が高機能でオススメです。

また、自分で投資信託の購入・積立や管理の手間や時間を省きたい人は、投資一任型のロボアドバイザーが良いでしょう。

投資一任型でシェアが高い「ウェルスナビ 」であれば、DeTAXシステムにより、実質コストを年率0.4%〜程度にすることが可能なので、それほど手数料は気にならないかもしれません。