サイト管理人

サイト管理人長期投資で米国株式市場へ投資しようと考えている方は、ぜひご覧ください。

eMAXIS Slim米国株式(S&P500)は、S&P500をベンチマークとする米国株式市場への投資を目的としたインデックスファンドです。

ファンド保有時にかかる手数料「信託報酬」が、年率0.0968%(税抜)と驚きの超低コストです。

eMAXIS Slim米国株式(S&P500)の評価!利回りは?

eMAXIS Slim米国株式(S&P500)は、米国株式市場への投資を目的としたインデックスファンドです。

S&P500をベンチマークしており、アップルやマイクロソフトなど米国株500銘柄から構成されています。

eMAXIS Slimシリーズのファンドの1つで、手数料(信託報酬)の安さが最大の魅力です。

サイト管理人

サイト管理人アップルやアマゾン、マイクロソフトなど世界を代表するアメリカ株に、超低コストで分散投資が行えます!

eMAXIS Slim米国株式(S&P500)の評価①:構成銘柄(米国株)の比率は?

次に、本ファンドにどのような銘柄が組み込まれているか見ていきます。

本ファンドは、米国の代表的な株価指数「S&P500」をベンチマークとしており、約500銘柄から構成されています。構成銘柄の上位10銘柄の構成比率は、以下のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| マイクロソフト | 4.1% | テクノロジー |

| アップル | 3.6% | テクノロジー |

| アマゾン | 2.8% | 消費者サービス |

| 1.7% | 情報技術 | |

| バークシャー・ハサウェイ | 1.6% | 金融 |

| JPモルガン・チェース | 1.5% | 金融 |

| アルファベットC | 1.5% | テクノロジー |

| アルファベットA | 1.4% | テクノロジー |

| ジョンソン&ジョンソン | 1.3% | ヘルスケア |

| プロクター&ギャンブル | 1.2% | 生活必需品 |

アップルやマイクロソフト、アマゾン、Facebookなど全世界でも有名な企業が多く組み込まれています。また、バフェット氏率いるバークシャーもランクインしています。

本ファンドを利用することで、有名経営者の企業や米国のグローバル企業に分散投資が行えることがわかります。

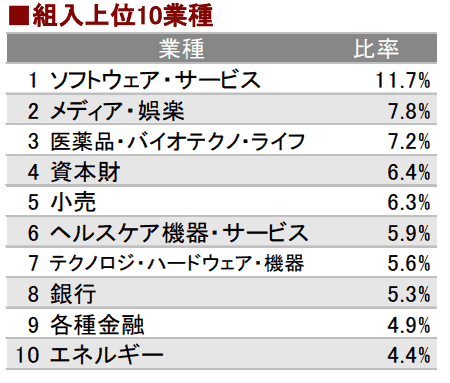

eMAXIS Slim米国株式(S&P500)の評価②:業種別・セクター別構成比率

eMAXIS Slim米国株式(S&P500)の業種別(セクター別)の構成比率は、下図のようになっていいます。

米国は、情報技術・ソフトウェア関連のグローバル企業が多いため、ソフトウェア・サービスの比率が1割程度を占めていますが、基本的には、各業種・セクターで分散が効いています。

本ファンドのベンチマークととなっている「S&P500」の構成銘柄や構成比率、NYダウとの比較などの解説は、以下の記事をご参照ください。

eMAXIS Slim米国株式(S&P500)の評価③:実績・利回り!分配金・パフォーマンス

本ファンドの決算(分配金)は、年1回(4月)行われます。

下図のように、設定以来、一度も分配金を出しおらず、効率的な運用が行われている事がわかります。

| 決算日 | 分配金 |

|---|---|

| 2021年4月26日 | 0円 |

| 2020年4月25日 | 0円 |

| 2019年4月25日 | 0円 |

サイト管理人

サイト管理人分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

| 運用期間 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 4.2% | 4.2% |

| 3ヶ月 | 13.3% | 13.3% |

| 6ヶ月 | 16.8% | 16.7% |

| 1年 | 44.5% | 44.3% |

| 3年 | 108.0% | 107.0% |

| 設定来 | 92.0% | 91.1% |

インデックスファンドなので、ベンチマーク(S&P500)とのパフォーマンスに差(乖離)が出ない事が重要ですが、設定以来、大きな乖離は発生していません。

ベンチマークとの乖離は、手数料などが影響するので、低コストのメリットを活かし、ベンチマークに忠実な運用が行われている事が分かります。

eMAXIS Slim米国株式(S&P500)は「つみたてNISA・iDeCo」で運用は可能?

eMAXIS Slim 米国株式(S&P500)は、つみたてNISAで運用可能です!

また、SBI証券iDeCoのセレクトプランを活用することで、個人型確定拠出年金(iDeCo)での運用も行えます。

- 運用益が非課税

- 掛金が全額所得控除

- 年金受給時の税制優遇

一般NISA・つみたてNISAと同様、運用益が非課税になるのはもちろんのこと、掛け金分が全額所得税になるメリットがあります。

年金給付まで資金を回収できないデメリットはありますが、税制面でNISAよりも絶大な優遇を受けることができます。

| 項目 | つみたてNISA | iDeCo |

|---|---|---|

| 対象者 | 20歳以上の日本人 | 20〜60歳の日本人 |

| 利用限度額 (年間) | 積立:40万円 現行:120万円 | サラリーマン、自営業など 立場によって異なる (年14.4万〜81.6万円) |

| 非課税期間 | 積立:5年 現行:20年 | 60歳まで |

| 税制優遇 | 譲渡益非課税 受取時非課税 | 譲渡益非課税 掛け金非課税 ⇒ 所得・住民税軽減 受取時課税 ⇒ 退職所得控除等が適用され軽減 |

eMAXIS Slim米国株式(S&P500)の手数料を評価!実質コストは?

投資信託を利用した資産運用において「手数料」は重要な要素なため、

「eMAXIS Slim米国株式(S&P500)の手数料はどのくらいですか?」

「いくつの種類の手数料がありますか?」などの質問があると思います。

そこで、このパートでは、eMAXIS Slim米国株式(S&P500)の手数料を評価し、実質コストについて解説します。

トータル実質コストはいくらなのか、その詳細な数字も明らかにします。

また、eMAXIS Slim米国株式(S&P500)を扱っている証券会社や手数料の比較も行います。

サイト管理人

サイト管理人投資信託を検討している方や既に投資している方にとって、手数料を正確に把握することは重要ですので、ぜひ、ご覧ください!

eMAXIS Slim米国株式(S&P500)の手数料の評価①:購入手数料/売却手数料

eMAXIS Slim米国株式(S&P500)を積立・買付する際にかかる購入手数料は「無料(ノーロード)」です。

また、投資信託の解約時にかかる手数料「信託財産留保額」も無料となっているため、本ファンドの取引や売買で手数料はかかりません。

| 項目 | 手数料が発生する タイミング | 手数料 (税込) |

|---|---|---|

| 購入手数料 | 購入時 | 無料 |

| 信託財産留保額 | 売却時 | 無料 |

eMAXIS Slim米国株式(S&P500)の手数料の評価②:信託報酬

サイト管理人

サイト管理人次に、eMAXIS Slim米国株式(S&P500)の信託報酬について見ていきます。

eMAXIS Slim米国株式(S&P500)の保有中にかかる手数料「信託報酬」は、年率0.09372%(税込)となっています。

また、eMAXIS Slim米国株式(S&P500)では、ファンドの純資産総額に応じて、信託報酬率が変わる「受益者還元型信託報酬」という仕組みを採用しています。

各純資産ごとの信託報酬(年率・税込)は、以下の表のようになっており、2022年に1兆円を突破し、最低利率の信託報酬が適用されています。

| 純資産総額 | 信託報酬 *年率・税込 |

|---|---|

| 5,000億円未満の部分 | 0.09372% |

| 5,000億円以上 1兆円未満の部分 | 0.09306% |

| 1兆円以上の部分 | 0.09240% |

我々投資家がたくさん購入・保有すれば、その分手数料がさらに安くなります。

サイト管理人

サイト管理人ファンドの純資産が増える事で、運用の安定度が増すだけでなく、手数料も引き下げになるのは魅力ですね!

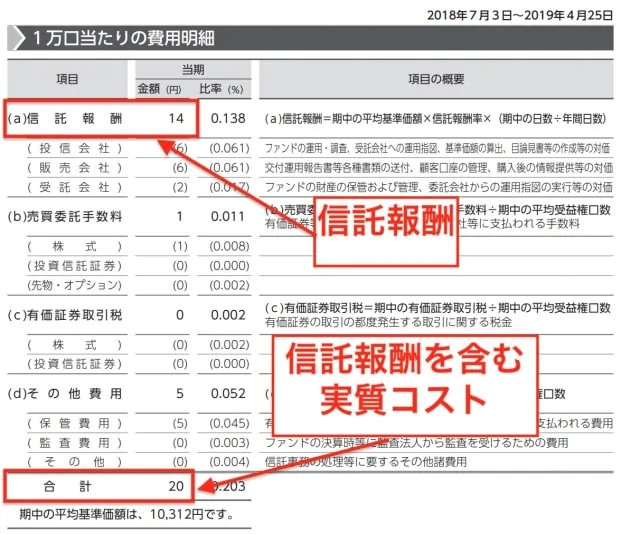

eMAXIS Slim米国株式(S&P500)の手数料の評価③:実質コスト

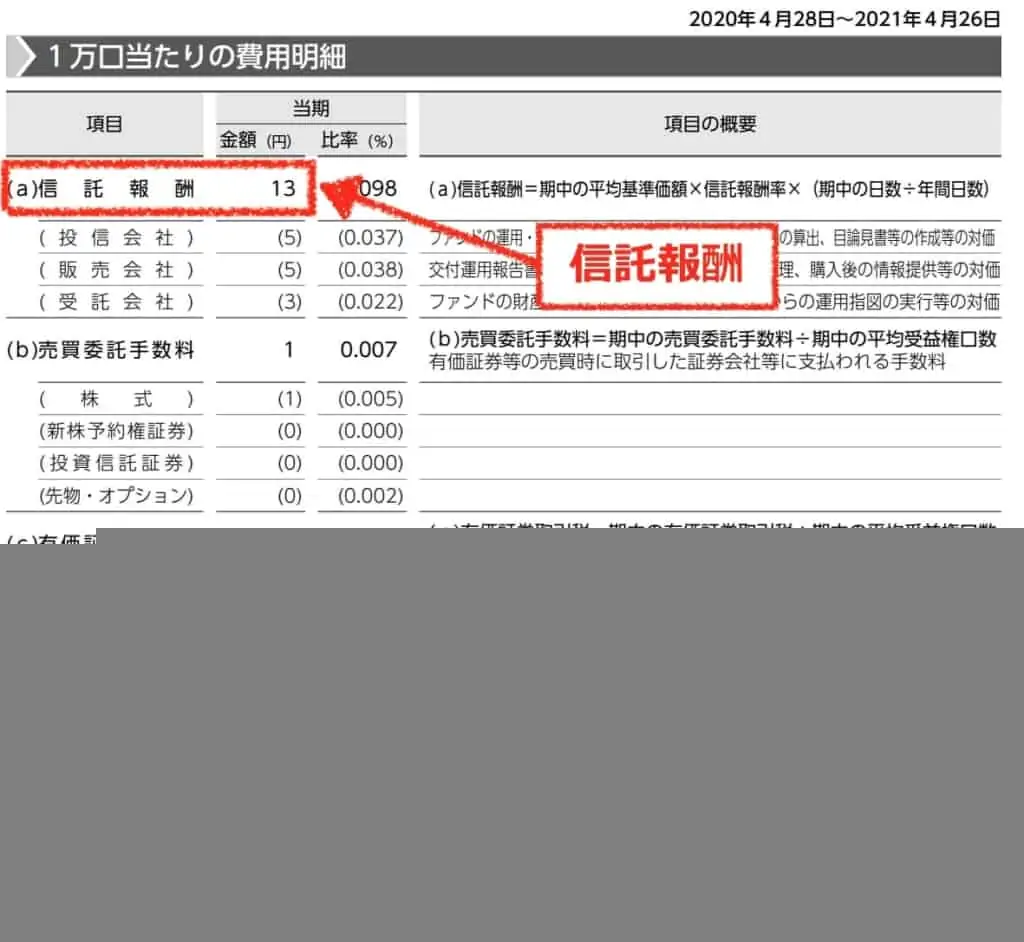

直近(2020年4月28日〜2021年4月26日)の売買委託手数料や有価証券取引税、保管費用などを含めた、本ファンドの実質コストは「0.1191%」となっています。

信託報酬以外の売買委託手数料・有価証券取引税などの余分なコストが低く、外国資産への投資で高くなりがちな「その他費用」も安く抑えられています。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が「13円」、信託報酬を含む全ての手数料の合計が「16円(+3円分が隠れコスト)」なので、実質コストを「信託報酬÷13円×16円」と計算すると、実質コストは0.1191%(四捨五入)となります。

過去の実績コスト

2018年4月28日〜2019年4月26日

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.229%」となっています。

ただし、信託報酬が0.16%(税抜)の時点での実質コストなので、手数料引き下げ後は、もう少し安くなると思います。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が「14円」、信託報酬を含む全ての手数料の合計が「20円(+6円分が隠れコスト)」なので、実質コストを「信託報酬÷14円×20円」として計算すると、実質コストは0.229%(四捨五入)となります。

- 信託報酬は0.16%(11月12日から0.088%へ引き下げ)

- 実質コストは、年率0.229%(税抜)

→ 手数料引き下げ後は安くなる

eMAXIS Slim米国株式(S&P500)のデメリットは?

多くの投資家に選ばれているeMAXIS Slim米国株式(S&P500)ですが、運用を検討する際にはデメリットも知っておく必要があります。

信託報酬の比較、構成銘柄の数、投資対象国の範囲の3点に焦点を当て、この商品がもつ課題点について詳細に解説します。

ここまで解説してきたように、信託報酬を含む実質コストが安い「eMAXIS Slim米国株式(S&P500)」ですが、デメリットもあるので、理解した上で積立・購入を行いましょう。

- eMAXIS Slim米国株式(S&P500)より信託報酬が安い投信がある!

- 全米株式インデックスファンドと比較して構成銘柄が少ない!

- 投資対象国がアメリカのみ

サイト管理人

サイト管理人以下、各デメリットについて詳しく解説していきます。

eMAXIS Slim米国株式(S&P500)のデメリット①:信託報酬が最安ではない!

eMAXIS Slim米国株式(S&P500)では、年間の信託報酬が0.09372%(年率・税込)となっています。

この率は決して高いとは言えませんが、米国株式のインデックスファンドの中には、さらに低い信託報酬を誇る商品も存在します。

以下の表は、eMAXIS Slim米国株式(S&P500)のように、S&P500をベンチマークとするインデックスファンドの信託報酬を比較したものです。

| ファンド名 | 信託報酬 *年率・税込 | ベンチマーク |

|---|---|---|

| 楽天・S&P500インデックス・ファンド | 0.077% | S&P500 |

| eMAXIS Slim米国株式(S&P500) | 0.09372% | S&P500 |

| たわらノーロードS&P500 | 0.09372% | S&P500 |

| SBI・V・S&P500インデックスファンド | 0.09264% | S&P500 |

| iFree S&P500インデックス | 0.225% | S&P500 |

| 米国株式インデックス・ファンド | 0.45% | S&P500 |

たとえば、楽天・S&P500インデックス・ファンドは、0.077%で運用されている場合もあるため、コストを最も重視する投資家にとっては、この差が大きなデメリットとなる可能性があります。

特に長期投資においては、わずかな信託報酬の差が運用結果に大きく影響を与えることもあり得るため、選択に際しては注意が必要です。

ただし、楽天・S&P500インデックス・ファンドは2023年に運用が始まったばかりなので、実質コストも分かりませんので、ファンドの純資産や運用実績を考えると、本ファンドを選択するのが無難です。

サイト管理人

サイト管理人実質コストや純資産、運用安定・実績を考えると、eMAXIS Slim米国株(S&P500)が無難な選択と言えます!十分低コストですし!

eMAXIS Slim米国株式(S&P500)のデメリット②:全米株式インデックスファンドと比較して構成銘柄が少ない!

S&P500は米国株式市場を代表する500銘柄で構成されており、広範な産業セクターに渡る大型株で構築されています。

しかし、全米株式インデックスファンドの場合、S&P500を上回る数千銘柄を含むことも多く、より市場を網羅していると言えます。

具体的には、中小型株への投資も積極的に行われるため、より多様な企業への分散投資を望む場合にはS&P500のみに投資することはデメリットになります。

また、全米株式インデックスではなくS&P500のみにフォーカスすることで、市場全体の動向を捉えきれないリスクがあるとも指摘されています。

ちなみ、全米株式「CRSP USトータル・マーケット・インデックス(以下、略してCRSP US)」をベンチマークとしたインデックスファンドには、以下のようなものがあります。

| ファンド名 | 信託報酬 *年率・税込 |

|---|---|

| PayPay投資信託インデックス アメリカ株式 | 0.0806% |

| SBI・V・全米株式インデックスファンド | 0.0938% |

| 楽天・全米株式インデックス・ファンド (愛称:楽天VTI) | 0.09372% |

S&P500は米国の大型・中型株約500銘柄から構成されていますが、CRSP USの方は、大・中・小型株約4,000銘柄から構成されています。

そのため、分散性の観点からは、CRSP USをベンチマークとする楽天VTIなどの方が優れています。

ただし、両方のベンチマークの中長期のパフォーマンスを比較してみると、以下の図からわかるように、違いがわからないくらいです。

そのため、ベンチマークにこだわりが無い方は、より手数料の安いeMAXIS Slim米国株式の方が良いでしょう。

参考:yahoo finance

eMAXIS Slim米国株式(S&P500)のデメリット③:投資対象国がアメリカのみ!分散投資なら全世界株式(オールカントリー)も!

eMAXIS Slim米国株式(S&P500)の投資対象は、世界最大の経済国であるアメリカのみに限られています。

これにより、アメリカ市場の成長をダイレクトに反映することができる利点がありますが、反面、地域リスクを多角的に分散することができないというデメリットが生じます。

現代のポートフォリオ理論においては広範な国や地域に渡る分散投資がリスクヘッジに貢献するとされており、特定の国だけではなく、全世界株式に投資するオールカントリー型のファンドも検討する価値があります。

全世界株式に投資を行うファンドでは、アメリカ以外の地域の成長にも参画し、グローバルな視点での資産形成を目指せるのです。

eMAXIS Slim米国株式(S&P500)の分散性を高めたい場合

米国だけでなく、ヨーロッパや太平洋地域の株式に広く分散投資を行いたい方は、ニッセイ外国株式インデックスファンドやeMAXIS Slim先進国株式などがオススメです。

信託報酬0.1%台で米国を含む20カ国以上の先進国株式市場へ分散投資が行えます。

円高・円安など為替変動リスクを抑えたい方は、たわらノーロード先進国株式(為替ヘッジあり)も選択肢の1つになるかもしれません。

eMAXIS Slim米国株式(S&P500)のデメリット④ETFと比較すると割高な経費率

本ファンドは、米国株式市場に低コストで分散投資ができるファンドとして、評価できるファンドです。

アップル、マイクロソフト、アマゾンなど、全世界で活躍するグローバル優良企業にファンド1本で投資できる点が魅力的です。

ETFとの比較

米国株式市場を投資信託とする投資商品には、インデックスファンドの他にETFがあります。

S&P500やCRSP USをベンチマークとするETFには、国内外合わせて以下のようなETFがあり、どれも信託報酬が安くなっています。

特に、バンガード・S&P500ETF(VOO)やバンガード・トータル・ストック・マーケットETF(VTI)は、信託報酬0.03%と驚きの安さとなっています。

| 銘柄名(コード・ティッカー) | 信託報酬 (経費率) | ベンチマーク | 種類 |

|---|---|---|---|

| バンガード・S&P500ETF(VOO) | 0.03% | S&P500 | 米国ETF |

| バンガード・トータル・ストック・ マーケットETF(VTI) | 0.03% | CRSP USトータル・ マーケット・インデックス | 米国ETF |

| iシェアーズS&P500ETF(IVV) | 0.04% | S&P500 | 米国ETF |

| SPDR S&P500 ETF(1557) | 0.095% | S&P500 | 国内ETF |

| UBS ETF米国株(1393) | 0.14% | MSCI米国インデックス | 国内ETF |

| Simple-X NYダウ・ジョーンズ・ インデックス上場投信(1679) | 0.15% | NYダウ | 国内ETF |

| 上場インデックスファンド米国株式 (1547) | 0.16% | S&P500 | 国内ETF |

ただし、金額ベースでの購入がきたり、毎月自動積立や分配金の自動再投資ができるなど利便性の高いインデックスファンドの方が、ETFよりも初心者向きだと思います。

eMAXIS Slim米国株式(S&P500)の利回り・評判!20年後は?

投資家の間で注目を集めるeMAXIS Slim米国株式(S&P500)ですが、これまでの実績に加えて今後20年の展望にも関心が寄せられています。

インデックスファンドとして利回りや手数料の低さが魅力的な一方で、長期の市場動向を見据えた運用戦略が投資の成果に重要な影響を与えることが予想されます。

eMAXIS Slim米国株式(S&P500)の20年後①:右肩上がりなら一括投資が有利!

歴史的に見て株式市場は右肩上がりの成長を遂げてきたため、将来も同様のトレンドが期待されます。

市場が長期的に上昇すると仮定すれば、早い段階で一括投資を行う方が最終的なリターンは高くなる可能性があります。

これは「時間は市場に勝る」という格言にも通じる考え方です。

しかし、一括投資は一時期の市場の変動に左右されやすく、リスク許容度が高い投資家に適しています。

将来予測は誰にも出来ませんが、eMAXIS Slim米国株式(S&P500)の過去の実績を踏まえると、長期保有を考える際には一括投資もひとつの有効な方法であることを示唆しています。

eMAXIS Slim米国株式(S&P500)の20年後②:購入タイミングの分散ができる積立投資が無難!

投資で重要なのは、リスク管理であり、積立投資はその理想的な形です。

市場の上下に合わせて少額ずつ投資することで、購入単価の平均化を図ることができます。

これはドルコスト平均法と呼ばれ、長期にわたり資産を積み上げる際に有効な戦略です。

20年という長期に渡る投資では、市場の変動が予測困難なことから、積立投資は投資家が市場の波に左右され過ぎずに済む安全策となります。

eMAXIS Slim米国株式(S&P500)のような低コストのインデックスファンドは、コンスタントに積み立てを行う際にも適しており、多くの投資家に支持されています。

eMAXIS Slim米国株式(S&P500)の口コミ・評判は?

投資家からのeMAXIS Slim米国株式(S&P500)の評価は高く、その手数料の低さやS&P500インデックスに連動するシンプルさが好評を博しています。

運用実績が安定しており、投資初心者からベテラン投資家まで幅広い層に選ばれる理由の一つとなっています。

インターネット上のレビューやフォーラムでは、コストパフォーマンスの高さや利便性を指摘する声が目立ちますが、市場の変動に強く依存することや配当再投資の影響を考慮する必要があるとの意見も見られます。

これらの口コミは、実際の投資家の経験を反映しており、eMAXIS Slim米国株式(S&P500)への投資を検討する際の有用な情報源となっています。

サイト管理人

サイト管理人以下、eMAXIS Slim米国株(S&P500)の口コミや評判をX(旧Twitter)からピックアップして行きます。

サイト管理人

サイト管理人やはり、信託報酬の引き下げ時期には、歓喜の声が上がっています!

eMAXIS Slim米国株式(S&P500)【まとめ】利回りや評価、20年後は?

本ファンドのデータをまとめると、以下のようになっています。

年率0.0968%(税込)と超低コストで米国のグローバル企業に投資を行うことができる点が最大の魅力です。

- ベンチマーク:S&P500

- 購入手数料:無料(ノーロード)

- 信託報酬(税抜):年率0.088%(その他諸経費を含む実質コスト:0.229%)

- 売買単位:1万円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(4月25日。休日の場合、翌営業日)

- 償還日:無期限(設定日:2018年7月3日)

- 信託財産留保額:無し

米国株式市場への投資を目的としたファンドには、楽天VTIやSBIバンガードS&P500がありますが、実質コストやこれまでのファンド運用の実績・純資産の推移などを総合的に加味すると、本ファンドの利用が無難です。

また、三菱UFJアセットマネジメント(旧三菱UFJ国際投信)から出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

サイト管理人

サイト管理人ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

心配であれば、将来の純資産総額の推移も見ておきましょう。

本記事では、eMAXIS Slim米国株式(S&P500)の利回りやデメリット、そして将来の評価について詳しく検証しました。

まず利回りについてですが、eMAXIS Slim米国株式(S&P500)は、過去の運用実績からも分かるように、安定したリターンを提供しています。

例えば、運用開始から2年4ヶ月で資産評価額が862,886円まで成長し、元本に対して+162,886円の利益を上げました。

また、毎月の積立により資産を増やすことも可能です。これにより、中・長期的な投資において、安定したリターンを期待することができるでしょう。

次に手数料についてですが、eMAXIS Slim米国株式(S&P500)は、低コストで運用できる点が魅力です。

信託報酬が業界最低水準であり、投資家にとって利益を残しやすい環境が整っています。

これにより、投資家はより多くの利益を得ることができる可能性が高まります。

一方で、eMAXIS Slim米国株式(S&P500)にはデメリットも存在します。

例えば、株式投資はリスクを伴うものであり、株価の変動により元本を損失する可能性があります。

また、将来の市場の動向については予測が難しく、過去の実績から将来の利回りを確定することはできません。

投資を行う際には、リスクを適切に管理し、自身の投資目的やリスク許容度に合わせた判断が必要です。

最後に、eMAXIS Slim米国株式(S&P500)の将来の評価についてですが、アメリカの主要企業に投資することで、経済の成長に連動するポートフォリオを形成することができます。

将来の市場の動向や経済の成長によっては、より大きなリターンを期待することができるかもしれません。

しかし、投資には常にリスクが伴いますので、将来の評価に関しては慎重な判断が必要です。