サイト管理人

サイト管理人どちらがお得か?判断基準などもケース毎に紹介ますので、迷っている方は、ぜひご参考ください。

dカードは、常時1%のポイント還元率やお得なスマホ決済「d払い」との相性の良さから、多くの方が愛用しているクレジットカードです。

しかし、年会費無料の「dカード」の他に、ハイ・ステータスの「dカード GOLD」の2種類があり、

- どちらを選べば良い?

- dカード・dカード GOLDの違いは?

など、疑問や分からない点が多いと思います。

そこで、本記事では、dカード・dカード GOLDの違いを、ポイント還元率や利便性、年会費など、様々な観点から比較・解説していきます。

#ガイド(キャンペーン・7つの違い・結論 or 共通のメリット)

結論!dカード vs GOLDどっち?違いは?ahamoは?

ズバリ、結論から言うと、携帯電話・スマホで通信キャリア「NTT docomo」を利用している方(ドコモユーザー)は「dカード GOLD」が良いですが、それ以外の方(非ドコモユーザー)は「dカード」で十分です!

dカード GOLDは、年会費が有料(1万円)ですが、空港ラウンジ・付帯保険や特典の他に、携帯料金の支払いで10%還元(通常利用分:1%+上乗せ分:9%)など、ドコモユーザーに優遇を行なっています。

そのため、ドコモユーザーの方であれば、年会費を払ってもdカード GOLDを発行するメリットがあります。

- 空港ラウンジ・付帯保険などの特典が充実

- 携帯料金の支払いで10%還元

→ ドコモユーザーはメリット大!

サイト管理人

サイト管理人空港のラウンジなど、ステータスの高いカードを持ちたい方も「dカード GOLD」はオススメです!

一方、ドコモユーザー以外の方は、dカード GOLDで得られるメリットが少ないため、年会費無料の「dカード」で十分と言えます。

サイト管理人

サイト管理人私もドコモユーザーでは無いので「dカード」を利用しています!

以下、dカード GOLDがお得になるケースや比較ポイント、選び方などについて、詳しく解説していきます。

dカード GOLDがオススメな場合は?

以下の項目に該当する方は、dカード GOLDを検討する価値があります。

- ドコモユーザー(ドコモ光含む)

- 投資(THEO+docomo)を行う方

- 保険を手厚くしたい方

- 年間利用額が100万円以上になる方

- 高ステータスを求める方

サイト管理人

サイト管理人以下、各項目について詳しく解説していきます!

dカード GOLDが良いケース1:ドコモ(キャリア:docomo)ユーザーの場合

携帯電話・スマホで「NTT DOCOMO」を利用されている方、また「ドコモ光」を利用している方は、dカード GOLDがお得になる場合が多いです。

上記のドコモ契約者は、携帯料金・ドコモ光の利用金額がdカード GOLDで決済した場合「10%還元」されます。

通常の「dカード」の場合、1%しか還元されないため、dカード GOLDを利用する事で「+9%」の還元率上乗せが行えます。

そのため、dカード GOLDの年会費(税抜:1万円)を考慮すると、ドコモ利用料金の支払いが「毎月1万円以上」の方は、この支払いだけで、dカード GOLDの方がお得になります。

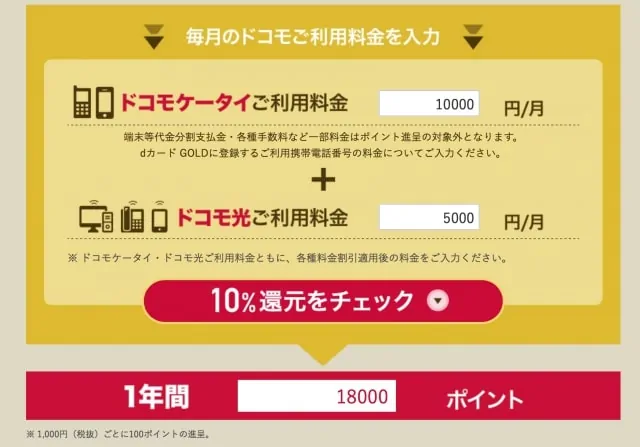

dカード GOLDで還元されるポイントは「シミュレーション」で確認できます。

現在のドコモの携帯料金やひかり回線の料金を入力する事で、下図のように「年間の獲得ポイント」と「年会費11,000円(税込)」を比較できます。

年間獲得ポイントのシミュレーションは、以下の公式ページから行えます。

→ dカード GOLD【公式】

さらに、家族カードでも、ドコモ利用料金の「10%還元」対象が受けられます。

ゴールドカードの2枚目以降は「1,100円(税込)」で作れるので、ご家族で検討するのもアリですね。

※それぞれのカードで、携帯電話番号の登録が必要。

- 家族カードでも10%還元が受けられる

- 家族カードは、1枚あたり1,100円

- 各カードで携帯電話番号の登録が必要

サイト管理人

サイト管理人dカード GOLDの家族カードは、ごく一部のサービスを除いて、充実の特典が受けられるので、かなり価値の高いカードです!

注意点としては、dカード GOLD1枚につき1回線しか10%還元が受けられない点です。

自分名義で、2つ以上Docomo回線を契約していても、10%付与は1回線のみです。

dカード GOLDが良いケース2:投資・資産運用「THEO+docomo」をやる場合

投資・資産運用を行う方で、全自動で国際分散投資が行えるロボアドバイザー「THEO+docomo(テオプラスドコモ)」を利用される方も、dカード GOLDの利用がお得になります。

THEO+docomoとは、株式会社「お金のデザイン」が提供するロボアドバイザー「THEO(テオ)」をdポイント・ドコモユーザー向けにブランド商品化した金融商品・投資サービスです。

投資資金「1万円」から、全自動で「国際分散投資」が可能なため、投資初心者の方を中心に利用者が急増しています。

- 投資初心者でも国際分散投資を実践できる!

- 入金・積立・リバランスが全て自動

- その人の金融資産にあった資産運用が可能

- 1万円から始められる

また、THEO+docomoの場合、THEO+docomoの運用期間中にずーっとdポイントが貯ります。

資産運用額1万円に付き、毎月1ポイントがもらえます。毎月貰えるdポイントがもらえるのも嬉しいですが、ドコモ回線を利用している方の場合、通常時の1.5倍の毎月1.5ポイントが付与されます。

また、dカード GOLDを所持している方は「マイカラーパレット」が適用され、ロボアドバイザーの運用手数料が最大で35%割引(年率1% → 年率0.65%)されます。

ドコモユーザーの方は、ポイント還元も含め、お得に投資・資産運用が行えます。

- 毎月dポイントを貯めることが可能。

- 通常:1万円毎に1ポイント

- ドコモ回線利用者:1万円毎に1.5ポイント

- dカード GOLDで手数料が安くなる

THEO+docomoは、投資一任型のロボアドバイザーで、いくつかの質問に答えるだけで、全自動の積立投資が行えるので、投資を始めたいけど、「手間がかかる?」「ハードルが高い?」という方は、利用を検討してみると良いでしょう。

THEO+docomoの評判やメリット・デメリットの詳細は、以下をご参考ください。

dカード GOLDが良いケース3:付帯保険を手厚くしたい場合

dカード GOLDは、dカードと比較して、保険や補償が手厚いため、付帯保険を重視してクレジットカードを決める方にもオススメです。

たとえば、dカードケータイ補償の場合、携帯端末の紛失・盗難・修理不能(水濡れ・全損)など、万が一の不測の事態に、同一機種・同一カラーの携帯購入を購入から3年間、購入費用の一部(最大10万円)を補償サポートしてくれます。

サイト管理人

サイト管理人dカードの場合、携帯端末の購入費用のごく一部だけの補償ですが、GOLDであれば「最大10万円」まで補償してくれる充実の内容です。

サイト管理人

サイト管理人ドコモユーザーの方は、携帯電話の支払いの10%還元と合わせて、端末の補償サポートも受けられるので、メリットが大きいですね!

また、国内旅行・海外旅行の傷害保険が付帯されている点も、dカードゴールドのメリットです。

国内旅行傷害保険

クレジットカードには「自動付帯・利用付帯」の2通りの付帯がありますが、国内旅行保険は「利用付帯」になります。

| 項目 | 内容 |

|---|---|

| 利用付帯 | カードを利用して始めて適用される付帯保険 |

| 自動付帯 | カード所有時に自動的に適用される付帯保険 |

サイト管理人

サイト管理人自動付帯の場合、カードを持っているだけで、自動適用されます。

dカード GOLDの国内旅行傷害保険は、以下の場合に適用されます。

- 公共交通乗用具に乗客として搭乗中に被った傷害

- 旅館、ホテルなどに宿泊客として滞在中に火災・破裂・爆発によって被った傷害

- 宿泊を伴う主催旅行に参加している間に被った傷害

対象項目ごとの保険金額は、下表のようになっています。

| 項目 | 内容・金額 (本会員・家族会員) |

|---|---|

| 傷害死亡保険金 | 5,000万円 |

| 傷害後遺障害保険金 | 200万円〜5,000万円 |

| 入院保険金 | 日額5,000円 |

| 通院保険金 | 日額3,000円 |

| 手術給付金 | 入院保険金日額の5倍または10倍 |

また、国内旅行関連として、dカードゴールドでは「国内航空便遅延費用特約」も付帯されています。

| 項目 | 内容・金額 (本会員・家族会員) |

|---|---|

| 乗継遅延による宿泊・食事費用 | 2万円 |

| 手荷物紛失による衣類・生活必需品の購入費用 | 2万円 |

| 手荷物遅延による衣類・生活必需品購入費用 | 1万円 |

| 出航遅延・欠航による食事費用 | 1万円 |

海外旅行傷害保険

dカード GOLDの海外旅行保険は「自動付帯・利用付帯」の両方が付いています。

カードの所有だけで、保険の対象となりますが、実際にカードを利用すると、補償金額アップする仕組みになっています。

- 自動付帯と利用付帯が付いている

→カード利用で補償金額が上昇 - 家族付帯もある

サイト管理人

サイト管理人海外旅行保険を充実させたい方は、dカード GOLDがオススメです。

また、家族付帯もある点が特徴です。家族付帯は、以下のような定義になっています。

dカード GOLD本人会員様と生計を同一にされる、配偶者様(※)・19歳未満で同居のご親族様・19歳未満で別居の未婚のお子様

引用元:dカード-海外旅行保険

サイト管理人

サイト管理人海外の医療費は、日本の健康保険に慣れている私達にとって、超高額なので、海外旅行保険付きのクレジットカードは、安心感が違います!

| 項目 | 内容・補償金額 (本人・家族会員) | 内容・補償金額 (本人の家族) |

|---|---|---|

| 傷害死亡 | 1億円(*) | 1,000万円 |

| 傷害後遺障がい | 程度により、 400万円~1億円(*) | 程度により、 40万円~1,000円 |

| 傷害・疾病治療費用 (一事故/一疾病の限度額) | 300万円 | 50万円 |

| 賠償責任 (一事故の限度額) | 5,000万円 | 1,000万円 |

| 携行品損害 (年間限度額) | 最高50万円/盗難時30万円 (一事故あたりの自己負担額3,000円) | 15万円 (一事故あたりの自己負担額3,000円) |

| 救援者費用 (年間限度額) | 500万円 | 50万円 |

(*)海外旅行費用をdカード GOLDにてお支払いいただいた場合のお支払い保険金額です。条件を満たさない場合の保険金額は傷害死亡時5,000万円、傷害後遺障がい時200万円~5,000万円となります。

サイト管理人

サイト管理人補償期間は「90日間」なので、長旅でも安心。

dカード GOLDを持っているだけで、旅の安心感が違います。

また、国内旅行と同様に、海外旅行関連として「海外航空便遅延費用特約」も付帯されています。

| 項目 | 内容・金額 (本会員・家族会員) |

|---|---|

| 航空便遅延による宿泊施設の客室料 | 3万円 |

| 航空便遅延による交通費or旅行サービス取消料 | 1万円 |

| 航空便遅延による食事代金 | 5,000円 |

| 手荷物遅延 | 3万円 |

サイト管理人

サイト管理人海外での航空便トラブルは、時たま見かけるので、海外航空便遅延費用特約は嬉しい特典です。

dカード GOLDが良いケース4:年間の利用金額が100万円以上の場合

dカード GOLDでは、前年の利用累計額が100万円以上の場合、11,000円相当のクーポンが贈呈されます。

| 前年の利用 累計金額 | 利用特典 (クーポン) |

|---|---|

| 100万円以上 | 11,000円相当 |

| 200万円以上 | 22,000円相当 |

200万円以上の場合、22,000円分と、クーポンの金額が倍増するので、dカードの利用額が多くなる予定の方は、dカード GOLDの利用がオススメです。

サイト管理人

サイト管理人100万円利用する方なら、クーポンだけで年会費の元が取れますね!

【dカード vs GOLD】7つの違いを比較

次に、dカードとdカード GOLDを「7つ」の項目で徹底比較していきます。どちらのカードに入会するか?迷っている方は、ご参考ください。

比較・違い①年会費

年会費は、通常のdカードが永久無料、dカード GOLDが1万円(税抜)となっています。

| カード名 | 年会費用 |

|---|---|

| dカード | 永久無料 |

| dカード GOLD | 11,000円(税込) |

万が一、カード利用が無くても、dカードは手数料が0円(永年無料)なので、カードの年会費が払いたく無い方は「dカード」がオススメです。

dカードでは、本人カードの他に、家族カード・ETCカードも発行可能。

dカードの場合、家族カード・ETCカードはいずれも無料ですが、ETCカードは「2年目以降一度も利用がなければ有料「500円(税抜)」になります。

dカード GOLDの場合は、家族カードが1枚目は無料ですが、2枚目以降(最大3枚)ご家族一人につき「1,000円(税抜)」がかかります。

サイト管理人

サイト管理人ゴールドカードの場合、家族カードは1枚目から有料になる事が多いので、dカード GOLDの家族カード1枚目(無料)は、かなり嬉しい特典ですね!

また、ETCカードは、利用の有無に関わらず「年会費無料」になります。

### 表と GOLDの推しポイント ###

サイト管理人

サイト管理人私のように、地方在住者は、一人一台車を持っているケースも多いので、ETCカードの特典は嬉しいですね。

比較・違い②ポイント還元率

dカード及びdカード GOLDでは、利用額に応じて「dポイント」が還元されます。

ポイント還元率は、通常の街でのお買い物やネットショッピング等の支払いで「いずれのカード」も1%還元。

ただし、ドコモの携帯電話料金・ドコモ光の通信料金の支払いで「dカードが1%還元」、「dカード GOLDが10%還元」になります。

| カード種類 | 通常の支払い 街でのお買い物等 | ドコモ携帯料金 ドコモ光通信費 |

|---|---|---|

| dカード | 1.0 % | 1.0%還元 |

| dカード GOLD | 1.0% | 10%還元 |

サイト管理人

サイト管理人ドコモユーザーの方は、dカード GOLDのポイント還元率のメリットが大きいですね!

比較・違い③キャンペーン

dカード・dカード GOLDでは、どちらのカードも新規入会・発行で、高額のdポイントが贈呈されますが、

キャンペーンで付与される「dポイント」は、dカードよりもdカード GOLDの方が充実しています。

キャンペーンで贈呈されるdポイントの内訳は、下表のようになっています。

dカード GOLDの新規発行キャンペーンの方が特典が豪華です!

| カード名 | 進呈ポイント |

|---|---|

| dカード | 最大8,000ポイント |

| dカード GOLD | 最大16,000ポイント |

サイト管理人

サイト管理人dカード GOLDの年会費は、11,000円(税込)がかかりますが、キャンペーンの利用で、少なくとも年会費の初年度分はまかなえます。

比較・違い④付帯保険

カードに付いている「旅行保険」や「ケータイ補償」などは、dカードとdカード GOLDで大きく補償内容が異なるため注意しましょう。

まず「旅行保険」ですが、そもそも「dカード」に付帯は無く、dカード GOLDのみ「国内旅行傷害保険」「海外旅行傷害保険」が付いています。

- dカード:旅行保険が付いていない

- dカード GOLD:国内・海外旅行傷害保険が付帯

また、前述のケータイ補償は、dカードにも付いているものの、dカード GOLDの補償の方が手厚くなっています。

| 項目 | 補償期間 | 補償金額 |

|---|---|---|

| dカード | 購入日から1年間 | 購入日から3年間 |

| dカード GOLD | 最大1万円 | 最大10万円 |

サイト管理人

サイト管理人付帯保険を重視される方は「dカード GOLD」が良さそうです。特に、旅行保険を付けたい方は「dカード GOLD」が必須です!

比較・違い⑤審査基準

審査基準は、いわゆるゴールドカードである「dカード GOLD」の方が、ハードルが高くなっています。

| カード名 | 審査条件(前提) |

|---|---|

| dカード | 満18歳以上の方 *高校生は除く |

| dカード GOLD | 満20歳以上の安定した継続収入がある方 *学生は除く |

サイト管理人

サイト管理人前提条件からして、dカードとdカード GOLDで審査基準にかなりの差がありそうです。

また、dカード GOLDでは、以下のような追加の審査条件がありますので、確認の上、カードの申し込みを行うと良いでしょう。

- 個人名義であること(法人は不可)

- 本人名義の口座を支払い口座として設定する事

- その他ドコモが定める条件を満たす事

「その他ドコモが定める条件を満たす事」に関してはブラックボックスとなっていますが、個人名義でご自身の口座を支払い口座として設定すれば、最初の2つの審査条件はクリアできそうです。

サイト管理人

サイト管理人審査基準が心配な方は、「dカード」で1年以上の支払実績を積んでから「dカード GOLD」にアップグレードするのが良いでしょう。

dカードとは別の例ですが、私の場合、長年愛用していたANA VISAカードで、年収条件では到底審査をクリアし得ない「ANA VISAプラチナ プレミアムカード」にアップグレードできた経験があります。

また、満20歳以上で安定した継続収入がある場合でも、学生の方は「dカード GOLD」を発行できません。

dカードも、満18歳以上であっても、学生の方は親権者の同意が必要になります。

ちなみに、基本的な一般論として、持家がある場合もプラスに働くことがあります。(自分ではなく家族のものでもプラス材料になるケースもあります。)

比較・違い⑥空港ラウンジ

空港のラウンジ利用は、dカード GOLDのみの特典となっています。

そのため、出張や旅行などで空港のラウンジ利用を行いたい方は「dカード GOLD」がオススメです。

サイト管理人

サイト管理人国内外の空の旅を充実させたい方は、dカード GOLDが適しています。

現在、以下の国内・ハワイの空港ラウンジがdカード GOLDの特典として利用可能です。

- 新千歳空港 スーパーラウンジ/North Lounge

- 函館空港 ビジネスラウンジ A Spring

- 旭川空港 ラウンジ大雪(TAISETSU)

- 青森空港 エアポートラウンジ

- 秋田空港 ロイヤルスカイ

- 仙台空港 ビジネスラウンジEAST SIDE

- 成田国際空港 「IASS EXECUTIVE LOUNGE」

- 羽田空港 エアポートラウンジ/SKY LOUNGE/SKY LOUNGE ANNEX/POWER LOUNGE CENTRAL/POWER LOUNGE NORTH/POWER LOUNGE SOUTH

- 中部国際空港 プレミアムラウンジ セントレア

- 富士山静岡空港 YOUR LOUNGE

- 新潟空港 エアリウムラウンジ

- 富山空港 ラウンジ らいちょう

- 小松空港 スカイラウンジ白山

- 伊丹空港 ビジネスラウンジ(ラウンジオーサカ)

- 関西国際空港 カードメンバーズラウンジ 六甲(北ウイング) 金剛(南ウイング) 比叡(ターミナルビル3階)アネックス「六甲」(北ウィング)

- 神戸空港 ラウンジ 神戸

- 岡山空港 ラウンジ マスカット

- 広島空港 ビジネスラウンジ

- 米子空港 ラウンジ DAISEN

- 山口宇部空港 ラウンジ きらら

- 出雲縁結び空港 エアポートラウンジ

- 徳島空港 エアポートラウンジ ヴォルティス

- 高松空港 讃岐

- 松山空港 ビジネスラウンジ/スカイラウンジ

- 新北九州空港 ラウンジ ひまわり

- 福岡空港 くつろぎのラウンジ TIME/ラウンジTIME インターナショナル

- 大分空港 ラウンジ くにさき

- 長崎空港ラウンジ ビジネスラウンジ アザレア

- 熊本空港 ラウンジ「ASO」

- 鹿児島空港 スカイラウンジ 菜の花

- 那覇空港 ラウンジ 華 ~hana~

- ダニエル・K・イノウエ国際空港 IASS HAWAII LOUNGE

サイト管理人

サイト管理人主要なラウンジは、ほぼ利用できます!

利用方法は、各ラウンジの入口で「dカード GOLD」と当日の「フライトチケット」を提示する形になります。

【比較】dカード・dカード GOLDの違い・一覧

以下の表は、ここまでの比較ポイントを含め、dカードとdカード GOLDの違いをまとめたものです。

| 比較・項目 | dカード | dカード GOLD |

|---|---|---|

| 年会費 | 永年無料 | 11,000円(税込) |

| ahamo | データ+1GB | データ+5GB 10%還元(上限:月300P) |

| dカードGOLD デスク | × | ○ |

| VJデスク (旅のサポート) | ○ | ○ |

| ETCカード | 550円(税込) *初年度無料 *1回以上の利用で次年度無料 | 完全無料 |

dカード GOLDのみの限定サービス・特典、またdカード GOLDが充実している内容をピックアップすると以下のようになります。

- ドコモ通信量10%還元

- 年間ご利用額特典

- dカード GOLDデスク

- 空港ラウンジ

- 国内旅行保険

- 海外旅行保険

- dカードケータイ補償

- 海外緊急サービス

- お買い物あんしん保険

- ahamo

- ETCカード

【dカード vs dカード GOLD】どっちもある共通メリット

次に、dカードとdカード GOLDのどちらにもある、共通の特徴についても解説していきます。

dカードの国際ブランド

dカードとdカードゴールドの決済ブランドは、両方のカードとも「VISA」「MasterCard」の2種類です。

JCBやアメックス、ダイナースクラブ等の国際ブランドは選べませんが、日本や海外の旅先・出張の利用を考えると、世界210カ国以上で4,000万箇所以上利用できる「VISA」「MasterCard」で問題ないでしょう。

VISA(ビザ)

VISAは、知名度・シェアで世界No.1の国際ブランドです。

管理元のVISAは、クレジットカード自体の発行を行わず、ライセンスや決済手数料で稼ぐビジネスモデルを築いています。

クレカだけでなく、様々な決済インフラ・テクノロジーを兼ね備えており、アメリカを中心に、全世界で圧倒的なシェアを誇ります。

以下の図は、2019年の各クレジットカードブランドの取引量(Purchase Volume)を表したグラフです。

圧倒的な2位のMasterCardを引き離し、圧倒的なシェアを誇る事がわかります。

サイト管理人

サイト管理人私自身、学生時代に始めて利用したクレジットカードのブランドが「VISA」でした!

MasterCard(マスターカード)

マスターカードは、VISAに次知名度を誇る国際ブランドです。VISA同様に、クレジットカードの発行は行わずに、ライセンスや決済手数料で稼ぐビジネスモデルを築いています。

サイト管理人

サイト管理人VISAがアメリカで強いのに対し、マスターカードはヨーロッパ地域で強いと言われています!

JCB

日本発の国際ブランドです。

国内や日本人観光客の多い海外の観光地では、優遇サービスが多く便利ですが、海外で使えない場所がある点がデメリットです。

dカードは、JCBブランドの発行は行えません。

共通のメリット①dカードのポイント還元率は「1%」

dカードを利用した際のポイント還元率は「1%」です。

「dカード GOLD」が優遇される訳でなく、dカード・dカード GOLDとも共通の還元率になります。

還元されるポイントは、NTT DOCOMOが管理・運営する「dポイント」です。

年会費・登録費などは無料で、会員登録を行えばドコモユーザー以外の方でも、全国の加盟店で利用可能です。

サイト管理人

サイト管理人主要クレジットカードの中には付与率0.5%のものもあるので、1.0%還元は嬉しいですね!

還元方式

dポイントの還元方式は、決済1回につき「100円(税込)」毎に1ポイントが付与されます。

還元率は、最大1%。税抜ではなく「税込」金額に対してポイント還元が受けられる点がメリットと言えます。

例えば、91円(税抜)の商品を購入した場合でも、税込100円となるので、1ポイントが付与されます!

サイト管理人

サイト管理人年会費無料のカードとしては、楽天カード等と並び、高還元クレカの部類に入りますね!

ただし、1回の決済毎の還元システムになるため、100円未満の端数はポイント還元が無駄になる点がデメリットです。

- メリット:税込価格が還元対象

- デメリット:1回の決済毎にポイント還元

→ 端数が無駄になりやすい

ちなみに、年会費無料の高還元カードでお馴染みの「JCB CARD W」「楽天カード」は、月の利用金額の合計に対して「1%分」のポイント還元がされます(Yahoo! カードは、dカードと同様、1会計毎にポイント還元)。

そのため、カード利用代金の端数分を無駄にしたくない方は、楽天カードの利用がオススメです。

楽天カードの評判やメリット・デメリットなどの解説は、以下の記事をご参考ください。

還元対象

dカードは、街のお店・オンラインストアでのお買い物はもちろん、公共料金の支払いやふるさと納税(一部のぞく)、ETCカードの支払いについても「1%」還元が受けられます。

ただし、キャッシングの利用分やdカードゴールドの年会費(税抜:1万円)などの支払いは「ポイント付与対象外」になります。

共通のメリット②iD・dポイントカード搭載型でお財布スッキリ!

dカード・dカード GOLD共に、iDやdポイントカード、クレカ一体型のカードが発行可能です。

iDとは、NTTdocomo・三井住友カードが開発した非接触型電子マネーです。

iD加盟店で利用が可能で、docomoのおサイフケータイや各種カード(iD付きクレジットカード等)を読み取り機にかざす事で決済が行えます。

前払い(プリペイド方式)だけでなく、後払い方式・デビットカード(口座引き落とし)にも対応しており「Apple Pay」に連携可能です。

サイト管理人

サイト管理人カード一枚で、iD・ポイントカード・クレジットカードの三役をこなしてくれるので、お財布がかさばる事もありませんね!

ローソンなど「dカード特約店」でポイントアップ!

dカード特約店とは、通常の1%のポイント還元とは別に、プラスアルファでポイント還元が受けられる店舗です。

特約店で「dカード」を利用すると、最大5%の還元が受けられます。

| ドラッグストア | マツモトキヨシ |

|---|---|

| カフェ | スターバックス ドトール |

| ネットショップ | dショップ dファッション dデリバリー ドコモオンラインショップ リンベル |

| 百貨店 | 伊勢丹 三越 高島屋など |

| 旅行・レジャー | JTB dトラベル JAL JALパック ビックエコーなど |

ただし、ボーナスポイント進呈のdポイントは用途・期間限定ポイントとなります。

→【最新版】dポイント(用途・期間限定)のお得な使い道は?現金化など徹底解説

dトラベルやdファッションなどの系列サービスは、いつでも3%還元が受けれます。

スタバやドトールは、カード支払いではなく、スターバックスカードへのチャージで4%還元が受けられます。

スタバカードへのお得なチャージ方法や節約術は、以下の記事をご参考ください。

→ スタバカードのチャージにdカードはオススメ?ポイント還元やお得な条件を比較・解説###

また、上表の他にも、ENEOSやエッソ・モービル・ゼネラルなどのガソリンスタンドは、「iD」決済で、1.5%の還元が受けられます。

サイト管理人

サイト管理人ガソリン代の節約ができるのは嬉しいですね!通勤やレジャーで車をよく利用する方は必見です!

ローソンでは5%おトク!

ローソンでは、ポイント還元と割引を合わせて「5%」お得になります!

dカード提示の1%還元とdカード決済の1%還元に加えて、特約店として「3%分の割引」が受けられます。

- dカード提示:1%還元

- dカード決済:1%還元

- 特約店:決済額から3%割引

サイト管理人

サイト管理人ローソンだけでなく、ナチュラルローソン、ローソンLTF、ローソンポプラ、ローソンメトロス、ローソンストア100で利用可能です。

ただし、以下のような3%割引対象外の商品もある点に注意しましょう。

割引対象外の商品・サービスは次のとおりです。

引用元:d card-dカードならローソンで3% OFF

新聞、雑誌、書籍、タバコ、ゆうパック、収納代行、Edy チャージ、交通系マネーチャージ、デジカメプリント、コピー、切手・印紙・ハガキ、国際電話用/携帯電話用プリペイドカード、テレホンカード、QUO カード、Amazonショッピングカード、オークションゆうパック、ローソンチケット、楽天トラベル、JTB、バイク自賠責、ローソン運転免許、取り次ぎサービス(漢字検定・QUO 宅配取次・保険・学校検定)、プリペイドシート(国際電話用・携帯電話用・電子マネー)、電子マネー・オンラインゲームID 発行、各種代金支払い(払王、Amazon・マルチペイメントなど)、インターネット受付支払いあり、インターネット受付支払いなし、キャッシングご返済・ショッピングお支払い・スマートピット、toto、自治体指定ごみ袋。

サイト管理人

サイト管理人タバコや新聞、書籍、収納代行、各種金券は割引の対象にならない点に注意ですね!

ちなみに、ローソンは、dポイントカードでなく、Pontaポイントを提示して「dカード」決済した場合でも、合計5%分も貯めることができます。

マツキヨでは4%おトク!

ドラッグストア「マツモトキヨシ」では、100円(税抜)の決済毎に「4%」のポイント還元が受けられます。

dカード提示の1%還元とdカード決済の1%還元に加えて、特約店として「+2%分の還元」が受けられます。

- dカード提示:1%還元

- dカード決済:1%還元

- 特約店:+2%還元

マツモトキヨシでは、dカードの他にも、マツキヨポイントが貯まるなど、dカードやd払い、専用のマツキヨアプリを利用する事で、かなりの節約効果が得られます。

dポイントクラブのステージアップ特典・優待が受けられる

dポイントクラブには、5種類の会員ステージが設けられており、ステージ・ランクに応じて優待サービスが受けられます。

会員ステージのランクアップ条件は、下表のようになっており、dポイント獲得数(6ヶ月間)が多い方、またはドコモ回線を長期で継続利用されている方が優遇されます。

サイト管理人

サイト管理人ドコモ回線の利用者でなくても、ポイント獲得数が多ければ、上位ランクが狙えます!

| ステージ | dポイント獲得数 (6ヶ月) | ドコモ回線の 継続利用年数 |

|---|---|---|

| 1st | 600ポイント未満 | 4年未満 |

| 2nd | 600ポイント以上 | 4年以上 |

| 3rd | 1,800ポイント以上 | 8年以上 |

| 4th | 3,000ポイント以上 | 10年以上 |

| プラチナ | 1万ポイント以上 | 15年以上 |

上位ステージの場合、どんな優待・特典があるの?

サイト管理人

サイト管理人ホテルや旅行ツアー、遊園地などの優待券が、抽選でもらえます!

| ステージ | 優待内容 |

|---|---|

| プラチナ | JALのおもてなし空間やテーマパーク、 ホテルの優待券を無料プレゼント(抽選) |

| 4th/プラチナ | 遊園地・映画・スポーツクラブ等を 優待価格で利用可 |

お買い物保険などの付帯サービス

dカード(およびdカード GOLD)では、購入日から起算して、年間100万円まで補償する「お買物あんしん保険」が付帯されています。

| 付帯サービス | |

|---|---|

| お買物あんしん保険 | 購入日から起算して、年間100万円まで補償 |

| カードの紛失 ・盗難の補償 | 紛失・盗難の届け出日の90日前から、損害を補償 |

また、クレジットカードが不正利用された場合(特殊ケースを除く)、紛失・盗難の届け出日の90日前から、損害を補償してくれる「カードの紛失・盗難の補償」もあり、安心にカードを所有することできます。

サイト管理人

サイト管理人いずれのカードも安心して所持することができますね!

【2021年9月から】ahamoのデータ容量アップ!dカード GOLDは10%還元も!

お手持ちのdカードとahamoの契約者番号を連携・紐付けすると、データ容量がアップします。

| 券種・カード名 | 特典 |

|---|---|

| dカード | データ容量+1GB |

| dカード GOLD | データ容量+5GB 利用料金10%還元 (上限:300P) |

一般dカードでも+1GB、ゴールドカードであれば+5GBも容量を増やせます。

さらに、dカード GOLDであれば、利用金額100円あたり10%のdポイント還元を受けられる特典も併用できます。

月間の付与ポイント上限は300ポイント。

よくある質問(FAQ)

- dカードは、マイナポイント事業の対象ですか?

-

dカード・dカード GOLD、いずれもマイナポイントの対象です。ただし、ポイントの付与・利用も「2021年3月31日まで」なので、早めの手続きが必要です。

- カードの解約方法は?

-

dカードの解約・退会は「電話」で行えます(ウェブは不可)。

電話上では、本人確認をした上で、解約の申し出を行い、その後手続きを行う手順・流れになります。 - 満足度やランキングは?

-

オリコン顧客満足度ランキングによれば、ゴールドカード部門で「第2位」となっており、カード所有者の満足度がかなり高いことが分かります。

おすすめのクレジットカード ゴールドカードのランキング・比較

引用元:オリコン顧客満足度ランキングまた、同ランキングで一般カード部門でdカードが「第8位」となっている点からも、相対的にdカード GOLDの満足度が高いことが分かります。

- マイルとの相性は?

-

dポイントはJALマイルに交換可能です。

ただし、交換レートを考慮すると、還元率が0.5%程度に減少します。

【まとめ】dカード vs GOLDどっちがオススメ?違い・比較

ここまで解説してきたように、dカードとdカード GOLDには、年会費や付帯サービス、ポイント還元などで様々な違いがあります。

基本的には、ドコモユーザー以外の方は、年会費無料の「dカード」で十分だと思いますが、付帯保険や携帯補償、空港ラウンジ等の好みに合わせて「dカード GOLD」を利用しても良いでしょう。

ただし、dカード GOLDは、審査が厳しいゴールドカードになるので、審査が不安な方は「dカード」で支払い実績を積んでから「dカード GOLD」へアップグレードするのも一つの手です。

dカード

dカードは、年会費「永久無料」のクレジットカードで、ドコモユーザー以外の方でも、1%分のdポイント還元が受けられる点が特徴です。

今なら新規入会キャンペーンで最大8,000円分のdポイント(用途・期間限定)が貰えます。

| 年会費 | 永久無料! |

|---|---|

| ポイント還元率 | 1%分のdポイント還元 |

| キャンペーン | 新規発行で最大8,000円分のdポイント進呈 *用途・期間限定のdポイント |

| ブランド | VISA、MasterCard |

| 支払い方法 | 1回・2回・分割・ボーナス・リボ払い |

| 特徴 | 特約店(ローソン等)で最大5%OFF! 誰でも「1%」ポイント還元! スマホ決済「d払い」の連携でお得! |

###

dポイント(用途・期間限定)の詳細や、おトクな使い方は、以下をご参考ください。

dカード GOLD

dカード GOLDは、年会費1万円(税抜)が係りますが、空港ラウンジ・付帯保険の優遇の他、ドコモ携帯料金が10%還元される点が特徴です。

現在、dカード GOLDでは、最大16,000円相当のdポイント(用途・期間限定)が貰えるキャンペーンを開催しているため、新規でdカード GOLDを発行される方は利用すると良いでしょう。

| 年会費 | 11,000円(税込) |

|---|---|

| ポイント還元率 | 1%分のdポイント還元 |

| キャンペーン | 新規発行で最大16,000円分のdポイント進呈 *用途・期間限定のdポイント |

| ブランド | VISA、MasterCard |

| 支払い方法 | 1回・2回・分割・ボーナス・リボ払い |

| 特徴 | ドコモ利用料金10%還元 ケータイ保証3年間!最大10万円! 海外旅行保険 最大1億円 家族カード1枚無料 ETCカードの年会費無料 |

通常のdカードよりも多くのポイントが進呈されますが、用途・期間限定ポイントになるため、活用方法を確認しておきましょう。

dポイント(用途・期間限定)の詳細や、おトクな使い方は、以下をご参考ください。

2021年3月現在、開催中の「dカード GOLD」新規発行キャンペーンを、以下のような内容になっています。

| 項目 | 特典1 | 特典2 |

|---|---|---|

| 対象期間 | 2021年3月31日まで | 申込:2021年3月31日まで 利用期間: ・期間1:入会~入会翌月末まで ・期間2:入会翌々月 |

| 特典 | 1,000ポイント *用途・期間限定 | ご利用金額の25%のdポイント *用途・期間限定 期間1:上限5000P 期間2:上限5000P → 最大1万ポイント |

| 条件 | カード申込み時に、ドコモのケータイ料金 (ドコモ光のご利用料金を含む)を dカード払いで、設定&入会完了した方 | カード申込後、翌々月末までに入会が完了、 入会翌々月末までに本特典サイトで、 エントリー手続きを行った方 |

| ポイント 進呈時期 | 原則、入会日当日 ※dポイントの進呈までに数日かかる場合も | 期間1の利用分は入会月の4か月後 期間2の利用分は入会月の5か月後 |

進呈ポイントを最大化するには、「入会から入会翌月まで」と「入会翌月以降〜入会翌々月」の二つの期間でカード利用が必要になります。

dカード・dカードGOLDの申込方法・流れ

サイト管理人

サイト管理人実際に、dカードを申し込む際に、ご参考ください。

dカードには、以下のように、3種類の申込方法があります。

- 公式サイトから申し込む。

- ドコモショップで申し込む。

- 入会申込書の記載後、郵送。

dカードの公式サイトから申し込むと、最短5分で審査まで完了するので、素早く・手間なくカードを発券したい方は、公式サイトからの申込みが最適です。