投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

eMAXIS最適化バランスの投資信託を他の証券会社より、お得に購入・保有できます!

今なら、口座開設キャンペーンで、最大116万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設してしまいましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

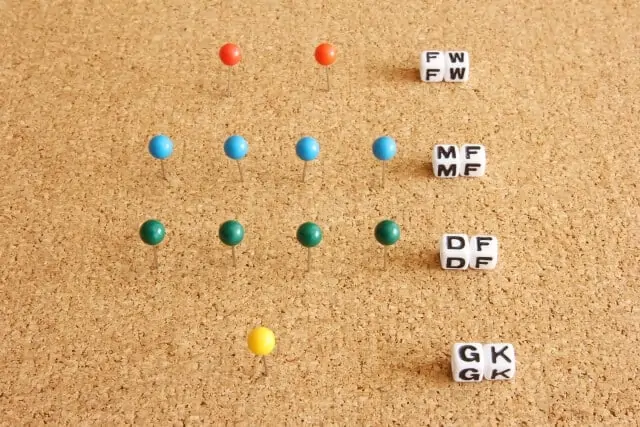

eMAXIS最適化バランスとは、価格変動リスクに合わせて、国内・海外の株式・債券・不動産に、低コスト分散投資ができるバランスファンドのシリーズです。

リスク許容度に応じてファンドが選べる点が最大の特徴です。

eMAXIS最適化バランスの評判/そもそもeMAXIS最適化バランスとは?

eMAXIS最適化バランスシリーズは、三菱UFJアセットマネジメント(旧三菱UFJ国際投信)が運用する低コストバランスファンドシリーズです。

eMAXISシリーズの中でも、価格変動リスクを基に、国内外の株式や債券、不動産市場などに分散投資を行う購入手数料無料(ノーロード)のファンドシリーズです。

投資を行う場合、各個人のリスク許容度(どの程度の値動きの幅が許容できるか?)に合わせて、資産配分を考えて、その資産配分に応じてファンドを選ぶ必要があります。

しかし、本シリーズを利用すれば、各人のリスク許容度に合ったバランスファンドを1本購入するだけで、リスク許容度に応じた投資・資産運用が行えます。

サイト管理人

サイト管理人投資のひと手間を省いた運用商品と言えそうですね。

eMAXIS最適化バランスは「つみたてNISA」でも運用可能

本ファンドは、2018年1月からスタートした新たな小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、積立を長期投資で行なう方には、嬉しい新制度です。

eMAXIS最適化バランスのファンド一覧

次に、eMAXIS最適化バランスシリーズのファンドの内容を見ていきます。

下表は、手数料と各ファンドの価格変動リスクをまとめたものです。

ファンド保有時にかかる手数料「信託報酬」は、全てのファンドで年率0.5%(税抜)ですが、売却時にかかる手数料「信託財産留保額」は、株式などリスク資産が多いファンドは高めになっています。

| ファンド名 | 信託報酬 (税抜) | 信託財産留保額 (税抜) | 価格変動 リスク |

|---|---|---|---|

| eMAXIS最適化バランス (マイゴールキーパー) | 0.50% | 無料 | 6% |

| eMAXIS最適化バランス (マイディフェンダー) | 0.05% | 9% | |

| eMAXIS最適化バランス (マイミッドフィルダー) | 0.05% | 12% | |

| eMAXIS最適化バランス (マイフォワード) | 0.1% | 16% | |

| eMAXIS最適化バランス (マイストライカー) | 0.1% | 20% |

また、各ファンドの資産配分は、以下のようになっています。

価格変動リスクの高いファンドは、株式の割合が高い点が特徴です。

逆に、リスクの低いファンドは、債券の比率が高くなっています。

| 資産 | ゴールキーパー | ディフェンダー | ミッドフィルダー | フォワード | ストライカー |

|---|---|---|---|---|---|

| 国内株式 | 10% | 14% | 18% | 22% | 27% |

| 先進国株式 | 6% | 11% | 16% | 21% | 27% |

| 新興国株式 | 0% | 4% | 8% | 12% | 30% |

| 国内債券 | 49% | 37% | 25% | 7% | 1% |

| 先進国債券 | 30% | 20% | 10% | 5% | 1% |

| 新興国債券 | 0% | 4% | 8% | 12% | 1% |

| 国内リート | 2% | 4% | 6% | 9% | 5% |

| 海外リート | 3% | 6% | 9% | 12% | 8% |

サイト管理人

サイト管理人以下、各ファンドについて詳しく解説していきます。

eMAXIS最適化バランス(マイゴールキーパー)の評判は?

eMAXIS最適化バランス(マイゴールキーパー)とは、国内・海外の株式・債券・不動産、計6資産への分散投資を目的としたバランスファンドです。

国内外の債券を多めに配分し、価格変動リスクを6%程度に抑える点が特徴です。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 10% | TOPIX(東証株価指数) |

| 国内債券 | 49% | NOMURA-BPI指数 |

| 先進国株式 | 7% | MSCIコクサイ |

| 外国債券 | 29% | シティ世界国債インデックス(除く日本) |

| 国内REIT | 2% | 東証REIT指数 |

| 外国REIT | 3% | S&P先進国REIT指数(除く日本) |

eMAXIS最適化バランス(マイゴールキーパー)の評判1:購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.50%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.50% |

実質コスト(信託報酬+保管費用など)は、年率0.51%(税抜)です。

信託報酬0.50%との乖離がほとんどなく、余分なコストが少ない印象です。

SBI証券で投信積立・購入なら実質手数料が安くなる!

SBI証券での最大5%還元の投信積立や投信保有で貯まるポイントで、投資信託の実質コストを安くすることができます!

今なら、口座開設キャンペーンで最大125万円がもらえるので、この機会に口座開設するのがオススメです!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

eMAXIS最適化バランス(マイゴールキーパー)の評判2:構成国(通貨)の比率は?

次に、本ファンドの構成国や通貨の比率を見ていきます。下表が組入上位国、および通貨の比率です。

日本(日本円)の他、市場規模の大きいアメリカの割合が高くなっています。

| 銘柄 | 構成比 |

|---|---|

| 日本 | 60.49% |

| アメリカ | 19.95% |

| フランス | 3.23% |

| イギリス | 2.81% |

| イタリア | 2.79% |

| ドイツ | 2.38% |

| スペイン | 1.74% |

| オーストラリア | 1.10% |

| カナダ | 0.96% |

| オランダ | 0.85% |

| その他 | 3.70% |

| 銘柄 | 構成比 |

|---|---|

| 日本円 | 60.73% |

| アメリカ・ドル | 19.84% |

| ユーロ | 12.55% |

| イギリス・ポンド | 2.81% |

| オーストラリア・ドル | 1.10% |

| その他 | 2.96% |

日本円が6割程度、外貨が4割程度となっており、そのうち米ドルやユーロの割合が高くなっています。

そのため、対ドルや対ユーロで円安が進めば、円換算の価格が上昇します。

逆に、円高となれば、円換算額で目減りします。

eMAXIS最適化バランス(マイゴールキーパー)の評判3:分配金・利回り

本ファンドの決算は年1回(1月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

国内の資産や債券の割合が高いため、比較的安定した値動きとなっています。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.21% | -0.23% |

| 3ヶ月 | -1.03% | -1.03% |

| 6ヶ月 | 3.11% | 3.08% |

| 1年 | -0.04% | 0.00% |

| 3年 | – | – |

| 設定来 | -0.15% | -0.07% |

eMAXIS最適化バランス(マイゴールキーパー)の評判4:バランスファンドの比較

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます。

下表に、バランスファンドの中でも、本ファンド同様、株式よりも債券の比率が高いファンドの手数料と資産配分をまとめました。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| 三井住友・DC年金バランスゼロ(債券型) | 0.22% | 日本債券・先進国債券・現金などを75%・20%・5% |

| eMAXIS Slimバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.34% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| eMAXIS債券バランス(2資産均等型) | 0.40% | 日本債券、ヘッジ付き先進国債券を50%ずつ |

| eMAXIS最適化バランス(マイゴールキーパー) | 0.50% | 国内・先進国の株式・リート計6資産をリスク6%になるよう配分 |

| eMAXIS最適化バランス(マイディフェンダー) | 0.50 | 国内・先進国・新興国の株式・債券リートの計8資産をリスク6%になるよう配分 |

| 世界経済インデックスファンド(債券シフト型) | 0.45% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は25%・75%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

手数料を見ると、eMAXIS Slimバランス(8資産均等型)のコストが安いことがわかります。

ただし、バランスファンドの場合、個人個人の運用スタイルやリスク許容度にあったファンドの購入が大前提となります。

本ファンドの場合は、国内債券の割合が高く、他ファンドと比べると、リスクが相対的に低く安定した運用を行いたい向きの商品となっています。

eMAXIS最適化バランス(マイディフェンダー)の評判は?

eMAXIS最適化バランス(マイディフェンダー)とは、国内・海外の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

国内外の債券を多めに配分し、価格変動リスクを9%程度に抑える点が特徴です。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 14% | TOPIX(東証株価指数) |

| 国内債券 | 37% | NOMURA-BPI指数 |

| 先進国株式 | 12% | MSCIコクサイ |

| 先進国債券 | 19% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 4% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 4% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 4% | 東証REIT指数 |

| 外国REIT | 6% | S&P先進国REIT指数(除く日本) |

eMAXIS最適化バランス(マイディフェンダー)の評判1:購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料は無料(ノーロード)です。ただし、売却時に売却額の0.05%の手数料がかかります。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.50%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 売却額の0.05% |

| 信託報酬 | ファンド保有時 | 年率0.50% |

実質コスト(信託報酬+保管費用など)は、年率0.52%(税抜)です。

信託報酬0.50%との乖離がほとんどなく、余分なコストが少ない印象です。

SBI証券で投信積立・購入なら実質手数料が安くなる!

SBI証券での最大5%還元の投信積立や投信保有で貯まるポイントで、投資信託の実質コストを安くすることができます!

今なら、口座開設キャンペーンで最大125万円がもらえるので、この機会に口座開設するのがオススメです!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

eMAXIS最適化バランス(マイディフェンダー)の評判2:構成国(通貨)の比率は?

次に、本ファンドの構成国や通貨の比率を見ていきます。

下表が組入上位国、および通貨の比率です。

日本(日本円)の他、市場規模の大きいアメリカの割合が高くなっています。

| 銘柄 | 構成比 |

|---|---|

| 日本 | 54.62% |

| アメリカ | 21.07% |

| イギリス | 2.60% |

| フランス | 2.51% |

| イタリア | 1.91% |

| ドイツ | 1.86% |

| オーストラリア | 1.30% |

| スペイン | 1.28% |

| カナダ | 1.00% |

| オランダ | 0.78% |

| その他 | 11.06% |

| 銘柄 | 構成比 |

|---|---|

| 日本円 | 54.62% |

| アメリカ・ドル | 21.44% |

| ユーロ | 9.44% |

| イギリス・ポンド | 2.60% |

| オーストラリア・ドル | 1.30% |

| その他 | 10.60% |

日本円が55%程度、外貨が4割程度となっており、そのうち米ドルやユーロの割合が高くなっています。

そのため、対ドルや対ユーロで円安が進めば、円換算の価格が上昇します。

逆に、円高となれば、円換算額で目減りします。

eMAXIS最適化バランス(マイディフェンダー)の評判3:分配金・利回り

本ファンドの決算は年1回(1月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

国内の資産や債券の割合が比較的高いため、値動きはそこまで荒くなっていません。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.13% | -0.12% |

| 3ヶ月 | -0.18% | -0.19% |

| 6ヶ月 | 5.93% | 5.92% |

| 1年 | 2.77% | 2.94% |

| 3年 | – | – |

| 設定来 | 2.79% | 2.94% |

eMAXIS最適化バランス(マイディフェンダー)の評判4:バランスファンドの比較

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます。

下表に、バランスファンドの中でも、本ファンド同様、株式よりも債券の比率が高いファンドの手数料と資産配分をまとめました。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| 三井住友・DC年金バランスゼロ(債券型) | 0.22% | 日本債券・先進国債券・現金などを75%・20%・5% |

| eMAXIS Slimバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.34% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| eMAXIS債券バランス(2資産均等型) | 0.40% | 日本債券、ヘッジ付き先進国債券を50%ずつ |

| eMAXIS最適化バランス(マイゴールキーパー) | 0.50% | 国内・先進国の株式・リート計6資産をリスク6%になるよう配分 |

| eMAXIS最適化バランス(マイディフェンダー) | 0.50 | 国内・先進国・新興国の株式・債券リートの計8資産をリスク6%になるよう配分 |

| 世界経済インデックスファンド(債券シフト型) | 0.45% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は25%・75%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

手数料を見ると、ゴールキーパーの時と同じように、eMAXIS Slimバランス(8資産均等型)のコストが安いことがわかります。

ただし、バランスファンドの場合、個人個人の運用スタイルやリスク許容度にあったファンドの購入が大前提となります。

本ファンドの場合は、国内債券の割合が高く、他ファンドと比べると、リスクが相対的に低く安定した運用を行いたい向きの商品となっています。

eMAXIS最適化バランス(マイディフェンダー)の評判【まとめ】評価は?

本ファンドのデータをまとめると、以下のようになっています。

最大の特徴は、各個人のリスク許容度に合わせてファンドを選べる点です。

本ファンドは、年率0.50%で国内外の8資産に分散投資が行えます。

- 資産配分:国内と先進国、新興国の株式・債券・REIT(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.50%(その他諸経費を含む実質コスト:0.52%)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(1月26日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2016年3月30日)

- 信託財産留保額:0.05%

eMAXIS最適化バランス(マイミッドフィルダー)の評判は?

eMAXIS最適化バランス(マイミッドフィルダー)とは、国内・海外の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

国内外の株式・債券・不動産をバランスよく配分し、価格変動リスクを12%程度に抑える点が特徴です。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 18% | TOPIX(東証株価指数) |

| 国内債券 | 25% | NOMURA-BPI指数 |

| 先進国株式 | 17% | MSCIコクサイ |

| 先進国債券 | 9% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 8% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 8% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 6% | 東証REIT指数 |

| 外国REIT | 9% | S&P先進国REIT指数(除く日本) |

eMAXIS最適化バランス(マイミッドフィルダー)の評判1:購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料は無料(ノーロード)です。

ただし、売却時に売却額の0.05%の手数料がかかります。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.50%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 売却額の0.05% |

| 信託報酬 | ファンド保有時 | 年率0.50% |

実質コスト(信託報酬+保管費用など)は、年率0.56%(税抜)です。

新興国の株式や債券もそれなりの比率で組み入れられているため、信託報酬0.50%との乖離が若干あり、余分なコストが若干多めの印象です。

eMAXIS最適化バランス(マイミッドフィルダー)の評判2:構成国(通貨)の比率は?

次に、本ファンドの構成国や通貨の比率を見ていきます。

下表が組入上位国、および通貨の比率です。

日本(日本円)の他、市場規模の大きいアメリカの割合が高くなっています。

| 銘柄 | 構成比 |

|---|---|

| 日本 | 48.73% |

| アメリカ | 22.15% |

| イギリス | 2.39% |

| フランス | 1.78% |

| オーストラリア | 1.51% |

| ブラジル | 1.39% |

| ドイツ | 1.33% |

| 南アフリカ | 1.27% |

| メキシコ | 1.24% |

| 韓国 | 1.13% |

| その他 | 17.07% |

| 銘柄 | 構成比 |

|---|---|

| 日本円 | 48.59% |

| アメリカ・ドル | 22.99% |

| ユーロ | 6.32% |

| イギリス・ポンド | 2.38% |

| 香港・ドル | 2.07% |

| その他 | 17.65% |

日本円とその他の外貨が50%ずつ程度となっています。

外貨の中では、米ドルやユーロの割合が高くなっています。そのため、対ドルや対ユーロで円安が進めば、円換算の価格が上昇します。

逆に、円高となれば、円換算額で目減りします。

eMAXIS最適化バランス(マイミッドフィルダー)の評判3:分配金・利回り

本ファンドの決算は年1回(1月)行われます。これまで分配金の発生はありません。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

株式の割合がそこまで高くないため、株式のみのファンドと比べた場合、値動きは比較的安定している印象です。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.03% | -0.06% |

| 3ヶ月 | -0.64% | -0.67% |

| 6ヶ月 | 8.79% | 8.80% |

| 1年 | 5.73% | 5.80% |

| 3年 | – | – |

| 設定来 | 5.89% | 5.93% |

eMAXIS最適化バランス(マイミッドフィルダー)の評判4:バランスファンドの比較

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます。

下表に、バランスファンドの中でも、本ファンド同様、株式と債券の比率が同程度のバランスファンドの手数料と資産配分をまとめました。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| eMAXIS Slimバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DC年金バランス50(標準型) | 0.23% | 日本株式、先進国株式、日本債券、先進国債券(株式・債券が均等配分) |

| eMAXIS最適化バランス(マイミッドフィルダー) | 0.50% | 国内・先進国・新興国の株式・債券リートの計8資産をリスク12%になるよう配分 |

| eMAXISバランス(4資産均等型) | 0.50% | |

| eMAXISバランス(8資産均等型) | 0.50% | 日本債券、ヘッジ付き先進国債券を50%ずつ |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は半分ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

手数料を見ると、eMAXIS Slimバランス(8資産均等型)のコストが安いことがわかります。

ただし、バランスファンドの場合、個人個人の運用スタイルやリスク許容度にあったファンドの購入が大前提となります。

本ファンドの場合は、国内債券の割合が高く、他ファンドと比べると、リスクが相対的に低く安定した運用を行いたい向きの商品となっています。

eMAXIS最適化バランス(マイミッドフィルダー)の評判【まとめ】評価は?

本ファンドのデータをまとめると、以下のようになっています。

最大の特徴は、各個人のリスク許容度に合わせてファンドを選べる点です。

本ファンドは、年率0.50%で国内外の8資産に分散投資が行えます。

- 資産配分:国内と先進国、新興国の株式・債券・REIT(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.50%(その他諸経費を含む実質コスト:0.56%)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(1月26日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2016年3月30日)

- 信託財産留保額:0.05%

eMAXIS最適化バランス(マイフォワード)の評判は?

eMAXIS最適化バランス(マイフォワード)とは、国内・海外の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。国内外の株式・リート等のリスク資産を多め配分し、価格変動リスクを16%程度に設定している点が特徴です。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 23% | TOPIX(東証株価指数) |

| 国内債券 | 7% | NOMURA-BPI指数 |

| 先進国株式 | 22% | MSCIコクサイ |

| 先進国債券 | 3% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 12% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 12% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 9% | 東証REIT指数 |

| 外国REIT | 12% | S&P先進国REIT指数(除く日本) |

eMAXIS最適化バランス(マイフォワード)の評判1:購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料は無料(ノーロード)です。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.50%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 売却額の0.1% |

| 信託報酬 | ファンド保有時 | 年率0.50% |

実質コスト(信託報酬+保管費用など)は、年率0.57%(税抜)です。

新興国の株式や債券もそれなりの比率で組み入れられているため、信託報酬0.50%との乖離が若干あり、余分なコストが若干多めの印象です。

eMAXIS最適化バランス(マイフォワード)の評判2:構成国(通貨)の比率は?

次に、本ファンドの構成国や通貨の比率を見ていきます。

下表が組入上位国、および通貨の比率です。

日本(日本円)の他、市場規模の大きいアメリカの割合が高くなっています。

| 銘柄 | 構成比 |

|---|---|

| 日本 | 38.56% |

| アメリカ | 25.15% |

| イギリス | 2.48% |

| ブラジル | 2.10% |

| 南アフリカ | 1.86% |

| オーストラリア | 1.81% |

| メキシコ | 1.77% |

| 韓国 | 1.71% |

| インドネシア | 1.50% |

| フランス | 1.44% |

| その他 | 21.61% |

| 銘柄 | 構成比 |

|---|---|

| 日本円 | 38.55% |

| アメリカ・ドル | 26.34% |

| ユーロ | 4.79% |

| 香港・ドル | 3.03% |

| イギリス・ポンド | 2.46% |

| その他 | 24.83% |

日本円が4割程度で、その他は外貨となっています。

外貨の中では、米ドルの割合が高くなっています。そのため、対ドルで円安が進めば、円換算の価格が上昇します。

eMAXIS最適化バランス(マイフォワード)の評判3:分配金・利回り

本ファンドの決算は年1回(1月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

債券も組み入れられているので、株式などリスク資産のみのファンドと比べた場合、値動きは比較的安定している印象です。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 0.04% | 0.00% |

| 3ヶ月 | 1.31% | 1.32% |

| 6ヶ月 | 12.08% | 12.04% |

| 1年 | 8.39% | 8.43% |

| 3年 | – | – |

| 設定来 | 8.74% | 8.80% |

eMAXIS最適化バランス(マイフォワード)の評判4:バランスファンドの比較

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます。

下表に、バランスファンドの中でも、本ファンド同様、株式と債券の比率が同等か、株式の比率が高めのバランスファンドの手数料と資産配分をまとめました。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| eMAXIS Slimバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DC年金バランス70(株式重点型) | 0.24% | 日本株式、先進国株式、日本債券、先進国債券(株式が7割) |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.34% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| eMAXIS最適化バランス(マイフォワード) | 0.50% | 国内・先進国・新興国の株式・債券・リートの計8資産をリスク16%になるよう配分 |

| eMAXIS最適化バランス(マイストライカー) | 0.50% | 国内・先進国・新興国の株式・債券・リートの計8資産をリスク20%になるよう配分 |

| 世界経済インデックスファンド(株式シフト型) | 0.55% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は75%・25%) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

手数料を見ると、eMAXIS Slimバランス(8資産均等型)のコストが安いことがわかります。

ただし、バランスファンドの場合、個人個人の運用スタイルやリスク許容度にあったファンドの購入が大前提となります。

eMAXIS最適化バランス(マイフォワード)の評判【まとめ】評価は?

本ファンドのデータをまとめると、以下のようになっています。

最大の特徴は、各個人のリスク許容度に合わせてファンドを選べる点です。

本ファンドは、年率0.50%で国内外の8資産に分散投資が行えます。

- 資産配分:国内と先進国、新興国の株式・債券・REIT(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.50%(その他諸経費を含む実質コスト:0.57%)

- 売買単位:1万円から1円単位

- 決算:年1回(1月26日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2016年3月30日)

- 信託財産留保額:0.1%

eMAXIS最適化バランス(マイストライカー)の評判は?

eMAXIS最適化バランス(マイストライカー)とは、国内・海外の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

国内外の株式・リート等のリスク資産を多め配分し、価格変動リスクを20%程度に設定している点が特徴です。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 27% | TOPIX(東証株価指数) |

| 国内債券 | 1% | NOMURA-BPI指数 |

| 先進国株式 | 27% | MSCIコクサイ |

| 先進国債券 | 1% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 30% | MSCIエマージング・マーケット・インデックス |

| 新興国債券 | 1% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 5% | 東証REIT指数 |

| 外国REIT | 8% | S&P先進国REIT指数(除く日本) |

eMAXIS最適化バランス(マイストライカー)の評判2:購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料は無料(ノーロード)です。

売却時に売却額の0.1%の手数料がかかります。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.50%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 売却額の0.1% |

| 信託報酬 | ファンド保有時 | 年率0.50% |

実質コスト(信託報酬+保管費用など)は、年率0.60%(税抜)です。

新興国の株式や債券もそれなりの比率で組み入れられているため、信託報酬0.50%との乖離が若干あり、余分なコストが若干多めの印象です。

eMAXIS最適化バランス(マイストライカー)の評判2:構成国(通貨)の比率は?

次に、本ファンドの構成国や通貨の比率を見ていきます。

下表が組入上位国、および通貨の比率です。

日本(日本円)の他、市場規模の大きいアメリカの割合が高くなっています。

| 銘柄 | 構成比 |

|---|---|

| 日本 | 33.22% |

| アメリカ | 24.72% |

| 韓国 | 4.35% |

| 台湾 | 3.53% |

| ケイマン諸島 | 3.48% |

| 中国 | 2.98% |

| インド | 2.54% |

| イギリス | 2.48% |

| ブラジル | 2.31% |

| 南アフリカ | 1.91% |

| その他 | 18.49% |

| 銘柄 | 構成比 |

|---|---|

| 日本円 | 32.94% |

| アメリカ・ドル | 27.55% |

| 香港・ドル | 6.79% |

| 韓国ウォン | 4.55% |

| ユーロ | 4.23% |

| その他 | 23.92% |

日本円が3割程度で、その他は外貨となっています。

外貨の中では、米ドルの割合が高くなっています。

eMAXIS最適化バランス(マイストライカー)の評判4:分配金・利回り

本ファンドの決算は年1回(1月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

ほぼ、株式・リートのリスク資産で運用されているので、それなりの値動きがある印象です。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 0.54% | 0.54% |

| 3ヶ月 | 3.04% | 3.05% |

| 6ヶ月 | 15.87% | 15.93% |

| 1年 | 12.87% | 12.97% |

| 3年 | – | – |

| 設定来 | 13.38% | 13.47% |

eMAXIS最適化バランス(マイストライカー)の評判【まとめ】

本ファンドのデータをまとめると、以下のようになっています。

最大の特徴は、各個人のリスク許容度に合わせてファンドを選べる点です。

本ファンドは、年率0.50%で国内外の8資産に分散投資が行えます。

- 資産配分:国内と先進国、新興国の株式・債券・REIT(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.50%(その他諸経費を含む実質コスト:0.57%)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(1月26日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2016年3月30日)

- 信託財産留保額:0.1%