ひふみプラスは、日本の株式市場への投資を目的とした投資信託です。

設定以来、日本の代表的な株価指数である東証株価指数(TOPIX)を上回る優秀な投信です。

また、アクティブファンドとしては、手数料が安い点が魅力の1つです。

本記事では、カンブリア宮殿などメディアで話題の「ひふみプラス」について解説していきます。投資方針や銘柄選定・構成比、手数料、またお得な購入先などを解説していきます。

投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

ひふみプラスやめたほうがいい?特徴・メリットは?

さっそく、ひふみプラスの特徴を解説していきます。

投資信託の投資方針や組み入れ銘柄、手数料やパフォーマンス等々を順番に見ていきます。

ひふみプラスの評判・特徴:投資方針・哲学

ひふみプラスは、カンブリア宮殿にも出演した敏腕ファンドマネジャー藤野氏率いる、レオスキャピタルワークスが運用する投資信託です。

日本の株式市場を投資対象としており、TOPIX(配当込み)を参考指標とするアクティブファンドで、基本的に、ひふみ投信と同等のファンドです。

ひふみプラスは「守りながら増やす」という投資理念のもと、日本の未来に貢献すべく主に日本企業(国内株式)に投資しています。財務諸表や株価などを基にした定量分析、また経営方針や戦略などを基にした定量分析の両面から組み入れ銘柄を選定しています。

定量分析もさることながら、藤野氏率いる運用チームの定性分析が本ファンドの魅力の1つです。地方企業であっても実際に足を運び、経営者の人柄やビジョン、働く方などを徹底分析しています。

ひふみプラス・ひふみ投信の評判1:組み入れ銘柄・業種は?

ひふみプラスの気になる「ひふみプラス」の組み入れ銘柄(上位10銘柄)は、下表のようになっています。2018年には、米国株の「VISA」が組み入れ上位銘柄に入ってきました。

| 銘柄名 | 比率 | 業種 | 特徴 |

|---|---|---|---|

| アマゾン | 1.8% | 米国株 | 世界中で展開するネット通販。書籍・家電・食品なんでも揃う |

| VISA | 1.8% | 米国株 | 世界最大のクレジットカード会社。様々な電子決済を人、企業、政府へ提供 |

| 東京センチュリー | 1.8% | その他金融業 | みずほFG、伊藤忠商事などが母体のリース会社 |

| マイクロソフト | 1.7% | 米国株 | Windowsなど有名。クラウド事業も。IoTのキー企業 |

| 協和エクシオ | 1.7% | 建設 | 光ファイバーケーブルなど電気通信設備工事を行う企業 |

| 光通信 | 1.6% | 情報通信 | インターネットや保険など複数の収益をもつ |

| コスモス薬品 | 1.5% | 小売業 | 出店を拡大するドラッグストアチェーン。九州が地盤 |

| ショーボンドHD | 1.5% | 建設 | トンネルなどのインフラ建設を行う企業。 日本の老朽化する交通インフラ整備で需要に期待 |

| SGホールディングス | 1.4% | 陸運 | 佐川急便発の持株会社。2017年にIPOし、 今後のEコマース需要・人手不足解消に向けて成長できるか |

| GMOペイメント・ゲートウェイ | 1.4% | 情報通信 | ネットショッピングなど決済処理サービスを手がける企業。 |

米国株に関しては、2017年6月より組み入れが開始されており、VISAの他にも、上位10銘柄にマイクロソフトとアマゾンが組み入れられています。

アマゾンの競争優位性は言うまでもありませんが、Microsoftは、米国ハイテクの中でも出遅れている点やクラウド事業の巻き返しが期待できる点からも第一弾として組み入れたようです。

ひふみの人気で、購入者(純資産)が増えている際の対応として、時価総額の大きい企業を入れないと対応できない面がありますが、そこで、米国の成長が期待できる時価総額上位銘柄を入れる点は、なかなか良い選択と思われます。

また、構成銘柄数も上昇傾向となっています(2018年3月末時点で200銘柄以上)。そのため、組入上位10銘柄の割合は下がってきており、分散性効果が高まっています。

ひふみプラス・ひふみ投信の評判2:手数料(購入手数料・信託報酬)

ひふみプラスは、購入時・売却時の手数料は無料です。また、ファンド保有時にかかる手数料「信託報酬」は、年率0.98%(税抜)と、アクティブファンドとしては格安です。

一般的に、アクティブファンドの信託報酬は2~3%程度ですが、ひふみプラスは1%を切る水準です。

- 購入手数料(買付時):無料

- 信託報酬(税抜):年率0.98%

- 信託財産留保額(解約時):無料

追記 ひふみプラスの純資産が1,000億円を突破したため、1,000億円を超える純資産総額に対して、信託報酬が年率0.78%(税抜)が適用されます!

SBI証券で投信積立・購入なら実質手数料が安くなる!

SBI証券での最大5%還元の投信積立や投信保有で貯まるポイントで、投資信託の実質コストを安くすることができます!

今なら、口座開設キャンペーンで最大125万円がもらえるので、この機会に口座開設するのがオススメです!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

ひふみプラス・ひふみ投信の評判3:手数料など投信データ

次に手数料の他、ひふみプラスの決算日や設定日など各種データをまとめます。下表をご覧ください。ひふみプラスは1万円以上の金額であれば、1円単位で購入金額を指定できます(毎月自動積立も可能)。また分配金はファンド内で再投資されます。

| 項目 | 内容 |

|---|---|

| ベンチマーク(参考指標) | TOPIX(東証株価指数) |

| 購入手数料 | 無料(ノーロード) |

| 信託報酬(税抜) | 年率0.98% |

| 信託財産留保額 | 無料 |

| 購入単位 | 1万円以上1円単位 |

| 設定日 | 2012年5月28日 |

| 償還日 | 無期限 |

| 決算 | 年1回(9月30日) *休日の場合、翌営業日 |

また、ファンドの償還日も無期限となっているので、基本的には我々が保有し続けたい限りひふみプラスを保有し続けることができます。

ひふみプラス・ひふみ投信の評判4:パフォーマンスや利回りは?チャート

次に、ひふみプラスのパフォーマンスを見ていきます。

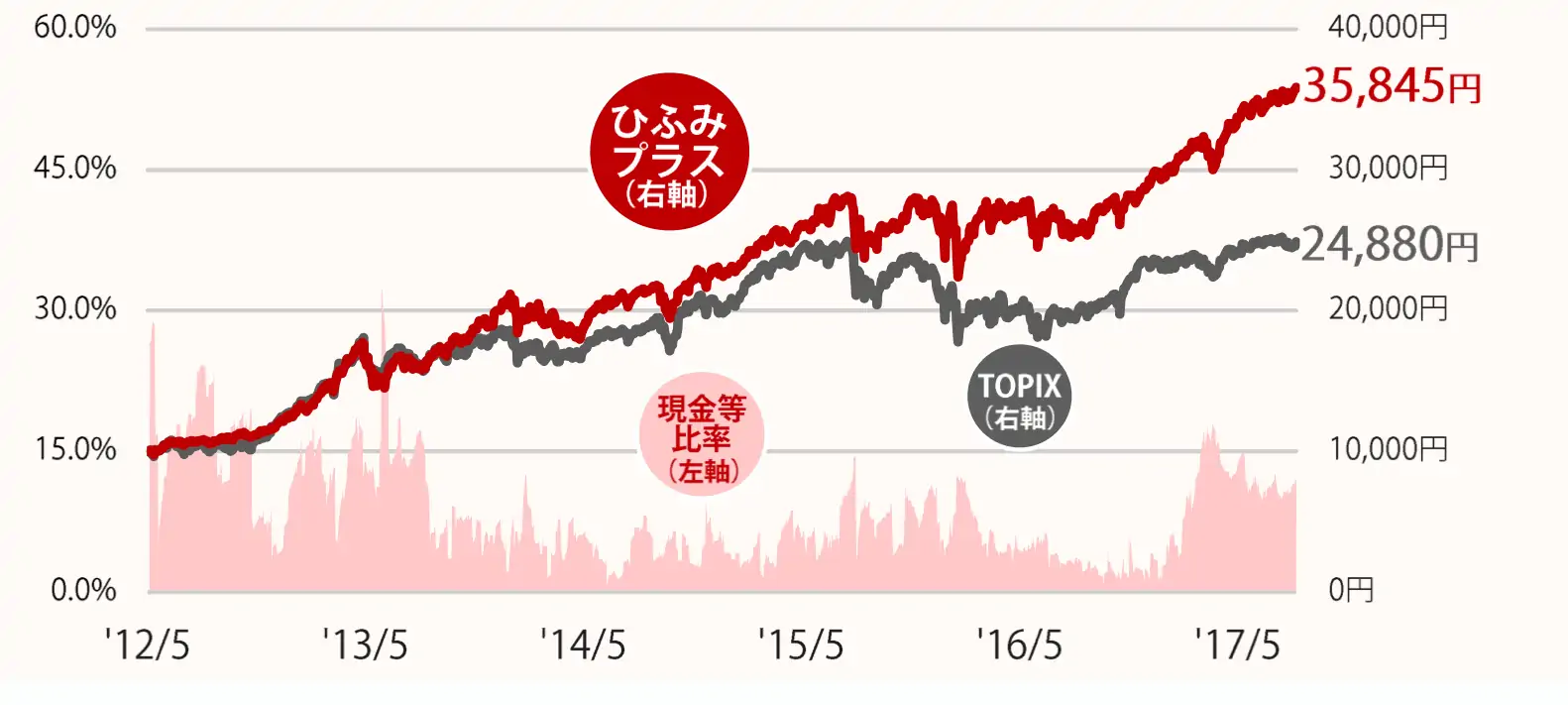

下表は、ひふみプラスの設定来のパフォーマンスを日本の代表的な株価指数であるTOPIXと比較したグラフ(チャート)です。

本ファンドが高いパフォーマンスを上げていることがわかります。

また、下表は期間毎で区切ったTOPIXとひふみのパフォーマンス比較です。中長期はもちろん、短期的(1ヶ月間・3ヶ月間)でも、ひふみのパフォーマンスが上回っていますね。

| 期間 | ひふみ | TOPIX(配当込み) |

|---|---|---|

| 1ヶ月 | 1.1% | -1.7% |

| 3ヶ月 | 1.3% | -0.3% |

| 6ヶ月 | 4.9% | -1.4% |

| 1年 | 25.0% | 13.8% |

| 3年 | 62.3% | 11.3% |

| 設定来 | 420.7% | 95.8% |

今後もひふみプラスのパフォーマンスがTOPIX(配当込み)を上回るという保証はありませんが、少なくとも過去の成績はひふみプラスがTOPIXを圧倒していたことがわかります。

ひふみプラス・ひふみ投信は「つみたてNISA」でも運用可能

本ファンドは、2018年1月からスタートする新たな小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、本ファンドの積立を長期投資で行なう方には、嬉しい新制度です。

ひふみプラス・ひふみ投信の月次速報・レポート

過去3ヶ月の月次速報・レポート、またセミナー内容などについて解説します。

2018年11月発表分

2018年11月発表分

2018年11月8日のアカデミーは、5/16に公表されました。

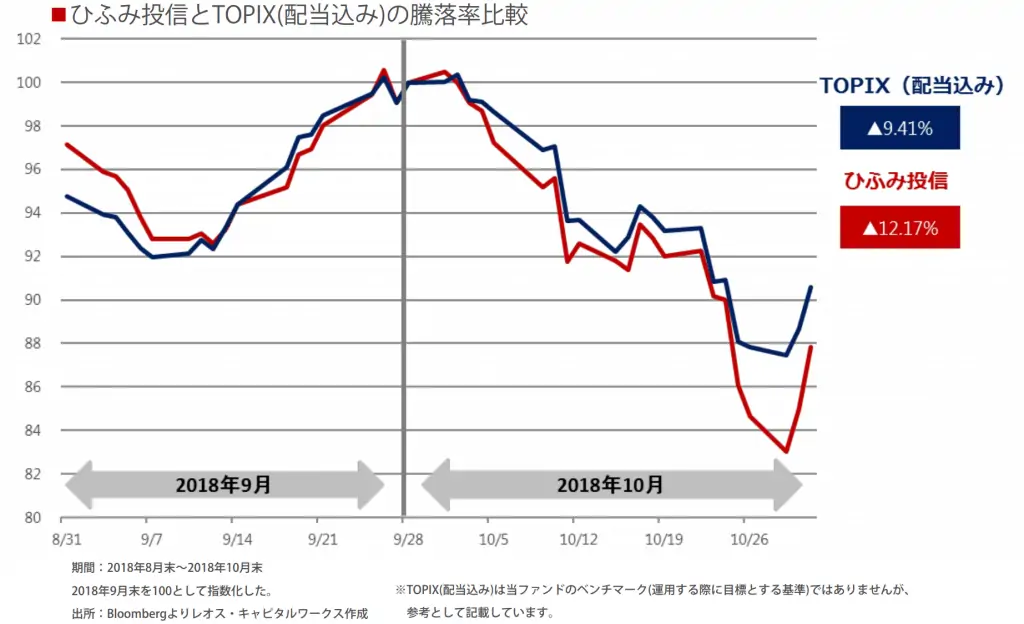

2018年10月は、金利上昇や貿易摩擦、また米国中間選挙などを控えて、全体相場の急落したため、ひふみプラス・TOPIX共に大きく下落しました。

今月のひふみの下げは、月として設定来一番大きな下げとなったようです。

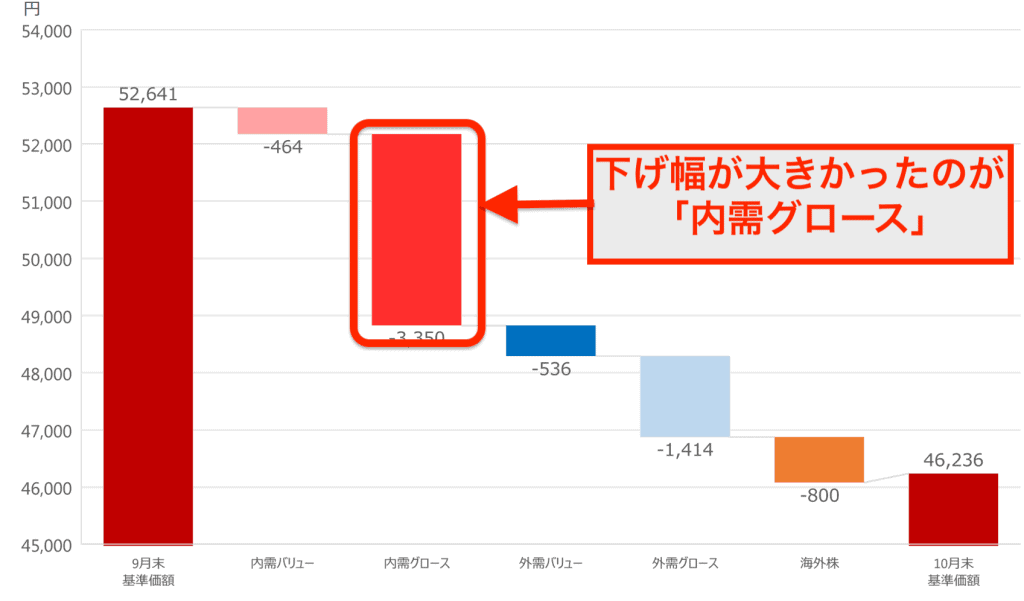

次に、どのセクターが悪かったのか?セクター別の投資成績を見てみると、組み入れ比率の高い内需グロースが、主要な下落要因となってようです。

セミナーの方で言及していましたが、米中の貿易戦争によりも実際の業績の陰り面を気にされていて、先行指標などに鈍化が見られる半導体や電気機器などの外需の比率を落としているようです。

ただし、藤野氏を持っても難しい相場のようで、比率を落としては見たものの、どのセクターに投資するか難しいとのことでした。中小型のパフォーマンスも悪く、昨年末までに人気化した小売りも下落が続いているようです。

ちなみに、過去3ヶ月や半年、1年・3年間、ファンド設定来など期間別のパフォーマンスを見てみると、ほぼ全ての期間で、「ひふみ」がTOPIXを上回っています。相場環境が良くない時でも、パフォーマンスが比較的良い「ひふみ」がトータルで見ると良い結果となることがわかります。

| 期間 | ひふみ | TOPIX(配当込み) |

|---|---|---|

| 1ヶ月 | 1.1% | -1.7% |

| 3ヶ月 | 1.3% | -0.3% |

| 6ヶ月 | 4.9% | -1.4% |

| 1年 | 25.0% | 13.8% |

| 3年 | 62.3% | 11.3% |

| 設定来 | 420.7% | 95.8% |

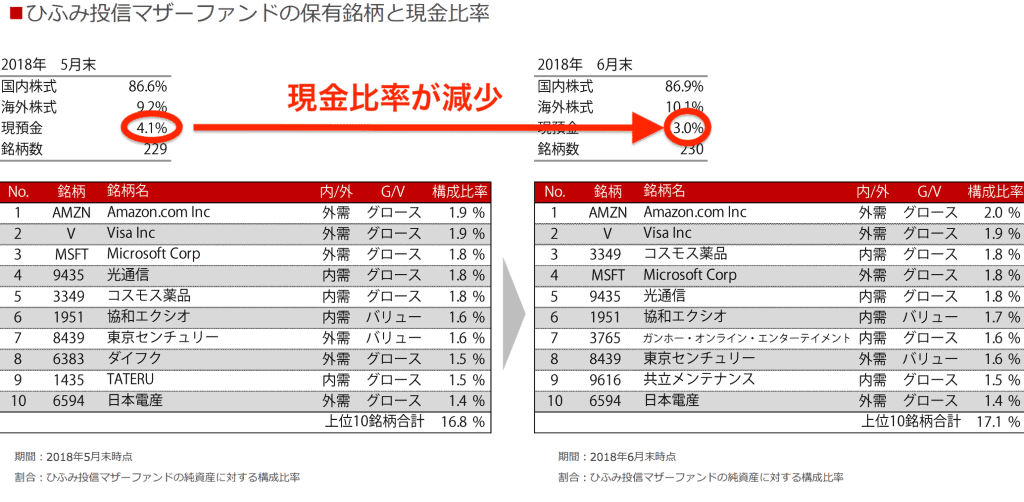

次に、保有銘柄などを見ていきます。下図が先月からの上位10銘柄の推移を表しものです。現金比率に関しては、4月と同水準となっています。

組み入れ保有上位10銘柄を見てみると、4月に上位銘柄入りしてきたVISAを筆頭に米国株が上位を独占しています。これらの銘柄に関しては、特に買い増しも売却もしておらず、株価上昇で組み入れ比率が上昇しているようです。

また、6月のセミナーの時に買い増しを示唆したコスモス薬品の比率も上昇しています。6月は、全体の相場と比べると強い動きをしていたので、マイクロソフトを上回る比率となりました。

逆に、株価が下落しているTATERUは、5月月次にトップ10入りしたものの、6月月次では、トップ10から陥落していしまいました。

Facebookの組み入れが判明!

2018年の6月次レポートに掲載されている組み入れ上位30銘柄の29位にFacebookが載っていました。組み入れ比率は0.9%ですが、注目すべきはタイミングです。

月次レポートの組み入れ銘柄トップ30は3ヶ月前時点のものとなっています。その前のレポートにはFacebookはなかったため、上位銘柄としてインパクトが出てきたのは少なくとも2018年3月となります。

Facebookは、個人情報の流出のニュースなどネガティブな話題が立て続けに起こり、2018年3月後半は、すごい下落をしていましたが、このあたりで新規で買った、または買い増した可能性が非常に強く、完璧なタイミングでの組み入れとなったことがわかります。

現時点で、52週高値を更新してきており、今後組み入れ銘柄トップ10に顔を出してくる可能性もあリます。

Facebookの詳細は、以下の記事をご参照ください。

ひふみアカデミーの最後では、今後の展望として、注目テーマの味方などを解説しており、大変ためになります。

7月アカデミー分

7月のアカデミーでは、鉄工業在庫指数の動向に注目しているとのことでした。2018年秋の在庫とそれに応じた各指標の動きが今後の景気を占う上で重要という見解でした。

また、6月のアカデミー同様、セクター別のチューニングの重要性に言及しており、ひふみプラスが他のファンドが大幅下落する中、悪くない成績となっている理由に、銘柄分析にプラスアルファでチューニングがうまくいっているという理由を挙げていました。

6月アカデミー分

6月のアカデミーでは、ひふみプラスのセクター別のチューニング・今後の相場の見通しの2点が参考になりました。

セクター別のチューニングでは、業種や株式の規模(大型・中型・小型)のファクターリターンを常に考えながらポートフォリオの形成を行っているようです。銘柄選別はもちろんのこと、こういったチューニングもひふみの強さの秘訣のようです。

また、今後の見通しに関して、若干景気の下方修正を行っているようで、外需のウェイトを下げて、内需の比率を高めているとのことでした。

5月のアカデミー

5月のアカデミーでは、今後の半導体需要に関するお話をされていました。

販売数あたりの割合は少ないながらも、出荷額に対するAI・仮想通貨関連の半導体需要が大きくなっているようです。AIや仮想通貨のマイニングに必要な半導体は、高品質で効果なためこのようなことが起こるようです。

ただし、マイニングに関しては、ビットコインなど仮想通貨の価格が下落してしまうと、マイニングへの投資をするモチベーションがなくなり、半導体の出荷額の頭打ちになるリスクがあるそうで、今後の需要を見る上、ビットコインなどの価格などに注目のようです。

4月のアカデミー

セミナーで語られていたことで、私が重要だと思う点は、以下の3つです。

- 円高により外需は来期決算予想を弱気に?

- 景気悪化は一時的か?

- 中国企業の株も保有中

1点目は、ここ最近の円高で、外需企業が来期決算を弱気に出すのでは?という点です。ひふみでもこの点を考慮し、昨今あげてきた外需のウェイトを元に戻し、内需の比率を高めているとのことでした。

また、2点目の景気に関する懸念点です。ここ数ヶ月、DIなど景気に関する指数が悪化しています。この悪化が、株価が低迷による一次的なマインドの低下なのか?それとも景気循環的なものなのか?レオス社でも判断が別れているとのことでした。

また、2点目の景気に関する懸念点です。ここ数ヶ月、DIなど景気に関する指数が悪化しています。この悪化が、株価が低迷による一次的なマインドの低下なのか?それとも景気循環的なものなのか?レオス社でも判断が別れているとのことでした。

これに関しては、個人的には、株価低迷による一次的なマインドの低下と思っていますが、後者の場合は結構まずいですね。。

最後に、ぽろっとセミナーで言っていましたが、アリババやテンセントなどを米国のADRで購入しているとのことでした。今後も日本企業だけでなく、米国・中国・ヨーロッパなどたくさんの企業を発掘していくとのことでしたので、今後のますますのひふみ投信・ひふみプラスの成長を期待したいですね。

2018年5月発表分

5月のアカデミー

2018年5月のアカデミーは、5/16に公表されました。

2018年4月は、北朝鮮の融和モードなど地政学リスクが後退し、ひふみプラス・TOPIX共に月後半にかけて、上昇しました。

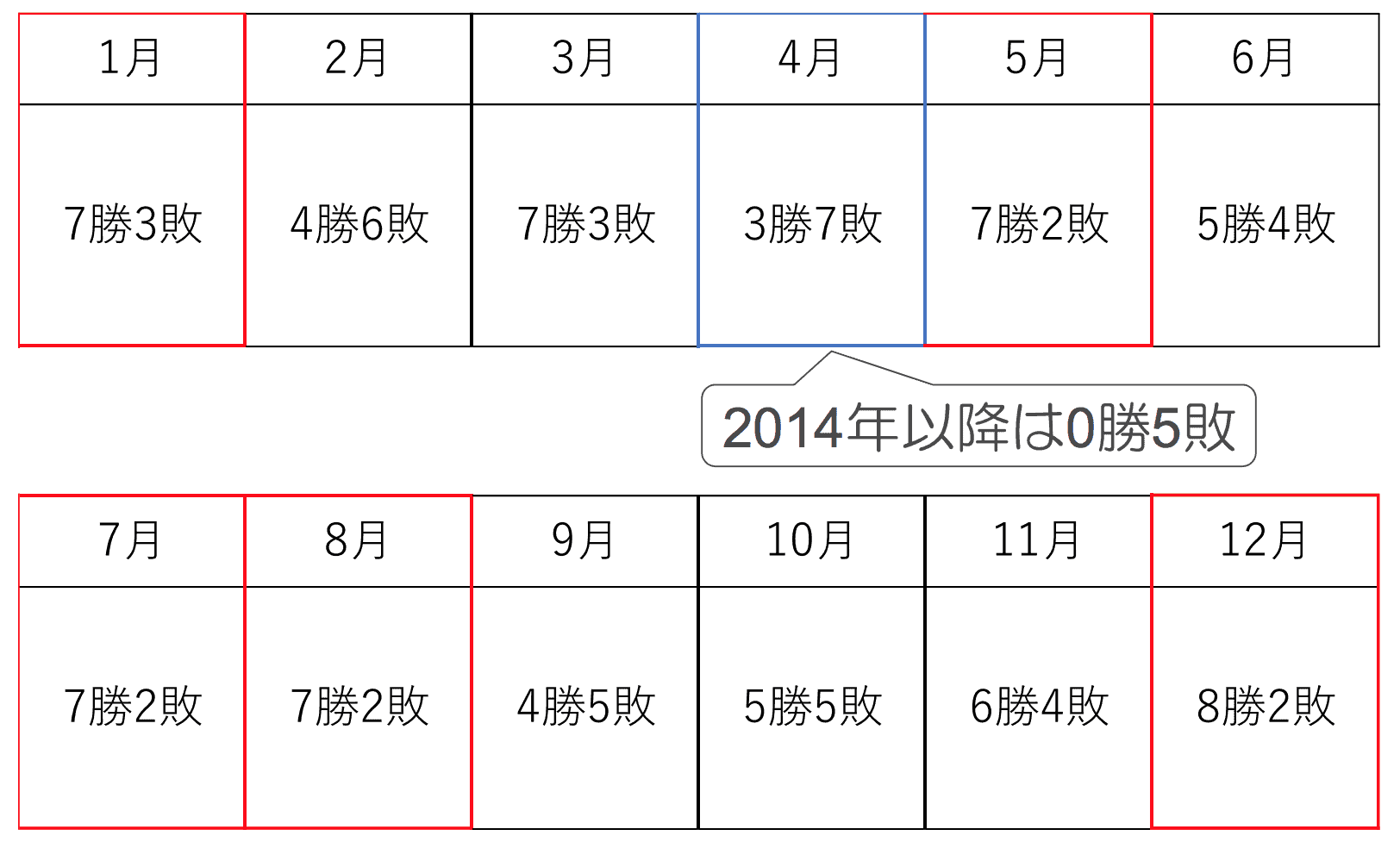

上の4月のパフォーマンスを見ると、ひふみプラスもTOPIX同様に上昇しましたが、珍しくTOPIXを下回る成績となりました。実は、ひふみプラスは、4月は負けやすい傾向にあるらしく、以下のグラフにあるように、過去10年で4月の勝率は3割となっています。

負ける原因は、アカデミーでしっかりと解説されており、「4月は先物(指数)主導で相場が上がりやすい点」「バリュー・リバーサル系の銘柄が上がりやすい」の2点が、TOPIXに負ける原因として大きいようです。

最新の月次レポート・セミナーの詳細は、以下のページで随時更新するので、ブックマークなどをしておくと便利です。

4月のアカデミー

2018年3月の月次レポートは、4/11に発表されました。

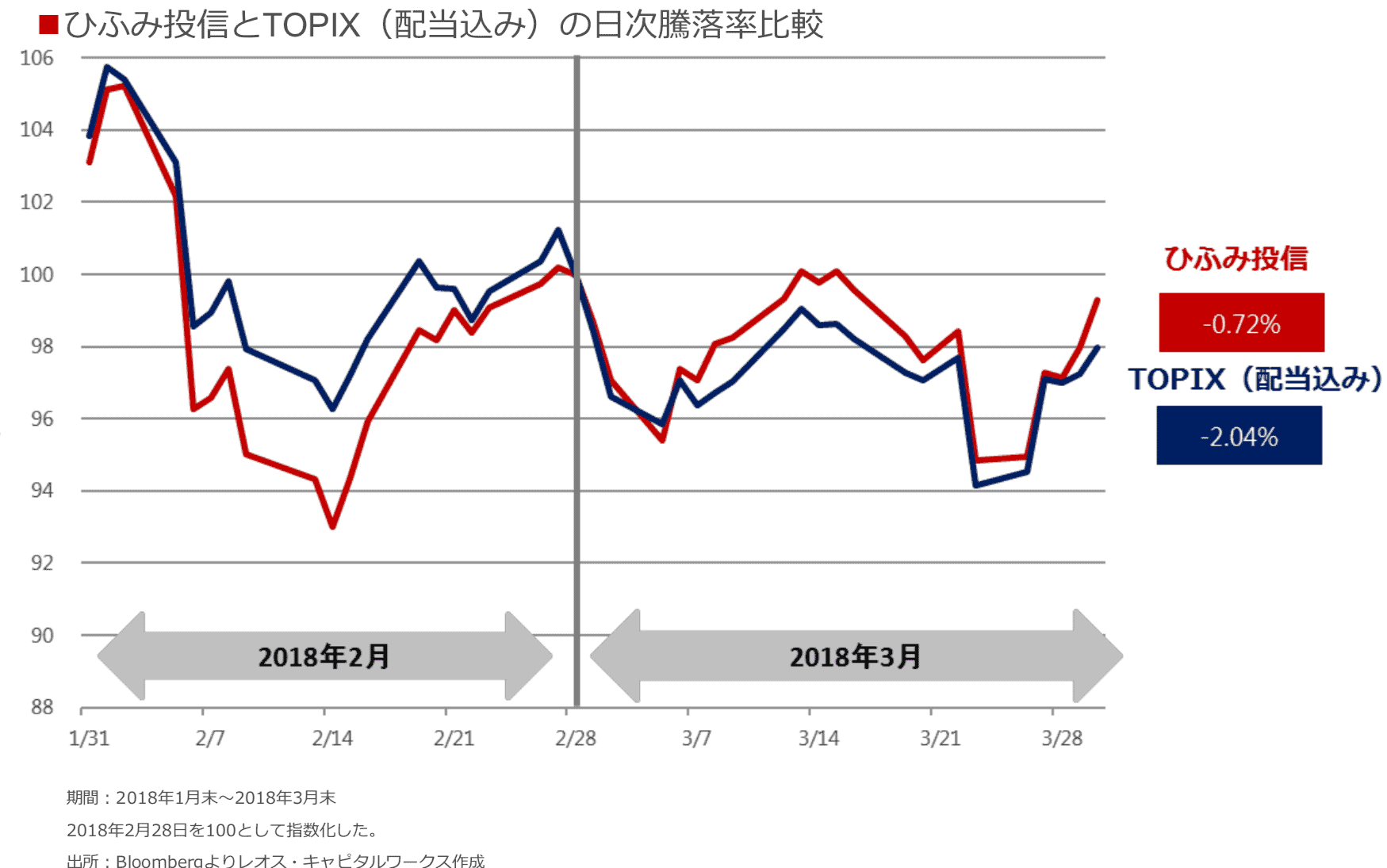

3月のひふみのパフォーマンスは以下のようになっています。森友学園問題や米国の関税措置などによる貿易摩擦懸念などの影響を受けマイナスリターンとなったものの、TOPIX(配当込み)が大きく下落する中、下落幅を抑えられた点は評価できるポイントです。

実際、どのようにして相場下落時に下落幅を縮小させたかという点ですが、セミナーを聞く限り、円安になりはじめた初期に外需の比率を落とせたことや、関税問題の初期に商社株の比率を落とし、内需にシフトしたことが、今の所の良い結果に繋がったとのことでした。

3月のアカデミー

2018年2月の月次速報は、3/5に発表されました。、8月もTOPIXを大きく上回りました。

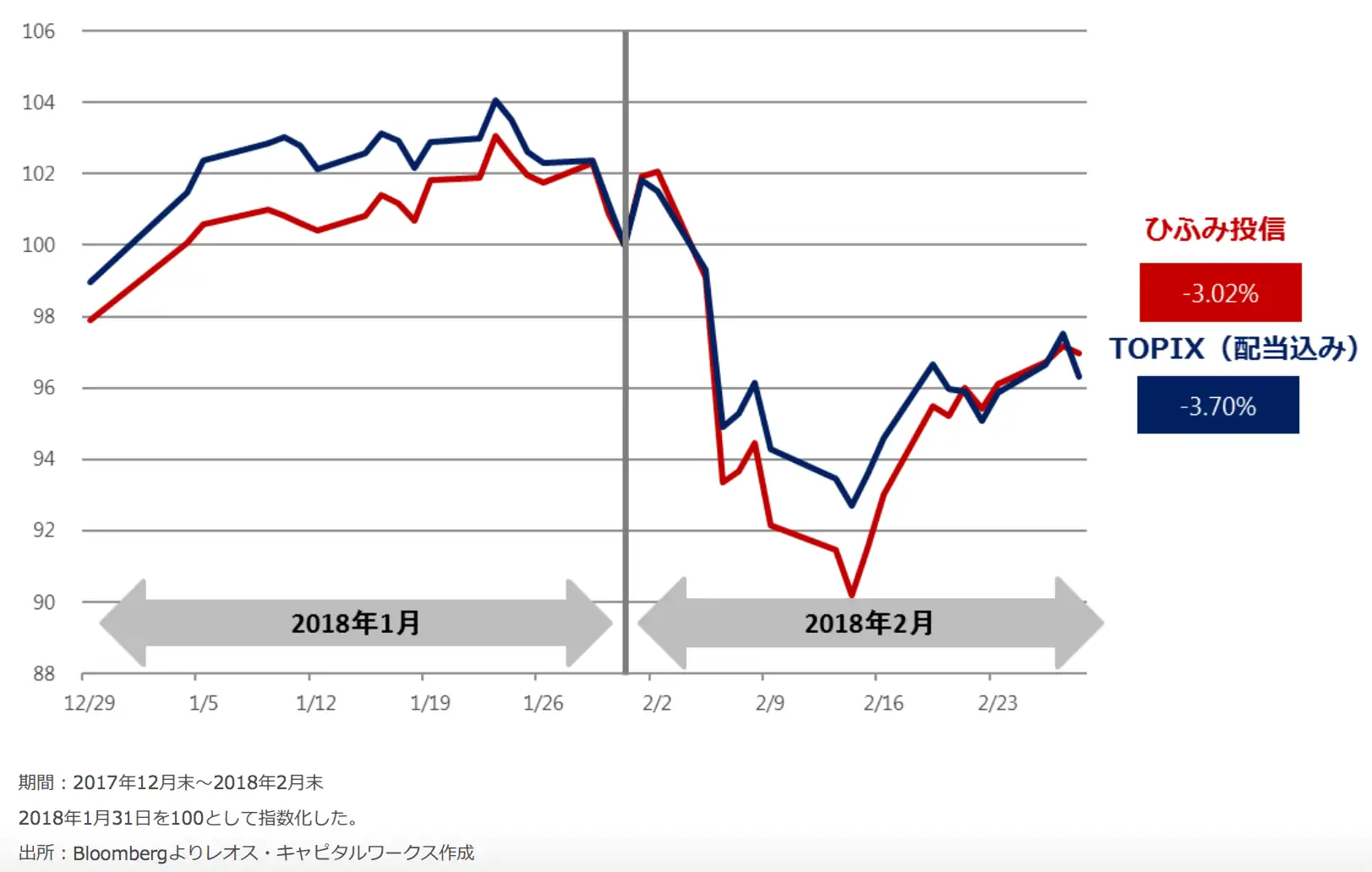

下図の1ヶ月の推移をみるとわかるように、2018年2月は、VIXショックなど波乱相場の影響でマイナスリターンとなったものの、ベンチマークであるTOPIX(配当込み)を上回る結果となりました。

2018年2月を振り返ってみると、アメリカの金利上昇懸念などから、ダウ指数が歴史的な値下がりをし、円高や日本株の暴落などかなり不安定な相場になりました。

この局面においても、ひふみはTOPIXほどの下落にはならずに踏みとどまりました。また、セミナーでも言及していたように、現金比率を大幅に引き下げ、新規銘柄や有望銘柄の買い増しを行ったようです。具体的な投資先については、次の「保有銘柄・資産配分」のところで解説します。

ひふみプラスやめたほうがいい?買い時・投信の買うタイミングは?

次に、投資信託の基準価額が決まる過程などをおさらいしつつ、ひふみプラスの値動きを抑える上で重要な上位銘柄のくせなどについて、解説していきます。

ひふみプラスの基準価額の決まり方

はじめに、ひふみプラスの買うタイミングを見極めるために重要な、投資信託の基準価額の決まり方について、おさらいします。すでにご存知の方は読み飛ばしていただいて構いません。

投資信託の基準価額は、株式市場が閉まったタイミングで、組み入れ銘柄の終値から算出されます。

例えば、4月16日の15:00前(日本株式市場が閉まる前)に、投資信託の買付注文をした場合、4/16の終値で計算された投資信託の基準価額で、買付が行われます。(*15:00以降に買付注文した場合は、4/17の終値で計算した基準価額で買付される)

また、ひふみプラスのように米国株も入っている場合は、前日の米国株式の終値が投資信託に反映されます。その他、4月16日15:00前にひふみを買付注文した場合は、4/16の日本株の終値と4/13の米国株の終値で、ひふみの基準価額が決まります。

組入れ上位10銘柄の値動き

以上のように、投資信託は、組み入れ銘柄が全てわかれば、基本的にその日の基準価額がなんとなくわかってきます。しかしながら、毎月の月次レポートでは、上位10銘柄しか公表されません。

そのため、この上位銘柄の値動きを見ることで、ひふみの値動きの傾向を掴めてきます。例えば、以下が、最新のレポートに記載されている組み入れ上位10銘柄です。

| 銘柄名 | 比率 | 業種 | 特徴 |

|---|---|---|---|

| アマゾン | 1.8% | 米国株 | 世界中で展開するネット通販。 書籍・家電・食品なんでも揃う |

| VISA | 1.8% | 米国株 | 世界最大のクレジットカード会社。 様々な電子決済を人、企業、政府へ提供 |

| 東京センチュリー | 1.8% | その他金融業 | みずほFG、伊藤忠商事などが 母体のリース会社 |

| マイクロソフト | 1.7% | 米国株 | Windowsなど有名。クラウド事業も。 IoTのキー企業 |

| 協和エクシオ | 1.7% | 建設 | 光ファイバーケーブルなど 電気通信設備工事を行う企業 |

| 光通信 | 1.6% | 情報通信 | インターネットや保険など複数の収益をもつ |

| コスモス薬品 | 1.5% | 小売業 | 出店を拡大するドラッグストアチェーン。 九州が地盤 |

| ショーボンドHD | 1.5% | 建設 | トンネルなどのインフラ建設を行う企業。 日本の老朽化する交通インフラ整備で需要に期待 |

| SGホールディングス | 1.4% | 陸運 | 佐川急便発の持株会社。2017年にIPOし、 今後のEコマース需要・人手不足解消に向けて成長できるか |

| GMOペイメント・ゲートウェイ | 1.4% | 情報通信 | ネットショッピングなど 決済処理サービスを手がける企業。 |

また、下表は、4/13(米国市場は前日)の各銘柄の変動率をまとめた表です。

| 銘柄名 | 4/13(米国株は前日) の変動率 |

|---|---|

| アマゾン | 1.50% |

| VISA | 1.08% |

| 東京センチュリー | 3.14% |

| マイクロソフト | 1.87% |

| 協和エクシオ | -0.04% |

| 光通信 | -1.92% |

| コスモス薬品 | -1.01% |

| ショーボンドHD | -2.13% |

| SGホールディングス | 0.97% |

| GMOペイメント・ゲートウェイ | -1.09% |

そして、この上位10銘柄を構成比率でウェイトして、10銘柄の仮想投信の前日比を出して見ると、+0.5%となります(月次レポートの構成比率が小数点第1位までしかないので、この精度が限界)。

また、ひふみプラスの4/13の基準価額の前日比を見てみると、+0.52%となっており、かなり近い数字になることがわかります。

もちろん、上位10銘柄の合計の前日比と乖離する日もありますが、上位10銘柄の前日比のような傾向になることが、個人的な体感としては、多く感じます。少なくとも、TOPIXや日経225、マザーズなど株価指数の前日比よりは、近い値になることが多いです。

まとめると、

「ひふみプラスの基準価額の前日比の傾向を掴むためには、組み入れ上位銘柄の値動きがポイント」

ということになります。

基本的に、中長期目線の投資信託の積立などの場合、1日のズレが数十年後のパフォーマンスに大きく影響することはありません。

そのため、ナーバスに購入タイミングを見極める必要は無いのですが、少しでも安く積立・購入を行いたいという方は、上位銘柄の値動きが参考になる場合が多いと思います。

ひふみプラスやめたほうがいい?ひふみ投信との違いは?

サイト管理人

サイト管理人次に、ひふみ投信とひふみプラスの違いを比較していきます。

両ファンドの主な比較ポイントは、以下の3点になります。

基本的に、どちらのファンドもパフォーマンスに違いはありませんが、販売先や料金体系が違うため、手数料を考慮したパフォーマンスに、微妙な違いが出てきます。

- 投資信託の中身は同じ(マザーファンドが同じ)

- 販売先が違う

- 料金体系(コスト)が違う

以下、それぞれのポイントについて解説していきます。

投資信託の中身は同じ

実は、ひふみ投信とひふみプラスのファンドの中身に違いはありません。つまり、どちらのファンドを選んでも(購入しても)、基本的に同じ投資パフォーマンスになります。

もう少し詳しく説明すると、ひふみ投信を選んで投資しようが、ひふみプラスを選んで投資しようが、最終的には同じマザーファンドに投資されます。運用する母体が同じなので、成績自体も全く同じになります。

ちなみに、ひふみ投信やひふみプラスなどのように、各ファンド(ベビーファンド)で集めたお金を、さらに大きな受け皿(マザーファンド)で運用する方式をファミリーファンド方式と言います。大きな受け皿で一括管理することで、効率的な運用が行えます。

購入できる場所(販売先)が違う!

ひふみ投信とひふみプラスは、販売先が違います。

ひふみ投信は、運用会社であるレオスキャピタルワークスでのみ購入できます。一方、ひふみプラスは、SBI証券や楽天証券、マネックス証券などのネット証券で購入できます。

この販売先の違いにより、運用コストにちょっとした違いが発生します。以下、販売会社の違いから各ファンドのコストを比較していきます。

| 銘柄 | 購入手数料 (初期コスト) | 信託報酬 (継続コスト) |

|---|---|---|

| ひふみ投信 | 無料 | 年率0.98% 保有期間による割引あり |

| ひふみプラス | 最大3% *SBI証券などでは無料 | 年率0.98% 純資産総額による割引、 販売先のポイント還元あり |

購入手数料に関しては、ひふみ投信は無料、ひふみプラスは購入額の最大3%です。ただし、ひふみプラスもSBI証券などネット証券で購入すれば無料となるので、購入手数料に大きな違いはありません。

一方、ファンド保有中の手数料「信託報酬」には、大きな違いがあります。以下、各ファンドの信託報酬(継続コスト)を詳しく見ていきます。

ひふみ投信の信託報酬

ひふみ投信の場合、「資産形成応援団システム」という制度によって、ファンドの保有期間に応じて信託報酬が割引されます。保有期間5年以上で年率0.2%分が還元され信託報酬が0.78%に、また10年以上で0.4%が還元され、信託報酬0.58%になります。

つまり、長期投資を前提とする場合、ひふみ投信の信託報酬は、5年目以降・10年目以降で、かなり安くなります。

| 保有期間 | 信託報酬 | 還元 |

|---|---|---|

| 5年未満 | 0.98% | 0.0ポイント |

| 5年以上 | 0.78% | -0.2ポイント |

| 10年以上 | 0.58% | -0.4ポイント |

ひふみプラスの場合

一方、ひふみプラスの場合は、資産形成応援団による還元はありません。

しかし、ファンドの純資産総額が増えれば、信託報酬が割り引かれます。つまり、たくさんのお金がファンドに集まり成長すれば、コストが安くなります。割引は以下のような条件となっています。

- 純資産総額500億円まで:年率0.98% ← 今ここ

- 純資産総額500億円を超える部分:年率0.88%

- 純資産総額1,000億円を超える部分:年率0.78%

ひふみプラスは、この純資産総額の割引以外に、販売先(主にネット証券)での、ポイント還元サービスが受けられます。

ひふみプラスの購入・申し込み方法(積立・NISAなど)

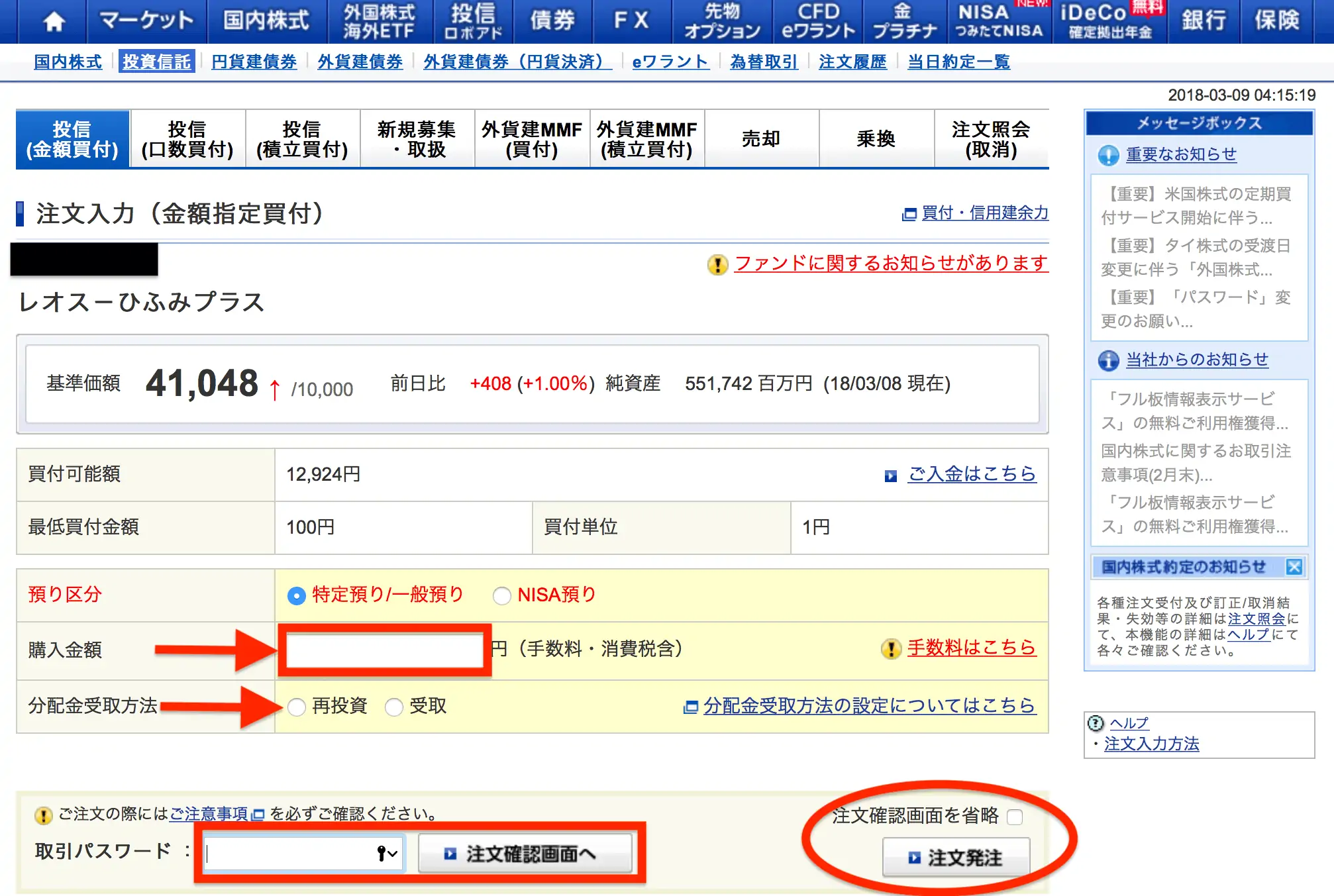

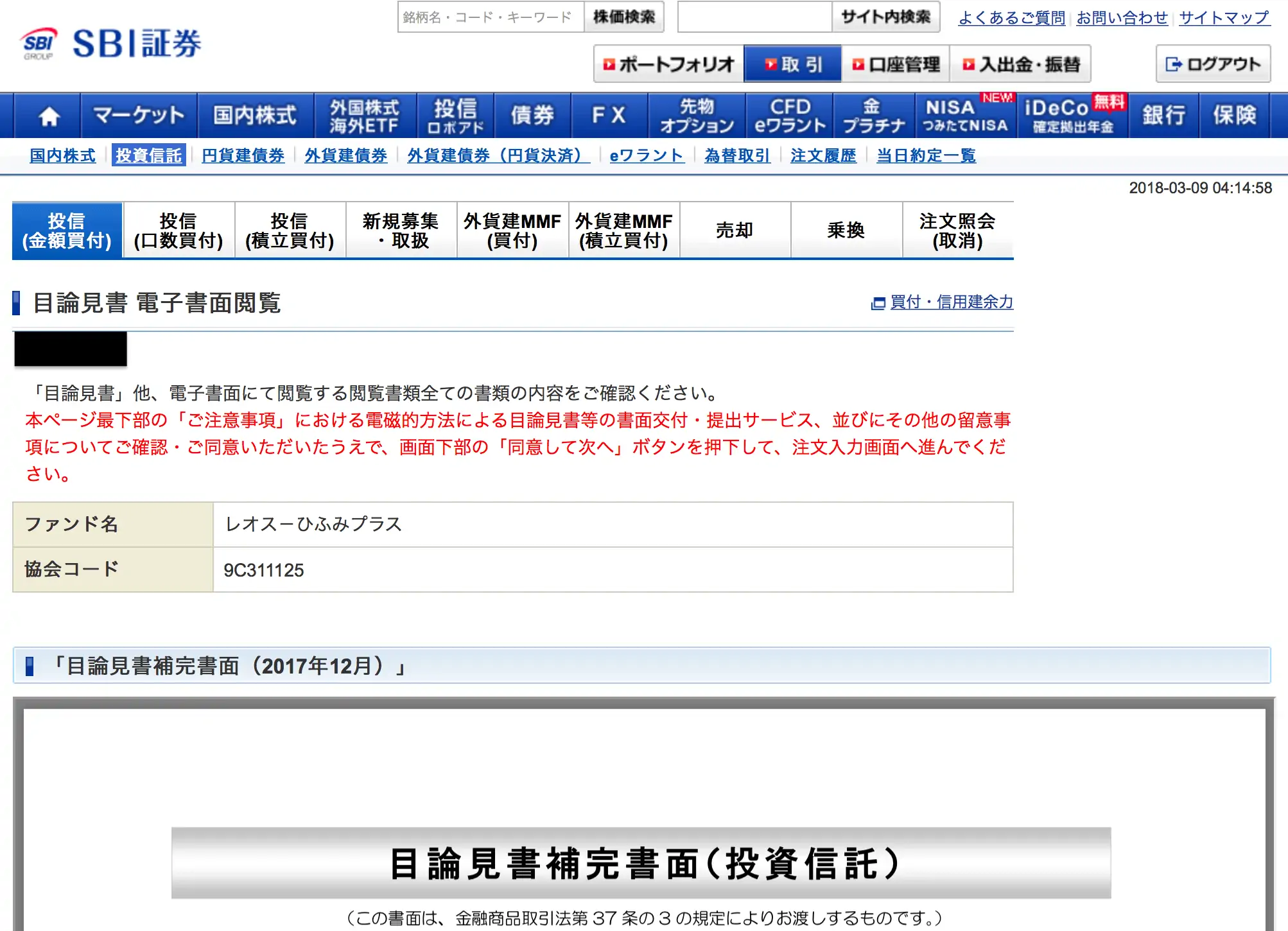

それでは、ひふみプラスの購入方法について、画像付きで解説して行きます。投資信託保有時のポイント還元率が高いSBI証券での例を解説します。

楽天証券での自動積立の方法は、以下をご参考ください。

- SBI証券で口座開設

- SBI証券へログイン

- SBI証券のログインページから投資信託のメニュー画面へ

- 買付方法を(金額・口数・積立・つみたてNISA)の中から選ぶ

- 金額や頻度(積立のみ)を指定して注文

積立・買付の流れとしては、SBI証券へログイン後、投資信託のページへ移り、そこで「ひふみプラス」を検索します。そして、金額買付や積立買付などを行う流れとなります。

SBI証券の口座開設方法の手順、図解付き解説は、以下をご参考ください。

SBI証券にログインしてひふみプラス購入・積立ページへ

はじめに、SBI証券のログイン画面から「投資信託」のメニュー画面へ映ります。下図は、SBI証券ログイン後の画面です。ページ上部の「投信・ロボアド」というタブをクリックすると、投資信託のページへ行きます。

「投信・ロボアド」というタブをクリックすると、下図のような、投資信託専用ページへ移ります。このページの左にある検索窓から「ひふみ」と検索します。

ただし、画面中央に、投資信託の人気ランキングありますが、かなりの頻度で「ひふみプラス」が表示されているので(本当すごい人気ですね!)、ここからひふみプラスのページに行っても構いません。

検索窓で「ひふみ」と検索すると、下図のようなページへ移ります。ここで「ひふみプラス」のリンクをクリックすると、ひふみプラスの買付・積立、また説明画面に移ることができます。

「ひふみプラス」のリンクをクリックすると、下図のような画面へ遷移します。ここで、ひふみプラスの買付方法の種類を選び、クリックします。

金額買付

金額買付は、何円分購入するかを指定して、ひふみプラスを購入する方法です。指定した金額に合わせて、自動的に割り当て口数を購入することができます。私自身、この方法で買い付けることが、ほとんどです。

金額買付を選んだ場合、下図のような画面に移ります。購入金額や分配金の受取り方法を選んで、取引パスワードを入力後、注文する流れとなっています。ちなみに、この画面上で、つみたてNISAではない通常のNISAの買付も選択できます。

⇒ つみたてNISAのメリット・デメリット、現行NISAとの比較・違いは?

金額買付

ちなみに、初めて購入する場合などに、以下のように、目録見書の確認画面が出てきます。目録見書のチェックが終わったら、画面の下まで行き(スクロール)「同意して次へ」をクリックすると、それぞれの買付画面へ移動します。

積立買付

積立買付とは、毎月や毎週など買付の頻度と金額を決めてしまえば、それ以降、そのルールに従って自動的に積立を行ってくれる方法です。最初に設定すれば、あとはほったらかしでも良い点がメリットです。

積立買付を選んだ場合、下図のような画面に移ります。金額指定の買付同様に、預かり区分を選択後(通常NISAも選べます)。金額や積立頻度を選択します。

積立頻度は、毎日・毎週・毎月など様々な方法が選べます。頻度を選んだ後は、積立時の金額と積立日を選びます。積立日は、例えば、毎月積立を選んだ場合、毎月の何日に積立を行うかを選択します。ボーナス月設定などもあります。

これらの入力が終わったら、パスワードを入力後、注目します。

つみたてNISA買付

ひふみプラスは、2018年1月からスタートしたつみたてNISAにも対応しており、つみたてNISAでの買付が可能です。つみたてNISAを選ぶと、数のような画面へ移動するので、積立買付などの要領で、1ヶ月あたりの金額などを指定して買付を行います。

試算・シミュレーションなどもできるので、見てみると良いかもしれません。

買付後ポートフォリオに反映される

最後に、買付が本当に実行されているかを確認する為に「ポートフォリオ」を確認します。ポートフォリオをクリックすると、下図のように、ひふみプラスの買付金額や現在の価値・価格などが確認できます。

このように、SBI証券で「ひふみプラス」を購入・保有できます。

本記事で紹介したSBI証券は、お得な投資信託の他にも、米国株・海外ETFの品揃えが良くコストも業界最安水準です。

また、IPOチャレンジポイントやPTSなど、様々な独自のメリットがあります。口座開設費・維持費は無料ですので、口座を持っていない方は、この機会に口座を開設してみると良いかもしれません。

SBI証券の評判やメリット・デメリットは、以下の記事をご参考ください。