サイト管理人

サイト管理人本記事では、松井証券のロボアドバイザー「投信工房」の特徴やメリット・デメリットを他のロボアドバイザーと比較・解説していきます。

また、私自身の運用実績や口コミ・評判、利用者のインタビューも紹介していますので、ぜひご参考ください。

松井証券の投信工房は、少額から国際分散インデックス投資が行えるアドバイス型ロボアドバイザーです。

手数料が信託報酬のみ、NISAでの運用・ポイント投資が可能、100円から積立可能など、多数の魅力・メリットがあります。

- 手軽に国際分散投資が可能!

- 手数料は信託報酬のみ

→ ロボアドバイザー特有の余分なコストが無い! - NISAで運用可能

- 少額(100円)から投資が始められる!

- ポイント投資も可能!

参考:投信工房【公式ページ】

サイト管理人

サイト管理人余分なコストが無く、NISAを活用して積立投資できる点が、THEOなど、他のロボアドバイザーに無い魅力です!

このメリットが多い投信工房ですが、

- 今から始めるメリットはある?

- 注意点・デメリットは?

- 利用者の口コミ・評判は?

など、疑問・質問があると思います。

そこで、本記事では、投信工房の特徴やメリット、デメリット、他のロボアドバイザーとの比較・解説、また口コミ・評判などを紹介して行きます。

実際に運用した方の評判・レビューも聞いて見たいわ!

サイト管理人

サイト管理人私が実際に運用した結果や感想、また他の投資家の方にインタビューも行ったので、ぜひご覧ください!

\ 最短1分で完了 /

*診断費・口座開設費は全て無料

【松井証券の口座開設&積立で最大4,700円分】

今なら、松井証券の口座開設や積立デビューキャンペーンで、最大4,700円分がもらえます!

口座開設後、1万円以上の積立などで、現金・ポイントがもらえるので、かなりお得です。(10/31まで)

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

投信工房の評判・松井証券ロボアドバイザーの口コミは?

さっそく、Twitterからピックアップした、松井証券「投信工房」のリアルな口コミ・評判を紹介していきます。

評判を見る前に、投信工房の特徴やメリット・デメリットを理解しておきたい方は「投信工房とは?メリット・デメリットを解説」から、ご覧ください。

投信工房の悪い評判・口コミ:ウェルスナビと比較すると「ひと手間」

ウェルスナビなど、全自動(投資一任型)のロボアドバイザーと比較すると、入金やリバランスなど初期設定が多いため、その点を指摘する口コミはあります。

松井証券「投信工房」

— 投資OLちゃん (@OL20225358) March 18, 2020

ロボットがポートフォリオをアドバイスしてくれて、それを丸ごと買うことできるんだけど、自分好みの銘柄を自由に組み込めるのめっちゃいい❤️

全自動のウェルスナビに比べて手間かかるけど、その分手数料はかなり安いし、低コスト商品入れまくれる笑

松井証券、儲け少なそう😇

サイト管理人

サイト管理人ただし、ツイートにもあるように、手間がかかる分、手数料が安いので、この辺は「手間を取るか?」「手数料を取るか?」の違いになりそうです。

投信工房の良い評判・口コミ1:手数料が安い

「投信工房の評判は?運用実績やメリット・デメリットをブログで徹底解説」でも解説するように、投信工房の特徴は「手数料の安さ」で、実際その点を評価する声が多くなっています。

ほったらかし投資で唯一気になるのが【手数料】です。

— まよなか@積立OL (@mayonaka2951) September 14, 2020

投資信託はどれもノーロード&信託報酬低めですが…

💰純金積立

💸仮想通貨

🤖ウェルスナビ

この3つは高いです😭

投資に自信がついたら、いつか手数料の高いウェルスナビは卒業したいです❗️

ロボアドは【投信工房】ちょっと気になってます✨

サイト管理人

サイト管理人手数料は確実なマイナスリターンとなり、投資パフォーマンスを悪化させるので、低コストは嬉しいですね!

投信工房の良い評判・口コミ2:自動積立・リバランスなど手間が省ける!

ロボアドバイザーの特徴である、資産配分の設計やリバランス、自動積立など、手間を省いて長期分散投資ができる点が、かなり評価されています。

🤖 #投信工房

— まよなか@積立OL (@mayonaka2951) November 7, 2020

毎日少しずつ積立している投信工房、少額ながら含み益💓

毎日自動積立、リバランスが楽、そして手数料安いのがなんといってもありがたい🥰

ウェルスナビやめちゃってどこかさみしかったけど、私にはまだこの子がいる🥺✨

私の資産、まかせたよ❗️ pic.twitter.com/aDXGAUeLBF

投信工房の良い評判・口コミ3:少額から始められる

他のロボアドバイザーの場合、最初の最低投資金額が「10万円から」の場合がありますが、投信工房の場合、1万円(積立は、それ以下)と少額で投資が始められる点が評価されています。

投信工房の口コミ・評判【まとめ】

ここまで紹介してきた、松井証券のロボアドバイザーサービス「投信工房」の評判・口コミをまとめると、以下のようになります。

| イマイチな 口コミ・評判 | ウェルスナビ等と比較すると、初期設定(入金・リバランスなど)で やや手間がかかる |

|---|---|

| 良い 口コミ・評判 | 手数料が安い! 少額から始められる 自動積立・リバランスなど手間が省ける! |

確かに、入金やリバランス時期などの初期設定は面倒したが、一度設定してしまえば、後は自動で運用できます。

そのため、手数料面を考えると、ウェルスナビやTHEOなどよりも優位性を感じるロボアドバイザーと言えそうです。

\ 最短1分で完了 /

*診断費・口座開設費は全て無料

投信工房の始め方(設定方法・各種使い方)の詳しい解説は、以下をご参考ください。

→【図解】投信工房の始め方・使い方|初期設定〜投資まで徹底解説

松井証券のロボアドバイザーの評判/投信工房とは?

投信工房とは、松井証券が提供・運用する「アドバイス型」ロボアドバイザーです。

アドバイス型とは、資産配分の設計など、一部が自動化されているロボアドバイザーです。

一方、ウェルスナビのように、資産配分の設定・積立・リバランスなど全自動のロボアドバイザーを「投資一任型」と呼びます。

投信工房の始め方・流れ

投信工房の運用には、松井証券が必要になるので、まだの方は口座開設します。

ポートフォリオの一括購入・積立設定する事で、手間なく資産運用が始められます。

定期的なリバランスも「自動リバランス機能」を設定すれば、全自動で行えます。

思ったよりカンタン!?

投資信託も自動で最適なものチョイスしてくれるの?

サイト管理人

サイト管理人そうだよ!投信も手数料や運用実績を踏まえて選ばれてるよ!

まずは「無料診断」をやってみると全体像がわかるかも!

診断だけなら1分で終わるから手間もかからないよ。

\ 最短1分で完了 /

*診断費・口座開設費は全て無料

以下、投信工房の特徴やメリット・デメリット等をウェルスナビ等の投資一任型のロボアドバイザーと比較しながら詳しく解説して行きます。

投信工房の評判/そもそも松井証券とは?

投信工房でロボアド運用を行うには、松井証券の口座開設が必要ってこと?松井証券ってどんな証券会社だっけ?

サイト管理人

サイト管理人その通り!投信工房は「松井証券」限定の投資サービス!

それでは、投信工房の特徴の前に、松井証券自体について簡単に解説していきますね。

松井証券は、1918年設立のネット証券としては、かなり老舗の証券会社です。

取引手数料0円(無料)や資金無しでIPO抽選に参加可能、また業界最安水準のロボアドバイザー「投信工房」など、他の証券会社には無い多くのメリットがあります。

- 50万円以下の株式売買手数料0円(無料)

- NISA口座での売買手数料が無料

- 株主優待をローリスクで獲得できる

- 資金無しでIPO抽選に参加できる!

(70%が100%平等抽選で初心者でも当たりやすい) - 松井証券カードで「節約&ポイント投資」が可能

- 超低コスト「投信工房」で手軽に積立投資が可能

今回解説する「投信工房」での投資信託の積立・ロボアドの他にも、日本株投資・IPO・優待投資など、様々な場面で、利便性の高さと低コストを実現指定ます。

サイト管理人

サイト管理人実際、私も「投信工房」の他に、IPOや優待投資で、松井証券を利用しています!

切っても切れない関係。。。

松井証券自体の特徴やメリット・デメリット、口コミ・評判などの詳しい解説は、以下の記事をご参考ください。

投信工房の良い評判・メリットは?

サイト管理人

サイト管理人松井証券に関して、カンタンに復習したところで、投信工房の詳しい解説に入っていきます!

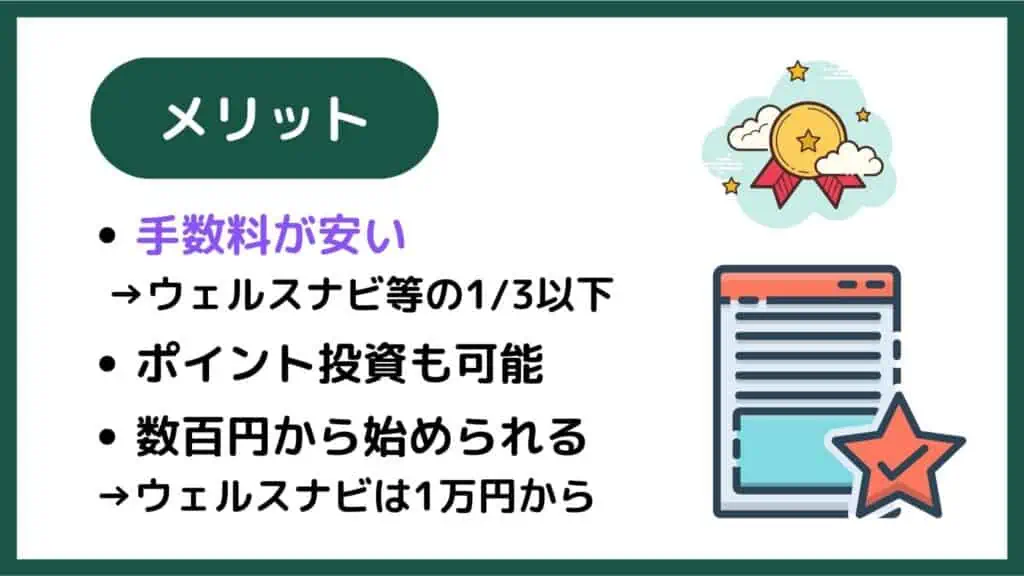

投信工房の主な特徴・メリットは、以下の5点が挙げられます!

- 手軽に国際分散インデックス投資が可能!

- 手数料は信託報酬のみ

→ ロボアドバイザー特有の余分なコストが無い! - NISAも可能

- 超少額(100円〜)から投資が始められる!

- ポイント投資も可能!

サイト管理人

サイト管理人テオ等には無い、手数料の安さ・NISA対応・ポイント投資等のメリットを実現し、ほぼ自動で国際分散投資が行える点が魅力的です!

以下、各項目・メリットについて詳しく解説して行きます。

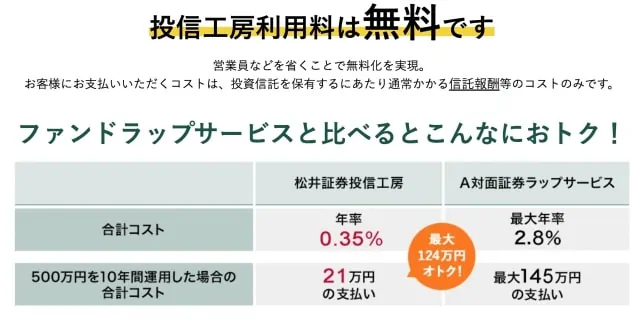

投信工房の良い評判・メリット1:手数料が安い!信託報酬のみ

投信工房の最大の特徴・メリットは「投資信託を保有するにあたり通常かかる信託報酬等のコスト(ここでいう手数料)が格安」である点です。

ウェルスナビやTHEO(テオ)などの投資一任型のロボアドバイザーの場合、管理費用(ラップ費用)で「手数料は預かり資産の1%(現金部分を除く、年率・税込1.1%)。3000万円を超える部分は0.5%(現金部分を除く、年率・税込0.55%)」の手数料が発生します。

それに対し、松井証券の「投信工房」では、ロボアドバイザー特有の管理費用は0円(無料)、また投信の購入・積立手数料も0円(無料)で、係る費用は投資信託の信託報酬のみとなります。

サイト管理人

サイト管理人ウェルスナビ等と比較すると、3分の1、資産配分によっては5分の1の手数料で運用が行えます!

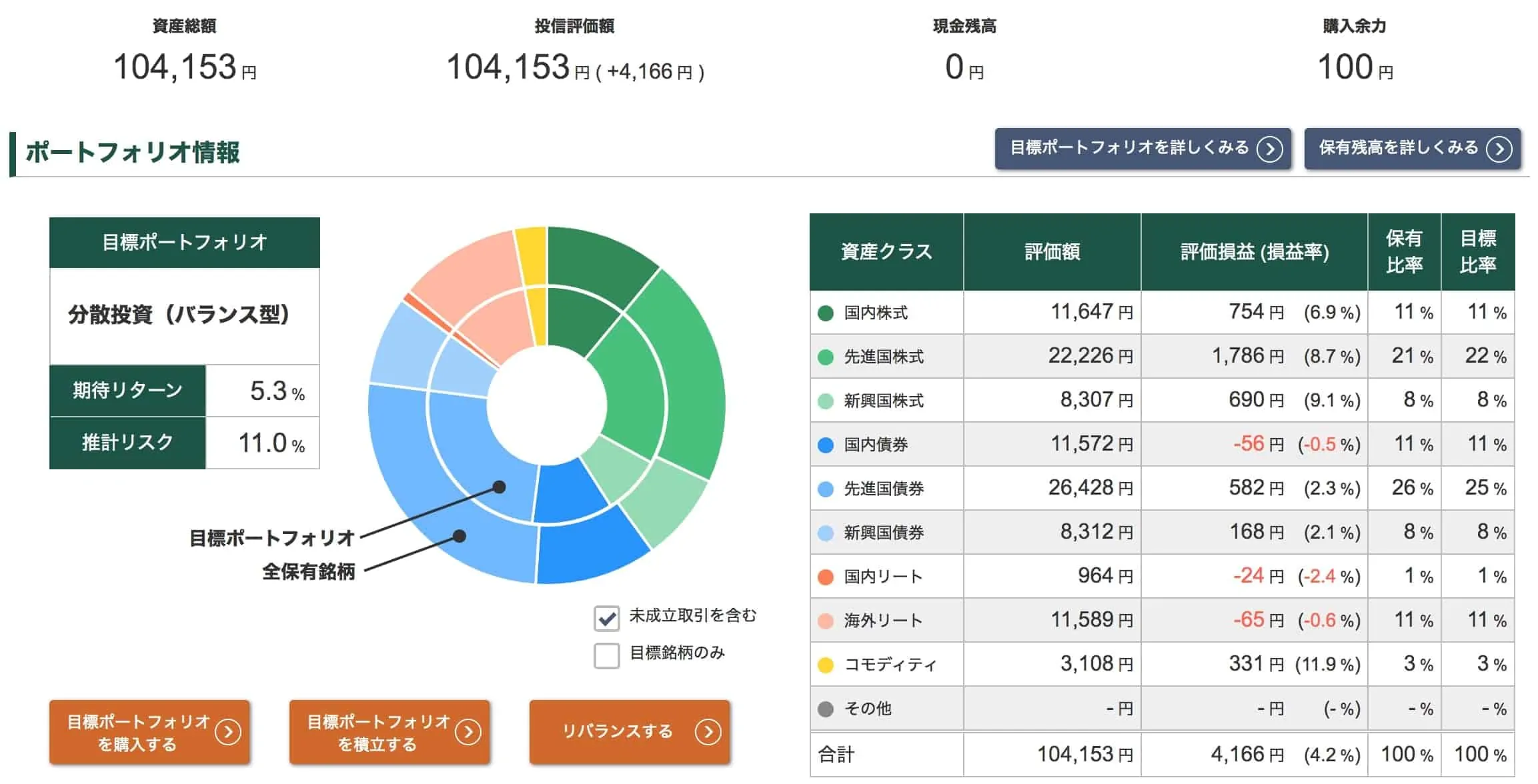

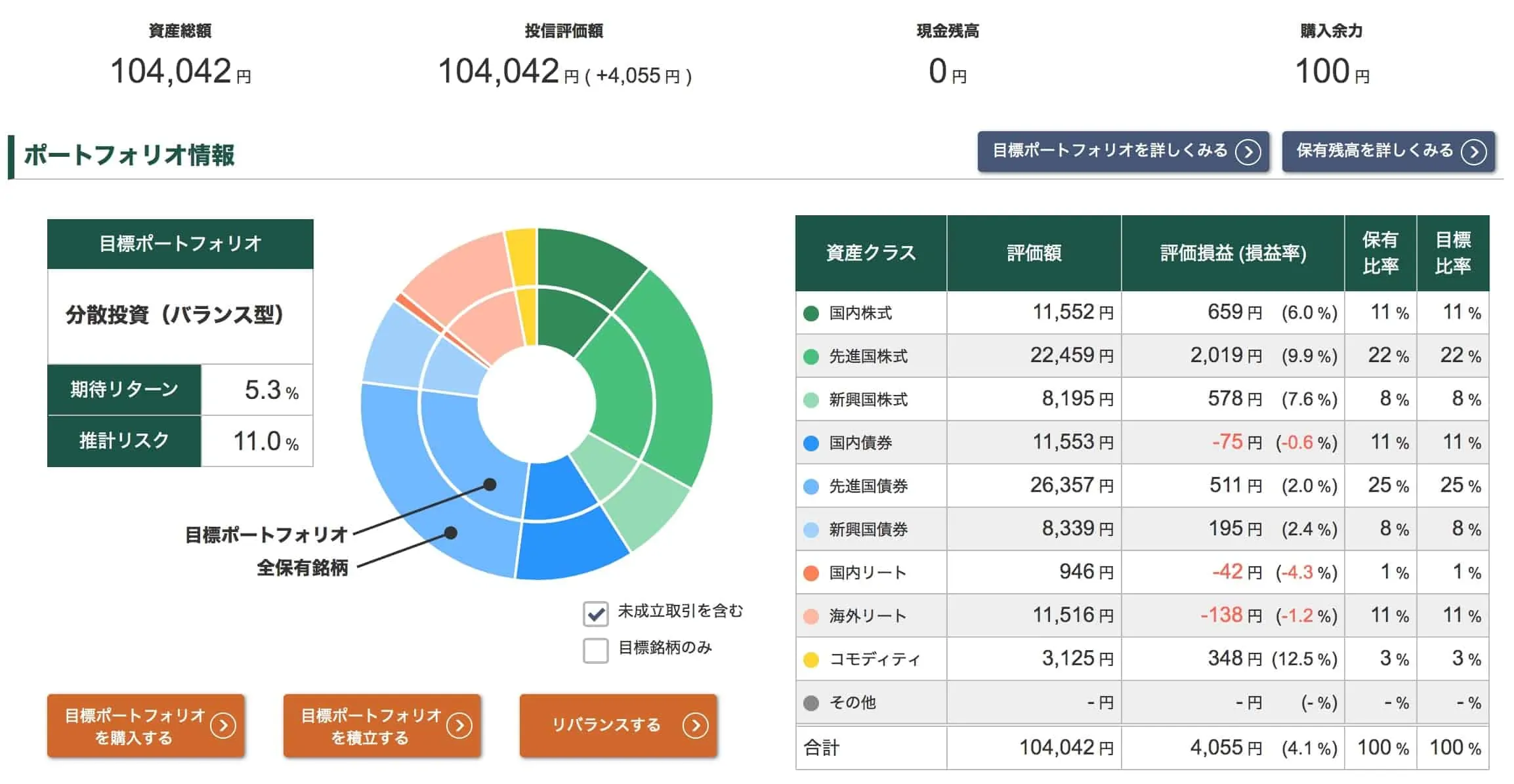

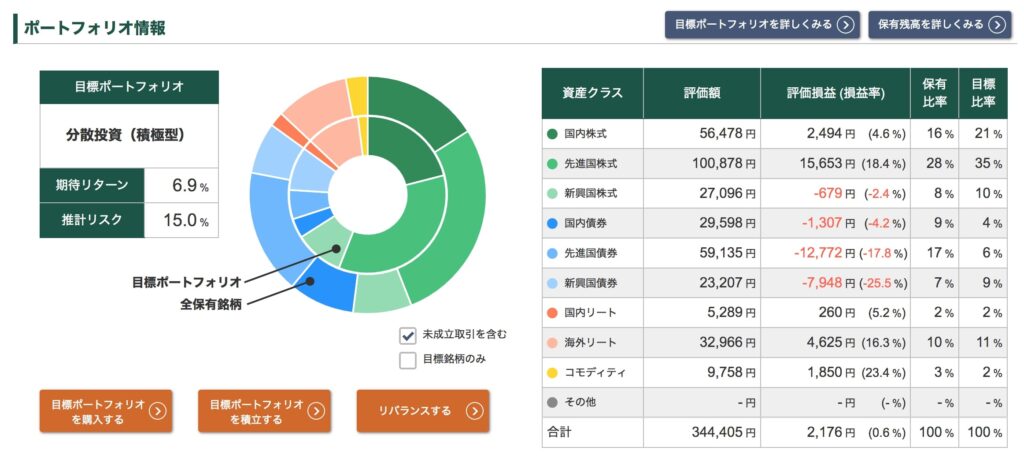

以下の図は、投信公募の実際の資産配分(ポートフォリオ)です。私の場合、ポートフォリオ全体の手数料は、各ファンドの信託報酬の合計で「年率0.362%」となりました。

サイト管理人

サイト管理人他のロボアドバイザーと比較すると、3分の1程度の手数料とかなり安いですね。

私の場合、0.36%程度の手数料でしたが、日本株「ニッセイTOPIXインデックスファンド」や先進国株「たわらノーロード先進国株式」の比率が高い方は、さらに手数料が安くなります。

投信工房の良い評判・メリット2:NISAも可能!

NISAで非課税枠を利用できる点も、アドバイス型ロボアドバイザーの「投信工房」の強みです。

NISA(少額非課税制度)とは、投資信託など金融商品の値上がり益や分配金など投資益が非課税になる制度です。

通常、投資益は20%程度が税金で徴収されますが、NISA枠での投資は非課税となります。

サイト管理人

サイト管理人NISAは、使わない手は無い「おトク」な制度です!

実は、このNISAは、ウェルスナビやTHEO、楽ラップ等では利用できません。

そのため、これらの投資一任型のロボアドバイザーで10万円の利益が出た場合、「約2万円分」が税金で持って行かれてしまいます。

しかし、投信工房の場合、NISAを活用すれば、売却益や配当金・分配金が「非課税」となるため、丸々10万円が利益となります。

ただし、「目標ポートフォリオを積立設定する」を行う場合には「つみたてNISA」を利用できませんので、ご注意ください。

つみたてNISAで投信積立を行いたい場合には、銘柄ごとに積立設定をして、口座区分で「つみたてNISA」を選択して購入することになります。

ちなみに、通常のNISA(一般NISA)口座を開設してる場合は、口座区分で「NISA優先」というものを選択可能です。

その場合、非課税投資枠の範囲内でNISA口座での注文を発注し、投資可能額を超えた分については、自動的に特定口座(未開設の場合は一般口座)での発注をする設定ができます。

投信工房の良い評判・メリット3:超少額(100円)から始められる!

小資金から投資が始められる点も「投信工房」のメリットの一つです。

他のロボアドバイザーの場合、投資を始めるために最低10万円の初期の入金が必要なケースがあります。

一方、投信工房の場合、最低100円から購入・積立が可能なので、投資初心者の方や、貯金や資産が少なめの若年層の方でも、比較的簡単に投資を始める事が可能です。

ちなみに、ポートフォリオの一括購入を行う場合は「1万円から」になります。

投信工房の良い評判・メリット4:ポイント積立投資も!

さらに、松井証券の「松井ポイント」を活用する事で、ポイント投資をする事も可能です。

松井証券ポイントとは、1ポイント1円で、投資信託の積立やAmazonギフト券への交換、カタログギフト等に利用できる松井証券独自のポイントです。

MATSUI SECURITIES CARDを利用すれば、普段の買い物などでもポイントを貯める事も可能です。

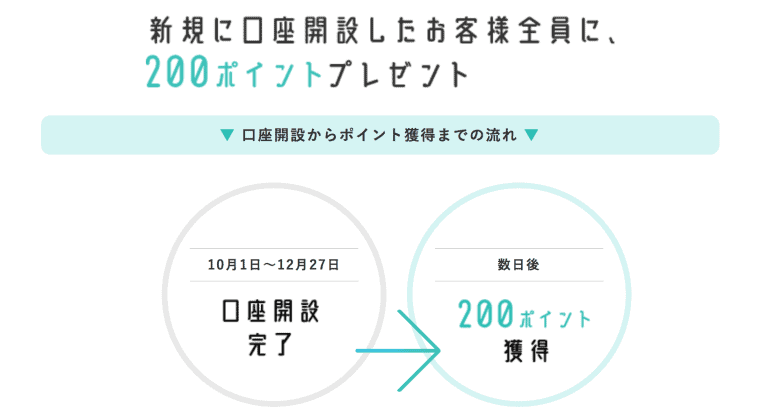

ちなみに、現在、松井証券の口座開設キャンペーンで「200ポイント(200円相当の投資資金)」が貰えるので、まだ口座をお持ち出ない方は、この機会に口座開設するとお得です。

投信工房の良い評判・メリット5:アドバイス型特有の手間が少ない

投信ロボやfund eye、SBIファンドロボなど、通常のアドバイス型ロボアドバイザーの場合、「資産配分の提示しかしてくれない」「投資信託の選択しかしてくれない」など、実際の投資を始める前に「手間がかかる」点がデメリットでした。

しかし、投信工房の場合、ロボアドバイザーによって提案された資産配分を一括で購入・積立できる事、また自動リバランス設定が行える事などから、投資一任型とほぼ変わらない利便性で資産運用が開始できます。

サイト管理人

サイト管理人アドバイス型・投資一任型の良い面を合わせ持っている優秀なロボアドバイザーですね!

詳しい投資方法や投信工房の始め方は、以下をご参考ください。

投信工房の良い評判・メリット6:国内債券で低コストで資産安定!

個人的には、国内債券が組入れ可能な点も「投信工房」のメリットと感じます。

国内債券は、価格変動が少なく、リスク資産と逆相関性がある国内資産であるため、ポートフォリオの安定にかかせない資産です。

相関とは、各資産クラス(国内債券・国内株・外国株)などの値動きの関係性の事です。

正の相関の場合「値動きが同じ傾向」、負の相関(逆相関)の場合「値動きが反対の傾向」がある事を示します。

例えば、相場が急落し、日本株や外国株が大幅下落する時も、国内債券はこれらの資産と逆相関があり、上昇する傾向にあります。そのため、相場急落時のポートフォリオの緩和材になってくれます。

一方、ウェルスナビやTHEOなど他のロボアドバイザーは、外国債券しか組み入れられないため、相場急落時もポートフォリオの緩和材が無くなります。

外国債券は、国内債券と同じ低リスク資産の債券ですが、米ドルなどの為替変動リスクが上乗せされるため、日本円ベースで投資を行う場合は、国内債券の方がポートフォリオの安定に役立ちます。

- 価格変動が少ない

- 株式などリスク資産と負の相関

→ ポートフォリオが安定 - 手数料が安い

また、国内債券は、ファンド自体の信託報酬が米国・先進国債券と比較して「安い」傾向にあるため、ポートフォリオ全体の手数料引き下げ効果もあります。

以下の表は、各債券クラスの代表的な低コストファンドの手数料(信託報酬)の比較です。国内債券ファンドの手数料の安さがわかります。

| 資産クラス | ファンド名 | 信託報酬 (税抜) |

|---|---|---|

| 国内債券 | eMAXIS Slim国内債券 インデックス | 0.12% |

| 国内債券 | 三井住友・日本債券 インデックスファンド | 0.16% |

| 先進国債券 | 三井住友・DC外国債券 インデックスファンド | 0.21% |

| 新興国債券 | iFree新興国債券インデックス | 0.22% |

サイト管理人

サイト管理人手数料は投資家への確実なマイナスリターンとなり、投資成績を悪化させるので、運用コストを下げるのは重要ですね!

ここまで解説してきたように、投信工房はメリットが多く、これからロボアドバイザーを活用して資産運用を始める方に、ぴったりの投資サービスと言えます。

他のロボアドバイザーと比較して手数料が安く、さらに少額投資やポイント投資・つみたてNISAの活用もできるため、投資初心者の方にもオススメできます!

- 手数料は投資信託の信託報酬のみ

→ ロボアドバイザー特有の余分なコストが無い! - つみたてNISAも可能

- 超少額(数百円〜)から投資が始められる!

- ポイント投資も可能!

- 国内債券で低コストで資産安定!

投資工房の悪い評判・デメリットは?

ここまで解説してきたように、メリットの多い「投信工房」ですが、デメリットや運用上の注意点もあるので、理解した上でサービスを活用しましょう!

- リバランスのタイミングは自分で決める

- NISA利用時のリバランスは損益通算不可

- 最安ファンドが選ばれない事も

- 全銘柄がポイント投資可能ではない

以下、各項目について解決法を交えて、詳しく解説していきます。

投資工房の悪い評判・デメリット1:一部自分で購入・リバランスを行う

投信工房は、ウェルスナビ等の投資一任型ロボアドバイザーとは違うので、一部(リバランスなど)運用の手間が増えます。

リバランスとは、最初に決めた資産配分(ポートフォリオ)からのズレを修正(メンテナンス)する事で、半年〜1年に1回行われるのが一般的です。

ただし、松井証券「投信工房」の場合は、「ポートフォリオの一括購入」や「自動リバランス機能」など、最初に設定を行う事で、ほぼ「投資一任型」と変わらない運用が行えます。

詳しい投資方法や投信工房の始め方は、以下をご参考ください。

ポートフォリオの一括購入・自動リバランス機能などの機能は、他のアドバイス型ロボアドバイザーには無い機能なので、投資一任型よりも安い手数料で、アドバイス型を運用したい方は「投信工房」がオススメです!

サイト管理人

サイト管理人個人的には、この一手間のデメリットよりも、手数料が大幅に安くなり、つみたてNISAも利用可能になるメリットの方が多いと感じ「投信工房」を始めました!

ただし、手数料などよりも手間や投資にかける時間を省きたい方は「ウェルスナビ」を選択するのもアリだと思います!

投資工房の悪い評判・デメリット2:最安ファンドが選ばれない事も!

以下の図は、投信工房で提案されるポートフォリオと各資産クラスのインデックスファンドです。

お気づきの方もいるかもしれませんが、全ての資産クラスで、超低コストファンドとして有名なeMAXIS Slimシリーズやニッセイインデックスシリーズが採用されている訳ではありません。

松井証券へ取材・インタビューした際に「なぜ信託報酬の安いファンドが選ばれないのか?」質問してきましたが、これには理由があります。

投信工房の各資産クラスのインデックスファンドは、各ファンドの運用期間、トラッキングエラー、純資産総額の推移、またQUICKファンドスコアなど、松井証券が厳選したファンドが選定されています。

投信工房の運用ファンドは、以下の厳しい基準から選定される。

- 運用期間・実績

- トラッキングエラー

- 純資産の推移

- QUICKファンドスコア

いくら信託報酬が安いファンドでも、運用期間が短ければ、ベンチマークとの乖離が大きくなり、トータルで成績が悪くなることもあるので、このような厳選が行われているデメリットというよりも、むしろメリットかもしれません。

サイト管理人

サイト管理人ファンドの選定は、年1回行われるので、次回選定の際は、現時点は運用期間が短い低コストファンドもポートフォリオに組み込まれるかもしれません!

投資工房の悪い評判・デメリット3:全銘柄がポイント投資可能ではない!

現在、松井証券ポイントで投資を行える銘柄は、以下の3銘柄に限定されます。eMAXIS Slim先進国株などがポイント充当の候補になりそうです。

| 銘柄名 | 資産クラス | 種類 |

|---|---|---|

| eMAXIS Slim先進国株式 インデックス | 先進国株式 | インデックスファンド |

| eMAXIS Slimバランス (8資産均等型) | 8資産均等型 | バランスファンド |

| ひふみプラス | 国内株式 | アクティブファンド |

ただし、松井証券さんに取材をした際に、ポイント投資の対応銘柄については拡大を検討している旨のお話を頂いたので、今後のポイント投資の拡充に期待したいです。

松井証券の取材・インタビューの内容・様子は、以下をご参考ください。

最後に、ここまでのメリット・デメリットをおさらいしつつ、ウェルスナビやTHEO(テオ)、楽ラップ等、他のロボアドバイザーと比較して行きます。

投資工房の悪い評判・デメリット4:他ロボアドバイザーと比較

以下の表は、投資一任型・アドバイス型の主要ロボアドバイザーの比較表です。

| 名称 | 手数料 | 自動 積立 | NISA つみたてNISA | リバランス |

|---|---|---|---|---|

| 投信工房 | 信託報酬のみ 0.3%程度 | ○ | ○ | ○ |

| スマートフォリオ | – | × | ○ | ○ |

| 投信ロボ | – | × | ○ | × |

| ウェルスナビ | 手数料は預かり資産の1% (現金部分を除く、年率・税込1.1%) 3000万円を超える部分は0.5% (現金部分を除く、年率・税込0.55%) | ○ | ○ | ○ |

| 楽ラップ | 0.9〜1.0% | ○ | × | ○ |

| テオ | 〜0.963% | ○ | × | ○ |

| マネラップ | 1.008%程度 | ○ | × | ○ |

基本的には、投資一任型は「手間は少ないけど手数料が高い」、アドバイス型は「手数料が安いけど一手間かかる」というイメージです。

しかし、松井証券「投信工房」は、fund eyeなど他のアドバイス型には無い「ポートフォリオ一括購入」や「自動リバランス機能」により、投資一任型とほぼ同じ手間で運用が行えます。

また、ポイント投資や「つみたてNISA」、100円から少額投資ができる等、投信工房は、投資一任型とアドバイス型の良さを合わせ持っており、投資初心者の方などに特にオススメのロボアドバイザーと言えます。

投資工房の悪い評判・デメリット【まとめ・評価】

ここまで解説してきたように、松井証券の投信工房は、アドバイス型のロボアドバイザーで、ウェルスナビ等と比較すると「手数料の安さ」や「NISAで利用可能」な点が大きなメリット・特徴です。

さらに、松井証券独自のポイント投資システムや少額投資が可能であり、「ポートフォリオ一括購入」や「自動リバランス機能」などで、投資一任型に匹敵する利便性があります。

- 半自動で国際分散投資が可能!

- 手数料は投資信託の信託報酬のみ

→ ロボアドバイザー特有の余分なコストが無い! - つみたてNISAも可能

- 超少額(数百円〜)から投資が始められる!

- ポイント投資も可能!

これらの理由から、投資初心者の方、また「ロボアドバイザーで分散投資をしたいけど手数料が気になる」という方などは、投信工房の利用がオススメです。

投信工房は、ロボアド特有の割高な手数料が発生しない(手数料0円)上、100円から積立投資可能です。

また、NISAでの運用も可能など、他のロボアドバイザーには無いメリットが豊富にあるため、ロボアドを利用する際は松井証券「投信工房」がオススメです。

→ 投信工房【公式】

| 総合評価 | |

|---|---|

| 手数料 | |

| 利便性 | |

| 特徴 | NISA口座で運用可能!100円から積立投資可!手数料0円(信託報酬のみ) |

投信工房を始めるには、松井証券の口座開設が必要です。

松井証券の口座開設は手数料・維持費「無料」で行えます。また、今なら先着10万名に「もれなく1,000円」が贈呈されるキャンペーン中です。

\ キャンペーン参加はコチラ /

口座開設費・維持費0円!無料!

カンタン1分で無料診断も可能!

【投信工房の評判】実際利用した投資家の口コミや運用方針は?

次に、私以外の意見も紹介して行きます。

実際に利用されているブロガーさん・投資家さんへのインタビューやTwitterでの生の意見をご紹介して行きます。

サイト管理人

サイト管理人ブロガー・投資家さんへのインタビューは、参考になる事が詰まっているので、必見です!

投信工房の評判・口コミを投資家・ブロガーにインタビュー

次に、実際に「投信工房」を利用している方にインタビューします。

- 投信工房の良い点

- 改善してほしい点

- 運用の注意点

など、投信工房の特徴や実際利用する際に感じた点を伺ってみました。

これから投信工房を始める方へのアドバイスなどもあるので、ぜひご参考ください。

シータさん

つみたてシータというブログで、投信工房の実績を公開されていて、インデックス投資や米国株など幅広く情報発信している「シータさん」にインタビューしていきます。

サイト管理人

サイト管理人シータさん、よろしくお願いします!

シータさん

シータさんよろしくお願いします!

サイト管理人

サイト管理人早速ですが、投資一任型やアドバイス型など数あるロボアドバイザーの中から「投信工房」を選んだ理由は何ですか?

シータさん

シータさん投信工房はロボアドなのに「低コスト」であり、さらに自分で組入銘柄をカスタマイズできるところが気になって運用をはじめました!

サイト管理人

サイト管理人なるほど、やはり低コストが魅力的ですよね!

投信工房を実際に利用してみて分かった良さ等はありましたか?

シータさん

シータさんやっぱり銘柄入れ替えができる柔軟さですね。

最初に投信工房が資産配分とポートフォリオを提案してくれるんですが、その商品たちは僕がつみたてNISAで選ぶような最安商品ではなかったんですよね。

でも投信工房は銘柄の入れ替えができるから、資産配分はそのままで運用商品だけを僕の大好きなeMAXIS Slimに入れ替えることができてしまうんです。

サイト管理人

サイト管理人eMAXIS Slimシリーズは、コストも安く運用も比較的安定して良いですよね〜

シータさん

シータさんこのように銘柄を入れ替える事で、全体の信託報酬はさらに下がり、もはやロボアドとは思えないレベルにまで安いコストで運用することができてしまうんですよね。これが最大の驚きと発見でした!

サイト管理人

サイト管理人なるほど!一手間施す事で手数料を下げられる点は大きなメリットですね!

逆に「この部分は改善してほしい」などデメリットと感じたポイントはありますか?

シータさん

シータさんつみたてNISAの枠内で使えたら最高でしたね。

銘柄の制約などがあるのかもしれませんが、うまく調整していただいてつみたてNISA版投信工房が出来たらアツいなと思いました。

サイト管理人

サイト管理人ポートフォリオが丸っと「つみたてNISA」で積立できると良いですね!

私も、松井証券さんに声が届くと嬉しいです!

次に、投信工房で投資を始める際に注意した点などについてお伺いしていきます。

ポートフォリオ構築の際、リスク許容度の設定などで注意した事はありますか?

シータさん

シータさん僕はもともとリスク許容度が高めなので、投信工房の中でも最もリスクが高い「積極型」を選びました!

逆に債券やゴールド、リートを組み込む資産配分で運用したことがなかったので、

提案してもらった資産配分はそのまま活用してみることにしました。

サイト管理人

サイト管理人確かに、私もゴールドはロボアドで始めて資産として持ちました!

シータさん

シータさん銘柄の変更もガッツリ行いました!

これでリスク、リターンのバランスは維持したまま運用コストを下げることができたので大満足です。

サイト管理人

サイト管理人コストは投資家への確実なマイナスリターンになるので、リスク・リターンを変えずに、低コスト化できるのは大きなメリットですね!

最後に、投信工房で資産運用を始めるか迷っている方向けに、アドバイス・コメント等があればよろしくお願いします!

シータさん

シータさん投信工房は、低コストでロボアドを使いたい人にとっては最適なサービスだと思います。

初心者だけでなくて「ポートフォリオは自分で組めるけど面倒なリバランス部分だけを誰かにやってもらいたい」という人にとっても便利なサービスだと思います。

当てはまる方はぜひ試してみると良いと思います!

サイト管理人

サイト管理人シータさん、ありがとうございます。

投資OLちゃんさん

次に、投資OLちゃん@OL20225358で、投信工房や米国株の運用実績をブログを含め公開されている「投資OLちゃん」にインタビューしていきます。

サイト管理人

サイト管理人投資OLちゃんさん、よろしくお願いします!

投資OLちゃん

投資OLちゃんよろしくお願いします❤️

サイト管理人

サイト管理人始めに、数あるロボアドバイザーの中から「投信工房」を選んだ理由は何ですか?

投資OLちゃん

投資OLちゃん一番は「手数料の安さ」です❤️

ウェルスナビなど投資一任型のロボアドと比較すると多少の手間はありますが、手数料が投資パフォーマンスへ与える影響を考えて、投信工房を選びました。

他にも、NISAが利用できる事、少額投資ができる事なども決め手になりました✨

サイト管理人

サイト管理人などほど!手数料の削減は、確実な投資パフォーマンスのアップが期待できるので重要ですね!

次に、投信工房を利用して分かった新たな良さ等ありますか?

投資OLちゃん

投資OLちゃん銘柄のアレンジができる点は、かなり魅力的です。

私も、信託報酬の安さ重視でファンドを入れ替え、全体で0.18%の経費率となりました。

サイト管理人

サイト管理人逆に「この部分は改善してほしい」などデメリットと感じたポイントはありますか?

投資OLちゃん

投資OLちゃん特には思いつきません!敢えてあげるなら、初期の買付設定の手間がある事ですが、手数料が安いことを考えると許容範囲と思います❤️

サイト管理人

サイト管理人次に、投信工房で投資を始める際に注意した点などについてお伺いしていきます。

ポートフォリオ構築の際、リスク許容度の設定などで注意した事はありますか?

投資OLちゃん

投資OLちゃん私自身の投資の目的が「教育費」なので、質問には資産配分決定のための8つの質問保守的に回答しました✨

サイト管理人

サイト管理人提示されたポートフォリオから銘柄の変更は行いましたか?

投資OLちゃん

投資OLちゃんポートフォリオのアレンジを行い、全体の手数料(信託報酬)が0.18%になりました。

ウェルスナビの手数料が1%以上ですから、かなりの低コストポートフォリオが出来たと思います❤️

サイト管理人

サイト管理人最後に、投信工房で資産運用を始めるか迷っている方向けに、アドバイス・コメント等があればよろしくお願いします!

投資OLちゃん

投資OLちゃん資産運用全般に言えますが、投信工房でのポートフォリオ運用は、教育資金や住宅購入資金など、目的をもって運用する場合、かなりおすすめの選択肢です✨

- Twitter:投資OLちゃん

- 運営ブログ:丸の内OLゆるふわ資産形成

ケンジさん

金融機関で働いており、Twitterで情報発信を行なっている「ケンジさん」にもインタビューさせて頂きました。

金融のお仕事をされている方という事で、一歩進んだお話もお伺い出来たので、ぜひご参考下さい。

サイト管理人

サイト管理人ケンジさん、よろしくお願いします!

ケンジさん

ケンジさんよろしくお願いします!

サイト管理人

サイト管理人早速ですが、「投信工房」を選んだ理由は何ですか?

ケンジさん

ケンジさん松井証券さんの広告記事で「ロボアドはAIでも何でもなく、ポートフォリオ理論に基づく計算です。計算するだけに手数料は取りたくない」という発言を見て投資家に対して正直だなと思ったからです!

サイト管理人

サイト管理人確かに!松井証券では、社長さんを始め、はっきりものを言うので好感がもてますね!

ロボアドバイザーをAIだと思っている方もいらっしゃいますが、それは誤解です。人工知能ではありません。世界中の機関投資家においても利用されている「平均分散アプローチ」をベースにしたデータ分析です。

引用元:NewsPicks-投信販売に再参入する松井証券の狙い

ケンジさん

ケンジさんこれが正直だなと思ったんです。他のロボアドバイザーがいかにもAIっぽく見せて高い手数料を設定してるのに手品の種明かしをしてるなと。中身の計算ロジックは現代ポートフォリオ理論を知っていればエクセルVBAで作れるレベルなんですよロボアドバイザーって。

サイト管理人

サイト管理人確かに、ポートフォリオを自分で作成できる方にとっては、他の投資一任型ロボアドバイザーの上乗せ分の手数料は割高ですよね。。。

では、実際に、投信工房を利用してみて分かった良さ等はありましたか?

ケンジさん

ケンジさんやっぱりリバランス機能が便利!

自分で計算しなくてもぴったりの資産配分に発注できるので、事前に「便利そうだなぁ」と思って使い始めたのですが、「やっぱり便利!」と感じました!

サイト管理人

サイト管理人ポートフォリオの一括購入は画期的ですよね!あれに慣れると他の証券会社で投信購入が億劫になりそう。。。

では、逆に「この部分は改善してほしい」などデメリットと感じたポイントはありますか?

ケンジさん

ケンジさんデメリットでは無いのですが、

もっと宣伝してユーザーを増やさないと松井証券さんが採算とれないと思ってます。。

余計なお世話でなく、いちユーザーとしてこのサービスがなくなると困るので。。。

サイト管理人

サイト管理人確かに。。。

他の投資一任型ロボアドのような上乗せ手数料が無い分、逆に心配してしまいますね。。

次に、投信工房で投資を始める際に注意した点などについてお伺いしていきます。

ポートフォリオ構築の際、リスク許容度の設定などで注意した事はありますか?

ケンジさん

ケンジさんリスク許容度は2標準偏差(2σ)を最大損失と想定して、それを10年で取り返せるか。毎年の追加投資額×10年って感じです。

サイト管理人

サイト管理人誰でも具体的に計算できる数字で分かりやすいです!

例えば、以下の場合

- 運用開始時の資産が500万円

- 毎月1万円の積立→年間12万円

サイト管理人

サイト管理人10年で取り替えせる分(許容最大損失):120万円

→ 推計リスク:12%(=120/500/2)

みたいな感じですね!

ケンジさん

ケンジさんご認識のとおりです!ここで最大損失は、投信工房で表示されるリスク値の2倍(2σ)に設定してます。

通常は1標準偏差を使うのですが、リーマンショックを経験して2標準偏差を意識するようになりました。

サイト管理人

サイト管理人私自身も、Twitterやブログで、リスク許容度は2σを推奨しているので、心強いです!

ケンジさん

ケンジさん2標準偏差で考えると、人的資本が豊富な若い人は、ほとんどが株式100%でOKになります。

ただし、雇用が安定していることが前提になります。

また、扶養家族や両親兄弟の状況などリスク許容度の設定は運用方針を考えるときに一番難しいです。

サイト管理人

サイト管理人確かにですね!本当にテールリスクまで考えると、99.9%程度の事象をカバーする「3標準偏差」まで考えたくなりますが、一般的には9割程度カバーできる2標準偏差が良さそうですね!

勉強になります!

ポートフォリオの銘柄入れ替え・選定などはいかがでしょうか?

提示された資産配分・銘柄などは変更されましたか?

ケンジさん

ケンジさんポートは変更し、最初からオリジナルで運用しています。

最初は国内債券も入れてましたが、マイナス金利が始まってから国内債券を外してキャッシュに待機させ、運用部分は株90%、REIT10%にしました。

少々面倒ですが、国内債券ファンドは今の金利だと運用コストを賄えないので。

サイト管理人

サイト管理人なるほど!投信工房で運用中の資産だけではなく、現金など別口座のキャッシュも含め、リスク管理をされていると言う事ですね!

ケンジさん

ケンジさんご認識のとおりで、待機キャッシュを含めた金額でリスク管理をしています。

投信工房の他にも個別株やイデコも含めて保有資産全体で、以下のような配分になるよう管理してます。

金額とか収益率はざっくりとした感覚で把握してるだけです。有名ブロガーさんたちみたいにエクセルで細かく数値を管理するとか自分には無理ですから(笑)

- キャッシュ1割

- インデックス6割

- 個別株3割

サイト管理人

サイト管理人最後に、投信工房で資産運用を始めるか迷っている方向けに、アドバイス・コメント等があればよろしくお願いします!

ケンジさん

ケンジさん初心者の方には、メリットがわかりにくいサービスかもしれないと思っています。

「資産配分の大切さ」

「リバランス効果」

とかは現場でもメリットを理解してもらうのが一番難しいところなので。。

もちろん、現場では説明に割く時間が限られているので、企業DCの説明会のように時間をとって説明しないと伝わりにくい部分ではあると思います!

サイト管理人

サイト管理人なるほど!そう言う意味では、ブログなどで分かりやすく解説する我々の存在が重要になってきますね!

身が引き締まる思いです!

お忙しい中、インタビューに応じて頂きありがとうございました。

Twitter:ケンジ@Beer&Investment

投信工房の始め方・使い方

次に、投信工房の始め方、実際の運用までの手順や方法を図解付きで解説していきます。

サイト管理人

サイト管理人運用を始め前に、ぜひご参考・確認ください!

投信工房を始めるまでの流れは、以下のような手順となっています。

8つの質問・アンケートに回答する事で、ロボが最適な資産配分(ポートフォリオ)を提案してくれます。

ポートフォリオの一括購入・積立設定する事で、手間なく資産運用が始められます。

定期的な資産配分のメンテナンス(リバランス)も「自動リバランス機能」を設定すれば全自動で行えます。

以下、各ステップについて詳しく解説していきます。

松井証券の口座開設

投信工房で資産運用を行うには、投信工房の運用元の松井証券の口座開設が必要になります。

口座開設費・維持費などは全て無料です。また、今なら口座開設で、投信の積立購入に利用できる200円相当のポイントが貰える他、投信購入で「もれなく1,000円」が貰えるお得なキャンペーンを開催中です。

\ キャンペーン参加はコチラ /

口座開設費・維持費0円!無料!

カンタン1分で無料診断も可能!

松井証券のキャンペーンの詳細は、以下の記事をご参考ください。

松井証券の口座開設が完了したら、投信工房での資産運用が行えるようになり、以下のような手順・流れで「投信工房」の利用・設定が行えます。

- 資産配分(ポートフォリオ)を決定

- 運用プランを決定

- 口座へ投資資金を入金

- 購入・一括購入を行う

- 積立・リバランス設定を行う

以下、各ステップについて図解付きで解説していきます。

資産配分(ポートフォリオ)を決定する

まず始めに、投信工房で運用する資産配分(ポートフォリオ)を決定します。

資産配分の決定と言っても難しい事は無く、簡単な8つの質問に答えるだけで、自動で「その人にあったピッタリの資産配分」を算出・提案してくれます。

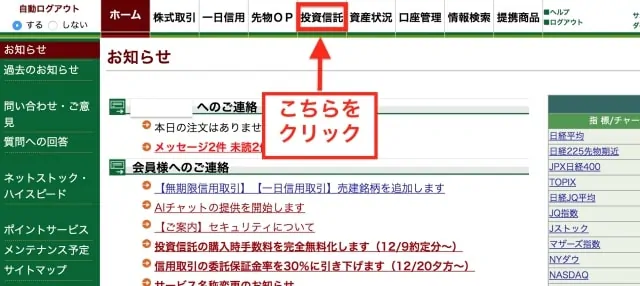

実際の操作は、松井証券(ネットストック)ログイン後に、画面上部の「投資信託」タブをクリックし(下図参照)、松井証券の投資信託管理画面に移動します。

直接、投資信託画面にログインする事も可能です。

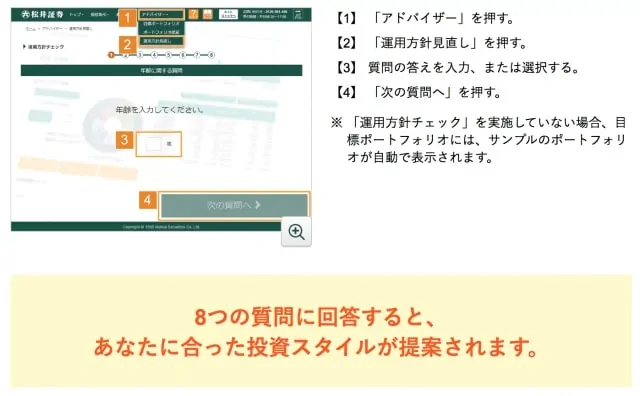

投資信託の管理画面に移動したら、「アドバイザリー」タブをクリックし、出てきた選択肢の中から「運用方針見直し」をクリックする事で、資産配分(ポートフォリオ)作成のための質問に答えていきます(下図参照)。

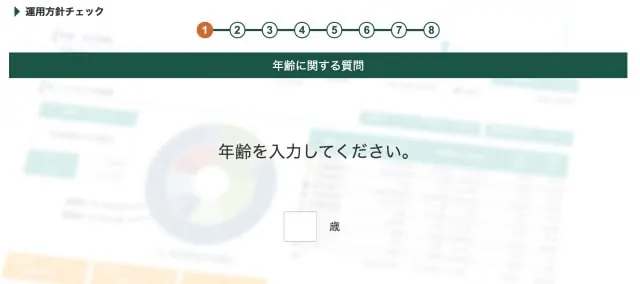

「運用方針見直し」をクリックすると、以下のような質問画面へ移動します。

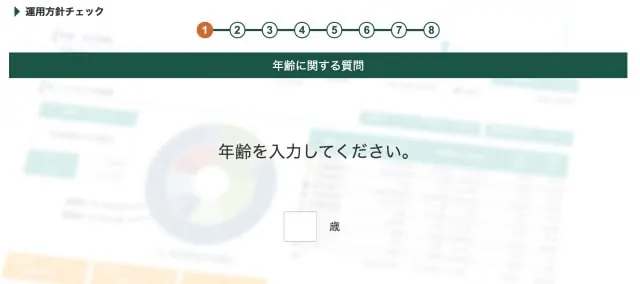

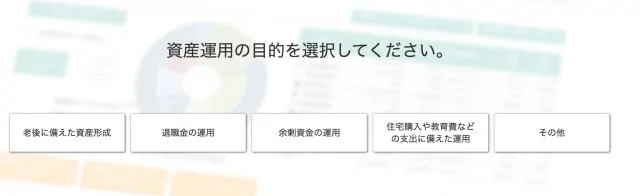

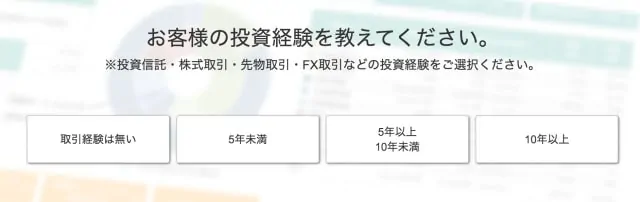

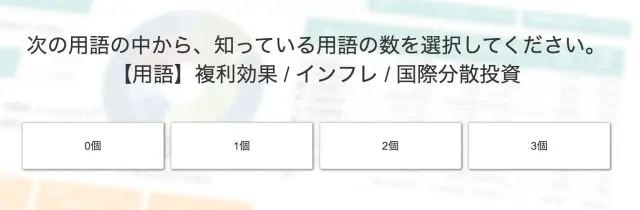

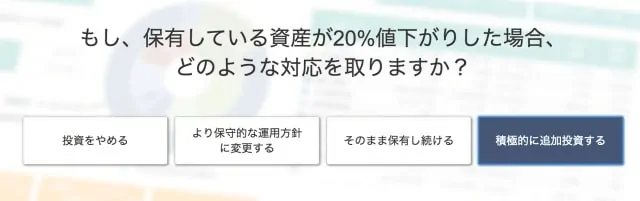

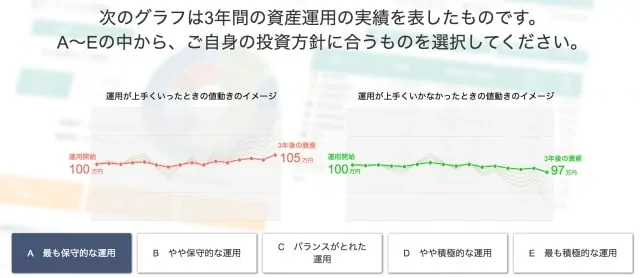

ポートフォリオ作成のための質問は全部で8つで、以下のような質問内容となっています。投信工房の質問内容

- 年齢

- 資産運用の目的

- 年収

- 投資歴・経験

- 投資用語をいくつ知っているか?

- 資産が下がった時の対応

- 投資・運用方針

- 積立投資を行うか?

以下、各項目の質問や回答例、回答の選択肢などを解説していきますので、質問に答える際にご参考下際!

(1)年齢

ご自身の年齢を入力しましょう!

(2)資産運用の目的

次に、資産運用の目的を選択します。私は「余剰資金の運用」選択しました。皆様の運用目的に合わせて「退職金の運用」や「老後に備えた資産形成」などを選択しましょう。

(3)年収

資産運用の目的の次は「年収」も選びましょう。

(4)投資歴・経験

4問目は「投資経験」についてです。投資信託や株式、先物・FX取引の経験年数を選択しましょう。

(5)知識・投資用語

5問目は「投資の知識」に関する問いです。複利効果・インフレ・国際分散投資の3つの専門用語から分かるものがいくつあるか?選びましょう!

(6)資産が下がった時の対応

6問目は「資産が20%下がった際の対応」について聞かれます。

資産が大幅に値下がりした時に、投資を辞めるのか?運用方針を変更するか?そのまま保有し続けるか?さらに追加投資するか?最も近いと思われる皆さんの行動を選択しましょう。

(7)投資・運用方針

次に、運用3年間の資産の推移・値動きのイメージで、自分にあったものを選びましょう。選択肢をクリックすると、3年間の資産推移イメージが確認できます!

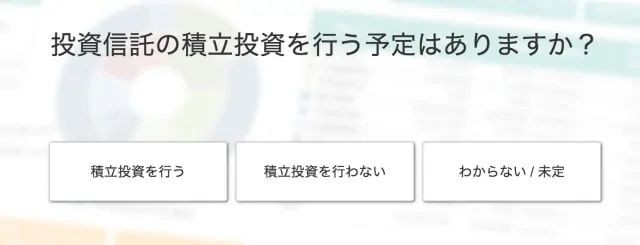

(8)積立投資を行うか?

最後に、定期的な積立(積立投資)を行うか?を選びましょう。

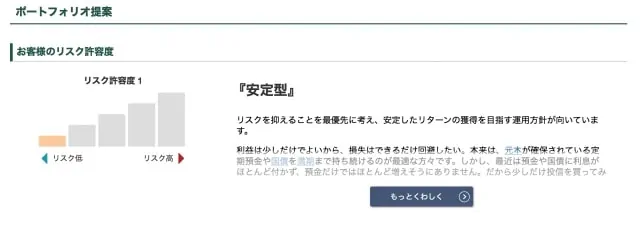

質問に答え終わると、下図のように「ポートフォリオの提案」画面へ遷移します。

ロボアドバイザーによって診断された「リスク許容度」を確認し、ポートフォリオの方針を決定します。私の場合、下図のように、リスク許容度は「1:安定型」となりました。

リスク許容度とは、ご自身で許容できる「資産の値動きの幅(リスク)」の事です。

例えば、10万円で投信工房の運用を始めた場合、その金額が一時的に、どのくらいまで下落しても(上昇しても)良いか?という指標で、資産配分(ポートフォリオ)を設計する際に重要です。

一般的に、リスク許容度を小さくすれば「ローリスクローリターン」逆に高くすれば「ミドルリスク・ミドルリターン」「ハイリスク・ハイリターン」となります。

リスク許容度を確認したら、画面下部へスクロールすると、以下のような画面へ移動します。

ここでは、「分散投資コース」「国内資産コース」「債券運用コース」の3つから、運用方針を決定します。国際分散投資を行いたい方は「分散コース」を選びましょう。

変えようと思えば「リスク許容度」も変更可能です。

サイト管理人

サイト管理人私は、国内外の株式・債券など様々な資産に分散投資を行いたいため「分散投資コース」を選択しました。

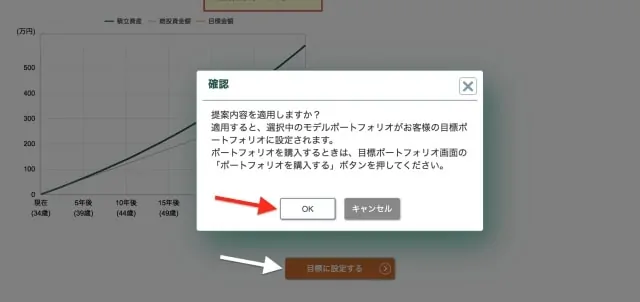

投資コースが決定したら、最後に「積立シミュレーション」をチェックして「目標に設定する」をクリックする事で、資産配分(ポートフォリオ)が決定します。

ポートフォリオが決定したら、初期の投資資金を入金し、ポートフォリオに合わせて投資信託の購入(一括購入も可能)・積立を行います。

入金する

ポートフォリオの決定したら、次に、投資資金を松井証券の口座に入金します。

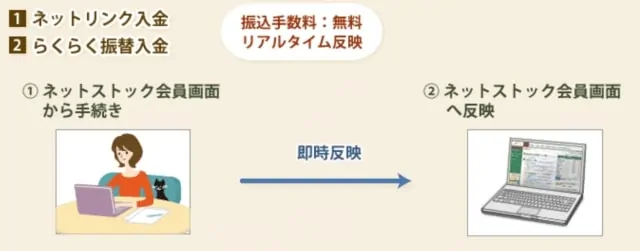

松井証券の入金方法は、以下の4種類がありますが、今回はインターネット環境が即時行える「ネットリンク入金」での入金方法を図解していきます。

- ネットリンク入金:無料、リアルタイム反映

- らくらく振替入金:無料、リアルタイム反映

- 定期入金:無料(積立投資向け)

- 銀行振込入金:手数料負担あり

サイト管理人

サイト管理人定期入金を設定すると、手数料無料で積立用の投資資金を自動で証券口座へ入金できます!

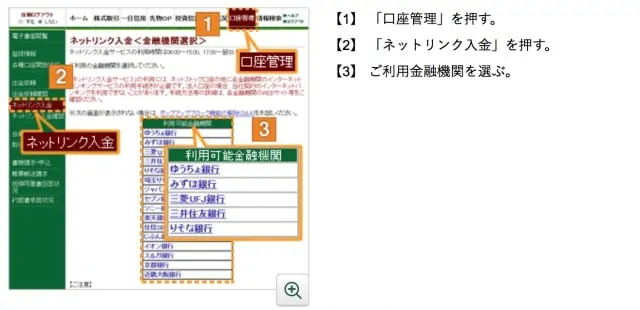

松井証券での「ネットリンク入金」の方法は、下図のように、「ホーム画面>口座管理>ネットリンク入金」から行います。

「ネットリンク入金」をクリックすると、金融機関の選択肢が表示されるので、出金するご自身の銀行を選択しましょう。

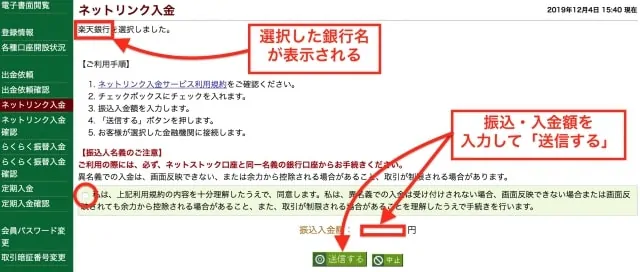

金融機関の選択肢をクリックすると、以下のような画面へ遷移しますので、振込・入金額を入力し「送信する」をクリックしましょう。

「送信する」をクリックすると、出金を行う金融機関のログイン画面に移動します。私の場合、楽天銀行から松井証券へ入金するため、下図のように楽天銀行のログイン画面が表示されました。

遷移先の金融機関から入金手続きが完了すると、下図のような画面が表示されます。

入金手続き完了後、投資信託のトップ画面へ移動すると「購入余力」として、入金額が反映されている事が確認できます。

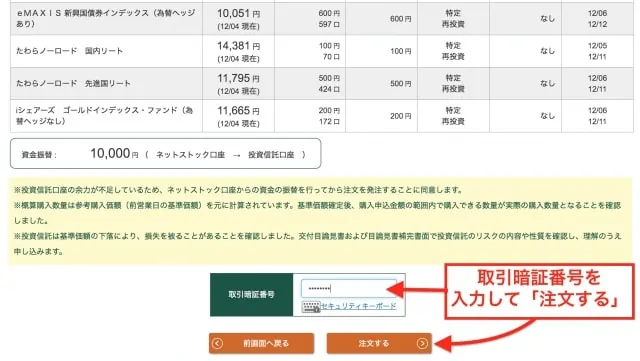

投資信託の購入・積立を行う|投信工房の具体的な使い方

ポートフォリオが決定したら、いよいよ投資信託の購入を行います。

通常、ポートフォリオに合わせて「インデックスファンド」を購入する事は面倒で、手間がかかりますが、投信工房の場合「ポートフォリオの一括購入」が行えます。

以下の図は、ポートフォリオ作成後のトップページです。画面の真ん中くらいにある「目標ポートフォリオを購入する」をクリックする事で、一括購入が行えます。

「目標ポートフォリオを購入する」をクリックすると、以下のような画面へ遷移します。

購入条件で「全銘柄まとめて選択」を選び、投資金額を入力する事(上図の例では1万円)で、ポートフォリオを組成するために必要なファンドの購入金額が自動で算出されます(下図参照)。

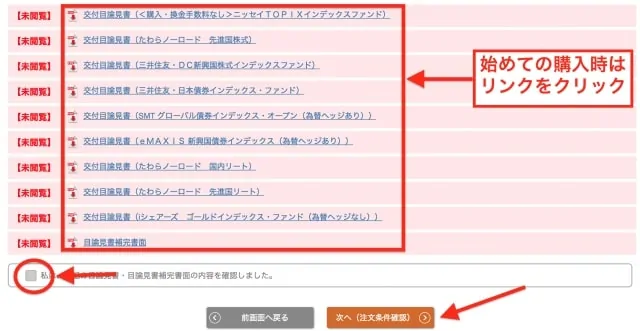

この状態のまま、画面下部へスクロールし、同意事項にチェックし「次へ(注文条件確認)」をクリックする事で、ポートフォリオの一括購入の確認画面へ移動します(初回の場合、各ファンドの目論見書のリンクをクリックする必要があります)。

「次へ(注文条件確認)」をクリックすると、下図のような、購入ファンドおよび金額が表示されるので、確認して「注文する」をクリックしましょう。

これでポートフォリオの一括購入(注文)が完了します。

注文が完了すると、以下のような画面が表示されますので、次に「リバランスの設定」を行います。

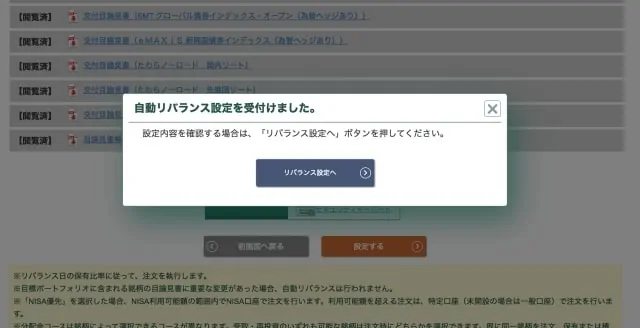

投信工房のリバランス設定

年に1〜2回の「リバランス」は、資産配分のメンテナンスをう上で重要ですが、自前で行うには手間がかかります。

しかし、投信工房は、始めに設定してしまえば、お好きな頻度・回数で自動でリバランス設定が行えます!以下、投信工房でのリバランス設定方法を解説して行きます。

自動リバランス設定(使い方)は、松井証券の投資信託トップページから「投信取引>リバランス設定」で行えます。

以下の図は「リバランス設定」画面ですが「自動リバランス設定をする」をクリックする事で、設定画面へ移動します。

「自動リバランス設定をする」をクリックすると、以下のような画面へ遷移します。ここで、リバランスの頻度・回数(年何回?)とリバランス実施日を設定します。

サイト管理人

サイト管理人私は、半年に1回(年2回)に設定しました!

自動リバランス設定の完了したら、ページ下部から設定を完了させます。設定が完了すると、以下のような画面が現れ「」をクリックすると、リバランスの設定内容が確認できます。

「リバランス設定へ」をクリックすると、以下のような画面へ移動し、設定内容が確認できます。

投信工房で自動積立を設定する方法

毎月の入金やポートフォリオの一括購入は、自分でやらないといけないの?

サイト管理人

サイト管理人いや、はじめに「定期入金・自動積立」の設定を行えば、後は何もやらなくても自動で積立してくるよ!

松井証券の「投信工房」では、「定期入金」→「ポートフォリオの積立」を利用する事で、完全自動で定期積立が可能です。

松井証券の「定期入金」サービスで、銀行口座から自動入金する設定を行う。

投信工房の「ポートフォリオの積立」機能を利用して、ステップ1で入金された金額を積み立てする。

以上のような流れで、投信工房でも完全自動の積立が行えるようになります。

サイト管理人

サイト管理人以下、各ステップの詳しい設定方法を画像付きで解説していきます。

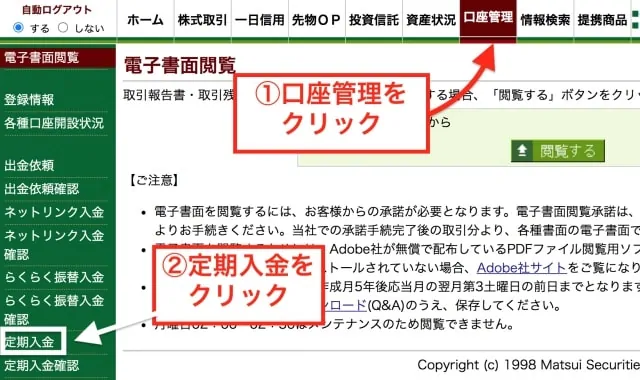

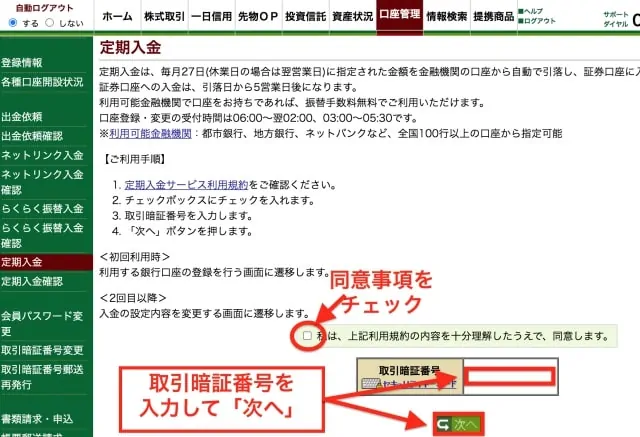

【投信工房】自動積立の手順1:松井証券で定期入金の設定を行う

定期入金サービスは、下図のように松井証券のマイページ画面「口座管理」タブから行います。

口座管理画面へ移動すると、画面左のメニュー欄に「定期入金」というリンクが表示されますので、そちらをクリックしましょう。

定期入金をクリックすると、下図のように、定期入金の同意画面ができますので、チェック欄にチェックを入れて「取引暗証番号」を入力後、「次へ」ボタンをクリックしましょう。

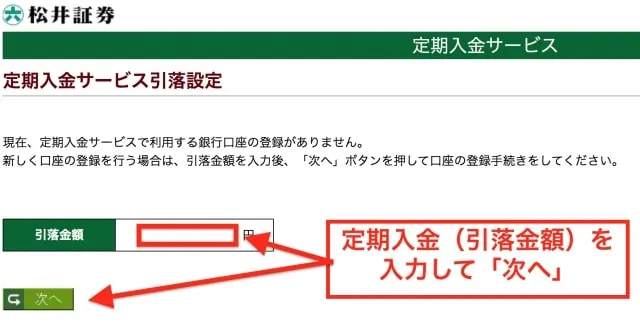

同意画面で「次へ」をクリックすると、以下のように「定期入金サービス引落設定」画面へ移動します。

ここでは、引落とし金額を入力して「次へ」をクリックしましょう。

サイト管理人

サイト管理人私の場合、投信工房では、毎月1万円の積立を行っているため、引き落とし金額を「10,000円」に設定しました!

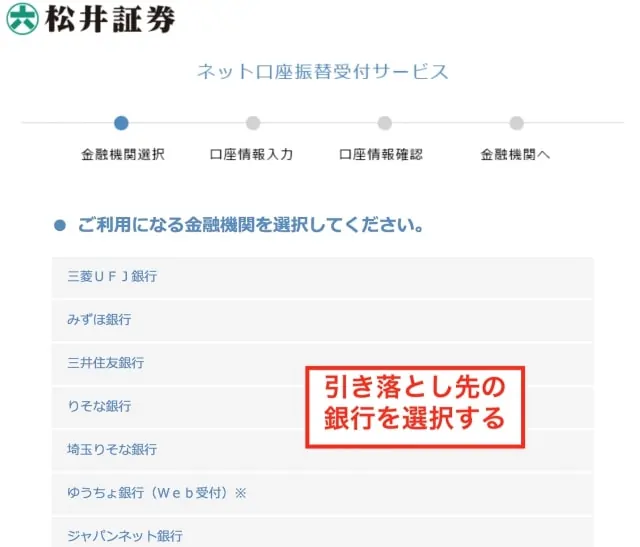

上の画面で「引き落とし金額」を入力し「次へ」をクリックすると、下図のように、引き落とし口座(金融機関)の選択画面が表示されます。

銀行など、メインバンクとして利用して銀行口座を登録しましょう。引き落としには、以下の金融機関の口座が利用できます。

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- りそな銀行

- 埼玉りそな銀行

- ゆうちょ銀行

- ジャパンネット銀行

- 楽天銀行

- 住信SBIネット銀行

- その他、

地方銀行など、全国100口以上

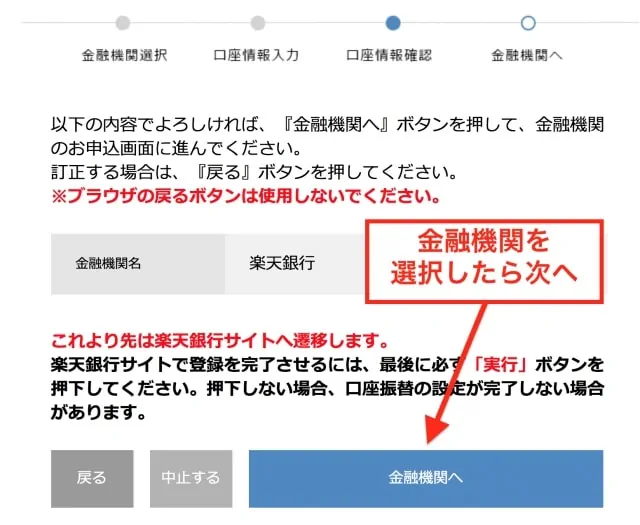

金融機関を選択したら「金融機関へ」ボタンをクリックし、指定した銀行でログインし暗証番号などを入力します。

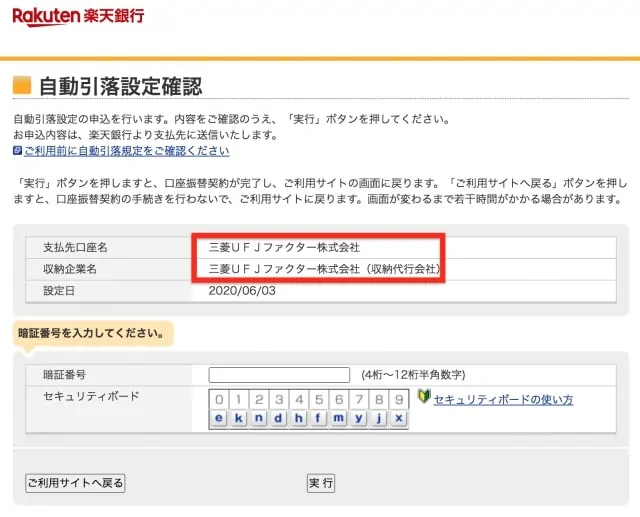

上の図で「金融機関へ」をクリックすると、下図のように、各金融機関のページへ移動します。「三菱UFJファクター株式会社(収納代行会社)」が、支払い先として表示されるようです。

上図で、選択した金融機関の暗証番号を入力し「実行」をクリックすると、下図のような画面へ遷移し、松井証券の定期入金が設定されます。

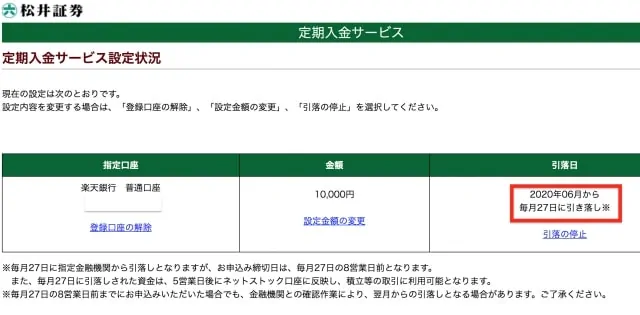

上の画面で「登録状況を確認」をクリックすると、下図のように、定期入金の引き落とし口座と金額、引き落とし日(毎月27日)などがチェックできます。

サイト管理人

サイト管理人ここまでで、定期入金の設定が完了です。次は、定期入金の資金で、投信工房の積立で行う手順を解説していきます。

投信工房で積立設定【図解】

投信工房での投資信託の積立設定は、投信工房の管理画面から行えます。

先に解説した「定期入金」が実行されると(毎月27日に引き落とし)、以下の図のように、購入余力が増えます。

サイト管理人

サイト管理人私の場合、定期入金で「1万円」を設定しているため、定期入金実行後の購入余力は「1万円」

ここで、積立設定を行うために、画面下部にある「目標ポートフォリオを積立する」をクリックします。

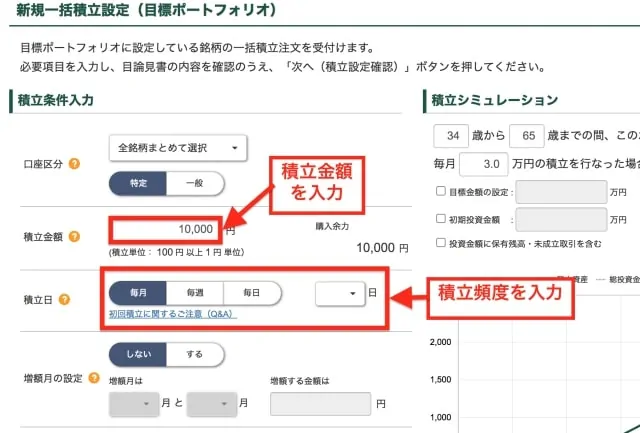

「目標ポートフォリオを積立する」をクリックすると、以下のような画面へ遷移します。

ここでは、積立金額・積立頻度などを設定します。私の場合、以下のような設定にしました。

- 口座区分:特定口座(全銘柄まとめて)

- 積立金額:1万円

- 積立日:毎月1日

サイト管理人

サイト管理人積立頻度は、毎週や毎日も設定可能です!

選択項目が選び終わったら、画面下部へスクロールし「次へ(積立設定確認)」をクリックしましょう。

最後に、積立設定の確認を行い、暗証番号を入れて「設定する」をクリックする事で、積立設定が完了します。

【運用実績】投信工房は儲かる?利益などをブログでレビュー

ここまで、投信工房の特徴や始め方などを解説して行きましたが、

- 実際に儲かるの?

- 利益が出るの?

- 他のロボアドバイザー比較してパフォーマンス・実績は?

などの疑問が出ると思います!

そこで、以下では、私自身の投信工房の運用方針・実績を公開して行きます。

サイト管理人

サイト管理人ウェルスナビ(投資一任型)の実績とも比較して行きますので、ご参考ください!

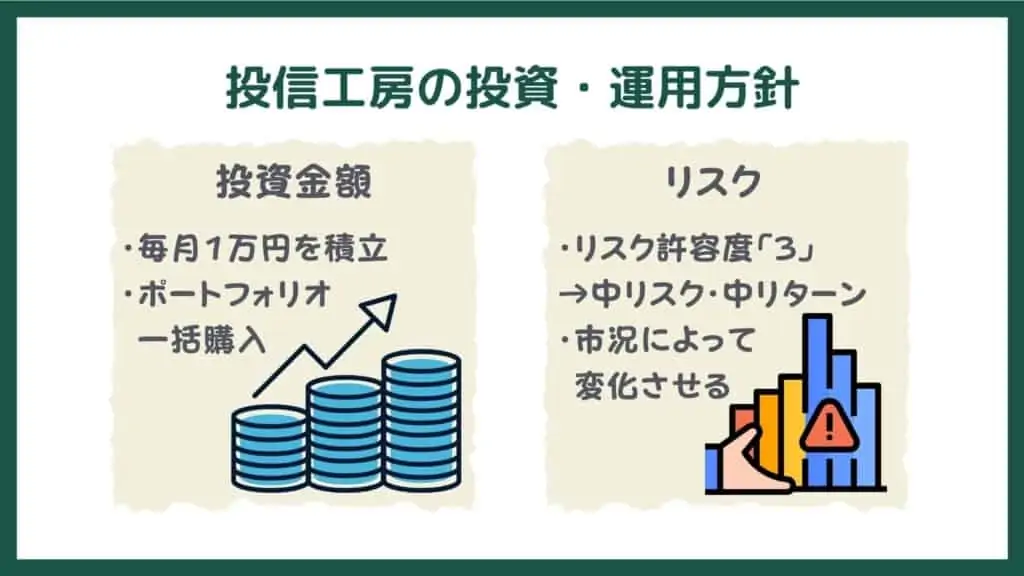

投信工房の運用方針

投信工房では、初期投資額を1万円として、毎月1万円の定期積立を行ないます。

また、ポートフォリオ設計時のリスク許容度は「1」としました。

- 初期投資額:1万円

- 毎月積立額:1万円

- リスク許容度:1

サイト管理人

サイト管理人リスク許容度1の場合、年率3%のリターン、および6%程度の推計リスクです。

2020年2月〜3月の暴落時にリスク許容度1→3→5と段階的に引き上げ、現状「リスク許容度:5」で運用中です。

追記:上昇が「ひと段落」しているため、リスク許容度「3」に引き下げて運用中です。

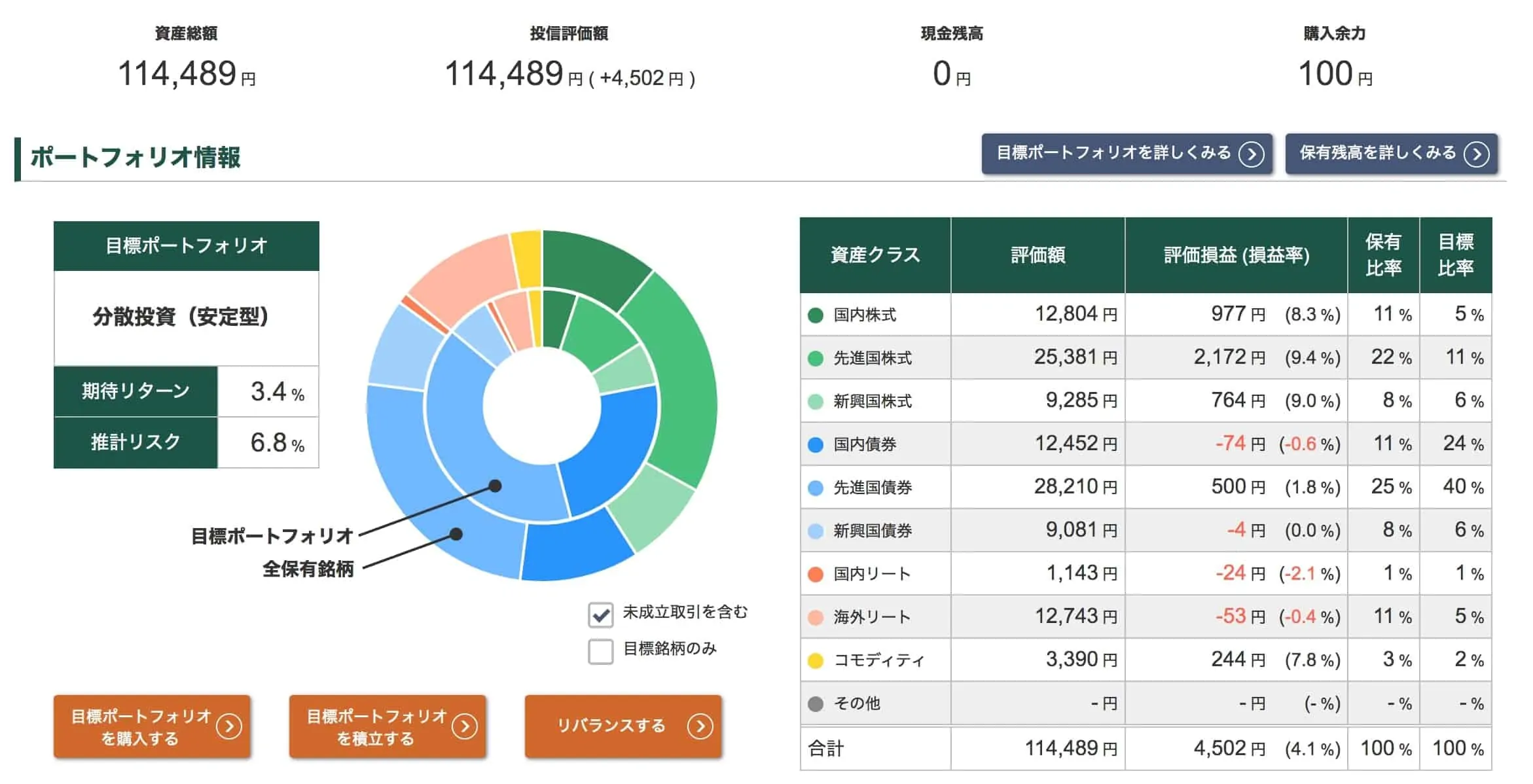

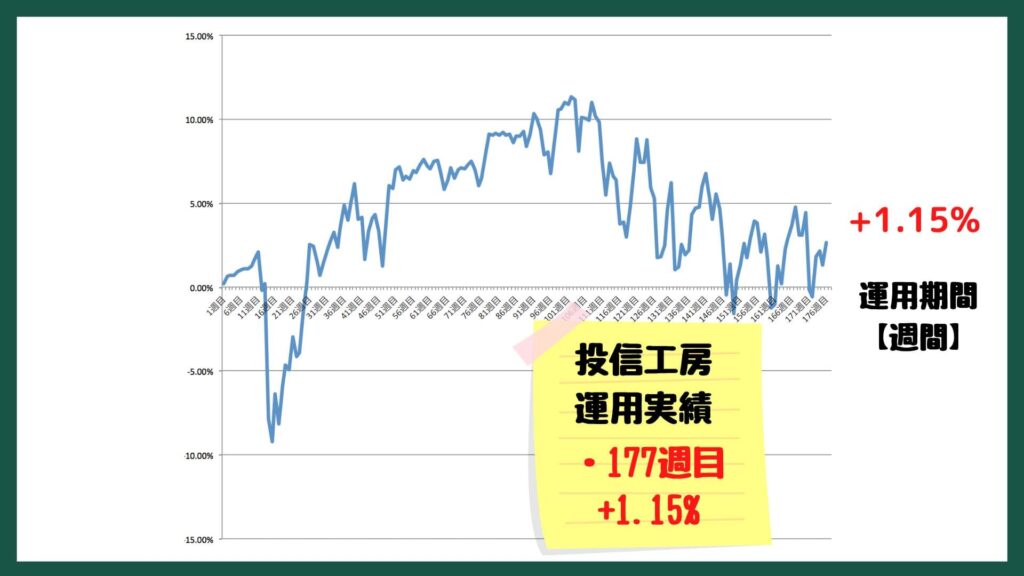

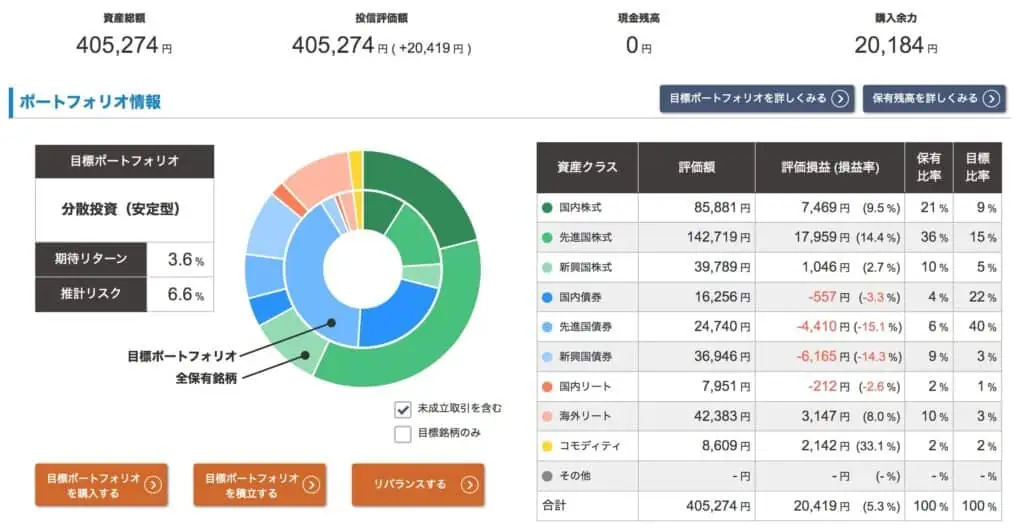

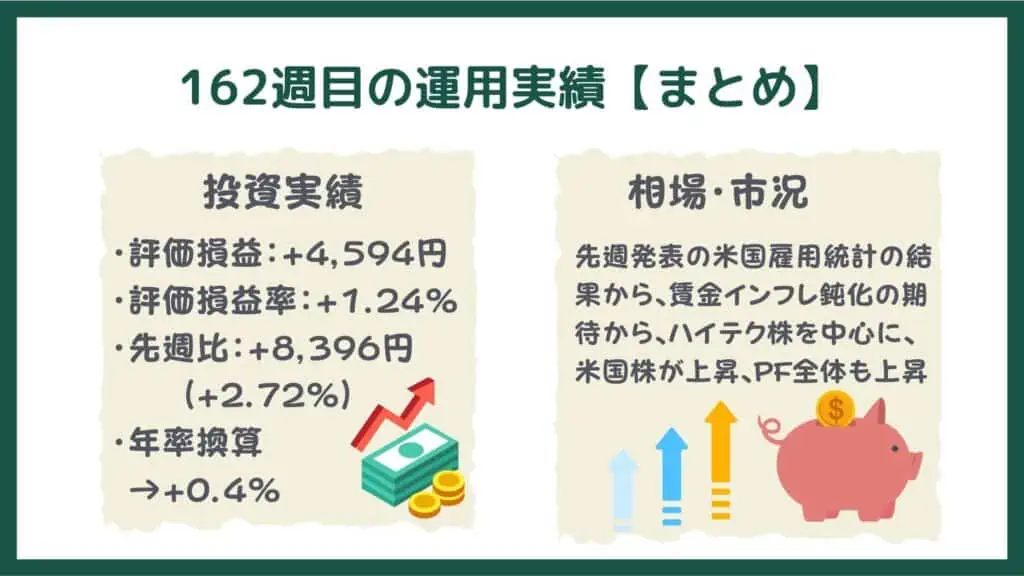

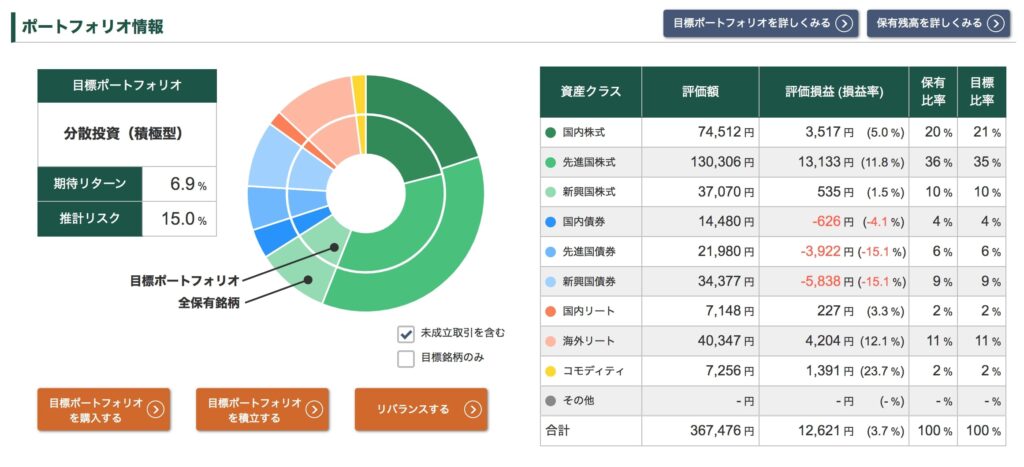

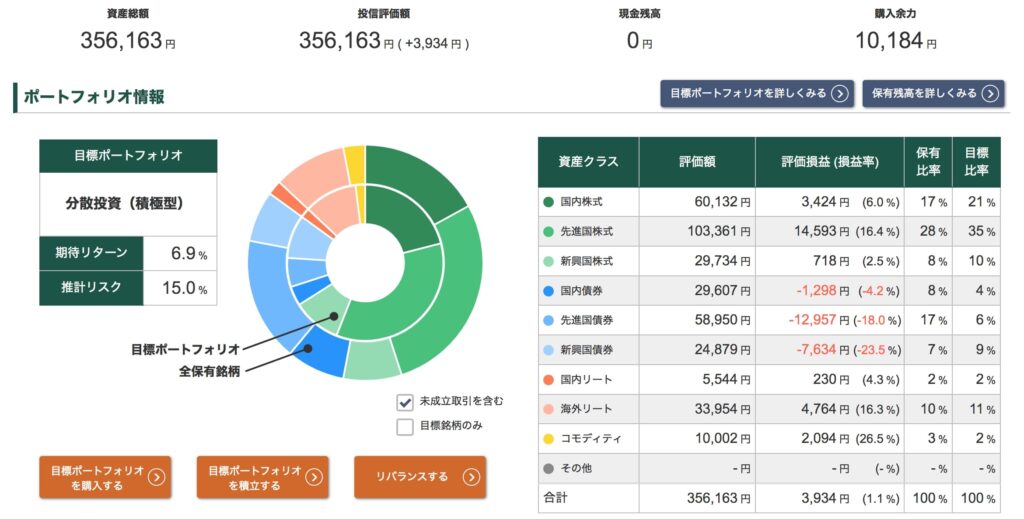

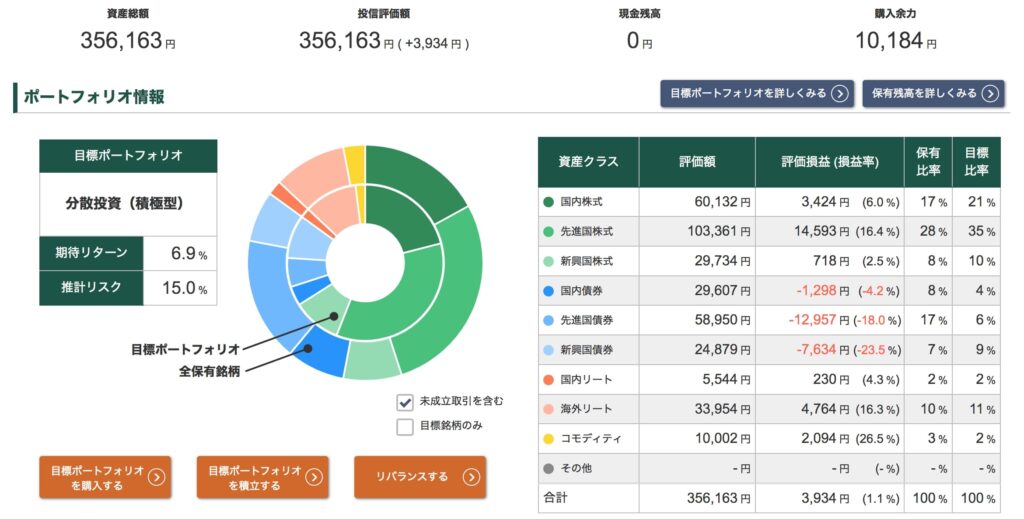

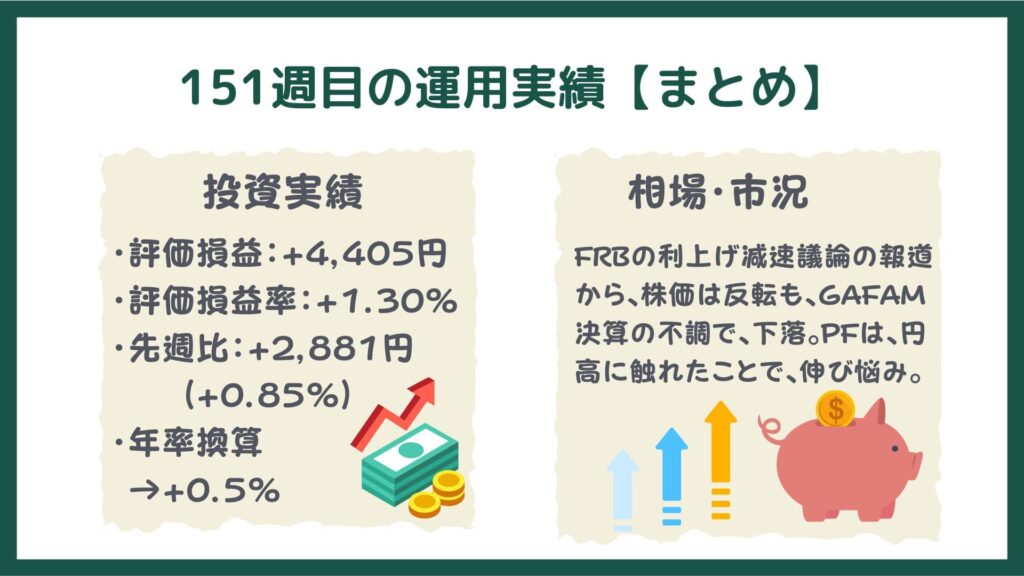

運用177週目の実績・ポートフォリオ

177週目(〜4/28)の運用成績は、以下のようになりました。

- 運用実績:+4,612円(+1.15%)

→ 年率換算:+0.3% - 先週比:-5,941円(-1.49%)

今週(177週目:〜4/28)は、アメリカの地銀「ファーストリパブリックバンク(FRC)の大規模な預金流出が明らかとなり、景気への影響が懸念され、米国株を中心に調整色の強い相場展開となりました。

27日の東京株式市場で日経平均株価は反落し、前日比313円48銭(1・17%)安の2万6386円63銭で終えた。終値ベースで12日以来約2週間ぶりの安値となった。前日の米株式市場で主要株価指数が大幅安となった流れを受け、東京市場では運用リスクを回避する売りが優勢となった。寄り付き直後に下げ幅は一時600円を超えた。

引用元:日本経済新聞-日経平均反落、終値313円安 午後にかけ下げ渋り

日本では、植田総裁初の日銀政策決定会合ということで、注目されましたが、今後の見直しの検討に入ることは伝えられたものの、即時のYCCなど、緩和修正が先送りされたことを受け、一旦反発しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-1.49%と下落しました。

セクター(資産クラス別)で見ると、週を通して日本株が高値持ち合いとなったものの、先進国株など外貨資産の下落が、ポートフォリオ全体を、押し下げました。

過去の運用実績

2023年4月の運用ブログ・実績

176週目(〜4/21)は、心配されていたニューヨーク連銀製造業景況指数などが市場予想を上回り、堅調な相場展開となりました。

日本株も、日銀の緩和修正が先送りされるとの報道を受け、円安が進行。

日経平均株価で8連騰を記録するなど、堅調な相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+1.32%と上昇となりました。

セクター(資産クラス別)で見ると、8連騰を記録した日本株が大きく上昇した他、外国為替市場で円安が進行した事もあり、ポートフォリオ全体で、上昇しました。

175週目(〜4/7)は、FOMCの議事要旨で、金融不安による米経済下振れリスクが言及されていたことを受け、金融株や景気敏感株を中心に、やや上値が重い場面がありました。

ただし、米国の消費者物価指数(CPI)や生産者物価指数(PPI)の鈍化が確認できたことで、ナスダックなどハイテク株を中心に堅調に推移しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.78%と微減となりました。

セクター(資産クラス別)で見ると、株式は上昇したものの、先週と比較すると、外国為替市場でやや円高にふれた事もあり、ポートフォリオ全体で、ややマイナスとなりました。

174週目(〜4/7)は、米サプライマネジメント協会(ISM)の製造業・非製造業景況感指数が市場予想を下振れたこと、さらに、ADP雇用リポートで非農業部門の雇用者数の増加が市場予想に届かなかったこと等を背景に、景気への不安で、株式市場は下落となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+0.32%と微増となりました。

セクター(資産クラス別)で見ると、日本株が下落したものの、先進国株の下落は軽微で、さらに金利低下から、債券価格が上昇し、ポートフォリオ全体で、ややプラスとなりました。

サイト管理人

サイト管理人先週、目標ポートフォリオのリスクを1に引き下げており、債券の比率を高めたことが幸いしました!

2023年3月の運用ブログ・実績

173週目(〜3/31)は、金融システムへの不安が和らぎ、米国・欧米の株式市場ともに戻りを試す週となりました。

また、日本国内では、3月の配当取りの動きや配当の再投資に連動させるためにインデックスファンド等での先物買い需要があり、底堅く推移しました。

29日の東京株式市場で日経平均株価は3日続伸し、前日比365円53銭(1・33%)高の2万7883円78銭で終えた。朝方は前日の米株安を受け下げる場面もあったが、3月期決算企業の権利付き最終日とあって、配当や株主優待の権利取りを意識した買いを支えに切り返した。大引けにかけては配当再投資に絡んだ買いも入り、日経平均は一段高となった。

引用元:日本経済新聞-日経平均続伸、終値365円高の2万7883円

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+2.43%と久々の上昇となりました。

セクター(資産クラス別)で見ると、債券価格が下落も、日本・先進国の株式市場が反発、さらに外国為替市場で円安方向に動いたこともあり、ポートフォリオ全体でマイナスとなりました。

172週目(〜3/24)も、先週に引き続き不安定な相場展開となりました。

欧米の金融不安が一旦和らぎ、株式市場は落ち着きを取り戻しつつあるものの、FOMCを挟み債券やハイテク株を中心に値動きの荒い展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.42%の下落となりました。

セクター(資産クラス別)で見ると、国内・海外の株式共に上昇したものの、外国為替市場で円高に振れたこと、さらに新興国株式や海外REITの下落で、ポートフォリオ全体でマイナスとなりました。

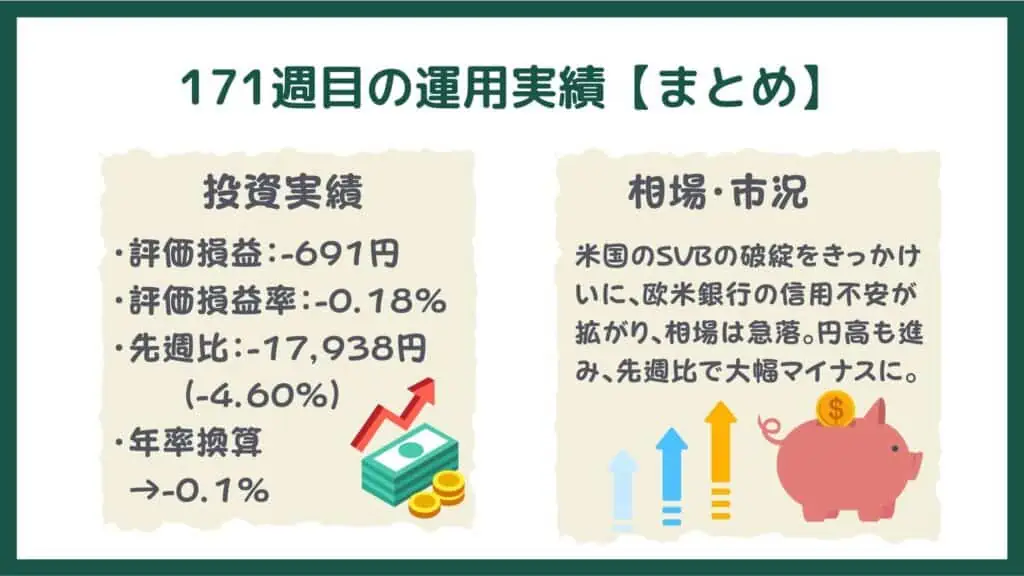

171週目(〜3/17)は、先週末のメジャーSQを起点に大幅下落する週となりました。

米国のSVBの破綻をきっかけに、スイス金融大手のクレディ・スイス・グループ株が過去最安値を更新するなど、欧米銀行での信用不安が広がり、全世界の株式が大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-4.60%の大幅下落となりました。

セクター(資産クラス別)で見ると、海外債券が上昇したものの、外国為替市場で円高に振れたこと、さらに国内・海外の株式が大幅下落したことで、ポートフォリオ全体で、久々の大幅下落となりました。

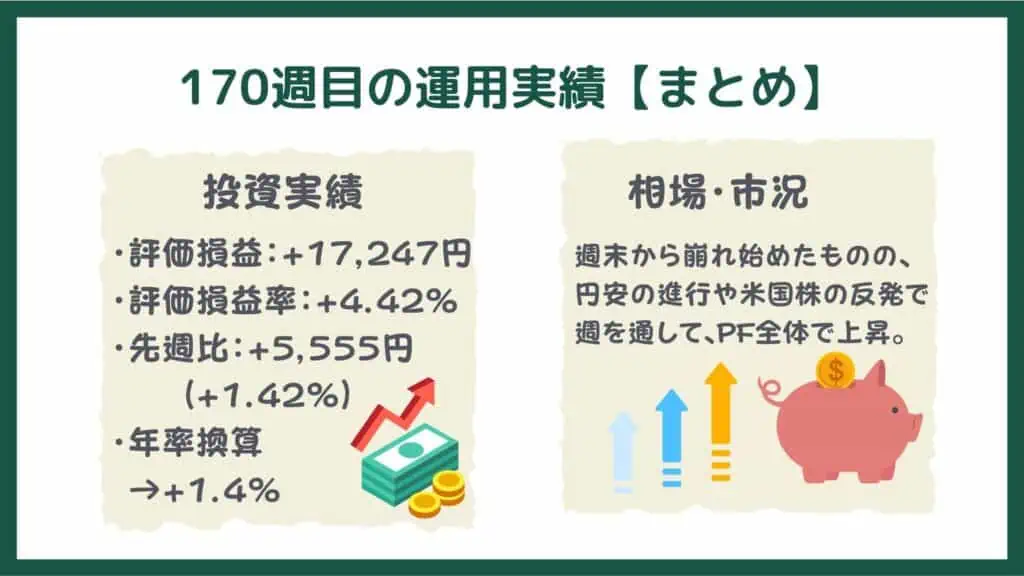

170週目(〜3/10)は、週末に失速したものの、米国株のリバウンドや米国の長期金利上昇を背景に円安が進行したことやバリュー株への資金流入などで、底堅い相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+1.42%の上昇となりました。

セクター(資産クラス別)で見ると、海外債券は下落したものの、先週からの外国株の反発や円安、日本株の底堅さが支えとなり、ポートフォリオ全体では、上昇となりました。

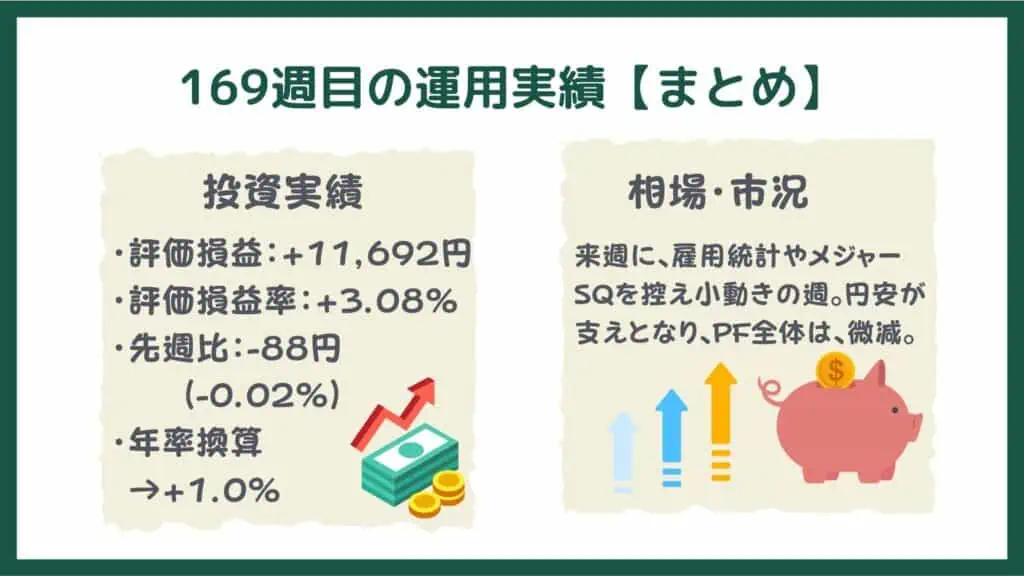

169週目(〜3/3)は、米国の長期金利上昇を背景に、上値の重い展開になりましたが、円安やバリュー株が支えとなり、全体として小動きの相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.02%の下落となりました。

セクター(資産クラス別)で見ると、米国など海外の株式・債券が下落したものの、円安や日本株の底堅さが支えとなり、ポートフォリオ全体では、微減となりました。

2023年2月の運用ブログ・実績

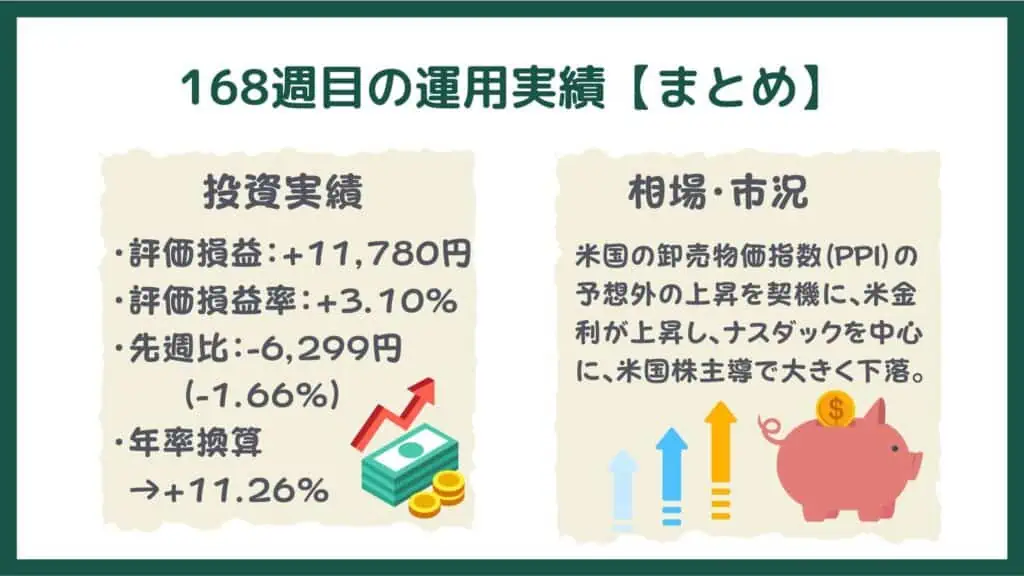

168週目(〜2/24)は、これまでほぼ無風で通過してきた米国の経済指標で、米国卸売物価指数(PPI)が予想を上回ったことを受け、米金利が大きく上昇し、金利と逆相関になりやすい、ナスダックなどの米国株式市場が大きく下落しました。

また、米国・日本共に、祝日があったため、4営業日のみの取引日数となり、飛び石連休の日本でも、相場のボラティリティが大きくなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-1.66%の下落となりました。

セクター(資産クラス別)で見ると、米国の金利上昇で債券価格が下落、さらに、株式も下落し、ポートフォリオ全体で下落しました。

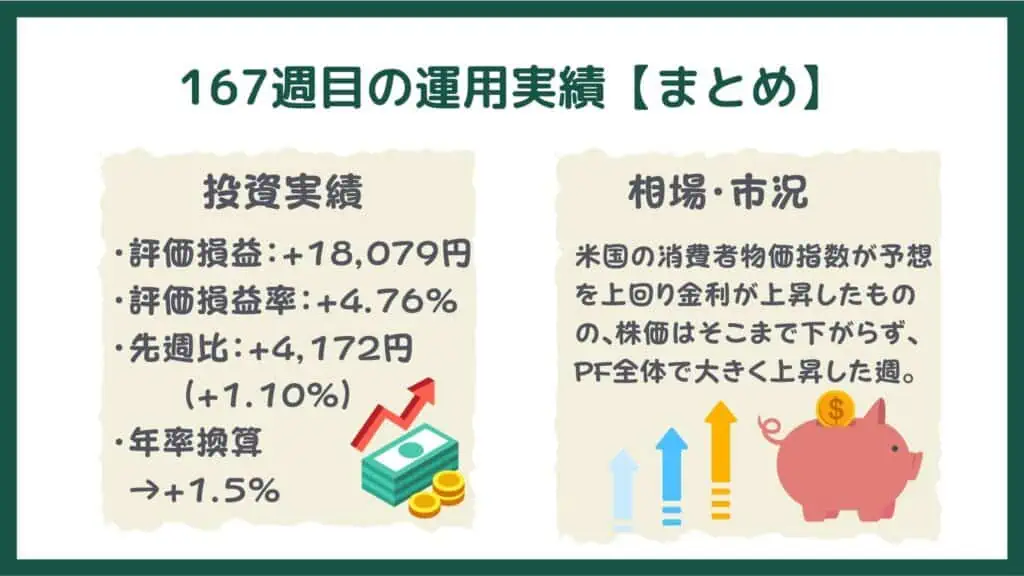

167週目(〜2/17)は、米国の消費者物価指数(CPI)が予想を上回ったことを受け、米金利が上昇したものの、

金利と逆相関になる局面が多い、ナスダックなどの米国株式市場は底堅さを見せました。

米国の金利上昇を受け、ドル高円安が進んだものの、米国株が堅調に推移したため、日本株市場は大きく上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+1.10%の上昇となりました。

セクター(資産クラス別)で見ると、米国の金利上昇などで債券価格が下落したものの、先週に引き続き、日本株や先進国株式の底堅さや外国為替市場で円安ドル高が進んだことを受け、ポートフォリオ全体で上昇しました。

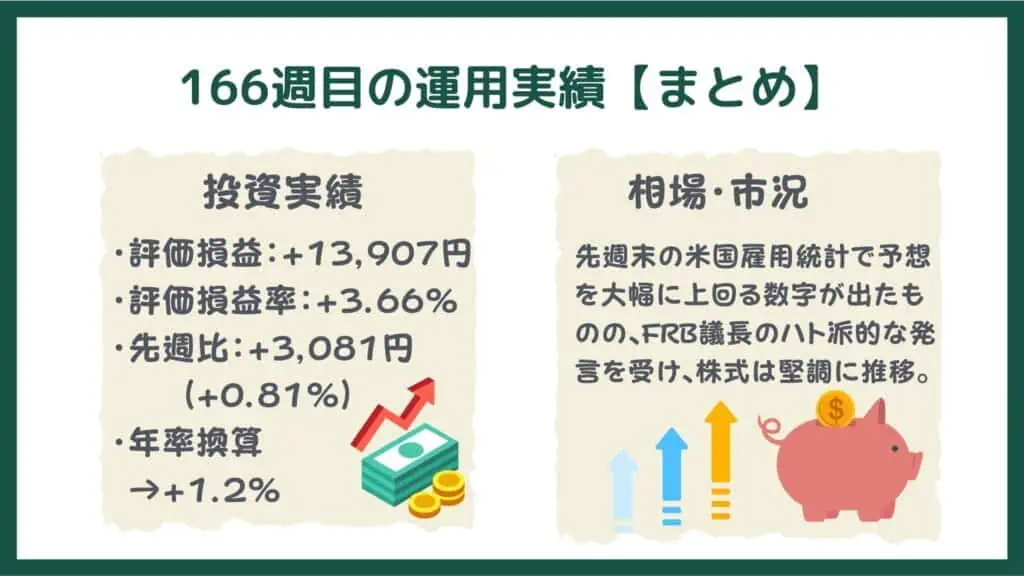

166週目(〜2/10)は、先週末に発表された米国の雇用統計が予想を上回る高水準だったこと、さらに週明けに次の日銀総裁に最もハト派の候補とされる雨宮氏の名前が出たことを受け、円安・ドル高に推移しました。

円安・ドル高を好感し、日本株は高値圏で推移。米国株はやや崩れたものの高値圏をキープしました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+0.81%の上昇となりました。

セクター(資産クラス別)で見ると、先進国の債券市場がやや弱含みしたものの、日本株や先進国株式の堅調さや外国為替市場の円安を受け、ポートフォリオ全体で上昇しました。

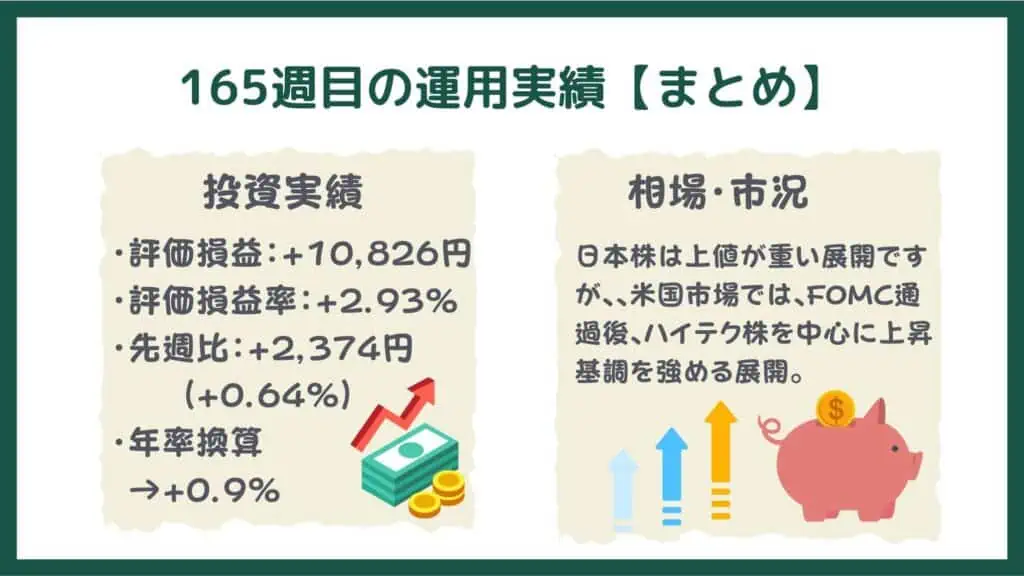

166週目(〜2/10)は、米連邦公開市場委員会(FOMC)通過後、米国株式市場(特にグロース株)を中心に、上昇する相場展開となりました。

ただし、米金利が低下したことで円高が進み、日本株はやや上値が重い展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+0.64%の上昇となりました。

セクター(資産クラス別)で見ると、日本株が伸び悩んだものの、先進国株式・債券が上昇し、ポートフォリオ全体の上昇を牽引しました。

2023年1月の運用ブログ・実績

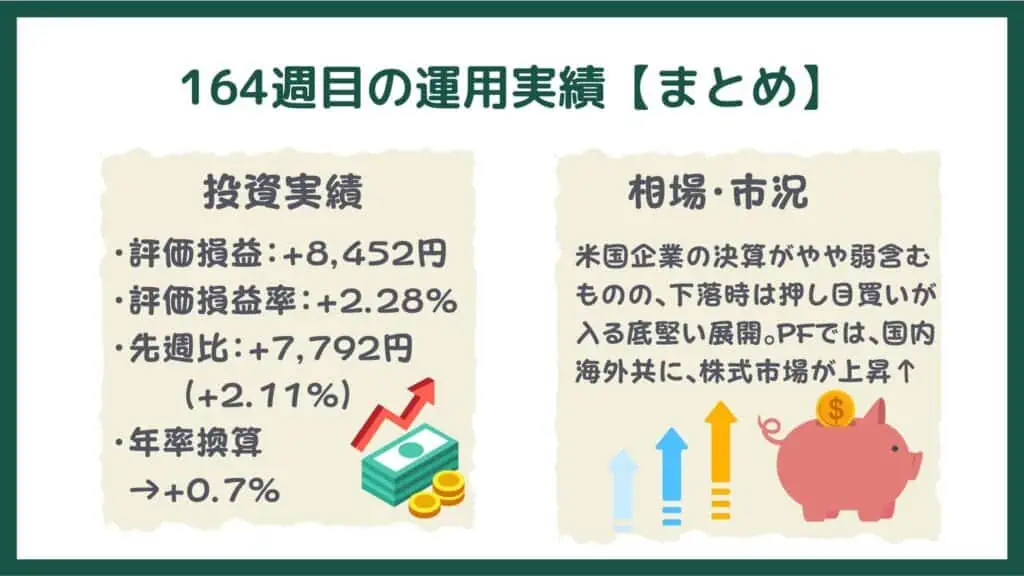

164週目(〜1/27)は、マイクロソフトなど、米国企業の決算で、予想を下振れするものがあったものの、GDPが予想を上回ったこと等を受け、ソフトランディングの期待が先行。

ナスダック指数など、ハイテク企業を中心に上昇しました。

日本株市場も、日銀の政策修正が遠のいたことなどもあり、上昇。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+2.28%と、大きめの上昇となりました。

セクター(資産クラス別)で見ると、日本株・先進国株式が大きく上昇し、ポートフォリオ全体の上昇を牽引しました。

163週目(〜1/20)は、日銀の金融政策決定会合やアメリカの経済指標(小売統計やPPI)などを受け、変動の大きい相場展開となりました。

日銀の金融政策決定会合では、イールド・カーブ・コントロール(YCC)の変動幅の修正や撤廃などの政策変更はなく、無風で終わったことを受け、日本の株式市場やドル円は大きく上昇しましたが、

根強い日銀の修正観測や米国の小売売上高などが市場予想を下回ったこと、さらに企業決算が悪いことなどからリスクオフムードとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-1.06%と、下落しました。

セクター(資産クラス別)で見ると、日銀の金融政策決定会合を無事通過したこともあり、日本株は底堅く推移しましたが、先進国や新興国の株式が大きく下落し、ポートフォリオ全体を押し下げました。

163週目(〜1/13)は、先週末に発表された米国雇用統計の平均時給が鈍化したことを受け、賃金インフレの鈍化期待から、米国株(ハイテク株・NASDAQ)を中心に、リスク先行の相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+2.27%と、大幅上昇しました。

セクター(資産クラス別)で見ると、日銀の金融緩和修正の報道などから円高に推移したものの、それ以上に、米国を中心とした海外株式市場が上昇。

その他の海外資産も底堅く推移し、ポートフォリオ全体で、大幅上昇となりました。

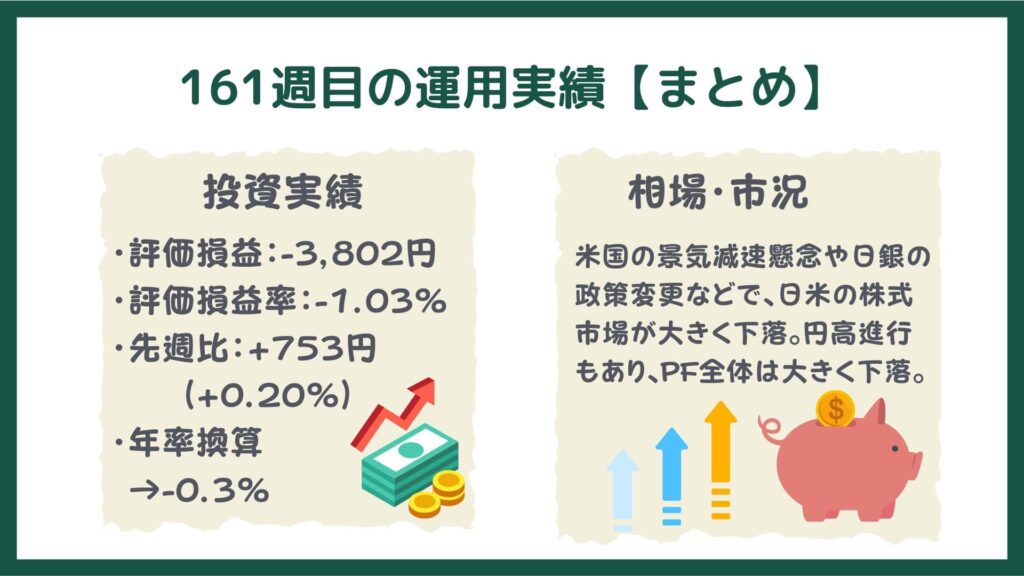

161週目(〜1/6)は、米国での金利引き締めによる景気減速懸念や日銀の金融政策の不透明感などから、不安定な相場となり、大発会の日経平均は、21年以来2年ぶりのマイナススタートとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.20%」と、減少となりました。

セクター(資産クラス別)で見ると、株式市場が大きく下落したため、国内株式が大幅下落したものの、このところ進んだ円高からの巻き戻しによる円安で、先進国株式は、±0%となりました。

その他の海外資産も底堅く推移し、ポートフォリオ全体では、プラスとなりました。

2022年12月の運用ブログ・実績

161週目(〜12/23)は、米国の景気減速懸念や日銀の金融政策のサプライズ変更(イールドカーブコントロールの上限引き上げ)があり、日米の株式市場が大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-1.42%」と、減少となりました。

セクター(資産クラス別)で見ると、YCCの上限引き上げ発表後の金利上昇で、国内債券が上昇。

さらに、円高進行や株式市場の急落で、ほぼ全ての資産クラスが下落し、ポートフォリオ全体もマイナスとなりました。

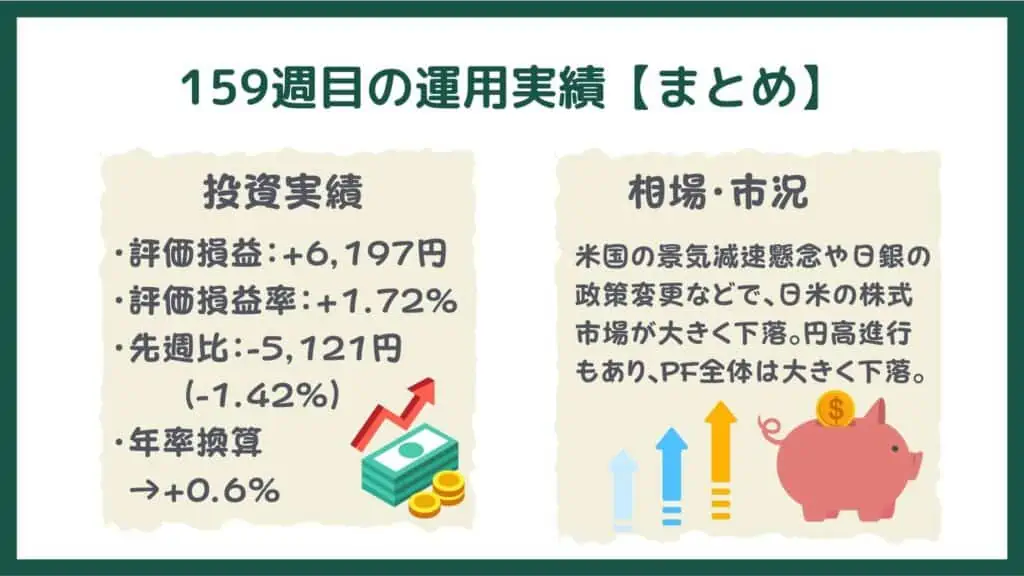

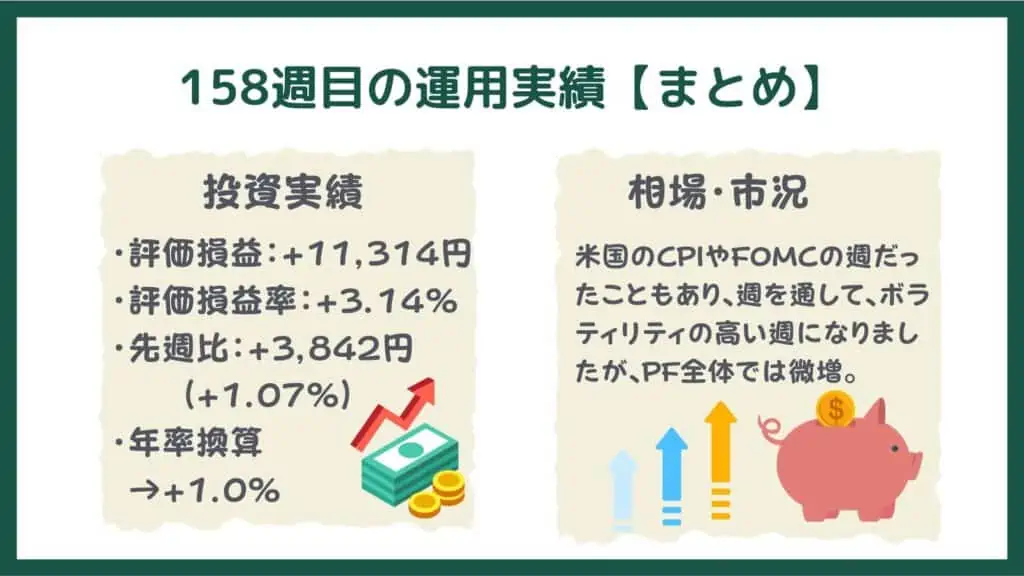

159週目(〜12/16)は、今週は、2022年最後のビッグイベント「米国消費者物価指数(CPI)の発表」、および「FOMC」があり、ボラティリティの高い週となりました。

週序盤は、CPIの下振れ予想から、ナスダックや半導体指数(SOX)を中心に上昇しましたが、FOMC終了後は、景気後退の懸念から、やや下げ幅が大きくなっています。

ただし、日本市場は、中国の感染症に対する姿勢の変更などもあり、底堅く推移しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.07%」と、微増となりました。

セクター(資産クラス別)で見ると、若干円安に進んだこともあり、海外資産がやや上昇、さらに底堅い日本株もプラスで、ポートフォリオ全体でプラスとなりました。

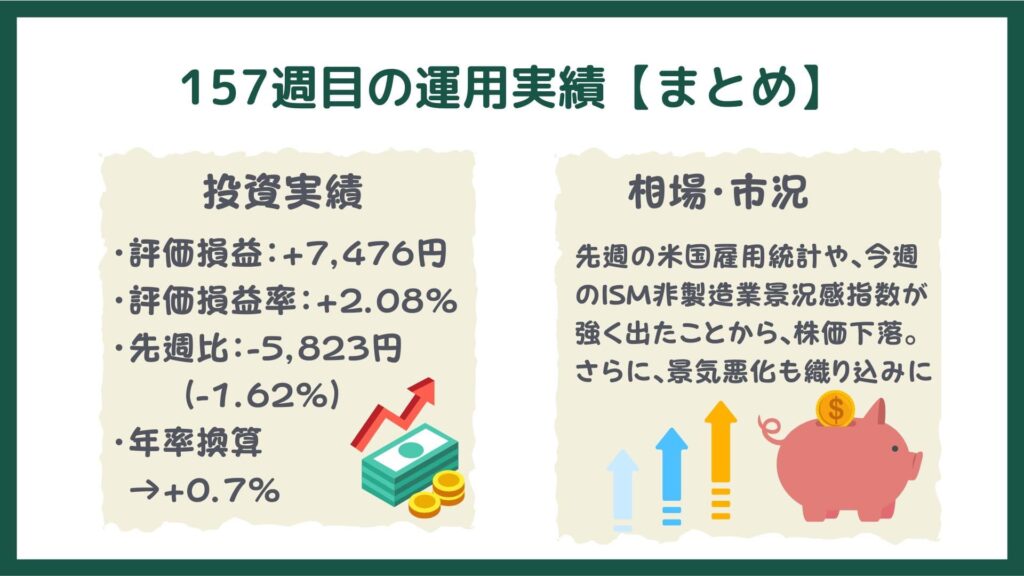

157週目(〜12/9)は、先週末の米国雇用統計の強い結果や、ISM非製造業景況感指数が予想を上振れたことから、金利上昇、株価下落でスタートしました。

その後は、iPhoneの販売数の現象のニュースなど、景気減速懸念などもくすぶり、米国市場を中心に株価が下落しました。

ただし、日本市場は、中国の感染症に対する姿勢の変更などもあり、底堅く推移しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-1.62%」と、微減となりました。

セクター(資産クラス別)で見ると、景気減速懸念から米金利が低下したことを受け、債券価格が上昇も、株安で、ポートフォリオ全体でマイナスとなりました。

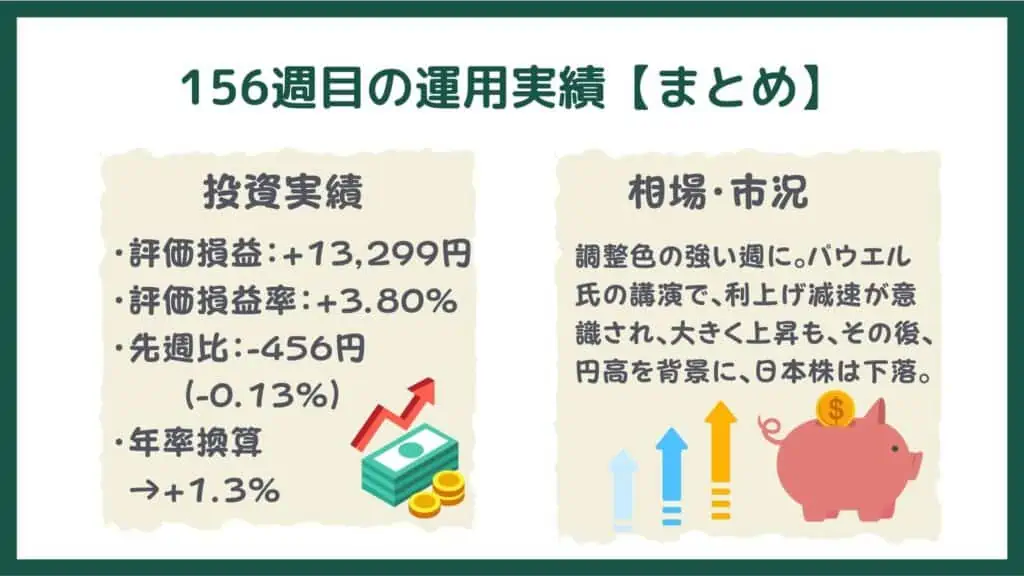

156週目(〜12/2)は、FRBのパウエル議長利上げ減速の示唆から、相場が急反発する画面がありましたが、一週間を通して、弱い相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.13%」と、微減となりました。

セクター(資産クラス別)で見ると、米金利の低下で債券価格が上昇も、円高や株安で、ポートフォリオ全体で、ややマイナスとなりました。

2022年11月の運用ブログ・実績

156週目(〜11/25)は、日米ともに休日を挟む週だったため、週前半は小動きの展開となりました。

しかし、アメリカFOMCの議事要旨発表後は、利上げ減速期待で、米金利が低下し、米国株や中国・香港のハイテク株が上昇に転じました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.93%」と、2週連続の上昇となりました。

セクター(資産クラス別)で見ると、米金利の低下で株式・債券ともに上昇。

日米金利差の縮小で、円高にふれたものの、ポートフォリオ全体で大きく上昇しました。

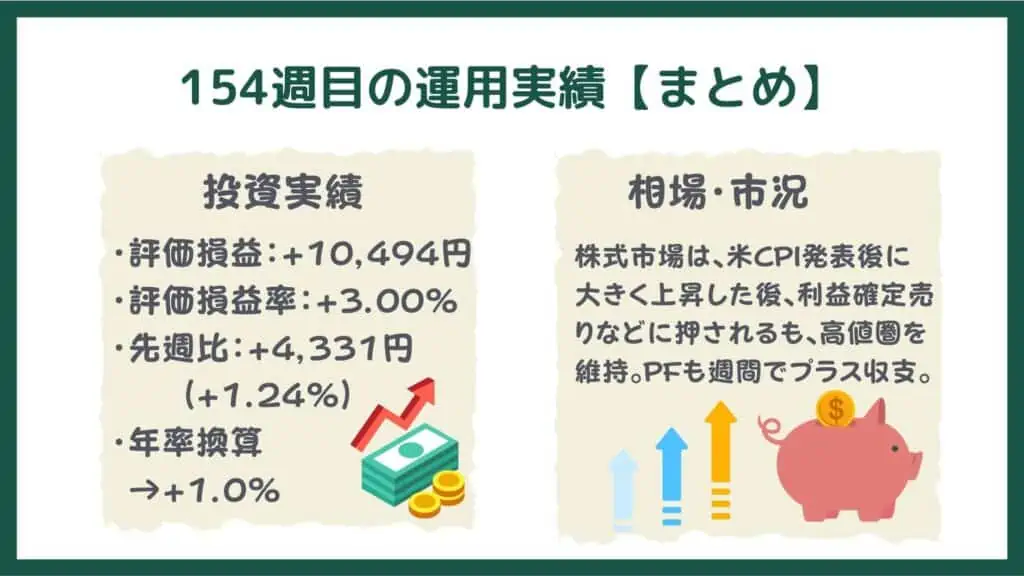

154週目(〜11/18)は、米国のCPIを受け、インフレ鈍化期待から、米国株を中心に好調なスタートを切りました。

しかし、ポーランドへのミサイル着弾など地政学リスクの台頭や利益確定売り、さらにFRB高官からのタカ派発言などを受け、週後半は軟調に推移しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+3.0%」と、大幅上昇となりました。

セクター(資産クラス別)で見ると、日本株が大きく上昇、また円高にふれたものの先進国株式・債券ともに上昇し、ポートフォリオ全体で大きく上昇しました。

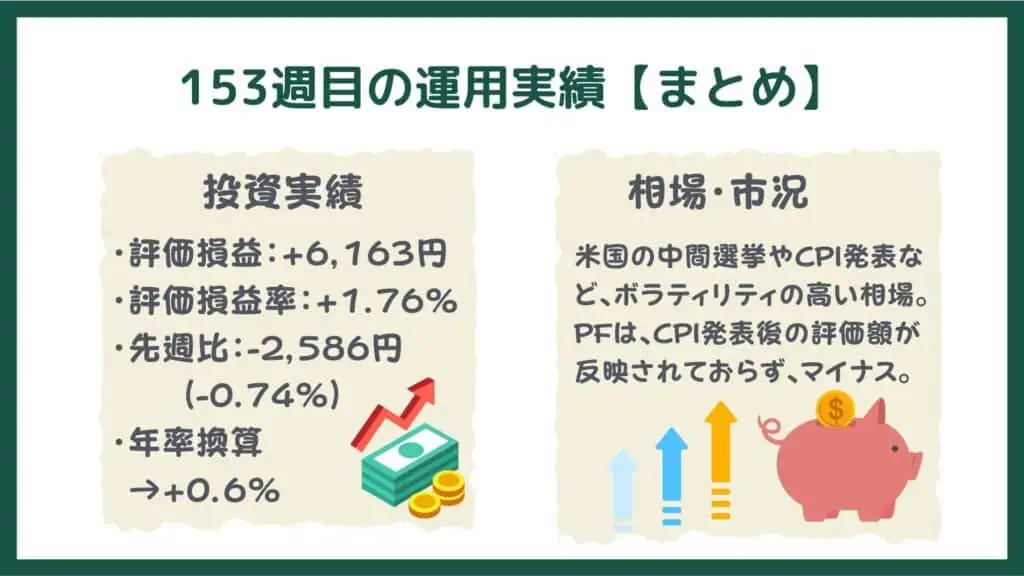

153週目(〜11/12)は、米国中間選挙で共和党が勝利し、株式市場に逆風の民主党の政策が実施されにくくなるという期待から上昇しました。

ただ、実際蓋をあけてみると、予想外の接戦による、不透明感、さらに米国のCPI発表を受け、ボラタイルな相場展開となりました。

日本株、さらにCPI発表後の為替市場も大きく変動しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.74%」と、久々の下落上昇となりました。

*CPI発表後の投資信託の評価額は反映されていません。

セクター(資産クラス別)で見ると、円高方向に推移したものの、株式・債券ともに上昇し、ほぼフラットな水準。

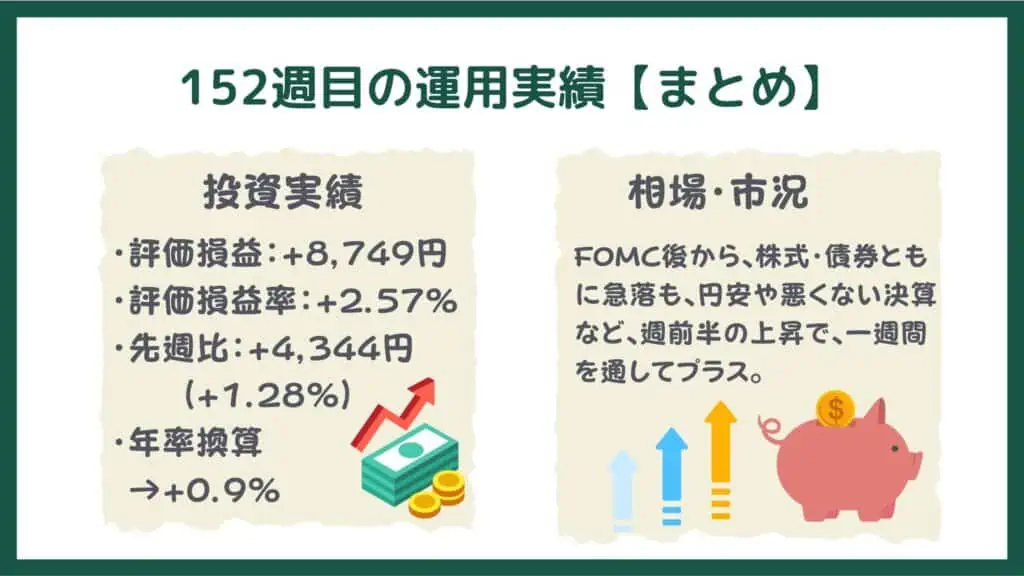

152週目(〜11/4)は、週前半は、FEBが12月のFOMC会合で、利上げ減速について議論する、との報道以降のリバウンドやアップルの決算を受け、米国株式を中心に堅調に推移しましたが、

FOMC終了後のパウエルFRB議長の会見から一転、大きく下落に転じました。

ただ、日本株も大きく下がりましたが、中国株のリバウンドや円安進行などで、一週間を通してプラスとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.28%」と、3週間連続の上昇となりました。

セクター(資産クラス別)で見ると、週後半に日米の株式市場ともに下落するも、ドル円の上昇や中国株のリバウンドなどで、ポートフォリオ全体では、週間で上昇しました。

2022年10月の運用ブログ・実績

152週目(〜10/28)は、イギリス(英国)政治の混乱も落ち着き、さらに、FEBが12月のFOMC会合で、利上げ減速について議論する、との報道を受け、海外の株式市場を中心に大きく上昇しました。

ただし、日本株は、中国の共産党大会明けの香港株の急落や先週よりも円高に触れたこともあり、上昇は限定的でした。

また、米国の大型テック企業「GAFAM」の決算が低調だったことを受け、週後半はナスダックを中心に米国株式市場も失速。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.87%」と、2週間連続の上昇となりました。

セクター(資産クラス別)で見ると、1ドル150円付近の円安から巻き戻しが行ったものの、債券価格の上昇(金利低下)、さらに米国を中心とした株式市場の反発上昇で、ポートフォリオ全体は、上昇しました。

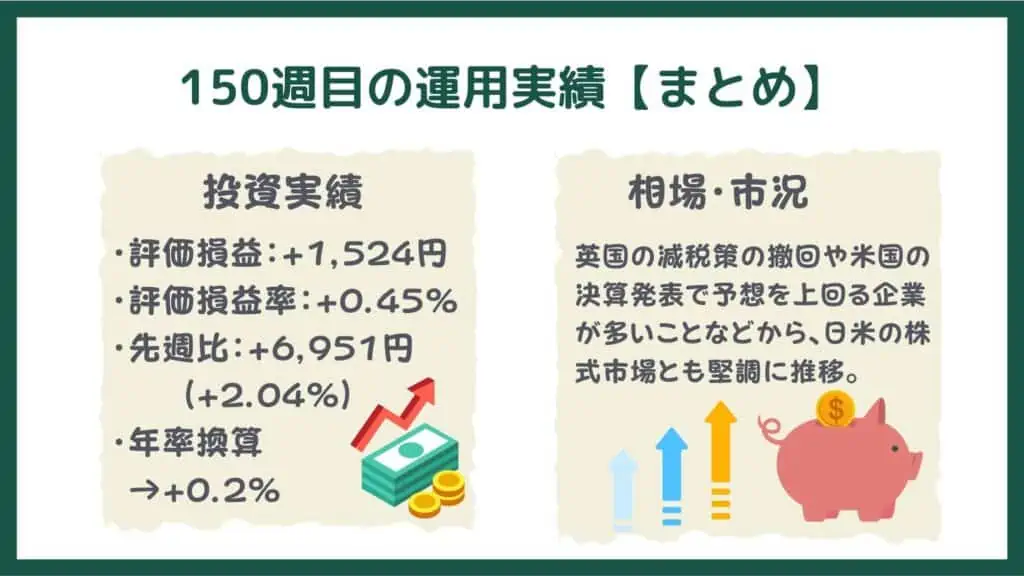

150週目(〜10/21)は、今週は、イギリス(英国)での大規模減税策の撤回や金融機関からスタートした、米国決算シーズンで、予想を上回る企業が多いことなどを受け、底堅く推移しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+2.04%」と久々の上昇となりました。

セクター(資産クラス別)で見ると、金利上昇で債券価格は下落したものの、株式市場の上昇と円安による上乗せ効果で、ポートフォリオ全体は、上昇しました。

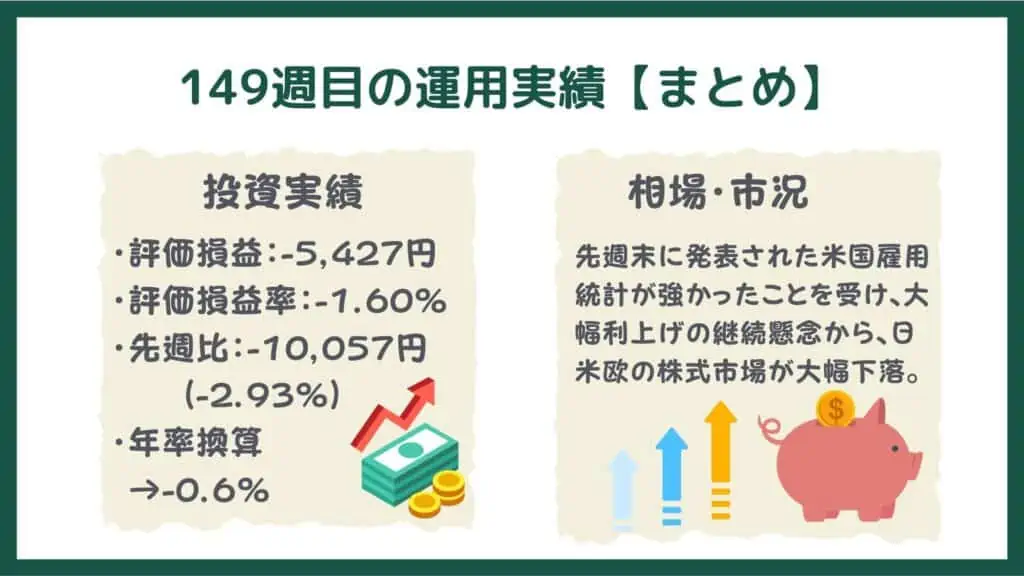

149週目(〜10/14)は、先週の上昇局面一転、米国の強い雇用統計などを受け、大幅下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-2.96%」と大幅下落となりました。

セクター(資産クラス別)で見ると、金利上昇と株式市場の下落で、株式・債券ともに下落し、円安も虚しく、ポートフォリオ全体を大きく下げました。

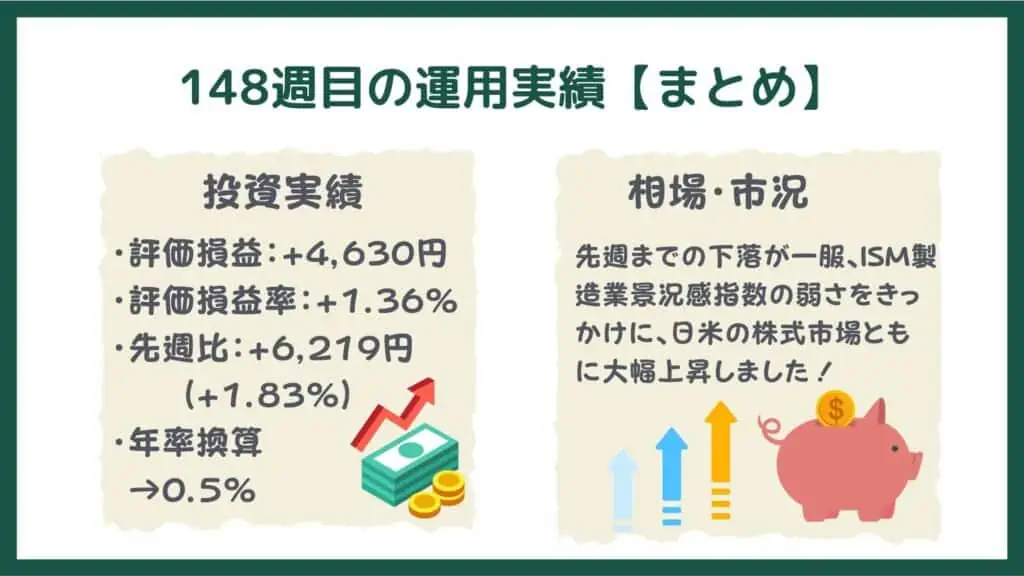

148週目(〜10/7)は、先週までの下落から一転、反発を試す週となりました。

10月3日に米国で発表された「ISM製造業景況感指数」が市場予想を下回ったことで、FRBの引き締めペースが鈍くなる可能性が意識され、米国株式市場を中心に大幅上昇。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.83%」と、久々の上昇となりました。

セクター(資産クラス別)で見ると、金利低下と株式市場の上昇で、株式・債券ともに上昇し、ポートフォリオ全体も上昇となりました。

2022年9月の運用ブログ・実績

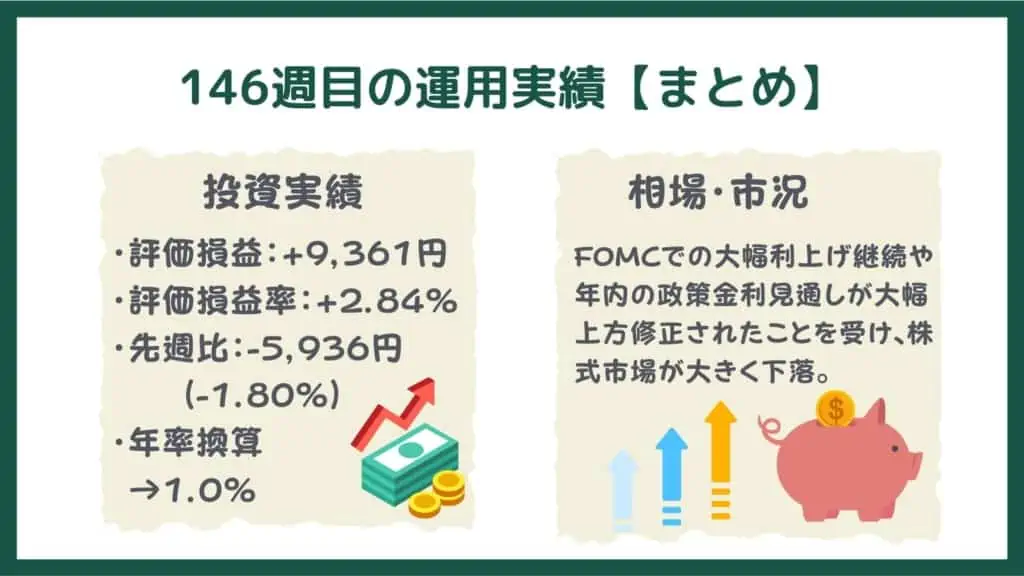

146週目(〜9/22)は、連休の関係で「3営業日」のみでしたが、先週のCPIショック2の流れを受け、大きく下落。

さらに、FOMCで0.75%の大幅利上げが継続され、2022年末の政策金利見通しが上方修正されたことを受け、下げ幅を拡大しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.89%」と、下落しました。

セクター(資産クラス別)で見ると、米国を中心とした金利上昇で、株式・債券がともに下落。

ドル円が144円台とやや円安に振れたことで、海外資産・ポートフォリオ全体を下支えしました。

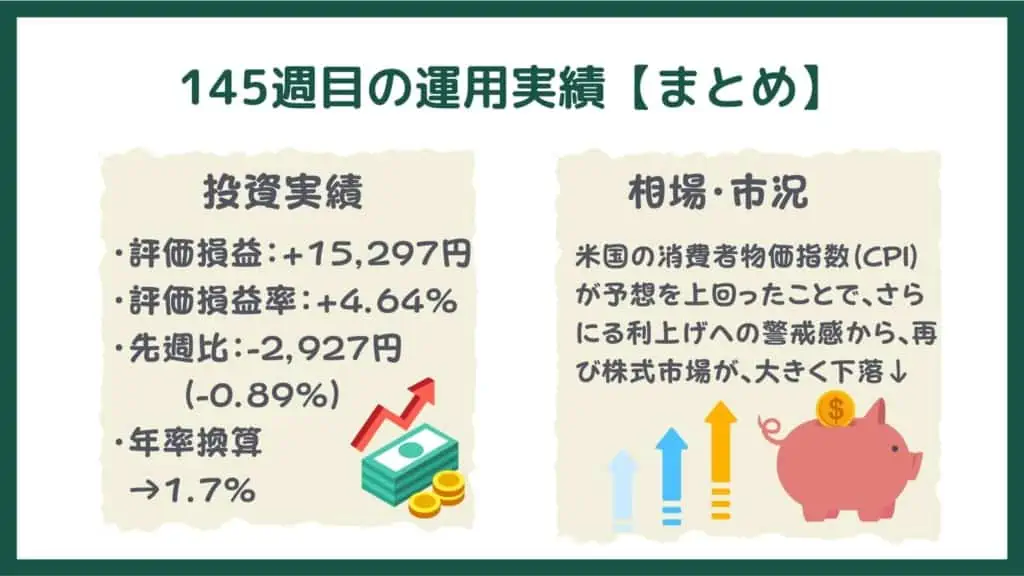

145週目(〜9/16)の株式市場は、先週までの上昇の流れから一転、米国の消費者物価指数(CPI)が予想を大きく上回ったことで、米連邦準備理事会(FRB)の引き締めが強まるとの警戒感から、大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.89%」と、下落しました。

セクター(資産クラス別)で見ると、株式・債券がともに下落。

一方、日米の金利差が拡大したことで、円安が進行し、海外資産・ポートフォリオ全体を下支えしました。

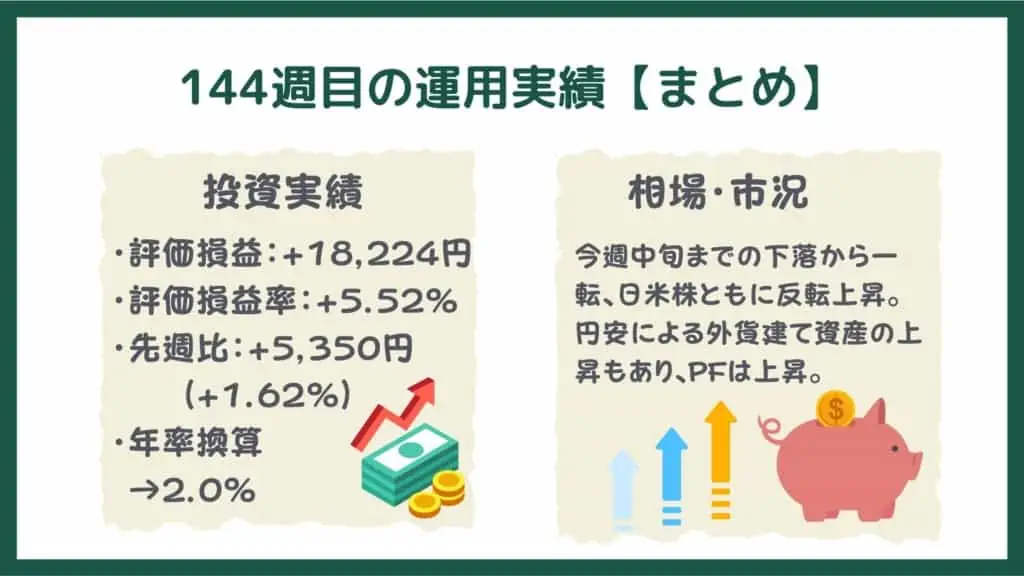

144週目(〜9/9)の株式市場は、先週までの下落の流れから一転、米国のインフレ緩和の思惑・長期金利の上昇一服を背景に、反発・上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.62%」と、3週間ぶりの上昇となりました。

セクター(資産クラス別)で見ると、株式市場の反発を受け、日本株や先進国株が大きく上昇。

また、円安がさらに進行し、外貨建て資産の上昇し、ポートフォリオ全体を押し上げました。

144週目(〜9/2)の株式市場は、ジャクソンホールでのパウエルFRB議長の講演を期に、下落に転じました。

週明けの日経平均株価は、2%を超える下落で、久々の28,000円割れ、その後も弱く、27,500円を試す場面もありました。

サイト管理人

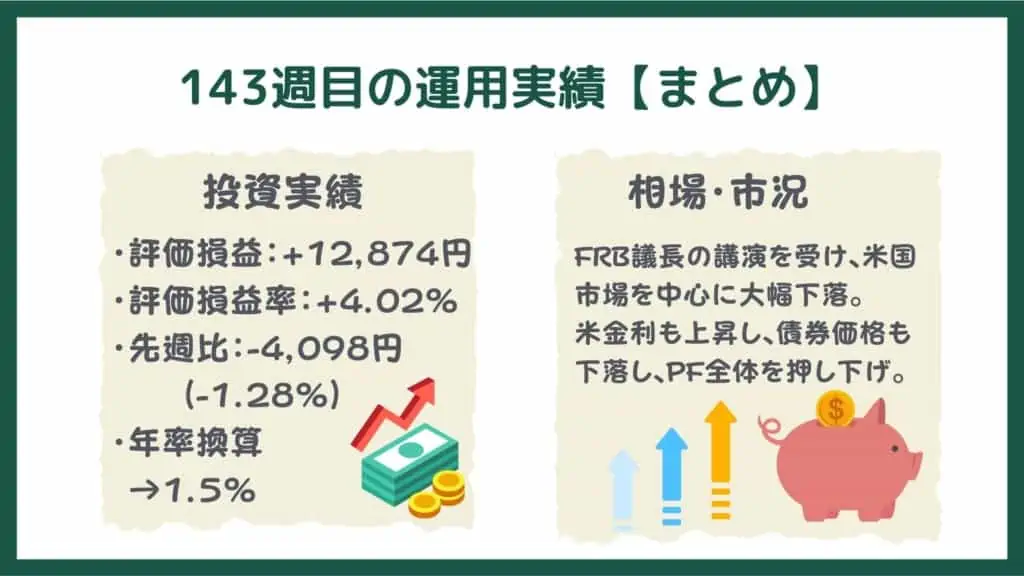

サイト管理人このような環境の中、投信工房の運用は、「先週比-1.28%」と、2週連続の下落となりました。

セクター(資産クラス別)で見ると、金利上昇による債券価格の下落と株安で、ポートフォリオ全体も下落しました。

ただし、日米金利差のさらなる拡大期待から、円安が進み、ポートフォリオをやや下支えしました。

2022年8月の運用ブログ・実績

142週目(〜8/26)の株式市場は、先週まで大きく上昇したこともあり、やや調整局面となりました。

ジャクソンホールでのパウエルFRB議長の発言を控え、米国の10年債金利が再び3%台載せたこともあり、米国株を中心に5日連続の下落となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-1.49%」と、久々の下落となりました。

セクター(資産クラス別)で見ると、金利上昇による債券価格の下落と株安で、ポートフォリオ全体も下落しました。

142週目(〜8/19)は、先週に引き続き、利上げ減速への期待が米国株式市場を支えました。

また、ウォルマートやホームデポなど、前回決算が悪かった米小売が予想を上回る決算を発表したことも好感され、堅調な米国株を背景に、日経平均は29,000円台を奪還しました。

サイト管理人

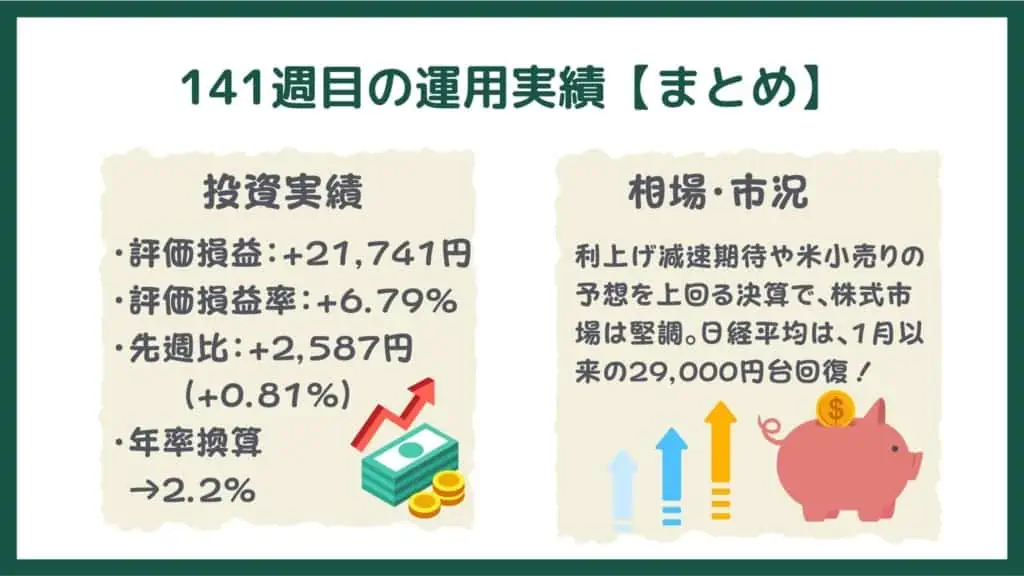

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.81%」と、6週続けての上昇となりました。

セクター(資産クラス別)で見ると、好調な米国経済を背景に金利が上昇し、債券が弱含みしたものの、日本・先進国株式が大幅上昇し、ポートフォオ全体を押し上げました。

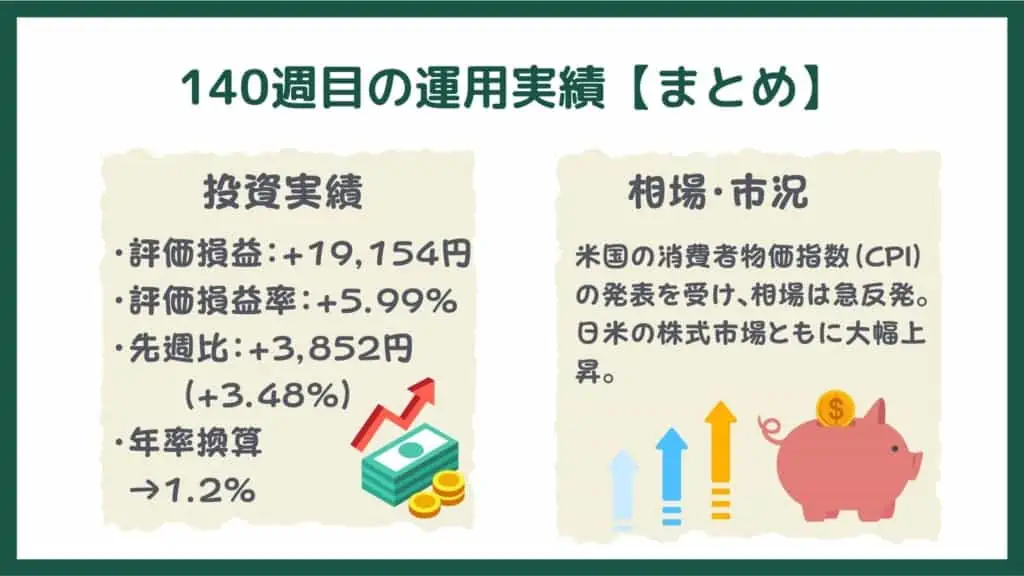

140週目(〜8/12)は、11日の祝日(山の日)まで不安定な相場展開となりましたが、米国消費者物価指数(CPI)の発表をきっかけに、日米の株式市場ともに、大幅上昇しました。

米CPIの鈍化を受け、FRBの大幅利上げへの観測が後退し、NYダウやS&P500、ナスダックが揃って上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.20%」と、5週続けての上昇となりました。

セクター(資産クラス別)で見ると、債券利回りの上昇で、弱含みしたものの、日本・先進国株式が大幅上昇し、ポートフォオ全体を押し上げました。

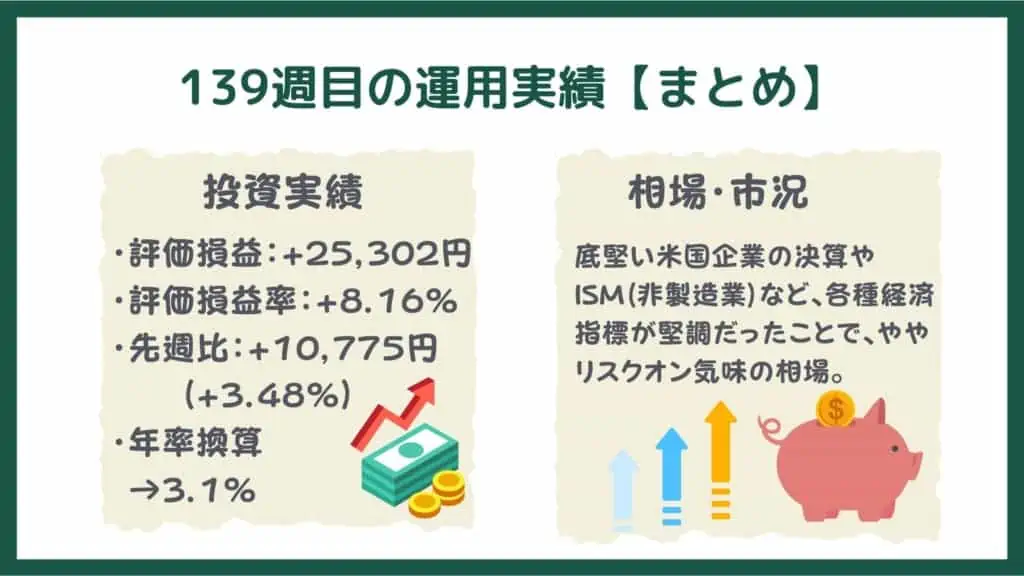

139週目(〜8/5)は、巨大テック企業(アップルやマイクロソフト、Amazon等)を中心に米国企業の決算が底堅かった事、さらに、ISM非製造業景況感指数などの経済指標が上振れしたこと等を背景にリスクオンの相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+3.48%」と、4週続けての上昇となりました。

セクター(資産クラス別)で見ると、日本株は弱含みしたものの、先進国株式が上昇し、ポートフォオ全体を押し上げました。

2022年7月の運用ブログ・実績

137週目(〜7/22)は、米国CPI後の先週末からのリスクオン気味の流れが続き、相場が大きく上昇しました。

ミシガン大学から発表された長期の期待インフレ率も低下し、インフレ懸念が和らぎ、次回FOMCでの1%利上げ論も後退したことが、日米の株式市場にプラスに働きました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+2.08%」と、久々の上昇となりました。

セクター(資産クラス別)で見ると、インフレ懸念の和らぎもありコモディティは下落したものの、日本株・先進国株が大幅上昇し、ポートフォリオ全体を押し上げました。

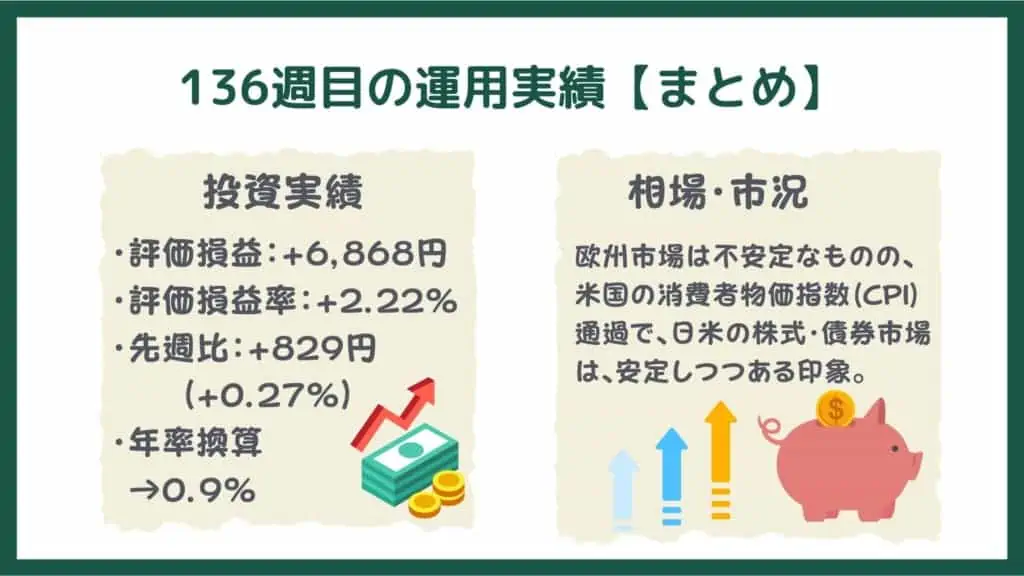

136週目(〜7/15)は、米国の雇用の堅調さや、国内の参議委員選挙で与党が大勝したことを背景に、大幅上昇スタートなりました。

週半ばは、米国の消費者物価指数(CPI)を控え、変動の激しい相場となりましたが、CPI通過後は、日米の株式市場を中心にやや安定しつつあります。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.51%」と、小幅に下落となりました。

セクター(資産クラス別)で見ると、CPI通過後、日本株・米国株が持ち直し、ポートフォリオ全体を押し上げました。

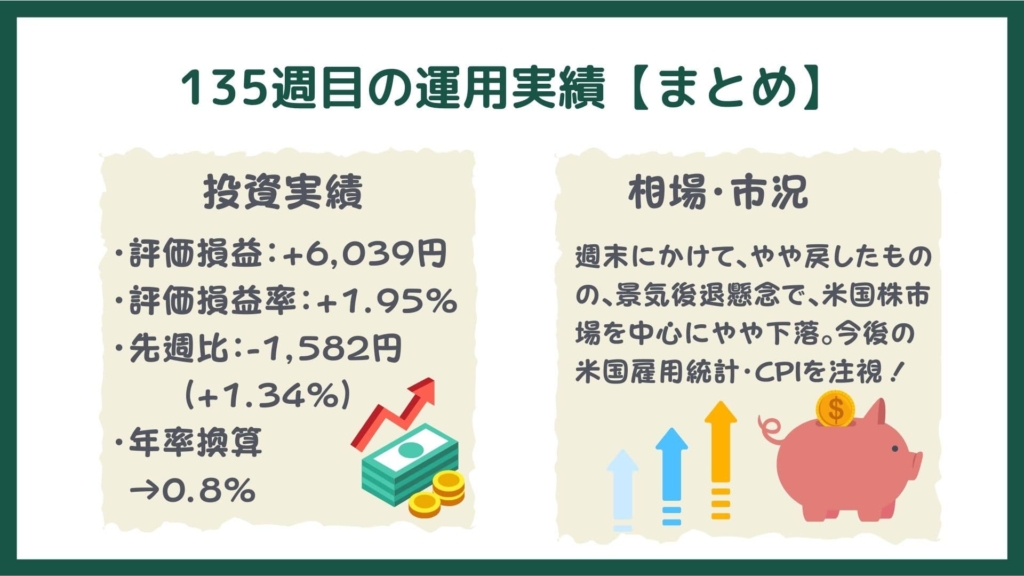

135週目(〜7/8)は、くすぶる米国の景気後退懸念で、下落基調の相場となりました。

週末にかけて、米国のソフトランディング期待などから、相場は戻りを試すものの、今週末から来週にかけて「重要指標(米国雇用統計やCPI)」の発表があるため、緊張感を持って臨みたいと思いまさう。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.51%」と、小幅に下落となりました。

セクター(資産クラス別)で見ると、景気後退懸念から国内外の株式は下落したものの、債券が買われ上昇し、、ポートフォリオを下支えしました。

2022年6月の運用ブログ・実績

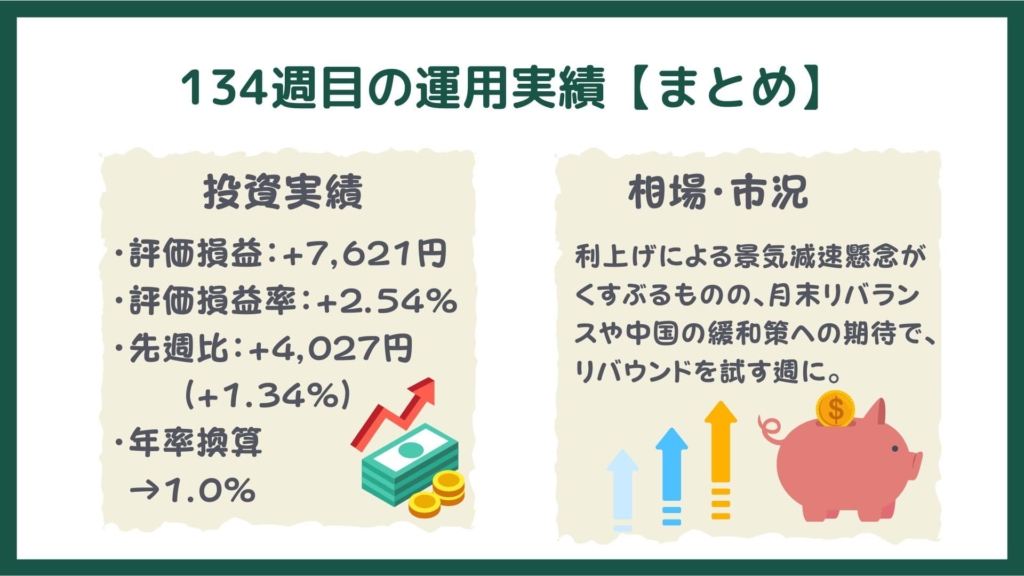

134週目(〜6/30)は、景気減速懸念がくすぶるものの、リバウンドを試す週になりました。

週初から、短期の買い戻しや、四半期末での機関投資家のリバランス期待などが相場を支えました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.34%」と、上昇 となりました。

セクター(資産クラス別)で見ると、ここまで軟調だった株式クラスが国内・先進国・新興国ともに大きく上昇し、ポートフォリオ全体を押し上げました。

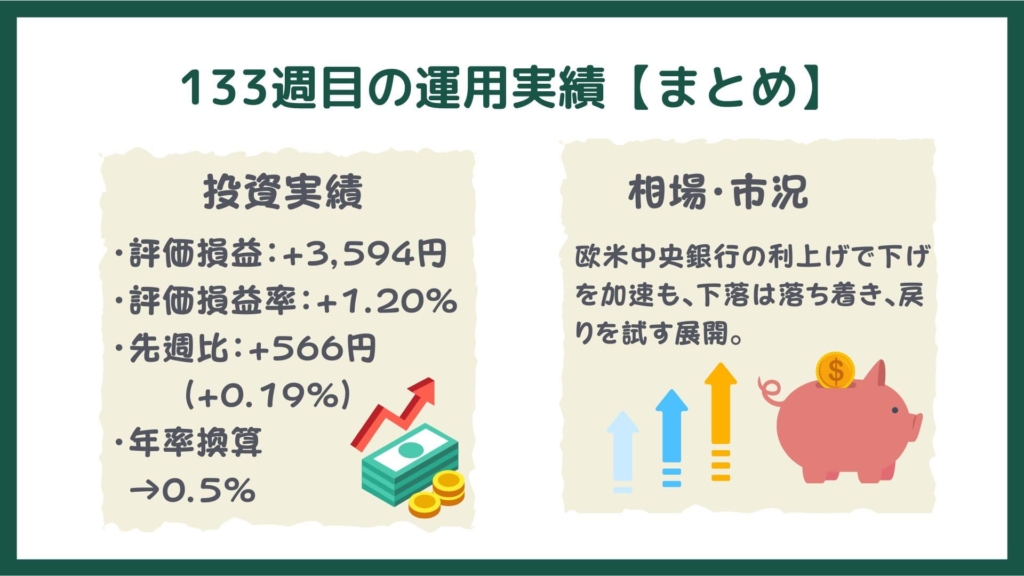

133週目(〜6/24)は、欧米の中央銀行で行われている急ピッチの利上げを背景に、大幅下落スタート。

その後、行き過ぎた下落を背景に反発しましたが、戻りは限定的となっています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.19%」と、微増 となりました。

セクター(資産クラス別)で見ると、先週から円安が進んだこともあり、先進国など外国株の上昇が目立ちました。

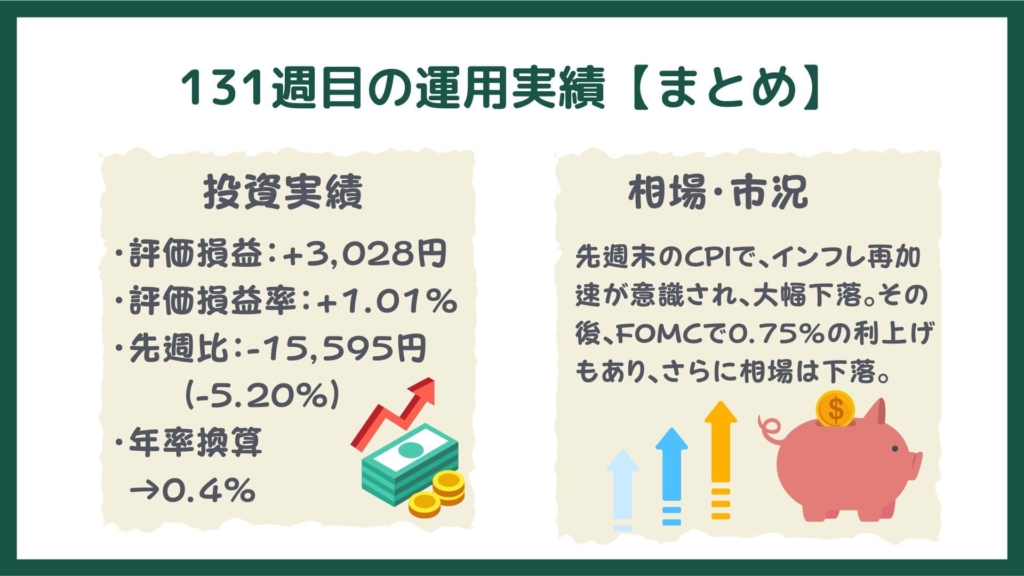

131週目(〜6/17)は、先週末に発表された米国の「消費者物価指数(CPI)」でインフレ再加速が意識され、相場は急落しました。

また、FOMCでの利上げ幅は、事前に折り込みがまれていた「0.75%」となりましたが、スイスやイギリスの中央銀行も立て続けに、利上げを発表したことから、景気減速が意識され再度下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-5.20%」と、 大幅下落となりました。

セクター(資産クラス別)で見ると、全ての資産クラスが下落、特に海外株の下落が大きく、ポートフォリオ全体を押し下げました。

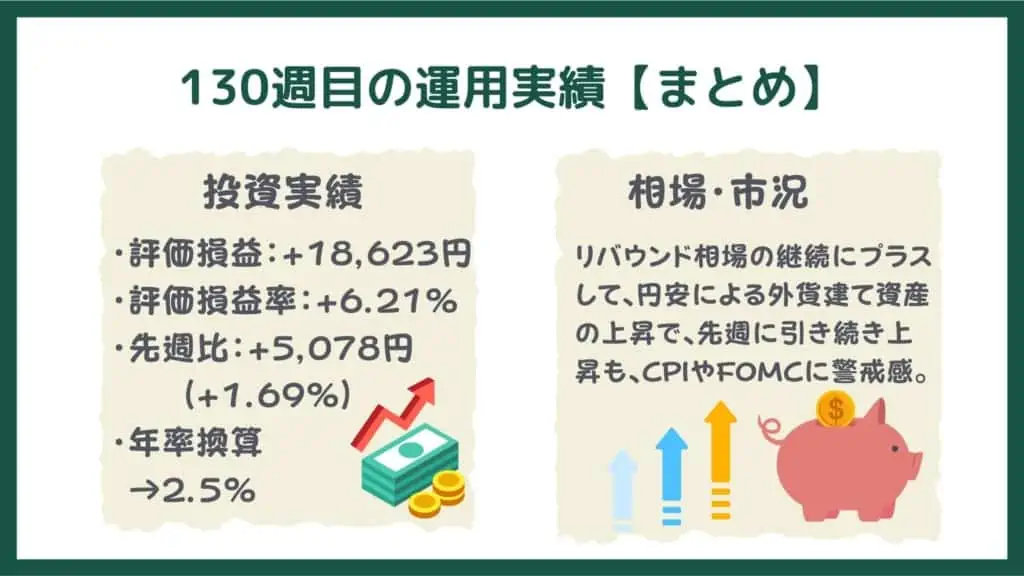

130週目(〜6/10)は、メジャーSQを控えて、日本市場を中心に堅調な相場展開となりましたが、金曜の米国CPIや来週頭に控えたFOMCへの警戒感から週末にかけて、弱含んでいます。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.69%」と、久々の上昇となりました。

セクター(資産クラス別)で見ると、債券価格の下落も、円安による外国資産の上昇や日本株の上昇で、ポートフォリオ全体が上昇しました。

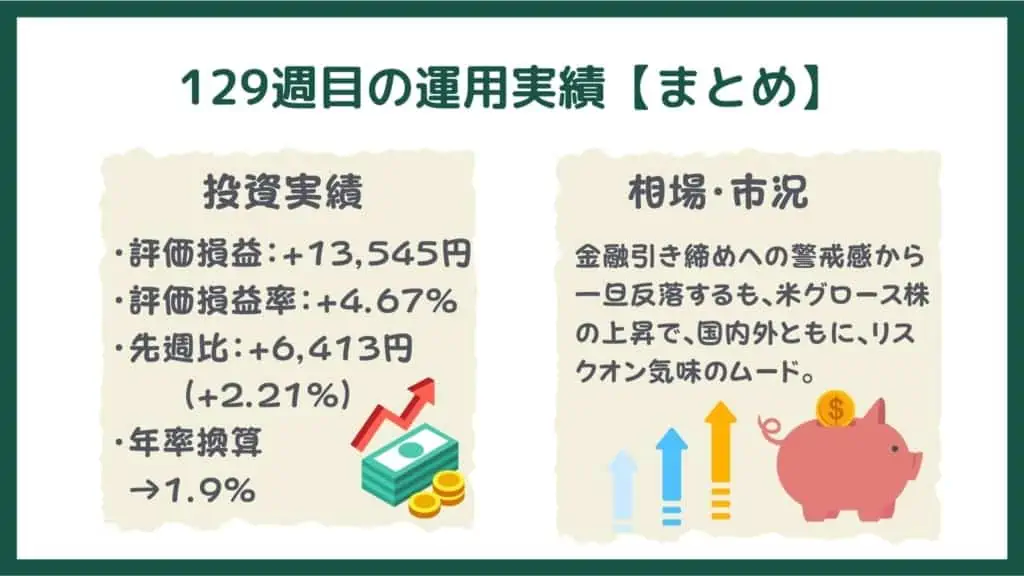

129週目(〜6/3)は、リスクオン相場で、株式市場を中心に上昇しました。

週半ば、金融引き締めへの警戒感から、やや下落したものの、米国のグロース株を中心に上昇し、国内外ともにリスク資産が上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+2.21%」と、久々の上昇となりました。

セクター(資産クラス別)で見ると、株式クラスが大幅上昇。

特に、円安進行も合間って、先進国株式が大幅上昇しました。

2022年5月の運用ブログ・実績

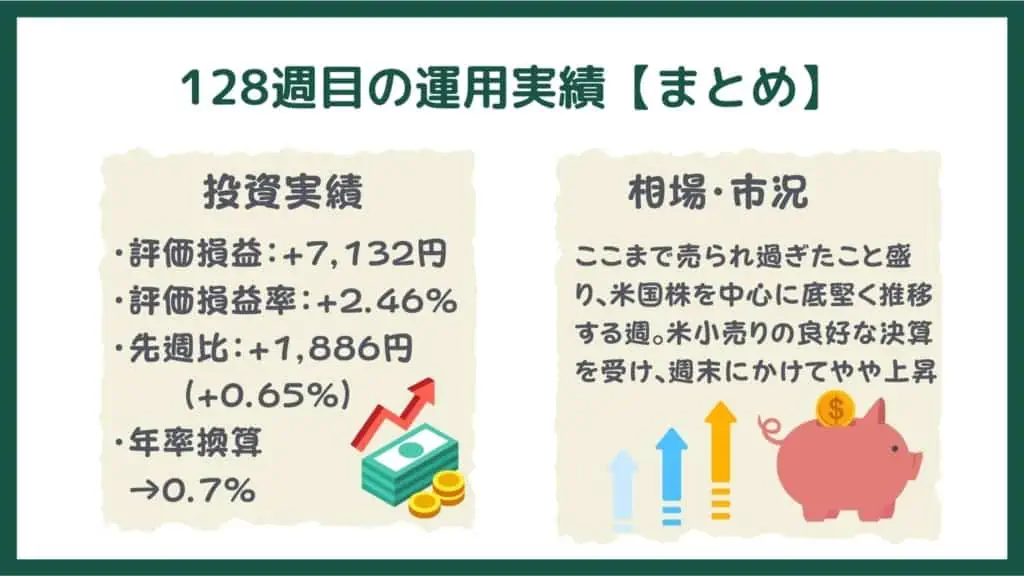

128週目(〜5/27)は、日米の株式市場ともに底堅い週となりました。

先週、ウォルマートストアーズなど米国の小売企業の低調な決算を受け、株式市場が下落しましたが、

26日の小売企業で市場予想を上回る四半期決算の発表が相次ぎ、安心感が広がりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.65%」と、微増となりました。

セクター(資産クラス別)で見ると、先週と比較して、やや円高に推移したことで、外国資産が目減りしましたが、株式やREITなどリスク資産の上昇で、PF全体でプラスとなりました。

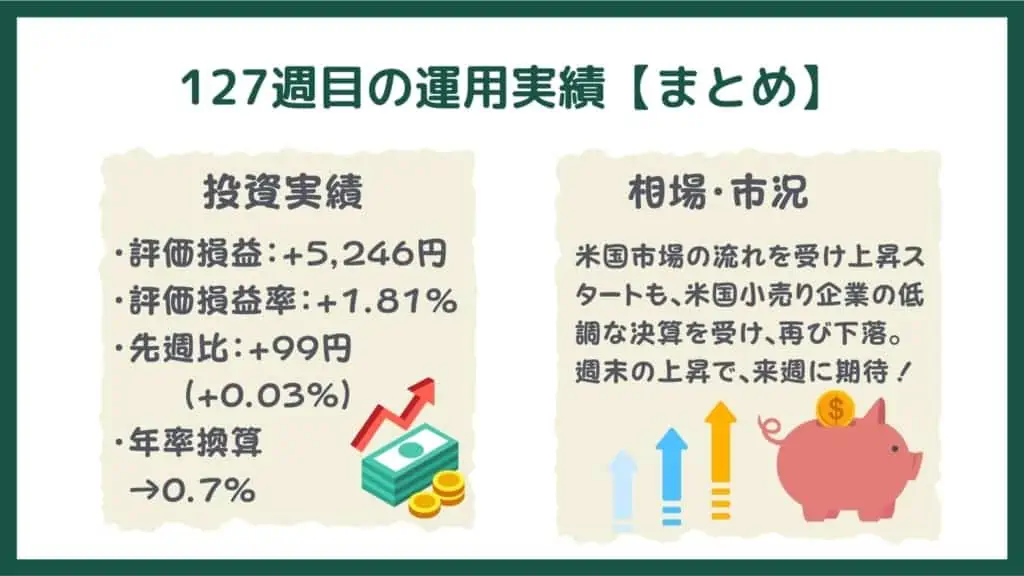

127週目(〜5/20)は、先週末に、米国の主要3指数(NYダウ・S&P500・ナスダック)が揃って上昇したことから、大幅高でスタートしました。

しかし、その後は、ウォルマートストアーズなど、米国の小売企業の低調な決算を受け、インフレが企業収益を押し下げることが懸念され、再び下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+0.03%」と、微増(ほぼ変わらず)となりました。

セクター(資産クラス別)で見ると、先週と比較して、やや円高に推移したことで、外国資産が目減りしましたが、日本株やコモディティなどの上昇で、PFを下支えしました。

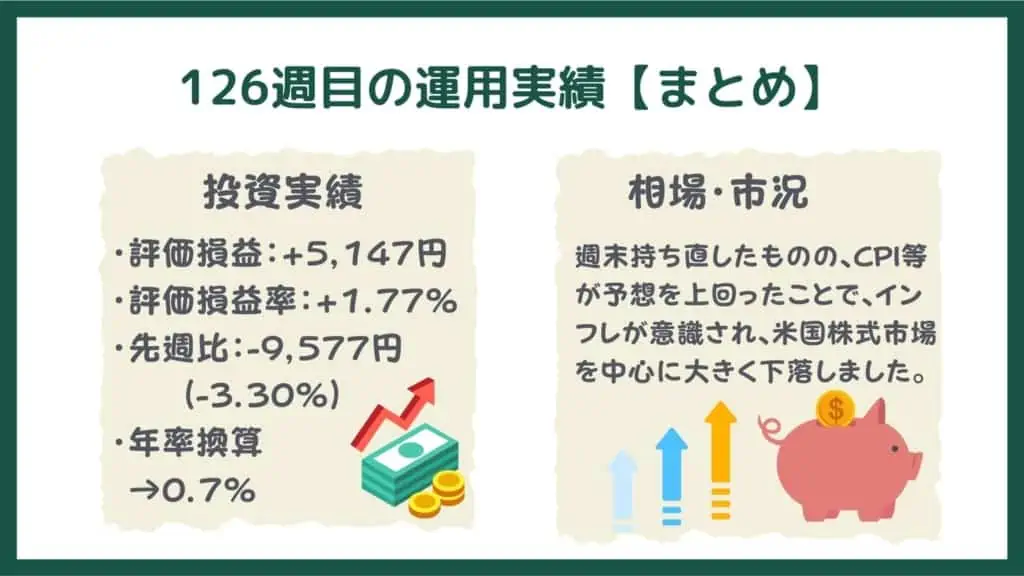

126週目(〜5/13)は、米国の消費者物価指数(CPI)や生産者物価指数(PPI)が予想を上回ったこと等を背景に、インフレ懸念から、米国株式市場を中心に大きく下落しました。

5月4日のFOMC通過後は、米国株式が一旦上昇したものの、「インフレ懸念→急ピッチの利上げ」による景気減速懸念から下落が継続しています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-3.30%」と大幅下落となりました。

セクター(資産クラス別)で見ると、ここまでPFを下支えしていた、コモディティやREITなども揃って下落しました。

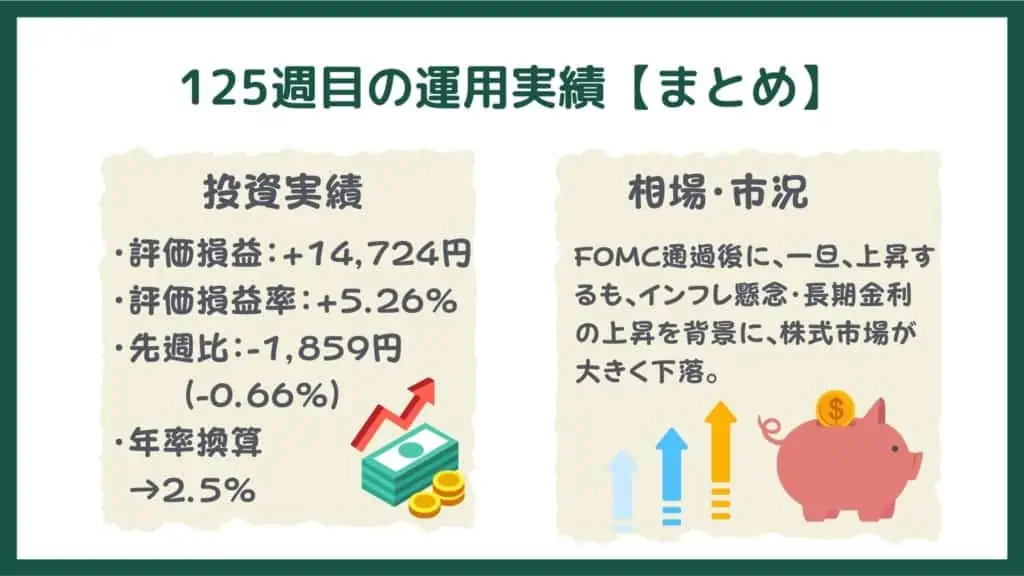

125週目(〜5/6)は、日本市場はゴールデンウィークで2営業日しかありませんでしたが、米国株式市場は、FOMCなどもあり、大きく動きました。

5月4日のFOMC通過後は、米国株式市場を中心に大きく上昇したものの、根強いインフレ懸念→急ピッチの利上げによる景気減速懸念から、再び大きく下落。

ただし、円安が進んでいることもあり、円換算での評価額はそれほど下がりませんでした。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比-0.66%」となりました。

セクター(資産クラス別)で見ると、金利上昇から債券価格が下落、さらに米国株が中心の先進国株式クラスも下落しました。

ただし、円安や海外REITなどの上昇などが、ポートフォリオ全体を下支えしました。

2022年4月の運用ブログ・実績

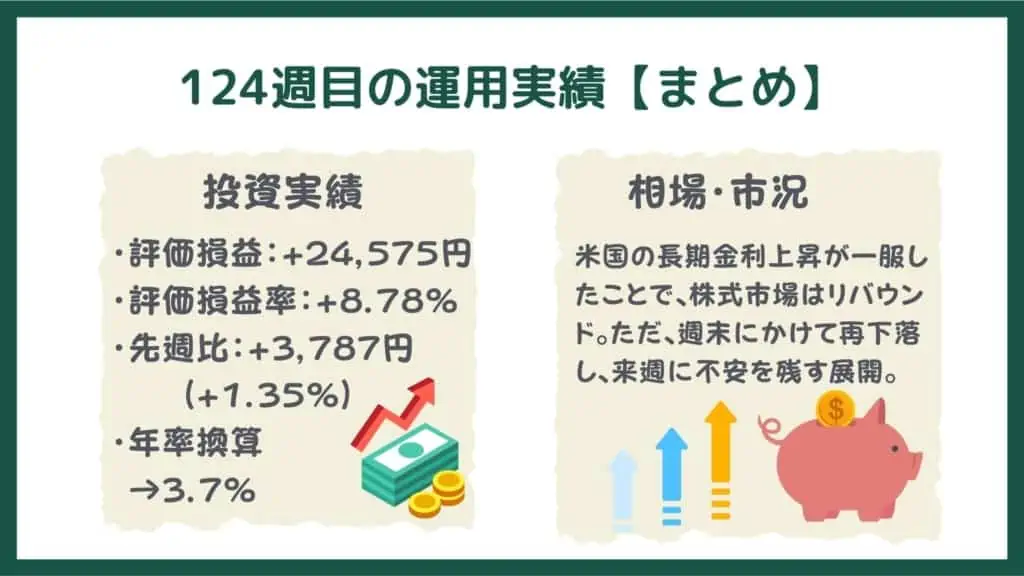

124週目(〜4/22)は、長期金利の上昇が一服したことを背景に、半導体関連の株などを中心に、株式市場がリバウンドしました。

ただ、週後半は、FRBのパウエル氏の発言などから、再び利上げが意識され、再度下落しています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、「先週比+1.35%」となりました。

セクター(資産クラス別)で見ると、金利上昇から債券価格が下落したものの、株式市場のリバウンドや円安を背景に、外国株を中心に上昇し、ポートフォリオ全体を押し上げました。

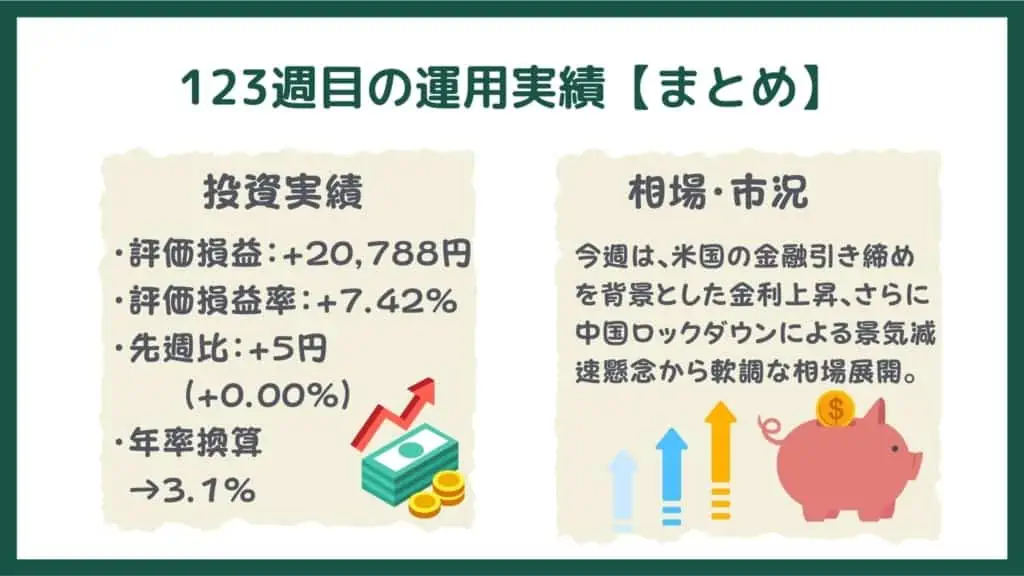

123週目(〜4/15)も、先週に引き続き、米国の金融引き締めを背景とした金利上昇、さらに中国ロックダウンによる景気減速懸念から、下落スタートなりました。

ただし、週後半は、中国の金融緩和期待や景気刺激策への期待や米国の金利上昇一服上昇からやや持ち直しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、ほぼ変わらず、「先週比0.00%」となりました。

セクター(資産クラス別)で見ると、米国の金利上昇から先進国債券が下落も、リバウンド気味の株式クラスの上昇が、ポートフォリオ全体を下支えしました。

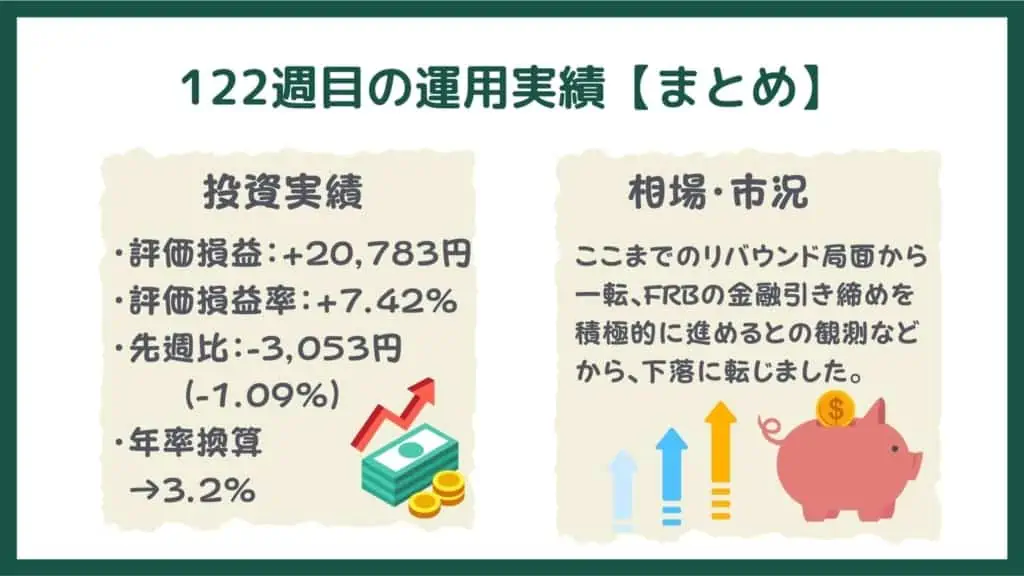

122週目(〜4/8)は、ここまでのリバウンド相場から一転、

米連邦準備理事会(FRB)のブレイナード理事が量的引き締め(QT)を市場の想定よりも早い見通しを示したしたこと。

さらに、翌日のFOMC議事要旨で、金融引き締めに積極姿勢が見られたこと等から、株式市場が大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-1.09%となりました。

セクター(資産クラス別)で見ると、米国の金融引き締め観測が広がったため債券価格が下落。

また株式市場も調整したことから、国内外の株式クラスも大きく下落し、PF全体を押し下げました。

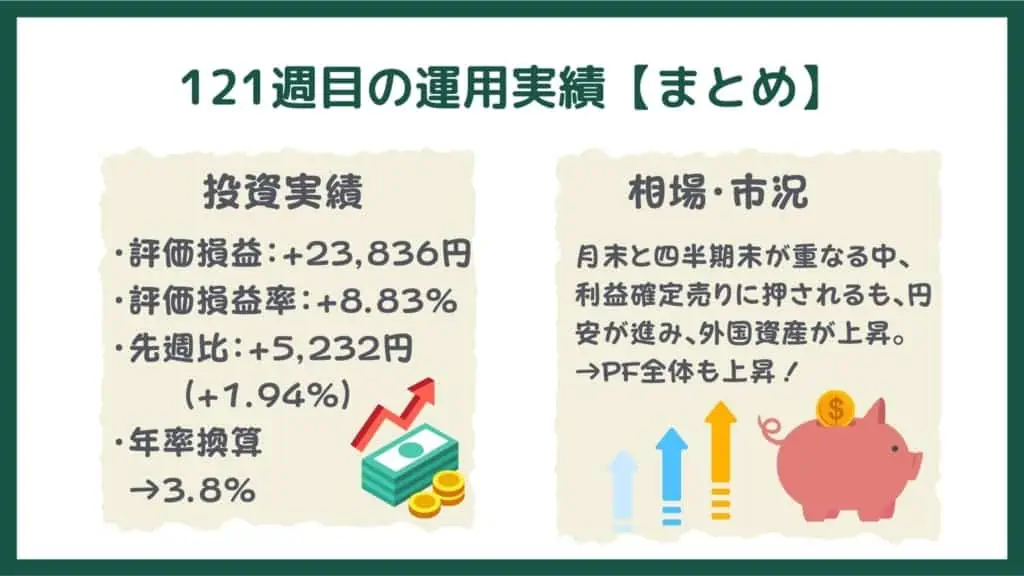

121週目(〜4/1)は、週前半、配当取りの動きもあり堅調に推移しましたが、権利落ちや月末・四半期末の最終日である「3/31」に日米ともに株式市場が下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+1.94%となりました。

2022年3月の運用ブログ・実績

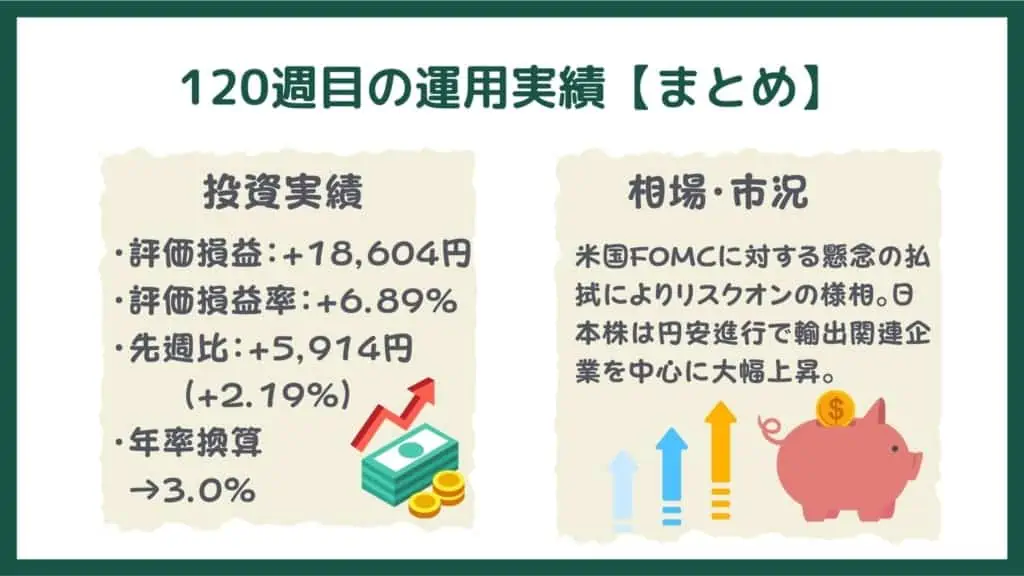

今週(120週目:〜3/25)は、先週からリスク・オン気味の相場が継続。

米国での金融政策の不透明感が払拭されたことから、半導体などハイテク株を中心に上昇。

日本市場では、円安を背景に、自動車など輸出関連企業を中心に上昇しています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+2.19%となりました。

セクター(資産クラス別)で見ると、金利上昇に伴う債券価格の下落があるものの、コモディティ価格の上昇継続に加え、ここまで弱かった国内外の株式クラスが大きく上昇し、ポートフォリオ全体を押し上げました。

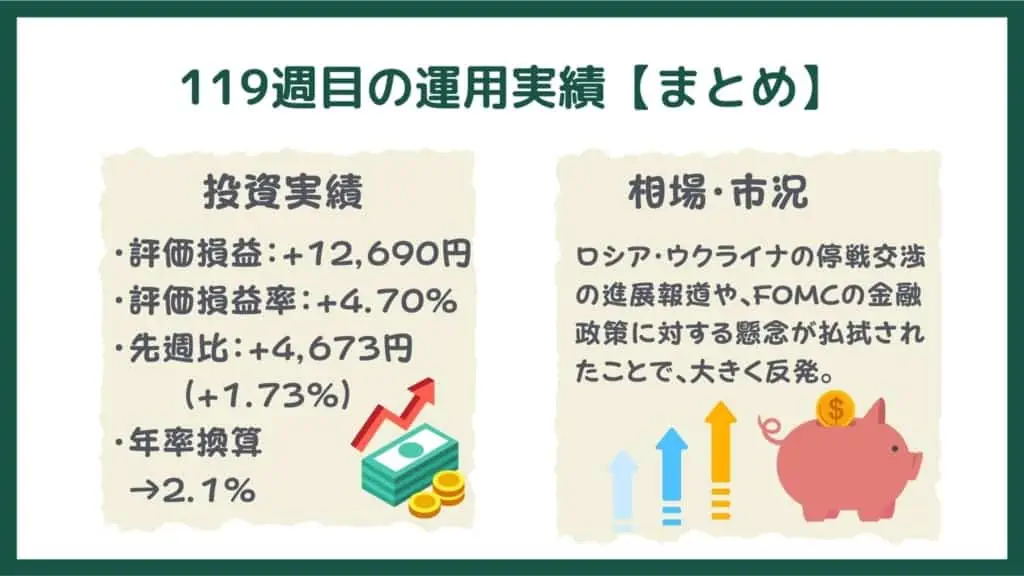

今週(119週目:〜3/18)は、緊迫するウクライナ問題で停戦交渉に進展があるとの報道があったほか、米国での金融政策の不透明感が払拭されたことから、国内外の株式市場が急反発しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+1.73%となりました。

セクター(資産クラス別)で見ると、国内外の株式クラスが大きく上昇し、ポートフォリオ全体を押し上げました。

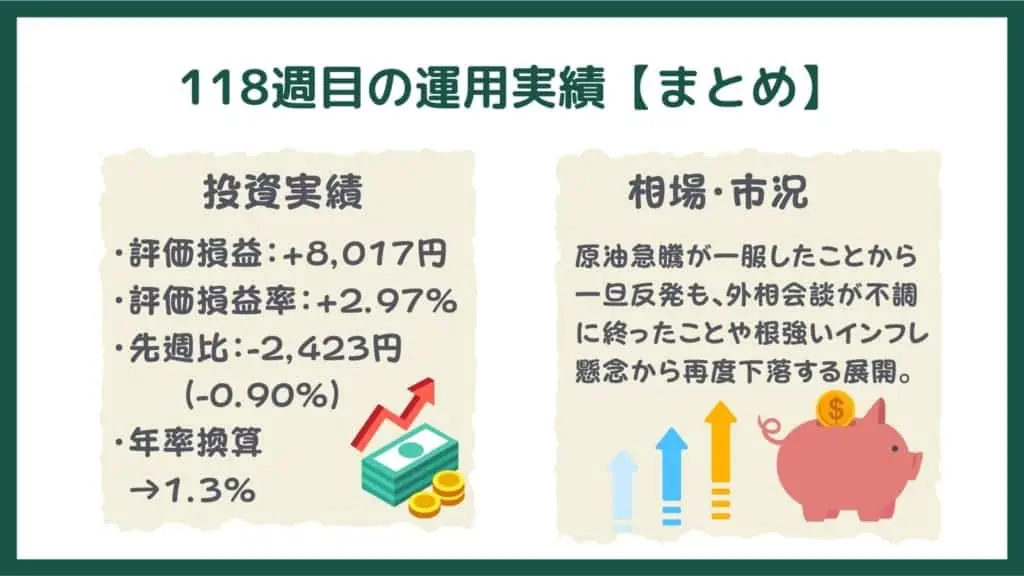

118週目(〜3/11)は、緊迫するウクライナ問題や原油など商品価格の高騰によるインフレの進行の懸念から、先週に続き大幅下落となりました。

木曜日には、原油など商品価格の下落により、株式市場が一旦反発しました。

しかし、緊迫するウクライナ問題で外相会談で進展がなかったほか、米国CPIやECBなどから再び下落に転じました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.90%となりました。

セクター(資産クラス別)で見ると、国内外の株式が大きく下落しましたが、先進国債券やコモディティ価格の上昇で、ポートフォリオ全体を下支えしました。

2月の運用ブログ・実績

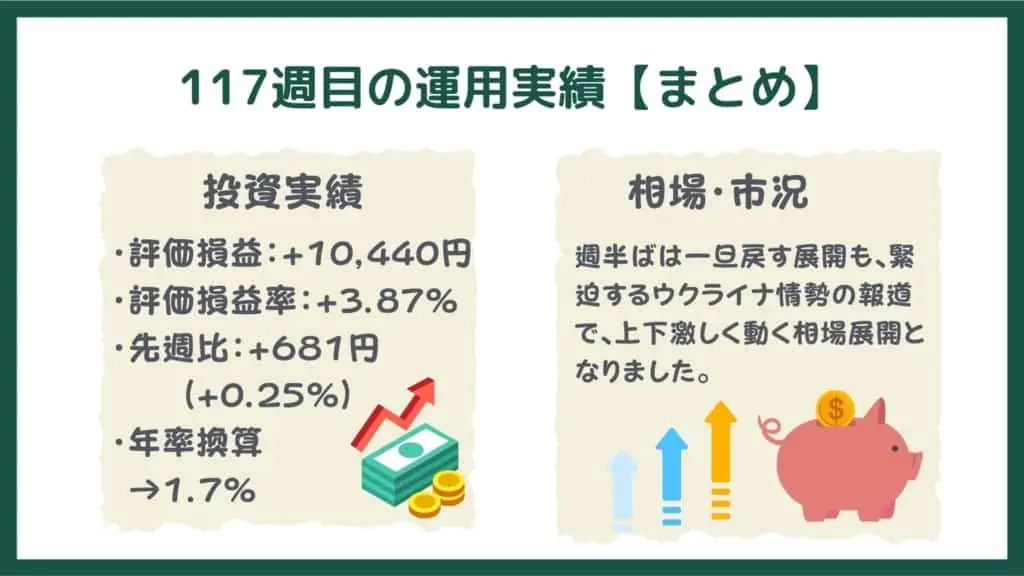

今週(117週目:〜3/5)は、緊迫するウクライナ問題で、国際銀行間通信協会(SWIFT)からロシアの大手銀行などを排除緊迫する制裁などが発表する報道を受け、

市場の過度な警戒感が一時和らぎ、週半ば、日経平均・マザーズともに上昇しました。

しかし、週後半には、ウクライナ情勢の緊迫化を背景に、再び下落に転じました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比+0.25%となりました。

セクター(資産クラス別)で見ると、先週と比較すると「ややリスクオン気味」の相場となり、先進国や新興国などの株式が上昇。

また、引き続き、原油や天然ガス等のエネルギー、小麦などの供給不安なども高まり、コモディティ価格が上昇し、ポートフォリオ全体を下支えしました。

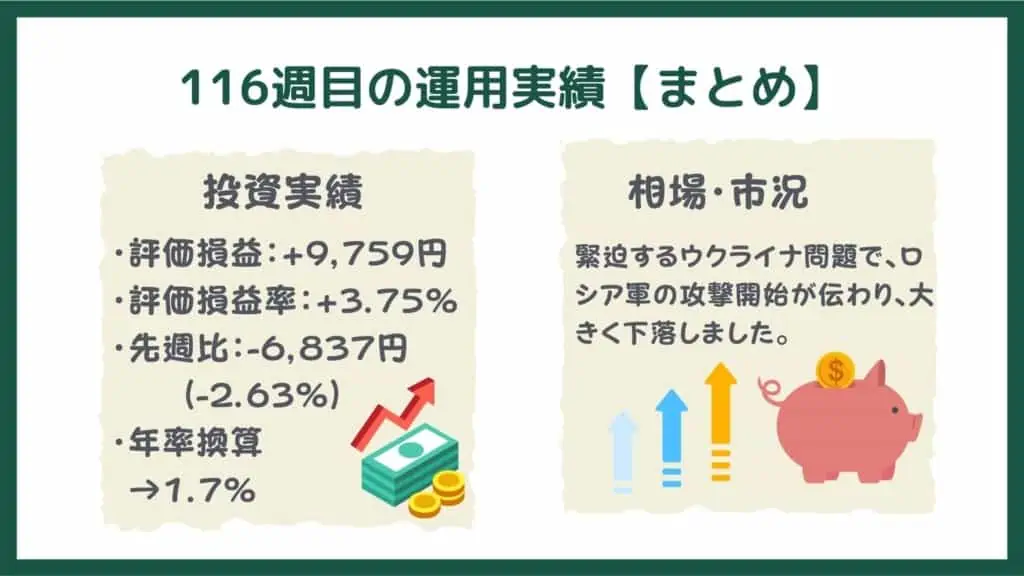

今週(116週目:〜2/25)は、緊迫するウクライナ問題で、リスクオフの相場展開になる中、ロシア軍の攻撃開始が市場に伝わり、大幅下落となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-2.63%となりました。

セクター(資産クラス別)で見ると、リスクオフ相場となり、株式が急落する中、債券価格が上昇。

また、天然ガス等のエネルギー、小麦などの供給不安なども高まり、コモディティ価格が上昇し、ポートフォリオ全体を下支えしました。

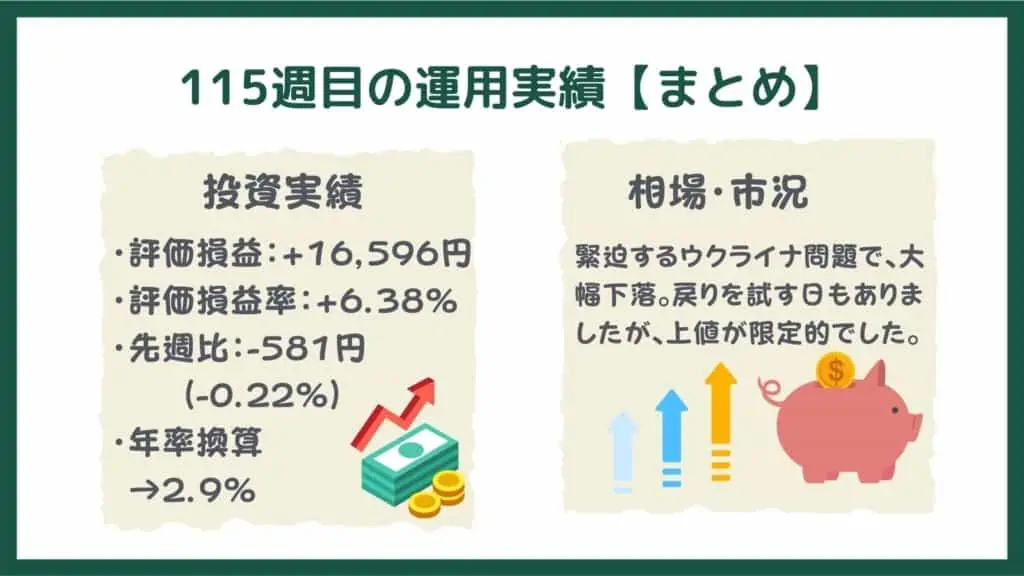

今週(115週目:〜2/18)は、インフレ・米国金利上昇の懸念が主役だった先週から一転、ウクライナ問題が相場の争点となりました。

米露大統領の電話会談も平行線を辿るなど、進展が見られず、週前半からリスクオフの相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.22%となりました。

セクター(資産クラス別)で見ると、リスクオフ相場となり、株式が急落するも、債券価格やコモディティ価格が上昇し、ポートフォリオ全体を下支えしました。

サイト管理人

サイト管理人資産クラス(アセットクラス)の分散投資の効果が出た週となりました!

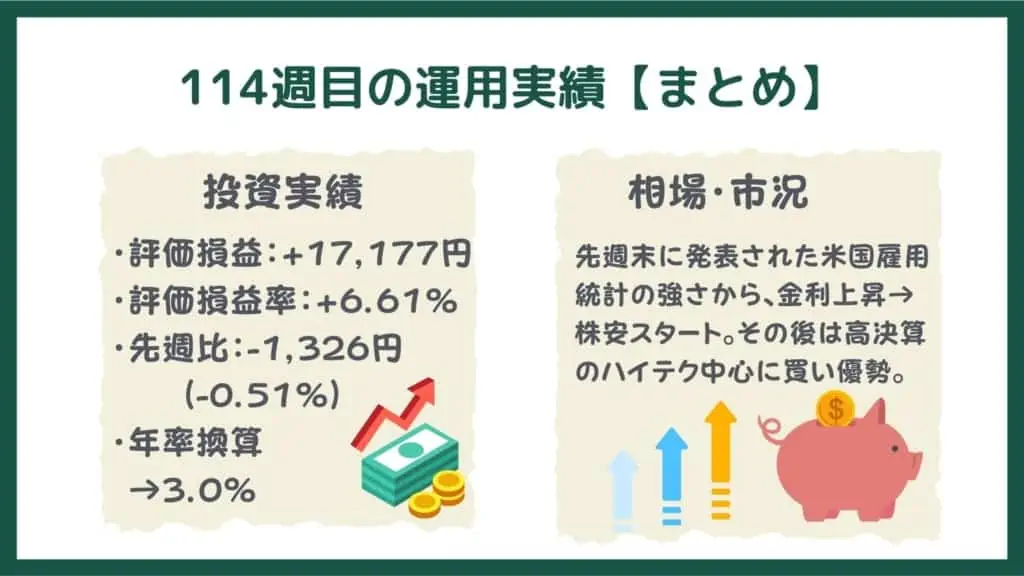

今週(114週目:〜2/10)は、先週末に、アメリカで発表された「雇用統計」の数字が予想外に高かったこと等から、米国債の金利が上昇。

リバウンド気味の米国株(特にハイテク株)が、一旦利益確定売りなどに押されました。

しかし、その後は、好決算銘柄を中心に買いが入り、持ち直しを見せました。

直近、金利にナーバスな「暗号資産(仮想通貨)市場」も上昇し、リスクオンが続くか?米国の消費者物価指数(CPI)の発表に注目が集まります。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は、先週比-0.51%となりました。

セクター(資産クラス別)で見ると、債券価格の下落、さらに外国の株式クラスが押し戻されたものの、日本株が反発し、ポートフォリオ全体を下支えしました。

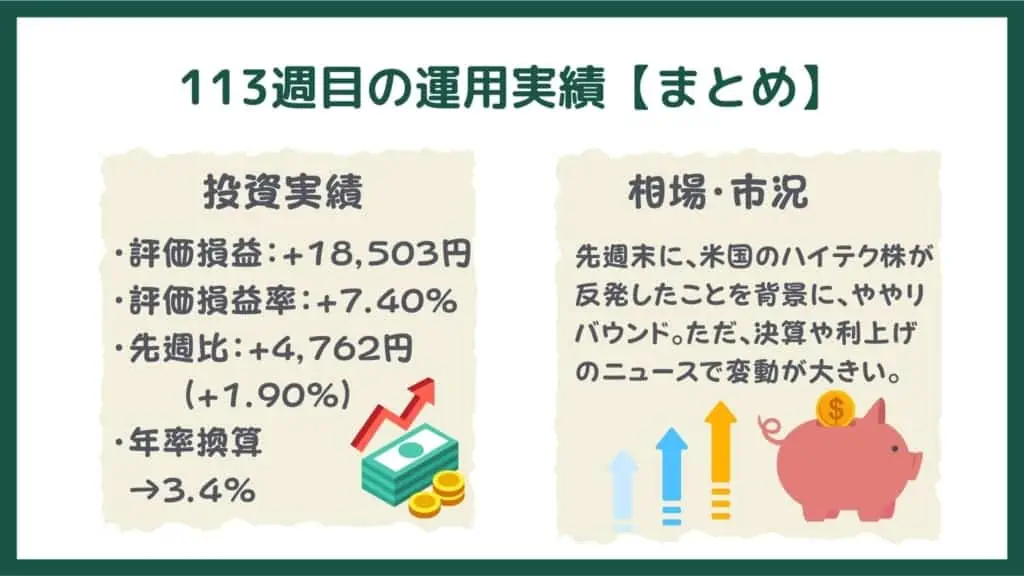

今週(113週目:〜2/4)は、先週末に、米国株(特にハイテク株)が上昇したことを受け、反発スタートとなりました。ボラティリティの高い週となりました。

しかし、その後は、米国金利の先物市場の動向やメタプラットフォーム(旧フェイスブック:FB)の決算などもあり、ボラティリティの高い週になりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用・PFは、久々に「上昇」、先週比+1.90%となりました。

セクター(資産クラス別)で見ると、国内・外国の株式クラスが大きく反発し、ポートフォリオ全体を押し上げました。

1月の運用レポート

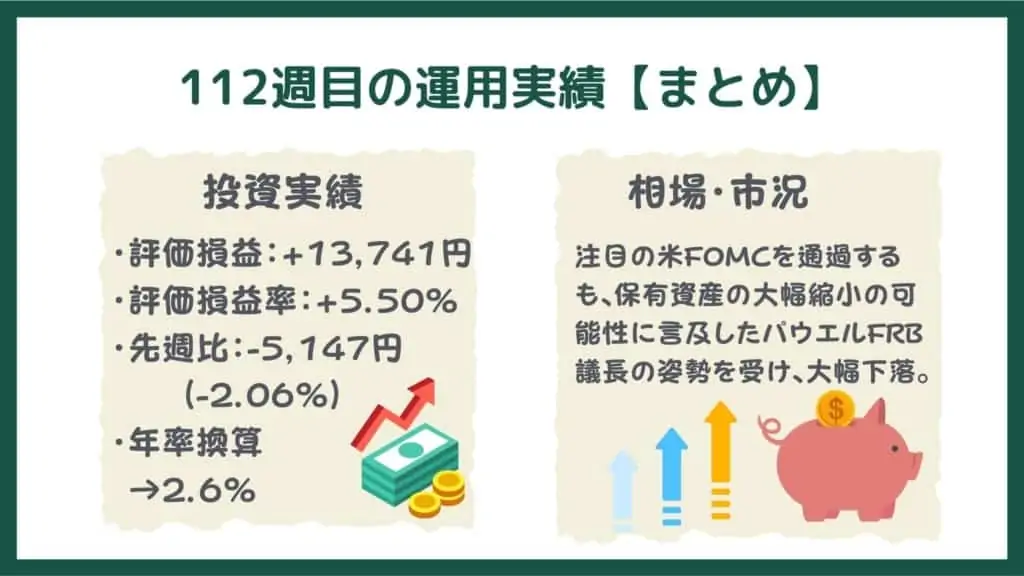

今週(112週目:〜1/28)は、FOMCの前後で、日米の株式市場(特にハイテク株)がボラティリティの高い週となりました。

FOMC通過後は、一時大幅上昇を見せた米国株でしたが、その後の質疑応答で、タカ派色が強まるとの警戒感から、大幅下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用・PFは、先週に続き「大幅下落」、先週比-2.06%となりました。

セクター(資産クラス別)で見ると、国内リートが検討したものの、国内外の株式が大きく売られ(5%近い下げ)、ポートフォリオ全体を押し下げました。

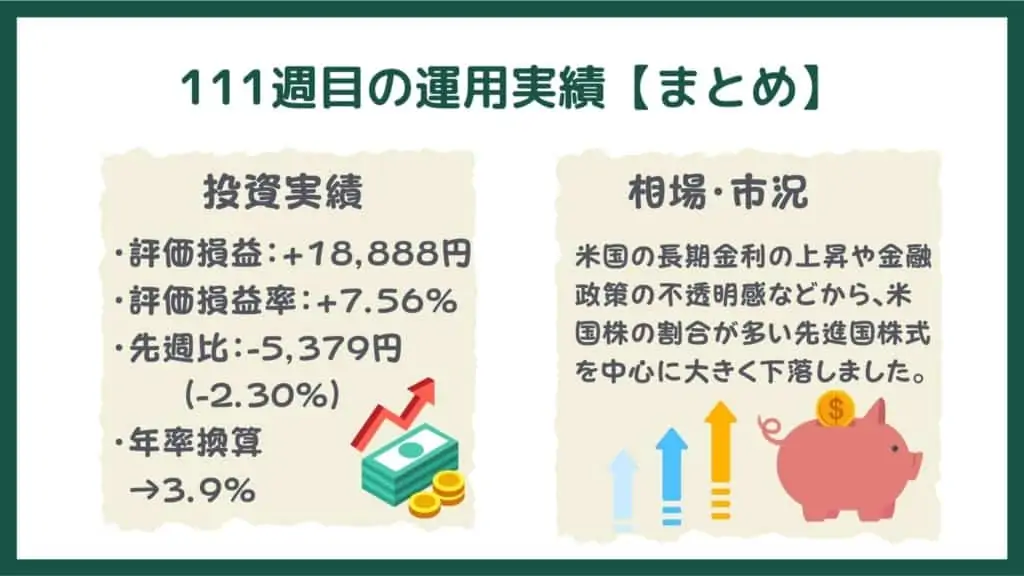

今週(111週目:〜1/21)は、米国でのインフレ進行からの金利上昇、また金融政策の不透明感などから、株式市場が大幅下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用・PFは大幅に下落、先週比-2.56%となりました。

セクター(資産クラス別)で見ると、円高ドル安による外貨資産の下落、さらに金利上昇による債券価格の下落、株式市場の下落など、ほぼ全ての資産で下落しました。

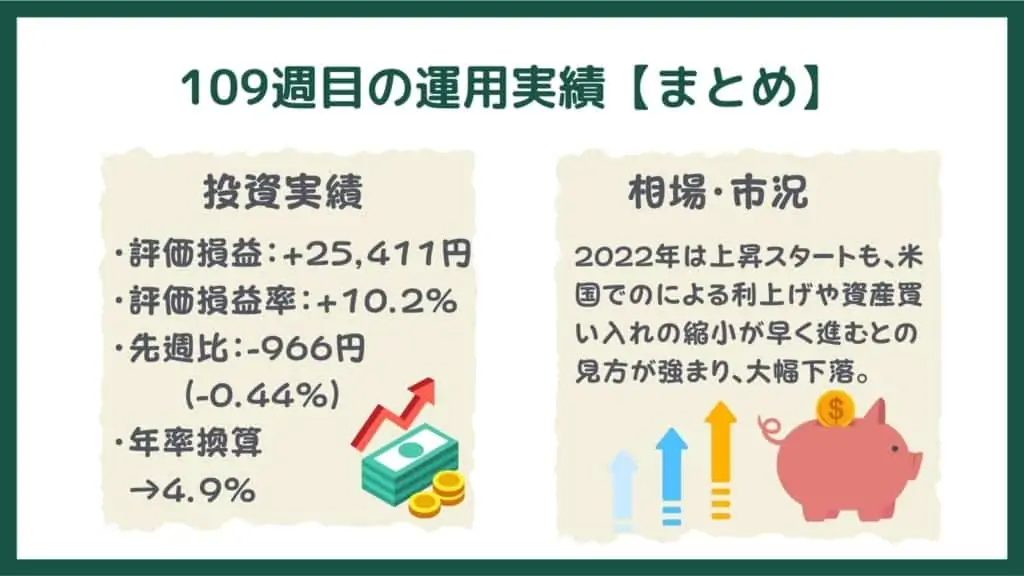

今週(109週目:〜1/7)は、上々なスタートを切りました。

しかし、週半ばにFOMCの議事要旨が公表されると、利上げペースや資産買い入れ縮小が早く進むとの見方から、ハイテク・成長株を中心に大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減(ほぼ変わらず)」、先週比-0.40%となりました。

セクター(資産クラス別)で見ると、国内の株式や不動産(リート)は順調に推移しましたが、外国株の下落やドル円相場の上昇がポートフォリオを下押しました。

2021年12月の運用レポート

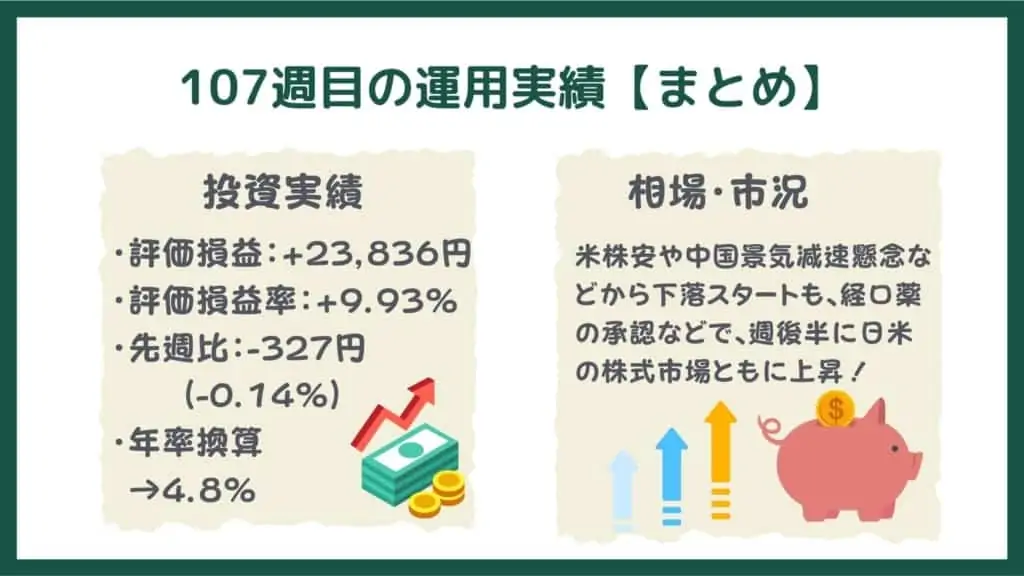

107週目(〜12/24)は、米国株式市場の下落や、中国の景気減速懸念から、大きく下落して始まりました。

しかし、週後半には一転。

消費者心理の改善などを背景に、米国株が反発。

リスクオンムードなり、欧州やアジア、日本株が大きく上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減(ほぼ変わらず)」、先週比-0.14%となりました。

セクター(資産クラス別)で見ると、先進国など外国株式が下落したものの、相対的に強かった日本株がポートフォリオを下支えしました。

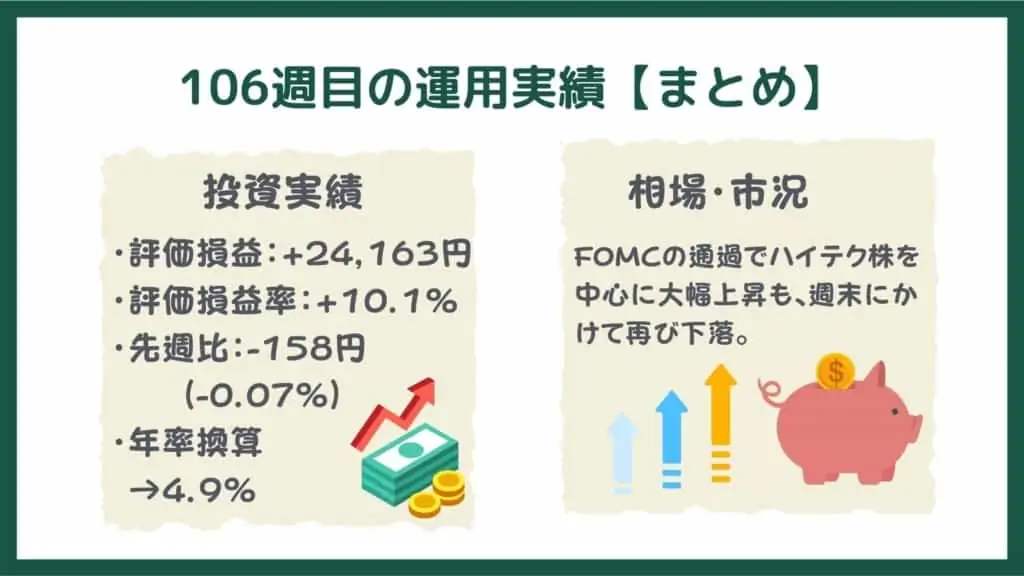

今週(106週目:〜12/17)は、早期のテーパリング・利上げから週前半、軟調に推移しました。

しかし、FOMCを通過すると、不透明感が無くなったことから、ナスダック市場など、ハイテク株を中心に大きく上昇。

しかし、週半には一転。

米国のハイバリエーションのハイテク株のレーティング引き下げ等を受け、ナスダックが大幅下落し、日本市場も半導体関連を中心に大きく下落しました。やS&P500などは下落に転じ、日経平均・マザーズも金曜引けにかけ、大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減(ほぼ変わらず)」、先週比-158円となりました。

セクター(資産クラス別)で見ると、先進国など外国株式が下落したものの、相対的に強かった日本株がポートフォリオを下支えしました。

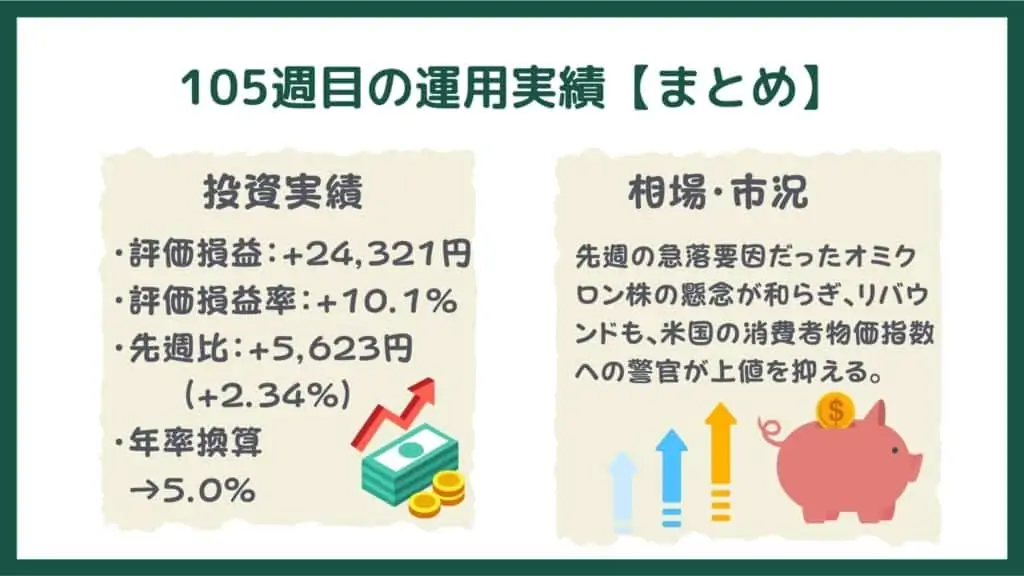

今週(105週目:〜12/10)は、オミクロン株による懸念が和らぎ、週中頃、ハイテク株を中心に、リバウンドとなりました。

しかし、週後半には一転。米国の消費者物価指数の発表を控え、ハイテクを中心に下落し、ナスダックやS&P500などは下落に転じ、日経平均・マザーズも金曜引けにかけ、大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+5,623円となりました。

セクター(資産クラス別)で見ると、先週からのリバウンド(リスクオン)相場で、株高・円安となり、外国株式を中心に、大きめの上昇となりました。

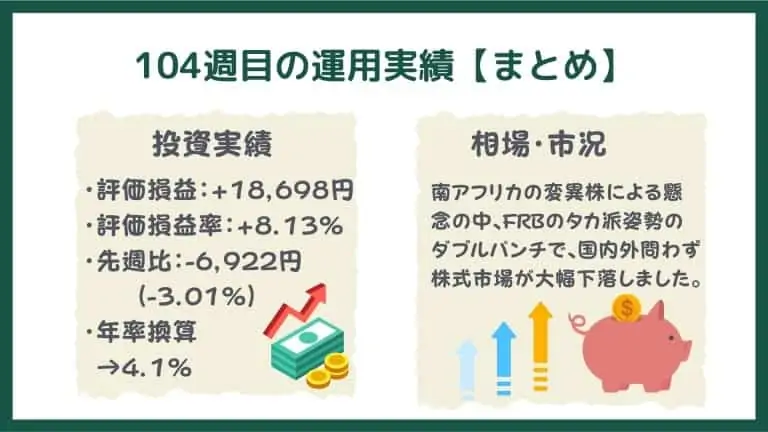

今週(104週目:〜12/3)は、オミクロン株による懸念の他、FRB議長のタカ派発言やワクチンを巡る報道などで、国内外の株式市場が大幅下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-6,922円となりました。

セクター(資産クラス別)で見ると、リスク回避から債券価格が上昇したものの、株安・円高のダブルパンチで、外国株式が大きく下落し、ポートフォリオ全体は下げました。

11月の運用レポート

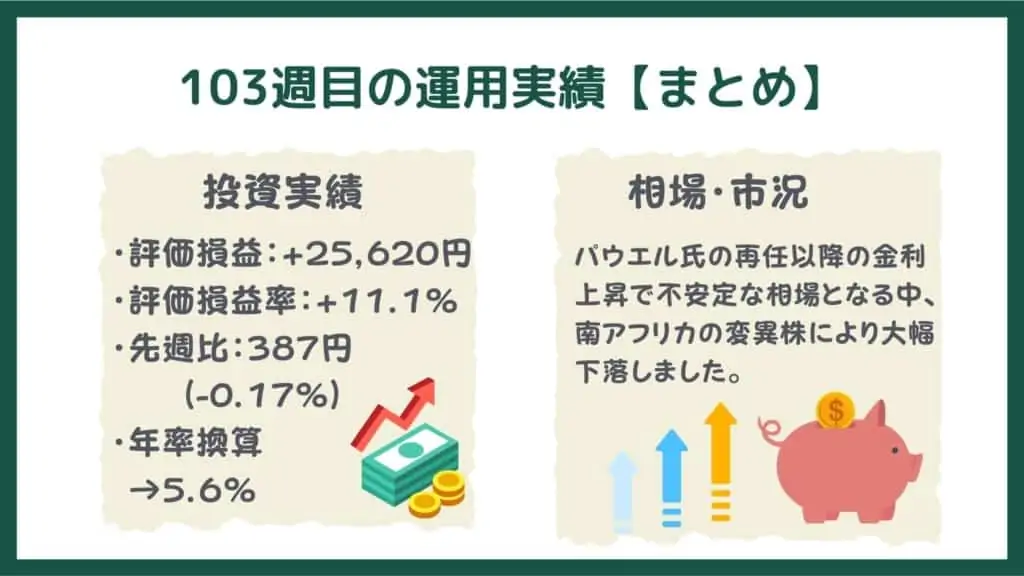

今週(103週目:〜11/26)は、米金利上昇を背景に不安定な相場展開となる中、欧州・ヨーロッパでの感染症再拡大、また南アフリカの変異株の懸念で、週末にかけて大幅下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-387円となりました。

セクター(資産クラス別)で見ると、円安により外国資産が上昇したものの、軟調な株式や債券価格の下落(金利上昇)を受け、ポートフォリオ全体は下げました。

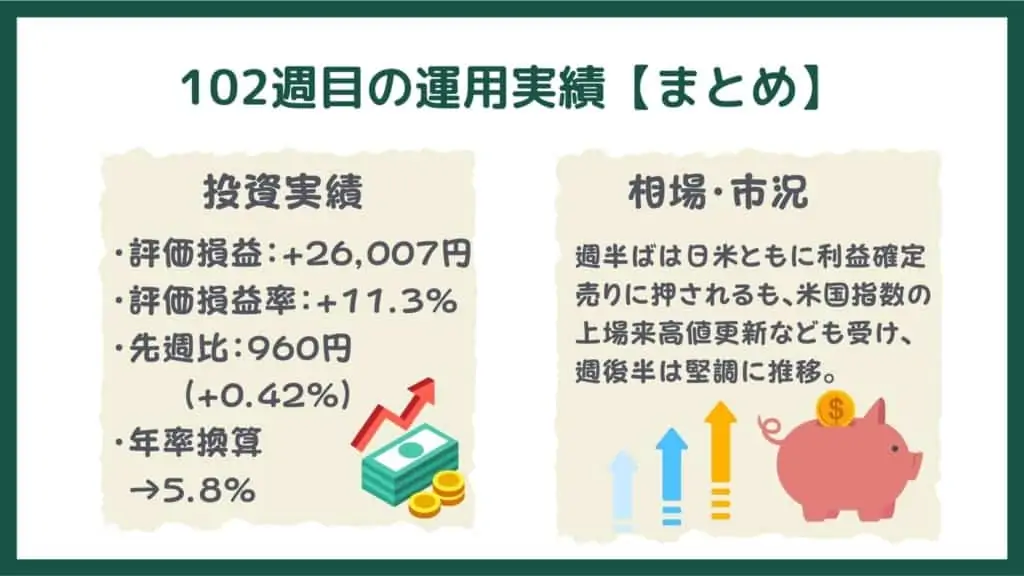

今週(102週目:〜11/19)は、週半ば、利益確定売りで下落した米国株式市場の流れを受け、弱い相場展開となりました。

しかし、週後半は、S&P500・ナスダックが高値を更新し、政府の大規模な財政支出の報道などもあり、底堅く推移しました。

岸田文雄首相は19日午前に新たな経済対策について財政支出が56兆円程度、事業規模が79兆円程度と明らかにした。事前報道で伝わっていたが、相場の一定の下支え要因との見方があった。日本時間19日の米株価指数先物が堅調に推移したのも支援材料となった。

引用元:日本経済新聞-東証大引け 3日ぶり反発 値がさ半導体株がけん引、上値は限定

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+960円となりました。

セクター(資産クラス別)で見ると、先週軟調だった、株式クラスが、日本・先進国・新興国が揃って上昇し、ポートフォリオ全体を押し上げました。

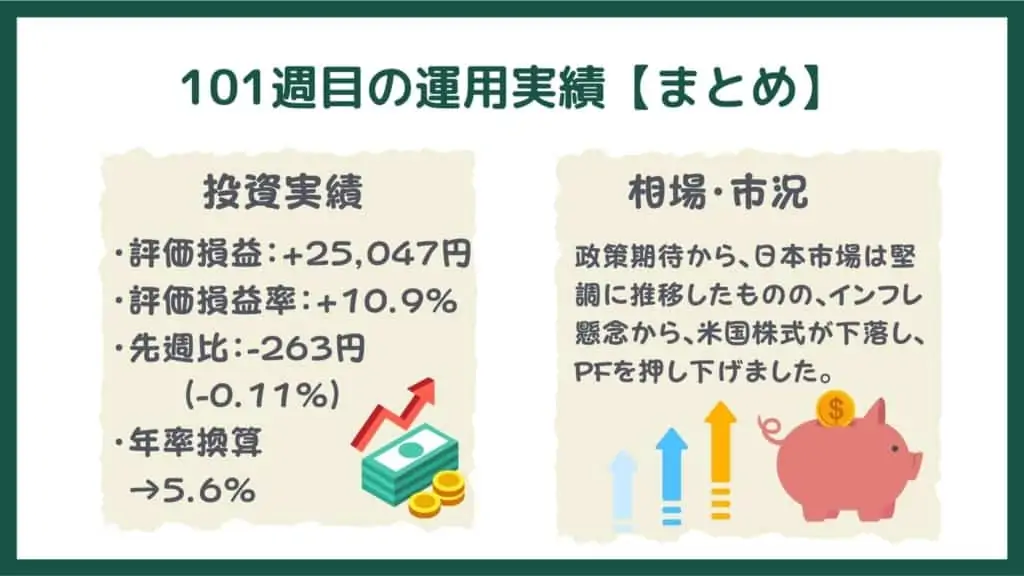

今週(101週目:〜11/12)は、週前半、NYダウ・S&P500が高値を更新し堅調に推移しましたが、消費物価指数の発表から一転、高いインフレ→早期利上げ懸念から下落に転じました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減」、先週比-236円となりました。

セクター(資産クラス別)で見ると、新興国株式が上昇したものの、日米の株式クラスが下落し、ポートフォリオ全体を押し下げました。

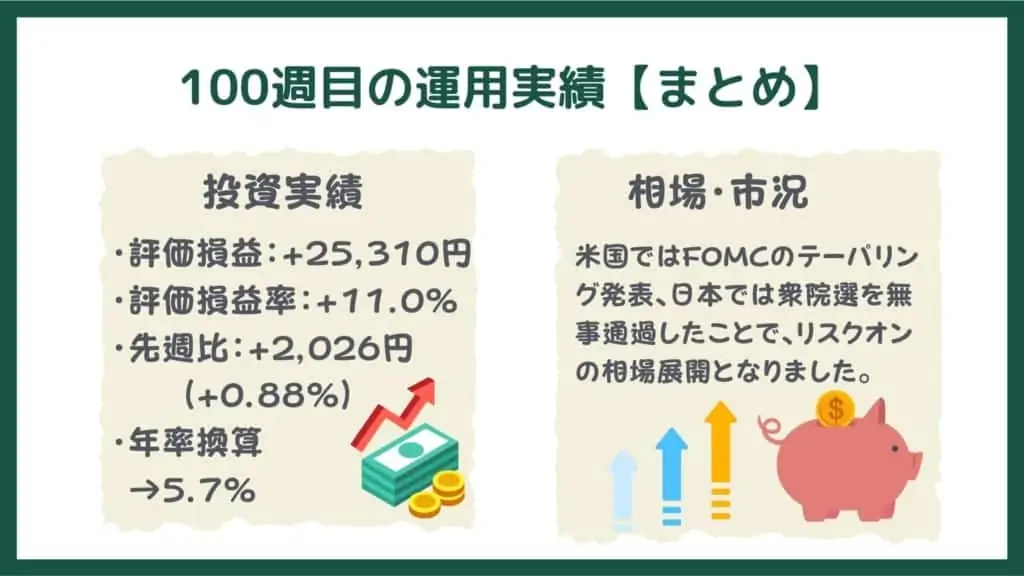

今週(100週目:〜11/5)は、週末、米国の好調な決算もあり、NYダウ・S&P500が高値を更新しました。

しかし、週後半にかけては、フェイスブックやApple、Amazonなど米国株を牽引する大型ハイテク株が、市場予想に届かないあ決算を連発したこともあり、利益確定売りに押されました。

このような相場展開の中、日本株も不安定な動きとなり、衆議院選挙の予想にも敏感な相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+2,026円となりました。

セクター(資産クラス別)で見ると、各国で金融政策の出口戦略・テーパリングが発表され、金利上昇(→債券価格が下落)しました。

一方、リスクオン相場の中で、日本・先進国・新興国株式が上昇し、ポートフォリオ全体を押し上げました。

10月の運用レポート

99週目(〜10/29)は、週前半、米国の好調な決算もあり、NYダウ・S&P500が高値を更新しました。

しかし、週後半にかけては、フェイスブックやApple、Amazonなど米国株を牽引する大型ハイテク株が、市場予想に届かないあ決算を連発したこともあり、利益確定売りに押されました。

このような相場展開の中、日本株も不安定な動きとなり、衆議院選挙の予想にも敏感な相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+8円となりました。

セクター(資産クラス別)で見ると、新興国株式の下落が大きかったものの、先進国債券の金利低下から債券価格が上昇、また日米の株式もやや上昇したことで、ポートフォリオ全体を押し上げました。

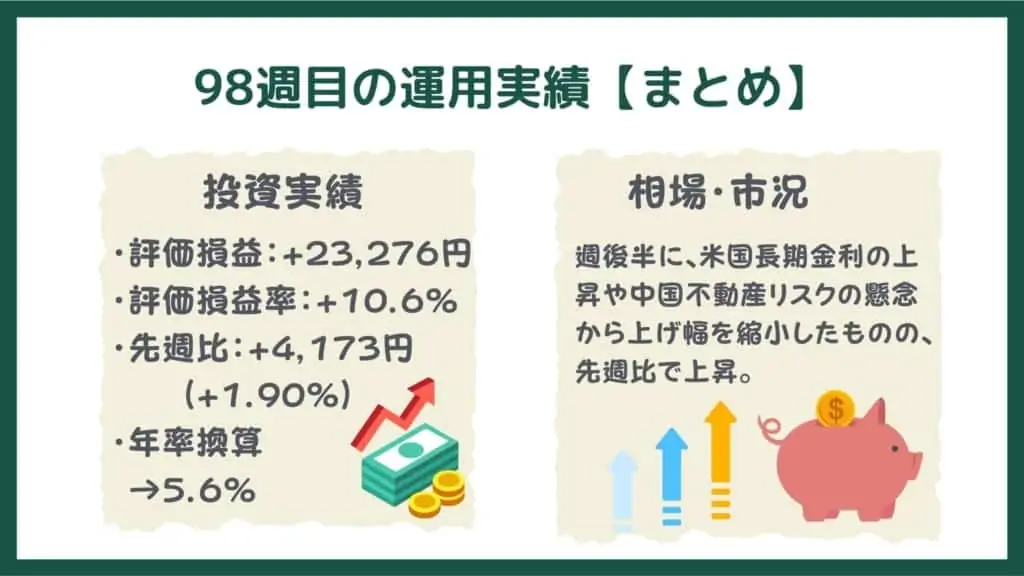

今週(98週目:〜10/22)は、週後半にかけて、米国の長期金利が再上昇しましたが、アメリカ企業の好決算もあり、ハイテク株などを中心に株式市場は上昇しました。

S&P500が高値を更新する一方、中国不動産への懸念や衆院選の不透明感、ドル円の下落などから、日本株市場は上値の重い展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+1.90%となりました。

セクター(資産クラス別)で見ると、米国など先進国の金利上昇から債券価格が下落しましたが、海外(先進国・新興国)株式クラスが大きく上昇し、ポートフォリオ全体を押し上げました。

今週(97週目:〜10/15)は、米国の消費者物価指数・FOMCの議事要旨の発表を無事通過し、米国債長期金利の上昇が一服しました。

そのため、日米でハイテク株が好調に推移し、米ナスダックや日経平均株価が上昇。

週後半からリスクオン気味の相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+1.92%となりました。

セクター(資産クラス別)で見ると、国内外の株式クラスが大きく上昇。また、米金利の低下により、ドル高も一服したことからコモディティも上昇しました。

今週(96週目:〜10/8)は、先週に引き続き、テーパリングのスピード感や米国の債務懸念などから、米国債の長期金利が急上昇。

さらに、原油高によるコスト上昇懸念や、中国不動産市場への懸念で全世界の株式市場が急落しました。

さらに、日本では、岸田内閣の金融所得税見直しなどの警戒感から、日経平均は8日連続の下落を記録。

一時、時間外取引で「27,000円」を割れる場面もありました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-0.92%となりました。

セクター(資産クラス別)で見ると、コモディティを除き、全ての資産クラスが下落。

特に、日本株式クラスの下げがきつくなりました。

今週(95週目:〜10/1)は、テーパリングのスピード感や米国の債務懸念などから、米国債の長期金利が急上昇。

これを受け、ハイテク・グロース株が崩れ、リスクオフの相場展開となりました。

さらに、9月配当の権利落ちなども重なり、日本株式市場も大きく下落し「50日線」にタッチしました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.20%となりました。

セクター(資産クラス別)で見ると、先週のFOMC前に崩れたS&P500や欧州の持ち直しで、先進国株がやや上昇したものの、日本株・新興国株の下落が、ポートフォリオ全体を押し下げました。

9月の運用レポート

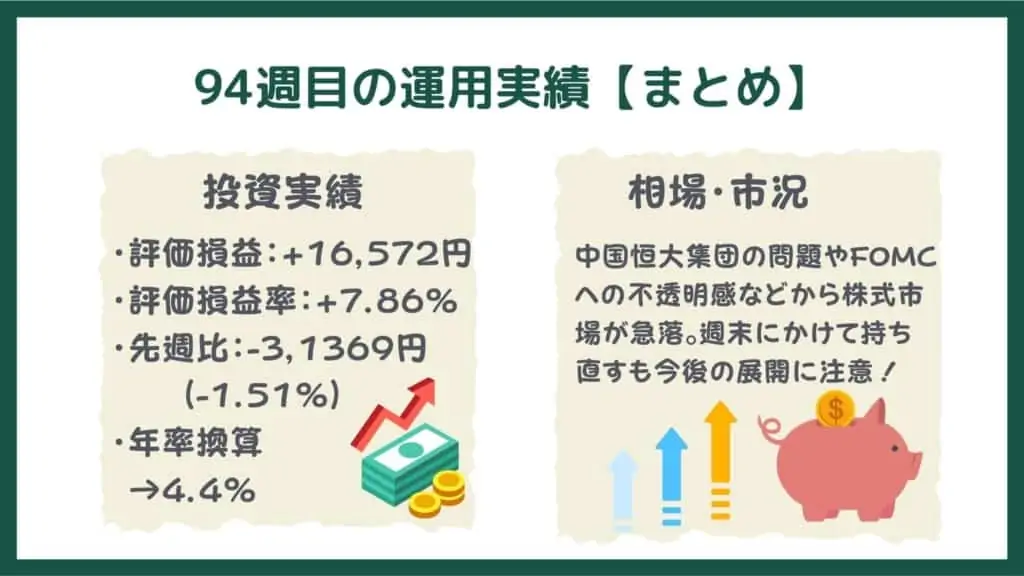

今週(94週目:〜9/24)は、週前半は、FOMCを控えテーパリング発表が警戒される中、中国恒大集団の債務問題を巡る不透明感から、相場は大きく崩れました。

先週高値を更新した日本株は大幅下落、また米国の主要株価指数「S&P500」は、10ヶ月ぶりに「100日移動平均線」にタッチするなど、全世界でリスクオフとなりました。

しかし、FOMC通過後は、一点、週末にかけてリスクオンの相場展開となっています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-1.51%となりました。

セクター(資産クラス別)で見ると、日本株・先進国株・新興国株、全て株式クラスが大幅下落し、ポートフォリオを押し下げました。

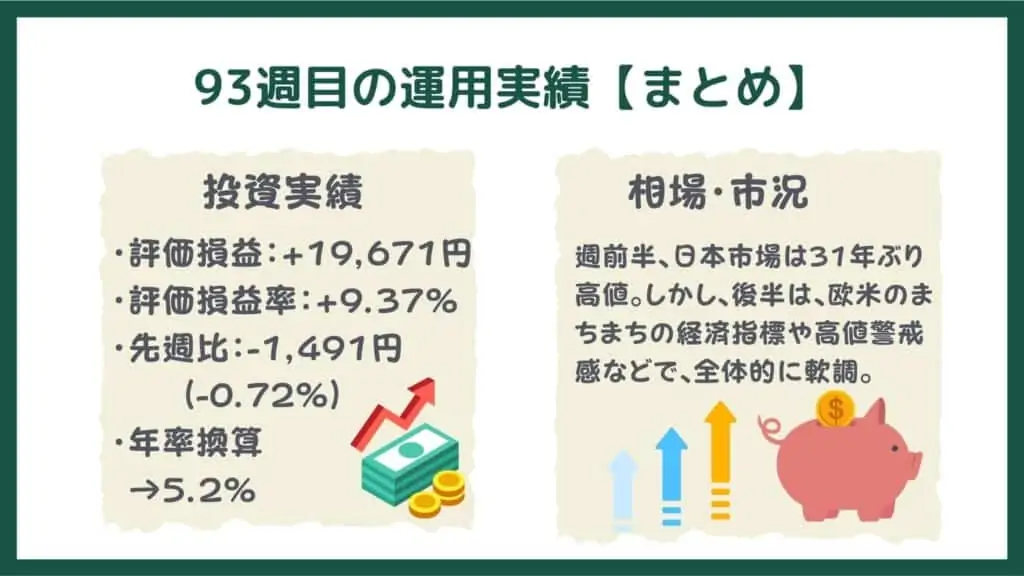

93週目(〜9/17)は、先週に引き続き、日本株市場は上昇スタート。

日経平均株価やTOPIXで、高値を更新するなど、好調な相場展開となりました。

一方、まちまちな経済指標や高値警戒感、テーパリングなどから欧米市場が軟調に推移、さらに中国の不動産セクターの下落など、アジア・新興国市場も下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-0.71%となりました。

セクター(資産クラス別)で見ると、日本株市場は悪くなかったのの、先進国株や新興国株の下落がPFを押し下げました。

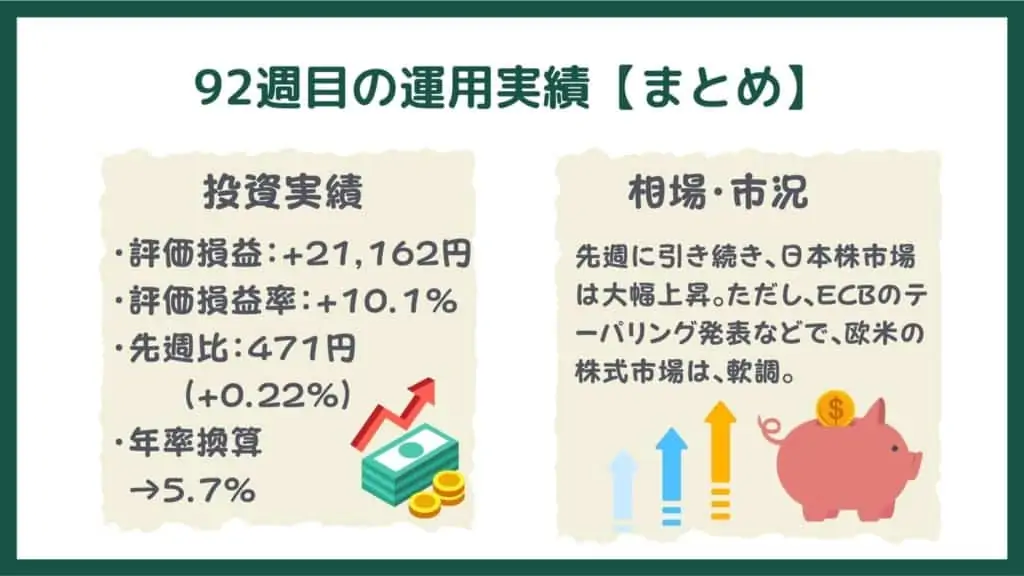

92週目(〜9/10)は、先週に引き続き、日本株市場が大幅上昇となりました。

次期首相候補から出る様々な政策論争・経済対策の期待感などを背景に、日経平均株価は暴騰。

さらに、TOPIXは、31年ぶりの高値を奪還しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.22%となりました。

セクター(資産クラス別)で見ると、日本株市場は好調だったものの、ECBでテーパリングの発表がされた他、デルタ株拡大による景気下押し懸念から、先進国株式が下落しました。

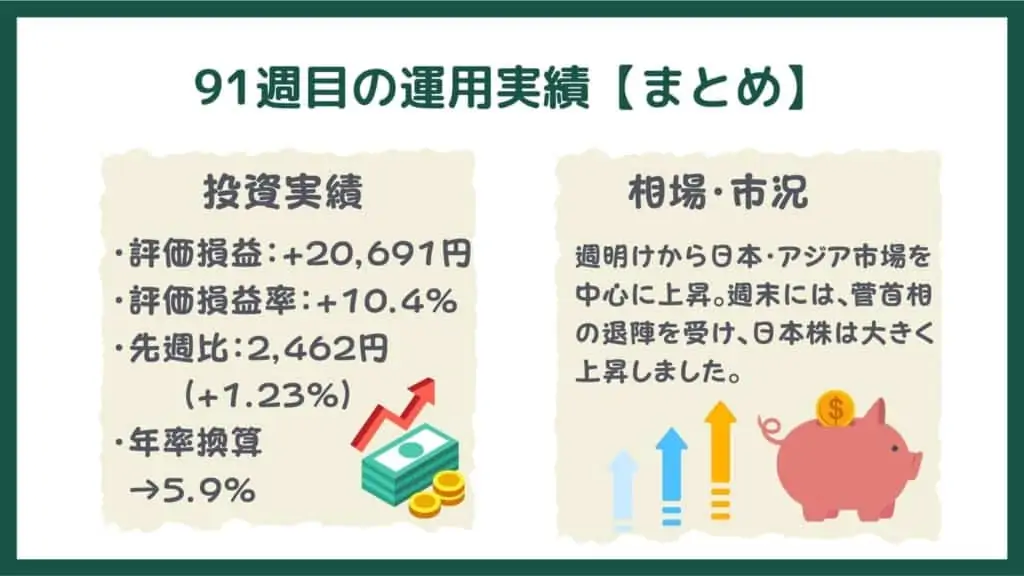

今週(91週目:〜9/3)は、テーパリングへの警戒感が和らいだこともあり、アジア・日本株を中心に大きく上昇しました。

特に、金曜日には、菅首相が自民党総裁選への出馬を見送る意向が伝わると、日本株市場は大きく上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+1.23%となりました。

セクター(資産クラス別)で見ると、先進国株式市場が小幅上昇だったのに対し、日本・新興国の株式クラスが大幅上昇し、ポートフォリオを押し上げました。

8月の運用レポート

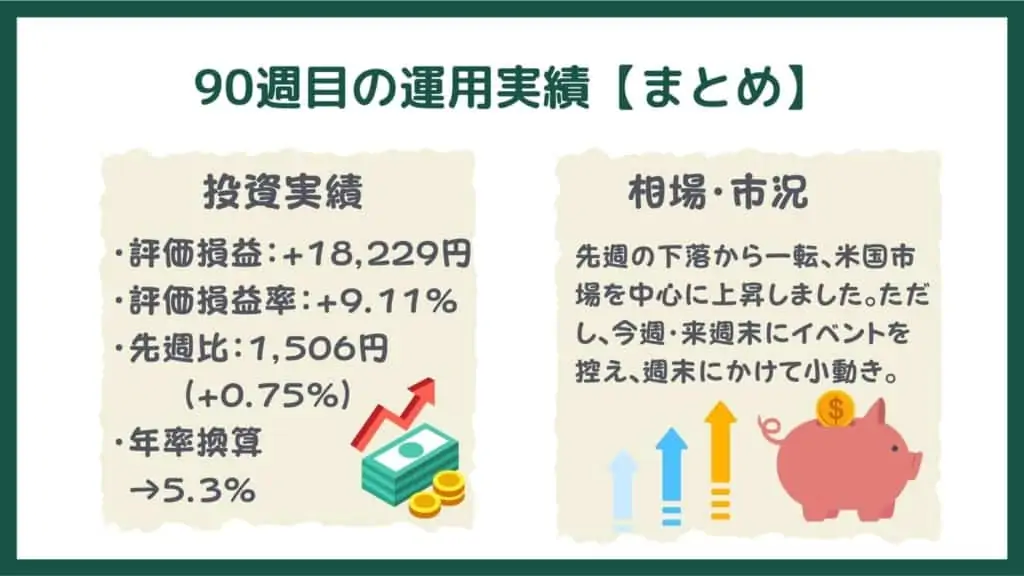

今週(90週目:〜8/27)は、デルタ株懸念やテーパリングへの警戒感などから大幅下落した先週から一転。反発する相場となりました。

ただし、週後半は、今週末のジャクソンホール会合や来週末に控える雇用統計などの重要イベントを控え、利益確定売りなどで伸び悩む相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.75%となりました。

セクター(資産クラス別)で見ると、先進国債券が下落しましたが、日本や先進国・新興国など株式クラスが大幅上昇し、ポートフォリオ全体を押し上げました。

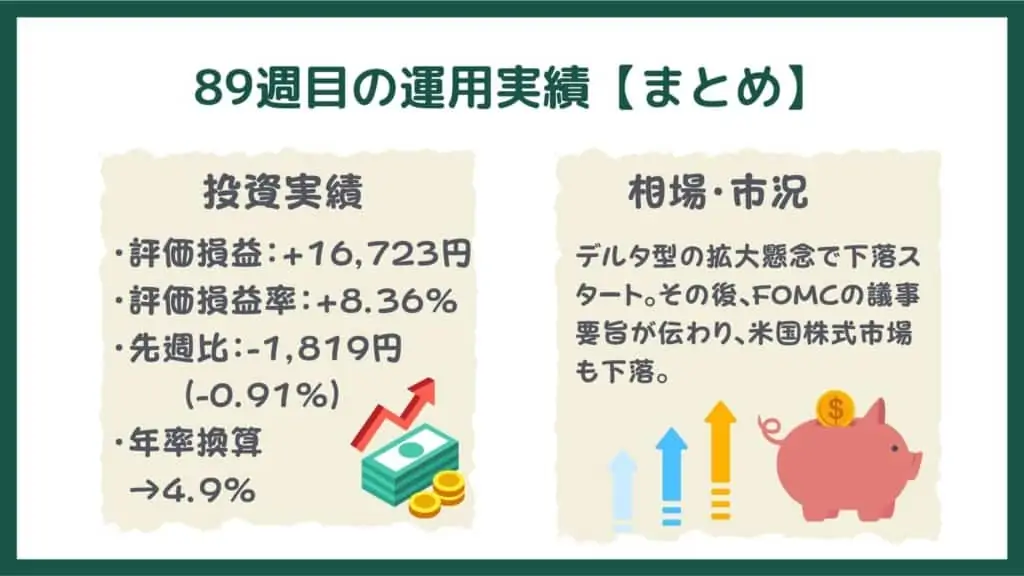

今週(89週目:〜8/20)は、荒れた相場展開となりました。

週前半は、デルタ型の拡大懸念などにより下落スタート。週後半は、FOMCの議事要旨が「年内のテーパリング開始」を示唆したことから、厳しい展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「減少」、先週比-0.91%となりました。

セクター(資産クラス別)で見ると、先進国債券がやや上昇しましたが、日本や先進国・新興国など株式クラス大幅下落し、ポートフォリオ全体を押し下げました。

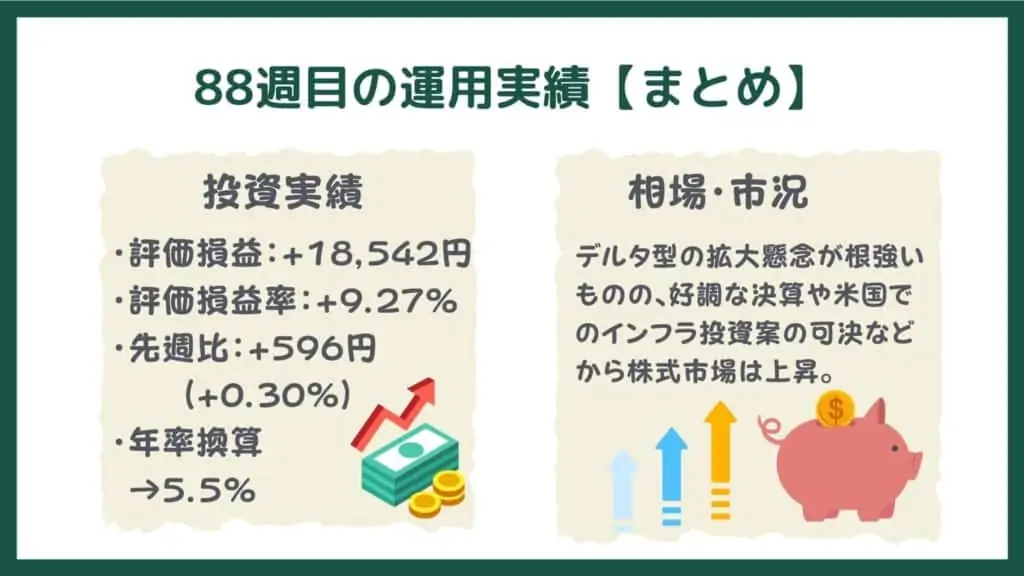

今週(88週目:〜8/13)は、日米の大型株や主力銘柄での好決算や米国議会(上院)でのインフラ投資案の可決などを受け、好調な相場展開となりました。

ただし、デルタ株などの拡大懸念なども根強く、利益確定売りなどで伸び悩む銘柄も目立っています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.30%となりました。

セクター(資産クラス別)で見ると、先週弱かった、日本や先進国の株式が上昇し、ポートフォリオ全体を押し上げました。

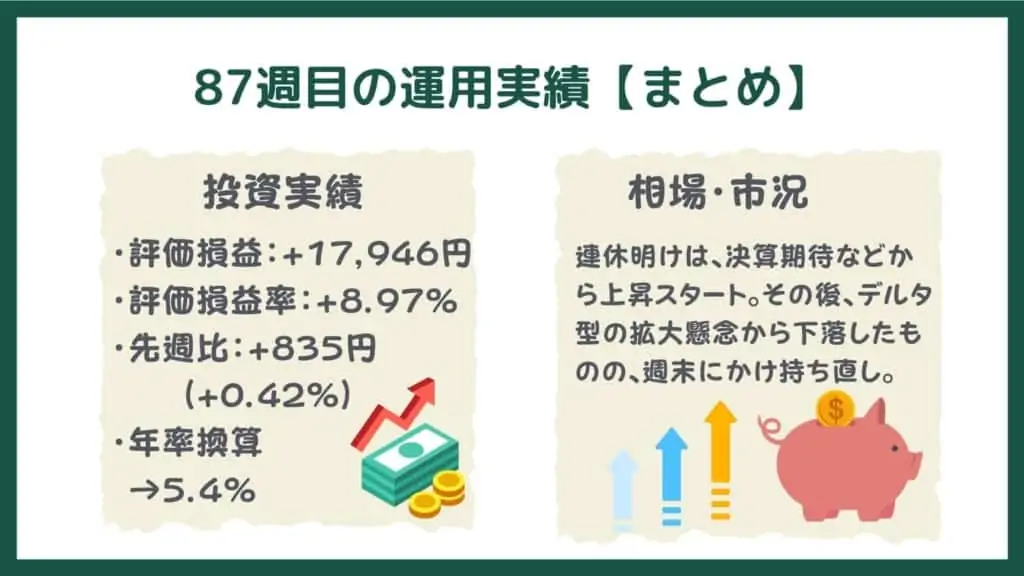

今週(87週目:〜8/6)は、本格化する決算への期待などか上昇スタートするも、デルタ型の拡大懸念から週中ごろにかけて下落基調となりました。

その後は、週末にかけて良好な決算から上昇する局面もあったものの、デルタ型の拡大やアメリカでの雇用統計発表を控え上値の重い展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.41%となりました。

セクター(資産クラス別)で見ると、日本や先進国の株式が伸び悩んだものの、新興国の株式・債券がやや強く、ポートフォリオ全体を押し上げました。

7月の運用レポート

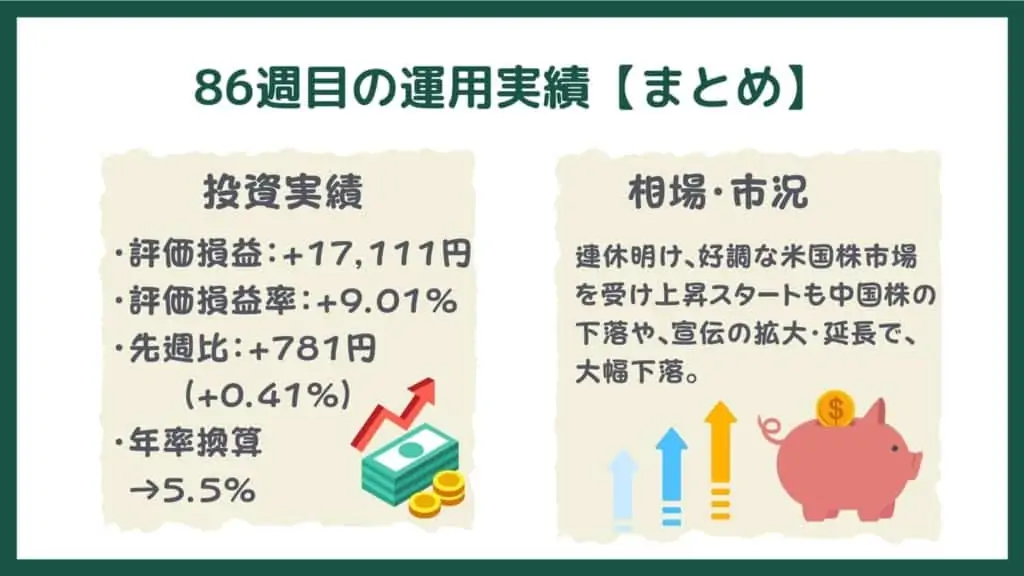

今週(86週目:〜7/30)は、米株式相場の最高値更新などを受け、上昇スタートなりました。

しかし、感染症の再拡大や緊急事態宣言の適用幅拡大、また中国株式市場の下落など、ネガティブな要素が多く、週末にかけて日経平均は下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.41%となりました。

セクター(資産クラス別)で見ると、日本株は下落しましたが、先進国株の上昇や為替が円安方向に進んだことでポートフォリオ全体では微増となりました。

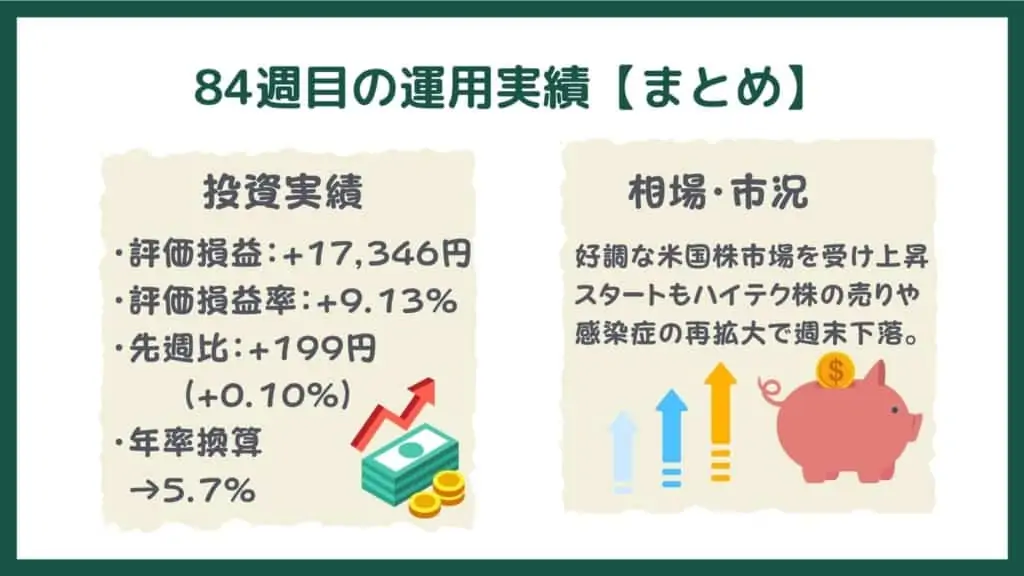

今週(84週目:〜7/16)は、好調な米国株式を受け、上昇スタートしたものの、

感染症の再拡大や米国市場でのハイテク株への売りなどから、冴えない相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.31%となりました。

セクター(資産クラス別)で見ると、日本株・先進国株は上昇したものの、新興国株式や国内リートなどが下落し、ポートフォリオ全体を押し下げました。

今週(83週目:〜7/9)は、週半ばに発表された欧州の経済指標が市場予想を下回る中、米国の雇用回復の鈍さ、東京での緊急事態宣言などを受け、株式市場は数%下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.31%となりました。

セクター(資産クラス別)で見ると、日本株・新興国株式が下落するも、底堅い先進国株式や債券の上昇が、ポートフォリオ全体を押し上げました。

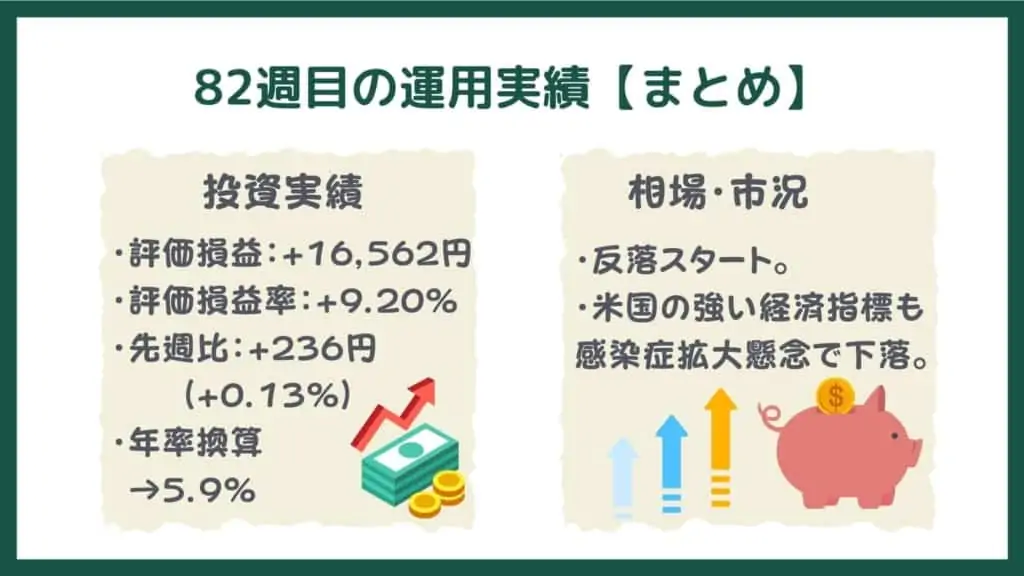

今週(82週目:〜7/2)は、先週の回復基調から一転、上値の重い展開となりました。

東京での感染症再拡大懸念も日本株式市場が弱い要因となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微増」、先週比+0.13%となりました。

セクター(資産クラス別)で見ると、先進国や新興国株式が反発したものの、日本株・海外リートの下落が深く、ポートフォリオ全体を押し下げました。

6月の運用レポート

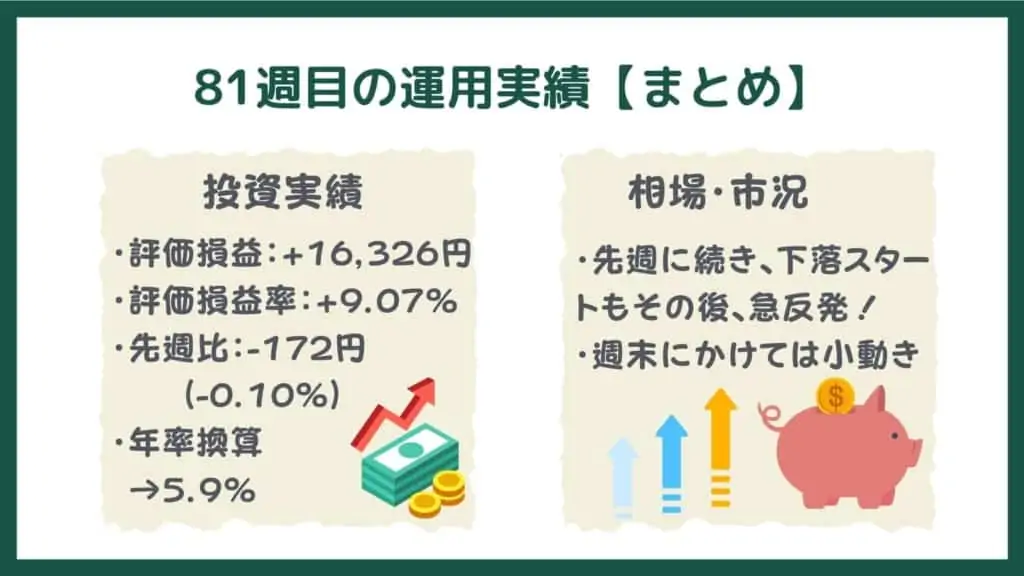

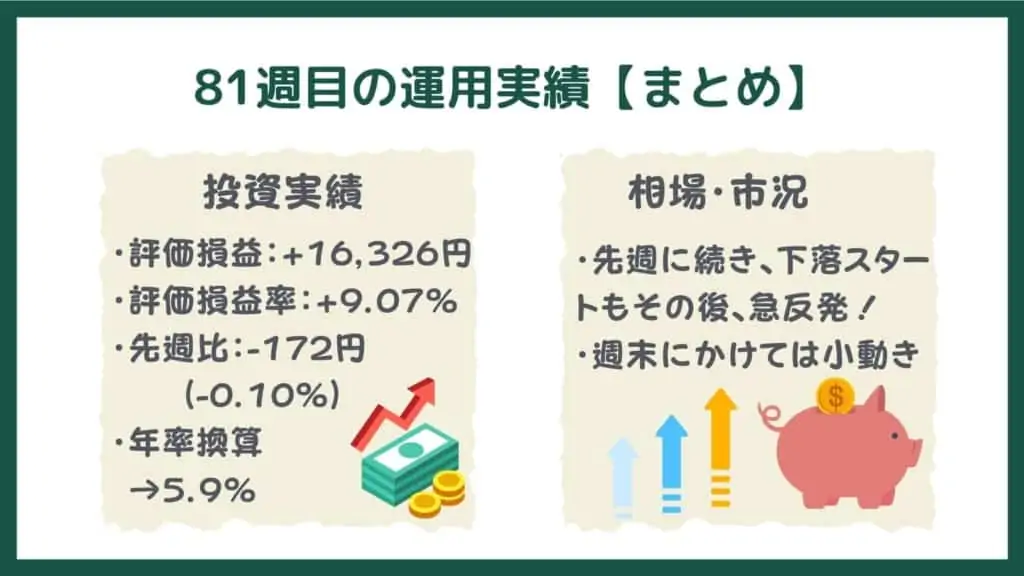

今週(81週目:〜6/25)は、FOMC通過後から続いている下落、米国株の下げを受け、大荒れのスタートなりました。

しかし、火曜日からは一転、米国株式市場の上昇を受け反発、週末に向けて小動きの相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減」、先週比-0.10%となりました。

セクター(資産クラス別)で見ると、先進国株式が反発したものの、日本株・コモディティの回復が弱く、ポートフォリオ全体で、微減となりました。

今週(80週目:〜6/18)は、好調な週初から一転、FOMC通過で大きく変動しました。

ゼロ金利政策解除の姿勢が見えたことで、相場は下落に転じ、金曜引けには「29,000円」割れとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.14%となりました。

セクター(資産クラス別)で見ると、日本株が横ばいでゴールドが暴落したため、コモディティが大きく下落しました。

一方、米国のゼロ金利解除の報道を背景に、日米の金利差拡大から、為替市場が円安方向に進み、海外資産が上昇しました。

今週(79週目:〜6/11)は、先週末の米国雇用統計を受け上昇スタートなりました。

しかし、その後は、米国株式市場でハイテク(半導体関連)株が売られてこと等から、上値の重い展開となり、日経平均株価は「29,000円」付近でこう着状態となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.41%となりました。

セクター(資産クラス別)で見ると、日本株や債券は下落したものの、先進国・新興国の株式が上昇し、ポートフォリオ全体を底上げしました。

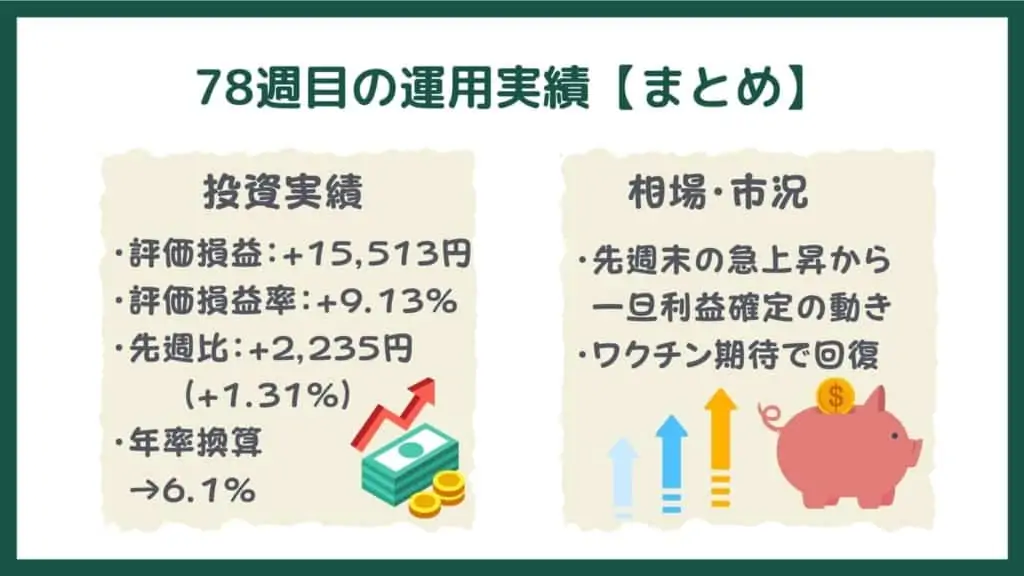

今週(78週目:〜6/4)は、先週末の株式市場の上昇もあり、利益確定売りが先行しました。

しかし、その後は、ワクチン大規模摂取などの根強い景気回復期待から、株式市場は反発しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+1.31%となりました。

セクター(資産クラス別)で見ると、日本株を中心に、先進国や新興国株式も上昇。

リスク許容度を引き上げ(株式比率アップ)の効果もあり、ポートフォリオ全体で、1%以上の上昇となりました。

5月の運用レポート

今週(77週目:〜5/28)は、先週に引き続き、5月中旬の急落から、持ち直す展開となりました。

好調な環境の中、東京・大阪でのワクチン大規模摂取が始めることなどから、経済正常化への期待で、日本株も上昇しました!

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+1.33%となりました。

セクター(資産クラス別)で見ると、海外リートなどが上昇する他、日本株・先進国・新興国株など株式クラスが大きく上昇しました。

今週(76週目:〜5/21)は、先週の急落から、やや持ち直す展開となりました。

ただし、日本での変異株の広がりなどもあり、急落後の一時的な押し目買いである可能性もあるので、注意が必要です。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.42%となりました。

セクター(資産クラス別)で見ると、先週の急落から一転、日本株・先進国・新興国株などが揃って上昇しました。

今週(75週目:〜5/14)は、先週までの上昇基調から一転、大幅下落となりました。

米国で発表された「4月の消費者物価指数(CPI)」が予想を大きく上回ったことを背景に、インフレ懸念から全世界の株式市場が大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「下落」、先週比-0.93%となりました。

リスク許容度「1」で運用してこともあり、下落率は限定的でした。

セクター(資産クラス別)で見ると、日本株・先進国・新興国株などが揃って下落しました。

大幅下落があり、株価水準の調整が行ったことから、木曜日にリスク強要度「3」へリバランスしました。

今週(74週目:〜5/7)は、米新規失業者保険申請件数などの経済指標の改善から、米国株式市場を中心に堅調な週となりました。

日本株市場は、ゴールデンウィーク明けで「2営業日」の商いとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「やや下落」、先週比-0.04%となりました。

セクター(資産クラス別)で見ると、リスクオンの動きが先行し、日本株・先進国・新興国株などが揃って上昇しました。

今週は、自動入金が行われたばかりなので、待機資金(現金残高)が1万円あるため、その分損益率は減少しました。

4月の運用レポート

今週(72週目:〜4/23)は、週半ばに、再び「緊急事態宣言」が発令されたことを受け、日本株市場が大きく下落しました。

週後半にかけて、やや持ち直しましたが、米国でのキャピタル課税の報道などから米国株が下落し、不安な週末を迎えています。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「やや上昇」、先週比0.25%となりました。

セクター(資産クラス別)で見ると、日本株式の下落率が高いものの、先進国・新興国の株式が底堅いこと、また不動産・債券がやや上昇した事で、ポートフォリオ全体で上昇しました。

今週(71週目:〜4/16)は、週明け月曜日に、東京・アジアの株式市場で「利益確定売り」に押されたものの、その後は小動きの相場展開となりました。

前週末9日の米ダウ工業株30種平均の最高値更新を背景に上昇して始まったが、買い一巡後は戻り待ちや利益確定の売りに押された。

引用元:日本経済新聞-日経平均反落、229円安 利益確定の売り優勢-

ただし、戻りは限定的で、先週比でマイナスとなりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「やや下落」、先週比-0.04%となりました。

セクター(資産クラス別)で見ると、株式クラスでは、先進国や新興国が堅調だったものの、日本株式が足をひっぱりました。

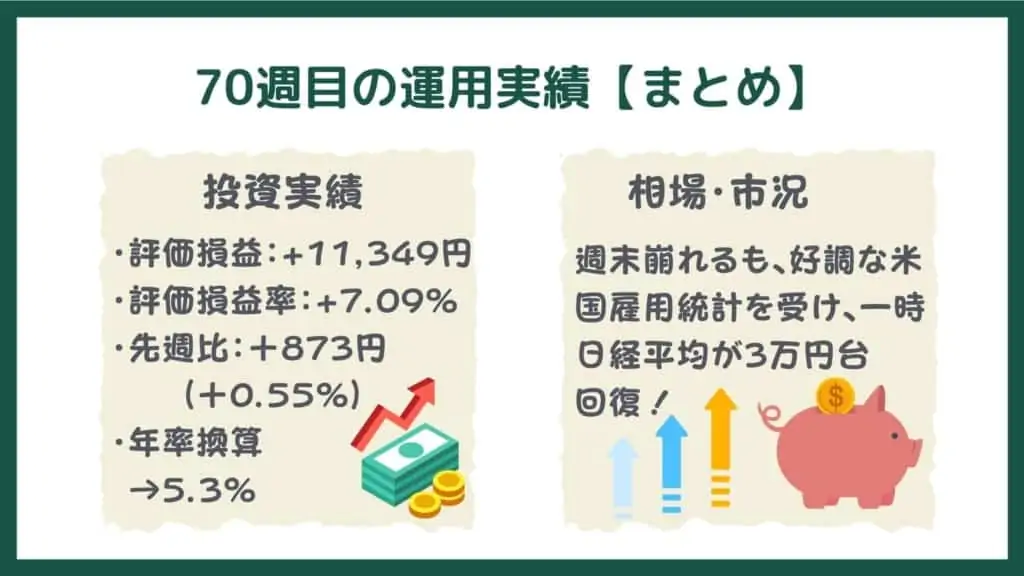

今週(70週目:〜4/9)は、金曜(4/2)引け後に発表された「米国雇用統計」で非農業者部門の雇用者数が大幅上昇したことから、投資家心理が回復。

それを受け始まった日本の株式市場では、日経平均が大幅上昇し、3万円台に回復しました。

その後、利益確定売りに押されたものの、一週間を通して強めの相場となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「上昇」、先週比+0.55%となりました。

今週(69週目:〜4/2)は、週前半から3月末の権利確定日に向けて、比較的堅調に推移したものの、米アルケゴスの問題等により、やや下落しました。

その後、バイデン米大統領のインフラ投資計画発表やハイテク株高が相場をけん引し、相場は回復しました。

3月31日の米ハイテク株高の流れを受け、半導体関連を中心に買いが優勢となった。国内企業の景況改善も買い安心感を誘い、日経平均の上げ幅は一時400円を超えた。

引用元:日本経済新聞-日経平均反発、終値210円高の2万9388円

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「上昇」、先週比+0.52%となりました。

セクター(資産クラス別)で見ると、リスクオンの流れから、株式クラスが上昇。

特に、米国株が牽引する形で、先進国株式が大きく上昇しました。

一方、国内外の債券クラスはやや下落し、ポートフォリオ全体を押し下げました。

3月の運用レポート

今週(68週目:〜3/26)は、週前半に、ヨーロッパ(欧州)での行動規制や再ロックダウンの懸念などから大幅に下落しました。

その後、米国などでワクチン期待からの上昇があったものの、上値は限定的な展開になりました。

26日の東京株式市場で日経平均株価は大幅続伸し、前日比446円82銭(1.56%)高の2万9176円70銭で取引を終えた。終値で2万9000円台を回復するのは4日ぶり。バイデン米大統領が新型コロナウイルスワクチンの接種目標を倍増させると表明し、経済正常化を期待した買いが優勢だった。上げ幅は500円を超える場面があった。

引用元:日本経済新聞-東証大引け 続伸し2万9000円台回復 米経済正常化に期待

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「下落」、先週比-0.64%となりました。

セクター(資産クラス別)で見ると、リスクオフの流れから、日本や先進国株式が下落。新興国株式市場も大きく根を下げました。

一方、先進国債券はやや上昇し、ポートフォリオ全体の下げを緩和してくれました。

67週目(〜3/19)は、週末に日銀がETF購入の目安削減を発表したこと等から下げたものの、米連邦準備理事会(FRB)がゼロ金利政策を長期間続ける方針を打ち出したことで、好調な相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「上昇」、先週比+0.71%となりました。

セクター(資産クラス別)で見ると、リスクオンの流れから、日本株・先進国株が大幅上昇。また、国内リートなども上昇しました。

66週目(〜3/12)は、アメリカの大規模な追加経済対策が成立する期待から、国内外でリスクオンの相場展開となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「上昇」、先週比+0.59%となりました。

セクター(資産クラス別)で見ると、リスクオンの流れから、日本株・先進国株ともに上昇。

また、先週まで金利上昇していた債券も安定し、やや上昇しました。

今週(65週目:〜3/5)は、先週に引き続き、米国金利の上昇、また金利上昇に対するFOMCの声明などから、米国株式市場を中心に、大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「下落」、先週比-0.61%となりました。

セクター(資産クラス別)で見ると、リスクオフの相場展開から、日本株・先進国株は下落しましたが、新興国株やコモディティ等は上昇しました。

2月の運用レポート

今週(64週目:〜2/26)は、米国金利の急上昇により、週末にかけて日米の株式市場ともに、大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「下落」、先週比-0.68%となりました。

セクター(資産クラス別)で見ると、金利上昇の債券の値下がりの他、日米の株式やリートが大きく下落しました。

今週(63週目:〜2/19)は、欧米市場の上昇や米国の経済対策、またワクチン普及への期待などから大きく上昇し、日経平均株価は、大台の3万円を突破しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用も「上昇」、先週比+0.07%となりました。

セクター(資産クラス別)で見ると、高値警戒感のある日本株よりも先進国株式の上昇率が高くなりました。また、海外リートクラスも上昇しました。

今週(62週目:〜2/12)は、米国の大規模な経済政策の可決や、市場を上回る日本企業の決算発表などを受け、週前半から大きく上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.44%となりました。

セクター(資産クラス別)で見ると、株式クラス(特に日本株)が大きく上昇しました。また、国内リートクラスも大きく上昇しました。

今週(61週目:〜2/5)は、先週末の値下がりを受け、日経平均株価は安値圏からのスタートになりましたが、米国株式市場の落ち着きや追加経済政策の期待で、週末にかけて上昇しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「上昇」、先週比+0.33%となりました。

セクター(資産クラス別)で見ると、株式クラス(特に先週下落幅が大きかった先進国株式)が大きく上昇しました。不動産(REIT)クラスはやや弱めに推移しました。

1月の運用レポート

今週(60週目:〜1/29)は、米国株式市場の下落などを受け、週末にかけて日本株も大きく下落しました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「減少」、先週比-0.38%となりました。

セクター(資産クラス別)で見ると、国内外の株式クラスが減少したものの、先進国債券やコモディティが上昇し、資産全体(ポートフォリオ)を支えてくれました。

今週(59週目:〜1/22)は、週前半は高値警戒感などから下落したものの、バイデン米国大統領の就任などを受け、ご祝儀相場となり、日経平均株価は30年5ヶ月ぶりの高値となりました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「増加」、先週比+0.33%となりました。

セクター(資産クラス別)で見ると、外国株(先進国・新興国)の株式が好調で、資産全体(ポートフォリオ)を押し上げました。

今週(58週目:〜1/15)は、週末にかけて下落したものの、米国の追加経済政策への期待などから、日経平均株価が「2万9,000円」に迫る上昇相場となりました。

このような環境の中、投信工房の運用は「増加」、先週比+0.46%となりました。

セクター(資産クラス別)で見ると、国内外の株式が好調で、資産全体(ポートフォリオ)を押し上げました。

今週(57週目:〜1/8)は、緊急事態宣言の再発令などの懸念から日本株式市場は下落スタートの展開となりました。

しかし、週後半にかけて、米国の財政出動期待から、日経平均株価は30年ぶりの「28,000円台」に乗せました。

サイト管理人

サイト管理人このような環境の中、投信工房の運用は「微減」、先週比-0.11%となりました。

セクター(資産クラス別)で見ると、国内外の株式は好調でしたが、米国の金利上昇などもあり、先進国債券・新興国債券が下落し、資産全体(ポートフォリオ)を押し下げました。

12月の運用レポート

今週(55週目:〜12/25)は、クリスマスホリデーに向かけて、出来高が細る中、イギリスでの感染再拡大を受け、ヨーロッパだけでなく、日米の株式市場が下落しました。

週後半にかけて「やや回復」したものの、投信工房の運用は「微減」、先週比-0.15%となりました。

セクター(資産クラス別)で見ると、日本株の下落が、先進国株式の下落よりも「やや強く」、資産全体(ポートフォリオ)を押し下げました。

54週目(〜12/18)は、クリスマスホリデーに向かっている事もあり、「小動き」となりました。

感染症の再拡大を懸念する動きもありますが、米国の追加経済対策やワクチン普及に対する期待感から、やや上昇しました。

このような相場環境の中、投信工房の運用は「微増」、先週比+0.20%となりました。

セクター(資産クラス別)で見ると、国内株がやや強く、その他の資産も総じて動きは少ないものの「微増」となり、資産全体でポートフォリオを押し上げました。

53週目(〜2020/12/11)

今週(53週目:〜12/11)は、週前半に「利益確定売り」や「感染症の拡大」などで大きく下落しましたが、根強いワクチンへの期待もあり、週後半にかけて持ち直しました。

このような相場環境の中、投信工房の運用も「やや下落」、先週比-0.19%となりました。

セクター(資産クラス別)で見ると、国内株・先進国株式は微増ですが、先進国債券や軟調。リスク許容度1で、債券の割合が高いため、ポートフォリオ全体で微減となりました。

52週目(〜12/4)は、月末の指数採用銘柄の入れ替えの影響から大きく下落して、スタートしましたが、ワクチンの期待もあり、値を戻し週後半にかけて小動きとなりました。

大引けで米指数算出会社MSCIが発表した指数採用の銘柄入れ替えに伴う商いが発生する見込みだったことも影響したようだ。みずほ証券の試算では日本株から1179億円の資金流出となる。市場からは「利益確定売り以外に、MSCIを意識した動きも指数を押し下げた」(国内証券ストラテジスト)との声があった。

このような相場環境の中、投信工房の運用も好調で、先週比「+0.1%」と微増となりました。

セクター(資産クラス別)で見ると、国内株よりも先進国株式の上昇がやや大きく、ポートフォリオ全体を大きく押し上げました。

ポートフォリオ【2020年12月4日時点】

11月の運用レポート

ポートフォリオ【2020年11月27日時点】

このような良好な相場環境の中、投信工房の運用も好調で、先週比「+1.10%」と上昇しました。

セクター(資産クラス別)で見ると、国内外の株式が大きく上昇し、ポートフォリオ全体を大きく押し上げました。

ポートフォリオ【2020年11月20日時点】

50週目(〜11/20)は、ワクチン関連のニュースで大きく上昇し、日経平均株価は一時29年ぶりの高値「26,014円」を付けました。

しかし、週後半は、米国や欧州だけでなく、日本でも新規感染者が拡大し、一転下落基調になりました。

このような良好な相場環境の中、投信工房の運用も、週前半は好調だったものの、後半にかけて失速。先週比「-0.12%」と、久々の下落となりました。

セクター(資産クラス別)で見ると、先進国株式が大きく下落したものの、「先進国債券が上昇」したことや「日本株も持ちこたえた」事で、先週比「微減:-0.12%」に留まりました。

ポートフォリオ【2020年11月13日時点】

49週目(〜11/13)は、アメリカ大統領選挙通過後のファイザーのワクチンの有用性の報道などが好感され、大きく上昇しました。

サイト管理人

サイト管理人このような良好な相場環境の中、投信工房の運用も、先週比「+2.73%」と、先週に続き、大幅上昇となりました。

セクター(資産クラス別)で見ると、先進国株式を中心に、株式が大きく上昇。コモディティの上昇と相まって、全体で+2.7%の上昇となりました。

ポートフォリオ【2020年11月6日時点】

今週(48週目:〜11/6)は、大統領選挙に前後で大きく上昇しました。

先週まで欧米の再拡大の懸念から日本株(日経平均など)も大きく値下がりしましたが、金曜日には「29年ぶり」の高値を奪還、全世界を通じてリスクオンの気配が漂っています。

このような良好な相場環境の中、投信工房の運用も、先週比「+2.13%」と大幅上昇となりました。

セクター(資産クラス別)で見ると、先進国株式を中心に、株式が大きく上昇。コモディティの上昇と相まって、全体で+2.1%の上昇となりました。

過去の運用実績を見る

ポートフォリオ【2020年10月30日時点】

今週(47週目:〜10/30)は、欧米での再拡大による景気減速の懸念から、米国株式市場を中心に、株式などのリスク資産が大きく下落しました。

このような良好な相場環境の中、投信工房の運用も、先週比「-2.03%」と久々の大きな下落となりました。

セクター(資産クラス別)で見ると、先進国株式が大幅下落、その他の株式やREITなどのリスク資産も下落しました。国内外の債券の上昇で、ポートフォリオ全体の下落を抑えましたが、2%近い減少となりました。

ポートフォリオ【2020年10月23日時点】

今週(46週目:〜10/23)は、株式市場を牽引する米国経済指標の回復の鈍化や追加経済政策議論の進展に左右される不安定な相場となりました。

このような良好な相場環境の中、投信工房の運用は、先週比「-1.00%」と下落しました。

セクター(資産クラス別)で見ると、日本株・先進国は下落したものの、新興国株や債権、コモディティなどが上昇し、ポートフォリオ全体の下落をカバーしてくれました。

ポートフォリオ【2020年10月16日時点】

45週目(〜10/16)は、先週の「追加経済政策議論の滞り」などの懸念払拭から、特に目立ったニュースもなく、様子見の相場となりました。

このような良好な相場環境の中、投信工房の運用は、先週比「+0.22%」と上昇しました。

セクター(資産クラス別)で見ると、日本株が上昇しましたが、先進国株・新興国株など株式など他の資産は伸び悩みました。

ポートフォリオ【2020年10月9日時点】

今週(44週目:〜10/9)は、先週末に報道された「トランプ氏陽性」が懸念されましたが、大事に至らなかった安心感などから上昇スタートなりました。

週半ばには、米国の追加経済政策議論の滞りも懸念されましたが、一週間を通して比較的強い値動きとなりました。

このような良好な相場環境の中、投信工房の運用は、先週比「+1.05%」と上昇しました。

セクター(資産クラス別)で見ると、日本株を中心に、先進国株・新興国株など株式が好調に推移しました。

ポートフォリオ【2020年10月2日時点】

43週目(〜10/2)は、米国の追加経済政策の進展が期待され米国株が上昇し、先進国株式を中心に資産額もアップしました。

投信工房の運用は、先週比「+1.68%」と減少しました。

セクター(資産クラス別)で見ると、日本株は弱かったものの、先進国株式・新興国株式が上昇しました。

ただし、週末にトランプ大統領の陽性の報道が出るなど、来週は波乱の展開に注意が必要です。

ポートフォリオ【2020年9月25日時点】

今週(42週目:〜9/25)は、連休明けの3営業日だったものの、外国株式市場の下落などを背景に大きく下落しました。

菅新政権に対する期待から日本株式市場は底堅いものの、ヨーロッパでの感染の再拡大や米国の景気に不透明感が出るなど、海外のリスク資産を中心に下落しました。

投信工房の運用は、先週比「-2.50%」と減少しました。

セクター(資産クラス別)で見ると、日本株は比較的底堅く推移したものの、先進国株式・新興国株式、またコモディティや海外リート市場が大きく下落しました。

ポートフォリオ【2020年9月18日時点】

41週目(〜9/18)は、菅新政権への期待や米国でのハイテク株の持ち直しで好調なスタートを切りました。

しかし、週後半にかけての米国株(特にハイテク株)市場の下落、また日本株の高値警戒や円相場が円高に振れた事などから伸び悩みました。

投信工房の運用は、先週比「+0.11%」と微増しました。

セクター(資産クラス別)で見ると、日本株やコモディティ市場は比較的堅調に推移しましたが、新興国株など外国株が不調でした。

ポートフォリオ【2020年9月11日時点】

今週(40週目:〜9/11)は、先週末からの米国株(特にハイテク株)市場の下落が続き、外国株を中心に大きく下落しました。

投信工房の運用も、先週比「-1.52%」と下落しました。

セクター(資産クラス別)で見ると、日本株市場は比較的堅調に推移しましたが、先進国株・新興国株など外国株が下落。

また、国内外のリート市場やコモディティクラスも下落しました。

ポートフォリオ【2020年9月4日時点】

今週(39週目:〜9/4)は、バフェット氏の日本株(商社株)購入のニュースや菅氏の総裁選出馬などから、日本株市場は上昇してスタートしました。

ハイテク株を中心とした米国株の急落で、週後半に下落したものの、先週比で大きく上昇しました。

投信工房の運用も、先週比「+1.21%」と上昇しました。

セクター(資産クラス別)で見ると、株式を中心に、債券・REIT・コモディティと、ほぼ全ての資産が上昇しました。

ただし、木曜深夜の米国株の急落を受け、来週以降の相場展開に注視する必要です。

ポートフォリオ【2020年8月28日時点】

今週(38週目:〜8/28)は、先週高値を抑える要因となっていた「米国の追加経済支援策を巡る協議の難航」に明るい兆しが出てきたことから、米国株市場が主導となり大きく上昇しました。

投信工房の運用も、先週比「+0.95%」と上昇しました。

セクター(資産クラス別)で見ると、国内・海外を問わず株式・REITが上昇。コモディティの上昇は止まりつつありますが、世界的に見ると「リスクオン」となっています。

ポートフォリオ【2020年8月28日時点】

ただし、来週以降は、安倍総理の辞意に関するニュース・次の総理など政局が揺れる可能性もあるため、注意が必要です。

ポートフォリオ【2020年8月21日時点】

今週(37週目:〜8/21)は、先週と売って変わって、弱い相場展開となりました。

先週の半年ぶりの高値奪取を受けた「利食い」また、GDPの落ち込み、第二波警戒など、日米の株式市場ともに反落しました。

株式市場が反落する中、投信工房の運用も、先週比「-0.85%」と、やや下落しました。

セクター(資産クラス別)で見ると、国内株の下落のわりに、先進国・新興国株の下落率は低めでした。また、海外リートが上昇、さらに相変わらずコモディティが強めの週になりました。

ポートフォリオ【2020年8月14日時点】

今週(36週目:〜8/14)は、好調な米国株・日本のインターネット関連株が牽引する形で、日経平均株価は大きく上昇し、13日には半年ぶりの高値をつけました。

また、ワクチンの開発に関するニュースも多く、景気敏感株も復調気配があります。

株式市場が反発する中、投信工房の運用も、先週比「+1.18%」と上昇しました。

セクター(資産クラス別)で見ると、先進国・新興国など外国の株式市場と比較して、日本株の上昇が大きい週でした。また、相変わらずコモディティが強めとなっています。

ポートフォリオ【2020年8月7日時点】

今週(35週目:〜8/7)は、為替市場でドル高・円安が進んだこと、また先週末からの米国株高(アップルの大幅上昇など)の好材料で「反発」しました。

週後半にやや上昇幅を縮小したため、来週以降も決算の状況など見極めが必要そうです。

株式市場が反発する中、投信工房の運用も、先週比「+1.58%」と上昇しました。

セクター(資産クラス別)で見ると、先進国・新興国株式、そしてコモディティが強めとなっています。

ポートフォリオ【2020年7月24日時点】

今週(33週目:〜7/24)は、4連休前で「3営業日」しか無いこともあり、一進一退の攻防となりました。

米国市場も上昇を牽引した「ハイテク株」が頭打ちとなっており、今後夏枯れ相場となるか、連休明けが注目となります。

株式市場が振るわない中、投信工房の運用は、先週比「+0.52%」とやや上昇しました。

セクター(資産クラス別)で見ると、国内外の株式・債券が値強く、国内外の不動産(リート)が弱めとなっています。

ポートフォリオ【2020年7月17日時点】

今週(32週目:〜7/17)は、治療薬で盛り上がったNY市場からの良い流れを受けて、大幅上昇でスタートしました。

しかし、その後、アメリカのハイテク株が下落に転じ、日米の株式市場とも週後半にかけて下落基調となってしました。

週前半の上昇幅を縮めたものの、投信工房の運用は、先週比「+0.49%」とやや上昇しました。

セクター(資産クラス別)で見ると、国内外の株式は強め(含み益)なものの、国内外の不動産(リート)が弱めとなっています。

ポートフォリオ【2020年7月10日時点】

今週(31週目:〜7/10)は、日米の株式市場ともに、週前半に上昇したものの、その後上値を抜けず頭が重い展開となりました。ドル円相場も弱い展開となりました。

週前半の上昇幅を縮めたものの、投信工房の運用は、先週比「+0.92%」とやや上昇しました。

ポートフォリオ【2020年7月3日時点】

30週目(〜7/3)は、先週に引き続き「第二波」の警戒感があるものの、日米の株式市場は、比較的底堅く、値動きの少ない週となりました。

ただし、ドル円がやや上昇したため、外国株式や外国債券の円換算での資産価値が上昇しました。

ドル円相場の上昇もあり、投信工房の運用は、先週比「+0.80%」とやや上昇しました。

ポートフォリオ【2020年6月26日時点】

29週目(〜6/26)は、先週に引き続き、「第二波」の警戒感から弱い相場となり、NYダウなど米国株式市場を中心に下落しました。

週最後の金曜日に持ち直し、日経平均株価は先週比で「やや上昇」しました。

投信工房の運用も、相場全体の動きに連動し、先週比「-0.83%」の下落となりました。

ポートフォリオ【2020年6月19日時点】

28週目(〜6/19)は、欧米や日本に先駆けて、収束傾向になった「中国」で、新規感染者数が増加しことを背景に、第二波懸念で、大きく下落しました。

週後半にかけて持ち直したものの、日経平均株価などの日本株市場は先週比で下落しました。

投信工房での運用も、相場全体の動きに連動し、先週比「-0.19%」の下落となりました。

ポートフォリオ【2020年6月12日時点】

今週(27週目:〜6/12)は、週明けに日経平均株価が23,000円を超える場面もありましたが、週後半にかけて第二波警戒のニュースなどから、NYダウを中心に日米の株価が大きく下落しました。

木曜日深夜の「NYダウ」は、市場4番目の値下がり幅となり、週始めの値上がりを帳消しにしました。

投信工房での運用は、先週比「-0.06%」の小幅下落となりました。

ポートフォリオ【2020年6月5日時点】

26週目(〜6/5)は、先週の緊急事態宣言の解除など、経済活動再開への期待、また日本株式市場での先物の買い戻しなどから相場が大きく上昇しました。

週最後の金曜日は、利益確定売りなどで「やや伸び悩み」ましたが、一週間を通して堅調な推移となりました。

投信工房での運用も先週比「2.3%」の上昇。含み損を脱却し、プラスとなりました。

ポートフォリオ【2020年5月29日時点】

25週目(〜5/29)は、緊急事態宣言の解除など、経済活動再開への期待、また日本株式市場での先物の買い戻しなどから相場が大きく上昇しました。

週最後の金曜日は、利益確定売りなどで「やや伸び悩み」ましたが、一週間を通して堅調な推移となりました。

投信工房での運用も先週比「1.8%」の上昇。含み損を脱却し、プラスとなりました。

ポートフォリオ【2020年5月22日時点】

24週目(〜5/22)は、週前半にワクチン候補が臨床試験で有望な初期結果が出たニュースを受け大きく上昇しました。

その後は、米中の悪化懸念などで伸びやなんだものの、先週比で大きく上昇。原油価格・米国債利回りも上昇するなど、相場は好調に推移しました。

投信工房での運用も「2.4%」の上昇。もう少しで、大幅下落した時からの「含み損」状態を脱出です!

ポートフォリオ【2020年5月15日時点】

23週目(〜5/15)は、米国LAでの外出禁止令延長など経済への悪影響を巡るニュースで、一時的に急落する場面もありました。

週後半にかけて、やや持ち直し、先週比で「やや下落」する結果となりました。

ポートフォリオ【2020年5月1日時点】

21週目(〜5/1)は、米国株式市場を中心に大きく上昇しました。資産クラス(アセットクラス)別に見ると、日本・先進国株の損益率はプラスに転じそうな勢いです。

GW前という事もあり、金曜日の日本市場はやや弱含みましたが、「セル・イン・メイ」になってしまうのか?GW中の米国株式市場の動きが気になる所です。

ポートフォリオ【2020年4月24日時点】

今週(20週目:〜4/23)は、米国株式市場を中心に、3月からリバウンド気味の相場となっています。

資産クラス(アセットクラス)別に見ると、不動産クラス回復は緩慢なものの、債券・株式市場は先進国を中心に戻って来ています。

ポートフォリオ【2020年4月10日時点】

18週目(〜4/10)は、米国株式市場を中心に、下落が一旦和らぎ、やや上昇しました。

アセットクラス別に見ると、先週-20%以上の含み益となっていた新興国株はやや回復し、債券はプラスに転じました。ただ、国内・海外リートは弱く「-20%以上」の含み損となっています。

ポートフォリオ【2020年3月27日時点】

過去の運用実績・月次レポート

過去の運用実績を月次ベースで解説します。

| 月次 (更新日) | 資産額 | 評価損益 |

|---|---|---|

| 2020年11月末 | 128,400円 | +8,400円 (+7.00%) |

| 2020年10月末 | 111,396円 | +1,396円 (+1.27%) |

| 2020年9月末 | 101,650円 | +1,650円 (+1.65%) |

| 2020年8月末 | 94,470円 | +4,470円 (4.97%) |

| 2020年7月末 | 81,885円 | 1,885円 (+2.36%) |

| 2020年6月末 | 70,496円 | 496円 (+0.71%) |

| 2020年5月末 | 60,168円 | +168円 (+0.28%) |

| 2020年4月末 | 48,507円 | -1,493円 (-2.99%) |

| 2020年3月末 | 37,297円 | -2,703円 (-6.76%) |

| 2020年2月末 | 30,345円 | 345円 (+1.48%) |

| 2020年1月末 | 20,214円 | 214円 (+1.07%) |

| 2019年12月末 | 10,105円 | 105円 (+1.05%) |

サイト管理人

サイト管理人運用開始(2019年12月)からリスクをコントロールした分散投資ができているため、安定的に資産が増加しています。

2020年1月の運用実績

2020年1月は、年初の「米国とイランの問題において『軍事基地への攻撃報道』等による地政学リスクの高まり」、さらに「中国(武漢)の閉鎖などから中国・香港市場を中心に株式市場が下落」の2つのリスクにより株式市場が大きく下落しました。

- 米国・イランの軍事問題

- 新型

サイト管理人

サイト管理人外部要因により「価格変動(ボラティリティ)」は高まっていますが、リスク許容度「1」運用しているため、安定的な資産推移となっています。

好調とは言えない業績や景気の中、日経平均株価を始め日本株式市場が高値圏にあるため、投信工房の資産配分(アセットアロケーション)は「リスク許容度1」に設定しています。

リスク許容度1の場合、国内債券などの安全資産がの比率が比較的高くなるため、値動きが安定しやすくなります。

2019年12月の運用実績

2019年12月に投信工房の運用を開始しました。

12月中旬にかけては米中貿易の進展などで上昇しましたが、それ以降は、年末(クリスマス休暇)という事もあってか、日米の株式市場ともに小動きの展開となりました。

サイト管理人

サイト管理人現在、リスク許容度「1」で運用していますが、暴落時はリスク許容度を上げて、株式の比率を高める予定です!

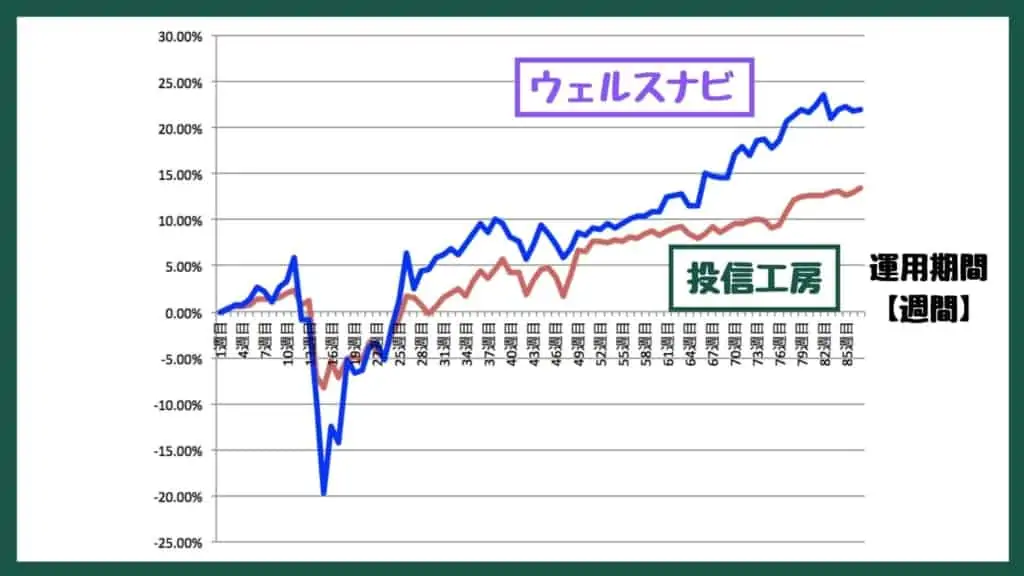

ウェルスナビとの比較

ロボアドバイザーとして人気・知名度の高い「ウェルスナビ」と運用パフォーマンス・実績を比較してみます。

投信工房・ウェルスナビ共に、リスク許容度「1」で同じですが、以下の要因等によって違いが生じる可能性があります。他にも差異の要因はありますが、大きくは、以下の3つと考えています。

- 手数料

- リスク許容度毎の資産配分

- 投資ファンド・ETF

サイト管理人

サイト管理人投信工房の方が、手数料がウェルスナビの「3分の1」程度しか掛からない点が、今後どうなるか楽しみです!

2019年12月14日、早朝時点を起点(1)として、投信工房・ウェルスナビのパフォーマンスを比較した結果が、以下の図のようになります。

12月上旬以降(米中貿易の進展以降)、円安ドル高方向に為替が進行し、ドル建て資産の多い「ウェルスナビ」のパフォーマンスがやや高い時期がありましたが、

下落相場による、円高進行からウェルスナビのパフォーマンスが大きく後退。現在、為替の価格変動(ボラティリティ)も小さくなってきており、ウェルスナビ・投信工房のパフォーマンスは同水準となっています。

サイト管理人

サイト管理人為替リスクが高めのウェルスナビの値動きの方が若干荒め(ボラティリティ高め)になる点を覚えておきましょう。

ウェルスナビの運用方針や実績、資産配分(ポートフォリオ)等の詳細は、以下の記事をご参考ください。

投信工房をお得に始める松井証券の積立キャンペーン

現在、松井証券では、多くのお得なキャンペーンを実施しています。

各キャンペーンの概要・特典は、下表のようになっており、口座開設で200ポイント、積立で1,000円など、割と低めの達成条件で、現金やポイントが進呈されます。

| 項目 | 特典 | 条件 | 期間 |

|---|---|---|---|

| 新規口座開設 プログラム | もれなく(全員に) 松井証券ポイント 200 ptプレゼント | 新規口座開設 | 常時開催! |

| つみたてデビュー応援! 総額1億円還元 キャンペーン | 先着10万名様に もれなく1,000円 (または1,500P) | 口座開設& 1万円以上の 投信積立 | 2022年12月31日まで |

| 貸株口座開設 プログラム | 抽選100名に 2,000ポイント | 貸株口座の開設 信用口座開設で当選率2倍 | 2020年8月28日まで |

| ご家族・ご友人 紹介プログラム | 株式取引手数料 キャッシュバック | 紹介者の口座開設 | 2020年6月19日まで |

サイト管理人

サイト管理人つみたてデビュー応援キャンペーンでは、条件(口座開設&6,000円以上の積立)を満たす事で、1,000円がプレゼントされるので、投資信託の積立がお得に始められますね!

新規口座開設プログラムで200ポイント(もれなく)

松井証券の新規デビュープログラムは、至ってシンプルな口座開設キャンペーンです。

キャンペーン期間中に、松井証券の口座開設を行った方(全員)に、もれなく200円相当の「松井証券ポイント」が贈呈されます。

| 項目 | 内容 |

|---|---|

| 対象期間 | 2020年4月1日(火)〜 2020年6月30日(火) |

| 対象条件 | 対象期間中に、松井証券の 新規口座開設を行った方(全員) |

| 特典 | 松井証券ポイント:200pt |

| 付与時期 | 口座開設完了から数日後 |

対象期間・条件

本キャンペーンの対象期間は、2020年11月30日(火)です。

11月30日までに「口座開設を完了」された方が、キャンペーン対象となるので、少なくとも「1週間前」くらいには、口座開設の申し込みを行いましょう。

松井証券の口座開設は、「申し込み」から「完了」まで、最短でも4営業日程度かかります。

特典:松井証券ポイントとは?

キャンペーン条件を満たした方は、もれなく、松井証券ポイント「200ポイント」が贈呈されます。

松井証券ポイントとは、1ポイント1円で、Amazonギフト券への交換や投資信託の積立、カタログギフト等に利用できる松井証券独自のポイントです。

MATSUI SECURITIES CARDを利用すれば、普段の買い物などでもポイントを貯める事も可能です。

ポイント付与は、口座開設完了後の最初の火曜日に行われます(火曜日が休みの場合は翌水曜日)。

また、進呈ポイントには有効期限があり、口座開設日の翌々月末が有効期限となっています。そのため、それまでに、Amazonギフト券の交換や投資信託の積立に活用しましょう。

- 特典・ポイント進呈は、口座開設完了後の翌火曜日

- ポイント有効期限は、口座開設日の翌々月末

(例:口座開設完了が11月20日の場合、2020年1月31日まで)

このように、本キャンペーンでは、口座開設を行うだけで、200円相当のポイントが貰えます。

松井証券の口座開設費・維持費は全て無料ですし、ポイントは、アマゾンギフト券や投資信託の積立などに利用できるので、まだ、松井証券の口座をお持ちでない方は、この機会に口座開設を行うと良いでしょう。

つみたてデビュー応援!総額1億円還元キャンペーン

松井証券のつみたてデビュー応援!総額1億円還元キャンペーンは、これから投資信託の積立を行う方向けのキャンペーンです。

キャンペーン期間中に、松井証券の口座開設を行い、合計1万円以上の投資信託を積立した方(先着1億円分)に、現金1,000円がプレゼントされます。

| 項目 | 内容 |

|---|---|

| 対象期間 | 2022年1月15日(土)〜 2022年12月30日(金) |

| 対象条件 | 松井証券の口座開設を行い、 投資信託を合計1万円以上 積み立てした方 |

| 特典 | 現金1,000円、または 1,500円分の松井証券ポイント |

| 贈呈時期 | 条件達成の翌月中旬頃、 証券口座に1,000円の現金、または 1,500円分の松井証券ポイント贈呈 |

対象期間・条件

本キャンペーンの対象期間は、2022年12月30日(金)です。

キャンペーン期間中に、松井証券の口座開設を完了し、合計1万円以上の投資信託の積立を行った方が、キャンペーンの対象者となります。

投資信託の積立金額は、上図のように、2022年12月30日までの合計金額となり、1万円以上の条件を満たした時点で、キャンペーン対象となります。

特典・プレゼント時期

キャンペーン条件を満たした方は、最大1,500円分がプレゼントされます。

投信の積立金額が1万円の場合、還元率は15%(=1,500円÷10,000円)となります。

投資で「15%」の利益を得る事は、かなり難しいですが、本キャンペーンを利用すれば、簡単に15%の利益が出るため、利用しない手は無いキャンペーンと言えます。

また、プレゼント現金の贈呈は、条件達成(積立合計額が1万円以上)した月の翌月中旬頃、証券口座に1,000円の現金、または1,500円分の松井証券ポイントが入金・付与されます。

注意点

本キャンペーンに参加する際には、以下の点に注意しましょう。

- 現金プレゼントの合計金額が1億円に達した時点で本キャンペーンは終了。

- 積立金額には購入時手数料は含まない。

- 松井証券ポイントでの購入分、分配金の再投資分も、積立金額には含まない。

特に、現金プレゼントの合計金額が1億円(1,000円なら10万人)に達した時点で、キャンペーンは終了になるので、早めのキャンペーンを心がけましょう。

松井証券の口座開設申込みから取引開始までは、最短で「4営業日」となっています。

【まとめ】キャンペーンで現金をもらうまでの流れ

現金を貰うまでの手順・流れ

2022年12月31日までに、合計1万円以上の投資信託の積立を行う

キャンペーン条件達成月の翌月中旬頃、証券口座に入金

*松井証券ポイントの場合、付与

このように、本キャンペーンを利用する事で、現金を貰いながら投資信託の積立を始める事ができます。

投資で、今回のキャンペーンの最大還元率15%分の利益を達成するのは、かなり難しいので、本キャンペーンを活用して、確実なプラスリターンを稼いで、投資パフォーマンスの向上を行いましょう。

投信積立で最大5%ポイントプレゼントキャンペーン

松井証券「投信積立で最大5%ポイントプレゼントキャンペーン」では、これから投資信託の積立を行う方向けのキャンペーンです。

キャンペーン期間中に、はじめて、投資信託の積立を行なった方に、最大5%のポイントがプレゼントされます!

| 項目 | 内容 |

|---|---|

| 対象期間 | 2022年8月8日(月)〜 2022年10月31日(月) |

| 対象条件 | ①キャンペーンエントリー ②松井証券で始めて投資信託の積立を行う ③期間中の積立金額が3万円以上 |

| 特典 | 現金1,000円、または 1,500円分の松井証券ポイント |

| 贈呈時期 | 条件達成の翌月中旬頃、 証券口座に1,000円の現金、または 1,500円分の松井証券ポイント贈呈 |

対象期間・条件

本キャンペーンの対象期間は、2022年12月30日(金)です。

キャンペーン期間中に、松井証券の口座開設を完了し、合計1万円以上の投資信託の積立を行った方が、キャンペーンの対象者となります。

投資信託の積立金額は、上図のように、2022年12月30日までの合計金額となり、1万円以上の条件を満たした時点で、キャンペーン対象となります。

特典・プレゼント時期

キャンペーン条件を満たした方は、最大1,500円分がプレゼントされます。

投信の積立金額が1万円の場合、還元率は15%(=1,500円÷10,000円)となります。

投資で「15%」の利益を得る事は、かなり難しいですが、本キャンペーンを利用すれば、簡単に15%の利益が出るため、利用しない手は無いキャンペーンと言えます。

また、プレゼント現金の贈呈は、条件達成(積立合計額が1万円以上)した月の翌月中旬頃、証券口座に1,000円の現金、または1,500円分の松井証券ポイントが入金・付与されます。

注意点

本キャンペーンに参加する際には、以下の点に注意しましょう。

- 現金プレゼントの合計金額が1億円に達した時点で本キャンペーンは終了。

- 積立金額には購入時手数料は含まない。

- 松井証券ポイントでの購入分、分配金の再投資分も、積立金額には含まない。

特に、現金プレゼントの合計金額が1億円(1,000円なら10万人)に達した時点で、キャンペーンは終了になるので、早めのキャンペーンを心がけましょう。

松井証券の口座開設申込みから取引開始までは、最短で「4営業日」となっています。

【まとめ】キャンペーンで現金をもらうまでの流れ

現金を貰うまでの手順・流れ

2022年12月31日までに、合計1万円以上の投資信託の積立を行う

キャンペーン条件達成月の翌月中旬頃、証券口座に入金

*松井証券ポイントの場合、付与

このように、本キャンペーンを利用する事で、現金を貰いながら投資信託の積立を始める事ができます。

投資で、今回のキャンペーンの最大還元率15%分の利益を達成するのは、かなり難しいので、本キャンペーンを活用して、確実なプラスリターンを稼いで、投資パフォーマンスの向上を行いましょう。

紹介プログラムで現金1万円

本キャンペーンでは、対象条件を満たす事で、紹介者1名につき「1万円までの株式売買手数料キャッシュバック」が受けられます。

また、紹介を受けた方も、5,000円まで売買手数料がキャッシュバックされ、紹介者・被紹介者双方にメリットのあるキャンペーンとなっています。

| 項目 | 内容 |

|---|---|

| 期間 | 2019年10月1日(火)~ 2019年12月20日(金) |

| 対象者 | 紹介者 松井証券を口座開設済みの方 紹介を受けた人 「ご家族・ご友人紹介メール」内の専用URL から口座開設申込を行い、2019年12月27日(火)までに ネットストック口座を新規開設した方 |

| 対象 | 現物取引、信用取引 |

| 特典 (紹介者) | 紹介を受けた方の口座開設月から翌月末までの 株式取引手数料をキャッシュバック (紹介者1人につき1万円まで) |

| 特典 (紹介された方) | 口座開設日から翌月末までの株式取引 手数料を5,000円までキャッシュバック |

以下、各項目について詳しく解説して行きます。

対象期間・条件

本キャンペーンの対象期間は、2019年12月20日(金)です。

紹介者は「ご家族・ご友人を紹介する」から12月20日(金)までに申し込みを行いましょう。

紹介された方は、送付される専用URLから口座開設申し込みを行い、2019年12月27日(金)までに口座開設を行う事で、キャンペーンの対象となります。

キャンペーンの流れ

紹介者(既に松井証券の口座をお持ちの方)が、ご家族・友人に専用URLを送付する(12月20日まで)

紹介を受けた方は、送られて来るメール内の専用URLから口座開設を行う(12月27日まで)

口座開設日から翌月末までがキャッシュバックの対象期間

特典:株式売買手数料キャッシュバック

キャンペーン条件をクリアすれば、紹介者は、紹介された方の口座開設完了月から翌月末までの期間、国内株の売買手数料が最大1万円までキャッシュバックされます。

また、紹介を受けた方は、同様の期間に、最大5,000円分まで国内株の売買手数料がキャッシュバックされます。

キャッシュバックは、取引期間終了日の翌月に行われます。

- 紹介者:最大1万円まで株式取引手数料キャッシュバック

*対象期間は紹介された方の口座開設完了月から翌月末まで - 紹介された方:最大5,000円まで株式取引手数料キャッシュバック

*対象期間は紹介された方の口座開設完了月から翌月末まで - 取引期間は「口座開設完了日」から「翌月末」まで

- キャッシュバックは、取引期間終了日の翌月

このように、本キャンペーンを利用する事で、紹介者・紹介を受けた方の両者が、国内株式の取引手数料キャッシュバックを受けられます。

手数料は、投資家への確実なマイナスリターンとなり、投資成績を悪化させるので、本キャンペーンを利用して、国内株式の取引手数料を抑えて行きましょう。

ここまで解説してきたように、松井証券の各種キャンペーンを利用する事で、お得に口座開設やお取り引きが行えます。

以下の表のリンクをクリック・タップすると、各キャンペーンの詳細部分に戻る事ができるので、気になったキャンペーンがある方は、チェックしてみましょう。

【まとめ】松井証券ロボアド「投信工房」

投信工房は、ロボアド特有の割高な手数料が発生しない(手数料0円)上、100円から積立投資可能です。

また、NISAでの運用も可能など、他のロボアドバイザーには無いメリットが豊富にあるため、ロボアドを利用する際は松井証券「投信工房」がオススメです。

→ 投信工房【公式】

| 総合評価 | |

|---|---|

| 手数料 | |

| 利便性 | |

| 特徴 | NISA口座で運用可能!100円から積立投資可!手数料0円(信託報酬のみ) |

松井証券の口座開設は手数料・維持費「無料」で行えます。また、今なら先着10万名に「もれなく1,000円」が贈呈されるキャンペーン中です。

\ キャンペーン参加はコチラ /

口座開設費・維持費0円!無料!

カンタン1分で無料診断も可能!

投信工房を始めるには、松井証券の口座開設が必要です。

よくある質問

最後に、投信工房や投信工房の運用元『松井証券』に関する「よくある質問」をピックアップし、回答・解説して行きます。

- そもそも松井証券とは?

-

松井証券は、独自のサービスの展開により、長年多くの投資家に利用されている老舗の証券会社です。

松井証券がオンライン証券事業を開始したのは、1998 年 5 月である。日本最初のオンライン証券参入となった大和証券の 1996 年 4 月から遅れること 2 年、国内では 13 番目11 の参入であった。競争が一気に激化するきっかけとなった「登録制への変更(1998 年 12 月)」や「手数料の完全自由化(1999 年 10 月)」よりは早かった

引用元:オンライン証券業界にみる黎明期の企業間競争本記事で解説したロボアドバイザー「投信工房」の他にも、MATSUI SECURITIES CARDと連動した投資信託の「ポイント投資」や初心者の方に優しいIPO抽選方式など、様々なメリットがあります。

松井証券の特徴・メリット- MATSUI SECURITIES CARDでポイント投資が可能

- IPO割当のうち70%が100%平等抽選

- 地方市場の株式を売買できる

- 24時間リアルタイム入金で手数料無料

- 一般信用取引で株主優待をローリスクで獲得できる(約800銘柄)

あわせて読みたい松井証券の評判は?NISA(つみたて)の口コミやメリット・デメリット、iDeCoは? 本記事では「松井証券」の口コミ・評判、また私が長年利用して感じたメリット・デメリットを、他のネット証券と比較しながら、徹底解説していきます。お得なキャンペー…