サイト管理人

サイト管理人本記事では、ポイント投資の特徴やメリット・デメリット、税金などについて解説していきます。

また、「どのポイント投資がオススメか?」選び方や各サービスの違いを比較・解説していきます。

ポイント投資は、将来の資産形成で重要な「支出を減らす(節約)・お金を運用する(投資)」を同時に行えてしまう優れた投資・資産運用ツールです。

普段の生活で貯めたポイントで投資が行えるので、資金0円で投資・資産運用が始められます。

- 株式・投資信託がポイントで買える!

- 資金0円で投資が始められる!

- お金が減る心配が無い!

- 少ない資金(ポイント)で投資が始められる!

- ポイントの現金化ができる!

このように豊富なメリットがあり、投資初心者の方にオススメの「ポイント投資」ですが、

- デメリット・注意点は?

- 税金はかかる?

- たくさんの「ポイント投資サービス」があって、どれを使って良いか分からない!

(楽天ポイント、Tポイント、dポイント、などなど。。)

など、たくさんの疑問があると思います。

そこで、本記事では、ポイント投資のメリット・デメリットを解説すると共に、ポイント投資の選び方・比較、おすすめサービスを徹底解説していきます。

ポイント投資の比較・おすすめ/そもそもポイント投資とは?

ポイント投資は、ポイントで株式・投資信託などの金融商品が購入できる投資サービスです。

Tポイントや楽天ポイント、dポイントなど、普段の生活で貯まる共通ポイントで投資が行えます。

現金を使わずに投資が始められるので、投資初心者の方にもオススメ!

ポイント投資の比較・おすすめ/メリットは?

ポイント投資は、資金0円で投資が始められる他、以下のような多くのメリットがあります。

- 資金0円で投資が始められる!

- お金が減る心配が無い!

- 少ないポイントから投資できる!

- 株式・投資信託がポイントで買える!

- ポイントの現金化ができる!

以下、各メリットを詳しく解説していきます。

資金が無くても投資が始められる!

将来の資産形成のために資産運用・投資を始めたいけど、

- 投資資金が無い!

- 投資で損して、貯金を減らすのは嫌!

という方も少なく無いと思いますが、ポイント投資であれば、元手0円(現金不要)で投資が始められます。

株式・投資信託がポイントで買える!

ポイント投資では、現金同様に、日本株や投資信託の購入が行えます。

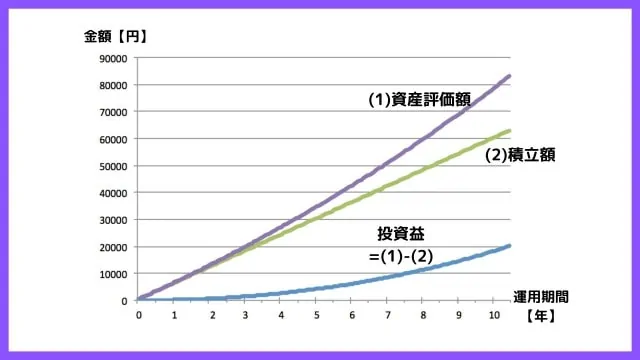

例えば、毎月500ポイントを投資信託の積立に充てた場合、10年間で「6万円分」、運用効率を年率5%とすると「約78,000円」分の金融資産が貯まることになります(下のグラフ・表を参照)。

| 運用年数 | 1年目 | 2年目 | 3年目 | 4年目 | 5年目 | 6年目 | 7年目 | 8年目 | 9年目 | 10年目 |

|---|---|---|---|---|---|---|---|---|---|---|

| 積立額 | 6 ,000円 | 12,000円 | 18,000円 | 24,000円 | 30,000円 | 36,000円 | 42,000円 | 48,000円 | 54,000円 | 60,000円 |

| 運用額 | 6,142円 | 12,605円 | 19,406円 | 26,560円 | 34,090円 | 42,012円 | 50,347円 | 59,118円 | 68,347円 | 78,057円 |

| 投資利益 | 142円 | 605円 | 1,406円 | 2,560円 | 4,090円 | 6,012円 | 8,347円 | 11,118円 | 14,347円 | 18,057円 |

サイト管理人

サイト管理人現金を一切使わず、毎月500ポイントを投資に回すだけで、長期で大きな資産を積み上げられるのは凄いですね!

お金が減る心配が無い!

ポイント投資は、他の投資商品と同様に、元本保証が無く、購入した株式や投資信託が値下がりするリスクもあります。

しかし、ポイント投資は、自分の貯金(銀行口座の預金など)を使ったわけでは無いので、一時的な下落時も、比較的ストレスがありません。

サイト管理人

サイト管理人人によって感じ方は違うと思いますが、少なくとも私の場合、ポイント購入した株や投資信託が下がっても「ポイントで購入したから良いか!」と長い目でみることができます!

少ないポイントから投資できる!

ポイント投資は、基本的に、100ポイント程度あれば投資が始められます。

また、ネオモバや日興フロッギーを利用すれば、通常「数万円〜数十万円」の投資資金が必要な国内株が、数百円〜数千円で購入可能です。

ポイント投資が可能な少額投資サービスを利用することで、100ポイントから投資を始めて、慣れてきたら小資金で投資資金を増やすこともできます!

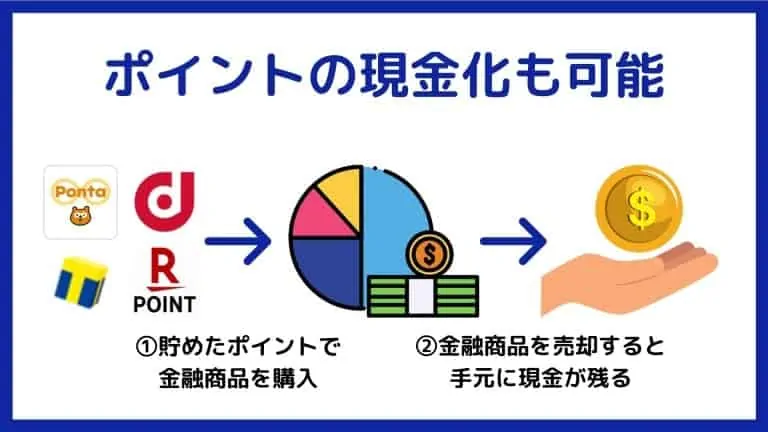

ポイントの現金化ができる!

ポイントが現金化できる点もメリットの一つです。

ポイントで株式や投資信託を購入し、後日売却した場合、現金を受け取る事が可能です。

- PayPayポイント運用、au PAYポイント運用などの一部サービスは現金化不可

- 売却の際、投資利益が出ていれば、通常の株式・投資信託の取引のように税金がかかる

→ 【ポイント投資】税金はかかる?確定申告は必要?

ここまで解説してきたように、ポイント投資には多くのメリットがあります。投資資金が必要なく、仮に運用商品が値下がりしてもお金が減る心配が無いので、気軽に始められる点が最大の特徴です。

サイト管理人

サイト管理人次に解説する「注意点・デメリット」を理解した上で、自分にあったポイント投資サービスを選び、ポイントを有効活用していきましょう!

→ ポイント投資の選び方・おすすめ

ポイント投資の比較・おすすめ/デメリットや注意点は?

ポイント投資を始めようと思っているんだけど、注意点・デメリットはありますか?

サイト管理人

サイト管理人他の投資と同様に、ポイントが減るリスクがある点や、選ぶサービスによっては手数料が割高になる可能性がある点に注意が必要です。

メリットが豊富なポイント投資ですが、以下のような注意点・デメリットもありますので、理解した上で最適なサービスを選び投資を行いましょう!

- ポイントが減る事も(元本保証無し)

- 運用(擬似体験)サービスは手数料が割高

- 取扱商品が少ないサービスも!

- 100Pポイント以上必要な事が多い!

- ポイント投資でも税金がかかる

以下、各デメリット・注意点について詳しく解説していきます。

デメリット1:ポイントが減る事もある(元本保証無し)

ポイント投資とは言え、通常の投資・資産運用と同様に、投資に回したポイントが減ることもあります。

元本保証では無いので、注意しましょう。

デメリット2:運用(擬似体験)サービスは手数料が割高

ポイント投資には、ポイントで現金同様に株式・投資信託が購入できる「ポイント投資サービス」の他に、ポイントをポイントのまま運用(投資の擬似体験)する「ポイント運用サービス」があります。

ポイント投資の手数料は総じて安い(低コスト)ですが、ポイント運用サービスは「手数料が割高」なものもあるので、投資サービスを選ぶ際に注意しましょう。

ポイント投資サービスの選び方・最新のオススメは、以下をご参考ください。

デメリット3:取扱商品が少ないサービスも!

ネオモバや日興フロッギー、楽天ポイント投資などは、ポイントで購入できる株式・投資信託が多いですが、ポイント運用サービスは、選択できる運用商品が少ない点に注意しましょう。

au PAYポイント運用は「1種類」、PayPayポイント運用は「2種類」の運用商品しかありません。

サイト管理人

サイト管理人運用商品の数が少ないのは、選ぶ手間が減るメリットがありますが、多くの銘柄から投資先を選びたい方は、この点に注意しましょう。

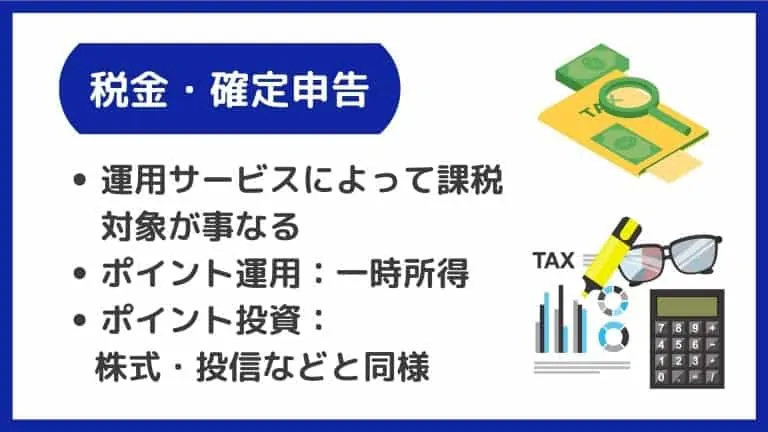

デメリット4:ポイント投資でも税金がかかる

ポイント投資も、現金での投資と同様に、投資利益に税金がかかります。

ポイント投資の税金・確定申告などについては、以下の章で詳しく解説していきます。

ポイント投資の比較・おすすめ/税金・課税対象は?

ポイント投資で出た利益は、「『ポイントのまま受け取るか?』または『ポイントを現金として受け取るか?』によって、課税方法が変わる。」という解釈が一般的です。

ポイント投資の税金は、ポイントの受け取り方によって変わる

- ポイントのまま受け取るか?

- ポイントを現金として受け取るか?

以下、それぞれの場合に分けて詳しく解説していきます。

【一時所得】ポイントで受け取る場合の税金

PayPayポイントやドコモdポイント投資、au PAYポイント運用など「ポイントをポイントのまま受け取る」ポイント運用サービスが、この課税方法に該当します。

ポイントプログラムに関しては、法律などで明記されていませんが、国税庁のホームページにもあるように『一時所得』として考えるの主流です。

ほとんどのポイントプログラムは、物品等の購買を起因として、売買等の目的物とは別の経済的利益を与えるという、法人から消費者への贈与契約であることから、一時所得となる。

引用元:企業が提供するポイントプログラムの加入者(個人)に係る所得税の課税関係について|国税庁

一時所得とは?

一時所得は、所得税の対象となる所得ですが、仕事など「営利を目的とする継続的行為から生じた所得」とは区別されます。

一時所得とは、営利を目的とする継続的行為から生じた所得以外の所得で、労務や役務の対価としての性質や資産の譲渡による対価としての性質を有しない一時の所得をいいます。

引用元:No.1490 一時所得|国税庁

仕事の給与や日々の営業活動などの「継続的に営利目的で行われている仕事の対価」としての所得とは区別します。

ポイントは、クレジットカード会社などから得た一時的な利益と考え「一時所得」と見なす考えが現在の主流です。

一時所得は、

- 所得税の対象になる

- 仕事で得た所得と区別

今後の法改正や法整備で違う申告の方法が出てくる可能性もあります。

一時所得の計算方法

一時所得は、以下のように計算します。

一時所得の計算:

一時所得の税金=(総所得額ー50万円)×1/2

つまり、50万円までは非課税となります。

50万円を超えた場合は、超えた金額が課税対象となり1/2の割合で税金が発生します。

サイト管理人

サイト管理人ポイント運用のみで50万円以上の利益を出すのは難しいので、殆どの方が非課税でポイント運用が行えそうですね。

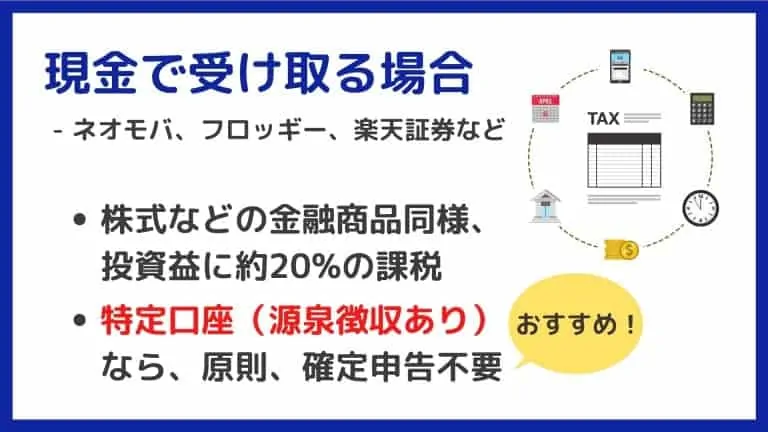

現金で受け取る場合

ポイント投資で国内株や投資信託を購入し、現金で受け取る場合は、現金で金融商品を取引した場合と同様の税金がかかります。

つまり、運用益に約20%の税金(分離課税)がかかります。

特定口座(源泉徴収あり)がオススメ!

楽天証券やSBI証券、ネオモバ等のように、ポイントを現金化して投資を行う場合、証券口座の開設が必要になります。

この場合、口座の種類を「特定口座(源泉徴収あり)」にするのがオススメです。特定口座(源泉徴収あり)であれば、他の株式・投資信託の運用益などを合算して、自動で税金を源泉徴収してくれます。

特定口座(源泉徴収あり)を選ばない場合、自分で確定申告等を行う必要があり、手間がかかりますので、特定口座(源泉徴収あり)で運用を行いましょう。

NISA(少額投資非課税制度)なら非課税

現金で受け取る場合、譲渡益が課税対象となりますが、他の投資と同様に、NISA・つみたてNISAを活用すれば、非課税で運用が行えます。

| NISA | 年間120万円分まで非課税(5年間) |

| つみたてNISA | 年間40万円分まで非課税(20年間) |

【まとめ】ポイント投資の税金・確定申告

ここまで解説してきたように、ポイント投資の税金は、運用益(ポイント)の受取り方によって異なります。

| ポイント投資の方法 | 該当する主なサービス | 課税・確定申告 |

|---|---|---|

| ポイントで受け取る場合 (ポイント運用サービス) | ドコモ「dポイント投資」 PayPayポイント運用 au PAYポイント運用 | 一時所得。 50万円まで非課税。 |

| 現金で受け取る場合 (ポイント投資サービス) | ネオモバ 楽天ポイント投資 日興フロッギー | 投資益に対して20%課税。 特定口座(源泉徴収あり)がオススメ。 |

以上はあくまで、一般的な場合であり、人によっては変わる場合もあるので、不安な方は、税務署などに相談しましょう。

また、今後の法整備などにより、解釈が変わる可能性もあるので、最新の情報をとるよう心がけましょう。

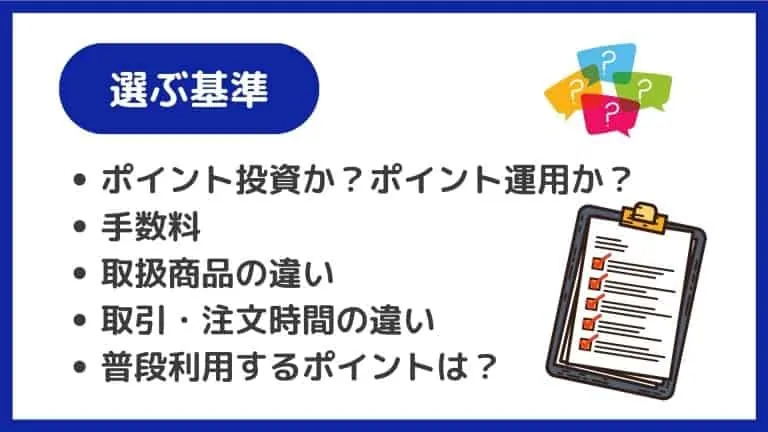

ポイント投資のおすすめ/比較ポイントや選び方は?

サイト管理人

サイト管理人ここまで解説してきたポイント投資のメリット・デメリットを踏まえて、ポイント投資の選び方・選ぶ基準を解説していきます。

ネオモバや楽天ポイント投資、PayPayポイント運用などポイント投資を行うサービスを選ぶ場合、以下の点を基準に決めると、自分にあったポイント投資サービスが選択できます。

- ポイント投資・ポイント運用の違い

- 取扱商品の違い

- 手数料

- 取引・注文時間の違い

以下、それぞれについて詳しく解説していきます!

手取り早く「おすすめ」サービスを知りたい方は、以下のリンクから該当箇所にジャンプできます。

ポイント投資・ポイント運用の違い

ポイント投資を選ぶ際、まず抑えておくべきポイントは、「ポイント投資サービスは大きく2種類がある」点です。

一つが、ポイントで実際の株・投資信託が購入できる「ポイント投資」、もう一つが、ポイントをポイントのまま運用する「ポイント運用」サービスです。

| 項目 | 内容 | 具体的なサービス | 利用可能なポイント |

|---|---|---|---|

| ポイント投資 | ポイントで株・投資信託が買える 購入商品を売却すれば現金になる | ネオモバ、楽天ポイント投資、 日興フロッギーなど | Tポイント 楽天ポイント dポイントなど |

| ポイント運用 | ポイントのまま運用する ポイントとして引き出す | au PAYポイント運用、 PayPayポイント運用、 dポイント投資など | Pontaポイント PayPayポイントdポイントなど |

将来的に、ポイントを現金化したいなら、ネオモバや日興フロッギー、楽天ポイント投資などの「ポイント投資」系サービスがオススメです。

一方、ポイントをポイントのまま引き出したいなら、PayPayポイント運用やau PAYポイント運用などの「ポイント運用」系を選びましょう。

普段の生活で貯まるポイント

「普段の生活でどのポイントが貯めやすいか?」という点も、ポイント投資サービスを選ぶ上での判断材料になります。

サイト管理人

サイト管理人例えば、普段の生活でdポイントが貯まらなければ「dポイント投資」はできませんし、Tポイントが貯まらないのであれば「ネオモバ」でのTポイント投資はできません。

各共通ポイント別に利用可能な投資サービスは、下表のようになっていますので、節約に回す「ポイント」との兼ね合いも含めで、判断要素の一つにしましょう。

| 共通ポイント名 | 特徴 | 使える投資サービス |

|---|---|---|

| 楽天ポイント | 楽天市場など楽天ユーザーは貯めやすい | 楽天ポイント運用 楽天証券ポイント投資 |

| Tポイント | ファミマなど様々な提携店で貯まる! | SBIネオモバイル証券(ネオモバ) SBI券「Tポイント投資」 |

| PayPayポイント | PayPayユーザーは貯めやすい | PayPayポイント運用 |

| Pontaポイント | au Pay・Pontaカードユーザーは貯めやすい | au PAYポイント運用 StockPoint for CONNECT |

サイト管理人

サイト管理人ちなみに、我が家の場合、楽天ポイントは「節約」「投資」の両方に活用していますが、dポイントは全て投資(フロッギー)に回しています!

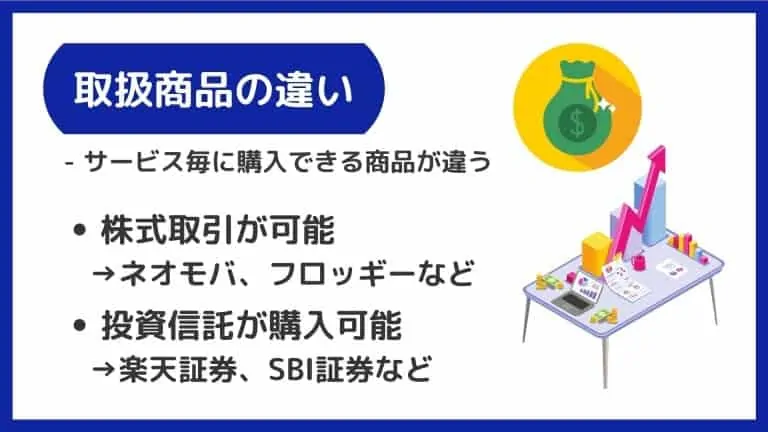

取扱商品の違い

各ポイント投資サービスでは、購入できる金融商品(株式、または投資信託)が違うので、自分の取引したい商品があるポイント投資サービスを利用しましょう。

| サービス名 (証券会社) | 株式 | 投資信託 |

|---|---|---|

| ネオモバ | ○ | × |

| LINE証券 | ○ | ○ |

| 楽天証券 | ○ | ○ |

| フロッギー | ○ | × |

| SBI証券 | × | ○ |

| トラノコ | × | ○ |

また、ポイントをポイントのまま運用するポイント運用サービスは、以下のような投資信託や株式に連動します。

| サービス名 (証券会社) | 株式 | 投資信託 |

|---|---|---|

| PayPayポイント運用 | ○ | × |

| au PAYポイント運用 | × | ○ |

| StockPoint for CONNECT | ○ | × |

| NTTドコモ dポイント投資 | ○ | ○ |

PayPayポイントは、株式とは言っても「S&P500」に連動するETFが連動商品となっています。

取引・注文時間の違い

1株から株取引が行える少額投資サービスでは、下図のように、注文・取引の時間が微妙に違います。

【まとめ】選び方・比較一覧

ここまで解説してきたように、一口にポイント投資サービスと言っても、以下のような様々な違いがありました。

- ポイント投資・ポイント運用の違い

- 取扱商品の違い

- 手数料

- 取引・注文時間の違い

以下の表は、ここまで解説してきた選び方を基に、各ポイント投資サービスを比較したものです。

| サービス | 証券会社 | 利用可能な ポイント | 現金化の可否 | 利用可能な 投資商品 | 特徴 |

|---|---|---|---|---|---|

| ネオモバ | SBIネオモバイル証券 | Tポイント | 可◎ | 日本株 | 月額制の料金体型 毎月200ポイント貰える 1株からIPOも |

| フロッギー | SMBC日興証券 | dポイント | 可◎ | 日本株 | 買付手数料無料 期間限定ポイントも使える |

| LINEポイント投資 | LINE証券 | LINEポイント | 可◎ | 国内株 投資信託 | 単元株の場合、買付手数料無料 単元未満株の場合、手数料がやや割高 |

| 楽天ポイント投資 | 楽天証券 | 楽天ポイント | 可◎ | 日本株 投資信託 | 投資信託は100Pから 日本株は100株単位での購入が必要 投信の保有金額が応じて、 毎月ポイントが貰える |

| Tポイント投資 | SBI証券 | Tポイント | 可◎ | 投資信託 | 投資信託は100Pから 投信の保有金額が応じて、 毎月ポイントが貰える |

| au PAYポイント運用 | 口座開設の必要なし | Pontaポイント | 不可× | auアセットマネジメントの 投資信託 | 手数料は投資信託の信託報酬のみ 運用コースは一つだけ |

| PayPay ボーナス運用 | PayPay証券 | PayPayポイント | 不可× | ETF | 手数料無料 2種類の運用コース |

| dポイント投資 | NTTドコモ | dポイント | 不可× | 投資信託など | 手数料無料 7種類の運用コース |

サイト管理人

サイト管理人以下、この表を基に、オススメのポイント投資、さらに各ポイント投資の特徴を比較・解説していきます。

おすすめポイント投資を比較【厳選3選】

サイト管理人

サイト管理人ここまで解説してきたポイント投資の特徴や選び方を元に、オススメの3つのサービスを厳選して解説していきます。

株式や投資信託など、実際の金融商品が購入できる主要ポイントは、Tポイントと楽天ポイント、dポイントの3つです。

そのため、ポイントで株式投資を行いたいのであれば「SBIネオモバイル証券、または日興フロッギー」が候補になります。

ネオモバ・フロッギーは、手数料体系が違うため、高配当株の長期投資を行う方は「フロッギー」、逆に短期・中期の投資が中心となる方は「ネオモバ」がオススメです。

サイト管理人

サイト管理人個人的には、ネオモバがオススメです。

ネオモバの場合、1株から株主優待がもらえたり、IPO抽選に参加可能など、他のサービスに無い豊富なメリットがあります。

→ ネオモバ【公式ページ】

実際、私もネオモバで口座開設を行い株式投資の運用を行っています。

現在の運用結果は、以下の図のようになっており、運用益が+10万円程で、運用額は「40万円程度」となっています。

また、ネオモバでは口座開設完了後から毎月200円相当のポイントが付与されます。ネオモバでTポイントを貰いながら口座開設する失敗しない方法は、以下をご参考ください。

また、ネオモバの他に、ポイントを利用して国内株式の買付が可能サービスには、

- 楽天証券「楽天ポイント投資」

- SMBC日興証券「フロッギー」

の2つがありますが、楽天証券は100株単位でしか株式の取引が行えないため、ポイントを利用した投資には向きません。

また、日興フロッギーは、買付手数料のみ無料(売却手数料は0.5%〜1.0%)であるため、購入が中心となる定期買付など積立投資には向いています。

ただし、フロッギーでは、1株からIPOに参加したり、株主優待(端株優待)を貰う事はできないので、優待やIPO、また短期・中期の株式投資を行う方は「ネオモバ」の利用がオススメです。

ポイント投資おすすめ・比較①:dポイントで株式投資「日興フロッギー」

dポイントは、SMBC日興証券の「日興フロッギー+docomo」を利用して、株式投資が行えます。

フロッギー(英語:FROGGY)は、100円から株式投資・dポイント投資が始める魅力の他に、アプリ等のニュースやオリジナル記事で、投資の勉強が行える点も特徴です。

「フロッギー+docomo」の発表後の「ポイ活」ならぬ「ポイ株」のCMも話題を集めています。

フロッギーの主な特徴・メリットは、以下の5点です。

- 最低100円で株式投資で始められる!

- dポイントで株が買える!

- 買付手数料0円!無料(100万円以下)

- NISA口座も利用可

- 配当金・優待も貰える!

少額投資の他にも、買付手数料無料、NISA口座が利用可能など、ネオモバ・LINE証券など、他のサービスには無い魅力も兼ね備えています!

現在、日興フロッギーを運営するSMBC日興証券では、口座開設キャンペーンでdポイントや高額現金、マイルが貰えるので、この機会に口座開設を行うと「おトク」です。

\ キャンペーン参加はコチラ /

日興フロッギーの評判やメリット・デメリット等の詳細は、以下の記事をご参考下さい。

ポイント投資おすすめ・比較②:楽天ポイント投資

楽天証券では、楽天市場や楽天カードで貯まった「楽天ポイント」で投資信託・国内株式の購入が可能です。

一つの証券会社で、投資信託も日本株も取引可能なため、楽天ポイントユーザーのポイント投資は「楽天証券」がオススメです。

ただし、ネオモバのように、1株から日本株の購入を行う事は出来ないため、楽天カードの積立と併用した投資信託へのポイント投資向きと言えます。

- 100 ptから投資信託が購入可能

- NISA・つみたてNISAが利用可能

- 楽天カードの投信積立がポイント付与

→ ポイント投資で再投資可能

楽天証券では、SBI証券と同様に、2,000本以上の投信の購入が可能です。

また、つみたてNISAでのポイント投資も可能な他、「楽天カード決済の投信積立」で毎月最大500ポイントが貰えるため、楽天ポイント投資と組み合わせることで、投資信託の効率的な運用が行えます。

このように、楽天ポイント投資を行う事で、楽天カード・楽天市場などで貯まる楽天スーパーポイントを投資・資産運用に回すことができます。

楽天ポイントでの投資信託の購入・積立は、楽天証券のみのサービスとなっているため、楽天証券の口座開設は必須です。

今なら口座開設キャンペーンで、現金1,000円や最大10万円以上相当の楽天ポイントが貯まるので、この機会に楽天証券の口座開設を行い、ポイント運用をしてみると良いでしょう。

\ キャンペーン参加はコチラ /

ポイント投資の比較・一覧/おすすめ運用サービスは?

ここまで解説してきた「ポイント投資おすすめ3選」以外にも、多くのポイント投資サービスがありますので、その特徴を解説していきます。

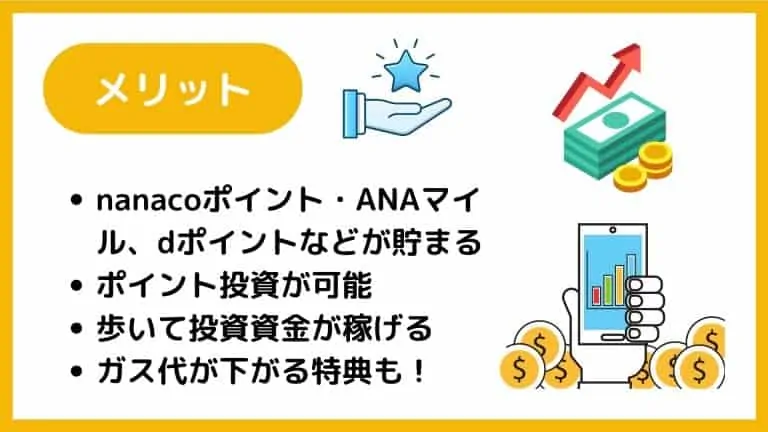

おつり投資「トラノコ」

ポイント投資の中でも、多機能で注目されているのが「トラノコ」です。

トラノコは、ANAマイルやnanacoポイントなど、他のサービスでは利用できなポイントで投資ができる他、毎日の買い物のおつりを自動で投資できるサービスです!

サイト管理人

サイト管理人一度設定を済ませてしまえば、10円単位・100円単位で、自動投資ができるため、私自身も利用しています!

具体的には、連携した「クレジットカード」や「ECアカウント(Amazon・楽天など)」での買い物で発生したおつりを数円〜数百円単位で、投資に回してくれます。

マネーフォワードなどの家計簿アプリを連携すれば、アプリに登録されている全ての決済の「おつり」を自動投資してくれる優れものです。

- 買い物のおつりで投資できる

- 投資にかける時間・手間が少なくて済む

- 3つの投資信託(運用コース)が選べる!

- ガス代が下がる特典も!

- nanacoポイント・ANAマイル、

dポイントなどが貯まる - ポイント投資が可能

- Money Stepで歩いて投資資金が稼げる

- 対応している金融機関が多い!

- 登録料など無料!初期費用がない!

リスク別に、国際分散投資ができる点、また運用を行いながらポイントも貯められる点など、多くのメリットがあります。

トラノコの詳細や口コミ・評判は、以下の記事をご参考ください。

【LINE証券】LINEポイントで株式投資

LINE証券は、LINE Financial株式会社と野村ホールディングス株式会社が手掛ける少額投資サービスです。

ネオモバと同様に、1株から株式投資が行える上、LINEの各サービスで貯まる「LINEポイント」での投資も行えます。

- 1株(数百円)から少額取引が可能

- 取引手数料が業界最安水準

- 投資信託・ETFの取引も可

- いつでも(夜間も)取引可能

- LINE Pay・LINEポイントでお得

- LINEアプリで「そのまま」取引

スマホ決済「LINE Pay」との相性が良く、投資資金とお買い物、LINEポイントを効率的に利用できる点はメリットでが、ネオモバと比較すると、取引銘柄の少なく、手数料も取引毎に発生する点に注意が必要です。

ただし、口座開設キャンペーンや定期的に開催される「国内株のディスカウント」キャンペーンは、お得です。

LINE証券の詳細、最新のキャンペーン情報は、以下の記事をご参考下さい。

【SBI証券】Tポイントで投資信託へ投資「SBI証券」

Tポイントを利用して投資信託の運用を行いたい場合は「SBI証券」を利用しましょう。2019年12月現在、Tポイントで投資信託の購入が行えるのは「SBI証券」のみです。

SBI証券では、100円から投資信託の購入が行え、1ポイント(1円相当)からTポイントで購入可能です。

また、投資可能な投資信託(ファンド)は「2,000本以上」と業界最高水準となっており、個人投資家に人気の楽天VTIやeMAXIS Slimシリーズ、ひふみプラスなどのファンドへもポイント投資が可能です。

- 100 ptから投資信託が購入可能

- NISA・つみたてNISAが利用可能

- 投資信託の保有額に応じてポイント付与

(投信マイレージ)

先に解説した「ネオモバ(SBIネオモバイル証券)」のように、国内株は購入できません。

ただし、投資信託の保有残高に応じてTポイントが貯まる等のメリットがあるので、投信で資産運用を始めたい方は、SBI証券でのTポイント投資がオススメになります。

| 項目 | 内容 |

|---|---|

| 投資信託 (投信マイレージ) | 対象投資信託の月間平均保有額が 1000万円未満:年率0.1%相当のポイント 1000万円以上:年率0.2%相当のポイント |

| 国内株式 (現物取引) | 月間合計手数料の1.1%分ポイント付与 |

| 新規口座開設 | 100ポイント |

| その他 キャンペーン | 時期によって変動 |

また、NISA・つみたてNISA枠でのポイント投資も可能なので「投信マイレージ」と組み合わせることで、投資信託の効率的な運用が行えます。

このように、SBI証券でTポイント投資を行う事で、普段の生活で貯まるTポイントを効率的に資産運用に回すことができます。

Tポイントでの投資信託の購入は、SBI証券のみのサービスとなっているため、SBI証券の口座開設は必須です。

また、SBI証券は、口座開設者数(シェア)No.1のネット証券です。

投資信託や国内・海外の株式、iDeCoやFXなど総合的に取引ができるため、投資初心者の方向けのネット証券と言えます。実際、オリコンの顧客満足度調査でも1位を獲得しています。

初心者向けの総合ネット証券の選び方や最新の比較・ランキングは、以下の記事をご参考ください。

松井証券ポイントで投信運用

松井証券では、MATSUI SECURITIES CARDを利用する事で、街でのお買い物やネットショッピングで貯めたポイントで、投資信託の購入が行えます。

また、松井証券でもSBI証券や楽天証券と同様に、投資信託の保有額に応じて「年率0.1%分」のポイントが還元されますので、ポイントで投資信託の運用を行いたい方は、一つの選択肢となります。

- ポイントで投資信託の購入が可能

- ポイントは「MATSUI SECURITIES CARD」でのショッピングの他、

投資信託の保有額に応じて付与される

ただし、2019年12月現在、ポイント投資が可能な投資信託は「eMAXIS Slimバランス(8資産均等型)」「eMAXIS Slim先進国株式インデックス」「ひふみプラス」の3本のみとなっています。

さらに注文方法は「自動積立の利用のみ」と制限が多いため「松井証券カード(MATSUI SECURITIES CARD)」を利用していない方は、SBI証券や楽天証券を利用した方が良いでしょう。

ちなみに、MATSUI SECURITIES CARDで貯めたポイントは、Amazonギフト券などにも交換可能です。

インヴァストポイントでETF積立

松井証券と同様に、独自のクレジットカードで貯めたポイントでETFへ投資できるポイントが「インヴァストポイント」です。

インヴァスト証券の口座開設を行い、インヴァストカード(クレジットカード)を発行し利用する事で、支払額の1.0%還元分を自動的にETF(上場投資信託)で投資出来ます。

- インヴァスト証券の口座開設

- インヴァストカード発行

- 利用ポイントで自動ETF積立

インヴァストカードの利用は、何で利用してもポイント還元され、ポイントは1ポイントから毎月自動的に口座で積立られます。

また、他のポイント投資と違い、海外ETFへ投資が行えます。実際には、ETFの3つの運用コースを選択してポイント投資を行う事になります。

ただし、インヴァストカードでの利用ポイントは「ETFの自動積立」でしか利用出来ないため、ポイントを他の用途にも利用したい方は、「楽天カード」や「松井証券カード」での投資信託への投資の方が良いかもしれません。

インヴァストカードで獲得したポイントは、ETFの自動積立にしか充当出来ない!

ポイント運用のオススメは?比較・一覧

次に、ポイント運用のサービスについて比較していきます。

ここまで解説してきた「ポイント投資」と、以下解説する「ポイント運用」の違いは、以下をご確認ください。

dポイント投資(ポイント運用)

NTTドコモが運営する「dポイント」では「ポイントの運用」も行えます。

dポイント投資は、他のポイント投資と違い、ポイントで株式や投資信託を購入するのではなく、投資コースを選んで「ポイントをポイントのまま殖やす(運用する)」仕組みです。

つまり、dカードの利用やd払いでの買い物など普段の生活で貯まったポイントを、ポイント運用し、運用が終わったら、ポイントとして引き出し、ポイントで利用する事になります。

dポイントの運用方法の種類は、多様でロボアドバイザー「THEO+docomo」での「アクティブコース」「バランスコース」の運用が行えます。

また、日経平均株価・新興国・コミュニケーション・生活必需品・ヘルスケアなど、投資地域や株価指数、業種・セクターなどテーマを選択して投資する事が可能です。

- アクティブコース(THEO)

- バランスコース(THEO)

- 日経平均株価

- 新興国

- コミュニケーション

- 生活必需品

- ヘルスケア

ただし、あくまでもポイントの運用で現金化や投資商品の購入が行える訳ではないので、ポイントで国内株や投資信託の購入を行いたい方は、ネオモバやSBI証券・楽天証券などが良いでしょう。

au PAYポイント運用

au PAYポイント運用は、au PAYの支払いなど、普段の生活で貯めたポイント(Pontaポイント)で、投資・運用が可能なサービスです。

dポイント投資やPayPayポイント運用のように、ポイントをポイントのまま運用する投資サービスになります。

- Pontaポイントを使った疑似投投資体験サービス

- 投資と同じようにPontaポイントが増減する

- 引き出せばPontaポイントとして利用可能

- au IDさえあれば誰でもできる!(au以外もOK)

- 手数料無料!

Pontaポイントが100ポイントあれば、auユーザー以外の方も利用できるので、普段の生活で「au PAYをよく利用する方」「Pontaポイントがよく貯まる方」にオススメです。

au PAYポイント運用の特徴やメリット・デメリット、実際の運用方法などは、以下の記事をご参考ください。

PayPayポイント運用

PayPayポイント運用は、PayPay証券が、PayPayアプリ内で提供する投資の疑似体験サービスです。

疑似体験ではありますが、運用益がでれば「PayPay残高」として利用できるので、株式投資などと同様に儲かる場合もあります。

- 1円から気軽に投資の疑似体験(運用)ができる

- 実質元でゼロで気楽!

- 増えたPayPayポイントでお買い物がお得に!

- 24時間365日出し入れが自由

- 証券口座の口座開設が不要で「すぐ」に始められる

- 未成年でも利用できる

- 複数のコースを利用可能

運用コースは、米国株式市場に連動する運用、またはレバレッジを掛けた運用から選択可能です。

ネオモバや楽天ポイント投資など、実際に株式・投資信託の銘柄を購入できるサービスと比較すると、利便性が劣りますが、PayPayをよく利用する方・投資初心者の方は、一見の価値があるサービスです。

PayPayポイントの特徴や口コミ・評判は、以下の記事をご参考ください。

Pontaポイント運用「StockPoint for CONNET」

StockPoint for CONNECTは、大和証券グループが運営する「CONNECT」というポイント投資サービスです。

StockPoint for CONNECTでは、Pontaポイントだけでなく、クレディセゾンの永久不滅ポイントなども使って株式投資ができるので、Pontaポイント運用の上位互換と言えます。

従来のPontaポイント運用は、は2020年7月1日(水)から「StockPoint for CONNECT」に移行しました。

「Pontaポイント運用」は新サービスの「StockPoint for CONNECT」に移行されましたので、StockPoint for CONNECTサイトからログインしてご利用ください。

引用元:Pontaポイント運用

StockPoint for CONNECTの特徴・メリットを上げると、以下のような点があります。

- 現金は不要で1ポイントから投資が始められる!

- Ponta以外のポイントも使える

- 1株を超えると本物の株式に交換できる

- ポイント運用初!株主優待・配当のギフトも!

- 実際の株式・ETFから銘柄を選べる

- 年齢制限がない!子供でも始められる!

- メールアドレスでカンタンに登録可能

- 運用休止も可能

PayPayポイント運用やau PAYポイント運用などと違い、実際の株式・ETFに交換する事ができる点が最大の特徴です。

StockPoint for CONNECTの特徴や口コミ・評判は、以下の記事をご参考ください。

ポイントが貯まる投資法もオススメ!

ここまで、普段の生活で貯めたポイントで金融商品が購入できる投資サービスを解説してきましたが、ここからは投資によってポイントを貯める事ができるサービスを解説して行きます。

楽天カード決済の投信積立で1%ポイント還元【楽天証券】

楽天証券では、投資信託の積立決済で楽天カードを利用する事が可能です。

楽天カードは利用額に応じて「1%」のポイント還元がされるため、投資信託の積立額の1%分の楽天ポイントが貰える事になります。

楽天ポイントは、楽天市場での買い物や楽天証券での投信購入に「1pt=1円」として利用できるため、楽天カードで積立することで無条件で1%分の投資利益を得ることができます。

- NISA・つみたてNISAで利用可能

- 積立額の1%分をポイント付与

→ 確実な1%の利益 - 貰ったポイントで投資信託の購入が可能

→ ポイントで再投資ができる

また、楽天カードによる投資信託の積立は、NISA・つみたてNISAにも対応しているため、つみたてNISAで投資信託の積立を行いたい方には、ポイント投資と合わせて「楽天証券」がオススメです。

楽天証券の楽天カード決済による投資信託の積立方法や特徴・メリット、注意点などの詳細な解説は、以下の記事をご参考ください。

このように、楽天証券で楽天カード積立を行えば、無条件で1%の投資利益が得られます。また、つみたてNISAで非課税メリットを享受しつつ、貰った楽天ポイントで再投資する事も可能です。

楽天証券では、現在、口座開設キャンペーンで「もれなく」現金1,000円がプレゼントされたり、各種取引で最大25,000円相当のポイントや高額現金が貰えます。

現金1,000円は、楽天証券・楽天銀行の同時口座開設&連携だけで、ノーリスクで貰えるお得なキャンペーン内容です。そのため、口座開設を行っていない方は、この機会に口座開設を行うと良いでしょう。

THEO+docomoでdポイントが貯まる

ロボアドバイザーの一種「THEO+docomo」を利用すると、運用額に応じて「dポイント」が付与されます。

THEO+docomoは、株式会社「お金のデザイン」が提供する投資一任型ロボアドバイザー「THEO(テオ)」をドコモユーザー向けにブランド商品化した投資サービスです。

ウェルスナビと同様、ETFを利用した国際分散投資が行える等、投資初心者でもロボの力を借りて資産運用が始められる点が特徴です。

- 投資初心者でも国際分散投資を実践できる!

- 入金・積立・リバランスが全て自動

- 割安な手数料:入出金・為替・積立手数料など無料

- 1万円から始められる

- 特定口座に対応

⇒ 確定申告不要で初心者の方でも安心

THEO+docomoの評判やロボアドバイザーの比較・解説は、以下の記事をご参考ください。

まとめ|初心者の方は「つみたてNISA」で楽天カード積立がオススメ

ここまで解説してきたように、投資で効率的にポイントを貯めたい場合、楽天証券の「楽天カード決済による投信積立」が、最もオススメです。

投資信託の積立額の1%分の楽天ポイントが貰え、そのポイントは、投資信託の購入や楽天市場など楽天サービスで「1pt=1円」で利用できます。

- NISA・つみたてNISAで利用可能

- 積立額の1%分をポイント付与

→ 確実な1%の利益 - 貰ったポイントで投資信託の購入が可能

→ ポイントで再投資ができる

投信積立は「つみたてNISA」にも対応しているため、これから積立投資で資産形成を目指す方や投資初心者の方は、楽天証券のつみたてNISAで、楽天カード決済による投信積立を行う事をオススメします。

このように、楽天証券で楽天カード積立を行えば、無条件で1%の投資利益が得られます。また、つみたてNISAで非課税メリットを享受しつつ、貰った楽天ポイントで再投資する事も可能です。

楽天証券では、現在、口座開設キャンペーンで「もれなく」現金1,000円がプレゼントされたり、各種取引で最大25,000円相当のポイントや高額現金が貰えます。

\ キャンペーン参加はコチラ /

現金1,000円は、楽天証券・楽天銀行の同時口座開設&連携だけで、ノーリスクで貰えるお得なキャンペーン内容です。そのため、口座開設を行っていない方は、この機会に口座開設を行うと良いでしょう。