サイト管理人

サイト管理人本記事では、りそな銀行「つみたてNISA」で運用できる投資信託の特徴や口コミ・評判などを解説していきます。

りそな銀行のつみたてNISAでは、Smart-iシリーズの3本の投資信託(インデックスファンド)等の運用が可能です。

- つみたてバランスファンド

- Smart-i日経225インデックスファンド

- Smart-i 先進国株式インデックス

- Smart-i 新興国株式インデックス

日本や先進国・新興国の株式市場、また国内外の株式や債券、不動産市場に分散投資が可能なバランスファンドがあります。

どの商品を選ぶか迷ってしまう。。

サイト管理人

サイト管理人4種類のファンドの特徴や口コミ・評判を解説していきますね!

このように、様々な国・地域や資産に投資できる、りそな銀行のつみたてNISAですが、

- どの金融商品を選べば良い?

- おすすめ商品は?

- 口コミ・評判は良い?

など、様々な疑問があると思います。

そこで本記事では、りそな銀行「つみたてNISA」で運用可能な投資商品の特徴や口コミ・評判、またeMAXIS Slimなど他の投資信託と比較・解説していきます。

サイト管理人

サイト管理人おトクに購入・保有する方法も解説していきます!

投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

りそな銀行で買える「Smart-i」の投資信託を他の証券会社より、お得に購入・保有できます!

今なら、口座開設キャンペーンで、最大116万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設してしまいましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

りそな銀行つみたてNISAの評判は?投資信託はSmart-iなど

りそな銀行のつみたてNISAで運用可能な投資信託は、以下の4つのファンドです。

| ファンド名 | 投資クラス | 信託報酬 (税抜) | ベンチマーク |

|---|---|---|---|

| つみたてバランスファンド | 8資産均等 | 0.2145% | TOPIX、MSCIコクサイなど |

| Smart-i日経225インデックス | 国内株式 (日経225) | 0.17% | 日経平均株価 |

| Smart-i先進国株式インデックス | 先進国株 | 0.20% | MSCIコクサイ |

| Smart-i新興国株式インデックス | 新興国株 | 0.34% | MSCIエマージング・マーケット・インデックス |

以下、各商品について解説していきます。

つみたてバランスファンドの評判・口コミは?

つみたてバランスファンドとは、日本を含む世界中の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 30% | TOPIX(東証株価指数) |

| 国内債券 | 20% | NOMURA-BPI指数 |

| 先進国株式 | 20% | MSCIコクサイ |

| 外国債券 | 5% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 5% | FTSE RAFIエマージングインデックス |

| 新興国債券 | 5% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 10% | 東証REIT指数 |

| 外国REIT | 5% | S&P先進国REIT指数(除く日本) |

eMAXIS Slimバランス(8資産均等型)などと違い、8資産の配分比が同じではなく、国内資産の比率が60%と高い点が特徴です。

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。また、ファンド保有時にかかる手数料「信託報酬」は、年率0.195%(税抜)とバランス型ファンドとしては、かなり安い手数料(信託報酬)です。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.195% |

実質コスト(信託報酬+保管費用など)は、現時点では発表されていないので、初回決算発表後に更新します。

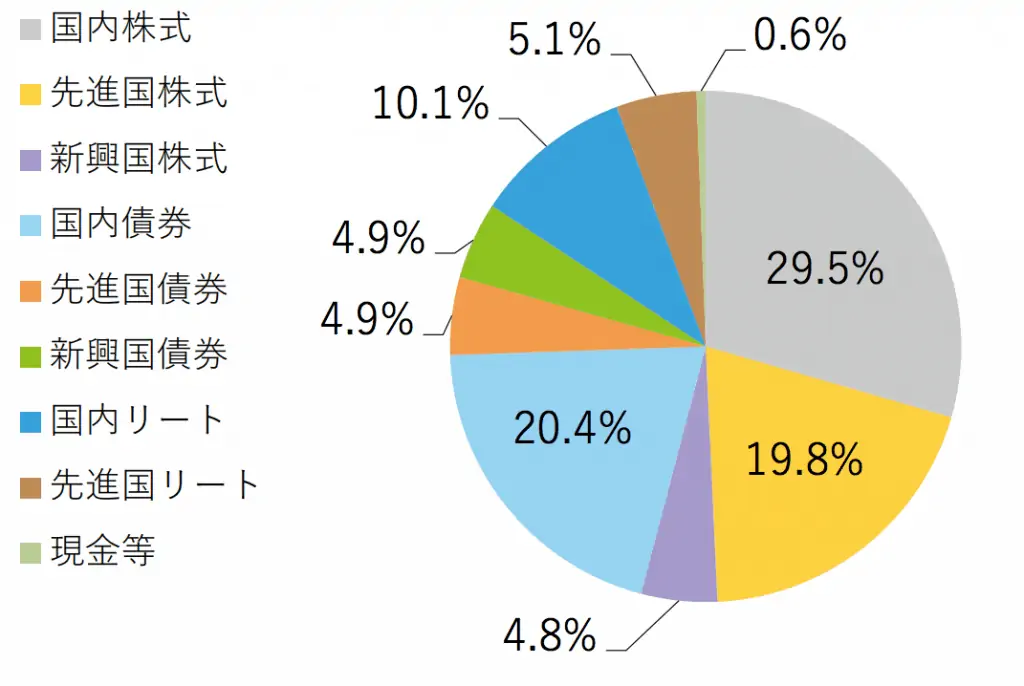

実際の資産配分(ポートフォリオ)は?

次に最新の資産配分(ポートフォリオ)状況を見ていきます。基本構成は既に解説しましたが、各株式市場の動向やファンドの新規購入・解約などにより、微妙に基本構成からはズレています。

引用:りそなアセットマネジメント

| 投資クラス | 配分比 |

|---|---|

| 国内株式 | 29.5% |

| 国内債券 | 20.4% |

| 先進国株式 | 19.8% |

| 先進国債券 | 4.9% |

| 新興国株式 | 4.8% |

| 新興国債券 | 4.9% |

| 国内REIT | 10.1% |

| 外国REIT | 5.1% |

| 現金など | 0.6% |

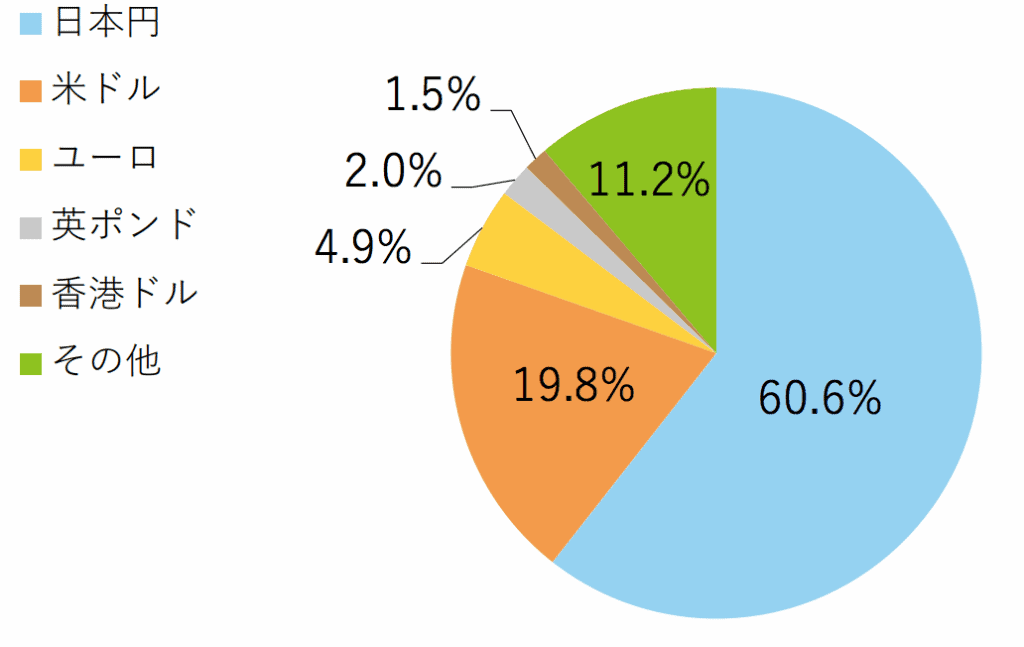

構成国(通貨)の比率は?

次に、実際にどのような国の通貨が入っているのか?通貨別の配分比を見ていきます。

引用:りそなアセットマネジメント

| 国名 | 比率 |

|---|---|

| 日本円 | 60.6% |

| 米ドル | 19.8% |

| ユーロ | 4.9% |

| 英ポンド | 2.0% |

| 香港ドル | 1.5% |

| その他 | 11.2% |

8資産均等型ファンドの場合、アメリカ(米ドル)の比率が高い傾向にありますが、本ファンドは日本円が全体の6割程度を占めています。

そのため、他の8資産型バランスファンドと比べると、円高など為替要因による変動は、比較的小さい傾向になります。

分配金・利回り

本ファンドの決算は年1回(7月)行われます。これまで分配金の発生はありません。分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

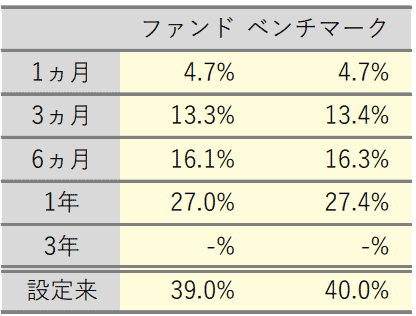

また、本ファンドの投資パフォーマンスは、以下の表にまとめたようになっています。ベンチマークは、各資産クラスのベンチマークを合成した指数です。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.7% | -0.7% |

| 3ヶ月 | 0.1% | 0.2% |

| 6ヶ月 | -0.7% | -0.4 |

| 1年 | – | – |

| 3年 | – | – |

| 設定来 | 1.36% | 1.23% |

ベンチマークと比べて、本ファンドのパフォーマンスが若干悪い理由は、ファンドのパフォーマンスが手数料控除後のものになっているためです。安い手数料のファンドを選ぶ重要性がわかります。

他ファンドとの比較

次に、本ファンドと他のバランスファンドの資産配分や手数料を比較していきます。以下の表からわかるように、本ファンドは、バランスファンドの中では、手数料が安い部類になります。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| eMAXIS Slim全世界株式(3地域均等型) | 0.142% | 日本株・先進国株・新興国株の計3資産を均等配分(各33.3%) |

| eMAXIS Slimバランス(8資産均等型) | 0.16% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたてバランスファンド | 0.195% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産(均等配分では無い) |

| ニッセイ・インデックスバランスファンド(8資産均等型) | 0.209% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DCつみたてNISA・世界分散ファンド | 0.21% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国株式の計7資産 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| ニッセイ・インデックスバランスファンド(6資産均等型) | 0.219% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| つみたて8資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたて4資産均等バランス | 0.22% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| たわらノーロードバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は50%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

| eMAXISバランス(8資産均等型) | 0.50% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

ほとんどの8資産ファンドが資産を均等配分しているのに対し、本ファンドは、国内資産の比率が高いなど、均等配分とはなっていません(詳細)。そのため、均等配分ではないファンドが選びたい場合は本ファンドを利用しても良いでしょう。

ただし、手数料だけみた場合、eMAXIS Slimバランス(8資産均等型)の方が安いので、均等配分が良い方は、このファンドがオススメです。

また、GDPベースで日本・先進国・新興国の配分比を決められる「世界経済インデックスファンド」など、バランスファンドには様々な選択肢があるので、手数料も見つつ、自身の投資方針にあったものを選ぶようにしましょう。

バランスファンドの特徴や選び方、比較などは、以下の記事をご参考ください。

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。特徴は、手数料の安さと資産配分です。

年率0.195%と低コストで、国内外の株式・債券・不動産市場に分散投資を行うことができます。

- ベンチマーク:国内と先進国の株式・債券・REIT、および新興国の株式・債券(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.195%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:100円から1円単位

- 決算:年1回(7月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年10月26日)

- 信託財産留保額:無し

Smart-i日経225インデックスの評判・口コミは?

Smart-i日経225インデックスは、国内株式市場への分散投資を目的としたインデックスファンドです。

日経平均株価(日経225)をベンチマークとしており、ソフトバンクグループやファーストリテイリングなど、東証1部に上場する約225銘柄から構成されています。

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。また、ファンド保有時にかかる手数料「信託報酬」は、年率0.17%(税抜)と日本株式市場への投資を目的とした投資信託の中で割安水準となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.17% |

実質コスト(信託報酬+保管費用など)は、現時点ではわからないので、初回決算発表後に更新します。

組み入れ銘柄と構成比

次に、本ファンドがどのような銘柄で構成されているのか?を見ていきます。

構成銘柄の組入上位銘柄(下表参照)の顔ぶれを見ると、ユニクロで有名なファーストリテイリングやソフトバンクグループなど日本を代表する企業が上位を占めています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| ファーストリテイリング | 6.3% | 小売業 |

| ファナック | 3.8% | 電気機器 |

| ソフトバンクグループ | 3.8% | 情報・通信業 |

| 東京エレクトロン | 2.9% | 電気機器 |

| KDDI | 2.4% | 情報・通信業 |

| 京セラ | 2.1% | 電気機器 |

| ダイキン工業 | 1.9% | 機械 |

| 信越化学工業 | 1.6% | 化学 |

| セコム | 1.5% | サービス業 |

| テルモ | 1.4% | 精密機器 |

分配金・利回り

本ファンドの決算は年1回(5月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 0.3% | 0.2% |

| 3ヶ月 | 11.9% | 11.8% |

| 6ヶ月 | – | – |

| 設定来 | 18.4% | 17.0% |

また、本ファンドのパフォーマンスがベンチマークよりも良い理由は、ファンドは分配金を再投資した場合のパフォーマンスであるのに対し、ベンチマークは分配金を再投資したものになっていないためです。

サイト管理人

サイト管理人分配金再投資の大事さがわかりますね。

日本株ファンドの比較

本ファンドと他の日経225型のインデックスファンドの手数料を比較していきます。本ファンドも十分安い手数料ですが、下表を見るとわかるように、ニッセイ日経平均インデックスファンドやeMAXIS Slim国内株式(日経平均)に比べて、やや割高です。

基本的に、ベンチマークが同じ場合は、手数料の違いがパフォーマンスの違いになるので、手数料の安いファンドを選ぶことが重要です。

| ファンドシリーズ | 日本株 |

|---|---|

| eMAXIS Slim国内株式(日経平均) | 0.159% |

| ニッセイ日経平均インデックスファンド | 0.169% |

| 野村つみたて日本株投信 | 0.17% |

| i-SMT日経225インデックス | 0.17% |

| Smart-i日経225インデックス | 0.17% |

| つみたて日本株式(日経平均) | 0.18% |

| iFree日経225インデックス | 0.19% |

| 日経225インデックスe | 0.19% |

| たわらノーロード日経225 | 0.195% |

| SMT日経225インデックス・オープン | 0.37% |

| i-mizuho国内株式インデックス | 0.38% |

| 野村インデックスファンド・日経225 | 0.40% |

| eMAXIS日経225インデックス | 0.40% |

ちなみに、上述のように、本ファンドはSBI証券の保有で0.05%(年率)のポイント還元(投信マイレージ)が受けられるので、SBI証券で保有すれば、実質0.175%(=0.18%-0.05%)の信託報酬で保有が可能です。

ただし、TOPIXをベンチマークとするインデックスファンドの方が、構成銘柄数(約1,900銘柄)が多くなっています。

ニッセイTOPIXインデックスファンド(信託報酬:0.18%)やeMAXIS Slim国内株式インデックス(同:0.18%)など低コストファンドもあるので、分散性を高めたい方は、これらも検討すると良いでしょう。

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。年率0.17%で国内株式(日経平均株価に採用されている全銘柄)に分散投資を行うことができます。ただし、eMAXIS Slim国内株式(日経平均)等と比べると割高な手数料です。

- ベンチマーク:日経平均株価

- 購入手数料:無料

- 信託報酬(税抜):年率0.17%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(5月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8月29日)

- 信託財産留保額:無し

Smart-i先進国株式インデックスの評判・口コミは?

Smart-i先進国株式インデックスとは、世界経済を牽引する20カ国以上の先進国株式市場への分散投資を目的としたインデックスファンドです。MSCIコクサイ(円換算)をベンチマークとしており、アップルやマイクロソフトなど約1,300銘柄から構成されいます。

購入手数料・信託報酬(実質コスト)

本ファンドの購入時・売却時の手数料は、いずれも無料です。また、ファンド保有時にかかる手数料「信託報酬」は、年率0.20%(税抜)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.20% |

実質コスト(信託報酬+保管費用など)は、初回決算レポートでわかり次第、更新予定です。

構成銘柄の比率は?

次に、本ファンドにどのような銘柄が組み込まれているか見ていきます。本ファンドは、MSCIコクサイがベンチマークで約1,300銘柄から構成されており、構成銘柄の上位10銘柄の比率は、以下のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| アップル | 2.3% | 情報技術 |

| マイクロソフト | 1.6% | 情報技術 |

| アマゾン | 1.2% | 一般消費財・サービス |

| 1.1% | 情報技術 | |

| JPモルガン・チェース | 1.0% | 金融 |

| ジョンソン&ジョンソン | 1.0% | ヘルスケア |

| エクソン・モービル | 0.9% | エネルギー |

| アルファベット(GOOGL) | 0.8% | 情報技術 |

| バンク・オブ・アメリカ | 0.8% | 金融 |

昨今のアメリカ経済の好調さから米国企業がトップ10を独占しています。アップルやマイクロソフト、Facebookなどのハイテク企業、またジョンソン&ジョンソンやエクソン・モービルなど伝統的な企業の比率が高くなっています。

構成国の比率は?

次に、本ファンドの構成国の比率を見ていきます。下表が組入上位国の比率ですが、米国の比率が半分以上と高いことがわかります。アメリカの次は、イギリスやカナダ、ヨーロッパ勢の比率が高めとなっています。

| 銘柄 | 構成比 |

|---|---|

| 米国 | 66.54% |

| イギリス | 7.14% |

| フランス | 4.22% |

| ドイツ | 3.82% |

| カナダ | 3.78% |

| スイス | 2.99% |

| オーストラリア | 2.71% |

| オランダ | 1.39% |

| 香港 | 1.36% |

| スペイン | 1.17% |

| その他 | 4.87% |

分配金・利回り

初回レポート公表後、更新予定。

先進国株ファンドの比較

次に、本ファンドとその他の先進国株式インデックスファンドの手数料を比較していきます(下表参照)。同一のベンチマークの場合、一般的に手数料の安いファンドを選んだ方が、相対的なパフォーマンスが良くなりやすくなっています。

本ファンドの手数料もそこそこ安いですが、ニッセイ外国株式インデックスファンドやeMAXIS Slim先進国株式インデックスと比べると、高めになっています。

| ファンド名 | 信託報酬 |

|---|---|

| eMAXIS Slim先進国株式インデックス | 0.1095% |

| ニッセイ外国株式インデックスファンド | 0.189% |

| iFree外国株式インデックス | 0.19% |

| iFree外国株式インデックス(為替ヘッジあり) | 0.19% |

| i-SMTグローバル株式インデックス | 0.19% |

| Smart-i先進国株式インデックス | 0.20% |

| つみたて先進国株式 | 0.20% |

| つみたて先進国株式(為替ヘッジあり) | 0.20% |

| たわらノーロード先進国株式 | 0.225% |

| たわらノーロード先進国株式(為替ヘッジあり) | 0.225% |

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。年率0.20%の信託報酬で、世界経済を牽引する先進国の株式市場に分散投資を行うことができます。ただし、eMAXIS Slim先進国株式インデックスやニッセイ外国株式インデックスファンドの方が、割安です。

- ベンチマーク:MSCIコクサイ(円換算ベース)

- 購入手数料:無料

- 信託報酬(税抜):年率0.20%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(6月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8月29日)

- 信託財産留保額:無し

Smart-i新興国株式インデックスの評判・口コミは?

Smart-i新興国株式インデックスとは、高い経済成長を遂げる中国やインドなど、20以上の新興国への投資を目的としたインデックスファンドです。MSCIエマージング・マーケット・インデックスをベンチマークとしており、約800銘柄から構成されいます。

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料は無料(ノーロード)です。また、ファンド保有時にかかる手数料「信託報酬」は、年率0.34%(税抜)です。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.34% |

運用管理費などを含めた実質コストは、設定から間もないためまだわかりませんが、発表され次第、追記いたします。

構成銘柄の比率は?

次に、本ファンドにどのような銘柄が組み込まれているか見ていきます。

本ファンドは、MSCIエマージング・マーケット・インデックスがベンチマークで、約800銘柄から構成されており、構成銘柄の上位10銘柄の比率は、以下のようになっています。

| 銘柄 | 構成比 | 国 | 業種(セクター) |

|---|---|---|---|

| テンセント | 5.3% | 中国 | 情報技術 |

| サムソン電子 | 4.2% | 韓国 | 情報技術 |

| アリババ集団 | 3.7% | 中国 | 消費者サービス |

| 台湾セミコンダクター・マニュファクチャリング カンパニー(TSMC) | 3.4% | 台湾 | 情報技術 |

| ナスパーズ | 2.2% | 南アフリカ | 消費者サービス |

| 中国建設銀行 | 1.3% | 金融 | 金融 |

| バイドゥ | 1.2% | 中国 | 消費者サービス |

| チャイナモバイル | 1.1% | 中国 | 電気通信 |

| 中国工商銀行 | 1.0% | 中国 | 金融 |

| 平安 | 1.0% | 中国 | 金融 |

ニュースや新聞などでよく目にする中国などアジア企業が組み入れ上位となっています。昔から強い中国の金融系に加えて、最近では、アリババやバイドゥなど中国のハイテク成長企業もトップ10入りしています。

また、昨今世界の工場となりつつある、台湾企業も目立ちます。

構成国の比率は?

次に、本ファンドの構成国の比率を見ていきます。

下表が組入上位国の比率ですが、韓国、台湾、中国、インドなどのアジアの新興国勢の割合が高い点が特徴です。

| 銘柄 | 構成比 |

|---|---|

| 中国 | 28.6% |

| 韓国 | 14.9% |

| 台湾 | 11.0% |

| インド | 8.3% |

| ブラジル | 6.4% |

| その他 | 30.8% |

分配金・利回り

初回レポート公表後、更新予定。

新興国株ファンドの比較

次に、本ファンドとその他の新興国株式インデックスファンドの手数料を比較していきます(下表参照)。同一のベンチマークの場合、一般的に手数料の安いファンドを選んだ方が、相対的なパフォーマンスが良くなりやすくなっています。

| ファンド名 | 信託報酬(税抜) | ベンチマーク |

|---|---|---|

| SBI新興国株式インデックスファンド | 0.19% | FTSEエマージング・インデックス |

| eMAXIS Slim新興国株式インデックス | 0.19% | MSCIエマージング・マーケット・インデックス |

| 楽天・新興株式インデックスファンド | 0.25% | FTSEエマージング・オールキャップ・インデックス |

| i-SMT新興国株式インデックス | 0.33% | MSCIエマージング・マーケット・インデックス |

| ニッセイ新興国株式 インデックスファンド | 0.339% | MSCIエマージング・マーケット・インデックス |

| iFree新興国株式インデックス | 0.34% | FTSE RAFIエマージングインデックス |

| EXE-i新興国株式ファンド | 0.39% | FTSEエマージング・インデックス |

| たわらノーロード新興国株式 | 0.495% | MSCIエマージング・マーケット・インデックス |

| 三井住友・DC新興国株式インデックスファンド | 0.56% | MSCIエマージング・マーケット・インデックス |

たくさんのファンドがありますが、最安コストはeMAXIS Slim新興国株式インデックスとSBI新興国株式インデックスファンドになっています。

ただし、SBI新興国株式インデックスファンドは、ポイント還元(投信マイレージ)が適用されないので、年率0.03%のポイント還元があるeMAXIS Slim新興国株式インデックスの方が、実質的に安くなります。

ちなみに、iFree新興国株式インデックスのベンチマークは、企業の財務データを元に投資比率を算出するスマートベータ型指数「FTSE RAFIエマージングインデックス」なので、スマートベータに投資したい方は、こちらでも良いですが、分散性の観点からは本ファンド(ベンチマーク)の方が優れています。

また、ETFの場合、米国ETFで信託報酬0.14%のバンガード・FTSE・エマージング・マーケッツETF(VWO)を利用することで、超低コストで新興国株式市場へ分散投資が行えます。そのため、利便性よりも手数料の安さにこだわる方は、これらの銘柄の利用を検討しても良いかもしれません。

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。年率0.34%と低コストで経済成長率の高い新興国の株式市場に分散投資を行える点が特徴です。

ただし、eMAXIS Slim新興国株式インデックスなどと比べた場合、手数料が若干割高となっています。

- ベンチマーク:MSCIエマージング・マーケット・インデックス(配当込み、円換算)

- 購入手数料:無料

- 信託報酬(税抜):年率0.34%(その他諸経費を含む実質コスト:初回決算まち)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(6月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8月29日)

- 信託財産留保額:無し

りそな銀行つみたてNISAの評判・口コミは?

次に、りそな銀行つみたてNISAの口コミや評判をピックアップしていきます。

りそな銀行つみたてNISAの悪い(イマイチな)口コミ・評判:取扱い商品が少ない

バランスファンドと国内外の株式に投資できるものの、4本のファンドしか「つみたてNISA」対応では無い点を指摘する口コミが多めです。

サイト管理人

サイト管理人インターネットで自分で注文を出せる方は、SBI証券や楽天証券などのネット証券を利用するのが良いですね。

りそな銀行つみたてNISAの中立な口コミ・評判:店頭販売のメリット・デメリット

りそな銀行は、窓口での対応・販売となるため、メリットがある反面、店頭に足を運ぶなどの手前もあるようです。

電話で「つみたてNISA」や「iDeCo(イデコ)」の提案もしてくれるようです。

りそな銀行つみたてNISAのSmart-iとは?この投資信託はオススメ?

りそな銀行「つみたてNISA」で運用可能なSmart-iシリーズのファンドは3本ですが、他にも3本、合計で6本のファンドがあります。

| ファンド名 | 投資クラス | 信託報酬 (税抜) | ベンチマーク |

|---|---|---|---|

| Smart-i日経225インデックス | 国内株式 (日経225) | 0.17% | 日経平均株価 |

| Smart-i TOPIXインデックス | 国内株式 (TOPIX) | 0.17% | TOPIX(東証株価指数) |

| Smart-i先進国株式インデックス | 先進国株 | 0.20% | MSCIコクサイ |

| Smart-i新興国株式インデックス | 新興国株 | 0.34% | MSCIエマージング・マーケット・インデックス |

| Smart-i Jリートインデックス | 国内リート | 0.187% | 東証REIT指数 |

| Smart-i 先進国リートインデックス | 先進国リート | 0.26% | S&P先進国REIT(リート)指数 |

TOPIX連動型のインデックスファンドや国内外の不動産投資信託(REIT)市場に投資したい方は、他の証券会社や金融機関経由で購入を検討する良いでしょう。

サイト管理人

サイト管理人以下、各ファンドの特徴を解説していきます。

Smart-i TOPIXインデックスの評判・口コミは?

Smart-i TOPIXインデックスは、国内株式市場への分散投資を目的としたインデックスファンドです。

TOPIXをベンチマークとしており、トヨタなどの国内自動車メーカーや大手メガバンクなど、東証1部に上場する約2,000銘柄から構成されています。

詳しい内容や口コミ・評判を見る

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.17%(税抜)と日本株式市場への投資を目的とした投資信託の中で割安水準となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.17% |

実質コスト(信託報酬+保管費用など)は、現時点ではわからないので、初回決算発表後に更新します。

構成銘柄の比率は?

次に、本ファンドにどのような銘柄が組み込まれているか見ていきます。

本ファンドは、TOPIXがベンチマークで約2,000銘柄から構成されており、構成銘柄の上位10銘柄の比率は、以下のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| トヨタ自動車 | 3.43% | 輸送用機器 |

| 三菱UFJフィナンシャル・グループ | 2.16% | 銀行業 |

| ソフトバンクグループ | 1.50% | 情報・通信業 |

| 日本電信電話 | 1.38% | 情報・通信業 |

| 三井住友フィナンシャルグループ | 1.37% | 銀行業 |

| ソニー | 1.31% | 電気機器 |

| ホンダ | 1.30% | 輸送用機器 |

| キーエンス | 1.23% | 電気機器 |

| 任天堂 | 1.11% | その他製品 |

| ファナック | 1.06% | 電気機器 |

トヨタやホンダなど日本を代表する自動車メーカー、また大手メガバンク、そしてソフトバンクなど電気通信大手会社が組み入れ上位となっています。トップ10社でETF全体の17.0%とかなり分散が効いている印象です。

分配金・利回り

本ファンドの決算は年1回(5月)行われます。これまで分配金の発生はありません。分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 1.5% | 1.6% |

| 3ヶ月 | 8.6% | 8.7% |

| 6ヶ月 | – | – |

| 設定来 | 14.5% | 14.7% |

また、本ファンドのパフォーマンスがベンチマークよりも悪い理由は、ファンドのパフォーマンスが手数料(信託報酬)を差し引いたものになっているためです。手数料の大切がわかりますね。

日本株ファンドの比較

本ファンドとTOPIXをベンチマークとする他のインデックスファンドを比較してみます(下表参照)。本ファンドも十分安いですが、ニッセイTOPIXインデックスファンドやeMAXIS Slim国内株式インデックスの信託報酬が、さらに安いことがわかります。

| ファンド名 | 信託報酬 |

|---|---|

| ニッセイTOPIXインデックスファンド | 0.159% |

| eMAXIS Slim国内株式インデックス | 0.159% |

| i-SMT TOPIXインデックス | 0.17% |

| Smart-i TOPIXインデックス | 0.17% |

| たわらノーロードTOPIX | 0.18% |

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。なんといっても、最大の特徴は手数料の安さです。

年率0.1%台で国内株式(東証1部に上場する約2,000銘柄)に分散投資を行うことができ、国内株ファンドとしては最安となっています。

- ベンチマーク:TOPIX(配当含む)

- 購入手数料:無料

- 信託報酬(税抜):年率0.17%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(5月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8月29日)

- 信託財産留保額:無し

Smart-i Jリートインデックスの評判・口コミは?

Smart-i Jリートインデックスは、国内不動産市場への分散投資を目的としたインデックスファンドです。

東証REIT指数(配当込み)をベンチマークとしており、オフィスビルや商業施設・物流、住宅などを投資対象とする不動産投資信託に分散投資が行えます。

サイト管理人

サイト管理人ファンド1本で、国内の不動産投資信託(REIT)に分散投資が行えます!

Smart-i Jリートインデックスの特徴や口コミ・評判を見る

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。

| 項目 | 手数料が発生する タイミング | 手数料 |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬(税抜) | ファンド保有時 | 年率0.26% |

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.1870%(税抜)と国内REITクラスのインデックスファンドとして、eMAXIS Slim国内リートインデックスと並び、最安手数料です。

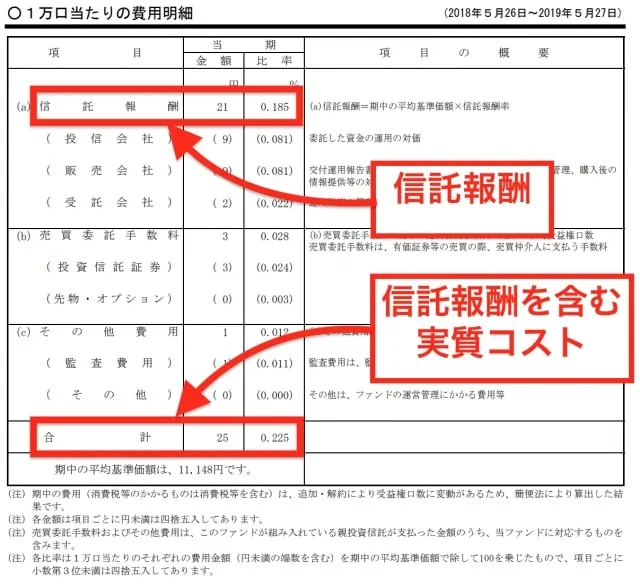

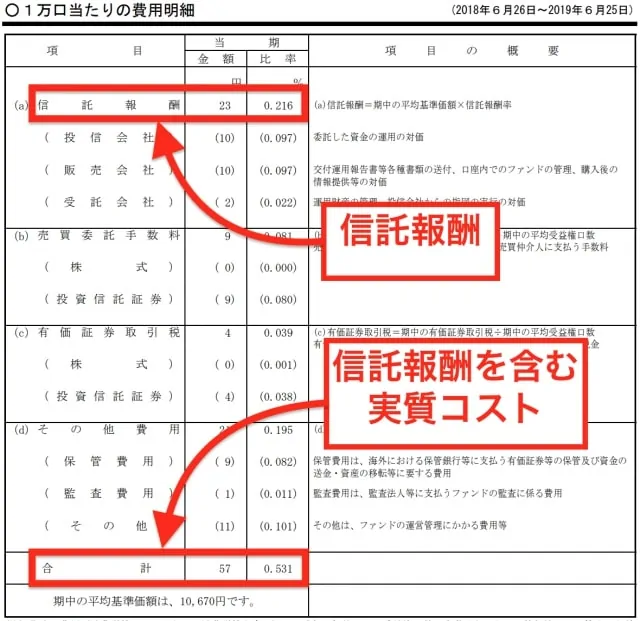

実質コスト

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.227%」となっており、信託報酬以外の余分なコストが若干多めです。

実質コストは、直近の「運用報告書」を基に算出しております。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が「21円(0.185%)」、信託報酬を含む全ての手数料の合計が「25円(0.225%:+0.04%分が隠れコスト)」なので、実質コストを「信託報酬÷0.185×0.225」として計算すると、実質コストは0.227%(四捨五入)となります。

構成銘柄の比率は?

本ファンドにどのような銘柄(不動産投資信託:REIT)が組み込まれているか見ていきます。

本ファンドは、東証REIT指数がベンチマークで約63銘柄のREITから構成されています。63銘柄と聞くと分散性に乏しいように聞こえますが、1つの銘柄がたくさんの不動産に分散投資を行っている投資信託なので、分散効果が期待できます。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| 日本ビルファンド投資法人 | 7.1% | オフィス |

| ジャパンリアルエステイト投資法人 | 6.4% | オフィス |

| 野村不動産マスターファンド投資法人 | 5.4% | 各種・分散型 |

| オリックス不動産投資法人 | 4.1% | オフィス |

| ユナイテッド・アーバン投資法人 | 4.1% | 各種・分散型 |

| 日本リテールファンド投資法人 | 3.8% | 店舗用 |

| 日本プロロジスリート投資法人 | 3.7% | 工業用 |

| 大和ハウスリート投資法人 | 3.6% | 各種・分散型 |

| アドバンス・レジデンス投資法人 | 3.1% | 住宅 |

| GLP投資法⼈ | 3.0% | 工業用 |

上の表にある組み入れ上位銘柄は、オフィス関連のREIT銘柄が多めとなっています。オフィスセクターの他には、各種セクターに分散して投資を行う不動産投資信託(REIT)銘柄の組み入れが多くなっています。

サイト管理人

サイト管理人オフィスビルや商業施設、住居などの不動産投資信託(REIT)銘柄から構成されており、かなりの分散効果があります。

分配金・利回り

本ファンドの決算は年1回(5月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

パフォーマンス・利回り

本ファンドの過去のパフォーマンスは、下図のようになっています。直近では、国内不動産市場の上昇の恩恵を受け、大きく上昇しています。

また、本ファンドのパフォーマンスがベンチマークよりも若干悪い理由のは、ファンドの成績が手数料(信託報酬)を差し引いた後の比較・結果となっているためです。

ただし、本ファンドは、手数料が安く、さらにファンド内の現金比率も低いため、他のファンドと比較して「ベンチマークとの乖離」は少なく優秀なファンドと言えます。

サイト管理人

サイト管理人手数料が安いほど、手数料によるパフォーマンスの低下が無くなり、ベンチマークとの乖離は少なくなるため、手数料の重要性を再認識させられます。

国内REITファンドの比較

下表は、東証REIT指数をベンチマークとするインデックスファンドの手数料を比較した表ですが、本ファンドは、eMAXIS Slim国内リートインデックスと並び、国内最安水準のファンドです。

| ファンド名 | 信託報酬 (税込) |

|---|---|

| eMAXIS Slim国内リートインデックス | 0.1870% |

| Smart-i Jリートインデックス | 0.1870% |

| ニッセイJリートインデックスファンド | 0.2750% |

| たわらノーロード国内リート | 0.2750% |

| 三井住友・DC日本リートインデックスファンド | 0.2750% |

| iFree J-REITインデックス | 0.3190% |

口コミ・評判

Smart-i Jリートインデックスの口コミや評判をTwitter等からピックアップして行きます。

サイト管理人

サイト管理人低コストの定番「eMAXIS Slimシリーズ」と同水準のコスト水準という事で注目されてますね!

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。年率0.187%と超低コストで、東証に上場する不動産投資信託(REIT)の全銘柄に分散投資を行うことができる点が特徴です。

実質コストが若干高い点が気になりますが、運用期間やファンド純資産の増加により安定するケースも多いため、来年以降に期待したい所です。

- ベンチマーク:東証REIT指数(配当込み)

- 購入手数料:無料

- 信託報酬(税込):年率0.187%(実質コスト:0.225%)

- 売買単位:100円から1円単位

- 決算:年1回(5月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8⽉29⽇)

- 信託財産留保額:無し

Smart-i 先進国リートインデックスの評判・口コミは?

Smart-i 先進国リートインデックスは、アメリカやヨーロッパ等の先進国不動産(REIT)市場への分散投資を目的とするインデックスファンドです。

ベンチマークは、S&P先進国リート指数(配当込み、日本除く)で、オフィスビルや商業施設・物流、また住宅などを投資対象とする不動産投資信託(REIT:リート)に分散投資が行えます。

Smart-i 先進国リートインデックスの特徴や口コミ・評判を見る

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料(信託財産留保額など)は、いずれも無料です。

| 項目 | 手数料が発生する タイミング | 手数料 |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬(税抜) | ファンド保有時 | 年率0.26% |

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.220%(税込)と外国REITクラスのインデックスファンドとして、eMAXIS Slim先進国リートインデックスと並び、最安手数料です。

実質コスト

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.545%」となっており、信託報酬以外の余分なコストが多めです。

実質コストは、直近の「運用報告書」を基に算出しております。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が「23円」、信託報酬を含む全ての手数料の合計が「57円(+34円分が隠れコスト)」なので、実質コストを「信託報酬÷23×57」として計算すると、実質コストは0.545%(四捨五入)となります。

構成国の比率は?

次に、本ファンドの構成国について見ていきます。

以下の表は、本ファンドの組入上位国の比率を表したものです。株式市場(MSCIコクサイ)同様、市場規模の大きい米国(アメリカ)の割合が高くなっていますが、オーストラリアの比率が2番目に高い点は、不動産(REIT)市場特有の傾向といえます。

| 銘柄 | 構成比 |

|---|---|

| アメリカ | 74.6% |

| オーストラリア | 6.4% |

| イギリス | 4.6% |

| シンガポール | 3.7% |

| フランス | 3.2% |

| その他 | 7.5% |

構成銘柄・不動産用途(セクター)別の比率

本ファンドにどのような銘柄(不動産投資信託:REIT)が組み込まれているか見ていきます。

本ファンドは、約300銘柄のREITから構成されています。300銘柄と聞くと、全世界を投資対象としている割に、分散性に乏しいように感じますが、1つの銘柄がたくさんの不動産に分散投資を行っている投資信託なので、分散効果が期待できます。

| 銘柄 | 構成比 | 用途(セクター) | 国 |

|---|---|---|---|

| プロロジス | 4.0% | 産業用施設 | アメリカ |

| エクイニクス | 3.7% | 特殊 | アメリカ |

| サイモン・プロパティー・グループ | 3.6% | 小売施設 | アメリカ |

| パブリック・ストーレッジ | 2.8% | 倉庫 | アメリカ |

| ウェル・タワー | 2.7% | 医療施設 | アメリカ |

| エクイティ・レジデンシャル | 2.2% | 賃貸住宅(マンション) | アメリカ |

| アバロンベイ・コミュニティーズ | 2.2% | 賃貸住宅(マンション) | アメリカ |

| ベンタス | 2.0% | 医療施設 | アメリカ |

| デジタル・リアルティ・トラスト | 2.0% | 特殊 | アメリカ |

| リアルティ・インカム | 1.8% | 小売施設 | アメリカ |

国内REIT(東証REIT指数)の場合、オフィスビルなどに偏っていますが、本ファンド(指数)は、様々なセクターのREIT銘柄から構成されていることがわかります。

サイト管理人

サイト管理人ヘルスケア関連(医療施設)や特殊型のリートが近年では増えてきています。

分配金・利回り

本ファンドの決算は年1回(6月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

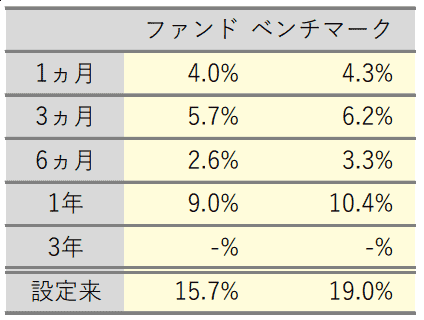

パフォーマンス・利回り

本ファンドの過去のパフォーマンスは、下図のようになっています。浮き沈みを繰り返しながらも中期的には上昇傾向となっています。

また、本ファンドのパフォーマンスがベンチマークよりも若干悪い理由のは、ファンドの成績が手数料(信託報酬)を差し引いた後の比較・結果となっているためです。

さらに、本ファンドは、額面の信託報酬以上の余分な手数料により、実質コストが高めであるため、ベンチマークとの乖離は、やや高めとなっています。

サイト管理人

サイト管理人手数料が安いほど、手数料によるパフォーマンスの低下が無くなり、ベンチマークとの乖離は少なくなるため、手数料の重要性を再認識させられます。

外国REITファンドの比較

本ファンドの最大の特徴は、国内最安水準のコストで海外不動産(REIT)市場へ投資が可能な点です。

下表は「外国REITクラスのインデックスファンドの手数料を比較した表」ですが「eMAXIS Slim先進国リートインデックス」と並び、最安手数料である事がわかります。

| ファンド名 | 信託報酬 (税抜) | ベンチマーク |

|---|---|---|

| eMAXIS Slim先進国リートインデックス | 0.22% | S&P先進国リート指数 |

| Smart-i先進国リートインデックス | 0.22% | S&P先進国リート指数 |

| たわらノーロード先進国リート | 0.297% | S&P先進国リート指数 |

| 三井住友・DC外国リートインデックスファンド | 0.297% | S&P先進国リート指数 |

| ニッセイグローバルリートインデックスファンド | 0.297% | S&PグローバルREIT指数 |

| iFree外国REIT(リート)インデックス | 0.341% | S&P先進国リート指数 |

| EXE-iグローバルREITファンド | 0.343% | S&Pグローバルリート指数 |

| たわらノーロード先進国リート <為替ヘッジあり> | 0.385% | S&P先進国リート指数 (為替ヘッジ) |

為替の変動を抑えたい場合

ちなみに、対ドルなど外貨の変動でファンドの基準価値が変動するため、為替変動リスクを抑えて投資を行いたい方は、為替ヘッジ型の「たわらノーロード先進国リート<為替ヘッジあり>」を利用すると良いでしょう。

また、先進国だけでなく新興国も含んだ全世界REIT型ファンドと比較した場合、ニッセイグローバルリートインデックスファンドが、最安コストとなっています。

口コミ・評判

Smart-i先進国リートインデックスの口コミや評判をTwitter等からピックアップして行きます。

実質コストの高さに懸念はあるものの、最安コストのファンドとして「eMAXIS Slimシリーズ」と併用されている方も多いようです。

まとめ・評価

本ファンドのデータをまとめると、以下のようになっています。年率0.20%(税抜)と最安コストで、先進国の不動産投資信託(REIT)銘柄に分散投資を行うことができます。

実質コストが若干高い点が気になりますが、運用期間やファンド純資産の増加により安定するケースも多いため、来年以降に期待したい所です。

- ベンチマーク:S&P先進国REIT指数(配当除く、日本除く)

- 購入手数料:無料

- 信託報酬(税込):年率0.220%(実質コスト:0.545%)

- 売買単位:100円から1円単位

- 決算:年1回(6月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年8⽉29⽇)

- 信託財産留保額:無し