投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

ニッセイ・インデックスバランスファンドの投資信託を他の証券会社より、お得に購入・保有できます!

今なら、口座開設キャンペーンで、最大116万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設してしまいましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

ニッセイ・インデックス・バランスファンドは、日本を含む全世界の株式・債券・不動産市場への投資を目的としたバランスファンドです。

信託報酬0.1%台と超低コストで、4資産や6資産、8資産など好きな資産配分で、全世界に分散投資が行えます。

ニッセイ・インデックスバランスファンド(4資産均等型)の口コミ?

ニッセイ・インデックスバランスファンド(4資産均等型)とは、ニッセイインデックスシリーズのファンドの1つで、国内外の株式・債券、計4資産への分散投資を目的としたバランスファンドです。

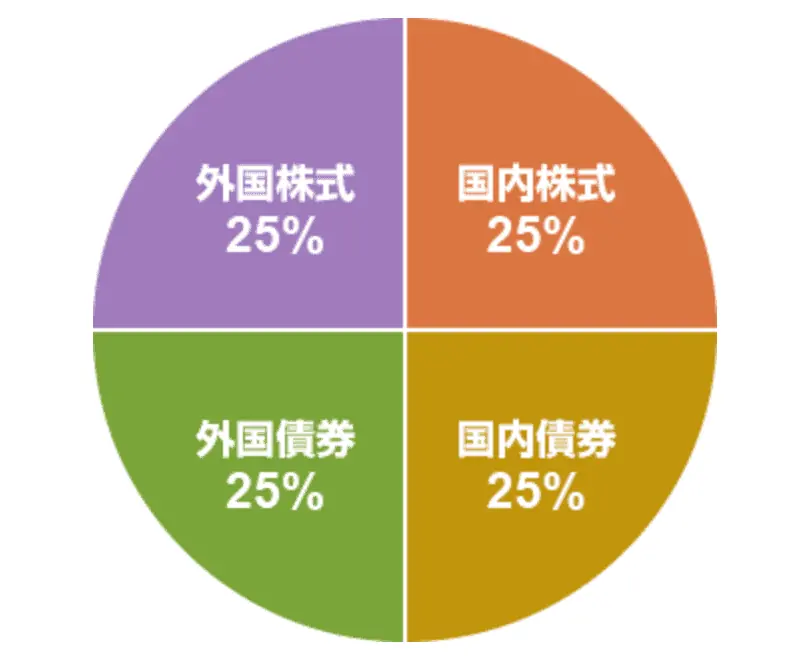

各資産の割合は、以下のグラフのようになっており、株式・債券の2資産が均等配分されており、それぞれで日本国内・外国で2等分した配分(各資産1/4ずつ)になっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 25% | TOPIX |

| 国内債券 | 25% | NOMURA-BPI指数 |

| 先進国株式 | 25% | MSCIコクサイ |

| 先進国債券 | 25% | シティ世界国債インデックス(除く日本) |

以下、本ファンドの手数料や特徴、お得な購入・保有方法などを見ていきます。

ニッセイ・インデックスバランスF(4資産均等型)の口コミ1:購入手数料・信託報酬

購入・売約時にかかる手数料は無料です。また、ファンド保有時にかかる信託報酬は0.219%となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.22% |

実質コスト(信託報酬+保管費用など)は、年率0.39%(税抜)です。

海外の資産や株式の配分がそれなりにあるためか、信託報酬0.219%との乖離が多くなっている理由は、ファンドの信託報酬の変更が2017年11月に行なわれているためです。

そのため、2018年の決算以降に乖離は少なくなると見込まれます。

ニッセイ・インデックスバランスファンド(4資産均等型)の口コミ2:資産配分

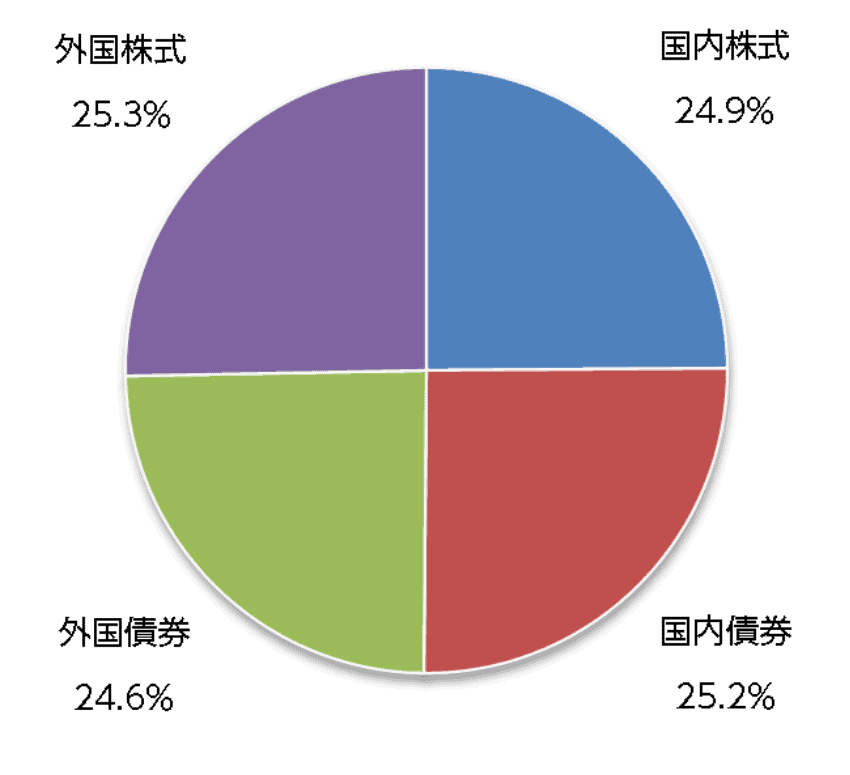

本ファンドの基本的な資産配分は、前述のように、国内株式・国内債券・先進国株式・先進国債券が25%ずつとなっていますが、組み入れ資産の評価損益などによって若干ズレます。

下表は、各資産クラスの組み入れファンド(マザーファンド)と直近の資産配分を表したものです。

| 投資クラス | 配分比 | マザーファンド |

|---|---|---|

| 国内株式 | 24.8% | ニッセイ国内株式インデックス |

| 国内債券 | 24.9% | ニッセイ国内債券インデックス |

| 先進国株式 | 25.3% | ニッセイ外国株式インデックス |

| 先進国債券 | 25.0% | ニッセイ外国債券インデックス |

以下、各資産クラス(マザーファンド)の構成比などを見ていきます。

ニッセイ・インデックスバランスファンド(4資産均等型)国内株式クラスの資産配分

国内株式クラスは、ニッセイ国内株式インデックスで運用されています。

本ファンドは、TOPIX(配当込み)をベンチマークとしており、以下のような銘柄が組み込まれています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| トヨタ自動車 | 3.5% | 輸送用機器 |

| 三菱UFJフィナンシャル・グループ | 2.5% | 銀行業 |

| 日本電信電話 | 1.7% | 情報・通信業 |

| ソフトバンクグループ | 1.7% | 情報・通信業 |

| 三井住友フィナンシャルグループ | 1.5% | 銀行業 |

| ホンダ | 1.4% | 輸送用機器 |

| KDDI | 1.3% | 情報・通信業 |

| みずほフィナンシャルグループ | 1.3% | 銀行業 |

| ソニー | 1.1% | 電気機器 |

| JT | 1.0% | 食品 |

トヨタやホンダなど日本を代表する自動車メーカー、また大手メガバンク、そしてソフトバンクなど電気通信大手会社が組み入れ上位となっています。トップ10社でETF全体の17.0%とかなり分散が効いている印象です。

ニッセイ・インデックスバランスファンド(4資産均等型)国内債券クラスの資産配分

国内債券クラスは、ニッセイ国内債券インデックスで運用されています。

本ファンドは、NOMURA-BPI総合インデックスをベンチマークとしており、以下のような債券が組み込まれています。10年以上の長期国債の組み入れ比率が高い点が特徴です。

| 銘柄 | 構成比 | 償還日 | 格付け |

|---|---|---|---|

| 第321回利付国債(10年) | 7.5% | 2022/03/20 | AAA |

| 第146回利付国債(20年) | 7.5% | 2033/09/20 | AAA |

| 第140回利付国債(20年) | 7.5% | 2032/09/20 | AAA |

| 第26回利付国債(30年) | 5.9% | 2037/03/20 | AAA |

| 第100回利付国債(20年) | 5.4% | 2028/03/20 | AAA |

| 第322回利付国債(10年) | 4.7% | 2022/03/20 | AAA |

| 第303回利付国債(10年) | 4.7% | 2019/09/20 | AAA |

| 第113回利付国債(5年) | 4.6% | 2018/06/20 | AAA |

| 第28回利付国債(30年) | 4.5% | 2038/03/20 | AAA |

| 第122回利付国債(5年) | 4.2% | 2019/12/20 | AAA |

ニッセイ・インデックスバランスファンド(4資産均等型)外国株式クラスの資産配分

外国株式クラスは、ニッセイ外国株式インデックスで運用されています。

本ファンドは、MSCIコクサイ(配当込み、円換算ベース)をベンチマークとしており、以下のような銘柄(約1,300銘柄)で構成されています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| アップル | 2.3% | 情報技術 |

| マイクロソフト | 1.5% | 情報技術 |

| アマゾン | 1.1% | 一般消費財・サービス |

| エクソン・モービル | 1.1% | エネルギー |

| ジョンソン&ジョンソン | 1.0% | ヘルスケア |

| JPモルガン・チェース | 1.0% | 金融 |

| 1.0% | 情報技術 | |

| ウェルズ・ファーゴ・アンド・カンパニー | 0.9% | 金融 |

| ゼネラル・エレクトリック(GE) | 0.8% | 資本財・サービス |

| AT&T | 0.8% | 電気通信サービス |

昨今のアメリカ経済の好調さから米国企業がトップ10を独占しています。

アップルやマイクロソフト、Facebookなどのハイテク企業、またジョンソン&ジョンソンやAT&Tなど伝統的な企業の比率が高くなっています。

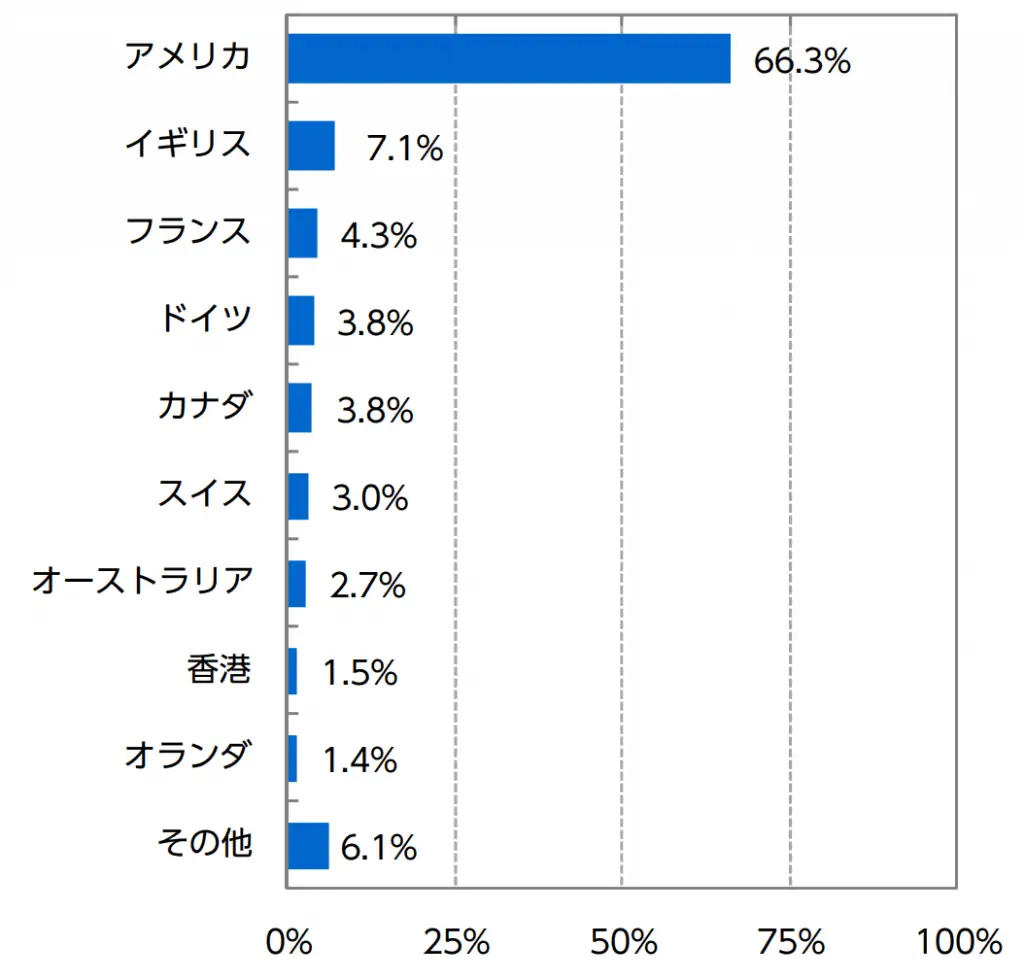

また、本ファンドの構成国は下表のようになっており、米国の比率60%以上と高いことが特徴です。

アメリカの次は、イギリスやカナダ、ヨーロッパ勢の比率が高めとなっています。

| 銘柄 | 構成比 |

|---|---|

| 米国 | 66.6% |

| イギリス | 7.1% |

| カナダ | 4.0% |

| フランス | 3.8% |

| ドイツ | 3.6% |

| スイス | 3.4% |

| オーストラリア | 3.0% |

| 香港 | 1.3% |

| オランダ | 1.3% |

| その他 | 5.9% |

ニッセイ・インデックスバランスファンド(4資産均等型)外国債券クラスの資産配分

外国債券クラスは、ニッセイ外国債券インデックスで運用されています。

本ファンドは、シティ世界国債インデックス(除く日本)をベンチマークとしており、以下のような債券が組み込まれています。

| 銘柄 | 構成比 | 償還日 | 格付け |

|---|---|---|---|

| アメリカ国債 | 0.9% | 2020/11/15 | AAA |

| アメリカ国債 | 0.9% | 2021/11/15 | AAA |

| アメリカ国債 | 0.9% | 2019/02/15 | AAA |

| アメリカ国債 | 0.8% | 2021/08/15 | AAA |

| アメリカ国債 | 0.8% | 2020/01/31 | AAA |

| アメリカ国債 | 0.8% | 2020/08/15 | AAA |

| アメリカ国債 | 0.8% | 2018/11/15 | AAA |

| アメリカ国債 | 0.8% | 2021/05/15 | AAA |

| アメリカ国債 | 0.7% | 2019/07/31 | AAA |

| アメリカ国債 | 0.7% | 2018/03/31 | AAA |

市場規模が大きく、構成国比率でも高い割合のアメリカの国債の比率が高くなっています。

国債の償還日が、数年〜5年後のものが多くなっています。

また、構成国の比率は下表のようになっており、米国の比率が半分程度で、米国以外では、フランスやイタリアなどのヨーロッパ諸国がトップ10に入っています。

| 銘柄 | 構成比 |

|---|---|

| 米国 | 44.5% |

| フランス | 9.7% |

| イタリア | 9.3% |

| イギリス | 7.4% |

| ドイツ | 7.3% |

| スペイン | 5.5% |

| ベルギー | 2.5% |

| オランダ | 2.3% |

| カナダ | 2.2% |

| その他 | 9.3% |

ニッセイ・インデックスバランスファンド(4資産均等型)の分配金・利回り

本ファンドの決算は年1回(11月)行われます。

これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

また、これまでの本ファンドのパフォーマンスは、以下のようになっています。

債券が半分入っているため、株式のみのファンドと比較すると、比較的安定した値動きとなっている印象です。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.9% | -0.9% |

| 3ヶ月 | -0.1% | 0.0% |

| 6ヶ月 | -1.4% | -1.2% |

| 1年 | 5.7% | 6.1% |

| 3年 | – | – |

| 設定来 | 12.1% | 13.8% |

ちなみに、ファンドのパフォーマンスがベンチマークより悪い理由は、ファンドのパフォーマンスは信託報酬が引かれた後の結果になっているためです。

サイト管理人

サイト管理人手数料の重要性がわかりますね。

ニッセイ・インデックスバランスファンド(4資産均等型)はつみたてNISAでも運用可能

本ファンドは、小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、積立を長期投資で行なう方には、嬉しい新制度です。

バランスファンドの比較

次に、本ファンドと他のバランスファンドの資産配分や手数料を比較していきます。

以下の表からわかるように、本ファンドは、バランスファンドの中では、手数料が安い部類になります。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| eMAXIS Slim全世界株式(3地域均等型) | 0.142% | 日本株・先進国株・新興国株の計3資産を均等配分(各33.3%) |

| eMAXIS Slimバランス(8資産均等型) | 0.16% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたてバランスファンド | 0.195% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産(均等配分では無い) |

| ニッセイ・インデックスバランスファンド(8資産均等型) | 0.209% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DCつみたてNISA・世界分散ファンド | 0.21% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国株式の計7資産 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| ニッセイ・インデックスバランスファンド(6資産均等型) | 0.219% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| つみたて8資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたて4資産均等バランス | 0.22% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| たわらノーロードバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は50%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

| eMAXISバランス(8資産均等型) | 0.50% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

4資産型バランスファンドとしては最安コストとなっているため、日本・先進国(2地域)の株式・債券に均等分散投資したい方は、選択肢の筆頭となります。

ちなみに、手数料だけみた場合、eMAXIS Slimバランス(8資産均等型)が安いので、新興国の株式・債券も含めた分散投資をしたい方は、こちらのファンドがオススメです。

ニッセイ・インデックスバランスファンド(4資産均等型)の口コミ【まとめ】評価は?

本ファンドのデータをまとめると、以下のようになっています。

年率0.219%で、国内外の株式・債券市場に分散投資が行えます。ただし、ニッセイインデックスシリーズの各資産クラスのファンドを組み合わせ方が、手数料的にお得になります。

- 資産配分:国内と先進国の株式・債券(計4資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.219%(その他諸経費を含む実質コスト:0.39%)

- 売買単位:100円から1円単位(SBI証券なら最低100円から積立可能)

- 決算:年1回(11月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2015年8月27日)

- 信託財産留保額:無し

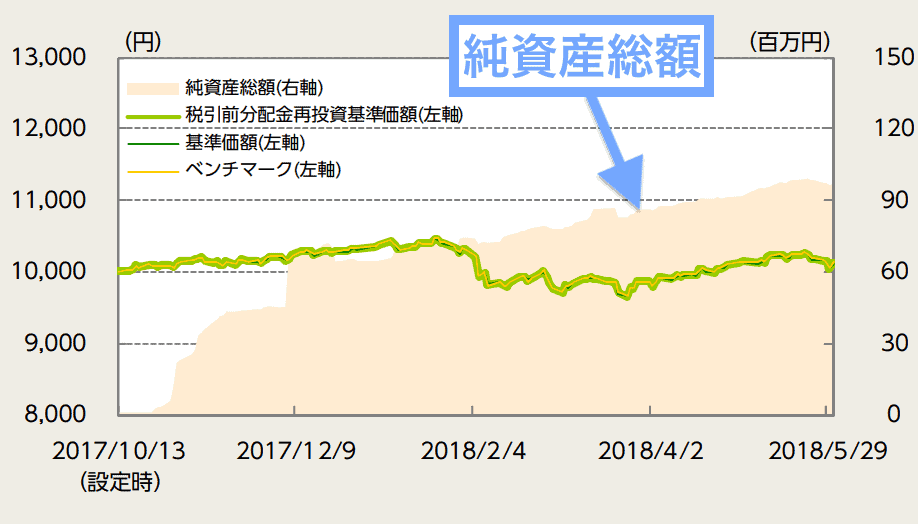

また、ニッセイアセットマネジメントから出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

引用:ニッセイアセットマネジメント

ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

ニッセイ・インデックスバランスファンド(6資産均等型)の口コミ・評判は?

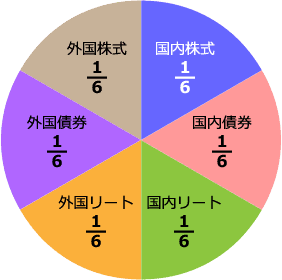

ニッセイ・インデックスバランスファンド(6資産均等型)とは、ニッセイインデックスシリーズのファンドの1つで、国内外の株式・債券・不動産、計6資産への分散投資を目的としたバランスファンドです。

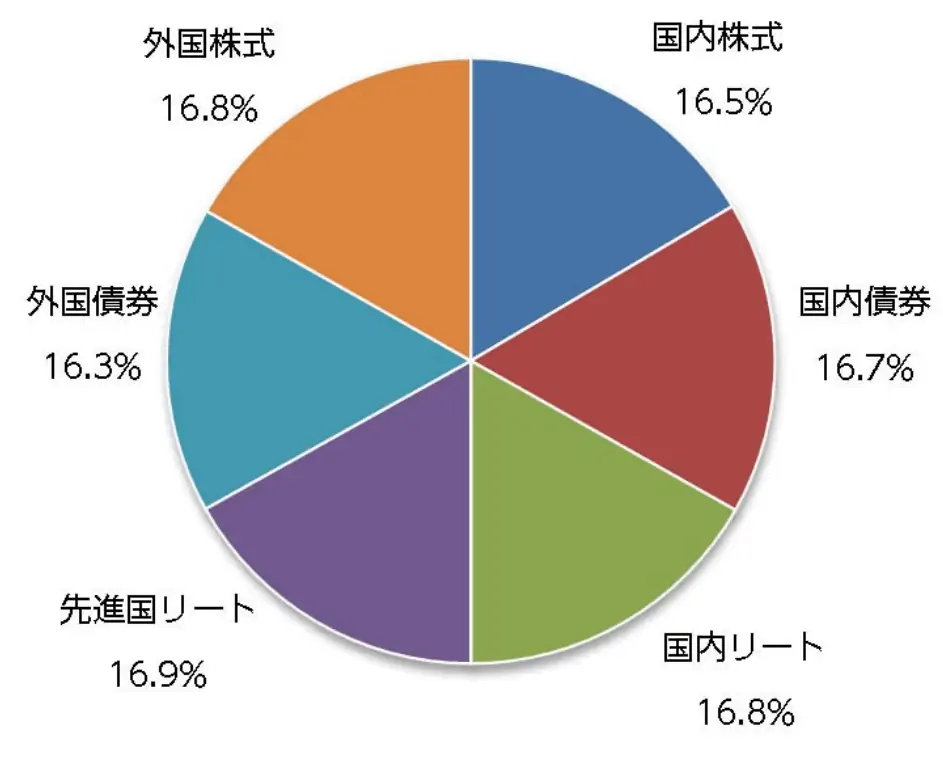

各資産の割合は、以下のグラフのようになっており、株式・債券・REITの3資産が均等配分されており、それぞれで日本国内・外国で2等分した配分(各資産1/6ずつ)になっています。

参考:ニッセイアセットマネジメント

また、各資産の配分比は、6資産均等に16.6%ずつ配分されるように設計されており、それぞれの資産クラスのベンチマークは、下表のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 16.6% | TOPIX |

| 国内債券 | 16.6% | NOMURA-BPI指数 |

| 国内REIT | 16.6% | 東証REIT |

| 先進国株式 | 16.6% | MSCIコクサイ |

| 先進国債券 | 16.6% | シティ世界国債インデックス(除く日本) |

| 先進国REIT | 16.6% | S&P先進国REIT |

どのベンチマークも、一般的な指数(インデックス)です。

以下、本ファンドの手数料や特徴、お得な購入・保有方法などを見ていきます。

ニッセイ・インデックスバランスファンド(6資産均等型)の口コミ1:購入手数料・信託報酬(実質コスト)

購入・売約時にかかる手数料は無料です。

また、ファンド保有時にかかる信託報酬は、0.219%となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.219% |

実質コスト(信託報酬+保管費用など)は、初回決算時(平成30年7月)に更新致します。

実際の資産配分(ポートフォリオ)は?

次に最新の資産配分(ポートフォリオ)状況を見ていきます。

基本構成は既に解説しましたが、各株式市場の動向やファンドの新規購入・解約などにより、微妙に基本構成からはズレてきます。

| 投資クラス | 配分比 |

|---|---|

| 国内株式 | 16.5% |

| 国内債券 | 16.7% |

| 先進国株式 | 16.3% |

| 先進国債券 | 16.8% |

| 国内REIT | 16.8% |

| 外国REIT | 16.9% |

分配金・利回り

本ファンドの決算は年1回(11月)行われます。

これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

また、本ファンドの投資パフォーマンスは、以下の表にまとめたようになっています。

ベンチマークは、各資産クラスのベンチマークを合成した指数です。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 0.1% | 0.1% |

| 3ヶ月 | 1.8% | 1.9% |

| 6ヶ月 | -0.6% | -0.5% |

| 1年 | – | – |

| 3年 | – | – |

| 設定来 | 1.1% | 1.2% |

ベンチマークと比べて、本ファンドのパフォーマンスが若干悪い理由は、ファンドのパフォーマンスが手数料控除後のものになっているためです。

安い手数料のファンドを選ぶ重要性がわかります。

つみたてNISAでも運用可能

本ファンドは、一つ前で解説したニッセイ・インデックスバランスファンド(4資産均等型)と同じように、小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、積立を長期投資で行なう方には、嬉しい新制度です。

ニッセイ・インデックスバランスファンド(6資産均等型)の口コミ・評判【まとめ】評価

本ファンドのデータをまとめると、以下のようになっています。

年率0.219%で、国内外の株式・債券・不動産市場に分散投資が行えます。日本・先進国の資産へバランスよく分散投資したい方には、オススメな資産配分となっています。

- 資産配分:国内と先進国の株式・債券・REIT(計6資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.219%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:100円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(11月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年10月13日)

- 信託財産留保額:無し

また、ニッセイアセットマネジメントから出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

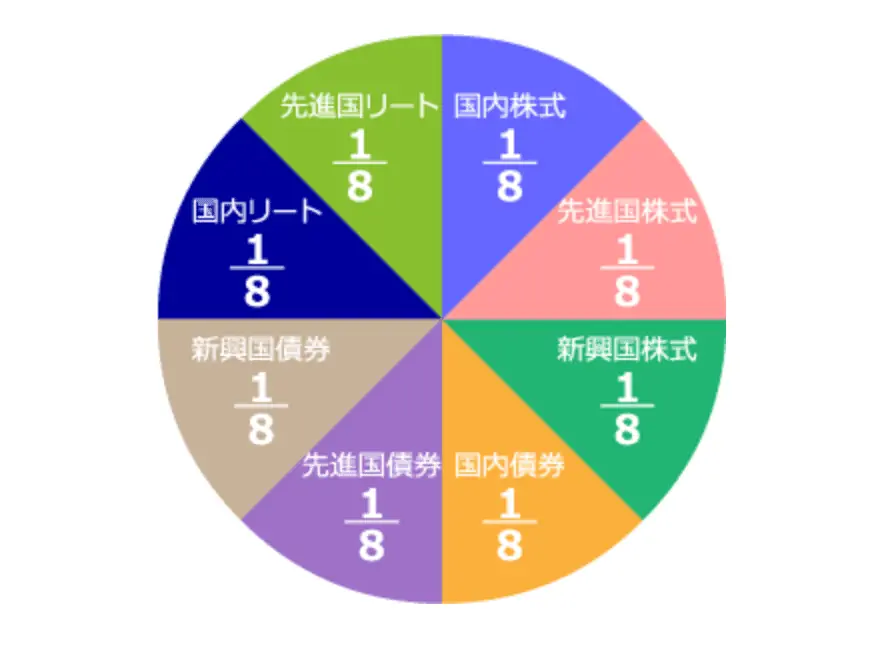

ニッセイ・インデックスバランスファンド(8資産均等型)の口コミ・評判は?

ニッセイ・インデックスバランスファンド(8資産均等型)とは、日本を含む世界中の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 12.5% | TOPIX(東証株価指数) |

| 国内債券 | 12.5% | NOMURA-BPI指数 |

| 先進国株式 | 12.5% | MSCIコクサイ |

| 先進国債券 | 12.5% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 12.5% | FTSE RAFIエマージングインデックス |

| 新興国債券 | 12.5% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 12.5% | 東証REIT指数 |

| 外国REIT | 12.5% | S&P先進国REIT指数(除く日本) |

ニッセイインデックスシリーズの1つで、超低コストで、様々な資産へ分散投資できる点が特徴です。

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.209%(税抜)とバランス型ファンドとしては、かなり安い手数料(信託報酬)です。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.209% |

実質コスト(信託報酬+保管費用など)は、現時点では発表されていないので、初回決算発表後に更新します。

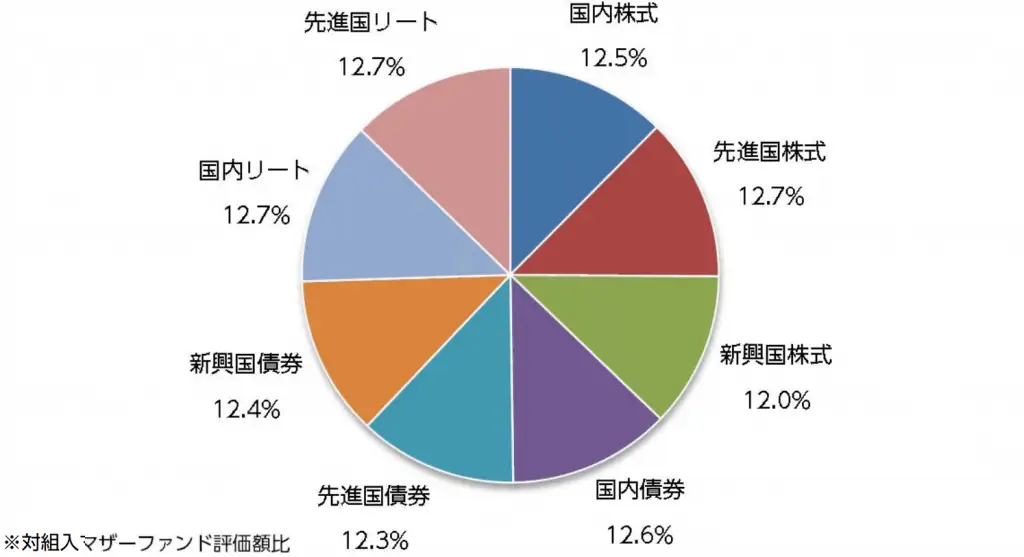

実際の資産配分(ポートフォリオ)は?

次に最新の資産配分(ポートフォリオ)状況を見ていきます。

基本は8資産均等配分ですが、各地域や市場の動向、またファンドの新規購入・解約などにより、微妙に基本構成からはズレています。

| 投資クラス | 配分比 |

|---|---|

| 国内株式 | 12.5% |

| 国内債券 | 12.0% |

| 先進国株式 | 12.7% |

| 先進国債券 | 12.3% |

| 新興国株式 | 12.6% |

| 新興国債券 | 12.4% |

| 国内REIT | 12.7% |

| 外国REIT | 12.7% |

ニッセイ・インデックスバランスファンド(8資産均等型)の分配金・利回り

本ファンドの決算は年1回(11月)行われます。これまで分配金の発生はありません。

分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

また、本ファンドの投資パフォーマンスは、以下の表にまとめたようになっています。

ベンチマークは、各資産クラスのベンチマークを合成した指数です。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.5% | -0.5% |

| 3ヶ月 | 0.4% | 0.5% |

| 6ヶ月 | – | – |

| 1年 | – | – |

| 3年 | – | – |

| 設定来 | 1.4% | 1.6% |

ベンチマークと比べて、本ファンドのパフォーマンスが若干悪い理由は、ファンドのパフォーマンスが手数料控除後のものになっているためです。

ニッセイ・インデックスバランスファンド(8資産均等型)の口コミ・評判【まとめ】評価

本ファンドのデータをまとめると、以下のようになっています。

なんといっても、最大の特徴は手数料の安さです。年率0.209%と超低コストで世界の様々な資産に分散投資を行うことができます。

- 資産配分:国内と先進国の株式・債券・REIT、および新興国の株式・債券(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.209%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:100円から1円単位(SBI証券なら最低100円から積立可能。)

- 決算:年1回(11月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2018年2月13日)

- 信託財産留保額:無し