サイト管理人

サイト管理人口コミ・評判も紹介するので、SBI証券でIPOに参加するか?迷っている方は、ぜひご参考ください!

SBI証券は、大手ネット証券の一角として、IPOの取扱数や主幹事実績が豊富です。また「IPOチャレンジポイント」と呼ばれる独自の抽選ルールもあり、多くのIPO投資家に利用されています。

- IPO取扱数が豊富

- 主幹事実績がトップクラス

- IPOチャレンジポイントで当選確率アップ

このように、IPO投資でメリットが多いSBI証券ですが、

- 抽選ルールの詳しい特徴は?

- IPOチャレンジポイントの仕組みは?

- 注意点・デメリットは?

- 口コミ・評判は?

など、様々な疑問・質問があると思います。

そこで、本記事では、SBI証券のIPO抽選ルールやIPOの品揃え(取扱い状況)などを解説し、さらに他のIPOに強い証券会社と比較し、SBI証券のメリット・デメリットをまとめていきます。

IPOチャレンジポイント・SBI証券のIPOのルール・抽選方法は?

サイト管理人

サイト管理人次に、本記事の本題「SBI証券のIPO」について解説していきます。

SBI証券のIPO抽選ルールを理解する上で重要になるのが、二種類の抽選方法です。

ネット口座で、個人投資家に配分する比率を「100%」とした場合、70%が通常抽選(申込株数に応じて抽選口数が変動)、残り30%がIPOチャレンジポイントによる抽選となっています。

| 抽選方法 | 配分 |

|---|---|

| 通常抽選 | 70% |

| IPOチャレンジポイント | 30% |

7割が配分される通常抽選は、機械でランダムに当選を決定する一般的な抽選方法です。

ただし、一人一口の平等抽選ではなく、申込み株数に応じて抽選口数が変わる抽選方式を採用しています。

サイト管理人

サイト管理人申込み株数が多くなればなるほど、申し込み口数も多くなので、資金力が豊富な投資家に有利な抽選方法と言えます。

ただし、次に解説するように、SBI証券では「初心者の方やIPOの落選者・小資金の方」を救済する仕組みとして、IPOチャレンジポイントという画期的な抽選方式も採用しています。

IPOチャレンジポイントの貯め方・当選確率アップ!

サイト管理人

サイト管理人次に、SBI証券IPOの最大の特徴である「IPOチャレンジポイント」について、仕組みや特徴、メリット・デメリットなどについて解説していきます。

IPOチャレンジポイントとは?仕組み・特徴

IPOチャレンジポイントとは、SBI証券でのIPO抽選に落選した場合にもらえるポイントです。

ポイントに有効期限は無く、落選1回毎に「1ポイント」が付与されます。

- IPO落選時に貰える

- 落選1回につき、1ポイント

- ポイント有効期限は無い

- IPOチャレンジポイントの当選枠は全体の30%

→ ポイントが多い人から「当選」 - ポイント抽選で落選した場合、

ポイントは戻ってくる(消費されない)

ネット配分のうち「30%」を占める「IPOチャレンジポイント抽選」は、チャレンジポイントが多い人から当選するシステムです。

他の証券会社では、IPO抽選に落選した場合、特に何もありません。

それに対して、SBI証券であれば、どんどんIPO抽選に申し込んで落選すればするほど、次回の抽選に当たりやすくなるので、落選を恐れず抽選に参加する事が可能です。

サイト管理人

サイト管理人初値高騰する可能性があり、競争率の高い「S級IPO」は、一般的な抽選では中々当たりませんが、チャレンジポイントを貯める事で当選のチャンスが出ててきます!

そのため、私自身も、落選を恐れず、SBI証券でドンドンIPO抽選に参加しています!

IPOチャンレジポイントのメリット:小資金の方でも当選のチャンス

IPOチャレンジポイントのメリットは、小資金の方・初心者の方でも当選のチャンスがある点です。

先に解説したように、SBI証券の個人配分の70%を占める「通常抽選(ランダム抽選)」では、申込株数が多い方が有利な抽選方式でした。

一方、IPOちゃんレンジポイントの抽選では、資金力に関係無く「ポイントが多い人」であれば誰でも当選可能です。

つまり、最低株数「100株」で申し込み続け、チャレンジポイントを獲得していけば、将来的に初値の高騰が予想されているIPO銘柄にも当選する可能性があります。

- 小資金の方でも当選のチャンス

- 100株申込みでIPO抽選に参加

→ 落選時にポイントを貯める

→ 貯めたポイントでIPOに申し込む!

IPOチャンレジポイントのデメリット:ポイントを貯めるまでに時間がかかる

SBI証券の「IPOチャレンジポイント」画期的な仕組みだと思うのだけど、何かデメリット・注意点はありますか?

サイト管理人

サイト管理人損することは無いのだけど「ポイントを貯めるのに時間がかかる」点がデメリットと言えばデメリットです!

IPOチャレンジポイントの抽選に参加する上で頭に入れておきたい点が、「当選する分のIPOチャレンジポイントを貯めるには、数年程度の時間が必要」な点です。

SBI証券から正式なデータは公表されていませんが、インターネットやTwitterなどの参加者の声を総合してみると、少なくとも200ポイント程度、人気の銘柄であれば300〜400P以上のポイントが必要な場合もあります。

サイト管理人

サイト管理人私が参入した頃は、100P台でも当選することがありましたが、近年では必要ポイント数が増えている印象です。

毎年、SBI証券では、80〜90銘柄のIPO抽選が開催されているので、3年間で「240〜270P」を貯められますので、よほどの人気(初値高騰予想)の銘柄で無ければ、数年貯めれば当選のチャンスがあります。

サイト管理人

サイト管理人「IPO取扱数が業界トップクラス」でも解説するように、SBI証券は、IPOの取扱数が業界トップクラスなので、チャレンジポイントを貯める機会は十分にあります!

IPOチャレンジポイントが貯まるキャンペーンも!

SBI証券では「不定期」で、IPOチャレンジポイントをたくさん貯めることができるキャンペーンを開催ます。

現在、開催予定はありませんが、キャンペーンが開催されれば、一気にポイントを貯める事も可能です。

IPOチャレンジポイントやSBI証券でIPO抽選に参加するメリット

ここまで解説してきた「IPOの抽選ルール」や「SBI証券の特徴」を考慮すると、SBI証券でIPO抽選に参加するメリットは、以下の3つが挙げられます。

- IPOチャレンジポイントで当選確率アップ

- IPO取扱数がトップクラス

- 主幹事実績が豊富

- 前受金が不要(*抽選時には必要)

以下、それぞれの項目・メリットについて詳しく解説して行きます。

SBI証券IPOのメリット①:IPOチャレンジポイントで誰でも当選のチャンス!

まず一つのメリットが、「IPOチャレンジポイントで当選確率アップ!」で詳しく解説した「IPOチャレンジポイント」です。

落選の度にポイントが貯まり、ポイントに有効期限は無いので、誰でもいつかはIPOに当選する仕組みになっています。

SBI証券IPOのメリット②:IPO取扱数がトップクラス

そして、2つのメリットが、IPOの取扱数が多い点です。

取扱実績は、業界トップクラスとなっており、毎年行われるIPO(新規公開株)の80%〜90%をカバーしています。

サイト管理人

サイト管理人SBI証券に口座を開設していれば、ほぼ全てのIPO抽選に参加できます!

IPO抽選のための証券会社選びで重要となってくるのが「IPOの取扱実績」です。

どんなに良い抽選方式を採用している証券会社でも、IPOの取扱数が少ないと、当選する枠が少ないということなので、あまり意味がありません。

SBI証券の過去6年間の取り扱い実績は、下表のようになっており、大手証券会社の「SMBC日興証券」や「野村証券」を抜き、業界最高水準の取扱い銘柄数となっています。

SBI証券IPOのメリット③:主幹事実績が豊富

IPOの割当が圧倒的に多い「主幹事」の実績が豊富な点も、SBI証券でIPOを行うメリットです。

表は、各証券会社の近年の主幹事実績(主幹事でIPOを行なった銘柄数)です。SMBC日興証券と比較すると少なめですが、ネット証券の中では圧倒的な主幹事実績となっています。

| 証券会社 | 2019年 | 2018年 | 2017年 | 2016年 | 2015年 |

|---|---|---|---|---|---|

| 松井証券 | 0 | 0 | 0 | 0 | 0 |

| SMBC日興証券 | 20 | 21 | 13 | 13 | 27 |

| SBI証券 | 7 | 11 | 8 | 13 | 9 |

| 大和証券 | 22 | 13 | 18 | ||

| 野村証券 | 17 | 23 | 27 | 18 | 28 |

| みずほ証券 | 13 | 22 | 14 | 18 | 27 |

| auカブコム証券 | 5 | 6 | 4 | 0 | 0 |

| マネックス証券 | 0 | 0 | 1 | 0 | 0 |

主幹事とは、IPOを引き受ける証券会社の中で、特に中心となる証券会社です。

幹事よりも「10倍程度多く」IPOが配分されることがあるため、主幹事の証券会社からIPO抽選に参加する事が、当選確率を上げるための重要な要因になり得ます。

当たりクジの絶対数は、主幹事が圧倒的に多いって事ね?

サイト管理人

サイト管理人その通り!基本的には、IPO抽選の時は、主幹事から優先的に抽選に参加するのが良いですね!

だから、よく主幹事に選ばれる「SBI証券」の口座を持ってくおくと有利になる場合が多いんだ!

取扱銘柄数の表に出てきた

- 楽天証券

- GMOクリック証券

- 松井証券

- SBIネオトレード証券(旧ライブスター証券)

は、主幹事実績が無いため、上の表には無記載。

SBI証券IPOのメリット④:【前受金不要】事前入金なしで抽選に申し込める!

SBI証券では、IPO申込み時に前受金が不要です。

ただし、岡三オンラインのIPOのように「当選確定時に入金すれば良い」のでは無く、抽選日には入金する必要がある点に注意が必要です。

サイト管理人

サイト管理人抽選日までに、SBI証券の口座へ入金すれば良いので、資金移動に「やや」余裕が持てますね!

ちなみに、以下の証券会社は、IPO抽選に当選した場合のみ、入金を行えば良い完全な「前受金不要」の証券会社です。

抽選日にすら、口座に資金が入っている必要がないので、資金0円(事前入金なし)でIPO抽選に参加できます。

| 証券会社 | 抽選ルール | 取扱実績 | ライバル数 | 手数料 |

|---|---|---|---|---|

| 岡三オンライン おすすめ! | 100%平等抽選+ステージ制 | ○ | ◎ | 安い (100万円以下:無料) |

| 野村証券 | 対面+ネット | ◎(主幹事多い) | × | 割高 |

| 松井証券 | 平等抽選 | △ | △ | 普通 |

| SBIネオトレード証券 | 100%平等抽選 | × | ○ | 割安 |

| むさし証券 | 100%平等抽選 | △ | ○ | 割安 |

| DMM.com証券 | 完全平等 | △ | ○ | 割安 |

| エイチ・エス証券 | 完全平等+優遇抽選 | △ | ○ | ネット口座は割安 |

表中のライバル数は、口座開設数の事。

○は、口座開設数が少なく、ライバルが少ないの意味。

個人的には、ライバルが少なく、資金移動が用意な「岡三オンライン・DMM.com証券・松井証券」で、毎回抽選に参加しています。

入金が必要なのは当選した時だけなので、前受金不要の証券会社で抽選がある時は、毎回抽選に参加しています。

前受金不要で抽選に参加できる証券会社の詳細や比較・一覧は、以下の記事をご参考ください。

個人的には、私も含め小資金でipo抽選に臨む方は「SBI証券でIPOチャレンジポイントを貯める」「前受金不要の証券会社からドンドン抽選に参加する」の二つが、IPOに当選するための基本戦略だと思っています。

- 前受金不要の証券会社から積極的に抽選に参加

- SBI証券でIPOチャレンジポイントを貯める

SBI証券IPOのメリット⑤:NISA口座でもIPOを取り扱い可能

NISA口座でIPOを取り扱うことができる点もSBI証券でIPO抽選を行うメリットの1つです。

IPOは、初値で大きな利益をあげることがあります。

そのため、一般口座・特定口座で取引した場合、利益の約20%分が税金として引かれてしまいますが、NISA口座ならこの値上がり益が非課税になるので、大きなメリットです。

SBI証券IPOのメリット【まとめ】

ここまでように、SBI証券は、独自の抽選ルール「IPOチャレンジポイント」や取扱銘柄数・主幹事実績などで、IPOに必須の証券会社です。

- IPOチャレンジポイントで当選確率アップ

- IPO取扱数がトップクラス

- 主幹事実績が豊富

- 前受金が不要(*抽選時には必要)

IPOに当選するまで、チャレンジポイントを貯めるに一苦労しますが、「誰でもいつかは当たる」システムなので、コツコツ努力する事で、将来大きな利益をあげることが可能です。

チャレンジポイントは、キャンペーンで貯める事も可能なので、キャンペーン開催時に確認しましょう。

IPOチャレンジポイントやSBI証券IPOのデメリット/注意点は?

メリットが大きそうなSBI証券のIPOだけど、注意点・デメリットはありますか?

サイト管理人

サイト管理人注意点があるとすれば、抽選に参加するための入金のタイミングと、抽選方式ですね!

- 平等抽選では無い!資金力がある人が有利!

- 抽選前に事前入金が必要!

以下、各項目について詳しく解説していきます。

100%平等抽選では無いので資金力のある方に有利

「SBI証券のIPO抽選ルール」で解説したように、SBI証券のネット配分の70%を占めるランダム抽選は、申し込み株数に応じて抽選口数が多くなるルールとなっています。

そのため、申し込み株数「100株」の投資家Aと申し込み株数「1万株」の投資家Bでは、投資家Bが、投資家Aよりも100倍当選期待値が高い事になります。

サイト管理人

サイト管理人投資資金が多い方に、有利な抽選ルールとなっています。

ただし、IPOチャレンジポイントもあるので、小資金で抽選に参加する方は、100株で積極的に申し込んでポイントを貯めて行きましょう。

サイト管理人

サイト管理人私も、資金がないので、100株申し込みで「チャレンジポイント」を貯める戦略をとっています。

ちなみに、マネックス証券やDMM.com証券などでは、100%平等抽選を採用しているので、そういった証券会社の利用も検討してみると良いでしょう。

100%平等抽選とは、申込み株数(口数)に関係なく1人1票の抽選申込みとなる抽選方法です。例えば、1口(100株)10万円のIPOの場合、10万円(1口)分申し込もうが、1000万円(100口)分申し込もうが、1人1票の抽選となります。

通常の証券会社では、申込み口数が多ければ、その分抽選口数(票数)も多くなるため、たくさんの口数を申込む人(資金力のある人)が当選しやすいルールとなっていますが、100%平等抽選では、資金力に関係なく当選のチャンスがあります。

【資金拘束】抽選前に事前入金が必要!

「前受金が不要」で解説したように、SBI証券では、IPOの申込み時に必要資金を入金しておく必要はありませんが、抽選日

までに、申込み株数に応じた資金を入金しておく必要があります。

岡三オンラインのように、当選した場合のみ入金すれば良い「前受金不要」の証券会社もあります。

そのため、これらの証券会社と比較すると、当選・落選に関わらず入金の必要があるSBI証券は、資金拘束のデメリットがあるという事になります。

前受金不要で抽選に参加できる証券会社の詳細や比較・一覧は、以下の記事をご参考ください。

SBI証券でIPOを申し込む方法・手順

サイト管理人

サイト管理人次に、SBI証券でIPO抽選に参加する流れを解説していきます。SBI証券でIPOを申し込む際に、ご参考ください。

更新予定。

IPOスケジュール

過去の実績・スケジュール

2020年7月・8月、SBI証券では「8件」のIPOの取り扱いました。

| 銘柄名 | 証券コード | ブックビルディング期間 | 購入期間 | 上場日 | 初値騰落率 |

|---|---|---|---|---|---|

| ティアンドエス | 4055 | 7月20日〜7月28日 | 7月30日〜8月4日 | 8月7日 | ー |

| モダリス | 4883 | 7月14日〜7月20日 | 7月22日〜7月29日 | 8月3日 | ー |

| 銘柄名 | 証券コード | ブックビルディング期間 | 購入期間 | 上場日 | 初値騰落率 |

|---|---|---|---|---|---|

| サン・アスタリスク | 4053 | 7月14日〜7月21日 | 7月22日〜7月29日 | 7月30日 | ー |

| 日本情報クリエイト | 4053 | 7月13日〜7月17日 | 7月21日〜7月28日 | 7月31日 | ー |

| KIYOラーニング | 4053 | 6月30日〜7月6日 | 7月8日〜7月13日 | 7月15日 | ー |

| アイキューブドシステムズ | 4495 | 6月29日〜7月3日 | 7月7日〜7月10日 | 7月15日 | ー |

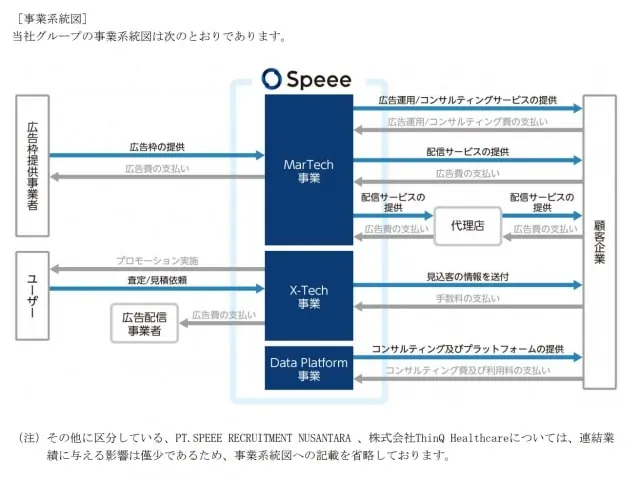

| Speee(スピー) | 4499 | 6月25日〜6月30日 | 7月2日〜7月7日 | 7月10日 | ー |

| ブランディングエンジニア | 7352 | 6月22日〜6月26日 | 6月30日〜7月3日 | 7月7日 | ー |

以下、各IPO銘柄のスケジュールや企業のビジネス、おすすめの取扱証券会社などを解説していきます。

IPOチャレンジポイントがある「SBI証券」とは?

SBI証券は、SBIグループ(SBIホールディングス)の証券会社です。

国内株式や投資信託だけでなく、米国株などの外国株、債券、FX、個人型確定拠出年金など幅広い金融商品を扱っており、ネット専業の証券会社としては、口座開設者数(シェア)1位を獲得しています。

| 会社名 | 株式会社SBI証券 |

|---|---|

| 登録番号 | 金融商品取引業者 関東財務局長(金商)第44号 銀行代理業者許可番号 関東財務局長(銀代)第12号 |

| 所在地(住所) | 東京都港区六本木1-6-1 |

| 役員 | 代表取締役会長:北尾 吉孝代代表取締役社長:髙村 正人代表取締役副社長:廣田 俊夫 |

| 資本金 | 約483億 |

| 加入団体 | 日本投資者保護基金 |

| 加入協会 | 日本証券業協会一般社団法人 金融先物取引業協会一般社団法人 第二種金融商品取引業協会 |

| 会社HP | https://site2.sbisec.co.jp/ |

基本的に、SBI証券の口座を持っていれば、国内・外国の株式や投資信託など、個人投資家が利用する金融商品は全て取引可能です。

- ネット証券シェア一位の人気と実力

- 主要商品が全て取引可能!

- 株式売買手数料が最安で0円(無料)

- SBBO-Xで手数料完全無料!

- 投資信託の保有や各種取引でTポイントが貯まる!

- Tポイントで投資信託が100円から買える!

- IPOに強い!取扱数・主幹事実績が豊富

- 米国ETFの為替・売買手数料が最安水準!

- NISA口座なら国内株式の売買手数料が無料

- 株主優待検索用のツールが充実!優待投資家にも人気!

- キャンペーンがお得!高額ポイント・現金がもらえる

今回解説する「IPO」以外にも、手数料の安さや利便性、投資ツール・情報の充実など、他の証券会社には無い魅力・メリットが、たくさんあります。

SBI証券の特徴やメリット・デメリット、口コミ・評判などの詳しい解説は、以下の記事をご参考ください。