投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

楽天VTIやSBI・V・シリーズの投資信託を他の証券会社より、お得に購入・保有できます!

今なら、口座開設キャンペーンで、最大116万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設してしまいましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

米国株へ超低コストで分散投資ができる「楽天VTI」や「SBI・V・全米株式インデックスファンド」は、つみたてNISAなど、長期の資産運用に、定番の投資信託です。

しかし、

- 米国株への投資は、どの投資信託が良い?

- VTIが人気だけど何が良いの?

- SBI・Vと楽天バンガードどっちが良い?

などの疑問・質問があると思います。

そこで、本記事では、米国株式市場への分散投資を目的した投資信託(特にVTIに連動したファンド)を徹底比較していきます。

サイト管理人

サイト管理人どの投資信託を積立するか?迷っている方は、ぜひご参考ください。

【徹底比較】どっちが良い?楽天VTI vs SBI・V・全米株式インデックスファンド

楽天VTIとSBI・V・全米株式インデックスファンドの特徴を振り返りつつ、両ファンドの違いを比較・評価していきます。

楽天VTI:楽天・バンガード全米株式・インデックスファンドの特徴

楽天VTI(正式名称:楽天・全米株式インデックス・ファンド)は、米国株式市場への投資を目的としたインデックスファンドです。

CRSP USトータル・マーケット・インデックスをベンチマークする米国ETF「バンガード・トータル・ストック・マーケットETF(VTI)」に、日本円で投資できる点が特徴です。

- ベンチマーク:CRSP USトータル・マーケット・インデックス

- 購入手数料:無料

- 管理費用(税込):年率0.162%(信託報酬含む)

*その他諸経費を含む実質コスト:初回決算待ち - 売買単位:1万円から1円単位

- 決算:年1回(7月15日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年9月29日)

- 信託財産留保額:無し

サイト管理人

サイト管理人楽天証券だけでなく、他のネット証券でも購入・積立が可能です!

楽天VTIの詳細は、以下の記事をご参考ください。

SBI・V・全米株式インデックス・ファンドの特徴

SBI・V・全米株式インデックス・ファンドは、アメリカ株式市場への分散投資を目的とした投資信託です。

S&P500よりもカバー範囲が広い株価指数「CRSP USトータル・マーケット・インデックス」をベンチマークとしており、米国株3,800銘柄以上から構成されています。

- ベンチマーク:CRSP USトータル・マーケット・インデックス

- 購入手数料:無料

- 管理費用(税込):年率0.0938%(信託報酬含む)

*その他諸経費を含む実質コスト:初回決算待ち - 売買単位:1万円から1円単位

- 決算:年1回(7月11日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2021年6月29日)

- 信託財産留保額:無し

SBI・V・全米株式インデックス・ファンドの詳細は、以下の記事をご参考ください。

サイト管理人

サイト管理人VTIに連動する二つのファンドの特徴が分かったところで、手数料やパフォーマンスなどを比較していきます。

【比較①】購入手数料・信託報酬が安いのはどっち?

投資コストは、SBI・V・全米株式インデックス・ファンドに軍配が上がります。

| 項目 | 楽天VTI | SBI・V・ 全米株式 |

|---|---|---|

| 購入手数料 | 無料 | 無料 |

| 信託報酬 | 年率0.162% (税込み) | 年率0.0938% (税込み) |

| 信託財産留保額 *売却コスト | なし | なし |

購入時・売却時の手数料は、どちらのVTI連動ファンドもかかりませんが、VTIの経費率を含む「信託報酬」は、SBI・V・全米株式インデックス・ファンドの方が安くなっています。

【比較②】実質コストが安いのはどっち?

次に、信託報酬以外に発生する経費(隠れコスト)

- 売買委託手数料

- 有価証券取引税

- 保管費用

などを含めた、投資信託の実質コストを比較していきます。

| 項目 | 楽天VTI | SBI・V・ 全米株式 |

|---|---|---|

| 信託報酬 (年率、税込) | 0.162% | 0.0938% |

| 実質コスト | 0.187% | 決算前 |

現状、SBI・V・全米株式は、初回決算が出るまで、実質コストは分かりませんので、わかり次第、比較・検証していきます。

【比較③】投資パフォーマンス・利回りの違い

次に、両VTI連動ファンドの投資パフォーマンス・利回りの比較を行っていきます。

| 期間 直近 | 楽天VTI | SBI・V・ 全米株式 |

|---|---|---|

| 1ヶ月 | -2.2% | -2.2% |

| 3ヶ月 | -7.9% | -7.8% |

| 6ヶ月 | -6.4% | -6.3% |

| 1年 | +6.6% | +6.6% |

投資パフォーマンス(利回り)は、ほぼ同じ水準です。

同じETFに連動する投資信託なのに、パフォーマンスが微妙に違う要因は、以下の二点があげらます。

- 手数料の違い

- 運用方法の違い

要因①:手数料(信託報酬など)の違い

手数料は、投資家への確実なマイナスリターンとなり、投資信託のパフォーマンスを悪化させます。

そのため、信託報酬が安い、SBI・V・全米株式の方が、パフォーマンスが良くなる傾向・可能性があります。

ただし、この点は、SBI・V・全米株式インデックス・ファンドの実質コスト確認後に再点検する必要。

サイト管理人

サイト管理人実質コストが開示された段階で結果をまとめていきます!

要因②:運用方針の微妙な違い(現金比率・先物・レンディングなど)

投資パフォーマンスの微妙な違いの二つ目の要因は、微妙に違うファンドの「運用方針」です。

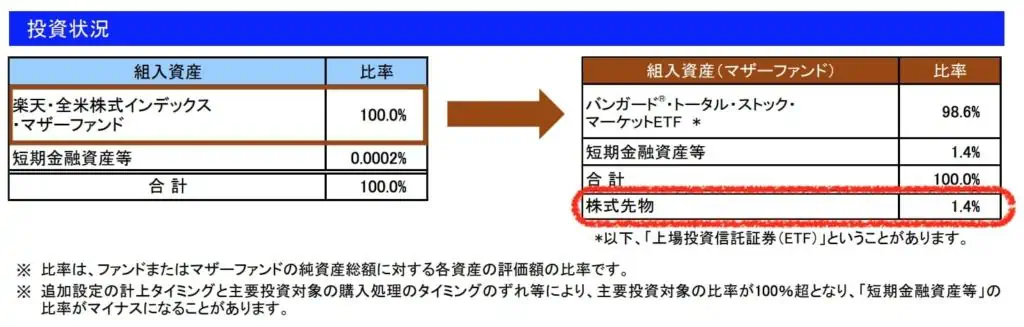

楽天VTIは、ベンチーマークとの連動性確保のため「先物」を利用しています(下図参照)。

一方、SBI・V・米国株式は、先物を利用していません。

なんで、先物が必要なの?指数との連動性を高めたいなら、資産の100%をETFにすれば良いんじゃない?

サイト管理人

サイト管理人良い質問ですね!

投資信託の運用では、解約者に払い戻すお金などを確保するため、資産の一部を現金で保有しておく必要があるんだ!

例えば、上の楽天VTIの組み入れ資産で、短期金融資産等の中に現金が含まれます。

現金は、ベンチマークと一緒に価格が上下しないので、現金比率が多ければ多いほど、乖離が生まれます。

- 投資信託では、ファンド解約者に備え、一定割合の現金が組み入れられている。

- 現金の比率分、ベンチマークとの乖離要因

→ これを極力防ぐため「先物」を活用

また、楽天VTIの運用報告書にもあるように、楽天VTIでは貸付(レンディング)が行われています。

投資信託財産の効率的な運用に資するため、有価証券の貸付取引を可能とし、またその有価証券の貸 付取引から生ずる品貸料の一部を報酬として投資信託財産から支弁することが可能となるよう投資信託 約款に必要な変更を行いました。

引用元:楽天・全米株式インデックス・ファンド交付運用報告書

- 一部VTIの貸付で「品貸料」が受け取れる。

- 品貸料は、ファンドにプラス。

- 貸付先の破綻リスクをとることになる。

貸付先(レンディング・エージェントを含む)の破綻リスクに関しては、以下のように明記されています。

有価証券の貸付取引等において、取引先リスク(取引の相手方(レンディング・エージェントを含みます。)の 倒産等により契約が不履行になる危険のこと)が生じる可能性があります。

引用元:楽天投資顧問-楽天・全米株式インデックス・ファンド投資信託説明書(交付目論見書)

【比較④】組み入れ銘柄・業種(セクター)構成比率の違い

次に、組み入れ銘柄や業種(セクター別)の構成比率を見ていきます。

「要因②:運用方針の微妙な違い(現金比率・先物・レンディングなど)」で解説したように、運用方針の違いで、微妙に組み入れ銘柄の比率が変わってきます。

| 組み入れ 上位銘柄 | 楽天VTI での比率 | SBI・V・ 全米株式 |

|---|---|---|

| アップル | 5.5% | 5.7% |

| マイクロソフト | 4.9% | 5.1% |

| アルファベット | 3.2% | 3.3% |

| アマゾン・ドット・コム | 2.5% | 2.5% |

| テスラ | 1.5% | 1.5% |

| ユナイテッドヘルス・グループ | 1.1% | 1.3% |

| バークシャー・ハサウェイ | 1.3% | 1.3% |

| ジョンソン&ジョンソン | 1.1% | 1.3% |

| メタ・プラットフォームズ | 1.1% | 1.0% |

| エクソン・モービル | 1.0% | 1.0% |

運用方針が微妙に違うため、組み入れ上位銘柄の構成比率にも、若干の違いがあります。

【比較⑤】人気ランキングで上位なのは?

大手ネット証券(楽天証券・SBI証券・マネックス証券)のNISA口座でよく積立されている投資信託のランキングは、以下のようになっています。

| ランキング | 楽天証券 | SBI証券 | マネックス証券 |

|---|---|---|---|

| 1位 | eMAXIS Slim 全米株式(S&P500) | SBI・V・S&P500 インデックス | eMAXIS Slim 全米株式(S&P500) |

| 2位 | eMAXIS Slim全世界株 (オールカントリー) | eMAXIS Slim全世界株 (オールカントリー) | eMAXIS Slim全世界株 (オールカントリー) |

| 3位 | 楽天VTI | eMAXIS Slim 全米株式(S&P500) | eMAXIS Slim 先進国株式 |

| 4位 | eMAXIS Slim全世界株 (除く日本) | SBI・V・全米株式 インデックス | |

| 5位 | eMAXIS Slim 先進国株式 | eMAXIS Slim 先進国株式 |

SBI・V・全米株式は楽天証券で積立・購入できないため、楽天証券ではランキング圏外となっています。

一方、楽天VTI(楽天バンガード・全米株式)は、SBI証券で購入できますが、TOP10には入っていません。

本家ETF(VTI)を含めた比較

次に、楽天VTIやSBI・V・米国株式インデックス・ファンドの大元のETF「バンガード・トータル・ストック・マーケットETF(ティッカーコード:VTI)」合わせて、比較していきます。

そもそも本家「VTI」はどんなETF?

バンガード・トータル・ストック・マーケットETF(略称:VTI)は、バンガードETFの一つで、米国株式市場への分散投資を目的としたETFです。

CRSP USトータル・マーケット・インデックスをベンチマークしており、アップルやマイクロソフト等の大型株から中小型株まで、3,800以上の企業(銘柄)から構成されています。

- ベンチマークは「CRSP USトータル・マーケット・インデックス」

- 大型株から中小型株まで米国株式の全体をカバー

- 手数料の安さが魅力

VTIのコストや構成比率などの詳細を見る↓

VTIのコスト(経費率・売買手数料)

ETFの保有中にかかる手数料(経費率)は年率0.03%と、米国株への投資を目的としたETFとしては「バンガード・S&P500ETF(VOO)」と並び、最安手数料となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 売買手数料 | ETF売買時 | 米国株式同様の手数料 |

| 経費率 | ETF保有時 | 年率0.03% |

本ETFは米国株式市場に上場する「米国ETF」であるため、取引には「株式売買手数料」と日本円を米ドルへ両替する際の「為替手数料」の、2種類の手数料が発生します。

構成銘柄(米国株)の比率は?

次に、本ETFにどのような銘柄が組み込まれているか見ていきます。

本ETFは、CRSP USトータル・マーケット・インデックスをベンチマークとしており、約3,800銘柄から構成されています。構成銘柄の上位10銘柄の構成比率は、以下のようになっています。

| 銘柄 | 構成比 | 業種(セクター) |

|---|---|---|

| マイクロソフト | 3.5% | テクノロジー |

| アップル | 2.8% | テクノロジー |

| アマゾン | 2.7% | 消費者サービス |

| アルファベット | 2.2% | テクノロジー |

| 1.6% | 情報技術 | |

| バークシャー・ハサウェイ | 1.4% | 金融 |

| ジョンソン&ジョンソン | 1.3% | ヘルスケア |

| JPモルガン・チェース | 1.2% | 金融 |

| エクソン・モービル | 1.1% | エネルギー |

| VISA | 1.0% | 金融 |

上位10銘柄の全体に対する割合は18.8%となっており、上位銘柄だけの割合が大きいということはなく、分散が効いています。

また、アップルやマイクロソフト、アマゾンなど全世界でも有名な企業が多く組み込まれています。

また、バフェット氏率いるバークシャーもランクインしています。本ファンドを利用することで、有名経営者の企業や米国のグローバル企業に分散投資が行えることがわかります。

分配金(配当金)利回り・パフォーマンス

本ETFの決算は年4回(3月・6月・9月・12月)です。過去1年の分配金は、下表のように推移しています。

直近の分配金は、1口あたり約0.70ドルとなっており、利回りは1.86%となっています。

| 決算月 | 分配金[米ドル] (1口あたり) |

|---|---|

| 2019年9月 | 0.700 |

| 2019年6月 | 0.547 |

| 2019年3月 | 0.772 |

| 2018年12月 | 0.721 |

本ETFの他、米国の人気ETFは、以下をご参照ください。

米国株ETFの手数料・パフォーマンス比較

次に、米国株式市場を投資対象とするETFの手数料やパフォーマンスを比較していきます。

手数料の比較

下表は、米国株式市場を投資対象とする低コストETFの手数料を比較した表です。

| 銘柄名(コード・ティッカー) | 信託報酬 (経費率) | ベンチマーク | 種類 |

|---|---|---|---|

| バンガード・S&P500ETF(VOO) | 0.03% | S&P500 | 米国ETF |

| バンガード・トータル・ストック・ マーケットETF(VTI) | 0.03% | CRSP USトータル・ マーケット・インデックス | 米国ETF |

| iシェアーズS&P500ETF(IVV) | 0.04% | S&P500 | 米国ETF |

| SPDR S&P500 ETF(1557) | 0.095% | S&P500 | 国内ETF |

| UBS ETF米国株(1393) | 0.14% | MSCI米国インデックス | 国内ETF |

| Simple-X NYダウ・ジョーンズ・ インデックス上場投信(1679) | 0.15% | NYダウ | 国内ETF |

| 上場インデックスファンド米国株式 (1547) | 0.16% | S&P500 | 国内ETF |

本ETFの他にも多数の低コストETFがありますが、本ETFはバンガード・S&P500ETF(VOO)に並び、最安の手数料となっています。

経費率などの投資コストは、我々投資家への確実なマイナスリターンとなり、投資パフォーマンスを悪化させます。そのため、本ETF「バンガードVTI」のように、コストの安いETFを選ぶことが、パフォーマンス向上のために重要です。

パフォーマンス比較

次に、バンガード・トータル・ストック・マーケットETF(VTI)と本ETF(VOO)のパフォーマンスを比較します。

サイト管理人

サイト管理人手数料が同じでも、微妙に構成銘柄が違う「VTI」と「VOO」を比較します。

両ETFは、手数料が最安コストで並ぶものの、ベンチマークが違うため、パフォーマンスに違いが出てきます。

ベンチマークの基本的な違いは、カバーする株式の対象数(銘柄数)です。

VOOは、S&P500がベンチマークであるため、大型株が中心で市場全体の時価総額の8割程度の銘柄しかカバーしていませんが、VTIはVOOの構成銘柄に加えて、中小型株も含むため米国市場のほぼ100%をカバーすることができます。

参照:yahoo finance

分散性の観点から言えば、VTIの方が銘柄数・規模ともに良いですが、過去10年ではパフォーマンスに大きな違いはないようです。

サイト管理人

サイト管理人好みによって銘柄を選ぶと良いでしょう。

個人的には、分散性もあり中小型株の成長も取り込めるVTIが好みです。

自動積立・分配金の再投資がしたい場合

ETFの場合、購入時の注文を株価ベースで行なわなくてはいけなかったり、分配金の再投資を自分でやらなくてはいけない等、少々面倒な部分があります。

米国ETF・米国株も「SBI証券」の定期買付サービスを利用すれば、毎月の自動積立が行えます。

そこで、便利なのがインデックスファンドです。分配金の自動再投資や自動積立、金額ベースでのファンドの購入などを行なうことができます。

【まとめ】VTIの評価

本ETFのデータをまとめると、以下のようになります。

年率0.03%の手数料で米国の有名グローバル企業に投資を行うことができます。また、購入先を工夫すれば、取引手数料を抑えることもできます。

- ベンチマーク:CRSP USトータル・マーケット・インデックス

- 取引手数料:SBI証券のトータルコストが最安(NISAなら買付手数料無料)

- 信託報酬(税抜):年率0.03%

- 決算:年4回(3月・6月・9月・12月)

- 償還日:無期限(設定日:2010/9/7)

VTIなど海外ETFのおすすめ購入先・証券会社は?

SBI証券が最安手数料!最低手数料0円(無料)

米国株は、手数料の安いネット証券で取引を行うのが良いでしょう。

米国株・ETFの取引が安価で行えるネット証券は、SBI証券・楽天証券・マネックス証券・DMM.com証券(DMM株)の4つがありますが、SBI証券の手数料が最も安くなります。

米国株・ETFを取引する場合は、株式の売買時に係る手数料「売買手数料」と日本円を米ドルに両替するための「為替手数料」の2種類の手数料(コスト)がかかります。

- 売買手数料:株式を売買する際にかかる手数料

- 為替手数料:日本円を米ドルに両替する手数料

下表は、4つのネット証券の売買手数料と為替手数料を比較したものです。

| 証券会社 | 売買手数料 | 為替手数料 (1ドル両替あたり) |

|---|---|---|

| DMM株 | 無料 | 25銭 |

| SBI証券 | 約定額の0.45% 0ドル〜20ドル | 25銭 |

| 楽天証券 | 約定額の0.45% 0ドル〜20ドル | 25銭 |

| マネックス証券 | 約定額の0.45% 0ドル〜20ドル | 25銭 |

売買手数料は、SBI証券・マネックス証券・楽天証券の3社が同水準の安さですが、為替手数料はSBI証券が安いため、取引に係るトータルコスト(売買手数料+為替手数料)は、SBI証券が最も安くなります。

このため、米国株・米国ETFを取引する場合「SBI証券」がオススメになります。

手数料・コストは、投資家への確実なマイナスリターンとなり、投資パフォーマンスを悪化させますので、SBI証券を利用して、コストを抑えた投資を行いましょう。

SBI証券へ外貨の入出金が無料で行え、為替手数料安くなる「住信SBIネット銀行」は、SBI証券の口座開設時にボタン一つで同時口座開設が行えます。

SBI証券・住信SBIネット銀行の同時口座開設の方法は、以下をご参考ください。

NISAなら積立でも買付手数料無料

米国ETFは、インデックスファンドと比べて手数料が割高で、小額積立はもったいないと思うかもしれませんが、SBI証券の場合、NISA口座での米国ETFの買付は手数料無料です。

そのため、SBI証券の定期買付サービスを利用して、NISA口座で少額積立を行っても買付手数料は0円になります。

SBI証券の評価・解説、また最新のキャンペーン情報などは、以下の記事をご参考ください。

【VTI比較】本家ETF vs 投資信託(楽天VTIとSBI・V・米国株式)

以下は、本家「バンガード・トータル・ストック・マーケットETF(VTI)」と楽天VTI、SBI・V・米国株式を比較した表です。

| 項目 | 本家ETF (VTI) | SBI・V・ 米国株式 | 楽天VTI |

|---|---|---|---|

| 種類 | 米国ETF | 投資信託 | 投資信託 |

| 経費率・ 投資信託 | 0.03% | 0.0938% (税込) | 0.162% (税込) |

| その他 コスト | 売買手数料:SBI証券 → 約定代金×0.495% | 購入・売却 いずれも無料 | 購入・売却 いずれも無料 |

| つみたて NISA | 不可× | 可能◎ | 可能◎ |

| クレカ 積立 | 未対応× | 対応◎ | 対応◎ |

最大の違いは、海外ETF・投資信託(非上場)の違いです。

本家ETFは、米国株式市場に上場するETFで、通常の米国株のような売買手数料が発生しますが、その分、保有コスト「経費率」が格安である点が特徴です。

本家VTIは、初期費用が経費率がかかるが、経費率が安いため、長期投資向き!

SBI証券で無料で買えるなら、経費率の安い本家VTIが良い気がする。。

サイト管理人

サイト管理人確かに、手数料の安さは魅力ですが、つみたてNISAやクレカ積立で利用できない点に注意しましょう!

手数料の安い本家VTIですが、以下の点に注意して投資判断をしましょう。

- つみたてNISA口座で購入できない。

*一般NISA口座は可能 - クレカ積立でお得に購入できない。

【まとめ】本家VTI vs 楽天VTI&SBI・V・米国株式インデックス

ここまで解説してきたことをまとめると、

- つみたてNISAやクレカ積立を利用する方は、

→ SBI・V・全米株式インデックス・ファンドがオススメ! - 保有コスト重視なら、

→ 米国ETF「VTI」がオススメ!

となります。

基本的に、投資初心者の方は、つみたてNISAなどを利用して利便性の高い投資信託「SBI・V・全米株式インデックス・ファンド」がオススメとなります。

【まとめ】VTIの投資信託ならどっちがオススメ?

ここまで比較・解説してきた内容をまとめると、以下の表のようになります。

| 項目 | 楽天VTI | SBI・V・ 全米株式 |

|---|---|---|

| 購入手数料・ 信託財産留保額 | 無料 | 無料 |

| 信託報酬 | 年率0.162% (税込み) | 年率0.0938% (税込み) |

| 実質コスト | 0.187% | 決算前 |

| 直近一年間の パフォーマンス | +6.6% | +6.6% |

| 主な購入先 | SBI証券・楽天証券 ・マネックス証券など | マネックス証券 ・SBI証券など |

| 運用方針 | ETF・短期資産、 先物など | ETFと短期資産 |

実質コストが未発表ので、なんとも言えませんが、基本的には、コストが低いSBI・V・全米株式インデックス・ファンドを利用するのが無難です。

運用方法も、先物やレンディング等の複雑な仕組みを利用していないため、分かりやすい点もメリットの一つです。

サイト管理人

サイト管理人最後に、投資信託をお得に積立・保有する方法を紹介していきます。

投資信託をお得に積立・保有する方法

SBI証券では、投資信託の「①購入(積立)」と「②保有期間」、二度のタイミングで、お得なポイント還元が受けられます。

| 項目 | 内容 | タイミング |

|---|---|---|

| クレカ積立 | 積立額の0.5%〜5.0% ポイント還元 | 投資信託の 積立買付時 |

| 投信マイレージ | 投信保有額に応じて、 毎月最大0.2%還元 | 投信保有中 ずーっと |

サイト管理人

サイト管理人楽天証券よりも還元率が高いので、投資信託の購入・保有にオススメの証券会社です!

お得に購入(積立)するなら「クレカ積立」

SBI証券クレカ積立とは、三井住友カードのクレジット決済で、投資信託の積立ができる投資サービスです。

積立決済に利用する「三井住友カード」の券種によって、0.5%〜2.0%のVポイント還元を受けることができます。

SBI証券のクレカ積立で利用できる「三井住友カード」の券種と還元率、年会費は、下表のようになっています。

| カード名 | 還元率 | 年会費 (税込) |

|---|---|---|

| 三井住友カード プラチナプリファード | 2.0% | 33,000円 |

| 三井住友カード プラチナ VISA/ Mastercard® 三井住友カード プラチナ PA-TYPE VISA/ Mastercard® 三井住友ビジネスプラチナカード for Owners | 2.0% | 55,000円 |

| 三井住友カード ゴールド(NL) | 1.0% | 5,500円 |

| 三井住友カード ゴールド 三井住友カード ゴールド PA-TYPE 三井住友カード プライムゴールド 三井住友カード ゴールドVISA(SMBC) 三井住友カードプライムゴールドVISA(SMBC) 三井住友ビジネスゴールドカード for Owners 三井住友銀行キャッシュカード一体型カード | 1.0% | 11,000円 |

| 三井住友カード(NL) | 0.5% | 無料 |

| その他、Vポイントが貯まるカード | 0.5% | 1,375円 |

※Vポイント以外の独自ポイントが貯まるカードは、対象外

年会費無料のカードを利用しても、0.5%のVポイント還元を受けることができます。

Vポイントの特徴や賢い使い方・貯め方などの詳細は、以下の記事をご参考ください。

投資で確実なリターンをあげることは不可能ですが、クレカ積立を利用すれば、確実に「0.5%以上」のポイント還元による実質リターンが得られてしまいます。

そのため、積立投資を行う方は、SBI証券のクレカ積立がオススメです!

投信マイレージで毎月ポイントがもらえる

SBI証券では「投信マイレージ」というサービスで、投資信託の保有額に応じて、最大0.2%(年率)のポイント付与(還元)が受けられます。

また、貯めるポイントは、Tポイント・Pontaポイント・dポイントの中から好きなポイントを選ぶことができます。

- 投信保有額に応じて、最大0.2%ポイント還元

- 貯めるポイントは、PontaポイントやTポイント、

dポイントから好きなものは選べる! - ポイント投資もできる!

還元率0.2%にするには?1,000万円以上保有している方は還元率2倍

このお得な投信マイレージ制度ですが、投資信託の保有額が「1,000万円以上」の方は、ポイント付与率が2倍の年率0.2%にアップします。

サイト管理人

サイト管理人還元率2倍のハードルは高いですが、それなりの資金で投資信託の購入・保有を行う方には、かなりお得な投資サービスと言えます!

【注意点】低コストインデックスファンドは低付与率

ここまで解説してきた「投信マイレージ」ですが、ポイント付与率(還元率)は「ファンド」によって変わる点に注意が必要です。

以下の表は、各区分毎のポイント付与率(還元率)です。

| 区分 | 月間平均保有金額 1,000万円未満 | 月間平均保有金額 1,000万円以上 |

|---|---|---|

| 通常銘柄 (基本) | 0.10% | 0.20% |

| 指定区分A | 0.05% | 0.05% |

| 指定区分B | 0.03% | 0.03% |

| 指定区分C | 0.02% | 0.02% |

| 指定区分D | 0.01% | 0.01% |

通常は、投信保有残高1,000万円未満の方が「年率0.1%」、1,000万円以上の方が「年率0.2%」ですが、信託報酬が安いインデックスファンド等は、年率0.01%〜0.05%の付与率になります。

ポイント付与率が0.01%〜0.05%になる区分A〜区分Dのファンドは、下表のようになります。

| 区分 | ファンド名 |

|---|---|

| 指定区分A | 全109本 野村6資産均等バランス、野村つみたて日本株投信、 野村つみたて外国株投信 つみたて日本株式(TOPIX)、つみたて日本株式(日経平均)、 つみたて先進国株式、つみたて先進国株式(為替ヘッジあり)、 つみたて4資産均等バランス、つみたて8資産均等バランス eMAXIS Slim バランス(8資産均等型)、eMAXIS Slim 国内株式(日経平均)、 eMAXIS Slim 国内株式(TOPIX)、eMAXIS Slim 新興国株式インデックス、 eMAXIS Slim 先進国債券インデックス、eMAXIS Slim 国内リートインデックス、 eMAXIS Slim 先進国リートインデックス たわらノーロード バランス(堅実型)、たわらノーロード バランス(標準型)、 たわらノーロード バランス(積極型)、たわらノーロード バランス(8資産均等型)、 たわらノーロード NYダウ、たわらノーロード TOPIX、たわらノーロード 日経225、 たわらノーロード 国内リート、たわらノーロード 先進国リート、 たわらノーロード 国内債券、たわらノーロード 先進国債券、 たわらノーロード 先進国株式<為替ヘッジあり>、 たわらノーロード 先進国債券<為替ヘッジあり> EXE-i 先進国株式ファンド、EXE-i 新興国株式ファンド、 EXE-i 先進国債券ファンド、EXE-i グローバル中小型株式ファンド、 EXE-i グローバルREITファンド SBIグローバル・バランス・ファンド SBI-PIMCOジャパン・ベターインカム・ファンド ニッセイ・インデックスバランスファンド(4資産均等型)、 ニッセイ日経平均インデックスファンド、 ニッセイTOPIXインデックスファンド、ニッセイJPX日経400インデックスファンド、 ニッセイ新興国株式インデックスファンド、ニッセイ外国債券インデックスファンド、 ニッセイJリートインデックスファンド、 ニッセイ・インデックスバランスファンド(6資産均等型)、 ニッセイ・インデックスバランスファンド(8資産均等型)、 ニッセイグローバルリートインデックスファンド DCニッセイワールドセレクトファンド(株式重視型)、 DCニッセイワールドセレクトファンド(債券重視型)、 DCニッセイワールドセレクトファンド(標準型)、 DCニッセイワールドセレクトファンド(安定型) 三井住友・DCつみたてNISA・日本株インデックスファンド、 三井住友・DCつみたてNISA・全海外株インデックスファンド、 三井住友・DCつみたてNISA・世界分散ファンド、三井住友・日本債券インデックスファンド、 三井住友・DC外国債券インデックスファンド、三井住友・DC日本リートインデックスファンド、 三井住友・DC年金バランス30(債券重点型)、三井住友・DC年金バランス50(標準型)、 三井住友・DC年金バランス70(株式重点型)、三井住友・DC年金バランスゼロ(債券型) ひとくふう日本株式ファンド、ひとくふう世界国債ファンド(為替ヘッジあり) SMT ゴールドインデックス・オープン(為替ヘッジあり)、 SMT ゴールドインデックス・オープン(為替ヘッジなし) i-SMT TOPIXインデックス(ノーロード)、 i-SMT 日経225インデックス(ノーロード)、 i-SMT グローバル株式インデックス(ノーロード) 日経225インデックスe iFree S&P500インデックス、iFree 外国株式インデックス(為替ヘッジあり)、 iFree 8資産バランス、iFree 年金バランス、iFree 日経225インデックス、 iFree TOPIXインデックス、iFree JPX日経400インデックス、 iFree 外国株式インデックス(為替ヘッジなし)、iFree NYダウ・インデックス、 iFree 日本債券インデックス、iFree 外国債券インデックス、 iFree 新興国債券インデックス ダイワ・ライフ・バランス30、ダイワ・ライフ・バランス50、 ダイワ・ライフ・バランス70 ノーロード明治安田日本株式アクティブ、ノーロード明治安田社債アクティブ、 ノーロード明治安田J-REITアクティブ 日本株式・J リートバランスファンド つみたてバランスファンド Smart-i TOPIXインデックス、Smart-i 日経225インデックス、 Smart-i 先進国株式インデックス、Smart-i 先進国債券インデックス(為替ヘッジあり)、 Smart-i 先進国債券インデックス(為替ヘッジなし)、 Smart-i 先進国リートインデックス、Smart-i 先進国株式ESGインデックス、 Smart-i 国内株式ESGインデックス、Smart-i Jリートインデックス、 Smart-i 8資産バランス 安定型、Smart-i 8資産バランス 安定成長型、 Smart-i 8資産バランス 成長型ドイチェ-ドイチェ・ETFバランス・ファンド iシェアーズ 国内債券インデックス・ファンド、 iシェアーズ ハイイールド債券インデックス・ファンド、 iシェアーズ コモディティインデックス・ファンド、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジあり)、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジなし) auスマート・ベーシック(安定)、auスマート・ベーシック(安定成長) UBS MSCI先進国サステナブル株式インデックス・ファンド |

| 指定区分B | 全18本 eMAXIS Slim 先進国株式インデックス、eMAXIS Slim 国内債券インデックス、 eMAXIS Slim 全世界株式(除く日本)、eMAXIS Slim 全世界株式(3地域均等型)、 eMAXIS Slim 全世界株式(オール・カントリー) たわらノーロード全世界株式、たわらノーロード先進国株式 楽天・米国高配当株式インデックス・ファンド、楽天・新興国株式インデックス・ファンド、 楽天・全世界株式インデックス・ファンド、楽天・全世界債券インデックス(為替ヘッジ)ファンド、 楽天・全米株式インデックス・ファンド、楽天・インデックス・バランス・ファンド(均等型)、 楽天・インデックス・バランス・ファンド(株式重視型)、 楽天・インデックス・バランス・ファンド(債券重視型) ニッセイ外国株式インデックスファンド、 <購入・換金手数料なし>ニッセイ国内債券インデックスファンド Smart-i 国内債券インデックス |

| 指定区分C | 全4本 SBI・全世界株式インデックス・ファンド SBI・先進国株式インデックス・ファンド SBI・バンガード・S&P500インデックス・ファンド eMAXIS Slim 米国株式(S&P500) |

| 指定区分D | 全1本 SBI・新興国株式インデックス・ファンド |

ニッセイやSBI・V、楽天バンガード、eMAXIS Slimシリーズ等の超低コストインデックスファンドは、元々の信託報酬が安いため、ポイント付与率も低めに設定されています。

ポイント投資で投資効率アップができる!

ポイント付与は「毎月15日」に行われます。

また、進呈されたポイントは「投資信託の買い付け」にも利用・充当可能です。

そのため、ポイントの再投資により、他の証券会社よりも効率的に投資信託の運用が行えます。

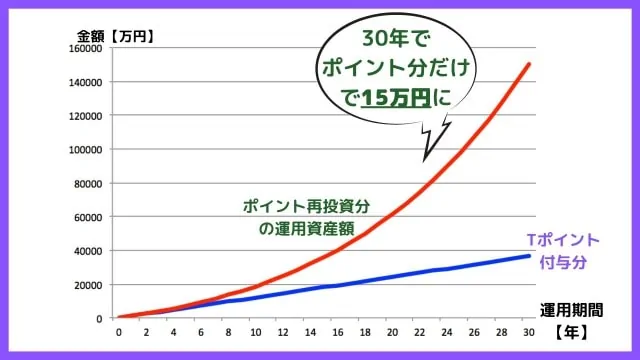

以下の図は、120万円分の投資信託を30年間保有し続けた際の、投信マイレージで貰える「ポイントの総額」と「付与されたポイントで投資信託を購入した場合の運用額」の推移です。

運用利回り(年率5%)を考慮すると、10年で約2万円、30年で約15万円分も、ポイントの上乗せ効果が出てきます。

サイト管理人

サイト管理人投信マイレージで貰ったTポイントは、買い物の利用など節約に活用しても良いですが、ポイント投資する事で、資産運用の効率をさらにアップする事が可能です!