野村6資産均等バランスは、国内外の株式・債券・不動産市場へ投資をすることを目的としたバランスファンドです。

年率0.242%(税込)と最安水準の信託報酬(手数料)で、日本と先進国の株式・債券・REITへ分散投資が、ファンド1本で行えます。

本記事では、野村6資産均等バランスの特徴や資産配分、構成銘柄、手数料などの解説、また他のバランスファンドとの比較などを行います。

投資信託の購入・積立は「SBI証券」がお得!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

野村6資産均等バランスなども他の証券会社より、お得に購入・保有できます!

今なら、口座開設キャンペーンで、最大116万円がもらえるので、まだSBI証券の口座をお持ちでない方は、この機会に口座開設してしまいましょう!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

野村6資産均等バランスの評判は?

野村6資産均等バランスとは、野村つみたてシリーズのファンドの1つで、国内外の株式・債券・不動産、計6資産への分散投資を目的としたバランスファンドです。

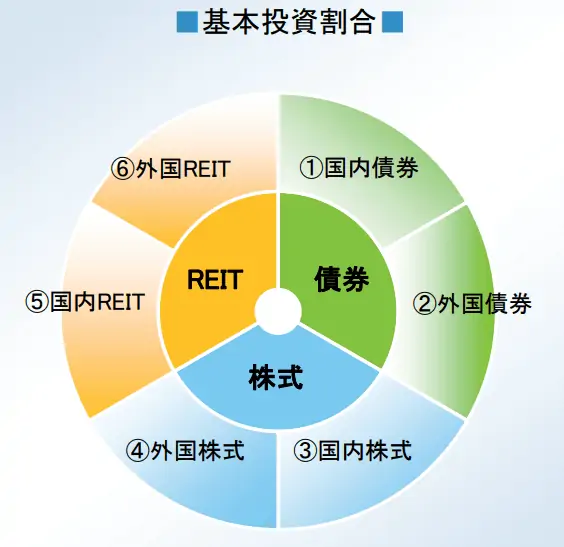

各資産の割合は、以下のグラフのようになっており、株式・債券・REITの3資産が均等配分されており、それぞれで日本国内・外国で2等分した配分になっています。

参考:野村アセットマネジメント

また、各資産の配分比は、6資産均等に16.6%ずつ配分されるように設計されており、それぞれの資産クラスのベンチマークは、下表のようになっています。どのベンチマークも、一般的な指数(インデックス)です。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 16.6% | TOPIX |

| 国内債券 | 16.6% | NOMURA-BPI指数 |

| 国内REIT | 16.6% | 東証REIT |

| 先進国株式 | 16.6% | MSCIコクサイ |

| 先進国債券 | 16.6% | シティ世界国債インデックス(除く日本) |

| 先進国REIT | 16.6% | S&P先進国REIT |

以下、本ファンドの手数料や特徴、お得な購入・保有方法などを見ていきます。

野村6資産均等バランスの評判①:購入手数料・信託報酬(実質コスト)

購入・売約時にかかる手数料は無料(ノーロード)です。

信託報酬

ファンド保有時にかかる信託報酬は0.242%(税込)となっています。

| 項目 | 手数料が発生する タイミング | 手数料(税抜) |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.22% |

実質コスト

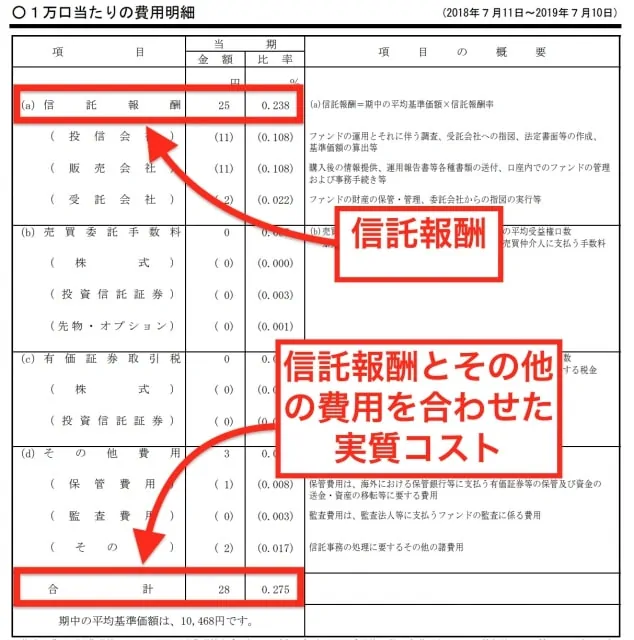

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.271%」となっており、信託報酬以外の余分なコストが少ない、コスト面で優秀なファンドです。

実質コストは、直近の「野村アセットマネジメント-運用報告書」を基に算出しています。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

対象期間中の信託報酬が「25円」、信託報酬を含む全ての手数料の合計が「28円(+3円分が隠れコスト)」なので、実質コストを「信託報酬÷25×28」として計算すると、実質コストは0.271%(四捨五入)となります。

SBI証券で投信積立・購入なら実質手数料が安くなる!

SBI証券での最大5%還元の投信積立や投信保有で貯まるポイントで、投資信託の実質コストを安くすることができます!

今なら、口座開設キャンペーンで最大125万円がもらえるので、この機会に口座開設するのがオススメです!

(予算の関係上)予告なく終了する場合もあるので、お早めにどうぞ!

\キャンペーン参加はコチラ/

*カンタン5分(最短)で口座開設

野村6資産均等バランスの評判②:資産配分

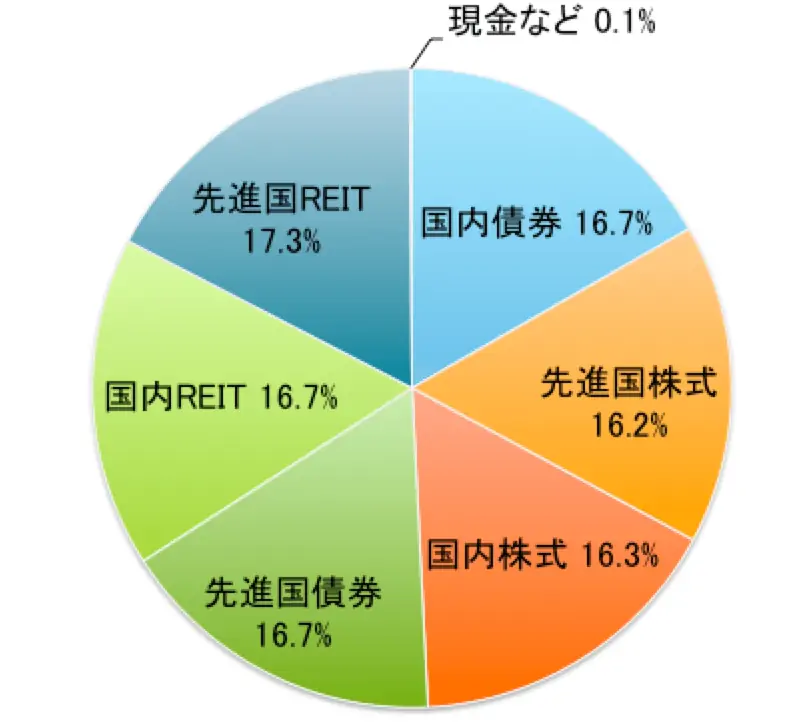

本ファンドの基本的な資産配分は、国内株式・債券・REIT、先進国株式・債券・REITが1/6ずつとなっていますが、日々の組み入れ資産の評価額などによって、実際の配分比率は若干ズレています。

以下のグラフは、2018年5月末時点の各資産クラスの配分比率を表したものです。基本配分比と若干スレていますが、ほぼ6資産が均等に配分されています。

また、下表は、6資産の配分比と資産毎の銘柄数を数値化したものです。それぞれの資産毎で銘柄数が多く、分散投資が行われていることがわかります。

| 投資クラス | 配分比 | 銘柄数 |

|---|---|---|

| 国内株式 | 16.7% | 2,011 |

| 国内債券 | 16.6% | 1,024 |

| 国内REIT | 16.5% | 59 |

| 先進国株式 | 16.9% | 1,334 |

| 先進国債券 | 16.6% | 574 |

| 先進国REIT | 16.6% | 318 |

| 現金・その他 | 0.0% | – |

また、現金が0.1%程度含まれています。これは、ファンドの解約が出た時などに備えたものと考えられます。通常のファンド程度の割合となっており、特に問題はないと思われます。

野村6資産均等バランスの評判③:分配金・利回りの評価

本ファンドの決算は年1回(7月)行われます。

これまで分配金の発生はありません。分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

サイト管理人

サイト管理人長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

パフォーマンス・利回り

これまでの本ファンドのパフォーマンスは、以下のようになっています。債券が半分入っているため、株式のみのファンドと比較すると、比較的安定した値動きとなっている印象です。

| 銘柄 | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | 3.5% | 3.6% |

| 3ヶ月 | -5.3% | -5.7% |

| 6ヶ月 | -9.4% | -9.6% |

| 1年 | -0.8% | -1.2% |

| 3年 | – | – |

| 設定来 | 4.3% | 3.9% |

ちなみに、ファンドのパフォーマンスがベンチマークより悪い理由は、ファンドのパフォーマンスは信託報酬が引かれた後の結果になっているためです。手数料の重要性がわかりますね。

つみたてNISAでも運用可能

本ファンドは、小額非課税制度「つみたてNISA」でも運用可能です。

つみたてNISAとは、金融商品の値上がり益や分配金など投資益が非課税になる制度です。

非課税期間が「20年間」で、一般NISAの5年間と比較して長い点が特徴です。その分、年間投資額40万円(一般NISAは120万円)になります。

野村6資産均等バランスの評判④:バランスファンドの比較・評価

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます。下表に、バランスファンドの中でも、本ファンド同様、株式と債券の比率が同程度のバランスファンドの手数料と資産配分をまとめました。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| eMAXIS Slimバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DC年金バランス50(標準型) | 0.23% | 日本株式、先進国株式、日本債券、先進国債券(株式・債券が均等配分) |

| eMAXIS最適化バランス(マイミッドフィルダー) | 0.50% | 国内・先進国・新興国の株式・債券リートの計8資産をリスク12%になるよう配分 |

| eMAXISバランス(4資産均等型) | 0.50% | |

| eMAXISバランス(8資産均等型) | 0.50% | 日本債券、ヘッジ付き先進国債券を50%ずつ |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は半分ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

手数料を見ると、本ファンドやニッセイ・インデックスバランスファンド(4資産均等型)、iFree 8資産バランス、eMAXIS Slimバランス(8資産均等型)などが割安な手数料となっています。

資産配分に関しては、6資産型は本ファンド「野村6資産均等型バランス」だけとなっています。

新興国の株式・債券市場を加えて8資産型のバランスファンドへ投資したい方は「eMAXIS Slimバランス(8資産均等型)」がオススメですが、新興国のリスクを撮りたくない方は、本ファンドで良いでしょう。

個人個人の運用スタイルや好み、リスク許容度にあったファンドの購入を行ないましょう。

野村6資産均等バランスの評判・評価【まとめ】

本ファンドのデータをまとめると、以下のようになっています。

年率0.22%で、国内外の株式・債券・不動産市場に分散投資が行えます。日本・先進国の資産へバランスよく分散投資したい方には、オススメな資産配分となっています。

- 資産配分:国内と先進国の株式・債券・REIT(計6資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.22%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(7月10日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年9月19日)

- 信託財産留保額:無し

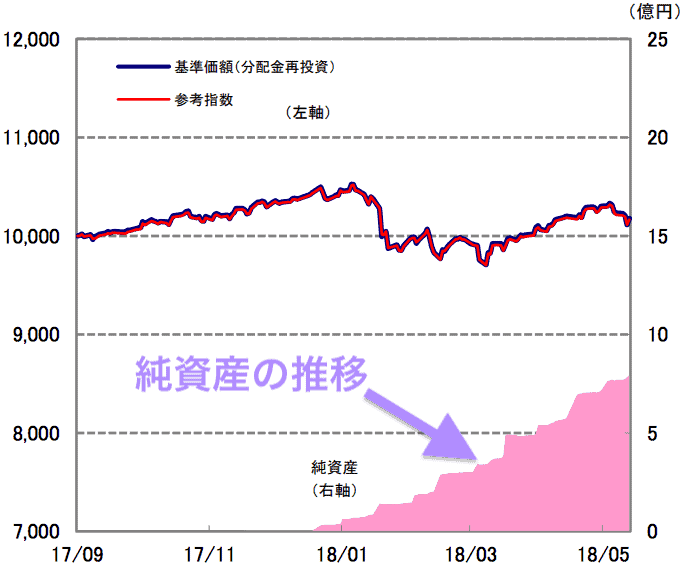

また、野村アセットマネジメントから出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

また、本ファンドは、以下解説するようにSBI証券での購入することでお得に保有できるので、相対的なパフォーマンス向上のために、ぜひ実践してみてください。

野村6資産均等バランスの評判は?お得な購入先は?SBI証券?楽天証券?

野村6資産均等バランスは、SBI証券や楽天証券など、ネット証券での購入・保有がお得です。

ポイント還元が高い「SBI証券」がお得

購入手数料は無料なので、どこで本ファンドを購入しても差がつきません。しかし、各ネット証券で行われている「ポイント還元プログラム」の違いがあります。

ポイント還元プログラムとは、投資信託(ファンド)の保有額に応じてポイント還元されるサービスです。

ポイントは、現金や電子マネーへの交換、またファンドの購入に利用可能なため、ポイント還元率の高いネット証券で、お得にファンドを保有することができます。

以下の表は、ネット証券のポイントプログラムの比較を行ったものです。結論から言うと、SBI証券の投信マイレージが還元率が良く利便性が高いと言えます。

| 証券会社 | 還元率 | 特徴 |

|---|---|---|

| SBI証券 | 年率0.1% (最大:年率0.24%) | 保有額1,000万円以上で還元率2倍 一部ファンドは年率0.05%の還元率 |

| SMBC日興証券 | キャンペーンで ANAマイルやdポイント | ANA:最大6万マイルdポイント:最大1万pt⇒ キャンペーン詳細 |

| 楽天証券 | 残高10万円毎に月4ポイント (最大:年率0.048%) | ポイント除外ファンドが少ない 還元率は少ない |

| マネックス証券 | 月平均保有額の年率0.08% (最大:年率0.08%) | 低コストのインデックスファンドはポイント除外 |

| auカブコム証券 | 月平均保有額100万円につき 1ポイント (最大:年率0.24%) | 月平均保有額が3000万円以上でポイント2倍 多数のポイント集計除外ファンド |

低コストインデックスファンドの場合、auカブコム証券・マネックス証券はほぼ全ての商品がポイント付与対象外となるので候補から外れます。

また、楽天証券は還元率が最大0.048%と低いので、SBI証券(ポイント還元率:0.05%〜0.20%)での購入・保有がお得になります。

また、SBI証券はポイント還元プログラムで付与される「Tポイント」を投資信託の購入に充てられ事も可能です。

毎月自動積立を設定するなら「楽天証券」もお得

毎月の自動積立を設定するならSBI証券よりも楽天証券の方がお得です。

その理由は、楽天証券の場合、自動積立の決済手段に「楽天カード」を利用することで、積立額(支払い額)の1%分がポイント還元されるためです。

自動積立とは、毎月の決まった日(例:月末・毎月12日など)に自動で決まった額を買付するサービスです。銘柄(投資信託)・積立日・積立金額の3つを最初に決めれば、あとは自動で毎月定額の買い付けが行われます。

楽天証券の取引や楽天カードで貯めた貯めた楽天ポイントは、楽天市場でのお買い物や楽天サービスの決済に1pt → 1円として利用できるため、楽天カードで積立ことで無条件で1%分の投資利益を得ることができます。

また、楽天ポイントは、楽天市場での買い物だけでなく、投資信託の購入にも利用することができるので、積立の楽天カード決済で貯まったポイントを投信の再投資に当てることで、さらに運用効率を上げることができます。

本サイトでの楽天証券の最新キャンペーンの解説は、以下をご参考ください。