ニッセイグローバルリートインデックスファンドは、海外の不動産市場に投資することを目的としたインデックスファンドです。

信託報酬0.27%(税抜)と低コストで、米国など先進国だけでなく、新興国を含む全世界の不動産(オフィス、商業施設、ホテル等)に分散投資が行えます。

サイト管理人

サイト管理人eMAXIS Slim先進国リートインデックスと比較すると、若干高めの手数料(信託報酬)ですが、新興国の不動産に投資できる点が強みです。

ニッセイグローバルインデックスファンド<購入・換金手数料なし>の評価

ニッセイグローバルインデックスファンドは、米国や欧州などの先進国だけでなく、メキシコや南アフリカなど新興国を含む全世界の不動産市場への分散投資を目的としたインデックスファンドです。

ベンチマークは、S&Pグローバルリート指数(配当込み、日本除く)で、オフィスビルや商業施設・物流、また住宅などを投資対象とする不動産投資信託(REIT:リート)に分散投資が行えます。

ニッセイインデックスシリーズのファンドの1つで、手数料の安さが特徴です。

サイト管理人

サイト管理人他の外国REITファンドと違い、新興国市場にも低コストで分散投資できる点が魅力的です。

購入手数料・信託報酬(実質コスト)

本ファンドの購入手数料および売却時の手数料(信託財産留保額など)は、いずれも無料です。

信託報酬

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.27%(税抜)と、外国REIT型のインデックスファンドとしては、eMAXIS Slim先進国リートインデックスやSmart-i 先進国リートインデックスの信託報酬:0.20(税抜)に次ぐ、低コストとなっています。

| 項目 | 手数料が発生する タイミング | 手数料 |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬(税抜) | ファンド保有時 | 年率0.27% *国内最安 |

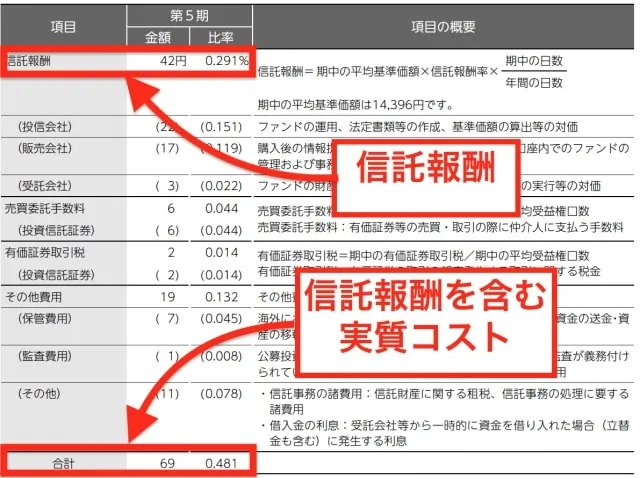

実質コスト

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.488%」となっており、海外リート市場への投資を行っているファンドとしては、信託報酬以外の余分なコストが少なめで、好感が持てます。

ちなみに、実質コストは、直近の「運用報告書」を基に算出しております。

対象期間中の信託報酬が「42円」、信託報酬を含む全ての手数料の合計が「69円(+27円分が隠れコスト)」なので、実質コストを「信託報酬÷42×69」として計算すると、実質コストは0.488%(四捨五入)となります。

構成国の比率は?

次に、本ファンドの構成国について見ていきます。

以下の表は、本ファンドの組入上位国の比率を表したものです。

株式市場(MSCIコクサイ)同様、市場規模の大きい米国(アメリカ)の割合が高い点が特徴です。

| 銘柄 | 構成比 |

|---|---|

| アメリカ | 72.4% |

| オーストラリア | 8.4% |

| イギリス | 4.9% |

| フランス | 3.8% |

| シンガポール | 2.7% |

| 南アフリカ | 1.7% |

| 香港 | 1.6% |

| カナダ | 1.3% |

| メキシコ | 1.1% |

| その他 | 1.0% |

また、南アフリカなど新興国も構成国の一部となっています。

構成銘柄の比率は?

本ファンドにどのような銘柄(不動産投資信託:REIT)が組み込まれているか見ていきます。

本ファンドは、約300銘柄のREITから構成されています。300銘柄と聞くと、全世界を投資対象としている割に、分散性に乏しいように感じますが、1つの銘柄がたくさんの不動産に分散投資を行っている投資信託なので、分散効果が期待できます。

| 銘柄 | 構成比 | 用途(セクター) |

|---|---|---|

| サイモン・プロパティー・グループ | 5.2% | 店舗 |

| パブリック・ストーレッジ | 2.9% | 専門 |

| プロロジス | 2.4% | 工業用 |

| ウェル・タワー | 2.2% | ヘルスケア |

| アバロンベイ・コミュニティーズ | 2.1% | 住宅 |

| ユニボール・ロダムコ | 2.1% | 店舗 |

| ベンタス | 2.0% | ヘルスケア |

| エクイティ・レジデンシャル | 2.0% | 住宅 |

| ボストン・プロパティーズ | 1.9% | オフィス |

| セントレ | 1.7% | 店舗 |

国内REIT(東証REIT指数)の場合、オフィスビルなどに偏っていますが、本ファンド(指数)は、様々なセクターのREIT銘柄から構成されていることがわかります。ヘルスケア関連のリートが近年では増えてきています。

分配金・利回り

本ファンドの決算は年1回(11月)行われます。

これまで分配金の発生はありません。分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内への再投資が、我々ファンド購入者には嬉しいですね。

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

パフォーマンス・利回り

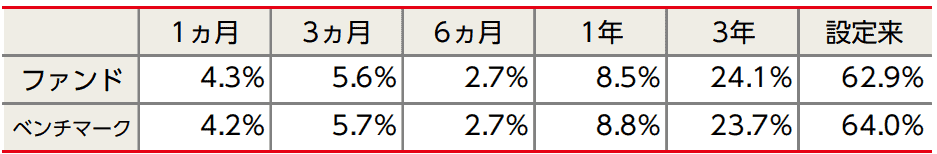

本ファンドの過去のパフォーマンスは、下図のようになっています。浮き沈みを繰り返しながらも中期的には上昇傾向となっています。

また、本ファンドのパフォーマンスがベンチマークよりも悪い理由のは、ファンドの成績が手数料(信託報酬)を差し引いた後の比較・結果となっているためです。

ただ、他の外国リートファンドと比較して、実質コストが低いためか、ベンチマークとの乖離が少なく優秀なファンドと言えます。

サイト管理人

サイト管理人手数料が安いほど、手数料によるパフォーマンスの低下が無くなり、ベンチマークとの乖離は少なくなるため、手数料の重要性を再認識させられます。

外国REITファンドの比較

下表は「外国REITクラスのインデックスファンドの手数料を比較した表」ですが、本ファンドは「eMAXIS Slim先進国リートインデックス」と比較すると、手数料(信託報酬)が若干割高です。

| ファンド名 | 信託報酬 (税抜) | ベンチマーク |

|---|---|---|

| eMAXIS Slim先進国リートインデックス | 0.22% | S&P先進国リート指数 |

| Smart-i先進国リートインデックス | 0.22% | S&P先進国リート指数 |

| たわらノーロード先進国リート | 0.297% | S&P先進国リート指数 |

| 三井住友・DC外国リートインデックスファンド | 0.297% | S&P先進国リート指数 |

| ニッセイグローバルリートインデックスファンド | 0.297% | S&PグローバルREIT指数 |

| iFree外国REIT(リート)インデックス | 0.341% | S&P先進国リート指数 |

| EXE-iグローバルREITファンド | 0.343% | S&Pグローバルリート指数 |

| たわらノーロード先進国リート <為替ヘッジあり> | 0.385% | S&P先進国リート指数 (為替ヘッジ) |

| iシェアーズ先進国リートインデックス | 0.429% | S&P先進国リート指数 |

| 野村インデックスファンド・外国REIT | 0.605% | S&P先進国リート指数 |

| SMTグローバルREITインデックス・オープン | 0.605% | S&P先進国リート指数 |

| eMAXIS先進国リートインデックス | 0.660% | S&P先進国リート指数 |

ただし、「eMAXIS Slim先進国リートインデックス」は「三菱UFJアセットマネジメント(旧三菱UFJ国際投信)」でしか購入できない事、また同水準の信託報酬の「Smart-i先進国リート」は実質コストが高い事などから、本ファンドを利用するのも良い選択肢になり得ます。

サイト管理人

サイト管理人新興国の不動産市場も含まれるため、他の先進国REIT型と比較して、構成国の分散性が高まっている点もメリットの一つです。

ちなみに、今後のeMAXIS Slim先進国リートインデックスがネット証券で購入可能になったり、純資産増加による手数料の引き下げ等があれば「eMAXIS Slim先進国リートインデックス」も魅力的になります。

為替の変動を抑えたい場合

ちなみに、対ドルなど外貨の変動でファンドの基準価値が変動するため、為替変動リスクを抑えて投資を行いたい方は、為替ヘッジ型の「たわらノーロード先進国リート<為替ヘッジあり>」を利用すると良いでしょう。

また、先進国だけでなく新興国も含んだ全世界REIT型ファンドと比較した場合、ニッセイグローバルリートインデックスファンドが、最安コストとなっています。

多くの外国REIT型ファンドは、先進国REIT市場のみが投資対象となっていますが、ニッセイグローバルリートインデックスファンドは、新興国を含む全世界のREIT市場が投資対象となっており、分散性も高い点が特徴です。

分散性を高めたい場合

外国だけでなく国内の不動産市場への投資を行いたい方は、eMAXIS Slim国内リートインデックスが注目です。信託報酬0.187%で国内REITに分散投資が行えます。

また、不動産市場だけでなく、株式や債券にも投資を行いたい方は、eMAXIS Slim先進国株式インデックスやeMAXIS Slim先進国債券インデックスなどの利用を考えると良いでしょう。

株式・債券・不動産市場にファンド1本で投資を行いたい方は、eMAXIS Slimバランス(8資産均等型)等のバランスファンドも便利です。

基本的には「eMAXIS Slimシリーズ」のインデックスファンドを利用していれば、各資産クラスでの最安ファンドを購入・保有できるため、たわらノーロードシリーズや他のシリーズよりもオススメです。

【まとめ】ニッセイグローバルリートインデックスファンドの評価・評判

本ファンドのデータをまとめると、以下のようになっています。

なんといっても、最大の特徴は手数料の安さです。年率0.27%と最安コストで、全世界の不動産投資信託(REIT)銘柄に分散投資を行うことができます。

また、実質コストも海外リート資産のファンドとしては高くないため、良い選択肢の一つとなり得ます。

- ベンチマーク:S&PグローバルREIT指数(配当込み)

- 購入手数料:無料

- 信託報酬(税込):年率0.297%(その他諸経費を含む実質コスト:0.488%)

- 売買単位:100円から1円単位

- 決算:年1回(11月20日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2013年12月10日)

- 信託財産留保額:無し

口コミ・評判は?

ニッセイグローバルリートインデックスファンドの口コミや評判をTwitter等からピックアップして行きます。

サイト管理人

サイト管理人一つのファンドで、先進国・新興国両方のリート市場がカバーできるのは良いですね!

以下、最後に、ファンドの運用成績を左右する証券会社(ニッセイグローバルリートインデックスファンドの最適な購入・保有先)について解説して行きます。

証券会社による違いがあり、ポイント還元などを加味すると、投資パフォーマンスに影響が出るので、最適な証券会社を利用して、投資パフォーマンスの向上を狙いましょう。

お得な購入先は?SBI証券?楽天証券?

eMAXIS Slim 先進国リートは、SBI証券、SMBC日興証券、楽天証券、マネックス証券、岡三オンライン、auカブコム証券などのネット証券から購入可能ですが、

投資信託の積立・購入・保有は、お得にポイントがもらえる「SBI証券」がオススメです。

サイト管理人

サイト管理人以下、SBI証券でのお得な投信積立・保有方法を紹介していきます!

SBI証券では、投資信託の「①購入(積立)」と「②保有期間」、二度のタイミングで、お得なポイント還元が受けられます。

| 項目 | 内容 | タイミング |

|---|---|---|

| クレカ積立 | 積立額の0.5%〜5.0% ポイント還元 | 投資信託の 積立買付時 |

| 投信マイレージ | 投信保有額に応じて、 毎月最大0.2%還元 | 投信保有中 ずーっと |

サイト管理人

サイト管理人楽天証券よりも還元率が高いので、投資信託の購入・保有にオススメの証券会社です!

お得に購入(積立)するなら「クレカ積立」

SBI証券クレカ積立とは、三井住友カードのクレジット決済で、投資信託の積立ができる投資サービスです。

積立決済に利用する「三井住友カード」の券種によって、0.5%〜2.0%のVポイント還元を受けることができます。

SBI証券のクレカ積立で利用できる「三井住友カード」の券種と還元率、年会費は、下表のようになっています。

| カード名 | 還元率 | 年会費 (税込) |

|---|---|---|

| 三井住友カード プラチナプリファード | 2.0% | 33,000円 |

| 三井住友カード プラチナ VISA/ Mastercard® 三井住友カード プラチナ PA-TYPE VISA/ Mastercard® 三井住友ビジネスプラチナカード for Owners | 2.0% | 55,000円 |

| 三井住友カード ゴールド(NL) | 1.0% | 5,500円 |

| 三井住友カード ゴールド 三井住友カード ゴールド PA-TYPE 三井住友カード プライムゴールド 三井住友カード ゴールドVISA(SMBC) 三井住友カードプライムゴールドVISA(SMBC) 三井住友ビジネスゴールドカード for Owners 三井住友銀行キャッシュカード一体型カード | 1.0% | 11,000円 |

| 三井住友カード(NL) | 0.5% | 無料 |

| その他、Vポイントが貯まるカード | 0.5% | 1,375円 |

※Vポイント以外の独自ポイントが貯まるカードは、対象外

年会費無料のカードを利用しても、0.5%のVポイント還元を受けることができます。

Vポイントの特徴や賢い使い方・貯め方などの詳細は、以下の記事をご参考ください。

投資で確実なリターンをあげることは不可能ですが、クレカ積立を利用すれば、確実に「0.5%以上」のポイント還元による実質リターンが得られてしまいます。

そのため、積立投資を行う方は、SBI証券のクレカ積立がオススメです!

投信マイレージで毎月ポイントがもらえる

SBI証券では「投信マイレージ」というサービスで、投資信託の保有額に応じて、最大0.2%(年率)のポイント付与(還元)が受けられます。

また、貯めるポイントは、Tポイント・Pontaポイント・dポイントの中から好きなポイントを選ぶことができます。

- 投信保有額に応じて、最大0.2%ポイント還元

- 貯めるポイントは、PontaポイントやTポイント、

dポイントから好きなものは選べる! - ポイント投資もできる!

還元率0.2%にするには?1,000万円以上保有している方は還元率2倍

このお得な投信マイレージ制度ですが、投資信託の保有額が「1,000万円以上」の方は、ポイント付与率が2倍の年率0.2%にアップします。

サイト管理人

サイト管理人還元率2倍のハードルは高いですが、それなりの資金で投資信託の購入・保有を行う方には、かなりお得な投資サービスと言えます!

【注意点】低コストインデックスファンドは低付与率

ここまで解説してきた「投信マイレージ」ですが、ポイント付与率(還元率)は「ファンド」によって変わる点に注意が必要です。

以下の表は、各区分毎のポイント付与率(還元率)です。

| 区分 | 月間平均保有金額 1,000万円未満 | 月間平均保有金額 1,000万円以上 |

|---|---|---|

| 通常銘柄 (基本) | 0.10% | 0.20% |

| 指定区分A | 0.05% | 0.05% |

| 指定区分B | 0.03% | 0.03% |

| 指定区分C | 0.02% | 0.02% |

| 指定区分D | 0.01% | 0.01% |

通常は、投信保有残高1,000万円未満の方が「年率0.1%」、1,000万円以上の方が「年率0.2%」ですが、信託報酬が安いインデックスファンド等は、年率0.01%〜0.05%の付与率になります。

ポイント付与率が0.01%〜0.05%になる区分A〜区分Dのファンドは、下表のようになります。

| 区分 | ファンド名 |

|---|---|

| 指定区分A | 全109本 野村6資産均等バランス、野村つみたて日本株投信、 野村つみたて外国株投信 つみたて日本株式(TOPIX)、つみたて日本株式(日経平均)、 つみたて先進国株式、つみたて先進国株式(為替ヘッジあり)、 つみたて4資産均等バランス、つみたて8資産均等バランス eMAXIS Slim バランス(8資産均等型)、eMAXIS Slim 国内株式(日経平均)、 eMAXIS Slim 国内株式(TOPIX)、eMAXIS Slim 新興国株式インデックス、 eMAXIS Slim 先進国債券インデックス、eMAXIS Slim 国内リートインデックス、 eMAXIS Slim 先進国リートインデックス たわらノーロード バランス(堅実型)、たわらノーロード バランス(標準型)、 たわらノーロード バランス(積極型)、たわらノーロード バランス(8資産均等型)、 たわらノーロード NYダウ、たわらノーロード TOPIX、たわらノーロード 日経225、 たわらノーロード 国内リート、たわらノーロード 先進国リート、 たわらノーロード 国内債券、たわらノーロード 先進国債券、 たわらノーロード 先進国株式<為替ヘッジあり>、 たわらノーロード 先進国債券<為替ヘッジあり> EXE-i 先進国株式ファンド、EXE-i 新興国株式ファンド、 EXE-i 先進国債券ファンド、EXE-i グローバル中小型株式ファンド、 EXE-i グローバルREITファンド SBIグローバル・バランス・ファンド SBI-PIMCOジャパン・ベターインカム・ファンド ニッセイ・インデックスバランスファンド(4資産均等型)、 ニッセイ日経平均インデックスファンド、 ニッセイTOPIXインデックスファンド、ニッセイJPX日経400インデックスファンド、 ニッセイ新興国株式インデックスファンド、ニッセイ外国債券インデックスファンド、 ニッセイJリートインデックスファンド、 ニッセイ・インデックスバランスファンド(6資産均等型)、 ニッセイ・インデックスバランスファンド(8資産均等型)、 ニッセイグローバルリートインデックスファンド DCニッセイワールドセレクトファンド(株式重視型)、 DCニッセイワールドセレクトファンド(債券重視型)、 DCニッセイワールドセレクトファンド(標準型)、 DCニッセイワールドセレクトファンド(安定型) 三井住友・DCつみたてNISA・日本株インデックスファンド、 三井住友・DCつみたてNISA・全海外株インデックスファンド、 三井住友・DCつみたてNISA・世界分散ファンド、三井住友・日本債券インデックスファンド、 三井住友・DC外国債券インデックスファンド、三井住友・DC日本リートインデックスファンド、 三井住友・DC年金バランス30(債券重点型)、三井住友・DC年金バランス50(標準型)、 三井住友・DC年金バランス70(株式重点型)、三井住友・DC年金バランスゼロ(債券型) ひとくふう日本株式ファンド、ひとくふう世界国債ファンド(為替ヘッジあり) SMT ゴールドインデックス・オープン(為替ヘッジあり)、 SMT ゴールドインデックス・オープン(為替ヘッジなし) i-SMT TOPIXインデックス(ノーロード)、 i-SMT 日経225インデックス(ノーロード)、 i-SMT グローバル株式インデックス(ノーロード) 日経225インデックスe iFree S&P500インデックス、iFree 外国株式インデックス(為替ヘッジあり)、 iFree 8資産バランス、iFree 年金バランス、iFree 日経225インデックス、 iFree TOPIXインデックス、iFree JPX日経400インデックス、 iFree 外国株式インデックス(為替ヘッジなし)、iFree NYダウ・インデックス、 iFree 日本債券インデックス、iFree 外国債券インデックス、 iFree 新興国債券インデックス ダイワ・ライフ・バランス30、ダイワ・ライフ・バランス50、 ダイワ・ライフ・バランス70 ノーロード明治安田日本株式アクティブ、ノーロード明治安田社債アクティブ、 ノーロード明治安田J-REITアクティブ 日本株式・J リートバランスファンド つみたてバランスファンド Smart-i TOPIXインデックス、Smart-i 日経225インデックス、 Smart-i 先進国株式インデックス、Smart-i 先進国債券インデックス(為替ヘッジあり)、 Smart-i 先進国債券インデックス(為替ヘッジなし)、 Smart-i 先進国リートインデックス、Smart-i 先進国株式ESGインデックス、 Smart-i 国内株式ESGインデックス、Smart-i Jリートインデックス、 Smart-i 8資産バランス 安定型、Smart-i 8資産バランス 安定成長型、 Smart-i 8資産バランス 成長型ドイチェ-ドイチェ・ETFバランス・ファンド iシェアーズ 国内債券インデックス・ファンド、 iシェアーズ ハイイールド債券インデックス・ファンド、 iシェアーズ コモディティインデックス・ファンド、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジあり)、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジなし) auスマート・ベーシック(安定)、auスマート・ベーシック(安定成長) UBS MSCI先進国サステナブル株式インデックス・ファンド |

| 指定区分B | 全18本 eMAXIS Slim 先進国株式インデックス、eMAXIS Slim 国内債券インデックス、 eMAXIS Slim 全世界株式(除く日本)、eMAXIS Slim 全世界株式(3地域均等型)、 eMAXIS Slim 全世界株式(オール・カントリー) たわらノーロード全世界株式、たわらノーロード先進国株式 楽天・米国高配当株式インデックス・ファンド、楽天・新興国株式インデックス・ファンド、 楽天・全世界株式インデックス・ファンド、楽天・全世界債券インデックス(為替ヘッジ)ファンド、 楽天・全米株式インデックス・ファンド、楽天・インデックス・バランス・ファンド(均等型)、 楽天・インデックス・バランス・ファンド(株式重視型)、 楽天・インデックス・バランス・ファンド(債券重視型) ニッセイ外国株式インデックスファンド、 <購入・換金手数料なし>ニッセイ国内債券インデックスファンド Smart-i 国内債券インデックス |

| 指定区分C | 全4本 SBI・全世界株式インデックス・ファンド SBI・先進国株式インデックス・ファンド SBI・バンガード・S&P500インデックス・ファンド eMAXIS Slim 米国株式(S&P500) |

| 指定区分D | 全1本 SBI・新興国株式インデックス・ファンド |

ニッセイやSBI・V、楽天バンガード、eMAXIS Slimシリーズ等の超低コストインデックスファンドは、元々の信託報酬が安いため、ポイント付与率も低めに設定されています。

ポイント投資で投資効率アップができる!

ポイント付与は「毎月15日」に行われます。

また、進呈されたポイントは「投資信託の買い付け」にも利用・充当可能です。

そのため、ポイントの再投資により、他の証券会社よりも効率的に投資信託の運用が行えます。

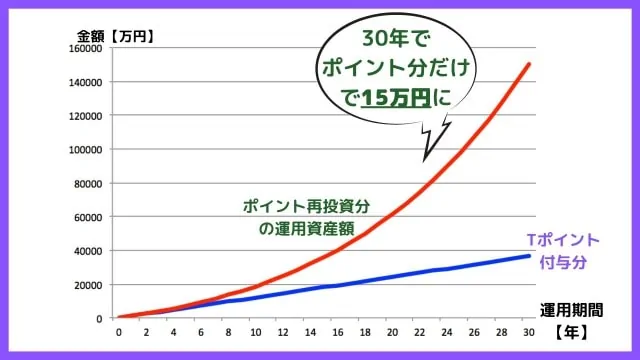

以下の図は、120万円分の投資信託を30年間保有し続けた際の、投信マイレージで貰える「ポイントの総額」と「付与されたポイントで投資信託を購入した場合の運用額」の推移です。

運用利回り(年率5%)を考慮すると、10年で約2万円、30年で約15万円分も、ポイントの上乗せ効果が出てきます。

サイト管理人

サイト管理人投信マイレージで貰ったTポイントは、買い物の利用など節約に活用しても良いですが、ポイント投資する事で、資産運用の効率をさらにアップする事が可能です!