eMAXIS Slimバランス(8資産均等型)は、日本を含む、全世界の株式・債券・不動産市場への投資を目的としたバランス型ファンドです。

信託報酬0.154%(税込)とバランスファンドとしては国内最安の手数料で、世界中の様々な資産に分散投資が行えます。

*各種データは、三菱UFJアセットマネジメント(旧三菱UFJ国際投信)から引用しています。

eMAXIS Slimバランス(8資産均等型)とは?

eMAXIS Slimバランス(8資産均等型)とは、日本を含む世界中の株式・債券・不動産、計8資産への分散投資を目的としたバランスファンドです。

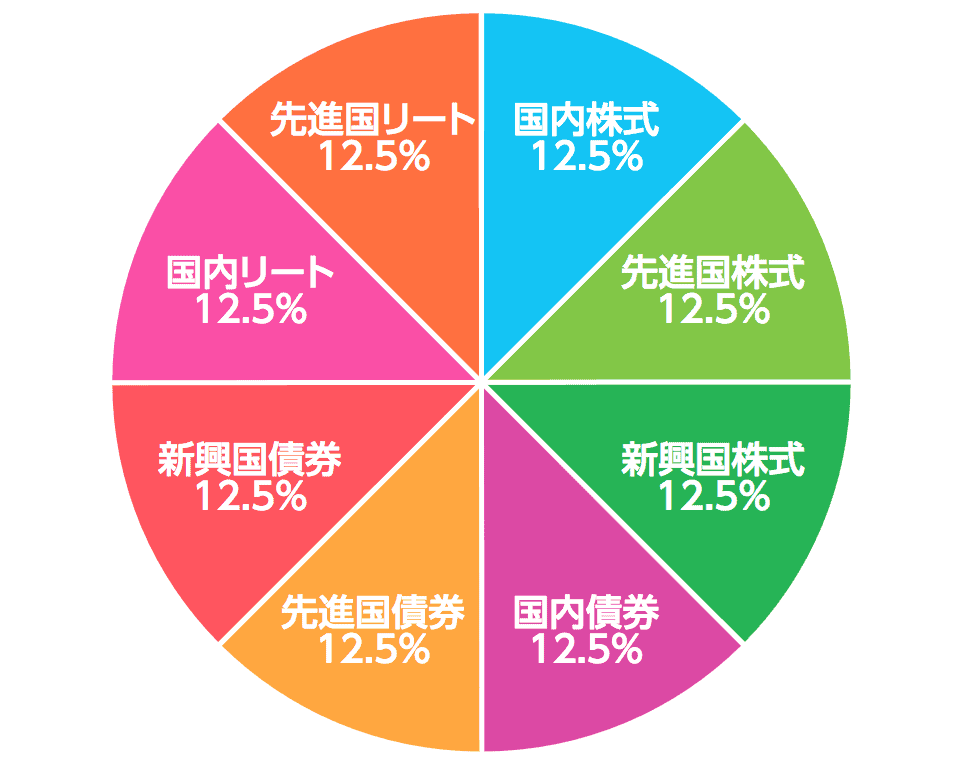

各資産クラスの配分やベンチマーク(連動する株価指数など)は、以下のようになっています。

| 投資クラス | 配分比 | ベンチマーク |

|---|---|---|

| 国内株式 | 12.5% | TOPIX(東証株価指数) |

| 国内債券 | 12.5% | NOMURA-BPI指数 |

| 先進国株式 | 12.5% | MSCIコクサイ |

| 外国債券 | 12.5% | シティ世界国債インデックス(除く日本) |

| 新興国株式 | 12.5% | FTSE RAFIエマージングインデックス |

| 新興国債券 | 12.5% | JPモルガンGBI-EMグローバル・ディバーシファイド |

| 国内REIT | 12.5% | 東証REIT指数 |

| 外国REIT | 12.5% | S&P先進国REIT指数(除く日本) |

eMAXIS Slimシリーズのファンドの1つで、超低コストで、たくさんの資産へ分散投資できる点が特徴です。

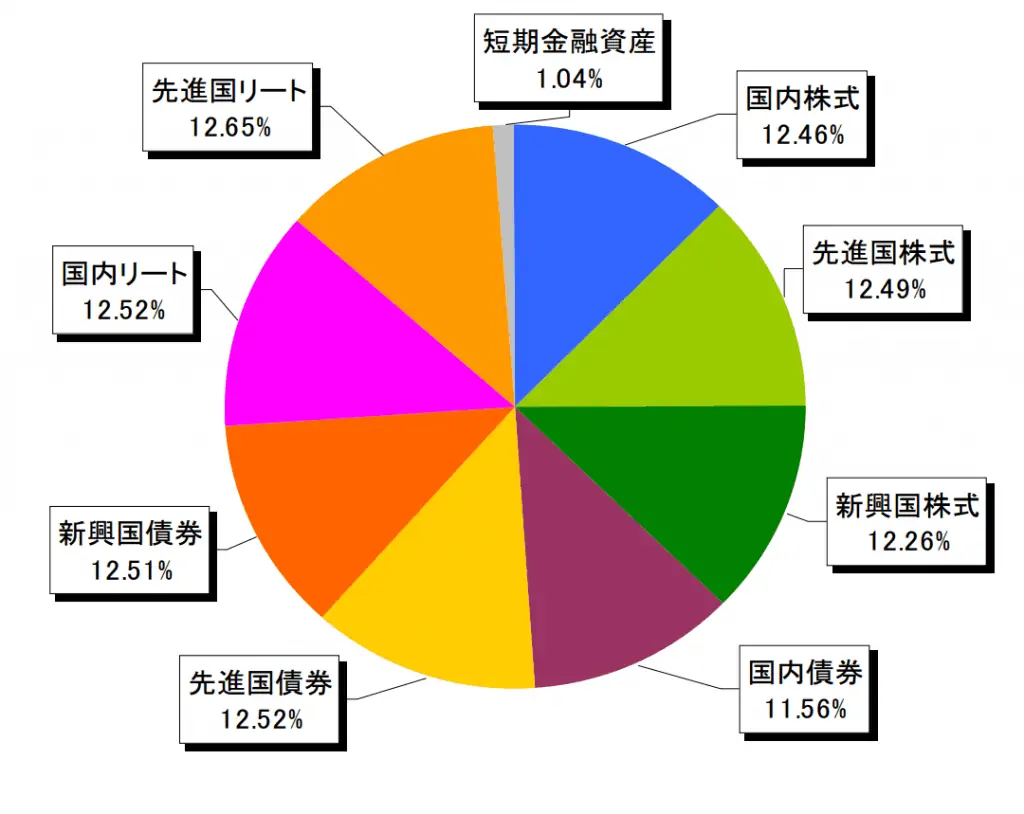

実際の資産配分(ポートフォリオ)は?

次に最新の資産配分(ポートフォリオ)状況を見ていきます。

基本構成は既に紹介しましたが、各株式市場の動向やファンドの新規購入・解約などにより、微妙に基本構成からはズレてきます。

| 投資クラス | 配分比 |

|---|---|

| 国内株式 | 12.46% |

| 国内債券 | 11.56% |

| 国内REIT | 12.52% |

| 先進国株式 | 12.49% |

| 先進国債券 | 12.52% |

| 外国REIT | 12.65% |

| 新興国株式 | 12.26% |

| 新興国債券 | 12.51% |

| 現金など | 1.04% |

アセットクラス(資産クラス)ごとのリバランスは、ファンド内で自動調整されるので、投資家が自分自身でリバランスする必要はありません。

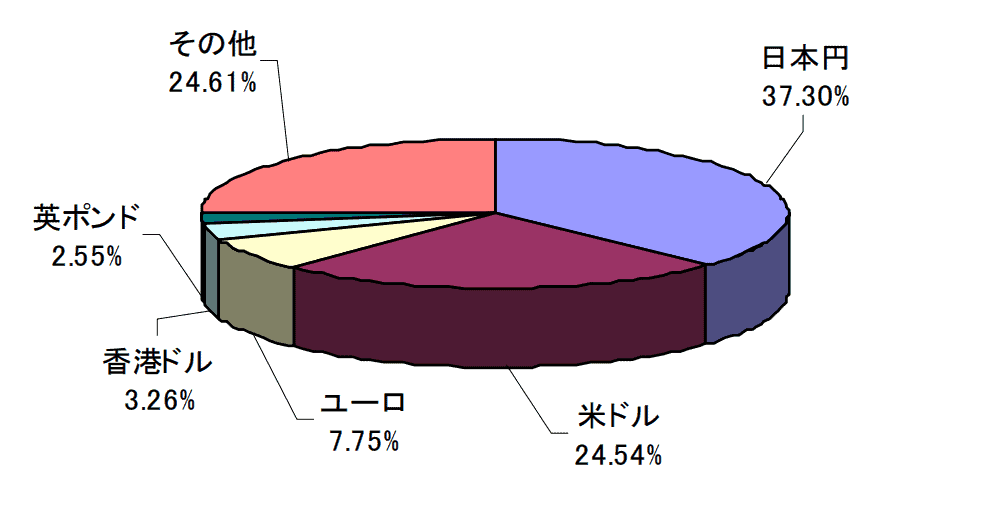

構成国(通貨)の比率は?

次に、本ファンドを構成する通貨の構成比率を見ていきます。通貨の構成比率を見ることで、為替変動リスクがどの程度あるか?を確認できますし、構成国にどのような国や地域があるのかも確認できます。

| 通貨 | 比率 |

|---|---|

| 日本円 | 37.30% |

| 米ドル | 24.54% |

| ユーロ | 7.75% |

| 香港ドル | 3.26% |

| 英ポンド | 2.55% |

| その他 | 24.62% |

日本円の割合が最も多く、ついで米ドルの比率が高くなっています。先進国の株式・債券・REITにおけるアメリカの比率が高いためです。

【実績・利回り】分配金・パフォーマンス

本ファンドの決算は、年1回(4月)行われます。これまで分配金の発生はありません。

サイト管理人

サイト管理人分配金が出てしまうと、分配金への課税分(約20%)投資パフォーマンスが悪化するので、ファンド内での再投資が、我々ファンド購入者には嬉しいですね!

長期投資を行う場合、効率的な資産運用のため、分配金が出た場合でもファンドへ再投資することが重要です。

SBI証券など証券会社の注文時に「分配金再投資コース」を選ぶことで、自動再投資ができます。

また、本ファンドの利回り・投資パフォーマンスは、以下の表にまとめたようになっています。

ベンチマークは、各資産クラスのベンチマークを合成した指数です。

| 期間(直近) | ファンド | ベンチマーク |

|---|---|---|

| 1ヶ月 | -0.97% | -1.07% |

| 3ヶ月 | -0.16% | -0.46% |

| 6ヶ月 | -1.52% | -1.86% |

| 1年 | 4.78% | 4.23% |

| 3年 | – | – |

| 設定来 | 4.47% | 3.90% |

ベンチマークと比べて、本ファンドのパフォーマンスが良い理由は、ベンチマークに配当金の再投資分が含まれないため。

ファンドは、組み入れ銘柄から配当がでた場合、ファンド内に再投資しているため、その分パフォーマンスが良くなります。

つみたてNISA・iDeCoでも運用可能

本ファンドは、2018年1月からスタートした新たな小額非課税制度「つみたてNISA」でも運用可能です。

非課税期間が現行NISAと比べて4倍の20年間となるので、本ファンドの積立を長期投資で行なう方には、嬉しい新制度です。

サイト管理人

サイト管理人将来の資産形成など、長期インデックス投資などにピッタリの制度です。

つみたてNISAの特徴やメリット、デメリットや始め方などの詳しい解説は、以下のブログ記事をご覧ください。

ちなみに、本ファンドは、NISAだけでなく、個人型確定拠出年金(iDeCo:イデコ)でも運用可能です。

- 運用益が非課税

- 掛金が全額所得控除

- 年金受給時の税制優遇

一般NISA・つみたてNISAと同様、運用益が非課税になるのはもちろんのこと、掛け金分が全額所得税になるメリットがあります。

年金給付まで資金を回収できないデメリットはありますが、税制面でNISAよりも絶大な優遇を受けることができます。

| 項目 | つみたてNISA | iDeCo |

|---|---|---|

| 対象者 | 20歳以上の日本人 | 20〜60歳の日本人 |

| 利用限度額 (年間) | 積立:40万円 現行:120万円 | サラリーマン、自営業など 立場によって異なる (年14.4万〜81.6万円) |

| 非課税期間 | 積立:5年 現行:20年 | 60歳まで |

| 税制優遇 | 譲渡益非課税 受取時非課税 | 譲渡益非課税 掛け金非課税 ⇒ 所得・住民税軽減 受取時課税 ⇒ 退職所得控除等が適用され軽減 |

eMAXIS Slimバランス(8資産)の手数料・実質コストは?

次に、eMAXIS Slimバランス(8資産均等型)の手数料や実質コストは安いか?高いか?

他のバランスファンドとの違いを比較しながら紹介・解説していきます。

購入手数料・信託報酬

本ファンドの購入手数料および売却時の手数料は、いずれも無料です。

また、ファンド保有時にかかる手数料「信託報酬」は、年率0.154%(税込)とバランス型ファンドとしては、最安の手数料(信託報酬)となっています。

*信託報酬(税抜)は、年率0.14%

| 項目 | 手数料が発生する タイミング | 手数料 税込 |

|---|---|---|

| 購入手数料 | ファンド購入時 | 無料 |

| 信託財産留保額 | ファンド売却時 | 無料 |

| 信託報酬 | ファンド保有時 | 年率0.154% |

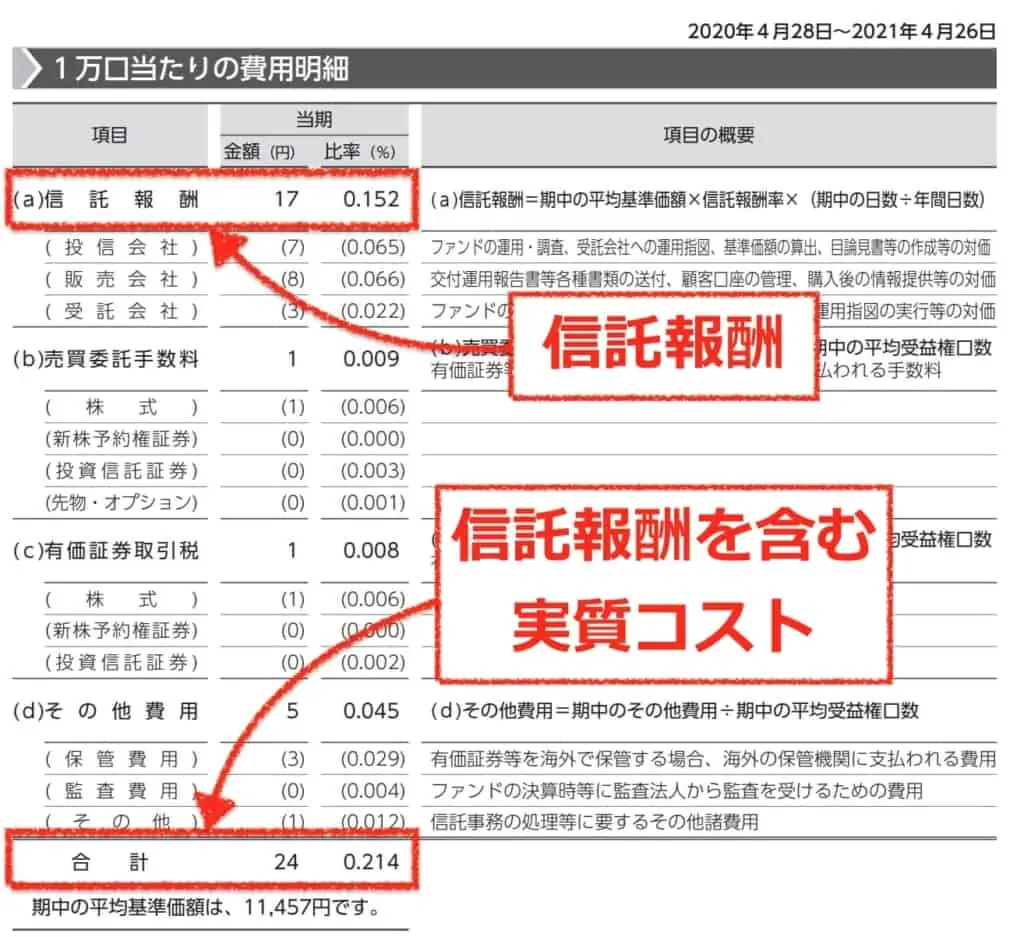

実質コスト

売買委託手数料や有価証券取引税、保管費用などを含めた実質コストは「0.2174%」となっており、信託報酬以外の売買委託手数料・有価証券取引税などの余分なコストは少なめです。

サイト管理人

サイト管理人本ファンドは、海外(特に新興国)の資産も含まれるため、実質コストは高くなる傾向にあります。

以下の図は、運用報告書に記載されている「一万口当たりの費用明細」です。

バランスファンドの比較

次に、本ファンドとその他のバランスファンドの資産配分や手数料を比較していきます(下表参照)。下表をみるとわかるように、手数料では、これまで最も安かった「iFree 8資産バランス」を抜き、本ファンドが最安手数料となっています。

| ファンド名 | 信託報酬(税抜) | 資産配分 |

|---|---|---|

| eMAXIS Slim全世界株式(3地域均等型) | 0.142% | 日本株・先進国株・新興国株の計3資産を均等配分(各33.3%) |

| eMAXIS Slimバランス(8資産均等型) | 0.16% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたてバランスファンド | 0.195% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産(均等配分では無い) |

| ニッセイ・インデックスバランスファンド(8資産均等型) | 0.209% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 三井住友・DCつみたてNISA・世界分散ファンド | 0.21% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国株式の計7資産 |

| ニッセイ・インデックスバランスファンド(4資産均等型) | 0.219% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| ニッセイ・インデックスバランスファンド(6資産均等型) | 0.219% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| 野村6資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REITの計6資産を均等(16.6%づつ)配分 |

| つみたて8資産均等バランス | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| つみたて4資産均等バランス | 0.22% | 国内の株式・債券、先進国の株式・債券の計4資産を均等(25%づつ)配分 |

| たわらノーロードバランス(8資産均等型) | 0.22% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| iFree 8資産バランス | 0.23% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

| 世界経済インデックスファンド | 0.50% | 国内の株式・債券、先進国の株式・債券、新興国の株式、債券の計6資産をGDPベースで配分(株式・債券は50%ずつ) |

| セゾン・バンガード・グローバルバランスファンド | 0.69% | 国内の株式・債券、先進国の株式・債券、新興国株式の計5資産を時価総額ベースで配分(株式・債券は50%ずつ) |

| eMAXISバランス(8資産均等型) | 0.50% | 国内の株式・債券・REIT、先進国の株式・債券・REIT、新興国の株式、債券の計8資産を均等(12.5%づつ)配分 |

サイト管理人

サイト管理人数年前(一昔前)まで、割高だったバランスファンドも、各社の手数料競争で、随分安くなりました!

8資産均等型という投資方針があえば、本ファンドは信託報酬が安く最良の選択肢となり得ますが、他の資産配分が良い方は、話は別です。

例えば、世界経済インデックスファンドは、GDPベースで日本・先進国・新興国の配分比を決められるので、市場の先取りができるかもしれません。反対に、一般的な時価総額ベースの配分型が良い方は、セゾン・バンガード・グローバルバランスファンドも選択肢になるでしょう。

バランスファンドの特徴や選び方・比較は、以下のページをご覧ください。

【ブログまとめ】eMAXIS Slimバランス(8資産均等型)の評価は?

本ファンドのデータをまとめると、以下のようになっています。

なんといっても、最大の特徴は手数料の安さ!

年率0.16%と超低コストで、世界中の様々な資産に分散投資を行うことができます。

- 資産配分:国内と先進国の株式・債券・REIT、および新興国の株式・債券(計8資産)

- 購入手数料:無料

- 信託報酬(税抜):年率0.22%(その他諸経費を含む実質コスト:初回決算待ち)

- 売買単位:1万円から1円単位(SBI証券なら最低500円から積立可能。)

- 決算:年1回(4月25日、休日の場合、翌営業日)

- 償還日:無期限(設定日:2017年5月9日)

- 信託財産留保額:無し

サイト管理人

サイト管理人多くの投資信託が乱立する中、どれか1本に絞りたい!と言う方には、特に最適です!

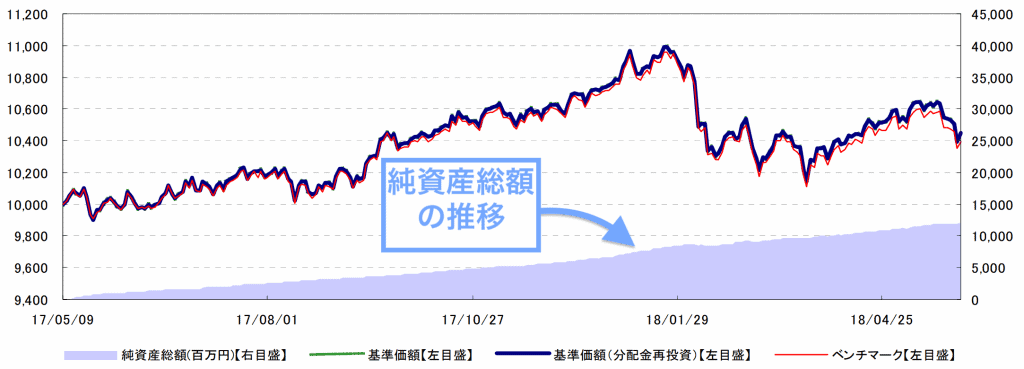

また、三菱UFJアセットマネジメント(旧三菱UFJ国際投信)から出ている純資産の推移をみると、下図のように右肩あがりで推移しているため、順調にファンドへ資産が入ってきていることがわかります。

サイト管理人

サイト管理人ファンドの純資産が減る(資金が流出する)場合、不安定な運用となってしまうので、現在の純資産は極めて健全な推移と言えます。

心配であれば、将来の純資産総額の推移も見ておきましょう。

高評価!投信積立ランキングでも上位に!

eMAXIS Slimバランス(8資産均等型)は、SBI証券や楽天証券など、大手ネット証券の「投信積立件数ランキング」で、毎月上位にランクインしています。

| 順位 | 楽天証券 | SBI証券 | マネックス証券 |

|---|---|---|---|

| 1位 | eMAXIS Slim米国株式 (S&P500) | SBI・V・S&P500 インデックスファンド | eMAXIS Slim米国株式 (S&P500) |

| 2位 | 楽天バンガード 全米株式(楽天VTI) | eMAXIS Slim全世界株 (オールカントリー) | ひふみプラス |

| 3位 | eMAXIS Slim全世界株 (オールカントリー) | eMAXIS Slim米国株式 (S&P500) | eMAXIS Slim先進国株 インデックス |

| 4位 | eMAXIS Slim先進国株 インデックス | SBI・V・全米株式 インデックスファンド | eMAXIS Slim全世界株 (オールカントリー) |

| 5位 | 楽天バンガード 全世界株(楽天VT) | eMAXIS Slimバランス 8資産均等型 | ニッセイ外国株式 インデックスファンド |

| 6位 | ifreeレバNASDAQ | ニッセイ外国株式 インデックスファンド | eMAXIS Slimバランス 8資産均等型 |

| 7位 | ひふみプラス | SBI・V・全世界株式 インデックスファンド | 楽天バンガード 全米株式(楽天VTI) |

| 8位 | eMAXIS Slimバランス 8資産均等型 | ひふみプラス | eMAXIS Slim新興国株 |

| 9位 | eMAXIS Slim全世界株 (除く日本) | eMAXIS Slim先進国株 インデックス | SBI・V・S&P500 インデックスファンド |

| 10位 | eMAXIS Slim新興国株 インデックスファンド | eMAXIS Slim日経平均 インデックスファンド | eMAXIS Slim全世界株 (除く日本) |

2021年10月も順位を下げたものの、積立投資の人気ファンドとしてトップ10入りしています。

サイト管理人

サイト管理人ランキングから分かるように、本ファンドは、将来の資産形成のため、積立設定している方が多いようです。

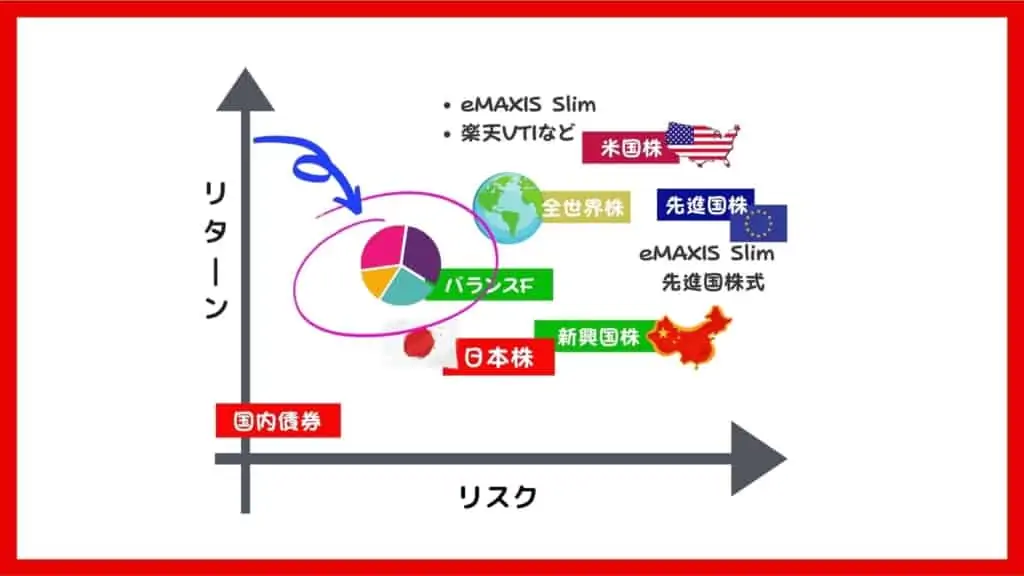

ちなみに、各人気インデックスファンドや資産(アセット)クラスのリスク&リターンの関係は、おおよそ以下のようなイメージになっています。

米国株・全世界株などのインデックスファンドと比較すると、バランスファンドは、ミドルリスク・ミドルリターンとなっています。

バランスファンドは、株式よりもリスクが低い債券クラスが入っているため、外国株式ファンドよりも、リスクが低めになる。

サイト管理人

サイト管理人長期インデックス投資で様々な資産クラスに分散投資したい方に適合した資産配分と言えそうです。

【要チェック】eMAXIS Slimバランス8資産型のお得な購入方法は?

eMAXIS Slimバランス8資産均等型は、SBI証券や楽天証券、auカブコム証券、GMOクリック証券などのネット証券から購入可能ですが、

結論から言うと、

- ポイント還元が高い「SBI証券」がお得!

- 【例外】自動積立を行うなら「楽天証券」がお得!

サイト管理人

サイト管理人以下、詳しく解説していきます。

ポイント還元が高い「SBI証券」がお得

購入手数料は無料なので、どこで本ファンドを購入しても差がつきません。しかし、各ネット証券で行われている「ポイント還元プログラム」の違いがあります。

ポイント還元プログラムとは、投資信託(ファンド)の保有額に応じてポイント還元されるサービスです。

ポイントは、現金や電子マネーへの交換、またファンドの購入に利用可能なため、ポイント還元率の高いネット証券で、お得にファンドを保有することができます。

以下の表は、ネット証券のポイントプログラムの比較を行ったものです。結論から言うと、SBI証券の投信マイレージが還元率が良く利便性が高いと言えます。

| 証券会社 | 還元率 | 特徴 |

|---|---|---|

| SBI証券 | 年率0.1% (最大:年率0.24%) | 保有額1,000万円以上で還元率2倍 一部ファンドは年率0.05%の還元率 |

| SMBC日興証券 | キャンペーンで ANAマイルやdポイント | ANA:最大6万マイルdポイント:最大1万pt⇒ キャンペーン詳細 |

| 楽天証券 | 残高10万円毎に月4ポイント (最大:年率0.048%) | ポイント除外ファンドが少ない 還元率は少ない |

| マネックス証券 | 月平均保有額の年率0.08% (最大:年率0.08%) | 低コストのインデックスファンドはポイント除外 |

| auカブコム証券 | 月平均保有額100万円につき 1ポイント (最大:年率0.24%) | 月平均保有額が3000万円以上でポイント2倍 多数のポイント集計除外ファンド |

低コストインデックスファンドの場合、auカブコム証券・マネックス証券はほぼ全ての商品がポイント付与対象外となるので候補から外れます。

また、楽天証券は還元率が最大0.048%と低いので、SBI証券(ポイント還元率:0.05%〜0.20%)での購入・保有がお得になります。

また、SBI証券はポイント還元プログラムで付与される「Tポイント」を投資信託の購入に充てられ事も可能です。

毎月自動積立を設定するなら「楽天証券」もお得

毎月の自動積立を設定するならSBI証券よりも楽天証券の方がお得です。

その理由は、楽天証券の場合、自動積立の決済手段に「楽天カード」を利用することで、積立額(支払い額)の1%分がポイント還元されるためです。

自動積立とは、毎月の決まった日(例:月末・毎月12日など)に自動で決まった額を買付するサービスです。銘柄(投資信託)・積立日・積立金額の3つを最初に決めれば、あとは自動で毎月定額の買い付けが行われます。

楽天証券の取引や楽天カードで貯めた貯めた楽天ポイントは、楽天市場でのお買い物や楽天サービスの決済に1pt → 1円として利用できるため、楽天カードで積立ことで無条件で1%分の投資利益を得ることができます。

また、楽天ポイントは、楽天市場での買い物だけでなく、投資信託の購入にも利用することができるので、積立の楽天カード決済で貯まったポイントを投信の再投資に当てることで、さらに運用効率を上げることができます。

本サイトでの楽天証券の最新キャンペーンの解説は、以下をご参考ください。