*2024年1月31日現在

SBI証券の評判は?10年利用して分かったメリット・デメリットを徹底解説!

このパートでは「SBI証券」の口コミ・評判、また私が長年利用して感じたメリット・デメリットを、楽天証券や他のネット証券と比較しながら、徹底解説していきます。

サイト管理人

サイト管理人お得なキャンペーンや口座開設・取引方法も「図解付き」で解説しているので、SBI証券を利用するか?迷っている方は、ぜひご参考ください!

SBI証券とは?【会社概要】

SBI証券は、SBIグループの「インターネット専業」証券会社です。

国内株式や投資信託だけでなく、米国株などの外国株、債券、FX、個人型確定拠出年金など幅広い金融商品を扱っており、ネット専業の証券会社としては、楽天証券やマネックス証券を凌ぎ、シェア(口座開設者数)1位※を獲得しています。

| 会社名 | 株式会社SBI証券 |

|---|---|

| 登録番号 | 金融商品取引業者 関東財務局長(金商)第44号 銀行代理業者許可番号 関東財務局長(銀代)第12号 商品先物取引業者許可番号 経済産業省20230227商第1号 農林水産省指令4新食第2796号 |

| 所在地(住所) | 東京都港区六本木1-6-1 |

| 役員 | 代表取締役会長:北尾 吉孝 代表取締役社長:髙村 正人 |

| 資本金 | 約543億円(2024/3/31現在) |

| 加入団体 | 日本投資者保護基金 |

| 加入協会 | 日本証券業協会 一般社団法人 金融先物取引業協会 一般社団法人 第二種金融商品取引業協会 一般社団法人 日本STO協会 一般社団法人日本暗号資産等取引業協会 |

| 会社HP | https://www.site2.sbisec.co.jp/ |

企業については分かったので、SBI証券の特徴やメリットなどサービス面について教えて!

サイト管理人

サイト管理人了解です!SBI証券の特徴やメリット・デメリット等について、他の証券会社と比較しながら解説していきます!

SBI証券の特徴・メリットは?

SBI証券の主な特徴・メリットは、以下のような点があげられます。

- ネット証券シェア一位の人気と実力

- 主要商品が全て取引可能!

- 株式売買手数料が最安で0円(無料)

- 投資信託の保有や各種取引でVポイント等が貯まる!

- Vポイント等で投資信託が100円から買える!

- IPOに強い!取扱数・主幹事実績が豊富

- 米国ETFの為替・売買手数料が最安水準!

- NISA口座なら国内株式の売買手数料が無料

- 株主優待検索用のツールが充実!優待投資家にも人気!

- キャンペーンがお得!高額ポイント・現金がもらえる

サイト管理人

サイト管理人基本的に、SBI証券の口座を持っていれば、国内・外国の株式や投資信託など、個人投資家が利用する金融商品は全て取引可能です。

また、IPOや株主優待など個人投資家に人気の日本株取引に多くのメリットがある他、手数料の安さや利便性、投資ツール・情報の充実など、他の証券会社には無い魅力・メリットが多数あります。

以下、これらの特徴・メリットについて解説します!

メリット1:人気と実力

SBI証券は、国内最大手のネット証券として、口座開設者数(シェア)・満足度とともに高い評価を得ています。

サイト管理人

サイト管理人単に、口座開設者数が多いだけでなく、利用者の満足度が高いのは安心できますね!

メリット2:ほぼ全ての投資商品が取引可能

まだ、投資信託をメインに運用するか?国内株をメインに運用するか?決まっていないんだけど、SBI証券で口座開設しても大丈夫ですか?

サイト管理人

サイト管理人SBI証券は、個人投資家が利用する金融商品に、全て対応しているから大丈夫だよ!

SBI証券は、国内外の株式(株主優待・IPO含む)・ETF、投資信託、FX、確定拠出年金(iDeCo)など多くの商品を扱っています。

そのため、SBI証券の口座を保有していれば、個人投資家が取引するであろう「金融商品」は、ほぼ全て揃います。

投資初心者の方の場合、投資方針が固まっていない場合が多いと思うので、楽天証券のように様々な取引が可能なネット証券は、最有力の候補となります。

サイト管理人

サイト管理人実際、私も始めて口座開設した証券会社は「楽天証券」でした。。

メリット3:投資信託の保有や各種取引でVポイント等が貯まる!

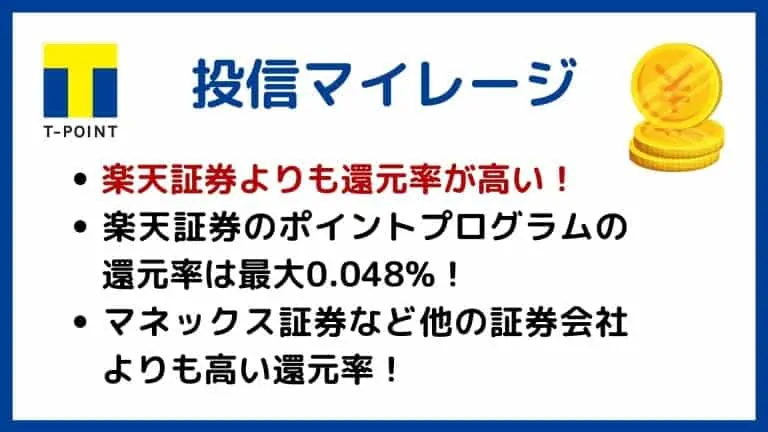

SBI証券では「投信マイレージ」というサービスで、投資信託の保有額に応じて、最大0.2%(年率)のVポイントなどの付与(還元)が受けられます。

- 投資信託の保有額に応じて「Vポイント等」付与

- 毎月ポイント付与

- 還元率は最大0.2%(年率)

*還元率はファンド・銘柄によって変わる

例えば、120万円分の投資信託を保有している場合、最大で毎月100円相当のVポイント等が付与されます。

毎月の付与ポイント(100ポイント)

= 投信保有額(120万円)× 還元率(年率0.2%)÷ 12ヶ月

Vポイント等の付与は「毎月15日」に行われ、進呈されたVポイント等は「投資信託の買付」にも利用・充当可能です。そのため、ポイントの再投資により、他の証券会社よりも効率的に投資信託の運用が行えます。

メリット4:Vポイント等で投資信託が100円から買える!

SBI証券では、Vポイント等を「1pt=1円」として、投資信託の購入に利用(充当)できます。

普段の生活で貯めたVポイント等だけでなく、先に解説した投信マイレージで貯めたポイントで、100円(100P)から投資信託の購入が行えます。

現金を使わないで「Vポイント等」で投資するのもアリですか!?

サイト管理人

サイト管理人アリです!100P以上あれば、元手無し(投資資金0円)でも、資産運用が始めらます!

- SBI証券ならVポイント等で投資信託が購入可能

- 1pt=1円として100ptから購入可能

SBI証券の「ポイント投資」を組み合わせれば、他の証券会社よりも効率的に投資信託の運用が行えます。

投信マイレージでは、毎月Vポイントなどが付与されるので、そのVポイント等で投資信託を買い増せば、資産形成スピードがアップします。

以下の図は、120万円分の投資信託を30年間保有し続けた際の、投信マイレージで貰える「Vポイントの総額」と「付与されたVポイントで投資信託を購入した場合の運用額」の推移です。

運用利回り(年率5%)を考慮すると、10年で約2万円、30年で約15万円分も、ポイントの上乗せ効果が出てきます。

サイト管理人

サイト管理人投信マイレージで貰ったVポイント等は、買い物の利用など節約に活用しても良いですが、ポイント投資する事で、資産運用の効率をさらにアップする事が可能です!

このように、SBI証券は、インデックスファンドを始めとする「投資信託の運用」をする方向きの証券会社です。

投信マイレージでVポイントを貯め、そのVポイント等で投資信託を買い増すことで、資産形成スピードをアップする事が可能です。

本サイトでの投信マイレージやポイント投資の詳細・解説は、以下の記事をご参考ください。

【100万円以下は無料】格安な株式売買手数料

SBI証券は、国内株の売買委託手数料が安い点もメリットの一つです。

SBI証券には2種類の料金プランがありますが、アクティブプランを選ぶと、なんと!1日の取引金額の合計が100万円以下の場合「手数料0円!無料!」になります。

| 料金コース・プラン | 特徴 |

|---|---|

| スタンダードプラン | 1注文毎に手数料が決まるプラン |

| アクティブプラン | 一日の約定代金毎に手数料が決まるプラン → 100万円以下なら手数料0円(無料) |

サイト管理人

サイト管理人SBI証券の口座開設時の初期設定は「スタンダードプラン」になっているので、アクティブプランにしたい方は、設定変更が必要です!

それぞれの料金プランの手数料は、取引する金額に応じて、下表のように変ります。

| 料金プラン | 〜5万円 | 〜10万円 | 〜20万円 | 〜50万円 | 〜100万円 | 〜150万円 | 〜3,000万円 | 3,000万円超 |

|---|---|---|---|---|---|---|---|---|

| スタンダード プラン | 55円 | 99円 | 115円 | 275円 | 535円 | 640円 | 1,013円 | 1,070円 |

| アクティブ プラン | 0円 | 0円 | 0円 | 0円 | 0円 | 〜200万円まで:1,238円 〜300万円まで:1,691円 以降、+100万円毎に295円ずつ増加 |

基本的に、1日の取引金額が「100万円以内」になる事が多い方は、また1日に多数の注文を行うデイトレーダーの方は「アクティブプラン」が良いでしょう。

逆に、「スタンダードプラン」向きの方は、あまり頻繁に取引しないものの、一度の約定代金が100万円など大きくなるような方です。

サイト管理人

サイト管理人私は、少額取引・頻繁な取引の両方で手数料が割安な「アクティブプラン」に設定しています。

IPOに強い!独自ルールと取扱数・主幹事実績が魅力

IPO(新規公開株)の抽選・購入においても、SBI証券は大きなメリットがあります。

IPO投資とは、未上場の企業が東京証券取引所などに上場する際にだけ購入できる株式のことです。

過去のデータから、値上がりする可能性が非常に高く(2017年は平均値上がり率:150%)利益が得られやすい点などから人気の投資手法の一つです。

IPOに強い証券会社を選ぶ場合、各証券会社の「IPO取扱数・主幹事実績」や「IPO抽選ルール」が重要になりますが、SBI証券は、どのポイントも他社よりも魅力的な内容です。

- 取扱銘柄数が業界トップクラス

- 主幹事実績も多い

- 独自の抽選方式

→ IPOチャレンジポイントでIPOに落選しても当選に近づく

以下の表は、主要ネット証券のIPO取扱数を比較したものです。

SBI証券のIPO取扱数は業界トップクラスとなっており、ほとんどのIPO銘柄の抽選に参加できます。

また、IPO抽選で重要な「主幹事」の実績も豊富で、当たりクジが多い事も魅力の一つです。

主幹事とは、IPOを引き受ける証券会社の中で、特に中心となる証券会社です。

幹事よりも「10倍程度多く」IPOが配分されることがあるため、主幹事の証券会社からIPO抽選に参加する事が、当選確率を上げるための重要な要因になり得ます。

さらに、独自の抽選ルール「IPOチャレンジポイント」も定評があります。

IPOチャレンジポイントは、IPO抽選に外れた時にもらえるポイントで、ポイントを貯めると次回以降のIPO抽選に当たりやすくなります。

つまり、IPOに落選すると次回以降のIPOに当選しやすくなる仕組みです。

サイト管理人

サイト管理人私も、SBI証券でIPOチャレンジポイントを貯めて、お宝銘柄のIPOに備えています!

チャンレジポイントがあると、IPO抽選で落選しても、そこまで精神的ダメージを受けません。

このように、独自のルールからSBI証券は、「IPO投資」に必須の証券会社となっています。

IPOは、勝率の高い投資方法として、初心者の方にも人気なので、将来的にIPO投資を行いたい方は、SBI証券の口座開設を行っておくと良いでしょう。

SBI証券のIPOに関する詳細は、以下の記事をご参考ください。

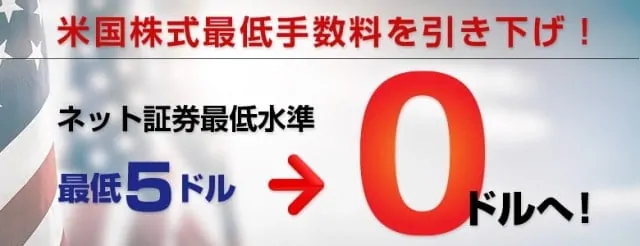

海外株式・ETFの取引コストが最安水準

海外の株式やETFを購入する場合、「売買手数料」および「為替手数料」の2種類のコストがかかります。SBI証券では、その両方の手数料が国内最安となっているので、海外の株式・ETFを購入する場合にもオススメです。

米国株・ETFを取引する場合は、株式の売買時に係る手数料「売買手数料」と日本円を米ドルに両替するための「為替手数料」の2種類の手数料(コスト)がかかります。

- 売買手数料:株式を売買する際にかかる手数料

- 為替手数料:日本円を米ドルに両替する手数料

下表は、4つのネット証券の売買手数料と為替手数料を比較したものです。

| 証券会社 | 売買手数料 | 為替手数料 (1ドル両替あたり) |

|---|---|---|

| DMM.com証券 | 無料(0円) | 0.25円 |

| SBI証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 *住信SBIネット銀行で4銭 |

| マネックス証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 |

| 楽天証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 |

売買手数料は、DMM.com証券の方が安いですが、為替手数料はSBI証券の方が安いことがわかります。そのため、取引にかかるトータルコスト(売買手数料+為替手数料)は、SBI証券が最も安くなります。

また、NISA口座で海外ETFを購入する場合、買付手数料が無料になるので、NISAを利用して海外ETFを購入する場合、さらにお得になります。

取引コストは、投資家への確実なマイナスリターンとなり、投資パフォーマンスを悪化させます。そのため、SBI証券のようなコストの安い証券口座を選ぶことが重要です。

NISAなら売買手数料が無料

SBI証券のNISA口座では、国内株式の売買手数料、さらに海外ETFの買付手数料が無料で取引を行えます。

売買コストは、投資家への確実なマイナスリターンとなり投資パフォーマンスを悪化させます。そのため、手数料が無料になるSBI証券は、NISA口座を開設するのにオススメできる証券会社と言えます。実際、私も毎年NISAはSBI証券でお世話になっています。

便利な優待銘柄検索ツールと充実の株主優待投資

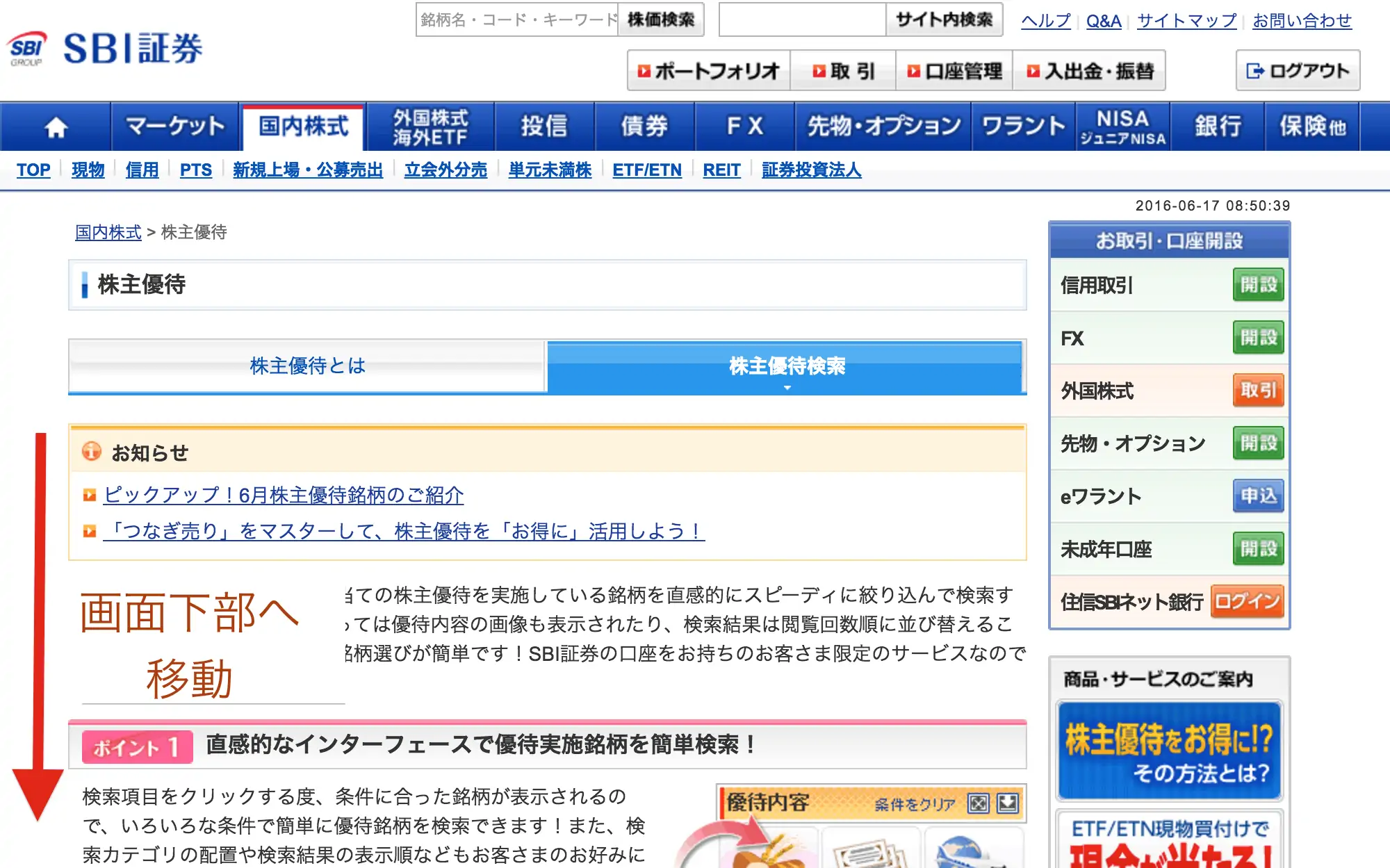

SBI証券では、他証券会社にはない、画期的な株主優待用検索ツールがあります。下図は、実際のSBI証券の株主優待検索ツールの画面です。様々な条件から、自分にあった株主優待を検索することができることがわかります。

実際、SBI証券の株主優待検索ツールでは、以下の条件付き検索が行えます。1000銘柄以上ある優待の中から、優待内容や財務情報などの条件を基に、お好みの優待銘柄を簡単に検索することができます。

- 優待の種類(金券系、食品系、女性向け、娯楽系など)

- 権利確定月

- 優待獲得に必要な株式買付金額

- PER、PBR、自己資本率などのファンダメンタルズ

- 一般売り、制度売りの有無

実際、私も優待銘柄の選別や発掘をSBI証券の検索ツールで行っています。本ツールは、SBI証券の口座開設を行っている方であれば、誰でも無料で利用できるので、検索ツール利用のため口座開設を行うのもアリだと思います。

SBI証券の株主優待投資の詳細は、以下をご参照ください。

PTS・夜間取引でビジネスパーソンもリアルタイムの取引

SBI証券では、Proprietary Trading System(PTS:私設取引システム)を使って、昼間(8:20 ~ 16:00)および夜間(16:30 ~ 23:59)の取引ができます。

SBI証券のPTSの取引時間は、以下のようになっており、東証の立会時間と比べて、昼間のセッションが長い上、夜間も取引ができます。

- デイセッション(昼間):8:20〜16:00

- ナイトセッション(夜間):16:30〜23:59

リーマンショックなどの海外発の急落相場や企業の上方・下方修正による大きな株価変動時に、夜間や早朝の枠を使って、他の証券会社よりも早く取引ができる点が大きなメリットです。

また、昼間働いている方でも、仕事から帰宅後じっくり取引ができる事、また手数料が安いなどのメリットがあります。

- 仕事から帰宅後じっくり取引できる!

- 決算発表後に取引できる!

- 手数料が安い!

ただし、全ての銘柄が取引できない点や証券取引所と比較して取引に参加する人が少ないため、なかなか取引が成立しない(流動性が低い)点に注意しましょう。

- 上場している全ての銘柄が取り扱えるわけではない(全3,500銘柄)

- 利用人数が多い各証券取引所より流動性が低い

このように注意点・デメリットはあるものの、夜間などに取引できるPTSのシステムは、売買のチャンスが広がるメリットの方が圧倒的に大きいです。

そのため、PTS取引のため、SBI証券の口座を保有しておくことと良いでしょう。

充実の情報ツール

株式の取引売買を行う場合、企業(銘柄)の情報を調べることは重要です。SBI証券では企業の情報ツールも充実しており、以下のようなツールが口座開設をすれば、無料で利用できます。

- スクリーニング機能付き情報ツール

- 売り上げ規模の似ている企業をすぐに比較できる

- 四季報

スクリーニングを利用すれば、銘柄の成長性・割安性、また財務状態や企業の規模を分析できます。また、四季報も無料で読めますし、売り上げ規模の似ている銘柄を一覧として出してくれるので、個人的には、企業の割安性や収益性を比較分析する際に重宝しています。

個人型確定拠出年金(iDeCo)も対応

大きな節税を行いながら、資産運用を行い、将来の資産形成をするための制度に「個人型確定拠出年金(iDeCo:イデコ)」があります。積立(掛金)が全額所得控除される上、運用益も非課税となるなど、税制面で大きなメリットがある制度です。

SBI証券では、iDeCo用の口座開設も行えます。個人型確定拠出年金を運営している金融機関の中では、商品の品揃えの豊富さ、運用コストの安さ、いずれもトップクラスの水準で、私自身もiDeCoの運用はSBI証券で行っています。

デメリット・注意点は?

ここまでメリットをたくさん見てきたけど、SBI証券の口座開設をする上での注意点やデメリットはありますか?

サイト管理人

サイト管理人それでは、注意点・デメリットも解説していくね!

デメリット1:IPOがやや当たりにくい?

「IPOのメリット」で解説したように、IPOに強いSBI証券ですが、資金が少なめの投資家には「ややフリ」な面があります。

SBI証券の抽選ルールでは、申込口数が多ければ多いほど、抽選口数も多くなります。つまり、投資資金が多い人ほど、当選期待値がアップする仕組みになっています。

一方、岡三オンラインやマネックス証券、DMM.com証券などのIPOでは、申込金額(口数)にかからず、1人1口の「完全公平抽選」を実施しています。

そのため、少ない投資資金でIPO抽選に参加する方は、平等抽選を行っている証券会社を利用しましょう。

IPOに強い証券会社の選び方、また最新のおすすめランキングなどの詳細・解説は、以下の記事をご参考ください。

また、ネオモバ・PayPay証券を利用すると、1株からIPO抽選に参加できるので、小資金でIPO抽選に参加する方は、これらの証券会社を活用しましょう。

デメリット3:投信マイレージでポイント還元率が下がるファンドがある

最大2%の還元が受けられる「投信マイレージ」ですが、eMAXIS Slimなどの超低コストファンドでは、還元率が大幅にダウンします。

これらのファンドは、元々の信託報酬が安いためしょうがない側面もありますが、注意しておきましょう。

| 還元率 | 該当ファンド |

|---|---|

| 0.01% | SBI・新興国株式インデックス・ファンド |

| 0.02% | SBI・全世界株式インデックス・ファンド SBI・先進国株式インデックス・ファンド SBI・V・S&P500インデックス・ファンド eMAXIS Slim 米国株式(S&P500) |

| 0.03% | eMAXIS Slim 先進国株式インデックスなど eMAXIS Slimシリーズの5本 たわらノーロード全世界株式 たわらノーロード先進国株式 など |

| 0.05% | iFreeインデックスなど 多数の低コストインデックスファンド |

| 0.1〜0.2% | その他の全ファンド |

ちなみに、上記のファンドは、楽天証券での保有の方がポイント最大還元率は高くなります

SBI証券で投資信託を購入するメリット

SBI証券で投資信託を購入するメリットは、主に以下のようなものがあります。

コスト・利便性いずれをとっても大変魅力的な内容となっています。

- ノーロード投信の品揃えが豊富

- 最低100円から毎月自動積立が可能

- 投信マイレージでお得に投信保有(最大0.2%還元)

- 定期売却サービスもある

以下、それぞれの項目について解説していきます。

購入手数料無料(ノーロード)投資信託の品揃え

投資信託の品揃えは、証券会社を選ぶ上で非常に重要です。口座の開設後「欲しい投信が無かった!」なんてことになったら大変ですよね。

その点、SBI証券の投資信託の取り扱い本数は、2,465本と、楽天証券と並び業界トップクラスです。また、購入手数料が無料(ノーロード)の投資信託も1,118本とこちらも業界最高水準です(投資信託の本数は2017年3月14日現在)。

サイト管理人

サイト管理人そのため、SBI証券であれば欲しい投資信託が基本的に、購入することができます。また、ほぼ全ての投資信託がNISAで購入可能なので、非課税メリットの恩恵も十分に受けられます。

最低100円から毎月自動積立ができる

SBI証券には、毎月自動積立サービスがあります。毎月の積立日と金額、投資信託を選ぶことがで、自動的に毎月の積立ができます。忙しいビジネスパーソンに嬉しいサービスです。

積立金額は、100円以上であれば自由に選べます。毎月500円からでも積立投資を行うことで、将来の資金をコツコツ貯めることができる良いシステムです。

投信マイレージで投信保有が超トク!

個人的に、SBI証券で投資信託を購入・保有最大のメリットが、この投信マイレージサービスだと思っています。

「投資信託の保有や各種取引でVポイントが貯まる」で詳しく解説したように、投信マイレージサービスは、投資信託の保有時に、その保有額に応じてVポイントが貰えるサービスです。

例えば、SBI証券で1,000万円を投資信託として保有している場合、最大で24,000円が毎年もらえることになります。これは、かなりお得なサービスです。

楽天証券「ハッピープログラム」でも、SBI証券のように投資信託の保有額に応じて楽天ポイントが付与されますが、ポイント還元率はSBI証券の方が上です。

また、貰ったVポイントは、投資信託の購入にも利用できるので一石二鳥です。

投信マイレージやSBI証券のポイント投資の詳細は、以下の記事をご参考ください。

定期売却サービス

SBI証券では、投資信託の購入・保有だけでなく、売却時の便利なサービスも用意しています。

そのサービスが「定期売却サービス」。定期売却サービス利用すれば、老後に定期的に投資信託を売却することができます。

定期売却サービスとは、SBI証券で保有の投資信託を、売却金額・売却日を設定することで、毎月決まった金額を現金で受け取れるサービスです。

退職された方などが、長年積み立ててきた投信信託を、運用しながら少しずつ取り崩していける便利なサービスです。

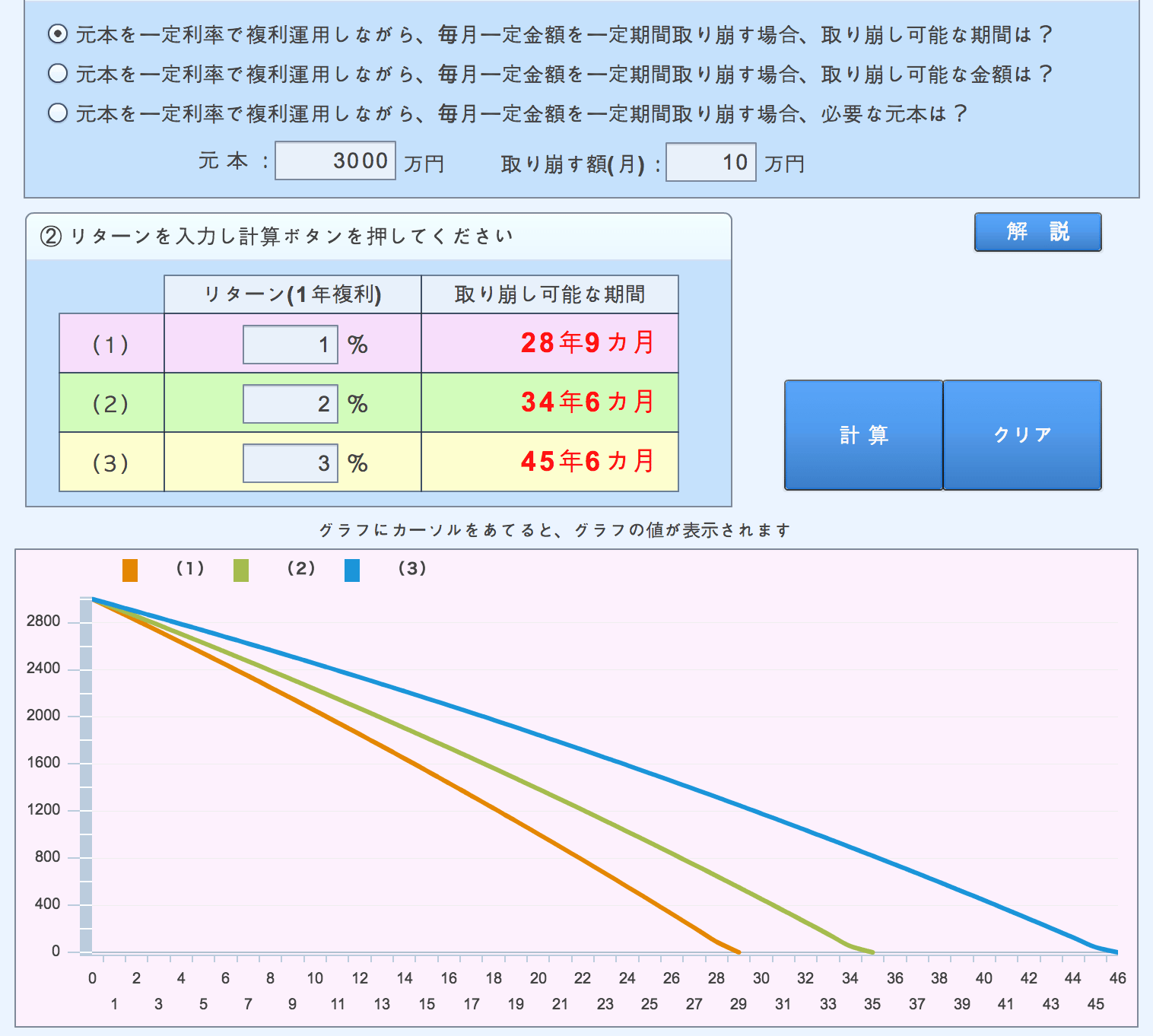

定期売却サービスでは、投資信託の保有額と毎月の売却額、想定リターンを設定することで、何年間お金をもらい続けられるかをシミューレーションできます。

下図は、実際のシミューレーション画面です。3000万円を毎月10万円づつ売却する例です。

参照:SBI証券

サイト管理人

サイト管理人将来の投資信託の売却や取り崩しのサービスまで用意してくれているので、安心して投資信託を積み立てることができます。

つみたてNISAの充実度は?

SBI証券の「つみたてNISA」のメリット・デメリットについて解説していきます。

つみたてNISAとは?

つみたてNISAは、2018年からスタートした新たな小額投資非課税制度(NISA)です。

現行のNISA同様、金融商品の値上がり益や分配金など投資利益が非課税になる制度です。

日本在住の20歳以上の方が対象で、年間の利用限度額(投資上限)は40万円となっています。現行NISAの年間限度額120万円よりも小額ですが、その分、非課税期間が20年間と長期で非課税メリットを受けられる点が特徴です。

- 対象者:20歳以上(日本在住)

- 利用限度額:40万円

- 非課税期間:20年

⇒累計非課税限度額:800万円(=40万円×20年)

現行NISAとの違い・比較

現行NISAとの大きな違いは「非課税期間」と「年間の非課税枠(投資限度額)」です。

非課税期間は、現行NISAが5年であるのに対し、積立NISAは20年間も非課税メリットを受けられます。

その分、積立NISAの年間の非課税枠は40万円と少なくなる点が両者の違いです。

| 項目 | 積立NISA | 一般NISA |

|---|---|---|

| 対象者 | 20歳以上(日本人) | 20歳以上(日本人) |

| 利用限度額 | 年間40万円 | 年間120万円 |

| 非課税期間 | 20年 | 5年 |

| 運用できる商品 | 金融庁が認める投資信託・ETF | 国内外の個別株・ETF・REIT、および投資信託 |

また、利用できる金融商品にも違いがあります。現行NISAは、ほとんどの金融商品が利用可能でしたが、積立NISAは、金融庁が認めた投資信託・ETFのみが対象商品となっています。

積立NISAは運用期間が20年と長期になるため、利用できる金融商品も金融庁のチェックが入り、認められた商品のみが対象となります。具体的には、手数料の安いインデックスファンドやアクティブファンドが対象となります。

つみたてNISAの運用でSBI証券がオススメな理由は?

結論から言うと、SBI証券での「つみたてNISA」の利用は、かなりオススメです。

理由は「SBI証券で投資信託の取引を行うメリット」で解説した、以下の特徴・メリットで、お得かつ便利に投資信託の購入・積立が行えるためです。

- ノーロード投信の品揃えが豊富

- 最低100円から毎月自動積立が可能

- 投信マイレージでお得に投信保有(最大0.2%還元)

- 定期売却サービスもある

特に、投信保有期間中に毎月Vポイントが付与される「投信マイレージ」は、かなりお得で、定期売却サービスと合わせて、SBI証券で投信の運用をする大きなメリットです。

SBI証券で米国株式・ETFを売買するメリットは?

SBI証券は、米国株式・米国ETF取引を行う上でも魅力的な証券会社です。

主に以下のようなも特徴・メリットがあり、他ネット証券と比較しても「コスト・利便性」ともに優れています。

- 売買手数料が業界最安水準

- NISAなら海外ETFの買付手数料無料

- 外貨入出金手数料が無料

- 米国株は貸株にも対応

- 米国の定期買付・積立ができる

- 海外株式も特定口座対応

- 充実のキャンペーンでおトク!

以下、各メリットについて詳しく解説していきます。

売買手数料など取引にかかるコストが業界最安水準!

SBI証券では、米国株式・米国ETFの売買にかかる手数料が国内最安水準です。

米国株・ETFを取引する場合「売買手数料・為替手数料」の2種類のコストがかかりますが、SBI証券では、この2つの手数料を合計した「トータルコスト」が国内最安水準になります。

- 売買手数料:株の売買時に発生する手数料

- 為替手数料:日本円⇄米ドルの両替時に発生する手数料

(例:米国株式・ETFの場合、日本円から米ドルに両替する際に手数料がかかる)

以下の表は、米国株式・ETFの取り扱いを行っているネット証券の売買手数料・為替手数料を比較したものです。

| 証券会社 | 売買手数料 | 為替手数料 (1ドル両替あたり) |

|---|---|---|

| DMM.com証券 | 無料(0円) | 0.25円 |

| SBI証券 | 約定額の0.45% ・最低0ドル ・最大20ドル | |

| マネックス証券 | ||

| 楽天証券 |

売買手数料は、手数料0円(完全無料)のDMM.com証券「DMM株」に劣りますが、為替手数料はSBI証券の方が安いことが分かります。以下、詳しく解説していきますが、米国株を取引する場合「DMM株」、米国ETFを取引する場合「SBI証券」がお得になります。

売買手数料など取引にかかるコストが業界最安水準!

SBI証券では、米国株式・米国ETFの売買にかかる手数料が国内最安水準です。

米国株・ETFを取引する場合「売買手数料・為替手数料」の2種類のコストがかかりますが、SBI証券では、この2つの手数料を合計した「トータルコスト」が国内最安水準になります。

- 売買手数料:株の売買時に発生する手数料

- 為替手数料:日本円⇄米ドルの両替時に発生する手数料

(例:米国株式・ETFの場合、日本円から米ドルに両替する際に手数料がかかる)

以下の表は、米国株式・ETFの取り扱いを行っているネット証券の売買手数料・為替手数料を比較したものです。

| 証券会社 | 売買手数料 | 為替手数料 (1ドル両替あたり) |

|---|---|---|

| DMM.com証券 | 無料(0円) | 0.25円 |

| SBI証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 |

| マネックス証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 |

| 楽天証券 | 約定額の0.45% 0ドル〜20ドル | 0.25円 |

売買手数料は、手数料0円(完全無料)のDMM.com証券「DMM株」に劣りますが、為替手数料はSBI証券の方が安いことが分かります。

以下、詳しく解説していきますが、米国株を取引する場合「DMM株」、米国ETFを取引する場合「SBI証券」がお得になります。

ん?二つの手数料が混ざっていると、どっちが安いか?よく分からない。。

サイト管理人

サイト管理人それでは、米国株の取引金額毎にトータルコストを比較していきますね。

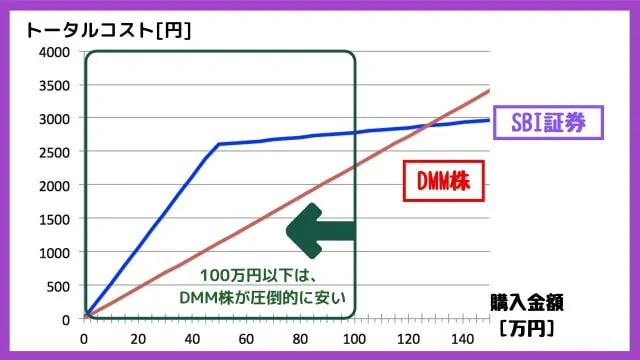

米国株・米国ETFの約定代金(購入金額)毎のトータルコストを比較したのが、以下のグラフです。

表から分かるように、1取引での購入金額が100万円以下の場合「DMM株」のコストが圧倒的に安い事が分かります。

SBI証券の米国株の売買手数料は最大20ドルであるため、為替手数料の安さの効果が出始める130万円以上は「SBI証券」の方が安くなりますが、1回に130万円以上購入する方は稀だと思うので、基本的には「DMM株」の取引手数料(トータルコスト)が安くなります。

ちなみに、上のグラフは「1ドル110円」としていますが、為替レートが多少変動してもトータルコストへの影響は微々たるものです。

基本的に、為替が円安に進めばDMM株がさらにお得に、逆に円高に進めばDMM株が不利になります。

サイト管理人

サイト管理人1ドル50円程度にならない限りは、DMM株の優位性は崩れません!

このように、米国株の取引を行う場合、ほとんどの場合「DMM株」での取引がお得になるので、米国株の取引は「DMM株」がオススメです。

現在、DMM.com証券「DMM株」では、口座開設キャンペーンで、最大2,000円の現金が貰える上、日本株の取引手数料も無料になります。

口座開設費・維持費は、もちろん無料ですし、最短「即日」で口座開設が完了するので、この機会に口座開設しすると良いでしょう。

DMM株の特徴やメリット・デメリット、最新キャンペーンの詳細などは、以下の記事をご参考ください。

あれっ?それじゃあ、SBI証券で米国株をメリットは少ないの?

サイト管理人

サイト管理人米国株は「DMM株」のお得さに負けるけど、バンガードETFなどで人気の米国ETFは、SBI証券で取引する大きなメリットがあるんだ!

米国ETFが無料で購入できる!

米国ETFを取引する場合、買付手数料「無料!0円!」になる「SBI証券」がお得になります。

- 【対象9銘柄】買付手数料0円(無料)

- 【全銘柄対象】NISA口座での買付手数料0円

SBI証券では、以下9銘柄の米国ETFの買付手数料が無料になります。

| 銘柄コード | 銘柄名 |

|---|---|

| VT | バンガード・トータル・ワールド・ストックETF |

| VOO | バンガード・S&P500ETF |

| VTI | バンガード・トータル・ストック・マーケットETF |

| IVV | iシェアーズS&P500ETF |

| SPY | SPDR S&P 500 ETF トラスト |

| EPI | ウィズダムツリー インド株収益ファンド |

| DHS | ウィズダムツリー米国株高配当ファンド |

| DLN | ウィズダムツリー米国大型株配当ファンド |

| DGRW | ウィズダムツリー米国株クオリティ配当成長 |

米国株式市場への分散投資を目的としたVOOやVTI、また全世界の株式市場へ投資可能なVTなど、多くの人気ETFが買付手数料無料の対象となっています。

手数料は投資家への確実なマイナスリターンとして、投資パフォーマンスを悪化させます。そのため、VOOやVTなどを購入・積立予定の方は、為替手数料も安い「SBI証券」を利用しましょう!

上の無料の対象銘柄以外は、米国株と同じ取引手数料になるの?

サイト管理人

サイト管理人その通り!ただし、NISA口座なら買付手数料0円だし、他の証券会社には無い「積立サービス」や「貸株サービス」もあるので、海外ETFの取引ならSBI証券がベストですね!

NISAなら米国ETFの買付手数料無料!

SBI証券のNISA口座を利用すれば、米国ETFの買付手数料が無料になります。

最大2,000円程度かかる買付手数料を無料になるのはかなり大きく、投資にかかる初期費用(買付手数料)によるパフォーマンス悪化を劇的に抑えることができます。

外貨(米ドル)の入出金が無料

外貨(米ドル)の入出金コストは、米国株式・米国ETFなどの外貨建て資産を売買する場合に、売買手数料や為替手数料と同様に、重要なコストです。

この入出金コスト、SBI証券では、住信SBIネット銀行を利用する事で無料で入出金出来ます。

- 入出金手数料が無料!

- インターネットで入出金ができる

サイト管理人

サイト管理人以下、それぞれの項目について詳しく解説していきます。

入出金手数料が無料

SBI証券への外貨入出金は、住信SBIネット銀行を利用すれば手数料無料になります。

下表は、外貨入出金が可能な証券会社の入手金手数料を比較した表ですが、入出金手数料が入金・出金とも無料になるのはSBI証券のみです。

インターネットで入出金可能

コスト面でなく利便性も高い点が、SBI証券の外貨入出金サービスの特徴です。外貨入出金は、24時間(メンテナンス時間を除く)インターネット上で手続きを行うことができます。

他証券は、銀行窓口やコールセンターの取り扱いのため取引時間が限られるうえ、手間がかかります。そのため、コスト面だけでなく、利便性でもSBI証券が頭一つ抜けている存在です。また、入出金が即時反映される点もSBI証券入出金サービスのメリットです。

入出金サービスの比較

外貨まわりのサービスを各証券会社と比較します。

下表は、入出金手数料や取引の方法、また入出金可能な通貨を比較した表です。コスト・利便性だけでなく、取り扱い通貨の多さもSBI証券の内容が良いものとなっています。

| 項目 | SBI証券 | 楽天証券 | マネックス証券 | カブドットコム証券 |

|---|---|---|---|---|

| 入金手数料 | 無料 | 有料 | 一部無料 | 無料 |

| 出金手数料 | 無料 | 有料 | 有料 | 有料 |

| 手続き方法 | インターネット可 | 窓口・コールセンター | 窓口・コールセンター | 窓口・コールセンター |

| 取扱通貨 | 7通貨 | 5通貨 | 2通貨 | 6通貨 |

コストは投資家の確実なマイナスリターンとなるため、外貨の入出金を行う際、手数料無料で行えるSBI証券の入出金サービスは魅力的です。

また、利便性も高いため、海外ETFなどの外貨建て資産の購入や将来の出金(資産の取り崩し)を考えたとき、SBI証券を利用するのが、現時点では最善策と考えられます。

米国株は貸株にも対応

SBI証券では、米国株式の貸株サービス(愛称:カストック)が利用できます。

貸株サービスとは、銀行の利息のように、我々が保有している株式を証券会社に貸すことで、貸し出した株式に応じて貸株金利を得ることができるサービスです。

近年、貸株サービスは普及しており、国内株式に関しては、SBI証券を含む主要ネット証券で国内株式の貸株サービスは普及していますが、米国株で貸株が利用できるのは「SBI証券」のみです。

サイト管理人

サイト管理人米国株で貸株を利用したい場合は「SBI証券一択」となります。

この、SBI証券の米国貸株サービス(カストック)は、以下4つの特徴があります。貸株期間でも配当金相当がもらえたり、自由に売却できます。また、申し込みを行えば、自動で貸し出しもできるので便利です。

- いつでも売却可能

- 貸株中も配当がもらえる

- 自動で貸し出しも可能

- 米国株で貸株ができるのはSBI証券だけ

米国貸株サービスの詳細や実際の使い方・金利等は、以下をご参照ください。

米国株・ETFの定期買付(積立)サービスが可能

SBI証券では、2018年3月より、米国株・米国ETF・米国ADRの「定期買付サービス」を開始しました。投資信託の自動積立のように、あらかじめ決めた金額や株数に応じて、定期的に購入(積立)ができるサービスです。

具体的には、金額指定、または株数指定で、日付毎・曜日毎(複数指定可)の定額買付を設定します。株数指定の場合、年2回のボーナス月設定も可能です。決済方法は、外貨決済(米ドル)と円決済の二種類が選択できます。

定期買付サービスの詳細は、以下をご参照ください。

米国株式・ETFも特定口座対応

SBI証券であれば、米国株式・ETFも特定口座で取り扱いができます。(米国株だけでなく、中国株など9カ国の外国株も特定口座で取り扱い可能)

特定口座を利用すれば、株式・投資信託などの売買内容の記録・損益の計算を証券会社が、我々に代わって行ってくれます。また、源泉徴収ありを選べば、証券会社が納税し、口座を使う我々投資家は、確定申告不要とすることも可能です。

外国株式の損益計算や確定申告は複雑なので、口座内の損益通算や源泉徴収などが簡単になる外国株・ETFの特定口座取り扱いは、我々個人投資家にとって、かなり嬉しいサービスです。

SBI証券の米国株【まとめ】

ここまで解説していきたように、SBI証券での米国株式・米国ETFの売買(取引)は、以下にあげる特徴やサービスにより、コスト・利便性の両面で魅力的です。

- 売買手数料が業界最安水準

- NISAなら海外ETFの買付手数料無料

- 米国株は貸株にも対応

- 米国の定期買付・積立ができる

- 海外株式も特定口座対応

- 充実のキャンペーンでおトク!

過去のデメリット(特定口座の対応が無い)も解消されており、米国株式・ETFの取引をするなら、まず間違いない口座と言えます。

サイト管理人

サイト管理人実際、私も米国ETFの取引にSBI証券を利用しています。利便性が高く売買コストを抑えることができるため、大変満足しています。

株主優待ツールの特徴と使い方

SBI証券の株主優待検索ツールは、文字通り、株主優待を探すためのツールです。

下図は実際の検索ツールの画面です。「優待の種類」「権利確定月」「最低購入価格」などの項目から銘柄を検索できます。

また、こだわり検索で、「PER」「PBR」「自己資本比率」などの条件も付け加えることができます。つなぎ売り・クロス取引を行う方であれば、信用取引の種類(制度信用取引・一般信用取引)の条件も便利だと思います。

参照:SBI証券

優待検索の機能は各社ありますが、口コミや評判では、SBI証券のツールが最も人気が高いです。設定条件の内容や操作のしやすさ、見やすさなど満足度が高い機能となっています。

私も一度このツールを使ってからは、手放すことができなくなりました。検索条件の設定画面と検索結果の表示画面が1つまとまっているので、わかりやすく見やすい点が特徴です。

以下、優待ツールの使い方などを解説していきます。

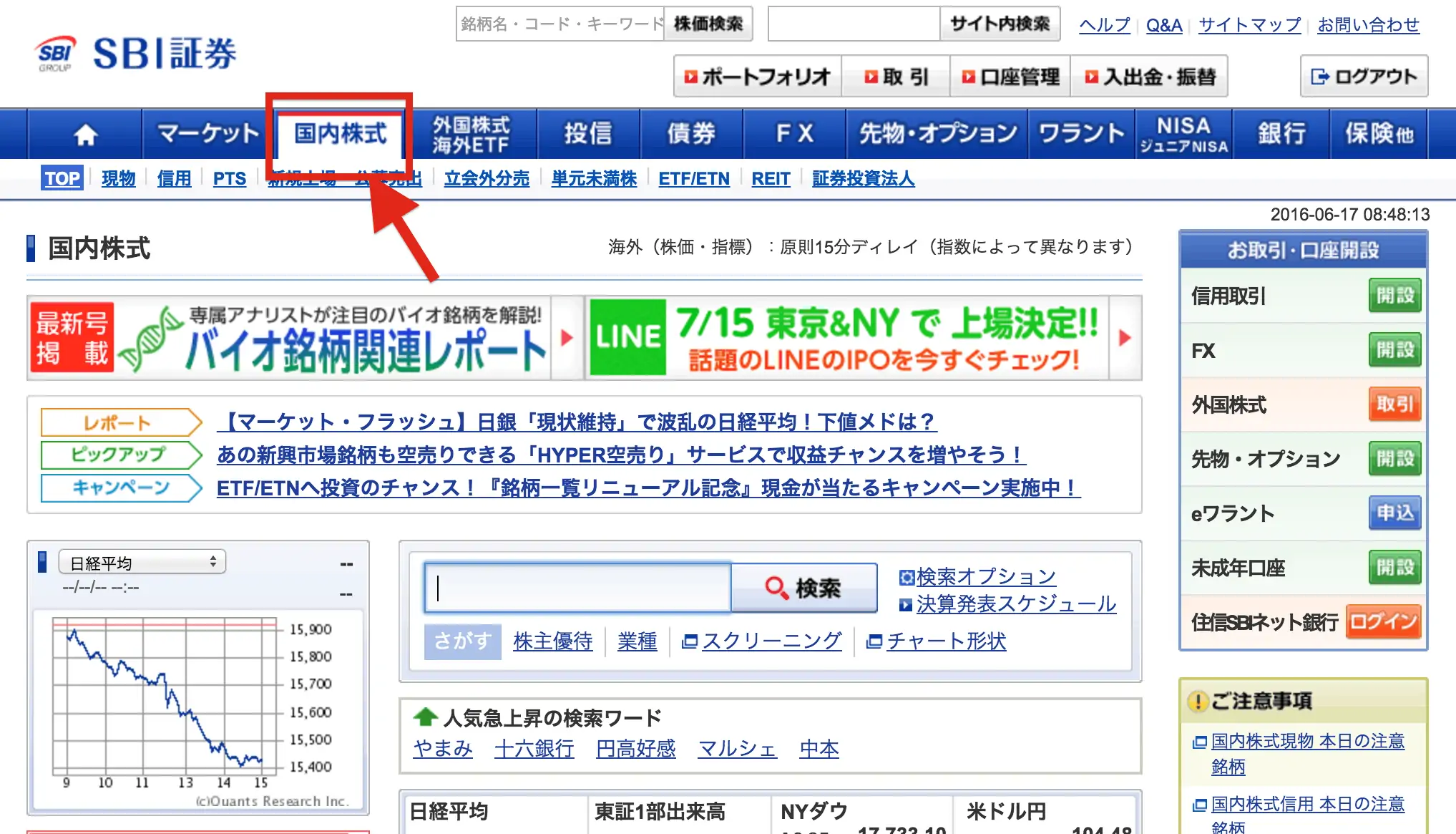

株主優待検索ツールの使い方

優待ツールの使い方、またホームページから検索ツールへの行き方を解説していきます。特に、ホームページから検索ツールを見つけるのがちょっと分かりにくいかもしれません。私も始めは迷いました。。

ホームページから優待検索ツールへ移動する

こちらのツールは、SBI証券の口座保有者のみ使えるサービスとなっています。そのため、まだSBI証券の口座をお持ちでない方は、まず口座開設を行いましょう。口座開設費・維持費ともに無料です(検索ツール利用も無料)。

>>> SBI証券の無料口座開設

口座開設が完了し、SBI証券のホームページにログインすると、下図の画面へ移動します。まずは画面上部の「国内株式」(タブ)をクリックしてください。

参照:SBI証券

「国内株式」をクリックした画面の下部の方へ進むと以下のような画面となります。画面左側の「株主優待検索」をクリックし、次へ進みます。

「株主優待検索」をクリックすると、下図のような画面へ移動します。優待検索ツールなどの説明があります。ページの下方に進んでください。

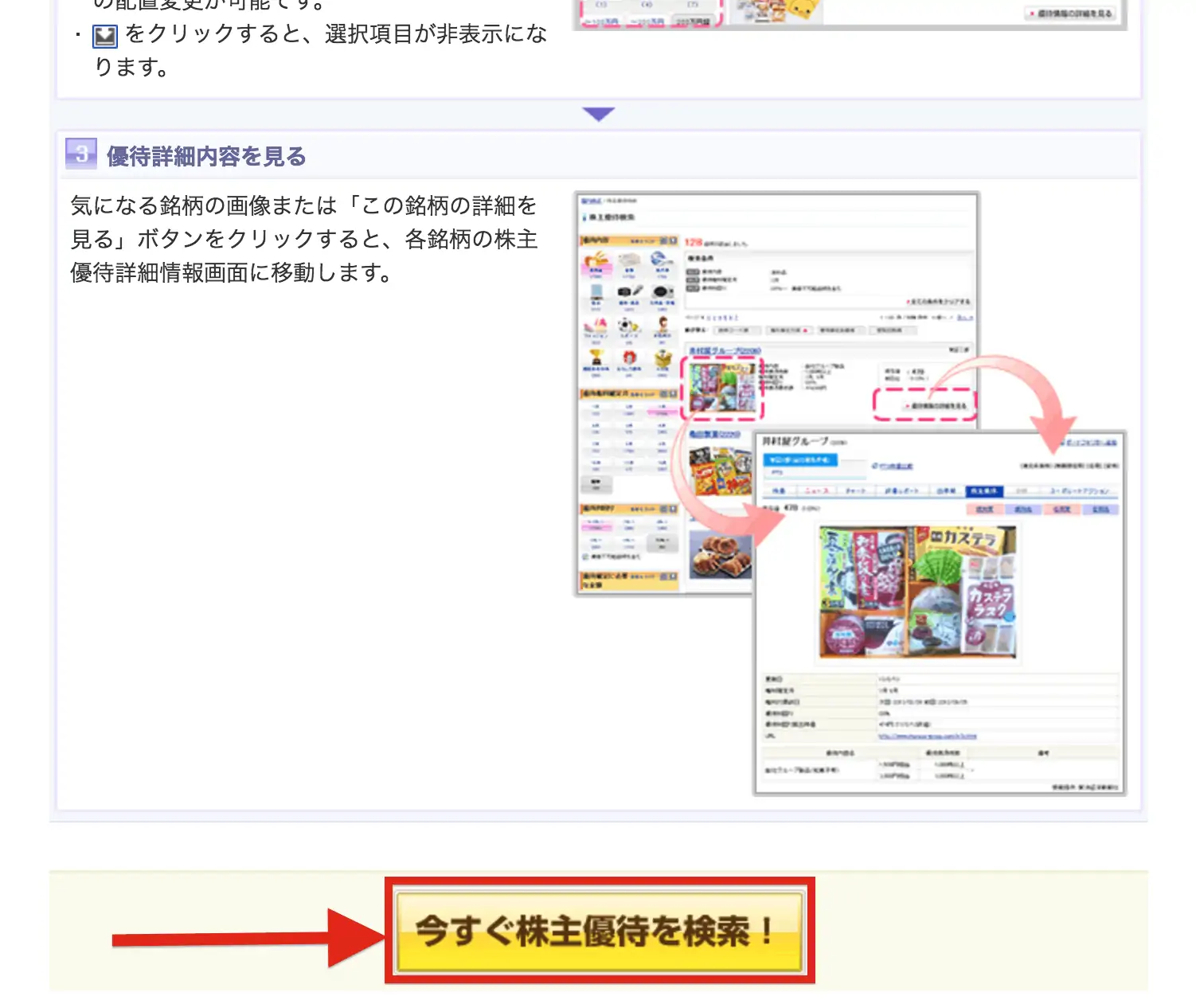

画面下方へ進むと、下図のような画面へ移動します。「今すぐ株主優待を検索!」をクリックすると、いよいよ株主優待検索ツール画面へ行くことができます。なかなか複雑ですね。。

以下では、いよいよ検索ツールの使い方を解説していきます。

注意 説明する機能の利用は、SBI証券の口座を開設している事が前提条件となっています。

⇒ SBI証券の口座開設(無料)を希望する方は、コチラから行えます。

優待検索ツールを利用する

優待検索ツールの一番の特徴は、ページ左側にある「絞り込み」機能です。自分の希望にあったものをクリックすれば、驚くほど簡単な操作で、優待銘柄を検索する事ができます。

絞り込み条件には、以下のような項目があります。

- 優待内容

- 優待権利確定月

- つなぎ売り

- 優待獲得に必要な金額

- こだわり条件

様々な条件から優待銘柄を探すことができます。以下、1項目ずつ解説してきます。

優待内容

下図は、優待検索ツール画面です。画面左側にある「優待内容」パネルから、探したい優待の内容(ジャンル)を選ぶことができます。

例えば、化粧品など女性用の優待を検索したい場合、「女性向け」パネル(下図赤点線内)をクリックすると、そのジャンルの銘柄を絞ることができます。複数ジャンルも選択できます。

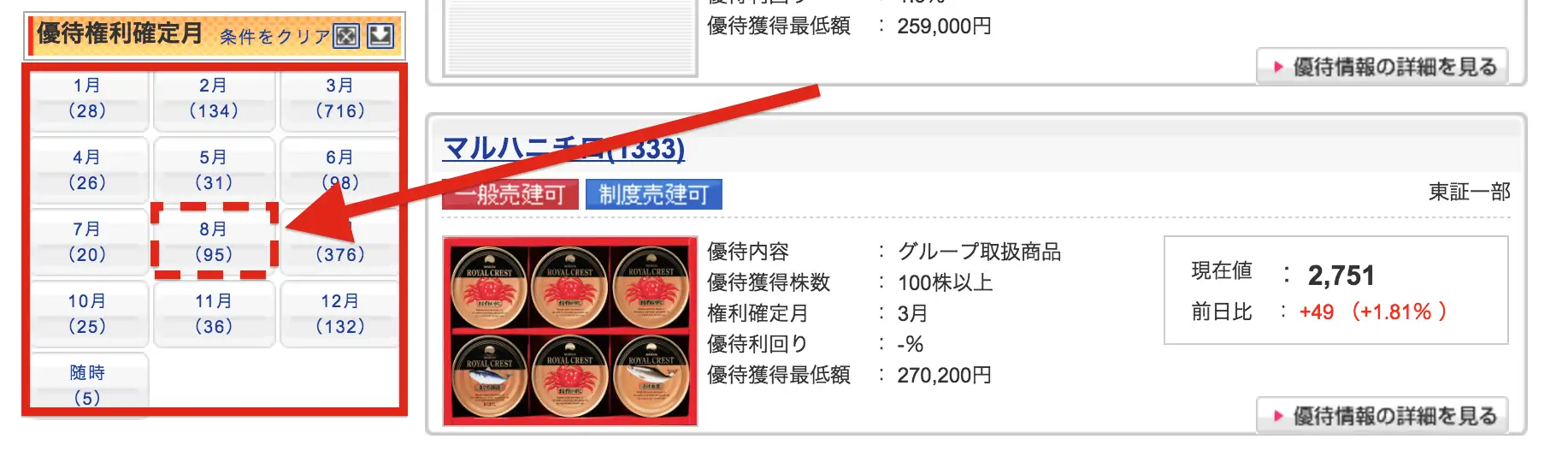

優待権利確定月

優待の権利確定月も絞り込み検索することができます。

下図の左パネルから、優待権利確定月を絞り込み検索できます。例えば、8月優待を検索したい場合「8月」パネルをクリックすれば、8月権利確定月の優待が検索できます。複数の月も選択できます。

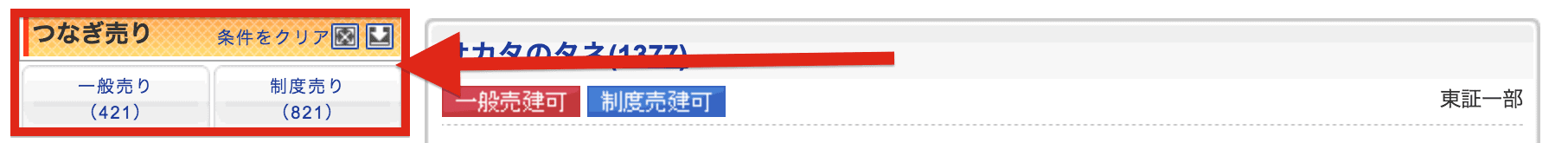

つなぎ売り

つなぎ売りを行う方は、信用取引の種類から銘柄を選ぶことができます。

⇒ 株価変動リスク抑えて株主優待を得る方法「クロス取引・つなぎ売り」

下図の左パネルから、信用取引の種類(制度信用取引銘柄、または一般信用取引銘柄)を絞り込み検索できます。SBI証券が優待ファンに人気である理由の一つに、一般信用取引銘柄を多く揃えている点があります。

⇒ 「制度信用取引」と「一般信用取引」の違いと「逆日歩」

優待獲得に必要な金額

株式投資を行う上で重要な必要な金額(優待獲得に必要な金額)から銘柄を絞り込むこともできます。NISAの上限枠や月々の投資額などが決まっている方に、大変便利な機能です。

下図の「優待獲得に必要な金額」パネルから、必要資金別に銘柄を絞り込めます。例えば、10万円以下で優待を獲得できる銘柄を探したい場合、「~10万円」パネルをクリックすることで、絞り込み検索できます。

こだわり条件検索

優待銘柄を選ぶ際、財務状態など企業の状態も考慮した場合は、「こだわり条件検索」を利用することができます。PERやPBR、また自己資本比率など、銘柄の選択で気になる指標も簡単に絞り込むことができます。

下図の「こだわり条件検索」パネルから、条件をクリックし絞り込みを行います。複数の条件もかけることができます。

SBI証券の株主優待ツール【まとめ】

ここまで紹介してきたように、SBI証券を活用することで、自分にあった株主優待銘柄を簡単に探すことができます。

各社検索ツールを用意していますが、使いやすさ・利便性ともにSBI証券が最も良いです。実際、私自身も銘柄探しには、このSBI証券のツールを利用しています。

SBI証券「よくある質問(FAQ)」

最後に、SBI証券や提携銀行の住信SBIネット銀行についての「よくある質問」と「その回答」をピックアップしていきますので、口座開設で悩んでいる方は、ご参考ください。

住信SBIネット銀行の外貨預金口座としてのスペックは?

住信SBIネット銀行(外貨預金)とは、ネット銀行でお馴染みの住信SBIネット銀行が手掛ける外貨預金プログラムです。

ネット銀行ならではの、金利水準・手数料などが特徴です。また、投資家の間では、米国株など海外向け資産を購入する際の外貨調達先としても評判です。

昨今では、スマホ向けアプリなども導入しており、使い勝手の良さも注目されています。それでは、以下、住信SBIネット銀行・外貨預金の特徴を解説していきます。

金利

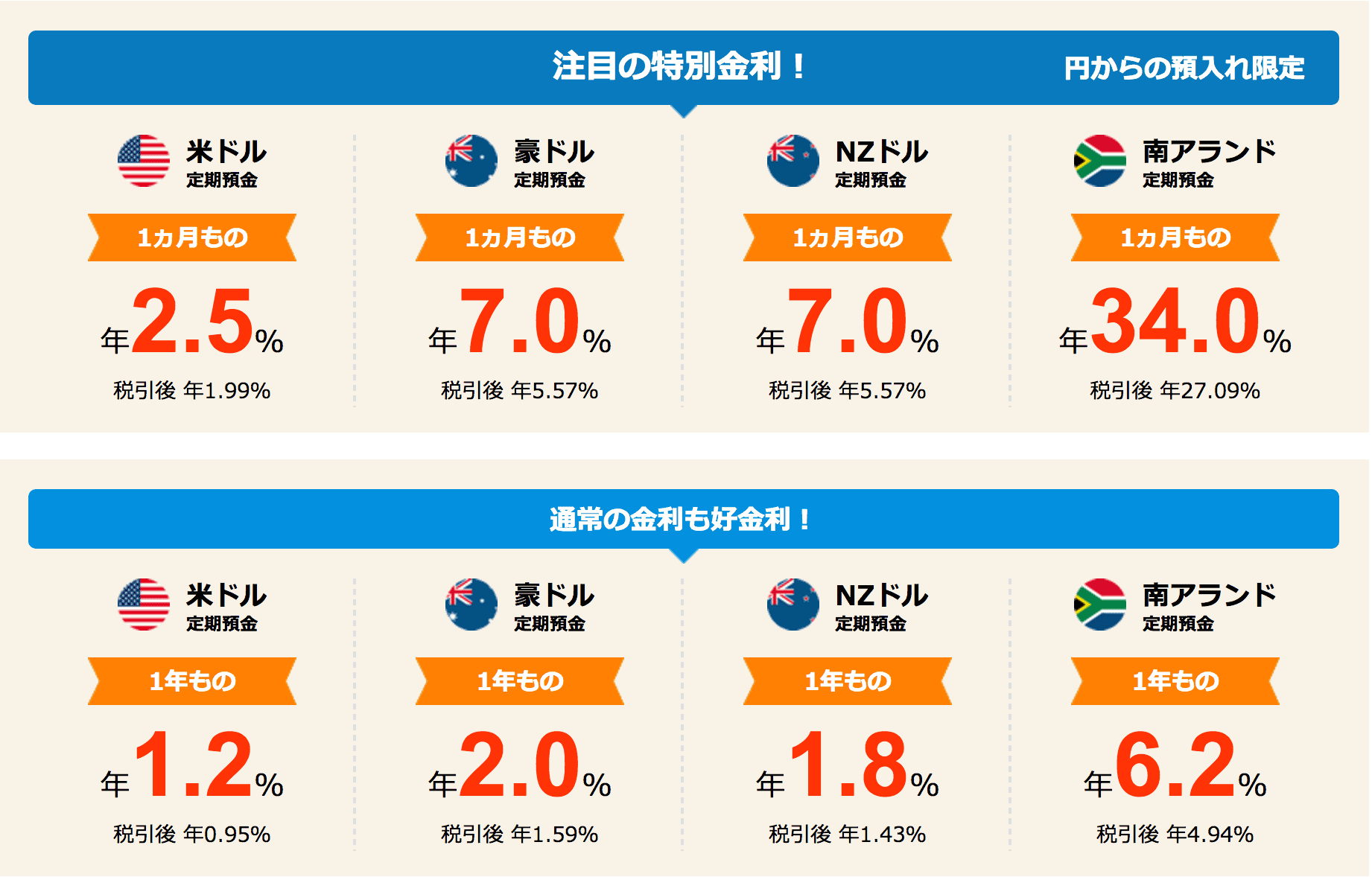

住信SBIネット銀行・外貨預金では、ネット銀行ならではの高金利を実現しています。下図は、通貨毎の金利水準です。一ヶ月もの・一年ものいずれも中々の金利水準となっています。

手数料(為替コスト)

記事中で解説したように、外貨預金や米国株の取引では、日本円を外貨に両替する際に手数料「為替コスト」がかかりますが、住信SBIネット銀行では、この手数料が低コストとなっています。

下図は、各通貨毎の為替コストをまとめたものです。例えば、日本円を米ドルへ替える場合、1米ドルあたり4銭(0.04円)の手数料となります。

一般的に、為替コストは1米ドルあたり25銭程度かかることが多いので、住信SBIネット銀行の為替コストは注目されています。実際、為替コストが安いため、外貨預金だけでなく、外貨の調達先としても評判です。

先に解説したように、米国株や米国ETFなどの海外資産を購入・保有したい場合、外貨が必要となるので、この外貨の調達先として、為替手数料の安い住信SBIネット銀行を利用している投資家も多く存在しています。

スマホアプリなどツールも充実

スマホアプリなど取引の利便性が高い点も、住信SBIネット銀行外貨預金プログラムの特徴の1つです。下図は、スマホアプリの実際の画面です。為替レートをチェックしつつ、すぐに取引できるので、タイミングを逃すこともありませんね。

SBI証券と住信SBIネット銀行を同時口座開設するメリットは?

SBI証券と住信SBIネット銀行を同時口座開設するメリットは、個別に口座開設する手間を省き、SBI証券で安く外貨を調達する以外に、普通預金金利がアップするメリットがあります。

住信SBIネット銀行の普通預金金利は、通常「年率0.001%」とゆうちょ銀行やメガバンク並みの水準ですが、SBI証券と連携(SBIハイブリッド預金)することで、金利が10倍の「年率0.01%」にアップされます。

サイト管理人

サイト管理人10倍になります。マイナス金利の導入により、他の銀行金利が下がる中、かなりお得な水準です。

- 個別に口座開設する手間を省く

- 安く外貨を調達できる

- SBIハイブリッド預金で預金金利が10倍に!

SBI証券の口コミ・評判は?

SBI証券の口コミ・評判をTwitterからピックアップしていきます。

サイト管理人

サイト管理人SBI証券で投資を行うか迷った際の一つの指標として、ご参考ください。

悪い評判・口コミ①:利便性

マネーフォワードと連携して資産を管理している場合、SBI証券で株などの金融商品を売却すると、売却資金が住信SBIネット銀行の預金残高の反映まで時間がかかるため、一時的に大きく資産が現象して表示されます。

これに対しては改善してほしいという声が多く見受けられました

サイト管理人

サイト管理人実際、私の妻(SBI証券ユーザー)も、株を売却した際にマネーフォワードの資産がガクッと減り、慌てて相談してきた事がありました。。

慣れれば問題ありませんが、始めは気になるかもしれません。

配当金や損益などトータルリターンは、楽天証券の方が分かりやすいという意見が多いです。

悪い評判・口コミ②:IPO関連

IPOの抽選では、申し込み口数が多い方(資金力がある方)の方が、当選期待値がアップする点を指摘する方が多いですね。

SBI証券の場合、資金が多い方が当選しやすい仕組み・抽選ルールになっているので、資金が少なめの方は「平等抽選」のマネックス証券や松井証券、岡三オンラインなどを利用すると良いでしょう。

もちろん、IPOチャレンジポイント目的で、100株で抽選に参加するのはアリだと思います!

IPO抽選に参加するために「事前入金が必要」な点を残念がる口コミは多くなっています。

悪い評判・口コミ③:サイト・取引画面が分かりにくい

投資初心者の方には、少し操作しにくい、感覚的に分かりにくいなど利便性に関する口コミ・ツイートもあります。

サイト管理人

サイト管理人ライバルの楽天証券がサイトの刷新を行ってきているので、SBI証券にも期待ですね!

悪い評判・口コミ④:楽天カード投信積立のような事をやって欲しい

楽天証券では「楽天カード決済での投信積立」で1%ポイント還元が受けられるので、SBI証券でも同様のサービスを導入して欲しいとの声もあります。

サイト管理人

サイト管理人確かに、楽天カード投信積立は強力なサービスで、私自身も利用しています。

中立な評判・口コミ①:口座開設者数が多い!シェアが高い

ネット証券1位のシェアからも、SBI証券の人気が分かります。

中立な評判・口コミ②:楽天ユーザーなら楽天証券

サイト管理人

サイト管理人楽天証券とSBI証券、どちらを使うか?迷ったら、普段よく貯めたり利用するポイントで証券会社を選ぶと良いかもですね。

楽天ポイントなら「楽天証券」、Vポイントなら「SBI証券」

良い評判・口コミ①:IPOに強い

IPO取扱数や主幹事数の多さ、また抽選ルールなどから、IPOに関する評判は総じて高めです。

IPOチャレンジポイントがあるので、私も、SBI証券で取扱がある場合は、積極的に抽選に参加しています!

もちろん、全員が当選するわけではありません。

良い評判・口コミ②:Vポイント等で投資信託の購入ができる!

ポイント投資(Vポイントで投資信託の購入)ができる点は、かなり好評のようです。

サイト管理人

サイト管理人普段貯めたポイントで金融資産が増えて行くのはありがたいですね!

良い評判・口コミ③:お得なキャンペーンが多数

口座開設時はもちろんのこと、投資信託や株式など様々な金融商品の取引で「現金」や「Vポイント」がプレゼントされる点が好評のようです。

サイト管理人

サイト管理人私も口座開設時は、現金やポイントをかなり獲得できました!

良い評判・口コミ④:米国株・海外ETF

米国ETFなど興味のある方、投資の初心者の方がよく利用されているようです。

サイト管理人

サイト管理人他の証券会社には無い「米国株の貸株・定期買付サービス」、また「為替手数料の安さ」など、米国株・米国ETFを取引する投資家には多くのメリットがあります。

→ SBI証券で米国株取引を行うメリット・デメリットを解説

口コミ・評判【まとめ】

ここまで紹介してきたSBI証券の口コミ・評判をまとめると、以下のようになります。

| イマイチな 口コミ・評判 | 取引画面が見にくい、使いにくい 楽天カード投信積立のようなサービスは無い |

|---|---|

| 中立な 口コミ・評判 | 口座開設者が多い! 楽天ユーザーなら楽天証券 |

| 良い口コミ | IPOに強い 米国ETF投資家に人気 Vポイントで投信が買える お得なキャンペーンが多い |

このように、様々な口コミ・評判がありますが、IPOや米国ETF、投資信託、ポイント投資など幅広い投資商品で人気があることがわかります。

実際、口座開設者数・シェアがネット証券「1位」となっており、この数字からも人気の高さが伺えます。

今なら、口座開設やつみたてNISAの取引で、最大10万円+5,000円が貰えるキャンペーンを開催中なので、この機会に口座開設すると「お得」です。

SBI証券キャンペーン【2022年最新版】

SBI証券では、毎月お得なキャンペーンを開催しています。

口座開設や各種取引、個人向け国債・米国株・FXなどの取引で、高額の現金やAmazonギフト券、Vポイント等が贈呈されます。

サイト管理人

サイト管理人新規で口座開設される方は「最大21万円」以上の現金がもらえます!

| キャンペーン名 | 特典 | 条件 |

|---|---|---|

| NASDAQ CFD取引 | 最大5,000円 キャッシュバック | キャンペーンにエントリー後、 NASDAQ-100リセット付証拠金取引 |

| FX口座 | 最大80万円 現金還元 | ・FX口座の新規開設 ・エントリー ・口座開設月の翌月最終営業日までに取引 |

| 先物デビュー | 最大10万円の現金 現金還元 | ・エントリー ・翌月最終営業日、 日中立会終了までに取引 |

| CFDデビュー | 最大50,000円 現金還元 | ・キャンペーンエントリー ・翌月最終営業日までの取引に応じて、 最大5万円キャッシュバック |

以下、各キャンペーンについて詳しく解説していきます。

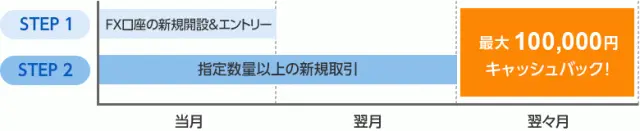

FX口座開設&取引デビューで最大10万円!

本キャンペーンでは、SBI証券でFXの取引口座を開設し、100通貨単位取引された方に、もれなく現金(最大10万円)がプレゼントされます。

| 項目 | 内容 |

|---|---|

| 対象期間 | 2019年7月1日〜 *終了日未定 |

| 内容 | 対象期間中に FX取引口座の新規開設エントリー口座開設月の翌月最終営業日 までに、指定数量以上の新規取引 |

| プレゼント | 取引通貨量に応じて現金プレゼント 100単位~500単位未満:1,000円 500単位~1,000単位未満:5,000円 1,000単位~5,000単位未満:1万円 5,000単位~10,000単位未満:4万円 1万通貨以上:10万円 |

| 入金時期 | 口座開設月の翌々月下旬ごろ |

以下、キャンペーンの各項目を詳しく見ていきます。

キャンペーン期間・対象者

本キャンペーンは「エントリー期間」「取引期間」の2種類の締め切り(対象期限)があります。

- エントリー期間:FX口座開設月の月末最終日まで

- 取引期限:口座開設月の翌月最終営業日まで

FX取引口座の新規開設はいつ行っても良いですが、口座開設後は「エントリー・取引」を期限内に行う必要があります。

キャンペーンのエントリーは土日も行えますが、FX取引は取引時間が制限されるため、口座開設後は時間に余裕を持って取引を行いましょう。

FXの取引可能時間は、以下のようになっています。

- 夏時間:月曜日AM7:00~土曜日AM5:30

- 冬時間:月曜日AM7:00~土曜日AM6:30

サイト管理人

サイト管理人欧米でのサマータイムの実施により、夏時間と冬時間で微妙に対象時間が異なります。

金曜日まで取引を行うのが無難です。

対象条件・プレゼント内容

本キャンペーンでは、取引対象期間中に「合計100単位以上」取引された方に、もれなく1,000円〜(最大10万円分)の現金がプレゼントされます。

| 新規取引 数量(合計) | キャッシュバック 金額 |

|---|---|

| 100単位~ 500単位未満 | 1,000円 |

| 500単位~ 1,000単位未満 | 5,000円 |

| 1,000単位~ 5,000単位未満 | 1万円 |

| 5,000単位~ 1万単位未満 | 4万円 |

| 1万単位以上 | 10万円 |

取引単位は、取引通貨毎に異なり、それぞれ以下のようになります。

- 米ドル/円 1万通貨=1単位

- 南アランド/円 10万通貨=1単位

- ミニ取引(SBI FXミニ)は0.1単位

例えば、米ドル/円の取引で現金1,000円を貰うためには「100万通貨」の取引が必要になります。

また、「米ドル/円:300万通貨(300単位)取引」と「ユーロ/円:新規300万通貨(300単位)取引」した場合は、合計単位は「500単位」となるため、現金5,000円がプレゼントされます。

- 米ドル/円 新規100万通貨(100単位)取引

→ 1,000円プレゼント - 米ドル/円 新規300万通貨(300単位)取引+ユーロ/円 新規300万通貨(300単位)取引

→ 5,000円プレゼント - 米ドル/円 新規3,000万通貨(3,000単位)取引+米ドル/円 決済3,000万通貨(3,000単位)取引

→ 1万円プレゼント - 南アランド/円 新規100万通貨(10単位)取引

→ 条件未達成(プレゼント対象外)

注意点

キャンペーン参加の際は、以下の注意点に気をつけてご参加ください。

- SBI証券の口座を開設していても、FX口座が未開設であれば対象

- FX口座の開設は、事前にSBI証券の総合口座開設が必要

- 法人の方もキャンペーン対象

- 積立FX口座での取引は対象外

サイト管理人

サイト管理人未だSBI証券の口座開設をお持ち出ない方は、FX口座の開設の前に、総合口座の開設が必要になる点に注意しましょう。

\ キャンペーン参加はコチラ /

*最短5分で申し込み完了!

*口座開設・維持費「無料」

このように、本キャンペーンを利用することで、FX口座をお得に口座開設することができます。

SBI証券は、FX取引の他にも、普段の生活で貯めたVポイントで、投資信託の購入ができる等、資産運用・投資のための証券会社として優秀な証券会社なので、口座開設を検討してみるのも良いでしょう。

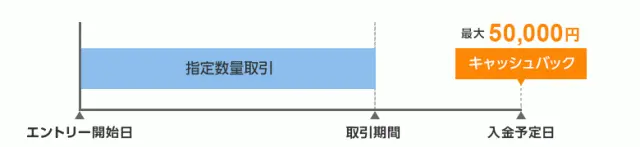

先物・オプション取引デビューで最大10万円!

##

本キャンペーンでは、SBI証券で始めて「先物・オプション取引」をされた方に、取引数量に応じて最大5万円がプレゼントされます。

| 項目 | 内容 |

|---|---|

| 対象期間 | 終了日未定 |

| 内容 | 対象期間中に エントリー指定数量(10枚)以上の取引 |

| プレゼント | 取引数量に応じて現金プレゼント 10枚~50枚:1,000円51枚~500枚:5,000円501枚以上:5万円 |

| 入金時期 | エントリー月の翌月末頃に 証券総合口座に入金 |

以下、キャンペーンの各項目を詳しく見ていきます。

キャンペーン期間・対象者

本キャンペーンの「取引期限」は、エントリー月とその翌月の最大2ヶ月間です。

#画像

対象条件・プレゼント内容

本キャンペーンでは、取引対象期間中に「合計10枚以上」取引された方に、もれなく1,000円〜(最大10万円分)の現金がプレゼントされます。

| 新規取引 数量(合計) | キャッシュバック 金額 |

|---|---|

| 10枚~50枚 | 1,000円 |

| 51枚~100枚 | 5,000円 |

| 101枚~200枚 | 1万円 |

| 201枚~500枚 | 4万円 |

| 501枚以上 | 10万円 |

全ての先物・オプション銘柄の取引が対象です。

ただし、以下の銘柄以外は、取引枚数に0.1を乗じた枚数をキャンペーン対象枚数取引単位になります。

- 日経225先物

- TOPIX先物

- NYダウ先物

注意点

キャンペーン参加の際は、以下の注意点に気をつけてご参加ください。

- 既に先物・オプション口座をお持ちの方も、対象期間中に新たに先物・オプション取引口座を開設された場合、対象

- 先物・オプション口座の開設は、事前にSBI証券の総合口座開設が必要

- 複数回エントリーした場合、最初の登録情報が有効

サイト管理人

サイト管理人未だSBI証券の口座開設をお持ち出ない方は、先物・オプション口座の開設の前に、総合口座の開設が必要になる点に注意しましょう。

\ キャンペーン参加はコチラ /

*最短5分で申し込み完了!

*口座開設・維持費「無料」

このように、本キャンペーンを利用することで、先物・オプション口座をお得に口座開設することができます。

SBI証券は、FX取引の他にも、普段の生活で貯めたVポイントで、投資信託の購入ができる等、資産運用・投資のための証券会社として優秀な証券会社なので、口座開設を検討してみるのも良いでしょう。

過去のキャンペーン【〜2021年】

個人向け国債で最大25万円キャッシュバック

SBI証券の個人向け国債キャンペーンは、国債の購入額に応じて、最大25万円の現金がプレゼントされます。

サイト管理人

サイト管理人銀行預金の金利がほぼ0%となる中、個人向け国債で0.05%の利回りを確保しつつ、キャンペーンでお得に現金が貰えるのは嬉しいですね!

以下、個人向け国債の特徴を振り返りつつ、キャンペーンの内容を詳しく解説していきます。

個人向け国債とは?特徴・メリット

個人向け国債は、個人が国にお金を貸して、金利を年2回もらえる金融商品です。

満期なると元本が返ってくる上、最低利回り0.05%が保証されており、マイナス金利導入後、預金金利が大幅に下がる中、利回りの確保できる運用先として注目を集めています。

- 一万円単位で投資可能

- 満期前でも、購入から1年後以降、過去1年分の利子を払うことで元本で償還可能

- 毎月購入可能 → 積立に便利

- 金利の下限:0.05%

また、個人向け国債には、金利や期限によって3種類あります。

- 個人向け利付国庫債券(変動・10年)

- 個人向け利付国庫債券(固定・5年)

- 個人向け利付国庫債券(固定・3年)

2020年2月の募集内容

2020年2月の国債募集は、以下のような内容になっています。利率は、変動10年%、固定5年・固定3年ともに0.05%となっています。

| 項目 | 変動10年 | 固定5年 | 固定3年 |

|---|---|---|---|

| 募集期間 | 2020年2月6日~28日 | 2020年2月6日~28日 | 2020年2月6日~28日 |

| 発行日 | 2020年3月16日 | 2020年3月16日 | 2020年3月16日 |

| 利払い日 | 年2回 (3月15日・9月15日) | 年2回 (3月15日・9月15日) | 年2回 (3月15日・9月15日) |

| 償還日 | 2030年3月15日 | 2025年3月15日 | 2023年3月15日 |

| 利率 | 0.05% | 0.05% | 0.05% |

| 申込み単位 | 額面1万円単位 | 額面1万円単位 | 額面1万円単位 |

(注1)半年毎に適用する利率が変わります。

(注2)個人向け国債の応募者利回りは、表面利率と同じです。

新窓販国債において法人が受け取る利子については、地方税を除いた15.315%

分の税金が差し引かれます。

(注3)金利水準等を勘案し、募集を行わないこととしました。

引用元:現在募集中の個人向け国債|財務省

ゆうちょ銀行やメガバンク、ネット銀行までも、普通預金金利を0.001%の水準にする中、個人向け国債であれば0.05%の金利が確保できます。

また、本キャンペーンを利用すれば、さらにお得に国債を購入することができます!

ちなみに、楽天銀行では楽天証券との連携(マネーブリッジ )で普通預金金利を年率0.1%にする事が可能です。

そのため、サイト管理人は、メインバンクとして楽天銀行を利用しています。

キャンペーン内容

本キャンペーンでは、個人向け国債を50万円以上購入する事で「最大25万円」の現金がプレゼントされます。

| 項目 | 内容 |

|---|---|

| 対象期間 | 2019/8/29(木)14:00まで |

| 対象者 | 対象期間中に、対象債券を合計50万円以上(約定金額)購入した方 |

| 対象債券 | 個人向け国債 変動10年(第113回) 個人向け国債 固定5年(第101回) 個人向け国債 固定3年(第111回) |

| プレゼント日 | 2019年9月中旬予定 |

サイト管理人

サイト管理人3年債と5年債、10年債の3種類全ての国債がキャンペーン対象になります。

次に、本キャンペーンでどのくらいの現金がもらえるのか?

また他のネット会社と比べてお得かどうか?を比較・解説していきます。

キャッシュバック率を他ネット証券と比較

本キャンペーンは、個人向け国債の購入額によって「贈呈される現金(キャッシュバック)の金額」が変わります。

以下の表は、SBI証券のキャッシュバック額と他のネット証券(SMBC日興証券・野村証券)のキャッシュバック額の比較です。(*マネックス証券・楽天証券は無し)の同様のキャンペーンのキャッシュバック金額を比較したものです。

| 国債の購入額 | SBI証券 の還元額 | SMBC日興証券 野村証券 |

|---|---|---|

| 50万円 〜99万円 | 500円 | - |

| 100万円 〜199万円 | 1,000円 | 2,000円 |

| 200万円 〜299万円 | 2,000円 | 4,000円 |

| 300万円 〜399万円 | 3,000円 | 6,000円 |

| 400万円 〜499万円 | 4,000円 | 8,000円 |

| 500万円 〜599万円 | 5,000円 | 15,000円 |

| 600万円 〜699万円 | 6,000円 | 18,000円 |

| 700万円 〜799万円 | 7,000円 | 21,000円 |

| 800万円 〜899万円 | 8,000円 | 24,000円 |

| 900万円 〜999万円 | 9,000円 | 27,000円 |

| 1000万円以上 | 10,000円 | 変動10年:40,000円 固定5年:30,000円 |

| 以降、購入額が100万円増える毎に +1,000円(上限:25万円) | 以降、購入額が100万円増額毎に +4,000円(変動10年)、 +3,000円(固定5年) *上限:1億円 |

購入金額が100万円以上なら「SMBC日興証券」がオススメ

個人向け国債の購入額が100万円以上になる場合は、SMBC日興証券での個人向け国債の購入がお得です。

SMBC日興証券と野村証券は現金還元率が同じですが、野村証券での還元率も高いですが、SMBC日興証券の手数料の安さや他の投資商品の充実度、キャンペーンのお得さを考えると、SMBC日興証券がオススメです。

SMBC日興証券のキャンペーンの詳細・解説は、以下の記事をご参考ください。

購入金額が50万円以下・3年債の購入ならSBI証券がオススメ

ただし、国債の購入金額や種類によっては「SBI証券」が良いケースがあります。

- 購入金額が100万円未満の場合

- 3年債を購入する場合

サイト管理人

サイト管理人SMBC日興証券・野村証券では「100万円以上の購入者のみ」がキャンペーン対象なので、購入金額が「100万円未満」の場合、SBI証券での購入が良いでしょう。

また、野村証券・SMBC日興証券では、3年債は現金還元の対象外なので、3年債を購入する場合も「SBI証券」が良いでしょう。

まとめ|個人向け国債向けのおすすめネット証券は?

個人向け国債は、年率0.05%の利回りが確保できる安全資産です。

銀行の預金金利がほぼ0%の中、なかなか美味しい利回りです。また、ここまで解説してきたキャンペーンを利用することで、さらにお得に個人向け国債の購入が行えます。

2020年2月現在、SBI証券・SMBC日興証券・野村証券が個人向け国債キャンペーンを行っており、キャンペーンがお得でオススメのネット証券は、国債の購入額や種類によって変わります。

Amazonギフト最大1万円!祝日CFD取引キャンペーン

本キャンペーンでは、2月〜3月の対象期間(休日・祝日)に、CFD取引を行う事で、最大1万円分のアマゾンギフト券が当たリます。

| 項目 | 内容 |

|---|---|

| 対象期間 | ・2020/2/11(火)8:30~2020/2/12(水)6:00 ・2020/2/24(月)8:30~2020/2/25(火)6:00 ・2020/3/20(金)8:30~2020/3/21(土)5:00 |

| 対象条件 | 対象期間中に ・エントリー ・CFD(くりっく株365)証拠金取引(新規・決済) ・取引枚数5枚につき、抽選権を1口付与。 |

| プレゼント | 対象者にAmazonギフト券をプレゼント ・抽選で3名:1万円分 ・抽選で50名:1,000円分 |

| 入金時期 | 2020年4月下旬頃(予定) 登録eメールアドレスにAmazonギフト券番号を送付 |

以下、キャンペーンの各項目を詳しく見ていきます。

キャンペーン期間・対象者

本キャンペーンの対象取引期間は、以下3つの「2020年2月〜3月の祝日」になります。

- 2020/2/11(火)8:30~2020/2/12(水)6:00

- 2020/2/24(月)8:30~2020/2/25(火)6:00

- 2020/3/20(金)8:30~2020/3/21(土)5:00

サイト管理人

サイト管理人日本が祝日でも、CFD取引は可能なので、この機会に「CFD(くりっく株365)証拠金取引」にチャレンジするのも良いかもしれません。

対象条件・プレゼント内容

本キャンペーンでは「抽選制」となっています。

抽選で50人の方に「1,000円分のAmazonギフト券」、抽選で3人の方に「1万円分のAmazonギフト券」がプレゼントされます。

- Amazonギフト券1,000円分(抽選30名様)

- Amazonギフト券1万円分(抽選3名様)

注意点

キャンペーン参加の際は、以下の注意点に気をつけてご参加ください。

- エントリー必須

- CFD(くりっく株365)証拠金取引の取引には1枚辺り156円(税込)の手数料が必要

- 賞品の獲得は、1口座につき1枚限り

このように、本キャンペーンを利用することで、休日のCFD取引をお得に行う事が可能です。

SBI証券は、CFD取引の他にも、普段の生活で貯めたVポイントで、投資信託の購入ができる等、資産運用・投資のための証券会社として優秀な証券会社なので、口座開設を検討してみるのも良いでしょう。

【投信マイレージ】投資信託の保有で毎月Vポイントなど贈呈

SBI証券では「投信マイレージ」というサービスで、投資信託の保有額に応じて、最大0.2%(年率)のVポイントなど付与(還元)が受けられます。

例えば、120万円分の投資信託を保有している場合、毎月100円相当のVポイント等が付与されます。

Vポイント等の付与は毎月15日に行われ、進呈されたVポイント等は「投資信託の買付」にも利用・充当可能です。そのため、ポイントの再投資により、他の証券会社よりも効率的に投資信託の運用が行えます。

以下の図は、120万円分の投資信託を30年間保有し続けた際の、投信マイレージで貰える「Vポイント等の総額」と「付与されたVポイント等で投資信託を購入した場合の運用額」の推移です。

運用利回り(年率5%)を考慮すると、10年で約2万円、30年で約15万円分も、ポイントの上乗せ効果が出てきます。

サイト管理人

サイト管理人投信マイレージで貰ったVポイントは、買い物の利用など節約に活用しても良いですが、ポイント投資する事で、資産運用の効率をさらにアップする事が可能です!

- 投信の保有額に応じて最大0.2%のVポイントなど還元

- 毎月Vポイントなど付与

- 貰ったポイントで投信への再投資が可能

以下、投信マイレージの特徴や各ポイントについて詳しく解説していきます。

1,000万円以上保有している方は還元率2倍(年率0.2%)

このお得な投信マイレージ制度ですが、投資信託の保有額が「1,000万円以上」の方は、Vポイントなどの付与率が2倍の年率0.2%にアップします。

サイト管理人

サイト管理人還元率2倍のハードルは高いですが、それなりの資金で投資信託の購入・保有を行う方には、かなりお得な投資サービスと言えます!

【注意点】低コストインデックスファンドは低付与率

ここまで解説してきた「投信マイレージ」ですが、ポイント付与率(還元率)は「ファンド」によって変わる点に注意が必要です。

以下の表は、各区分毎のポイント付与率(還元率)です。

| 区分 | 月間平均保有金額 1,000万円未満 | 月間平均保有金額 1,000万円以上 |

|---|---|---|

| 通常銘柄 (基本) | 0.10% | 0.20% |

| 指定区分A | 0.05% | 0.05% |

| 指定区分B | 0.03% | 0.03% |

| 指定区分C | 0.02% | 0.02% |

| 指定区分D | 0.01% | 0.01% |

サイト管理人

サイト管理人通常は、投信保有残高1,000万円未満の方が「年率0.1%」、1,000万円以上の方が「年率0.2%」ですが、信託報酬が安いインデックスファンド等は、年率0.01%〜0.05%の付与率になります。

ポイント付与率が0.01%〜0.05%になる区分A〜区分Dのファンドは、下表のようになります。

| 区分 | ファンド名 |

|---|---|

| 指定区分A | 全109本 野村6資産均等バランス、野村つみたて日本株投信、 野村つみたて外国株投信 つみたて日本株式(TOPIX)、つみたて日本株式(日経平均)、 つみたて先進国株式、つみたて先進国株式(為替ヘッジあり)、 つみたて4資産均等バランス、つみたて8資産均等バランス eMAXIS Slim バランス(8資産均等型)、eMAXIS Slim 国内株式(日経平均)、 eMAXIS Slim 国内株式(TOPIX)、eMAXIS Slim 新興国株式インデックス、 eMAXIS Slim 先進国債券インデックス、eMAXIS Slim 国内リートインデックス、 eMAXIS Slim 先進国リートインデックス たわらノーロード バランス(堅実型)、たわらノーロード バランス(標準型)、 たわらノーロード バランス(積極型)、たわらノーロード バランス(8資産均等型)、 たわらノーロード NYダウ、たわらノーロード TOPIX、たわらノーロード 日経225、 たわらノーロード 国内リート、たわらノーロード 先進国リート、 たわらノーロード 国内債券、たわらノーロード 先進国債券、 たわらノーロード 先進国株式<為替ヘッジあり>、 たわらノーロード 先進国債券<為替ヘッジあり> EXE-i 先進国株式ファンド、EXE-i 新興国株式ファンド、 EXE-i 先進国債券ファンド、EXE-i グローバル中小型株式ファンド、 EXE-i グローバルREITファンド SBIグローバル・バランス・ファンド SBI-PIMCOジャパン・ベターインカム・ファンド ニッセイ・インデックスバランスファンド(4資産均等型)、 ニッセイ日経平均インデックスファンド、 ニッセイTOPIXインデックスファンド、ニッセイJPX日経400インデックスファンド、 ニッセイ新興国株式インデックスファンド、ニッセイ外国債券インデックスファンド、 ニッセイJリートインデックスファンド、 ニッセイ・インデックスバランスファンド(6資産均等型)、 ニッセイ・インデックスバランスファンド(8資産均等型)、 ニッセイグローバルリートインデックスファンド DCニッセイワールドセレクトファンド(株式重視型)、 DCニッセイワールドセレクトファンド(債券重視型)、 DCニッセイワールドセレクトファンド(標準型)、 DCニッセイワールドセレクトファンド(安定型) 三井住友・DCつみたてNISA・日本株インデックスファンド、 三井住友・DCつみたてNISA・全海外株インデックスファンド、 三井住友・DCつみたてNISA・世界分散ファンド、三井住友・日本債券インデックスファンド、 三井住友・DC外国債券インデックスファンド、三井住友・DC日本リートインデックスファンド、 三井住友・DC年金バランス30(債券重点型)、三井住友・DC年金バランス50(標準型)、 三井住友・DC年金バランス70(株式重点型)、三井住友・DC年金バランスゼロ(債券型) ひとくふう日本株式ファンド、ひとくふう世界国債ファンド(為替ヘッジあり) SMT ゴールドインデックス・オープン(為替ヘッジあり)、 SMT ゴールドインデックス・オープン(為替ヘッジなし) i-SMT TOPIXインデックス(ノーロード)、 i-SMT 日経225インデックス(ノーロード)、 i-SMT グローバル株式インデックス(ノーロード) 日経225インデックスe iFree S&P500インデックス、iFree 外国株式インデックス(為替ヘッジあり)、 iFree 8資産バランス、iFree 年金バランス、iFree 日経225インデックス、 iFree TOPIXインデックス、iFree JPX日経400インデックス、 iFree 外国株式インデックス(為替ヘッジなし)、iFree NYダウ・インデックス、 iFree 日本債券インデックス、iFree 外国債券インデックス、 iFree 新興国債券インデックス ダイワ・ライフ・バランス30、ダイワ・ライフ・バランス50、 ダイワ・ライフ・バランス70 ノーロード明治安田日本株式アクティブ、ノーロード明治安田社債アクティブ、 ノーロード明治安田J-REITアクティブ 日本株式・J リートバランスファンド つみたてバランスファンド Smart-i TOPIXインデックス、Smart-i 日経225インデックス、 Smart-i 先進国株式インデックス、Smart-i 先進国債券インデックス(為替ヘッジあり)、 Smart-i 先進国債券インデックス(為替ヘッジなし)、 Smart-i 先進国リートインデックス、Smart-i 先進国株式ESGインデックス、 Smart-i 国内株式ESGインデックス、Smart-i Jリートインデックス、 Smart-i 8資産バランス 安定型、Smart-i 8資産バランス 安定成長型、 Smart-i 8資産バランス 成長型ドイチェ-ドイチェ・ETFバランス・ファンド iシェアーズ 国内債券インデックス・ファンド、 iシェアーズ ハイイールド債券インデックス・ファンド、 iシェアーズ コモディティインデックス・ファンド、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジあり)、 iシェアーズ ゴールドインデックス・ファンド(為替ヘッジなし) auスマート・ベーシック(安定)、auスマート・ベーシック(安定成長) UBS MSCI先進国サステナブル株式インデックス・ファンド |

| 指定区分B | 全18本 eMAXIS Slim 先進国株式インデックス、eMAXIS Slim 国内債券インデックス、 eMAXIS Slim 全世界株式(除く日本)、eMAXIS Slim 全世界株式(3地域均等型)、 eMAXIS Slim 全世界株式(オール・カントリー) たわらノーロード全世界株式、たわらノーロード先進国株式 楽天・米国高配当株式インデックス・ファンド、楽天・新興国株式インデックス・ファンド、 楽天・全世界株式インデックス・ファンド、楽天・全世界債券インデックス(為替ヘッジ)ファンド、 楽天・全米株式インデックス・ファンド、楽天・インデックス・バランス・ファンド(均等型)、 楽天・インデックス・バランス・ファンド(株式重視型)、 楽天・インデックス・バランス・ファンド(債券重視型) ニッセイ外国株式インデックスファンド、 <購入・換金手数料なし>ニッセイ国内債券インデックスファンド Smart-i 国内債券インデックス |

| 指定区分C | 全4本 SBI・全世界株式インデックス・ファンド SBI・先進国株式インデックス・ファンド SBI・バンガード・S&P500インデックス・ファンド eMAXIS Slim 米国株式(S&P500) |

| 指定区分D | 全1本 SBI・新興国株式インデックス・ファンド |

ニッセイやSBI、楽天バンガード、eMAXIS Slimシリーズ等の超低コストインデックスファンドは、元々の信託報酬が安いため、ポイント付与率も低めに設定されています。

楽天証券など他と比較して還元率が高い

SBI証券の「投信マイレージ」と同様に、楽天証券や松井証券、マネックス証券、auカブコム証券でも、投資信託の保有額に対して、ポイント還元をする仕組みを導入しています。

結論から言うと、

- 投信マイレージのポイント付与率が0.05%以上のファンドは「SBI証券」での保有がお得!

- それ以外のファンドは「楽天証券」での保有がお得!

以下の表は、各ネット証券のポイントプログラムの還元率や特徴をまとめたものです。

| 証券会社 | ポイント 付与率 | 還元方式 | 特徴・条件 |

|---|---|---|---|

| SBI証券 | 最大0.20% | 月平均保有額に 付与率を乗じたポイント数 | 一部ファンドは 年率0.05%以下の付与率 |

| auカブコム証券 | 最大0.20% | 月平均保有額100万円 につき1ポイント | ポイント付与対象外の ファンドが多い |

| マネックス証券 | 最大0.08% | 月平均保有額に 付与率を乗じたポイント数 | ポイント付与対象外の ファンドが多い |

| 楽天証券 | 最大0.048% | 保有残高10万円毎に 月4ポイント | 保有残高が10万円単位 であることが最大還元率の条件 |

| 松井証券 | 最大0.1% | 月平均保有額に 付与率を乗じたポイント数 | ポイント付与対象外の ファンドが多い |

松井証券やauカブコム証券、マネックス証券のポイント付与率も高いですが、SBI証券の投信マイレージで付与率0.05%以下のような低コストファンドは、全てポイント付与対象外となっています。

そのため、SBI証券か楽天証券の二択になります。

楽天証券のポイント還元プログラム「ハッピープログラム」は、還元率が年率0.048%(最大)と低いですが、投信マイレージでは、ポイント付与率0.03%以下のファンドもあるため、これらのファンドは楽天証券での購入・保有がお得になります。

- eMAXIS Slim 米国株式(S&P500)

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 国内債券インデックス

- eMAXIS Slim 全世界株式(除く日本)

- eMAXIS Slim 全世界株式(3地域均等型)

- eMAXIS Slim 全世界株式(オール・カントリー)

- たわらノーロード全世界株式

- たわらノーロード 先進国株式

- 楽天・米国高配当株式インデックス・ファンド

- 楽天・新興国株式インデックス・ファンド

- 楽天・全世界株式インデックス・ファンド

- 楽天・全世界債券インデックス(為替ヘッジ)ファンド

- 楽天・全米株式インデックス・ファンド

- 楽天・インデックス・バランス・ファンド(均等型)

- 楽天・インデックス・バランス・ファンド(株式重視型)

- 楽天・インデックス・バランス・ファンド(債券重視型)

- ニッセイ外国株式インデックスファンド

- ニッセイ国内債券インデックスファンド

- Smart-i 国内債券インデックス

ハッピープログラムの詳細は、以下の記事をご参考ください。

→ 【徹底攻略】楽天銀行ハッピープログラムでポイントを稼ぐ方法

ただし、以下4本のファンドは、投信マイレージで付与率0.03%未満ですが、SBI証券でのみ取引可能な銘柄です。

- SBI・全世界株式インデックス・ファンド

- SBI・先進国株式インデックス・ファンド

- SBI・バンガード・S&P500インデックス・ファンド

- SBI・新興国株式インデックス・ファンド

サイト管理人

サイト管理人eMAXIS Slimシリーズやニッセイ、楽天バンガードシリーズの一部ファンドは「楽天証券」での購入保有がお得ですね!

楽天証券は、SBI証券のVポイント投資と同様に、楽天ポイント投資で投資信託の購入が行える他、楽天カード決済での投信積立で積立額1%分のポイントが貰えるため、

- 楽天ポイントを貯めている方

- 投信の自動積立を行いたい方

などにオススメです。特に、毎月自動積立は「ドルコスト平均法」が実践できるため、投資初心者の方にオススメです。

楽天カード決済での投信積立や楽天ポイント投資の詳細は、以下の記事をご参考ください。

国内株など取引でVポイントが貯まる

SBI証券では、投信マイレージの他にも、各種取引や口座開設などでVポイントが貯める事も可能です。

| 項目 | 進呈される ポイントの種類 | 概要 |

|---|---|---|

| 投信マイレージ | Vポイント | 投資信託の保有額に応じて 年率0.02%〜0.20%の ポイント付与 |

| 国内株式手数料 マイレージ | Vポイント | スタンダードプラン手数料、 及び現物PTS取引手数料の 月間の合計手数料の 1.1%相当のポイント |

| 金・プラチナ・銀 取引マイレージ | Vポイント | スポット取引手数料、 および積立買付手数料の 月間合計手数料の 1.0%相当のポイント |

| 国内株式入庫 | Vポイント | 1回の移管入庫につき 100ポイント付与 |

| 新規口座開設 | 期間固定 Vポイント | もれなく100ポイント |

サイト管理人

サイト管理人国内株式や投資信託の取引の他、金・プラチナ等の取引、口座開設などで「Vポイント」が貯められます。

以下、各ポイント付与サービスについて詳しく解説していきます。

国内株式手数料マイレージ

SBI証券では、国内株式手数料の月額合計金額に対して「1.1%」がポイント還元されます。

- 現物取引・PTS取引が対象

→ 信用取引は対象外 - スタンダートプランが対象

→ アクティブプランは対象外

サイト管理人

サイト管理人SBI証券の国内株式の売買手数料は安いですが、さらにVポイント還元されるため、国内株の現物取引にオススメですね!

投信マイレージとは違い、国内株の取引手数料(月間合計金額)に応じて、ポイント還元される点に注意。

サイト管理人

サイト管理人手数料はSBI証券と楽天証券で同水準ですが、ポイント還元率が高い分、SBI証券での取引がお得になりますね!

ここまで解説してきたように、投資信託の購入・保有を行う場合、SBI証券でのVポイント投資はオススメの投資手段です。

SBI証券のロボアドバイザー

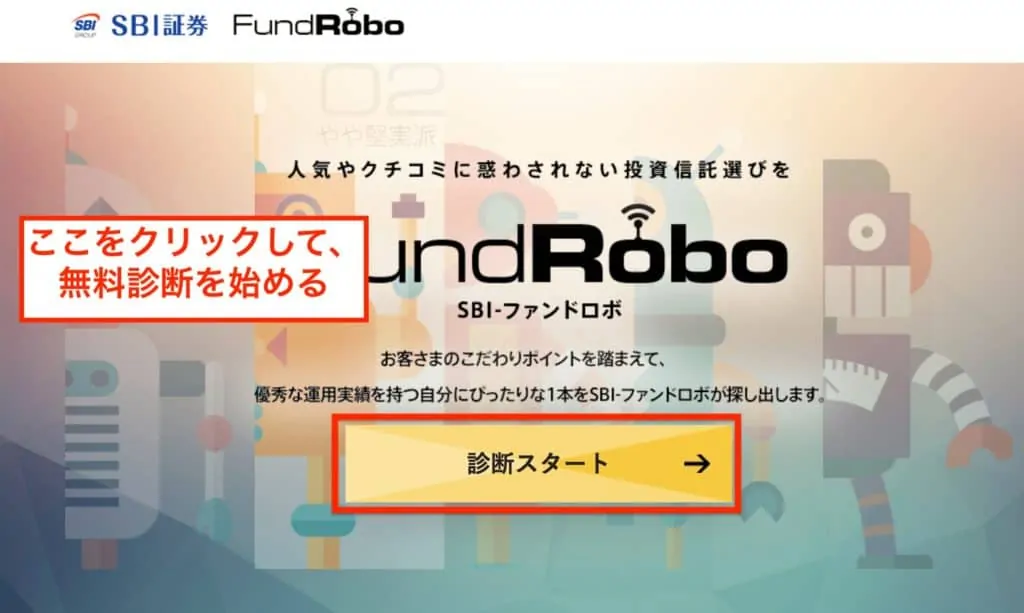

SBI-ファンドロボ

SBI-ファンドロボとは、ネット証券No.1のシェアを誇るSBI証券のロボアドバイザーサービスです。簡単な質問に答えるだけで、おすすめの投資信託を無料で診断してくれます。

国内には、2,000本を超える投資信託がありますが、多様な投信がありすぎて初心者の方が自分にあったファンドを見つけるのは至難の業です。

そこで、SBI-ファンドロボは、約2,300本のファンドの中から、一人一人に適した運用スタイルや投資したい地域に合わせて、ぴったりのファンドを提案するサービスです。

実際には、各投資家の年代や投資経験、リスクなどの質問に答え、その結果を基に、運用スタイルや投資したい国などを選択することで、いくつかのファンドが提示されます。我々は、これらのファンドから自分にあったファンドを選択することができます。

SBIファンドロボの機能・使い方を見る

SBI-ファンドロボの使い方・具体例【画像付き】

SBI-ファンドロボがどのようなものなのか?実際の利用画面を見た方がわかりやすいと思いますので、私自身が無料診断した際の画像を元に、ファンドロボの特徴を解説していきます。

SBI-ファンドロボは、SBI-ファンドロボから無料診断を行うことができます。リンクをクリックすると、下図のような画面へ移動し、「診断スタート」をクリックすることで、無料診断がスタートします。

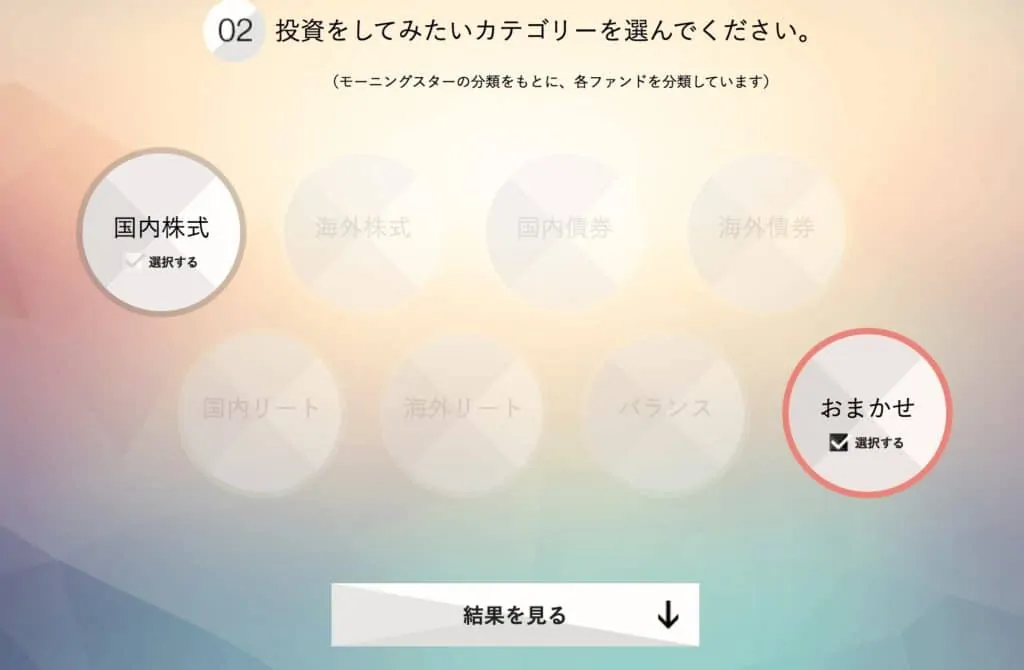

「診断スタート」をクリック後、同意事項に同意すると、以下のような質問画面へと移動します。年齢、投資経験、投資への関心度、リスク・リターンのイメージ、NISA<への興味について、答えて行きます。

質問(全5門)に答えると、下図のように診断結果が表示されます。質問の解答から、ロボアドバイザーがその人にあった運用スタイルを提示してくれます。私は「積極派」となりました。

この後は、診断の結果(運用スタイル)をベースに投資したい国や資産を選択し、理想の投資信託を探していきます。上の画面で「次へ」をクリックすると、以下のような画面へ移動し、投資を行いたい国や地域が選べます。

これ以降の診断結果は、運用スタイルがどのタイプであったかで以降が変わってきます。

例えば、堅実派の方は、上図で診断は終わり診断結果に応じた適正ファンドが提示されます。標準・積極派の場合は、以下のように、投資カテゴリー(資産・投資クラス)を選択します。

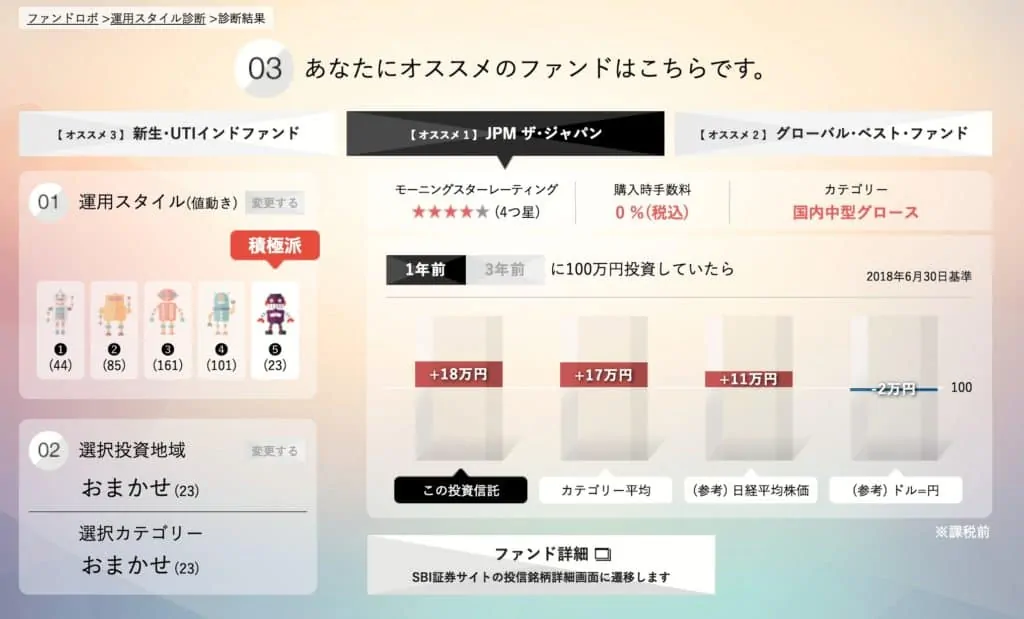

投資カテゴリーを選択肢し診断結果へ進むと、以下のような画面となり、運用スタイルや投資したい地域や資産に応じて、その人にあった投資信託を1つ提示してくれます。

このように、5問程度の簡単な質問に答え、興味のある投資地域(おまかせも選べる)を選択するだけで、その人のリスク許容度や期待リターンにあった投資信託を提示してくます。

以下、このSBI-ファンドロボの特徴・メリットをまとめつつ、ポイントや現金がもらえるお得な利用方法も解説していきます。

メリット

SBI証券のファンドロボの特徴・メリットをまとめると、以下の4点が挙げられます。

- 無料で最適な投資信託がわかる

- モーニングスターの最新データを活用

- NISAと一緒に利用できる

- 確定申告が不要

以下、それぞれのメリットについて詳しく解説していきます。

無料診断ができる

上の利用方法の所で詳しく解説しましたが、SBIファンドロボでは、簡単質問に答えるだけで、無料でその人にあった投資信託(ファンド)を一本教えてくれます。

このサービスは、SBI証券の口座を開設していなくても無料で利用できるので、どの投資信託を買って良いか?わからない方は、利用してみると良いでしょう。

モーニングスターの最新データ

SBIファンドロボの診断には、投資信託格付け会社として実績のある「モーニングスター」の最新のデータが活用されています。最新のファンドまでカバーしているのはもちろんのこと、リスクやリターンも最新のデータとなっています。

NISAと一緒に利用できる

SBIファンドロボで提示された投資信託は、SBI証券の口座開設を行えば、そのまま購入・保有が行えます。購入する際は、SBI証券でNISA口座を開設すれば、NISAでの運用も行えます。

確定申告が不要

SBIファンドロボで提示された投資信託を、SBI証券の特定口座(源泉徴収あり)で購入すれば、原則的に確定申告が不要にあります。

SBI証券の口座開設の時に、特定口座(源泉徴収あり)を選べば、分配金や譲渡益に対する課税が自動的に行えます。毎年の確定申告は手間になるため、手間や時間を省きたい方は、SBIファンドロボをSBI証券で利用すると良いでしょう。

SBIファンドロボをお得に利用する方法

次に、SBIファンドロボをSBI証券でお得に利用する方法を2つ解説していきます。

Tポイントが貯めて使える

SBI証券では、投資信託保有時に「Tポイント」が付与される投信マイレージというサービスを行っています。ファンドロボの投資信託でも、このポイント還元サービスが利用できます。

この貯まったTポイントは、投資信託の購入が行えるので、使わない手は無いサービスと言えます。

SBI証券のTポイント投資に関する詳細は、以下の記事をご参考ください。

SBI証券でロボアドバイザーを利用すべき?

ここまで3種類のロボアドバイザーを解説してきましたが、果たしてSBI証券からロボアドバイザーの申し込み・運用を始めるべきなのでしょうか?

【結論】公式サイトからの申し込みがオススメ!

結論から述べると、THEOは公式サイトから申し込んだ方が、メリットが多くお得です。

外国株式・海外ETFポートフォリオサービス

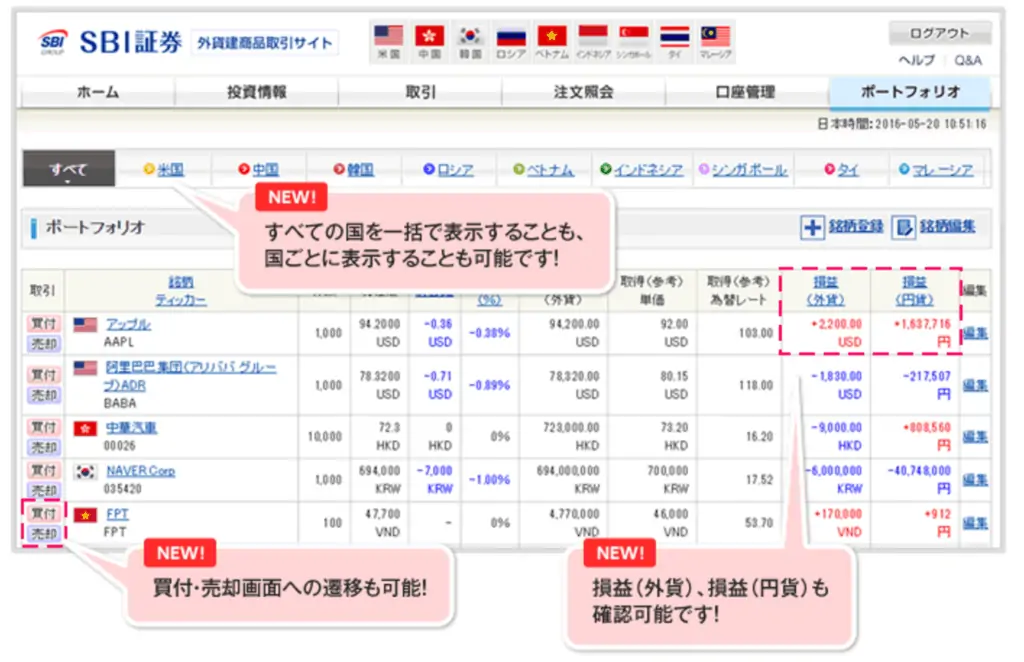

SBI証券では、今回、外国株式・海外ETFのポートフォリオ作成が可能になりました。

ポートフォリオサービスの概要

今まで投資したことがなかった国、また他の外国同士でポートフォリオを作成。組成することもできます。投資前に、シミュレーションの幅も広がります。

具体的には、外国株式・海外ETFならではの<為替レートなどが自由に設定できるため、日本円での評価損益なども確認することができます。海外株式へ投資をお考えの方は、ぜひ活用してみてください。以下、簡単に始め方・使い方を解説します。

ポートフォリオサービスの始め方・使い方

本サービスを利用するには、SBI証券の口座開設が必要です。まだSBI証券の口座開設を行っていない方は、以下のリンクから、口座開設費・維持費いずれも無料で行えます。

口座開設までには、数営業日程度かかります。以下、口座開設を行った方を前提にサービスの内容を解説していきます。

ポートフォリオサービスを利用するために、まずは外国株式取引口座へ移動します。以下は、SBI証券口座のトップページ(口座開設&ログイン後)です。画面右の「外国株式」の「取引」をクリックし、外国株式取引口座へ移動します。

以下の図は、外国株式取引口座のトップページです(上記操作後の画面)。画面右上の「ポートフォリオ」タブをクリックすることで、ポートフォリオのサービス画面へ移動できます。

以下の図は、ポートフォリオのトップページです。この画面から、SBI証券が扱っている全9カ国の株式・ETF銘柄の「買付・売却」「損益のチェック」などが行えます。

ポートフォリオ画面では、以下のように、銘柄の登録や編集が可能です。

下図は、銘柄の登録画面です。ティッカー(銘柄コード)、株数、為替レートなどを入力し、画面右下の「登録」をクリックすることで、ポートフォリオへ銘柄の登録が可能です。

下図は、銘柄の編集画面です。削除した銘柄や修正したい銘柄、および修正事項を編集し、右下の「登録」をクリックすることで、銘柄の修正・削除が行えます。

下図は、ポートフォリの完成画面です。為替レートなどを入力し、銘柄を追加することで、以下のようなポートフォリオを作成することができます。為替レートなどを変更したり、損益通算や値動きなどを確認することで、投資を行う前にポートフォリオの動きをチェックすることができます。

このように、ポートフォリオサービスを利用することで、実際の投資を行う前に、様々な国の株式やETFをシミュレーションすることができます。